MEV 2023 展望:穿越黑暗森林

MEV 交易意味着流动性数据(liquidity data)具有前所未有的机会和挑战。

原文作者:EigenPhi

原文来源:substack

原文标题:MEV Outlook 2023: Walking Through the Dark Forest

编译:Peng SUN,Foresight News

* 注:本报告计算的清算交易统计范围为 2022 年 5 月至 12 月,其余类型统计范围为 2022 年全年。

一、MEV 的新视角

目前,大多数关于 MEV 主题的报告和文章都围绕着概念介绍与如何将订单(order)引入 MEV 市场,所关注的问题包括但不限于 MEV 市场的公平性、MEV 带来的负外部性以及与机制设计有关的中心化风险或审查问题,这些都是许多区块链协议与应用层建设者正在努力解决的方向。

此外,Amber Group 与《福布斯》还撰文介绍了大量长尾 MEV 案例、著名的 MEV 搜索者 Nathan Worsley 的掘金策略内幕,以及 Wintermute 与 Alameda Research 这两个运行 MEV 策略的量化机构。它们的文章中都提到了「订单流支付」(Payment for Order Flow)的概念,这似乎是一个大的趋势,开发者们正在为之努力,包括 Cowswap、1inch Fusion 模式与 Flashbots 的 MEV-Share。主流金融机构也开始关注 MEV 领域,譬如纳斯达克的新闻与见解栏目转发了 CoinDesk 关于 JIT 机器人与 MEV 如何促进 DeFi 的文章。当然,也有小部分人关注 MEV 市场的监管。

事实上,在普遍关注 MEV 宏观市场机制的运作之外,我们认为还有一个微观的问题值得关注:作为一个代表,MEV 交易意味着流动性数据(liquidity data)具有前所未有的机会和挑战。

早在 2022 年 5 月 UST-LUNA 熔断引发的一系列事件中,从事加密业务的金融机构就已经被用户盯上,并公开披露其余额情况。这种情况在传统金融中并不常见,因为区块链账本的透明度和开放性允许任何人免费获取交易数据。通过链上交易,我们可以获得实时生成与更新的历史价格信息和流动性数据。当然,流动性数据的透明度也可以帮助加密金融机构建立基于流动性的实时风险控制机制,更早意识到危机。

本报告旨在促使用户关注现有流动性数据的价值与风险,以便更好地保护资产或设计更好的协议来保护用户。

二、2022 年 MEV 市场概况

MEV 是 DeFi 市场流动性最真实的体现。2022 年,MEV 机器人在以太坊上创造了至少 3.07 亿美元收入。因此,本节将概述 2022 年的 MEV 市场。

(一)MEV 交易机会全年增加

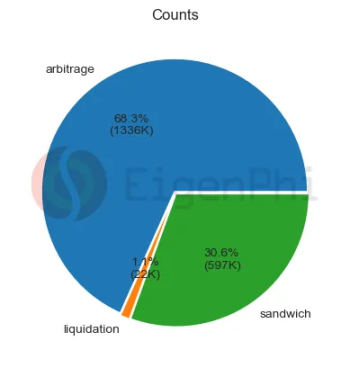

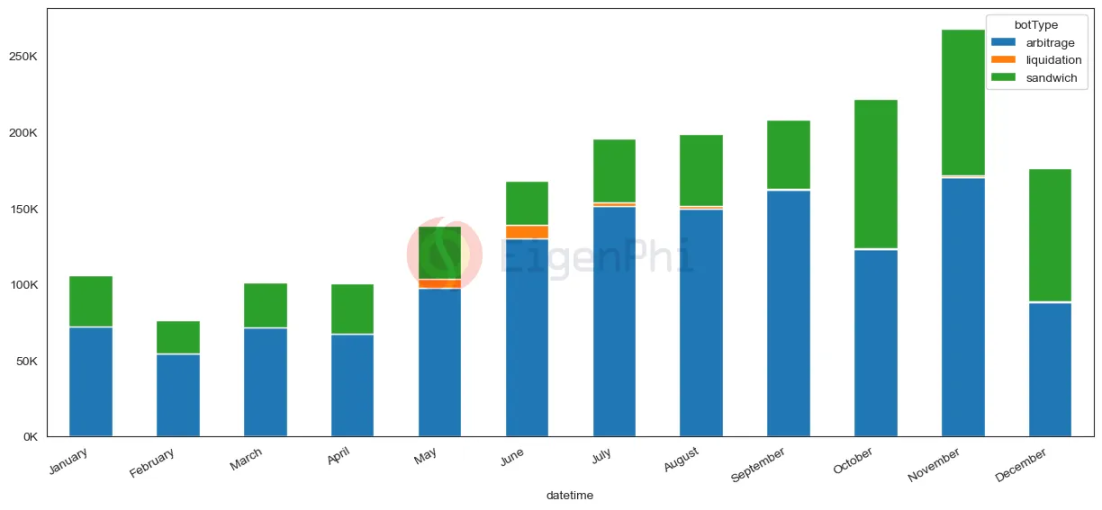

2022 年,MEV 交易数量着时间的推移而增加。套利机器人的交易最为频繁,占市场的 68.3%,三明治攻击约为 30.6%。清算交易的机会远小于其他两种 MEV 类型,尽管其统计范围在 5 月至 12 月,但这种差异影响并不大。因此,与传统套利交易相比,清算机会更有可能取决于剧烈的市场波动。

同时,每月 MEV 总数呈上升趋势,反映出市场上 MEV 搜索者的机会在稳步增加。

(二)不同 MEV 类型市场份额与趋势

搜索者可以从市场上产生的 MEV 收入来自三个不同类型,即缩小市场之间的价格差异带来的套利收益、通过抢跑用户交易的三明治攻击收益、通过在市场波动期间利用债务和抵押品价值之间的差异获得清算收益。

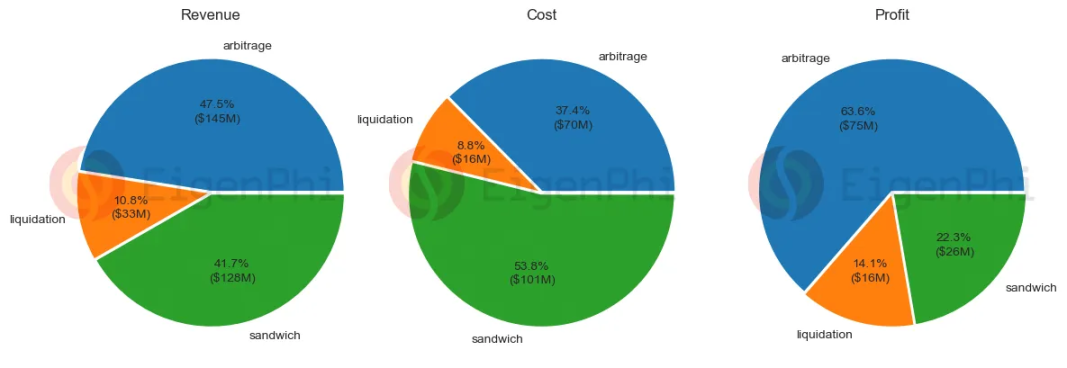

以下是 MEV 交易的收入、成本与利润概览。(注:清算数据从 5 月开始)

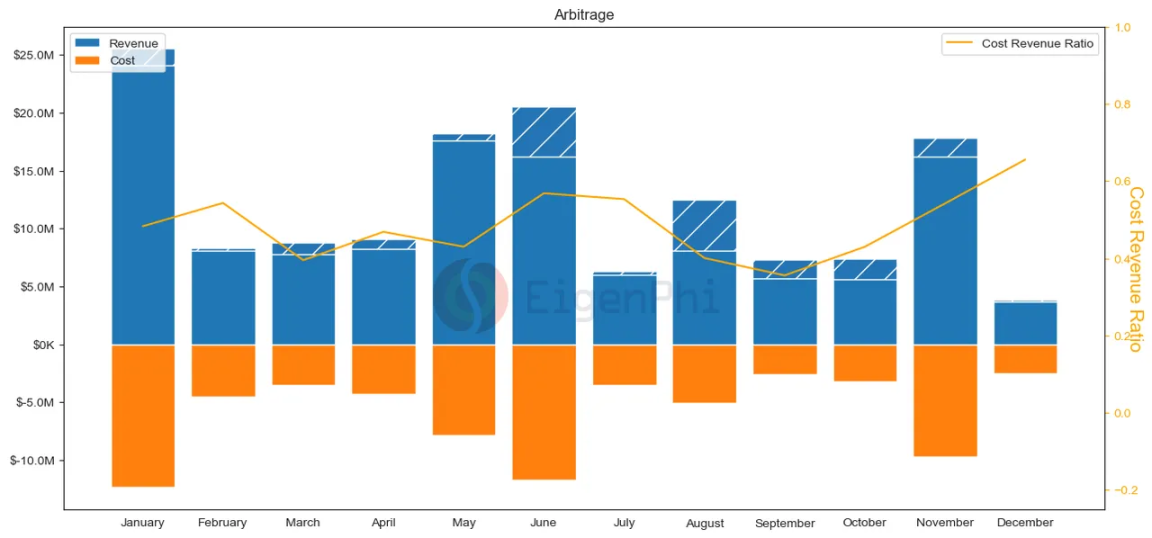

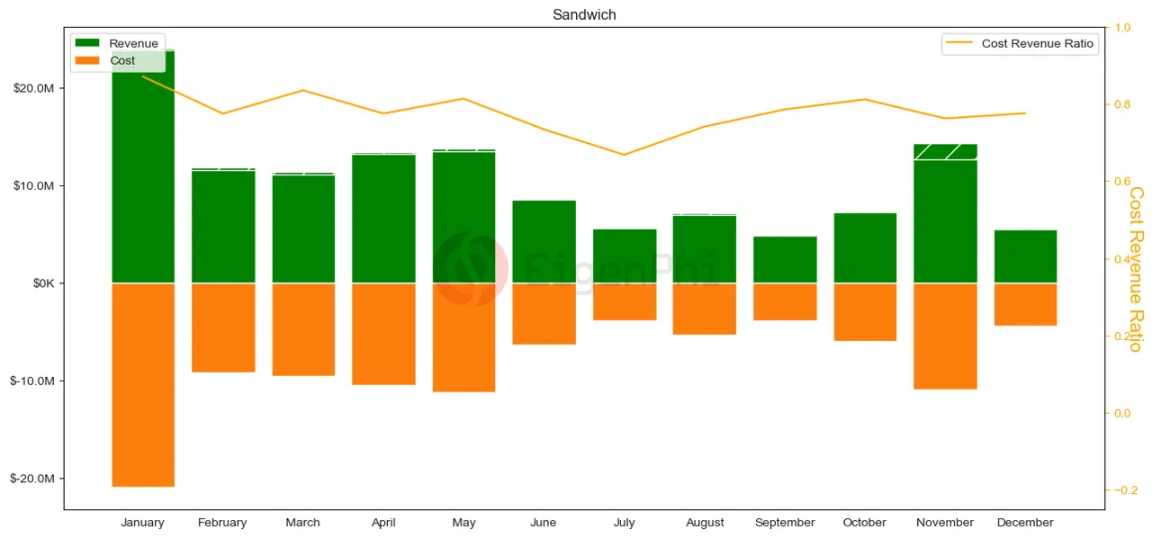

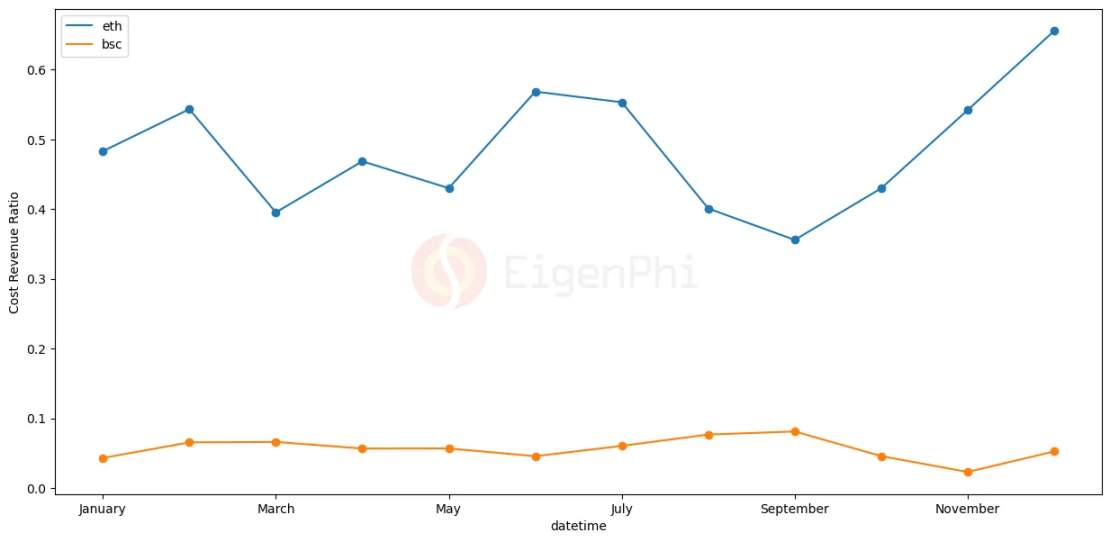

主流 MEV 机器人在 2022 年至少产生 3.07 亿美元的收入,其中,MEV 搜索者从套利交易中获得 1.45 亿美元总收入,占总收入的 47.5% 以上,从三明治攻击中获得 1.28 亿美元,占 41.7% 左右。虽然二者收入相似,但三明治 MEV 的成本明显更高,利润也低于套利交易。套利搜索者产生 7500 万美元利润,而三明治攻击只产生 2600 万美元利润。从 2022 年 5 月开始,清算交易总收入为 3300 万美元,成本为 1600 万美元,清算机器人最终从市场上产生 1600 多万美元利润。事实上,三明治攻击者向区块构建者和验证者支付了占其收入近 79% 的成本。从下图也可以看出,与套利交易相比,三明治交易每月的「成本收入比」(Cost Revenue Ratio)更高,三明治交易平均为 0.78,套利交易为 0.49。

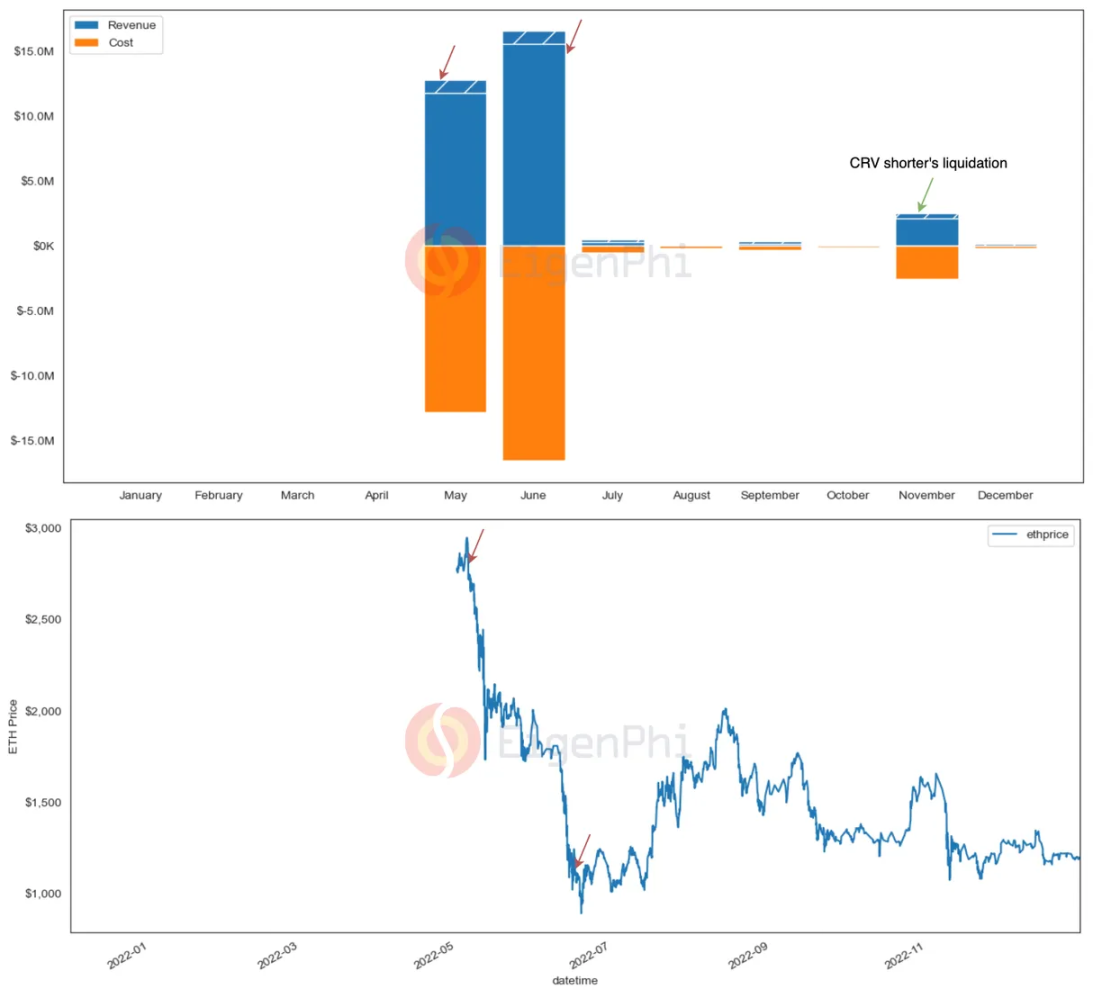

总体来说,套利搜索者产生的收入在 1 月、5 月、6 月与 11 月相对较高,其余月份则表现稳定。除 11 月,三明治机器人的收入在第三、四季度均呈下降趋势。清算交易产生的月度收入中,5 月、6 月、11 月的收入明显高于其他月份,因为 ETH 在 5 月、6 月的大幅下跌与 CRV 空头挤压事件导致了清算机会。

(三)MEV 机器人

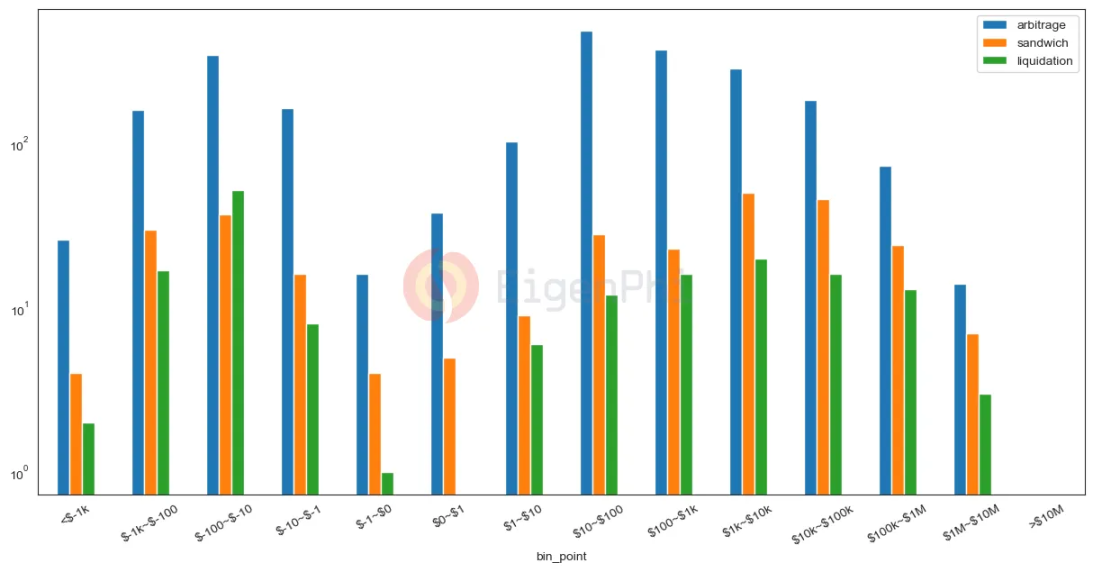

下图显示,有大量机器人产生负利润,68% 的套利机器人产生正利润,三明治机器人则为 67%,清算机器人则为 51%。

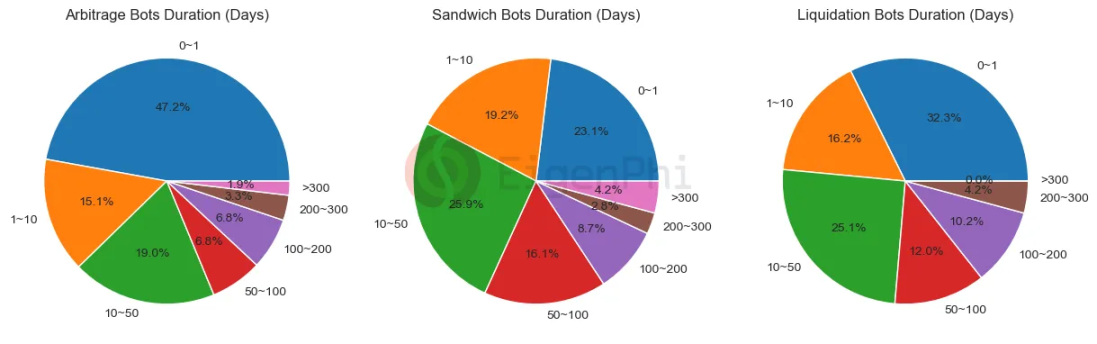

至于 MEV 机器人的生命周期,有很大一部分是一次性机器人,长期机器人所占比例较小。搜索者可以使用一次性机器人进行测试,一旦确定可行的策略,机器人会被转移到一个新地址以长期执行该策略。平均而言,套利机器人的生命周期往往比三明治和清算机器人的生命周期短。

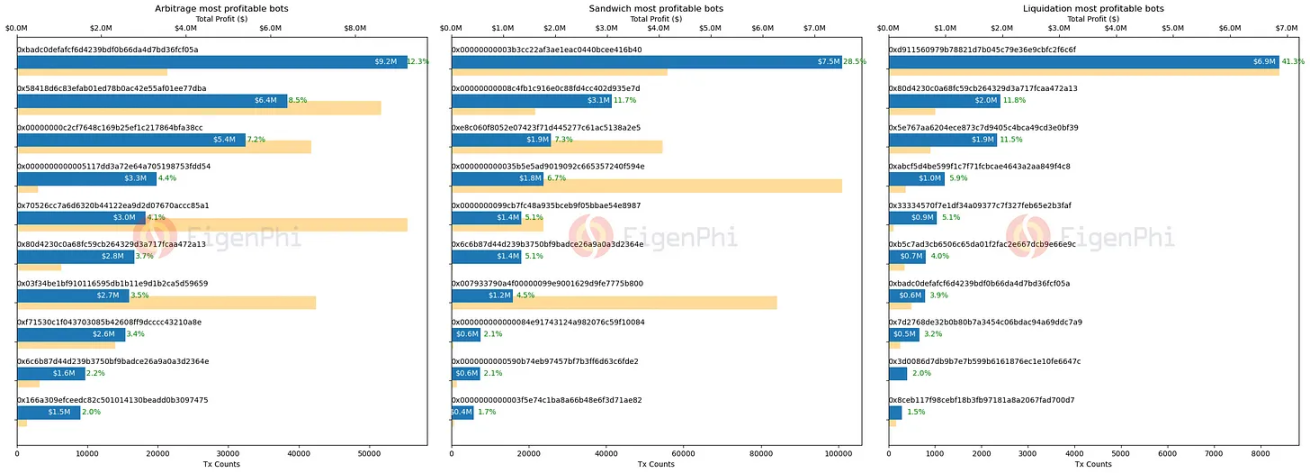

此外,本文还按照 MEV 机器人利润及其占所有机器人总利润的百分比对前 10 个最赚钱的机器人进行排名。数据显示,前 10 名套利机器人利润占比约 51.3%,前 10 名三明治机器人利润占比为 74.8%,前 10 名清算机器人利润占比更是高达 90.2%。

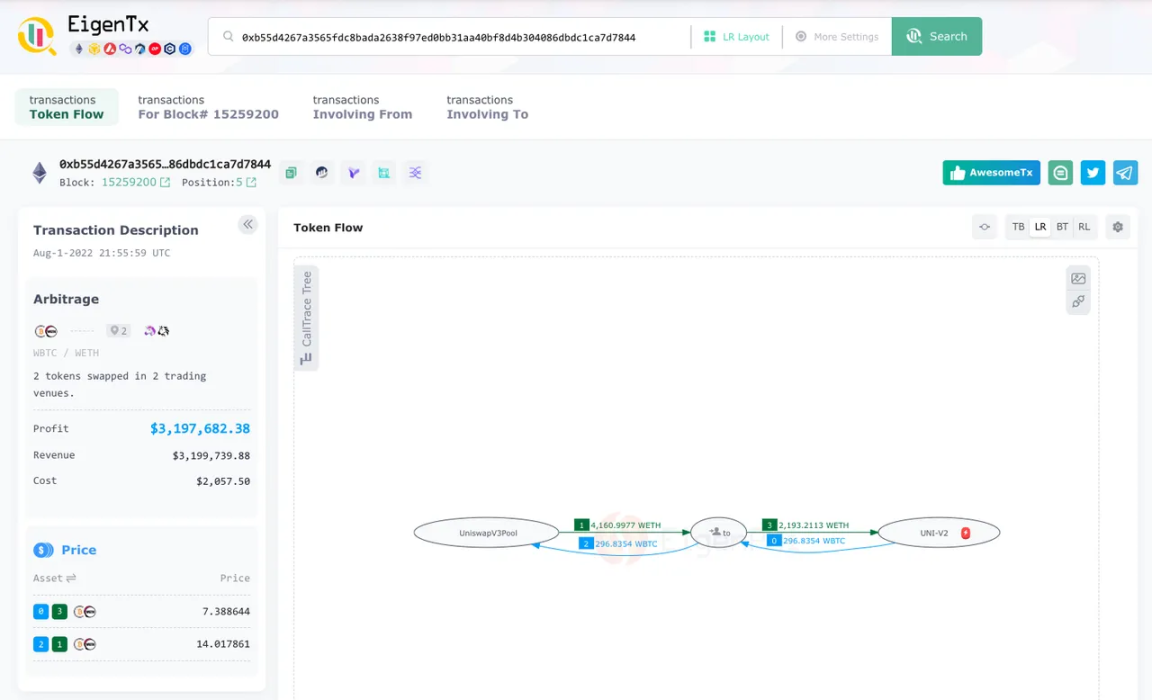

清算机器人竞争激烈,排名前二的清算机器人占有超过 53% 的利润,居于主导地位,其他清算机器人必须找到超越这些顶级机器人战略的方法来获得市场份额。有趣的是,利润最高的套利机器人 0xbad 执行的交易较少,因为他创造了利润最高的单笔套利交易,它在 8 月 Nomad 跨链桥漏洞期间,通过一次原子交易产生超过 300 万美元利润,这表明策略对于 MEV 极为重要。

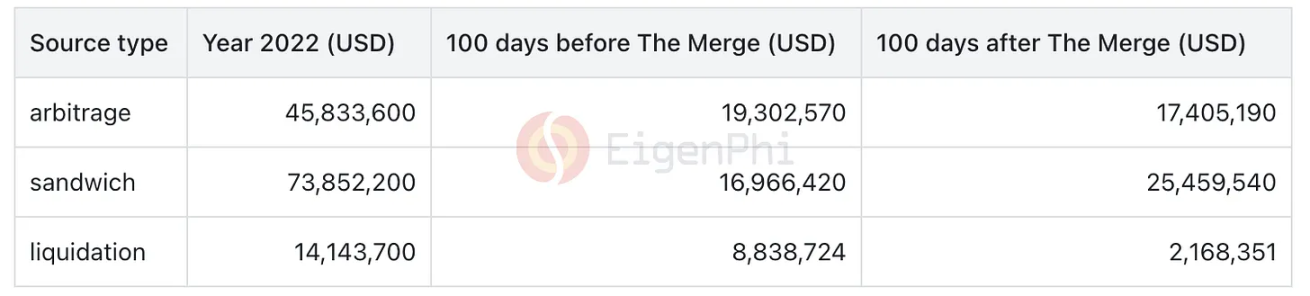

(四)The Merge 前后的 MEV

2022 年,总计 1.338 亿美元 MEV 价值分配给负责收集交易和构建区块的矿工或区块构建者,套利交易、三明治攻击与清算交易支付的 MEV 价值分别为 4580 万美元、7390 万美元与 1410 万美元。其中,三明治攻击为矿工或区块构建者贡献了一半以上的 MEV,是其主要的激励来源。以太坊合并之后,三明治交易的 MEV 贡献百分比也在增加。

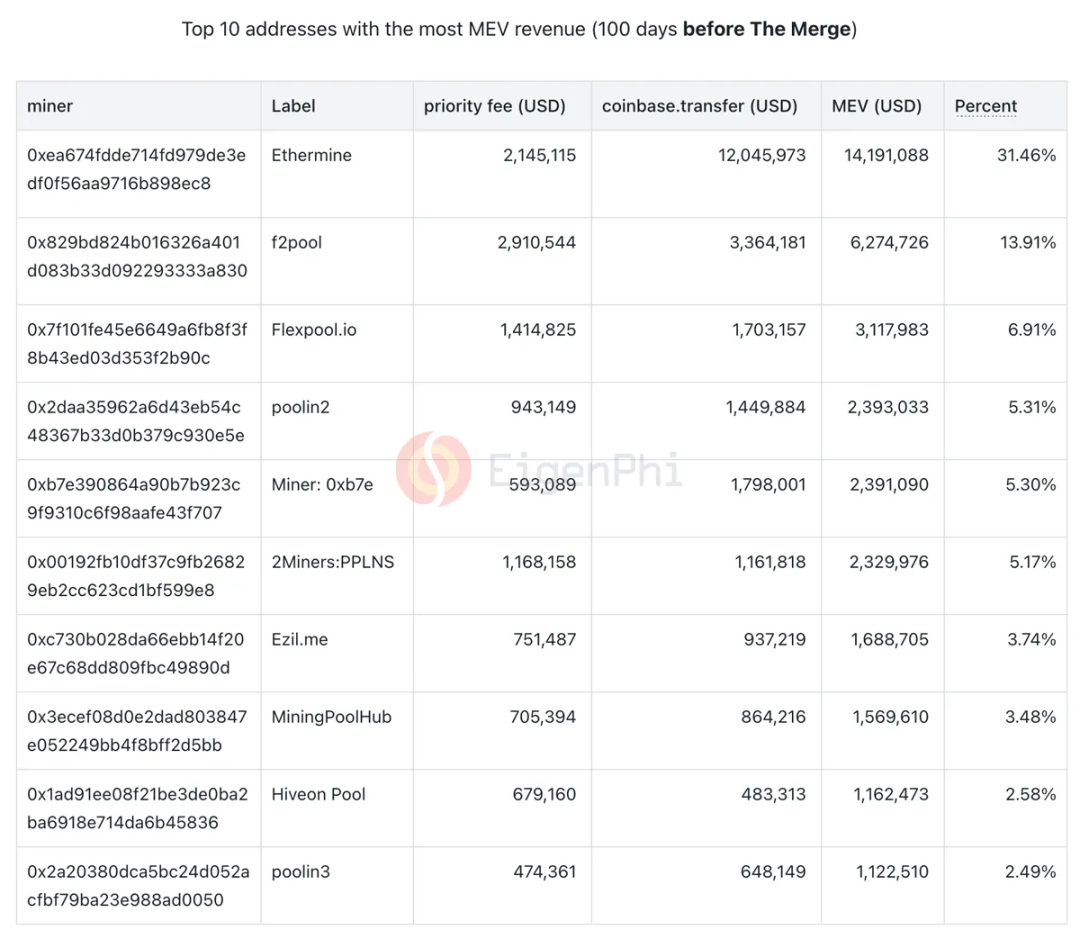

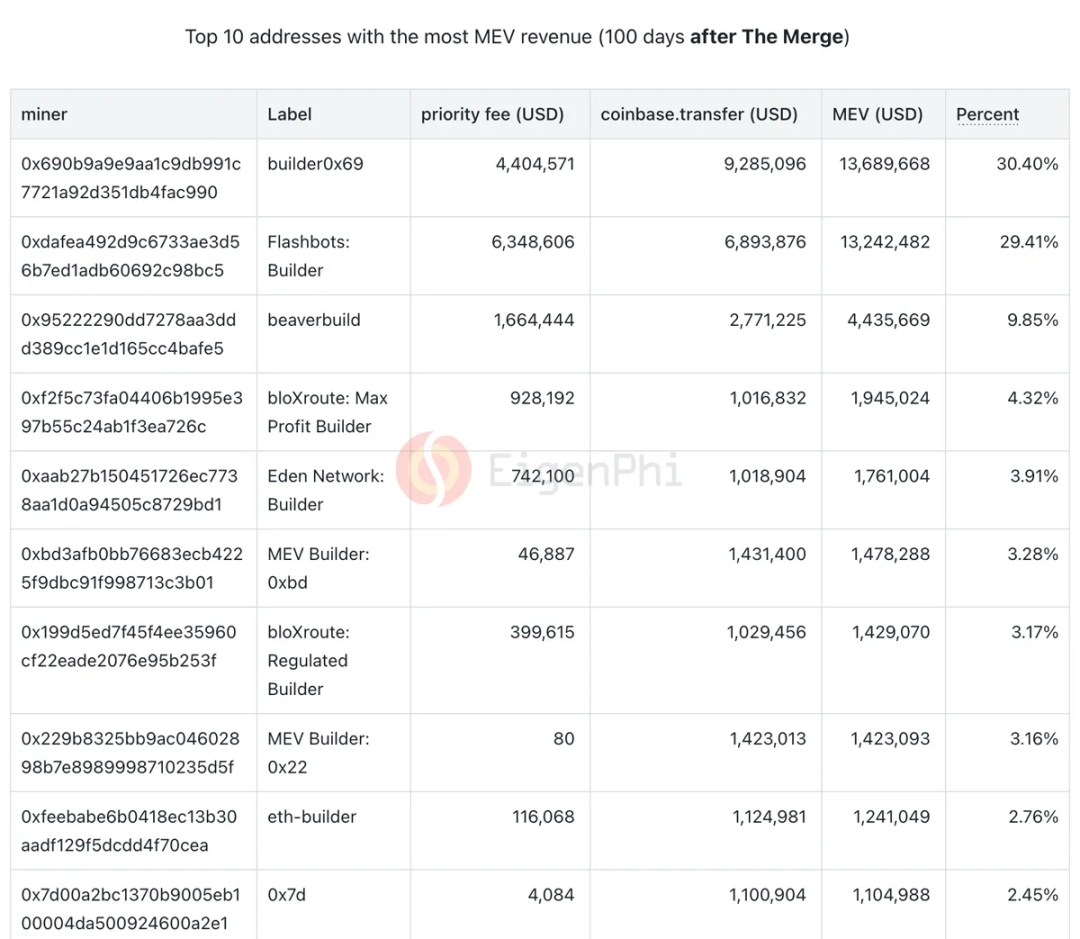

以太坊合并前 100 天,Ethermine 与 F2Pool 的 MEV 收入占比分别为 31.46% 与 13.91%。合并后,前 2 个区块构建者地址抽取超过一半的 MEV,占比分别为 30.4% 与 29.41%。虽然区块空间的链下拍卖市场的变化影响 MEV 的分配,但寡头垄断格局仍然没有改变。

(五)涉及 MEV 的交易量校准

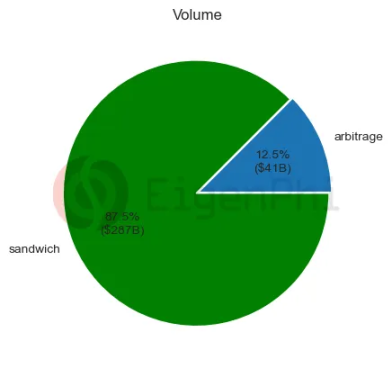

2022 年,三明治机器人参与的 MEV 总交易量为 2870 亿美元,占比 87.5%,明显高于套利交易量。同样,在每个月的 MEV 总交易量中,三明治交易量始终占主导地位。或许是因为 FTX 崩溃导致大量用户涌入 DEX 交换资产,三明治交易在 11 月的增长尤为明显。

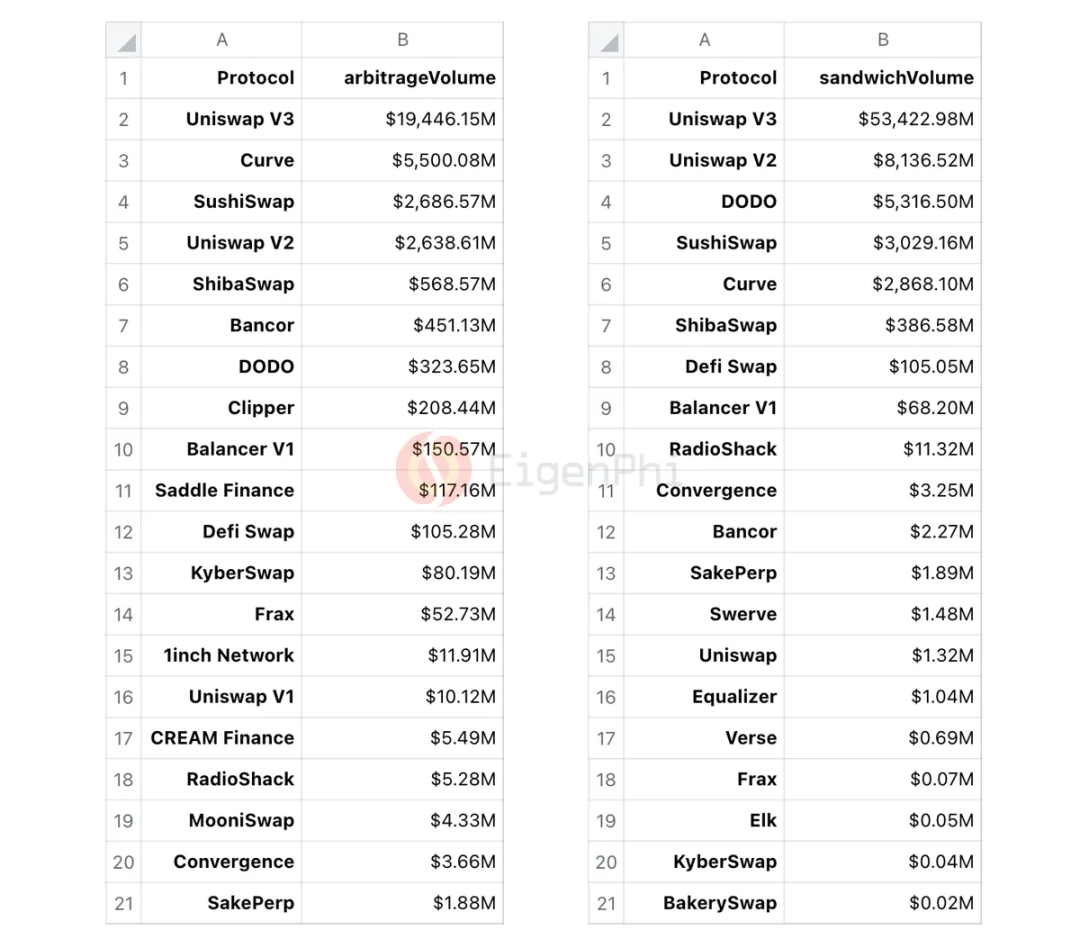

Uniswap V3 是套利机器人和三明治机器人最受欢迎的协议,二者的总交易量为 728 亿美元,与套利交易量相比,Uniswap V3 的三明治交易量高出一个数量级。对 DODO、Uniswap V3 等协议来说,三明治交易量几乎占了总交易量的一半,值得用户考虑。

(六)以太坊和 BNB Chain 上的 MEV 市场比较

至于不同的区块链平台,BNB Chain 上的 MEV 机会比以太坊的成本效益高得多,因为 BNB Chain 上套利机器人的平均成本收入比(CRR)明显低于以太坊。2022 年,套利搜索者从 BNB Chain 产生的总收入为 9500 万美元,低于以太坊 1.45 亿美元套利收入,但 BNB Chain 搜索者产生的总利润为 9000 万美元,高于以太坊的 7500 万美元。

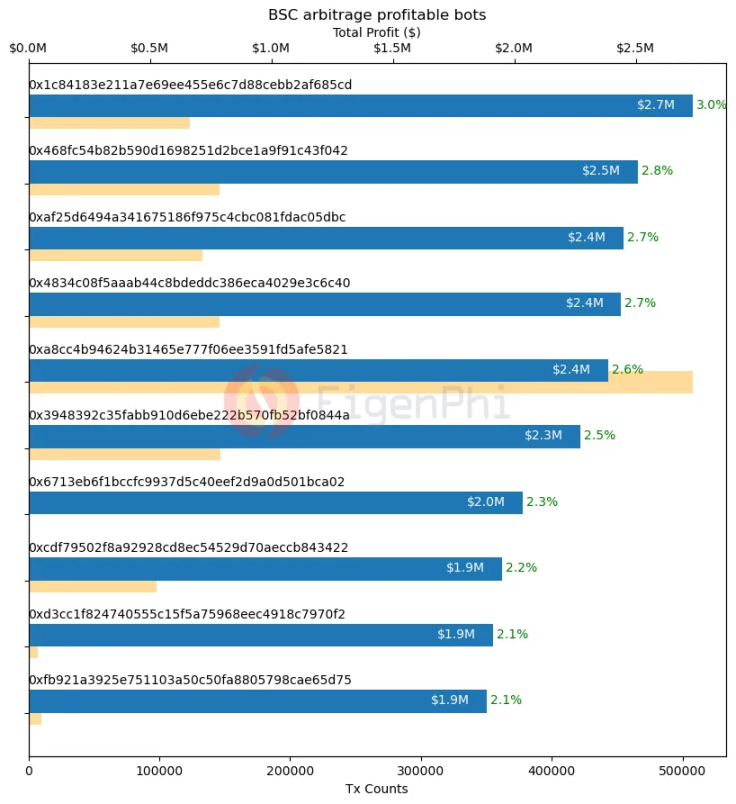

与以太坊相比,BNB Chain 上的套利机器人面临的竞争并不激烈。前 10 名套利机器人在 BNB Chain 上产生的利润占比 25%,低于以太坊的 51.3%。因此,BNB Chain 上套利机器人的机会比以太坊上的套利机器人更公平。新人更有可能找到一个友好的环境来探索 BNB Chain。

三、MEV 市场现状与展望

基于上述数据分析,本节将揭示 MEV 当前的主要趋势与未来的新机遇。

(一)现状:MEV 基础设施

- MEV 市场最关键的基础设施是拍卖市场,确保 MEV 机器人的交易在区块链上被打包。为了实现更公平的 MEV 市场(至少这是 Flashbots 的愿景),这个拍卖市场开始从最初的黑暗森林(Mempool)细分到由 Flashbots 的 MEV-geth 为代表的中继者提供的链下专业拍卖市场。

- 在合并之后,以太坊基金会开始实施 pre-PBS 方案。在 PBS 方案中,Flashbots 和 builder0x69 等区块构建者竞标构建下一个区块的权利,而验证者提出报价最高的区块。这种方法有效地将打包 MEV 交易的过程细分为两个拍卖市场,一个是由区块构建者为 MEV 机器人开放,以竞标区块空间,另一个是由验证者为构建者开放,为下一个区块的构建权竞标。区块建造者和验证者之间也可以通过第三方中继器(如 MEV-boost)进行路由,以实现数据隐私并保持公平性。两个拍卖市场的竞争程度将影响 MEV 机器人的收入分配。

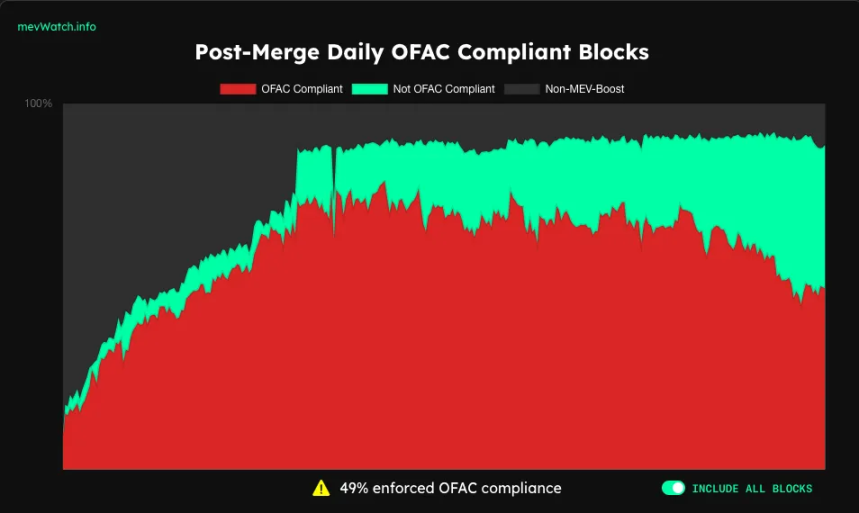

- 中心化与去中心化的对抗。如 mevwath.info 的图表所示,符合 OFAC(美国外国资产控制办公室)规定的区块与非符合 OFAC 规定的区块正在激烈对抗。

- 金融工程基础设施常被市场忽略。MEV 机器人在未来有为 DeFi 生态系统提供更高端和专业的金融工程服务的趋势,它们需要依靠数据服务和金融衍生工具来加强其性能。

- 闪电贷是一个受到 MEV 机器人欢迎的典型金融工具。

(二)讨论:2023 年新机遇的展望

- 在 2022 年,MEV 机器人从 DeFi 协议中提取价值的机会越来越多,这是一个强有力的趋势。套利交易仍然是 MEV 市场的主导类型,在收入与利润方面占主要份额。而且套利机器人在大多数月份的交易最为频繁,与三明治机器人相比,支付给寻租者的收入比例较小。对独立机器人地址总数的比较也表明,套利机器人的种类更加多样化,这表明三明治机器人和清算机器人可能还有其他门槛。

- 一种名为 JIT 的新型 MEV 机器人在过去几个月的交易机会呈增加趋势。由于 JIT 机器人为提供大量集中流动性,似乎也有越来越多的独立交换用户可以从 JIT 活动中受益的趋势。来自实际交换交易和模拟的滑点数据也验证了这一点。与其他种类的主动流动性管理策略相比,JIT 机器人正试图以一种创新的、更具资本效率的方式提供流动性。值得考虑的是,AMM 协议设计者等相关方直接提供类似的功能,这可以以一种新的方式连接交换用户和流动性提供者,同时改善用户体验并提高流动性提供者的收入。

- 除了这些主流 MEV 机器人,另一个链下 MEV 市场在一些 DEX 和聚合器中开放。用户的交易订单以暗池订单或限价订单的形式被直接传输到这些协议创建的路由器。搜索者可以在一套拍卖规则下将这些隐形订单接入到内存池,并通过提供优化的结算服务来提取价值。订单流支付(Payment for Order Flow)业务似乎是开发者们正在努力的一个大趋势,包括 Cowswap、1inch Fusion 模式,以及 Flashbots 的 MEV-Share。虽然这种模式在很早被 Robinhood 采用时产生争议,但目前还没有明确的监管政策。

- 如果用户因提供信息而得到奖励,订单流支付(Payment for Order Flow)实际上是一种 MEV 民主化。MEV 民主化是社区中经常讨论的话题。另一个建议是通过流动性质押将验证者的部分 MEV 收入分配给以太坊社区,尽管鉴于 Lido Finance 等流动性质押平台的当前利率,这尚未实现。蓬勃发展的 MEV 市场也吸引了 DeFi 协议的开发者们思考如何利用 MEV 来提高客户体验,保护客户利益。

四、2022 年值得关注的 MEV 交易

(一)套利之美

2022 年 8 月 1 日,套利机器人 0xbaDc 从两个 Uniswap WETH/WBTC 池之间的单一空间套利中获利 319.7 万美元,花费 2057 美元成本,在 Nomad 跨链桥漏洞中反向运行大型交换交易。

(二)多样化的三明治交易

三明治攻击模式越来越复杂,2022 年曾出现过有 56 名受害者的三明治攻击,以及添加 / 移除流动性时的三明治攻击。

- 56 笔交易的三明治攻击:在 Uniswap V2 上,一个区块中有 56 笔交易将 WETH 换成 MEME,三明治机器人对它们一起攻击。这表明三明治机器人不一定只攻击一个交易,将一个大订单拆分成多个小订单并不能保证交易者能逃脱被攻击的命运。

- 添加 / 移除流动性的三明治攻击:三明治机器人攻击的不一定是 DEX 上的交换交易,添加和移除流动性也可能被攻击。在过去的研究中,针对添加流动性的三明治攻击可以看作是针对向池子里增加流动性前后滑点变化的无风险套利。被攻击的流动性提供者以及其他流动性提供者都可能承担损失。同样地,移除流动性也可能受到攻击,流动性提供者也可能承担类似的损失。因此,流动性提供者应谨慎设置检查点,并注意三明治攻击会从他们的损失中获利。

(三)杠杆三明治的困境

在一些熟练的三明治中,闪电贷提供了杠杆作用所需的资金,交易者只需将一小部分资金投入到抢跑(front-run)交易中,从而推高了受害者的交易价格,延长了潜在的收益。然而,这样做的坏处是,三明治机器人的风险也会增加。特别是,如果抢跑交易打包成功,而相应的尾随交易(back-run)没有成功,那么三明治机器人就会亏损。使用这种策略的三明治机器人可能需要支付更高的 MEV 成本来优先处理交易。

(四)长尾 MEV 交易

MEV 类型或许并不限于套利、清算、三明治或 JIT,2022 年的多重攻击也可以被归类为长尾 MEV。

在 Abracadabra 套利事件中,攻击者利用协议的价格缓存设计,并利用协议的价格预言机的更新机制来完成套利。在 Mongo Squeeze 和 CRV short-queeze 事件中,攻击者操纵了市场的流动性,在相应的借贷金库上制造坏账。在 Ankr 攻击事件中,攻击者使用偷来的 Ankr 部署者的私钥来攻击代币发行机制,并成功获得收益。

与此同时,伴随交易而来的大量资金流动往往为传统 MEV 机器人提供了机会,而 AMM 内的大额交换也会带来重要的套利机会。上文提及,涉及重大风险事件的月份往往伴随着较高的整体套利利润。此外,与 CRV 空头的流动性操纵相关的巨大价格变化为清算机器人提供了更多机会。譬如,在 CRV 空头挤压事件中,一个清算机器人在 CRV 价格剧烈变化期间实施了有利可图的清算策略,获得超过 100 万美元的收入。

五、MEV 机器人与 DeFi 生态系统

自从 MEV 的概念开始流行以来,大多数人对它的第一印象是负面的。MEV 激励矿工寻租以获取大量收入的打包交易需求,MEV 机器人之间的 PGA 竞争提高了以太坊的平均交易费用水平。更重要的是,MEV 还可能威胁到区块链协议本身的安全性和去中心化。MEV 机器人可以通过监测待定交易和抢跑交易或三明治攻击来提取价值,这是许多协议开发者试图减轻的负外部性。

但人们必须面对的事实是,由于区块链协议在实现公开性与透明度方面的性质,MEV 是最基本的。从 DeFi 协议的角度来看,MEV 机器人还可以提供多种价值。最常见的套利机器人检测 DEX 或 CEX 之间的价格差异,并通过低买高卖获利。它们对流动性池价格偏差的计算提高了市场价格发现的效率。清算机器人监测抵押贷款的健康比率,并在抵押品价值跳水时启动清算,这有助于去杠杆化过程,尤其是在市场波动时。

在未来,就像这个市场上出现的 JIT 机器人和统计套利做市商一样,会出现更多不同的机器人,它们精通计算,从数据分析和金融工程中获利,并且是 DeFi 系统顺利实现自动化运作的重要组成部分。

另一方面,MEV 机器人与 DeFi 协议的其他参与者的互动也变得更加复杂和重要。正如替代性的三明治机器人和 JIT 机器人所揭示的那样,三明治机器人的受害者不一定只是交换用户,也包括流动性提供者。由于三明治机器人的存在,交换用户不一定会承担更多的滑点损失,但可能会从 JIT 机器人带来的滑点折扣中获益。

2022 年,EigenPhi 曾深入分析 MEV 对两大 DEX 协议 Uniswap V3 和 Curve 的影响。在 Uniswap V3 上,主流 MEV 机器人的收入规模占到流动性提供者收入的 25%。在 Curve 上,MEV 交易量在大多数日子里占总交易量的 20%。

据 EigenPhi 分析,在 2022 年,套利和三明治机器人为 DEX 贡献总计 3280 亿美元交易量,约占该年 DEX 上产生的总交易量 6660 亿美元的 49%。

综上所述,我们可以看到 MEV 机器人已经成为 DeFi 社区不可忽视的组成部分。了解 MEV 机器人和其他实体之间的交易关系可以帮助利益相关者更好地了解 MEV 对 AMM 的长期影响。