Multicoin Capital :去中心化BitMEX赛道的竞争与权衡

1、安全 VS 流动性/杠杆率 最重要的权衡是在安全性与流动性/杠杆率之间。但这也意味着交易者需要更频繁地交易。此外他还分析了相关协议在安全性、流动性、去中心化、预言机等方面的权衡。

写在前面:原文作者TUSHAR JAIN是Multicoin Capital管理合伙人,在这篇文章中,他概述了合成资产市场的机会,并对比了市场上已有协议的优劣势,在他看来,采用永续模型的去中心化交易所协议能够从中脱颖而出,此外他还分析了相关协议在安全性、流动性、去中心化、预言机等方面的权衡。

注:本文假设你已了解了加密衍生品和主要的DeFi协议。

现代金融市场最大的创新之一,就是交易者可以获得对某项资产的金融敞口,而不必对该资产进行实物结算,这就是所谓的合成敞口。这极大地扩展了交易者的交易范围,也可以帮助减少波动性并增加流动性。

我们相信,DeFi最大和最有利可图的机会是创建一个协议,它允许世界上的任何人交易任何资产。一年多以来,我们在内部将这种想法称为“去中心化的BitMEX”。实现合成资产的去中心化交易协议的想法很有说服力,原因有几个:

- 没有中心化交易所运营商,因此从长远来看费用更低;

- 访问无需许可;

- 抗审查特性,使得没有人能关闭交易所;

- 没有交易对手风险,因为用户自己持有资金;

- 无提款限制或交易规模限制;

- 没有办法单方面地改变交易所的规则;

- 任何有公开喂价的资产都可以被交易;

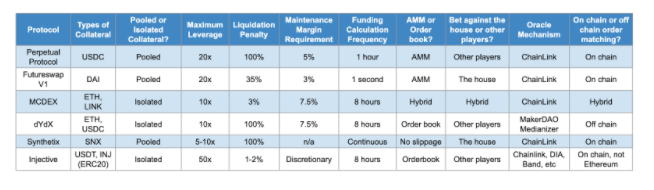

目前,在DeFi领域已经有很多团队致力于构建去中心化的BitMEX,这些团队在协议和合约设计上采取了不同的方法。在这篇文章中,我们探讨了去中心化BitMEX的设计空间,以及那些试图构建未来的杰出团队所做的选择。我们主要关注的是金融建设,而不是技术架构,因而本文探讨的重点在于金融,而不是软件。

合成资产交易的目标

去中心化BitMEX协议的主要目标是:

- 流动性很强的市场;

- 实现适度的高杠杆率;

- 始终保持合约标价接近公允资产价格;

- 有一个强大的清算引擎,防止破产和社会化损失;

- 提供最低的交易成本(在应用和协议层);

- 低延迟交易;

- 支持多种便捷稳定的抵押品类型;

- 交叉保证金头寸;

- 提供任意资产合成敞口的能力;

- 真正的链上去中心化,或者至少要完全透明;

主要的合成资产协议概述

目前已经有一些DeFi结构可用于生产合成金融结构,而每一个都各有利弊。

1、Maker、 Kava、比特股 - 抵押品支持资产+预言机

在这种结构中,用户从资产池中提取债务。债务是合成的,为了管理创建、赎回和清算,系统就需要用到外部预言机。这是最简单的合成资产建设。包括Maker和比特股都采用了这种模式。而使用小市值资产作为抵押品(Synthetix、比特股)的协议,必须要求更高的抵押比率来应对波动风险。优点:简单,集中流动性; 缺点:资本效率不高,可用杠杆率有限,需要外部预言机,由于缺乏套利循环,无法维持住锚定。

2、UMA + 无价合约(Priceless contracts)

与上面的构造类似,交易者存放抵押品,并针对抵押品提取合成头寸。然而,这种无价合约的构建在几个方面是有所不同的:(1)头寸不必完全抵押,(2)外部预言机的使用,被一种加密经济游戏所取代,这种游戏可激励交易者和清算人不对资产价格撒谎(注:这种模式是由UMA首创的)。UMA为实例化合约和解决价格纠纷提供了一个通用框架。然而,UMA不是一种产品,有少数团队已在UMA上开发产品和服务,其中包括Potion和Jarvis。

优点:更高的资本效率,几乎可以推广到任何资产,债务风险仅限于一个抵押品池; 缺点:预言机博弈轮是一种新的未经检验的理论,预言机速度慢,不能用于实时级联清算,流动性是分散的。

3、Augur、Gnosis、Polymarket和Flux - 预测市场

预测市场提供了对未来事件结果进行推测的能力。其中最常见的例子就是二元期权:体育、政治、月末/季度/年度价格预测。例如:“当市场在2020年12月31日收盘时,特斯拉的股票价格会高于2000美元吗?”像Augur、 Gnosis、Polymarket以及Flux都采用了这种模式。

优点:资本效率高,针对政治、体育及EOY价格预测等事件进行了优化。 缺点:需要一个外部预言机,很难构建一个简单的合成资产来反映基础价格的100%变动,杠杆率有限且相对不灵活,流动性集中度较低。

4、Opium - 现金结算期货

在这个模型中,交易者将保证金转到一个智能合约上,然后买入或卖出在某个特定时间结算的期货合约。期货价格在结算时会收敛到基础指数价格,因为有套利交易,它会买入现货,卖出期货,反之亦然。Opium在其期货合约中使用了这种模式。这种模式与旧世界金融市场的传统期货合约非常相似。优点:简单易懂,资本效率高,提供很高的杠杆率,允许期权做市商对冲头寸,允许矿工锁定对冲期限; 缺点:将流动性分散在不同的到期日,需要外部预言机,不一定在合约期间跟踪指数价格;

5、Synthetix - 基于债务池的永续掉期

永续掉期交易者是与SNX债务池进行交易,因此,与传统的永续交易模型不同,交易者不需要等待交易对手来匹配他们的交易。多头和空头并非总是平衡,这意味着多余的资金会支付给SNX质押者,以弥补交易一方比另一方更有利可图的风险。只有增加多头和空头之间偏差的交易者才会支付交易费用。优点:交易者不需要等待交易对手,提供了很高的杠杆率,保证了流动性,不需要做市商,易于引导流动性; 缺点:资本效率低下,如果交易者获利,SNX质押者将陷入困境;

6、永续协议 —— 基于虚拟自动做市商(vAMM)的永续掉期

交易者将抵押品存入智能合约,他们通过联合曲线上下交易合成资产。融资利率由外部预言机设定的标价与指数价格之间的差值决定。 k的算法设置是交易量、未平仓量及其他变量的函数。请注意,在这个模型中,是没有maker的,所有人都是taker,永续协议就是采用的这个模型。优点:简单易懂,资本效率高,提供了很高的杠杆率,保证了流动性,集中了流动性,不需要maker,易于引导流动性; 缺点:需要一个外部预言机来确定融资率,需要一个资本充足的保险基金。

7、DerivateX、dYdX、MCDEX以及Serum —— 中心限价订单簿(CLOB)永续掉期

交易者将抵押品存入智能合约,流动性提供者在CLOB上发布限价单,taker则跨越价差。DerivateX、dYdX以及MCDEX采用了这种模式,并在以太坊上创建了一个链外CLOB。而Serum项目也采用这一模型,并在Solana上建立了链上CLOB。优点:易于理解,资本效率高,提供了很高的杠杆率,提供了最紧密的点差,集中了流动性; 缺点:难以引导流动性,因为它需要成熟的做市商,此外,它也需要资本充足的保险基金,以及需要外部预言机来确定融资率。

探索非托管永续掉期

在研究DeFi中各种类型的合成结构时,很明显永续掉期AMM、债务池或订单簿是去中心化BitMEX的最佳设计。永续掉期允许金融合约非常紧密地反映基础情况,提供充足的杠杆率,这已经在加密和传统资产类别中被广泛使用和理解,并且可以通过喂价来支持任何资产。

虽然永续掉期合约并不完美,但其弱点是可控的。相反,其它模型的弱点更难以克服:抵押品支持的资产+预言机模式资本效率低下,债务池模式无法很好地维持锚定(见过去24个月的DAI和sUSD价格),而预测市场并非是通用的,而无价合约模式因为级联清算的风险,它是很慢的,而期货模型会将流动性分散到各个到期日之间,这更适合复杂的对冲,而不是投机(总的来说,永续模式更容易让散户理解和交易)。

由于我们相信永续交易所将是去中心化BitMEX赛道的“胜出者”,下面我们将研究非托管永续掉期的权衡。

1、安全 VS 流动性/杠杆率

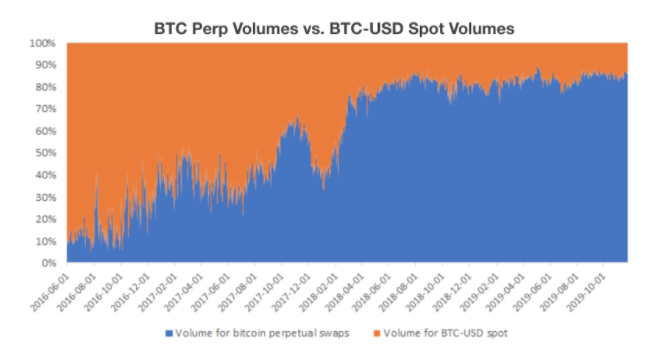

最重要的权衡是在安全性与流动性/杠杆率之间。我们之所以说流动性/杠杆率,是因为,根据数据显示,提供更高杠杆率的平台具有更大的交易量和流动性:

比特币永续交易量 VS 比特币现货交易量,数据来源:Interdax, Tradingview

安全性与流动性/杠杆率权衡的一个重要考虑因素,是平台的贷款价值比(LTV)要求。在MakerDAO和Compound上,用户只能获取66%的贷款价值比(即1.5倍的抵押率),而BitMEX用户则可以获得10000%的贷款价值比(100倍的杠杆率,也就是1%的抵押率)。较低的贷款价值比(LTV),带来的是更好的安全性,但其也限制了杠杆率,从而减少了流动性。

当涉及到这些权衡时,是没有“正确”的答案的。一个为安全而进行过多优化的交易所,它会导致资本效率低下、流动性不足,从而无法在市场上与其它竞品竞争。而一个为过多杠杆率而优化的交易所,则可能是非常危险的。

至少,中心化加密货币交易所能够提供3-10倍的杠杆率,并且能保持对流动性基础资产的清算风险相对较低,而限制在这个范围以下,会大大增加资本要求。

虽然这是用期货杠杆来表述的,但贷款价值比(LTV)是可交付现货保证金交易的一个类似参数(例如Compound,Aave)。

2、集中池抵押 VS 孤立市场

UMA与Synthetix之间的主要区别之一是,抵押品和债务敞口在UMA中是孤立的,而Synthetix中的所有LP会将它们集中在一起。例如,如果任何合成代币交易者赢利,则Synthetix生态系统中的所有SNX质押者都会面临亏损。事实上,单一的抵押品池提供了更高的流动性和抵押品效率,但这也意味着,如果有交易者获得大量利润,那么整个系统就可能会无力偿付债务。UMA则选择按市场隔离抵押品,这意味着,如果一个交易者想在多个不同的UMA市场进行交易,他们需要在每个市场上提供抵押品。这显然会产生显著的摩擦,从而降低流动性。另一方面,这意味着交易者只需要承受他们正在交易的市场的风险,而不是覆盖数百种资产的全部流动性池。

这里也有潜在的容量权衡。交叉保证金市场需要协调风险,限制交易者同时进行交易的能力,从而限制有效的订单吞吐量。这个选择是一个基本的权衡,而没有灰色地带。协议允许或不允许合并抵押品,选择是二元的。

3、支持多种类型的抵押品

支持更多类型的抵押品,意味着交易者可以更轻松地进行交易,而无需购买新资产作为抵押品。但这也意味着其他交易者必须承担额外抵押品类型的风险。如果新类型抵押品的价值暴跌,则整个系统都可能会破产。dYdX选择了最安全的选项,它只允许使用单一类型的抵押品:USDC。另一方面,MakerDAO则允许更多类型的抵押品,因为该系统为更广泛的交易者提供了杠杆。然而,这也增加了金融系统破产的风险,就像3月12日那样。

相比之下,FTX则支持了19种抵押品。FTX上的每个子账户都有一个中央抵押品池,这些资金是用于交叉保证金头寸。今天,同一基础的对冲头寸并不能减少抵押要求(例如,不对冲头寸净额)。然而,我们期望团队会随着时间的推移来实现这一目标,要么使用内部计算代理,要么利用像X-Margin这样的工具。

安全支持多种抵押品的一种策略,是对一种资产可以拥有的抵押品池的最大百分比设置治理限制。协议设计者还可以要求更高的抵押比率,以应对更不稳定的资产。

此外,不同形式的抵押品会带来不同程度的风险。使用稳定币抵押品(如dYdX)通常是最安全的,因此可以最大限度地发挥杠杆作用。而使用单个流动资产(如Maker以前所做的(ETH)或BitMEX仍做的(BTC))会在发生严重崩盘时,成倍增加对系统的损害。而使用类似Synthetix这样流动性较低的(SNX)协议代币,风险则是非常大的,因为抵押品代币可能会出现特殊的崩盘,因此通常需要更高的抵押率水平。

4、清算的积极性

一个更积极的清算引擎,将更有效地保护保险基金,并随着时间的推移将其资本化,并保护获胜的交易者。而积极程度较低的清算机制,对交易者清算造成的痛苦来说较小,因为他们将保留更多的资本。更具侵略性的清算引擎将在达到清算价格时立即完全清算头寸,而较不积极的清算引擎,将仅清算部分头寸(通常称为增量清算)。例如,FTX执行的就是增量清算,而币安则执行的是全部清算。对于交易者来说,这可以带来巨大的变化。例如,如果交易者在FTX和币安上拥有相同的20倍杠杆头寸,那么FTX会将其抵押品清算到维持保证金,而币安则会清算整个头寸。

当一个交易者接近爆仓价格时,一个不那么激进的清算引擎将清算掉交易者的仓位,而较激进的引擎将更快地完成清算。例如,Synthetix会在交易者的抵押品低于200%时进行清算,而Maker的ETH抵押率低于150%时,它才会进行清算。

更激进的清算引擎可能会导致价格连锁反应,例如,3月12日,BitMEX的清算引擎压垮了BTC的价格,在这一天,BitMEX清算了多头超过16亿美元的订单,而如果BitMEX没有“维护停机”,那么他们的清算引擎可能会将BitMEX的BTC价格推低至0美元。

衡量清算引擎侵略性的最好方法,是在清算流动性并推高价格之前,先查看清算引擎将保持多久的时间。

此外,更高的清算费用及更激进的清算引擎,会抑制交易者易者过度杠杆化,从而减少了清算量。这意味着场地的流动性将降低,因此对于maker和taker而言,交易成本会更高。 但这也意味着该交易所对获利的交易者而言将更安全,并且该交易所收回利润的可能性也较小。

灵活性 VS 简单性

第二大类权衡,在于灵活性与简单性之间。

1、与整个系统对赌,还是与其他玩家对赌

在一些协议中(比如Synthetix),所有的交易者都是在和系统对赌。而在其他协议中(例如Serum或 DerivaDEX),交易者是和其他交易者在对赌。这意味着,当做多的资金多于做空时,整个Synthetix协议可能变得不平衡,反之亦然。在一个极端的例子中,如果Synthetix上100%的交易者都是BTC-USD的多头,并且BTC-USD价格有差距,那么整个Synthetix协议可能会破产!

这种保险基金的不对称风险意味着Synthetix必须要求更高的抵押品比率,并且拥有比交易者之间对赌的系统更积极的清算引擎。

另一方面,与系统对赌的协议,更容易启动流动性,因为系统提供了双边市场的供给侧。而在DerivaDEX或Serum这样的协议中,交易者需要有人来匹配他们的订单,否则他们不能交易。如果专业的做市商不愿意在协议中提供流动性,那么这种引导流动性的优势在早期是很有价值的。

2、订单簿 VS AMM

AMM允许流动性提供者设置并忘记它,而订单簿允许流动性提供者在提供流动性方面拥有更大的灵活性。AMM允许不具备做市商经验的潜在资本使用公式向两个方向报价,而不是让每个流动性提供者手动定价。重要的是,这个公式本身是100%开放的。而作为出资的激励,流动性提供者可以收取交易费用。由于AMM公式总是100%开放的,老练的做市商可以看到价格,并选择更紧的价差报价。因此,对于做市商愿意为之提供流动性的优质资产,订单簿模式总是更具流动性。

而AMM主要用于长尾资产:对于更为成熟的做市商来说,这些资产太小了。

3、缓慢 vs 快速融资

到期或融资支付的频率,会影响合约价格与指数价格的密切程度。更频繁的到期意味着合约将更密切地跟踪指数价格,因为它将更快地结算到该价格,但这也意味着交易者需要更频繁地交易。更频繁的融资支付也会产生同样的效果,并将合约价格推回到原来的水平,但计算起来可能会很昂贵。

预言机

1、预言机安全性 VS 预言机速度

一些衍生品协议(例如UMA和Augur)内置了预言机争议解决机制。这可以使协议更安全地抵御预言机失败,但它增加了交易者从交易所提款所需等待的时间。这是预言机破产风险与流动性风险之间的基本权衡。如果预言机失败,而且没有内置的争议解决方案,则获胜的交易者将无权追索。但是,如果存在争议程序,则无论是否存在争议,抵押品都将被锁定,并且获胜方无法提取其资本。这种机会成本便意味着,交易者不太可能在交易场所进行交易。例如,Augur中的预言机争议期是24小时,这意味着获胜的交易者在活动结束后的1天内是无法获得报酬的。

另一方面,Synthetix使用了Chainlink作为它的预言机,允许交易者立即套现。但如果 Chainlink预言机遭到破坏,那么因预言机失败而受到损害的交易者就没有办法追索损失。

2、最大预言机移动

有些协议限制了预言机价格在一段时间内的变动幅度。在预言机受到损害、价格以不公平方式清算交易者的情况下,这可以提高安全性。但如果价格真的大幅波动,而预言机却没有,这可能导致严重的市场扭曲,从而严重威胁到系统的偿付能力。

去中心化 VS 中心化

去中心化并不是一个二元属性,而是一个频谱。构建去中心化BitMEX协议的团队必须要做出多种选择,以确定它们在频谱中的最终位置。

1、 链上 VS 链下订单匹配

去中心化合成资产产品的交易有两种基本方式:链上订单撮合+链上结算,或者链下订单撮合+链上结算。链上订单撮合提供了审查阻力及无许可访问。而链外订单撮合是指中心化订单撮合系统的运营商可以(1)单方面、任意地改变订单撮合系统的规则和费用;(2)审查用户或交易。

0x开创了链下订单撮合的概念,并被其他协议(如dYdX)所采用。链下订单的好处是速度、延迟及成本。在以太坊网络上,链上订单撮合在经济上是不可取的,想象一下,你每下一次订单,或取消一次订单,就要被收取20美元的手续费,这是不可忍受的!

因此,在以太坊平台上建设的协议团队,被迫使用链下订单撮合模式,这牺牲了抗审查性及无需许可性,如此才能在严重受限的以太坊网络上发挥作用。

2、 Layer 1 VS Layer 2

目前的以太坊网络吞吐量限制为每秒大约15笔交易,这显然是非常低的,无法支持大规模的交易活动。而近期网络活动的剧增,导致gas价格飙升到了200 GWEI以上。此外,以太坊区块平均每15秒诞生一次,鉴于PoW挖矿的性质,这意味着至少有几分钟的时间无法将交易视为最终确认。目前,一些现货交易所已转移到第二层(Layer 2)网络(例如DeversiFi, Loopring)。这样做当然是有好处的:交易及清算速度更快,交易费用更低,并且抢先交易的风险也较小。然而,这样做也存在着明显的缺点,即这些交易所无法利用DEX聚合器(Matcha,1inch,DEX.ag等)。1inch不可能将一层的上签名的订单部分路由到Layer 2 DEX,因为用户必须要先向Layer 2 DEX存款。此外,转移到Layer 2会使交易所更难支持跨交易所套利,因为这首先需要存入资金(减慢了套利过程)。

对于衍生品交易所,用户在交易前必须先存入抵押品。因此,它们并没有从现有的聚合器中特别受益。此外,强迫用户在Layer 2 存放抵押品并不会真正有损用户体验。这意味着将去中心化的BitMEX移动到Layer 2并没有太大的缺点。因此,我们预计随着Layer 2平台的成熟,多数建立在以太坊上的永续交易所协议最终会迁移到Layer 2,而停留在Layer 1对它们而言并没有什么好处。

3、以太坊 VS 其它Layer 1 网络

在选择是否在以太坊平台上构建永续交易所时,在可组合性和可扩展性之间存在着明显的权衡。以太坊拥有最多可交易的抵押品资产(ETH、USDT、WBTC等)以及更多的应用,因此选择以太坊更有利于引导流动性。然而,以太坊Layer 1目前还无法支持大规模交易活动。对此,FTX选择在Solana上新推出的去中心化衍生品交易系统Serum,已针对可扩展性和延迟进行了优化。目前,我们还不清楚以下两件事哪件会先发生:(1)以太坊将扩容,或(2)可靠的跨链方案解决互操作性问题。

总结

跨境无许可访问将全球金融市场的准入范围扩大到全球数十亿人,世界上任何地方的任何人,都可以交易他们想要的任何资产。随着发展中国家数十亿人访问网络并进入金融市场,这将是一个极其扩张的市场。

去中心化的BitMEX可确保没有任何交易所运营商或出于政治动机的监管机构,能够单方面改变交易所的规则,这意味着全世界的交易员都可以在同一地点轻松地进行交易。

我们认为,由于流动性的强大网络效应以及传统中心化服务(如客户支持、本地化等)的重要性降低,去中心化BitMEX市场将成为赢家通吃的市场。对于团队来说,尽早做好准备,通过吸引流动性提供者和taker来启动飞轮是非常重要和有价值的。至于这篇文章所涉及的金融权衡范围,我们认为早期获胜者会随着时间的推移而演变,因为他们看到了什么在起作用,什么在不起作用。

在过去的12个月中,Multicoin一直在寻找早期的去中心化BitMEX机会,并且我们一直在积极地在该领域中部署资金。如果你要构建的产品符合去中心化BitMEX的愿景,我们将很高兴收到您的来信。

感谢Sam Bankman-Fried对这篇文章提供的反馈意见。