DeFi的原罪:从实际银行业务理解DeFi的局限性

加密货币作为硬通货替代品的使用范例已经引起了社会对中央银行和货币的关注。

作者:OxHamZ 编译:TechFlow Intern

从银行到中央银行

加密货币作为硬通货替代品的使用范例已经引起了社会对中央银行和货币的关注。历史告诉我们,金融发展的弧线是先做银行,再做中央银行。

美联储成立于 1913 年(独立后约 140 年),在那个之前,美国在没有中央银行的情况下,通过银行渠道成功地为铁路、房地产、战时武器、船舶提供了资金。在美国内战时期,银行作为私人企业运作,向社会发放资金。

沃尔特·白芝浩 (Walter Bagehot) 在 1873 年经典的伦巴第街 (Lombard Street) 中强化“中央银行”的概念。白芝浩将中央银行的用处集中概括为“以良好的抵押品自由放贷,并收取利息”,而它在现代演变为“最终贷款人”。中央银行成立的目的是成为国家的坚实后盾——而不只是经济事务的促进者。

当下的 DeFi

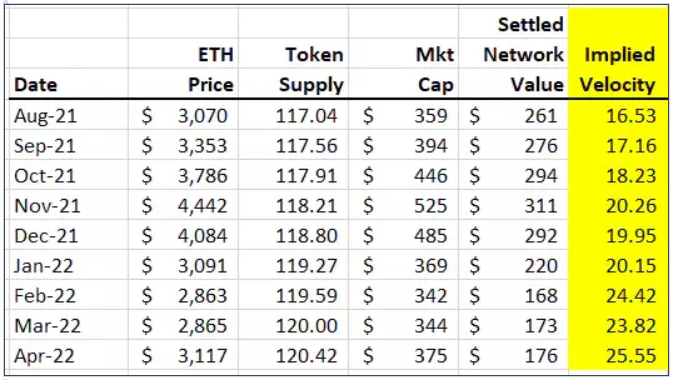

目前,任何加密稳定币在现实世界中的采用都是有限的。绝大多数的 DeFi 协议都是杠杆的自我消化。(大意是,稳定币除了在 DeFi 里没有别的用途,DeFi 会利用循环贷把很高的杠杆消化掉——因为现实金融不允许对没有高波动的资产开很高的杠杆)。我们可以在下表中,从 ETH 流通量的增发速度来看出端倪,随着时间的推移,ETH 的增发速度会越来越快。

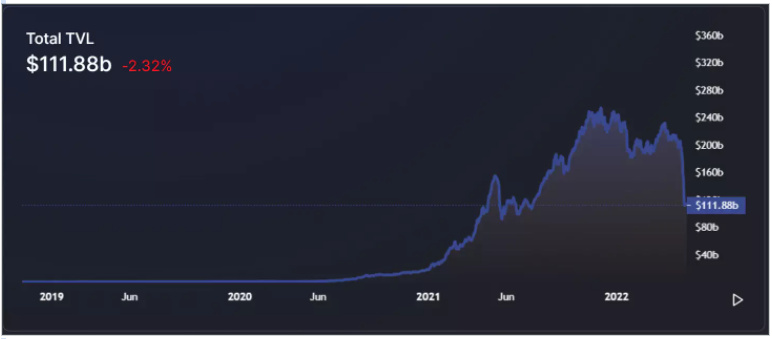

DeFi 收益率来自套利差价/投机需求。DeFi 是央行流动性彩票的主要受益者,但在波动性减弱的熊市中,借贷利用率会下降。我们可以看到,USDC/USDT 的 TVL 正在大幅缩水。

随着资金成本飙升和流动性收紧,实用程序将会以现实世界的应用为中心。

银行框架

银行短期借入然后长期借出,这种时间转换是获得公平的流动性溢价的关键使用案例。DeFi 社区大多谈论过度抵押/抵押不足/算法模型,但很少有人认真讨论实际的银行业务。

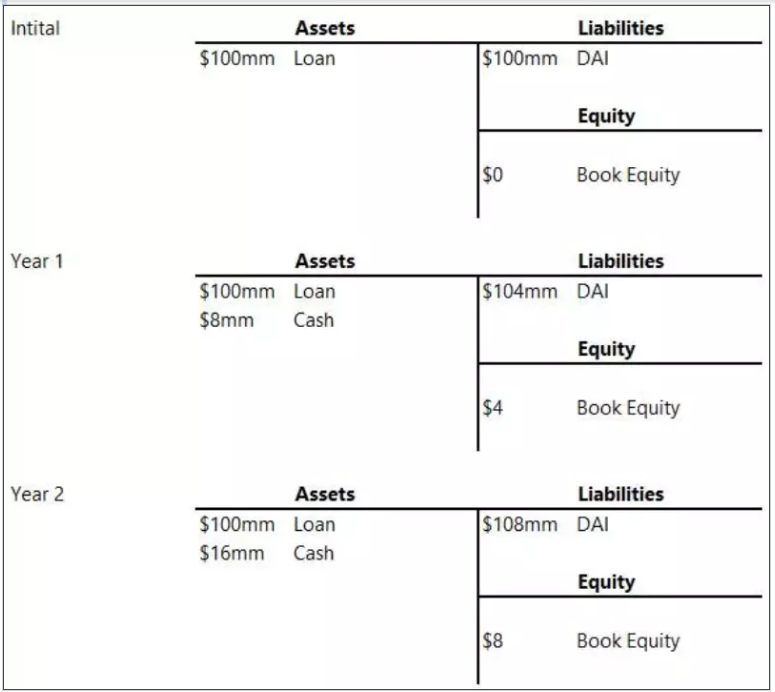

让我们以 DAI 为例:

我有 1 亿美元的存款,并且我提供了 1 亿美元的贷款。如果我的流动性成本是 4%,我的贷款利率是 8%,我便会有 4%的利润。第一年,我们入账了 400 万美元。第二年,我们便入账了 800 万美元。

这种结构中的贷款创造了一个盈利的、有抵押的银行,超额抵押贷款只是一个链上典当行,抵押不足的贷款会受到信心的影响,恐慌性银行挤兑在链上是极易发生,且显而易见的。

隐性债务上限

创建链上银行的最大障碍是流动性池引流带来的隐性债务上限,假设 MakerDAO 借给沃尔玛 1 亿美金 DAI,而沃尔玛没有 DAI 的用途,因为它的工资单/采购订单以美元计价,所以沃尔玛会将 DAI 换成 USDC 并转移到 Coinbase 并用 USDC 兑换美元。沃尔玛可能只是借用 DAI,因为它的利率低于美元替代品,并且有隐含脆弱性选项。

因此,链上银行的贷款账簿只能随其流动资金池扩展,如果只有 5 千万的“兑换”流动性,没有人会借出 1 个亿的 DAI。

债务上限问题可以通过以下方式解决:

- 创建用例来促进 DAI 的持有;

- 发行一种在一段时间内不可兑换的 DAI;

- 在一段时间内锁定固定的流动性;

- 信心/复原力的增长,相当于 DAI 的储蓄。

为持有 DAI 的人开发实际用例意味着 MKR 可以铸造 DAI 并创造贷款,而不会造成流动性池压力。债务上限问题意味着没有稳健的存款,银行业就无法发展。唯利是图,追求收益的资本,使得我们无法建立一个高效的链上银行。

储蓄即服务

除非您生活在非经合(经济合作与发展组织)国家,否则您不会考虑使用稳定币。许多非经合组织国家都经历了以当地货币计价的储蓄下降。其中原因是相应国家在减少财政/现有账户赤字方面的政治失败。各国利用通货膨胀作为协调的游戏规则,使储蓄贬值并降低借贷成本,任何国家的最大借款人都是政府本身。

这就是为什么我们可以在新兴市场看到强势的美元化。

在土耳其,如果有能力使用美元作为储蓄,你就能够规避通货膨胀和银行倒闭。但在那里获取美元并不容易,且摩擦成本高,官方美元汇率由政府操纵。

如果从这个角度看,DeFi 的用例是一个全球储蓄账户,可以在没有分支机构或机构的国家存在。在利比亚可没有摩根大通。

DeFi 已经成为非经合组织国家的储蓄技术,使得链上银行拥有了粘性存款。粘性存款意味着更少的雇佣流动性和更高的贷款息差。链上银行应该具有专属流动性层。

链上银行的一些想法

建立一个链上银行需要强大的流动性,我相信可以从非经合组织国家的硬通货需求中挖掘出来。但是 DeFi 中还有其他领域需要显著改进:

- DeFi 需要收益率曲线——几乎所有活动都是现货;

- 链上银行业务可能意味着需要锁定大量流动性/不可赎回的基本体;

- 借/贷工具需要通过贷款服务和链上契约来推进;

- 实体市场的信贷发放,如结构化信贷、商业房地产。

链上银行终结游戏

要链上银行终结这个游戏很简单:

- 鉴于成本结构,链上银行业务更便宜;

- 即时支付/结算;

- 代币化允许实现今天无法实现的借贷激励机制。

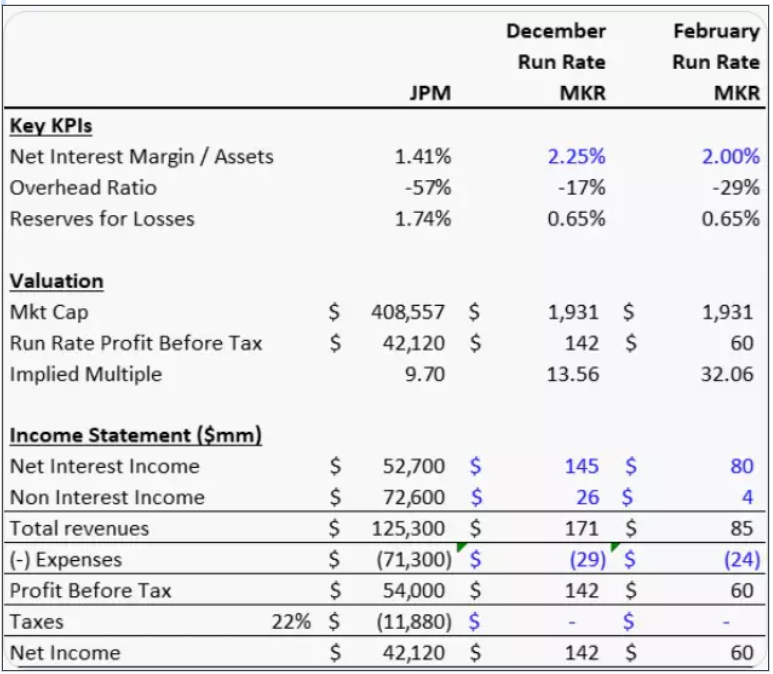

这是 JP Morgan 与 MakerDAO 的关键 KPI 的相对比较: