JZL Capital | 缓慢走向死亡的WAVES和USDN

USDN是Waves公链的算法稳定币,本文将介绍其核心机制以并对其未来发展进行推演

第一部分 Waves简介

1. 概述

Waves是layer 1公链,链上应用主要为稳定币、储蓄、交易所和外汇兑换。项目愿景为将区块链应用到证券、众筹、法币转账等金融以及泛金融的领域,从而打造一条金融公链。

TVL:约15.8亿美元,目前在公链中排名第8,链上应用很少

官方宣称TPS可达1000+,出块时间约57秒,gas fee平均为0.005 WAVES。

2. 技术

Waves区块链使用租赁权益证明机制(LPoS)作为共识算法,即允许用户将自己的代币出租给矿工。作为回报,节点与出租者分享部分出块收益(主要是通胀和gas fee)。

与PoS机制不同,被租赁到一个完整节点的金额越大,被选中的完整节点产生下一个区块的可能性就越大。可以理解为LPoS的中心化程度较高,在区块链不可能三角中选择了安全性和可扩展性,放弃了去中心化。前2大节点占总质押的比例约80%。

3. 创始人

虽然Waves被市场称为“俄罗斯以太坊”,但俄乌冲突后创始人(Twitter:@sasha35625,146K粉丝,非常活跃)曾表示自己是乌克兰人。毕业于莫斯科国立大学理论物理学专业,后从事人工智能开发和区块链应用开发;2016年创立Waves。

4. 融资情况

2016年以BTC的形式ICO,销售代币WAVES共8500万个,单价0.188美元,募资1600万美元。

Waves被认为没有VC资金参与,但根据Pitchbook显示,2019年接受过Ledger.vc的投资,金额未知。Ledger.vc为中资背景,2020年以前比较活跃,投资过波卡的种子轮,GP Ted Cheng曾为Waves中国社区主管。

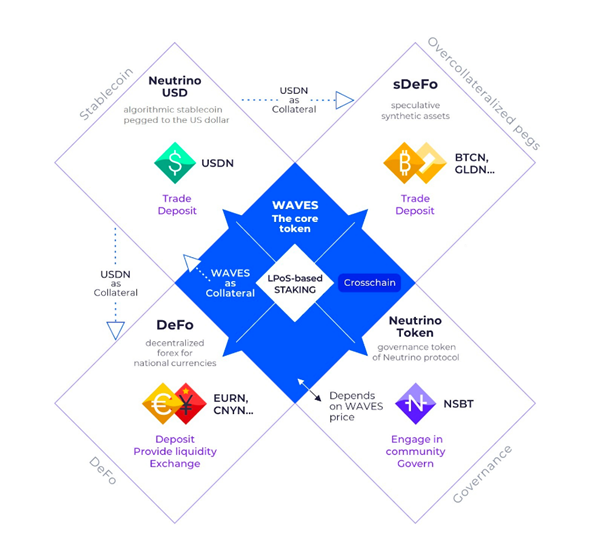

5. 代币经济

原生代币WAVES,用作链上交易gas fee、治理和矿工出块奖励。

2016年初始供应量上限1亿枚,通过ICO实现流通。2019年10月通过提案,提高了最低出块奖励(目前6枚,后续由社区决定)。

WAVES当前供应总量1.08亿枚,实际通胀率约3%,质押率(含出租)达到70%。

持币地址约72万个,Top 10地址持币量约8000万(80%),Neutrino USDN Collateral智能合约(4732万枚)和交易所地址(含疑似,约2500万枚),整体流通程度不高。

6. 链上项目

去中心化交易所 Waves Exchange:交易功能采用了DEX的基本模式自动化做市商(AMM),但该应用融合了中心化交易所的功能,包括订单簿、K线、交易量等数据展示;还包括DeFo外汇兑换功能,使用AdvCash支付系统可使用多个国家货币购买USDN。

借贷应用Vires Finance:类似Aave,提供去中心化存款和借贷。存款人向市场存入资产获取利息收入,而借款人能够以超额抵押的方式借款。

算法稳定币协议Neutrino:使用原生代币WAVES为1:1抵押品,兑换的算法稳定币。

7. 发展路径:Waves 2.0

官方正在推进Waves 2.0发展,主要包括EVM兼容、DAO治理模块、Gravity Bridges跨链桥,成立美国公司(已完成,Waves Labs)为新总部和孵化美国项目等。

Source:https://wavestech.notion.site/wavestech/Waves-is-Transforming-1-2-c57b90770e314a5cb3ee6d1d1e6710af

总结:

生态相对封闭,较为中心化,专注于金融和外汇交易的用途,用户交互体验较好。

第二部分 算法稳定币USDN

1. 机制概述

算法稳定币USDN通过智能合约Neutrino,以WAVES为抵押品发行。

通过将WAVES代币锁定在智能合约中,可以铸造USDN。每锁定1美元的WAVES,就可以铸造1个USDN。同理,也可以通过智能合约,将1枚USDN赎回为1美元的WAVES。由套利将USDN维持在1美元附近。

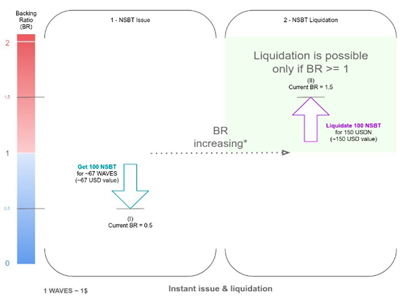

整体机制UST<>LUNA有相似,但更接近于DAI的发行机制。由于USDN为1:1质押,预言机只保证兑换时价格,后续由于WAVES的价格波动产生超额抵押或不足额抵押的问题,因此Neutrino增加了类似债券的NSBT来保证稳定。

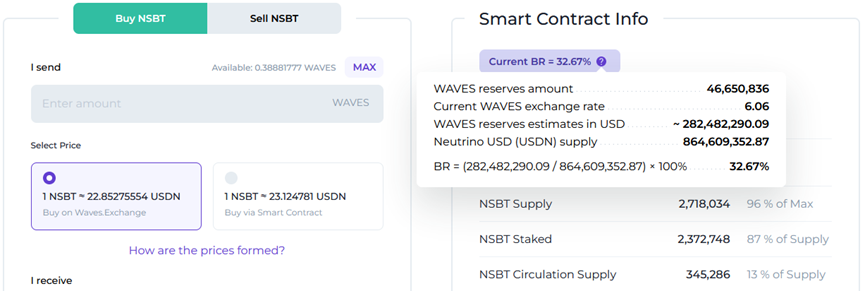

NSBT是Neutrino中的资产重组和治理代币,当USDN的储备不足时,通过增发并拍卖NSBT以补充储备金,保证USDN的价值。NSBT可以通过Neutrino智能合约交互购买(一级市场,只能用WAVES,USDN计价),也可在少数交易所二级市场交易,但交易量极小,且价格略高于一级市场。

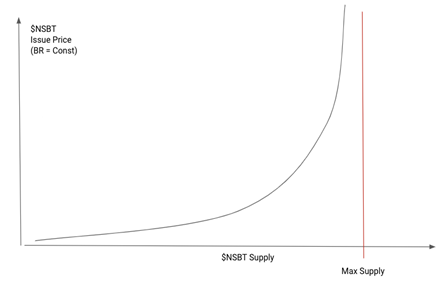

NSBT的发行额度(上限约2.8M)和价格由USDN的抵押率决定。抵押率越低,NSBT的一级市场价格越低,只有当抵押率大于1时才会启动回购,抵押率越高,一级市场价格越高。

质押NSBT可以获得Neutrino治理代币gNSBT:

1) 参与USDN的铸造和套利,根据质押的数量获得不同的额度。现阶段质押1000个NSBT(约22000美元),可获得每天3952个USDN的套利机会。

2) 分享USDN的铸币/套利的2%手续费。

3) NSBT一旦质押后的解锁手续费随质押时间衰减,以1000个NSBT为例,质押1个月后解禁仅可获得约110个NSBT返还,而20个月则会获得约900个返还。

这样的机制保证了NSBT会被长时间大量的质押,成为实质上的债券。

USDN的实际储备应该是WAVES的市值+NSBT的市值,但当前USDN的储备已不足额。

2. 对比

对比UST<>LUNA机制,稳定币需求的增加都会导致原生代币的上涨,但有以下区别:

1) WAVES兑换USDN时是被锁定在智能合约中(类似DAI的抵押),并非销毁,稳定币的铸造和销毁不会影响WAVES的总量。

2) WAVES兑换USDN的套利每日有限额,且需要质押NSBT,而NSBT需要使用WAVES购买,即套利过程卖出的WAVES会被购买NSBT的用户部分吸收,不会引起WAVES的恶性通胀,导致暴跌。

3) 如果USDN脱锚严重(死亡螺旋启动),由于NSBT的强力资本管制,流通不足,如果二级市场价格低于一级市场,反而会导致套利者购买NSBT并质押去进行USDN的套利,因此NSBT的价格会相对稳定。

可以理解为WAVES不会发生像LUNA一样简单粗暴的死亡螺旋,在USDN脱锚到回锚的过程中:

1) 当NSBT未发行完毕时,WAVES的价格可能会保持震荡;

2) 当NSBT全部发行完毕时,WAVES的价格会逐渐下行,但USDN会在每日套利的作用下削减供应量,逐步回锚;

3) 如果最终WAVES市值长期不足,抵押率无法回升至使协议可以在一级市场高价回购NSBT(即债券违约),当大量NSBT解锁时(如20个月之后),二级市场的抛压还是会出现,届时如果USDN缺少需求,死亡螺旋会真正出现。

小结:

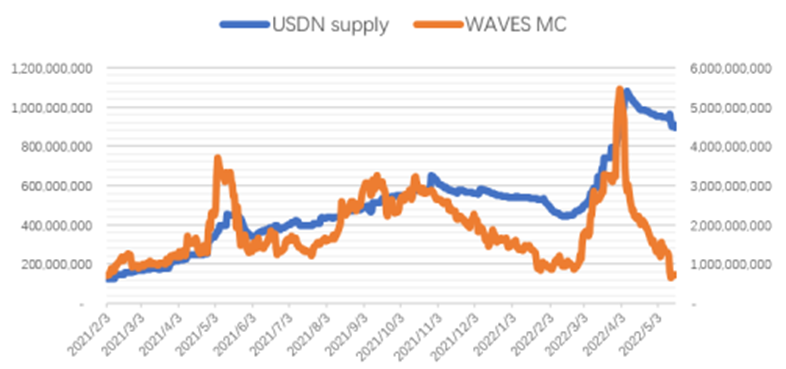

WAVES的市值会受USDN的需求影响;当前阶段USDN会在0.98美元左右反复。

如果WAVES的市值长期萎靡且USDN的供应量无法削减,那么WAVES的死亡螺旋只会迟到而不会缺席,拉着NSBT一起。

3. WAVES资金盘

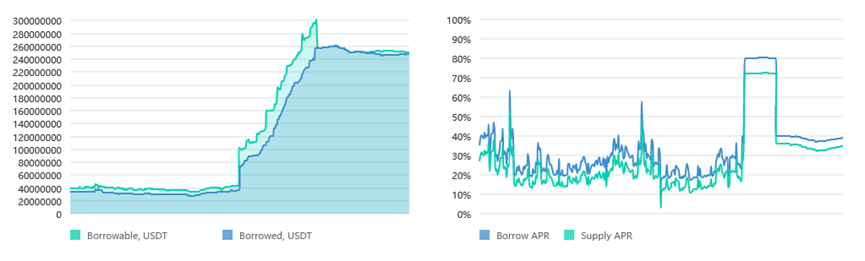

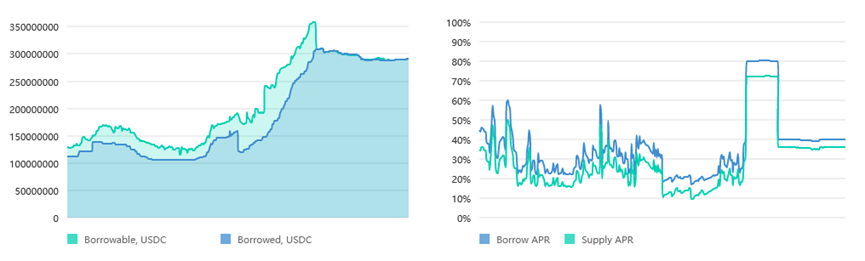

Waves链上的另一个借贷应用Vires Finance为稳定币储蓄提供了极高的借贷利率和储蓄收益,也因此被质疑为庞氏骗局。

4月1日,Twitter用户@0xHamz质疑Waves团队通过Vires Finance操纵WAVES的价格,称其为crypto世界最大的庞氏,FUD情绪蔓延。具体操作如下:

1) 在Vires上存入USDN,并借出USDC/USDT;

2) 将U转移到币安,并购买WAVES;

3) 将WAVES通过Neutrino转换为 USDN,重复操作1)

相当于使用USDN为抵押物,高息加杠杆借入USDC/USDT,在中心化交易所购入WAVES拉盘,而拉升的后的WAVES可以转换更多USDN,人为制造需求。由于项目方高度控盘,WAVES流通不足,拉升价格难度不高。

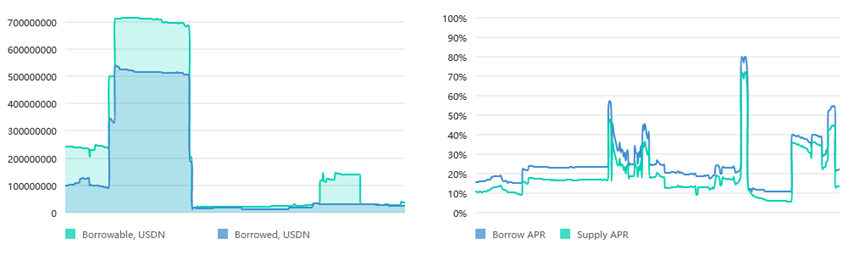

查看USDC和USDT的存贷款数量,在2月中旬至3月底出现暴涨,与WAVES暴涨时点一致。由于其利率超过20%,大量借款需求不合理;

同期USDN的可借出数量出现明显减少(Vires借款需要超额抵押,最多可借出60%,而被设定为抵押物的资产将不可借出);如果抵押物为WAVES,在4月开始的暴跌中,应存在大量借款被清算,但借出的USDC/USDT并未出现大规模还款。

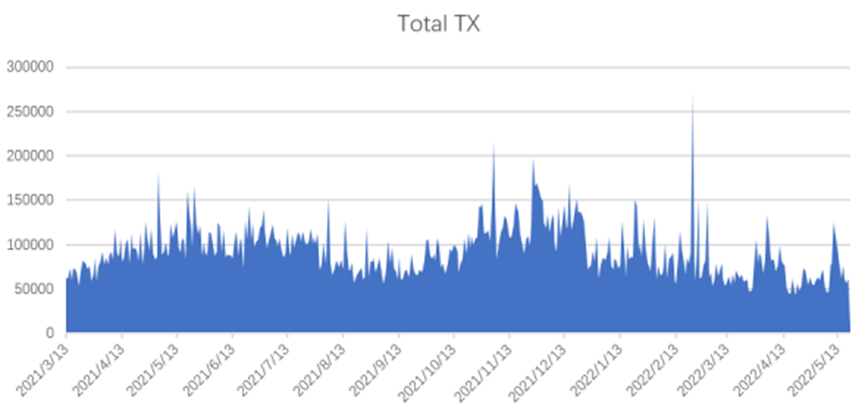

观察链上交易数量,在暴涨期间并未出现明显活跃。可以推断借贷行为由少数地址推动,价格上涨在中心化交易所推动。

小结:上述操作手法成立,WAVES上涨背后有强力庄家拉盘推动。

4. WAVES做空事件

创始人在访谈中并未否认存在这个操作手法,但认为这是某家投资机构利用了Waves的链上机制;同时认为市场上的FUD言论为Alameda Research散播,目的是做空WAVES。

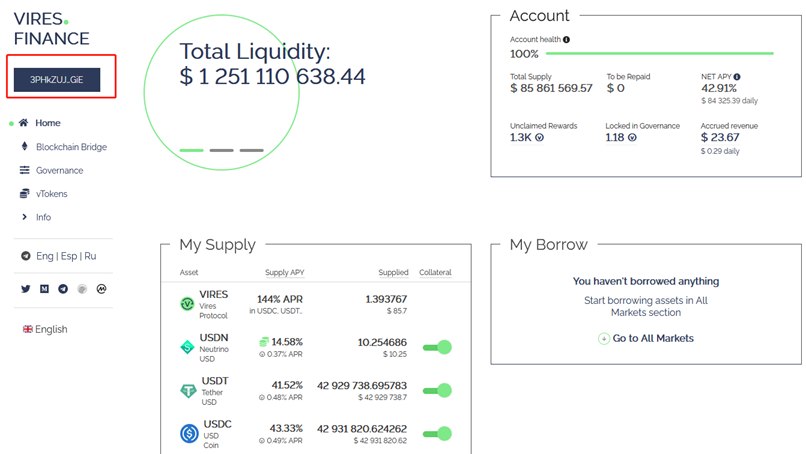

我们查看了他标记为Alameda Research的3PHkZUJpS3AfmnXBNLCBmpqL25GJZb1hGiE地址,链上数据显示3月5日存入合计8000万美元的USDT/USDC,随后陆续借出约64万枚WAVES(约2000万美元),转入币安卖出,于4月8日偿还WAVES,获利1000万美元(假设其于4月1日最高点卖出)。

但该操作存在不合理之处,WAVES在币安、FTX等交易所存在永续合约,在Upbit等韩国交易所也存在足够的现货交易量,如果有做空WAVES的需求,完全没必要舍近求远,以较低的资金使用效率从Vires借出。一个可能的猜想为,该机构在中心化交易所提前开具了大额期货合约空单,通过Vires借出WAVES现货,配合FUD情绪进行砸盘,随后平仓合约空单,买回现货归还。

Vires上USDC/USDT的出借率已超过90%,在这种情况下协议会限制提款额度为每日1000U(直到足够的贷款归还),该地址已无法提取其存入的8000万U(大概率坏账)。未知该做空者的收益能否覆盖其成本。

上述事件发生后,Vires上的USDT/USDC发生挤兑,现在已无法提取存款和新增借款。同时USDN出现脱钩,但在套利机制下回锚;5月12日受LUNA事件影响,USDN再度短暂脱锚,但由于WAVES市值跌幅过大,当前WAVES+NSBT市值合计6.6亿美元已低于USDN的8.4亿美元,处于储备严重不足状态。

5. 总结

1) 受套利不充分和手续费影响,USDN可能在0.97附近长期波动,但供应量可能逐步缩减

2) WAVES可能会慢性死亡,但不会出现LUNA的急速崩盘情况

3) 预测Vires后续应该会出现大规模的USDC/USDT还款(或USDN清算),则USDN解除质押开始流通后可能会出现抛压,有再次脱锚可能。

4) 推测USDN的三个去向:

锁在Vires协议中,获取利息:收益主要来源于WAVES的出块奖励,币本位计算为年化3%,如果WAVES价格持续下跌,则收益率会下跌严重。

二级市场抛售,但主要交易量都在Waves Exchange,有资本管制的风险

通过Neutrino换为WAVES出售(每日限量),则WAVES有持续下跌的动力

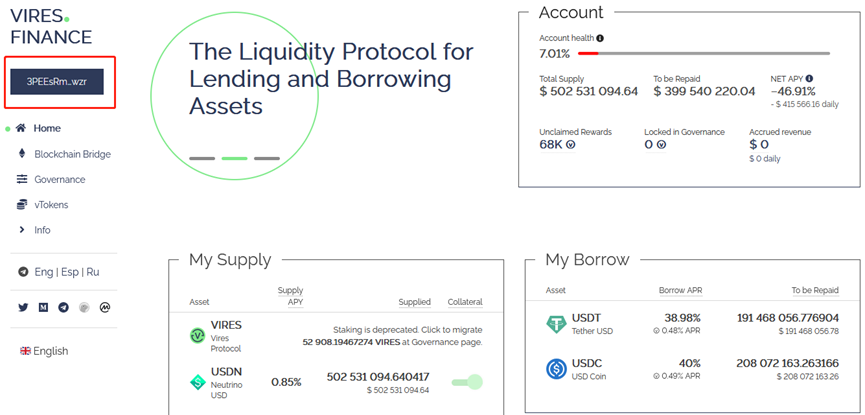

链上数据显示,地址3PEEsRmcWspCxhKqobvKY3axW1846AMRwzr(可能为杠杆做多WAVES的机构)持有合计约4亿美元的USDC/USDT负债(以5亿枚USDN作为抵押),目前账户健康度7%,降低到0%时会发生部分清算。

Vires上单一地址的5亿枚USDN的清算可能会引发暴雷,但推测该过程不会一蹴而就,而是持续一段时间。

关于我们

JZL Capital 是一家注册于海外,专注区块链生态研究与投资的专业机构。创始人从业经验丰富,曾经担任过多家海外上市公司CEO和执行董事,并主导参与过 eToro的全球投资。

团队成员分别来自芝加哥大学、哥伦比亚大学、华盛顿大学、卡耐基梅隆大学、伊利诺伊大学香槟分校和南洋理工大学等顶尖院校,并曾服务于摩根士丹利、巴克莱银行、安永、毕马威、海航集团、美国银行等国际知名企业。

与我们联系

我们一直在寻找有创意的想法、业务与合作机会,我们同样也期待您的阅读反馈,欢迎联系[email protected]。如有订阅需求,请扫描上方二维码,我们会每周按时推送到您的邮箱。

如果以上内容存在明显的事实、理解或数据错误,欢迎给我们反馈,我们将对报告进行修正。

报告中观点与JZL Capital或有高度利益相关性,本报告不应作为投资建议。