熊声依稀可闻?2022 年资本市场如何布局?

当年不盈利的科技股反而跟今天的加密货币市场有点像,大多数公司不光没利润,往往还没应用和客户。

撰文:海外独角兽

Coatue 诞生于 20 世纪末的科技股泡沫时期,Coatue 和它的掌舵人 Philippe Laffont 在熊市中的管理能力成功为自己吸引了更多投资者。

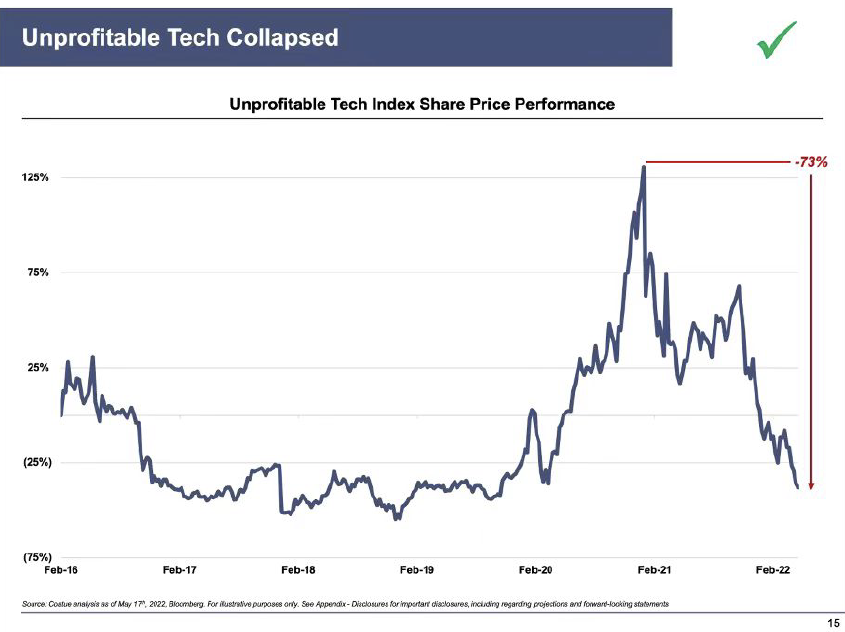

疫情期间,美国采取无限量化宽松的货币政策,大量超发美元,实际利率达到 10 年内历史最低点,导致以美股为代表的风险资产(特别是不盈利的科技股)价格再次充满泡沫。随着联储加息缩表、俄乌战争、疫情对全球供应链的持续影响以及通胀预期等因素的影响,2022 年初以来 S&P 下跌 24%,未盈利的科技股从 2021 年 2 月到 2022 年 2 月下跌了 73%。

在以科技投资者形象示人的大型对冲基金中,Coatue 的实际表现和对宏观的理解都超过大多数同行。海外独角兽和小伙伴们一起对 Coatue 近期的 Investor Deck 做了解读,希望能给企业家、投资者和创业者带来启发。

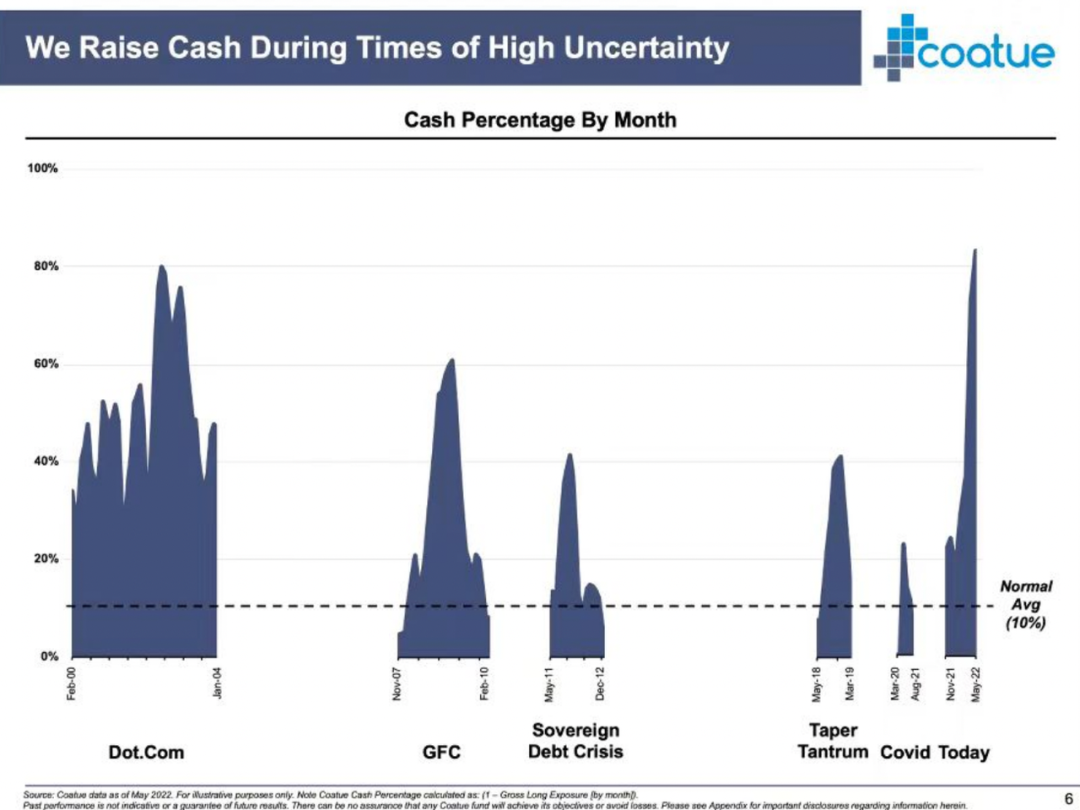

- Coatue 的回撤幅度击败了 Nasdaq Index,核心原因在于坚定执行的风险管理策略。Coatue 从去年 9 月就开始砍 Net Exposure,现在 Gross Exposure 已经被砍到 23%,这意味着 Coatue 手握将近 80% 的现金;

- 抄底的时机还没到,Coatue 认为目前只是估值修复阶段。Earnings 的修复还需要发生,大盘还有 20% 的潜在回撤空间,而整个市场还在等待苹果等科技大盘股和能源股的最后一跌;

- 2002 年科技股的泡沫完全挤出后,市场收获了翻了 400 倍的 Amazon,Coatue 认为目前的市场危中有机,这轮市场震荡后可能会诞生 5-10 个当年的 Amazon,并开始着手选股和等待押注非共识;

- 就像红杉美国、YC 等基金向创业者们发出寒冬警告那样,二级市场的科技股的「崩盘」一定会传导到一级市场,大量的独角兽可能无法撑到上市,而账上现金充裕的公司有机会低价收购优质资产。

Coatue 的这份 Deck 还详细拆解了 1930 年代大萧条和 2000 年的 .com 泡沫。这些案例在思考框架上有参考性,但是需要注意目前科技股的基本面已经跟 2000 年有很大差别—— .com 泡沫时全球只有不到 100 万的 PC,而如今全球的互联网用户数已经超 60 亿。当年不盈利的科技股反而跟今天的加密货币市场有点像,大多数公司不光没利润,往往还没应用和客户。所以当年的绝对跌幅可能没有太大参考性。

Coatue 的稳准狠砍仓

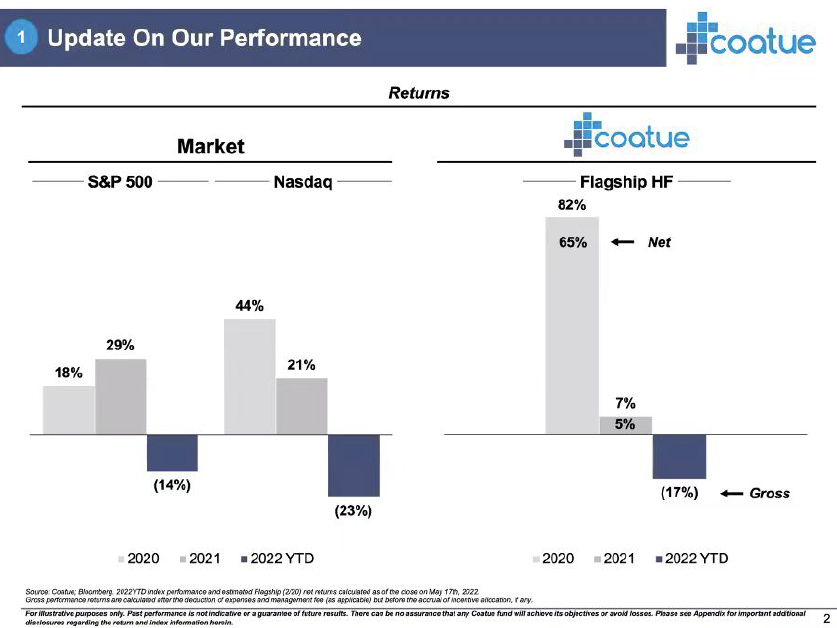

2022 年初以来受联储加息缩表、俄乌战争、疫情对全球供应链的持续影响以及通胀预期等因素的影响,美国股市腥风血雨,Nasdaq 下探 23%,S&P 500 跌了 14%。Coatue Flagship HF 作为科技股投资者的表现还是很亮眼的,这支 Long/Short Fund 只回撤了 17%。

Tiger Global 的表现是一个可对比参考,它同样以科技股投资者形象示人。根据 Financial Times 这个月的报道,Tiger Global 在过去四个月抹去了基金自 2001 年推出以来 2/3 的收益,损失超过 170 亿美元。

Coatue 的成绩得益于快速反应、坚定执行的风险管理策略。

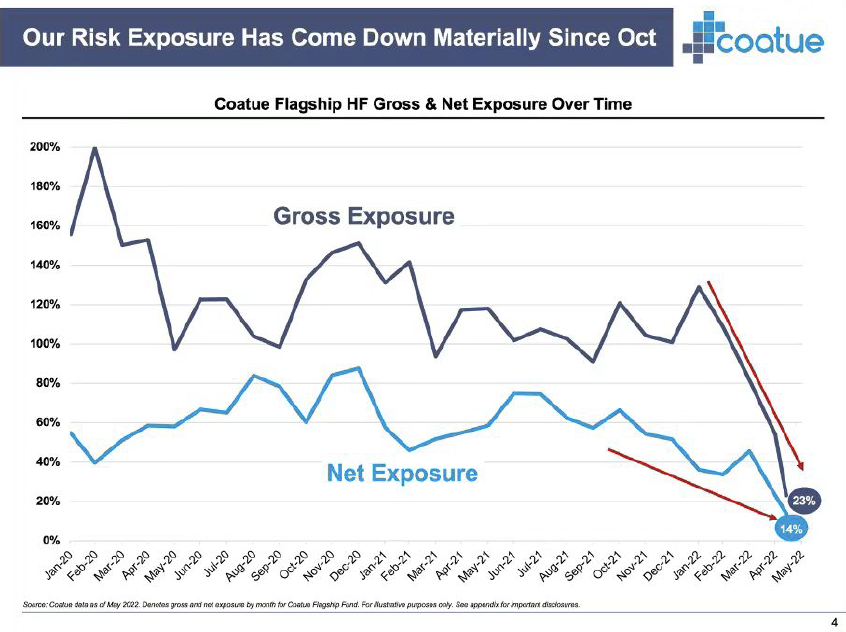

其实在 2021 年的大部分时间 Coatue 整体头寸的 Net Exposure 和 Gross Exposure 都比较高,但是在 2021 年 10月就开始砍 Net Exposure,在 22 年 1 月开始又再度猛砍 Net Exposure。在 2022 年第一季度各个公司财报或者全年指引爆雷之后,Gross Exposure 也被坚决减少。目前 Gross Exposure 已经降到 23%,这意味着 Coatue 手握将近 80% 的现金。

现在回头看,这些操作或许很简单,但是相比反应迟钝的同行,Coatue 的 Portfolio Manager 能在这两个时间节点坚决砍仓是很难得的,这证明 Coatue 对宏观是有理解的:

2021 年 10 月美国通胀大超预期,11 月份美联储主席 Jerome Powell 终于承认此次的通胀不是过渡性的,并释放加息信号。11 月份中旬 SaaS 就已经开始调整,但 QQQ 这类高质量大盘科技股在短暂调整后,反而在年底创了新高。

当时联储加息控制通胀的意图已经非常明显,但高估值股票的调整以及债市的相对平静,让很多机构误认为加息影响已经被消化,并未做如 Coatue 一样的头寸调整,甚至加注 SaaS,但后来都被证明是错误的决定。

Gross Exposure 和 Net Exposure:

如果基金 60% 的头寸是 Long,40% 是 Short,那么在没有加杠杆的情况下 Gross Exposure 是 100%(60%+40%),Net Exposure 是 20%(60%-40%)。

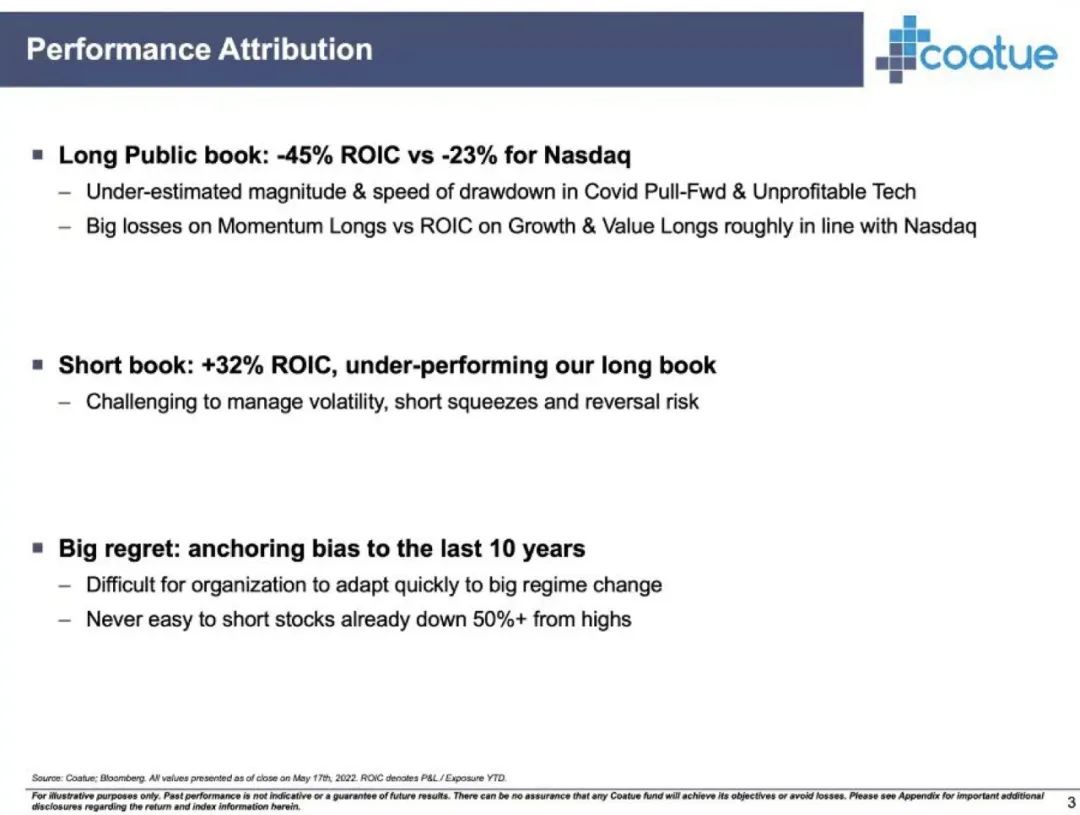

Coatue 的 Long/Short 策略本身比较灵活,不一定需要市场中性,能够既有 alpha 也有 beta。它的 Longs 跌了几乎 Nasdaq 大盘的两倍,Shorts 带来了可观的收益但是没能成功补足 Longs 的损失。

就像 Slide 里所指出的,Coatue 低估了疫情受益股和未盈利科技股的下跌速度和幅度。居家健身“科技”公司 Peloton 是一个典型,Coatue 2021 年第四季度的 13F 显示它减持了超过了 370 万股 Peloton —— 当时 Peloton 的股价已经从 21 年 2 月的 145 美元跌到 40 美元以下。

Philippe Laffont 认为最大的过错在于自己还沉浸于过去 10 年的范式。Coatue 似乎相信目前的市场不是 2018 年那种波动,而是真要「改朝换代」了。

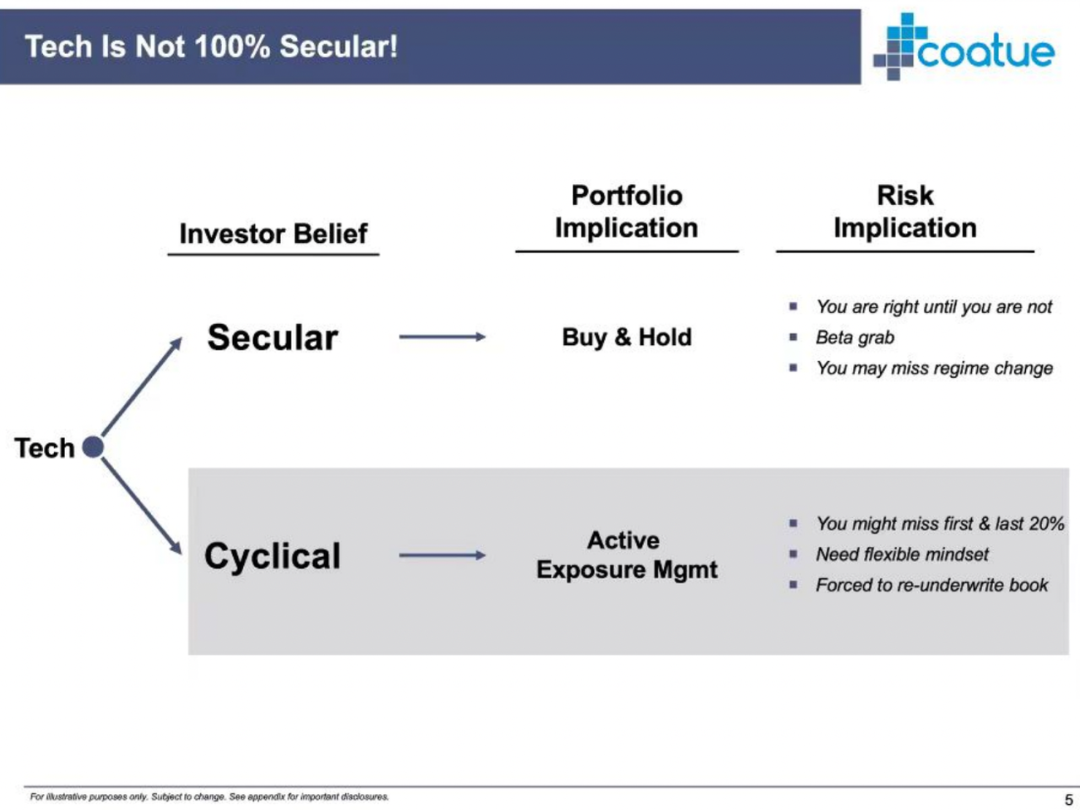

Coatue 的另一个结论是 Tech 也是周期股。市场上的其他基金经理可能有不同的看法,Tech 是一个过于宽泛的概念,没法都视作周期股:

- Snowflake 这类高质量的科技增长股是 Secular Growth,自身在商业层面并不具有周期性;

- IBM、 惠普、思科、VMware 这类股票更像 Value Tech,估值都不贵,收入增长基本跟 GDP 增长一个水平;

但是 Coatue 所做的投资策略改变是非常合理的,Buy&Hold 对于利率高度敏感,虽然资产本身在商业层面是 Secular,但是它们在市场上的定价和估值倍数可能会周期性波动,所以主动的风险敞口管理是合理的。

在危机和熊市期间持有大量现金是 Coatue 在历史上常见的策略。

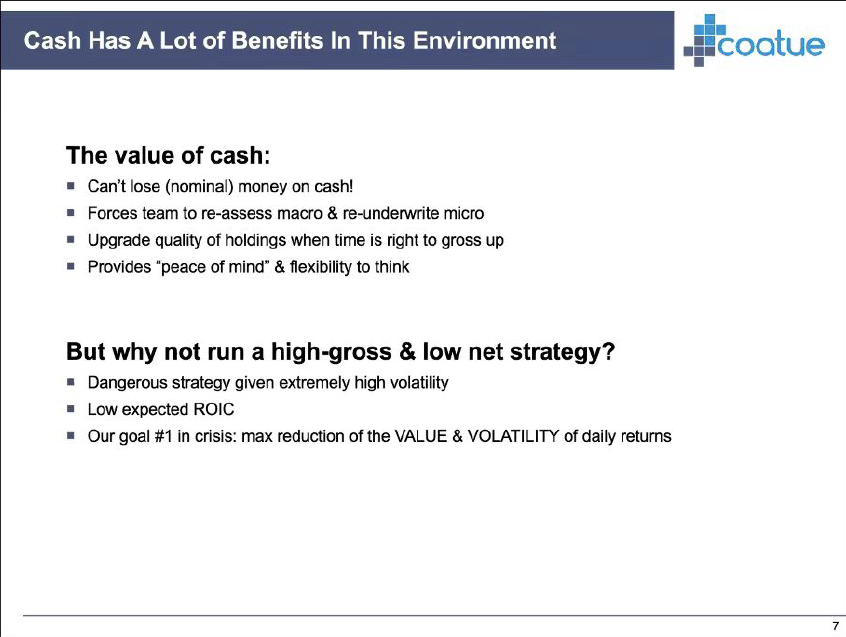

这种持有现金的做法有显而易见的好处:不仅可以知道自己最多赔多少,还能强迫给自己一个冷静期,重新思考宏观局势、个股判断以及跟市场先生之间的关系。

这张 Slide 上的问题很有意思:为什么不用 high-gross & low net 的策略?

Coatue 的目标是尽可能减少每一天的波动,而目前的市场还处在剧烈波动的阶段 —— Long 的股票可能一天下跌 10%,而 Short 的股票可能上涨 10%,那尽管 Net Exposure 非常低,当天的损失也会非常大。

因此 Coatue 能持有大量现金实际上是一种幸运,大量的 Long Only 或者市场中性策略基金都没法做到这么大比例的空仓,都需要继续忍受下跌和波动带来的损失。

Gross Exposure 降到了 23%,Coatue 认为自己的 downside 保护和风险管理已经完成,下面要做的是展望未来,如何挑选抄底的方式、时间和标的。

.com 泡沫和 1930 年代大萧条的启示

温故而知新,不过 Coatue 似乎真的把 2022 年的市场变化视作几十年一遇的调整,选择的两个案例是 2000 年的 .com 泡沫破裂以及 1930 年代大萧条。

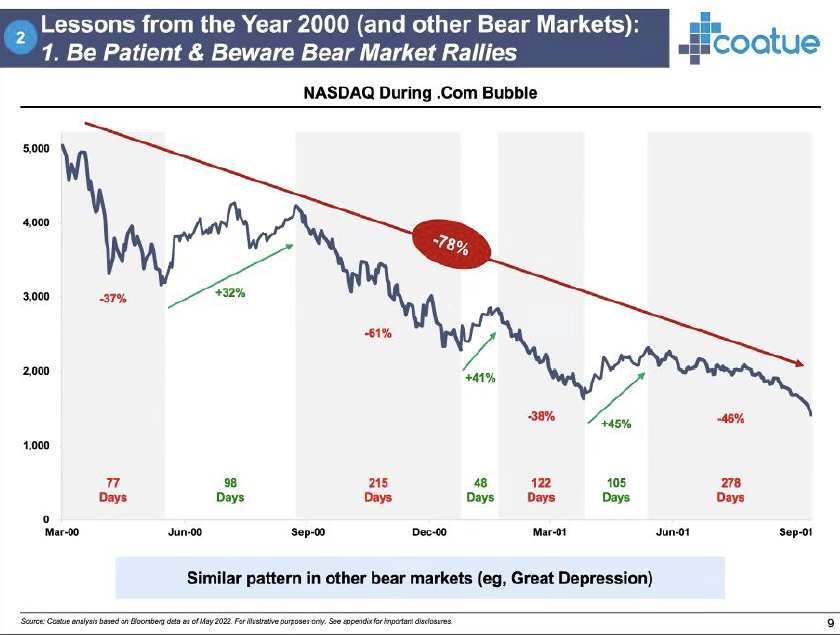

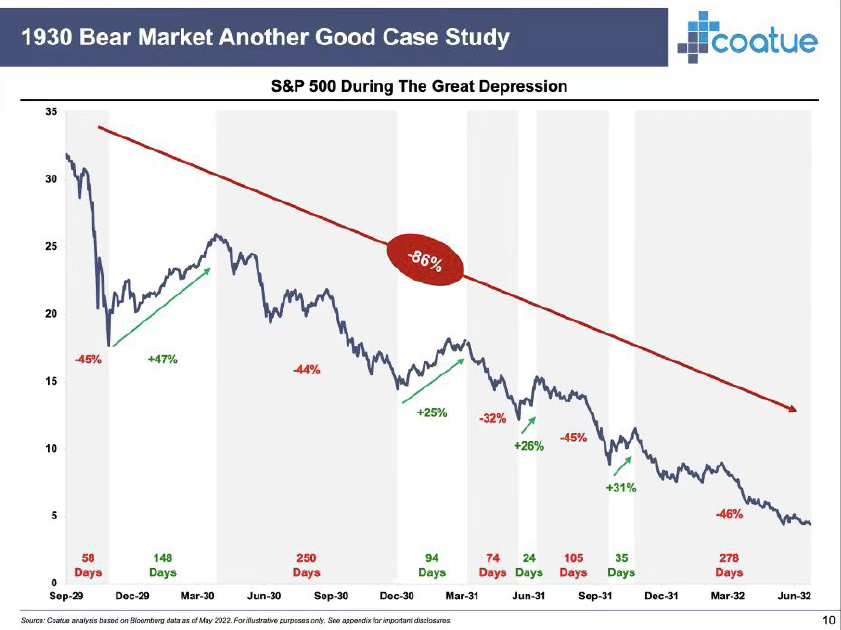

两个案例呈现出类似的趋势 —— 将近 300 天的漫长下跌,80% 左右的巨大跌幅,以及过程中不断的波动。这是 Coatue 希望指出的第一课:要耐心,并且明白熊市中会充满短暂的反弹。

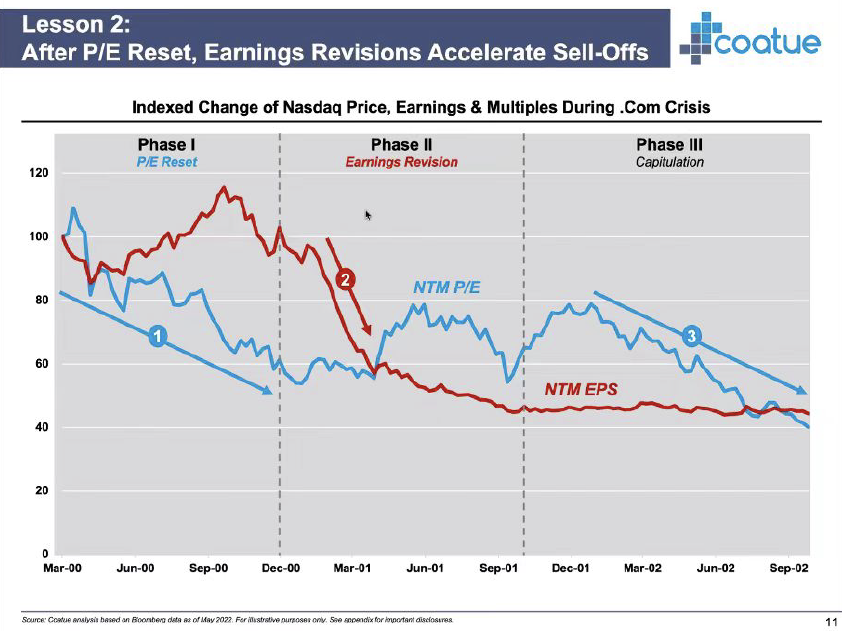

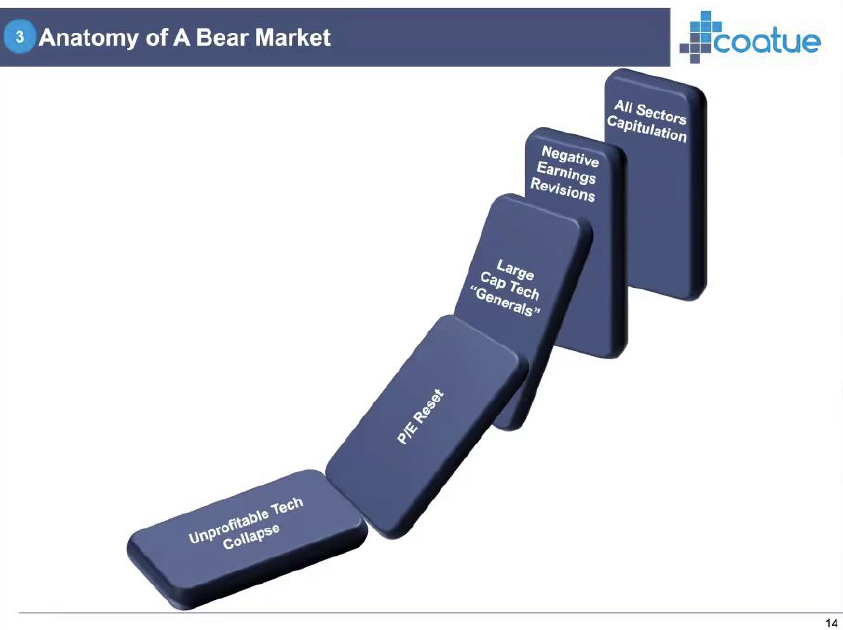

第二课:在 P/E 倍数修复后,Earnings 的修正会引来新一波抛售。结合 .com 泡沫和 1930 年代的熊市,Coatue 总结了简单易懂的熊市三阶段:

- 第一阶段:P/E 修复,市场的下跌由估值倍数回调驱动,公司业绩预期没有太大变化(蓝色线下行,红色线仍然保持在较高位置);

- 第二阶段:每股收益开始下跌,P/E 不变甚至上升,因为交易价格还没有完成跟随 Earnings 的变化;

- 第三阶段:Earnings 回撤之后股价也跟随下降,完成 P/E 的修复;

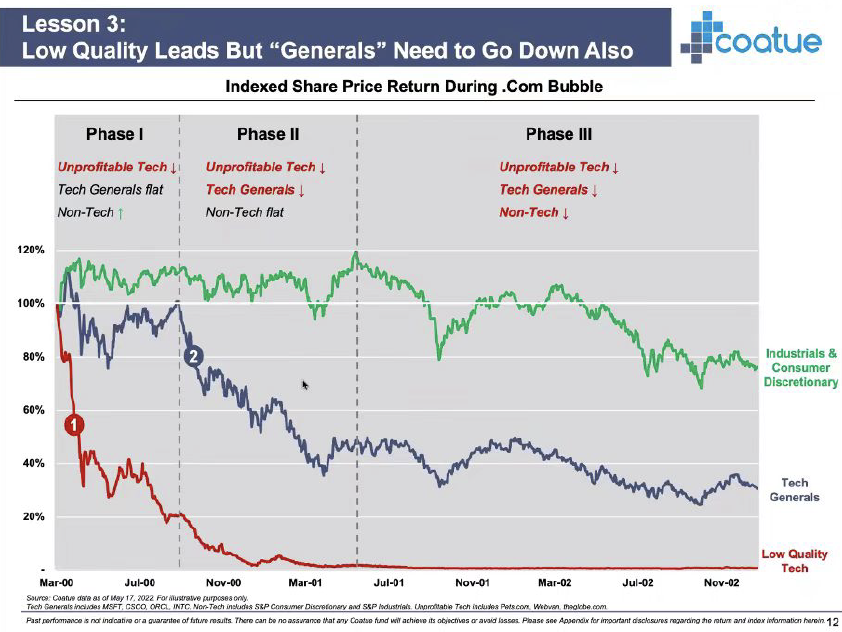

第三课:不盈利科技股的下跌最终会传导到整个大盘。

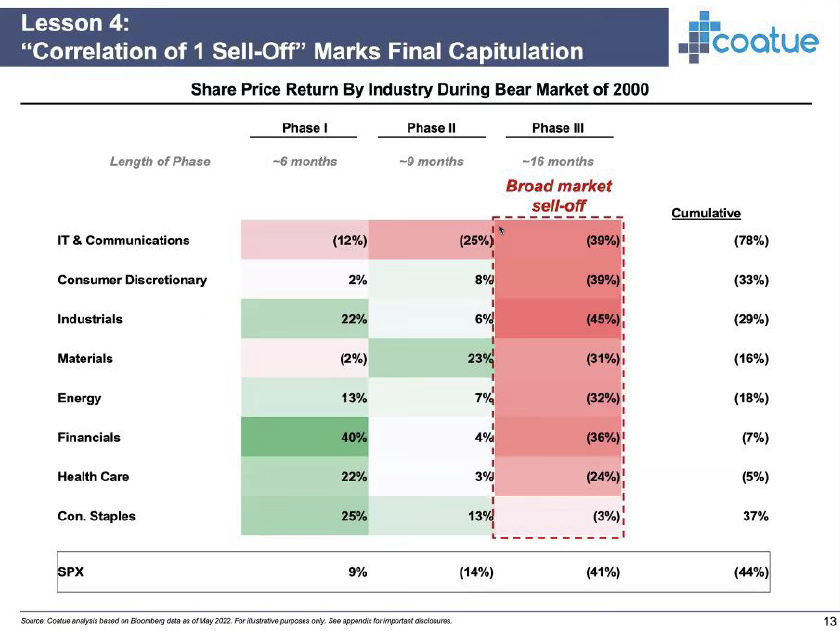

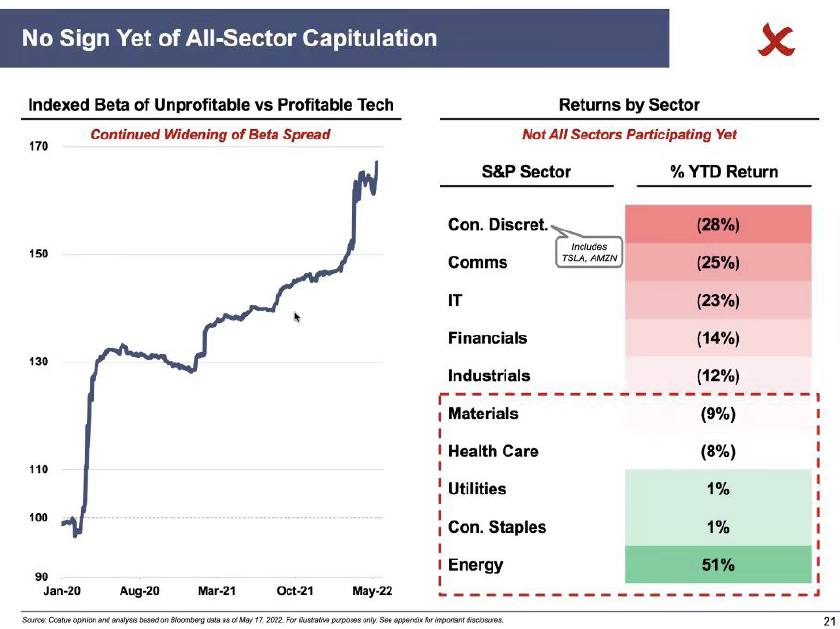

最后一课:市场探底的标志是各个行业的广泛抛售完成。

虽然 Coatue 的这种思考框架有参考性,但是需要注意目前科技股的基本面已经跟 2000 年有很大差别 —— .com 泡沫时全球只有不到 100 万的 PC,而如今全球的互联网用户数已经超 60 亿。当年不盈利的科技股反而跟今天的加密货币市场有点像,大多数公司不光没利润,往往还没应用和客户。所以当年的绝对跌幅没有太大的参考性。

我们在熊市的哪个阶段

将上面的熊市的启示给可视化,我们就能得到这样一副多米诺骨牌。按照 Coatue 的观点,我们还没走完全程。

未盈利的科技股崩盘是已完成的第一步,从 2021 年 2 月到 2022 年 2 月下跌了 73%。

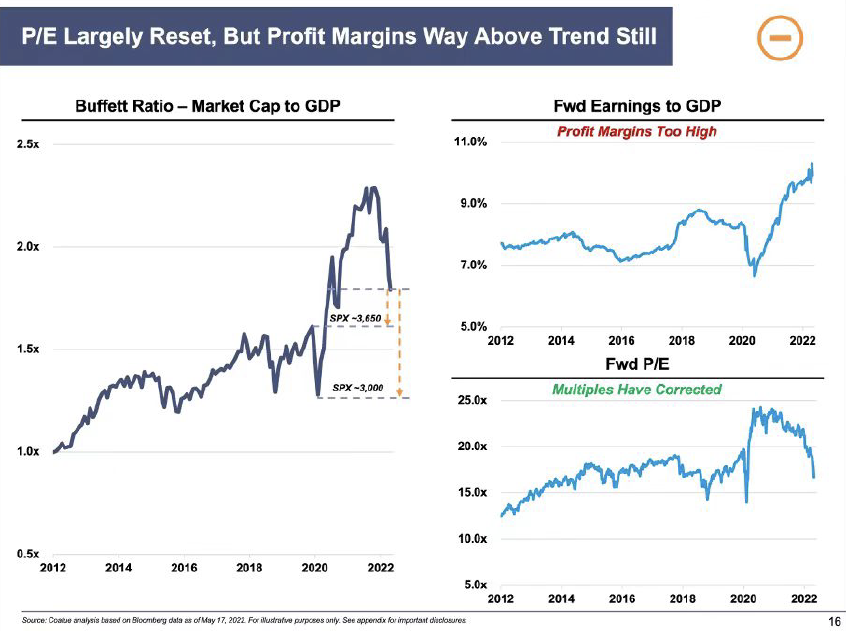

但是整个大盘还有 20% 左右的下降空间:

- 直到 2012 年股市还跟 GDP 保持 1x 比例,疫情之后飙升到了 2x,目前回调到了 1.75x,Coatue 认为跌到的 1.25x GDP 是可能发生的;

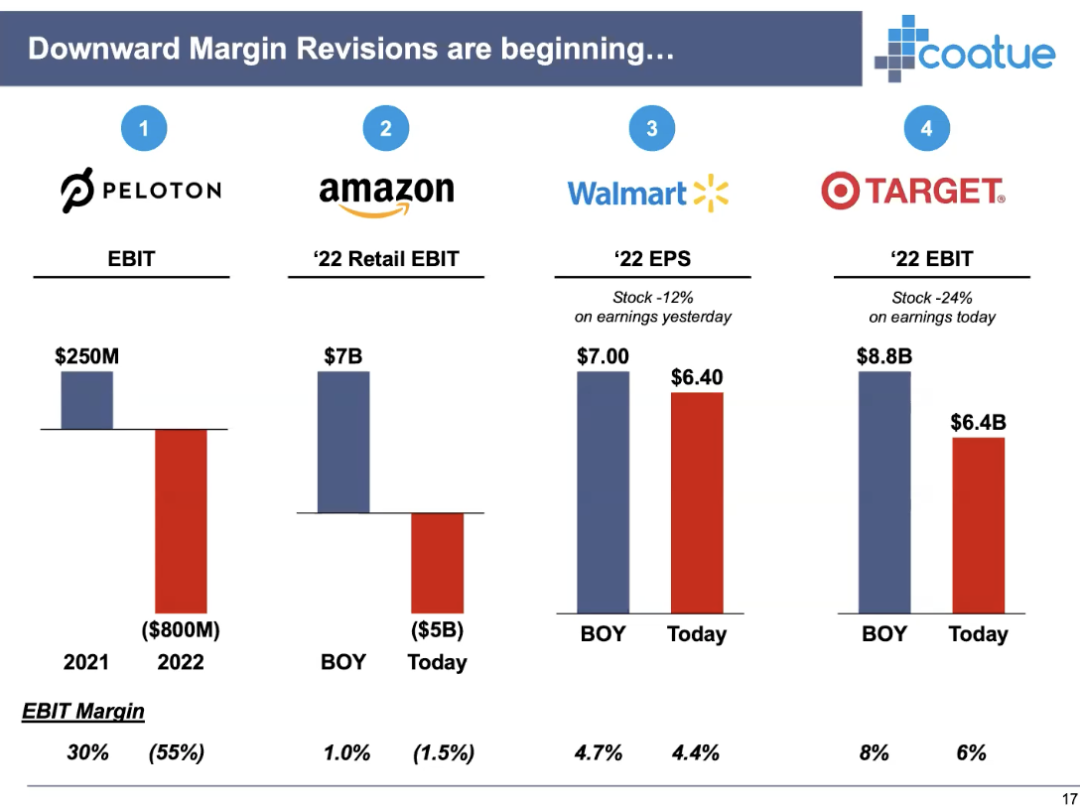

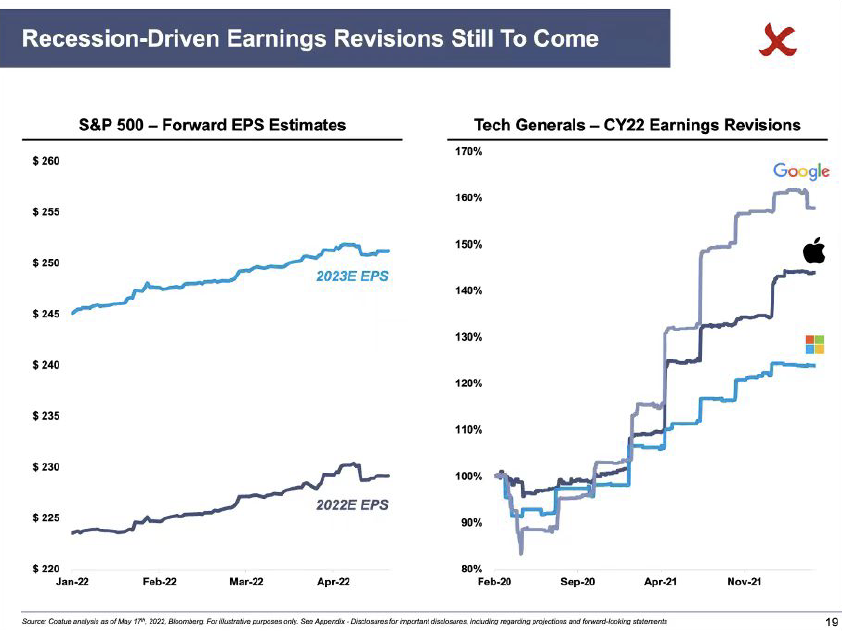

- 现在 P/E 倍数已经基本修复,但是上市和一级市场的公司 Profit Margin 预期仍然太高;

这种 20% 的跌幅已经体现在零售商的 EBIT Margin 上 —— Target 的收入其实符合预期,但是运输和人力成本正在飙升,所以 EBIT Margin 跌了 2%。Amazon 也在经济过热的形势下错误地进行了预估和投入。

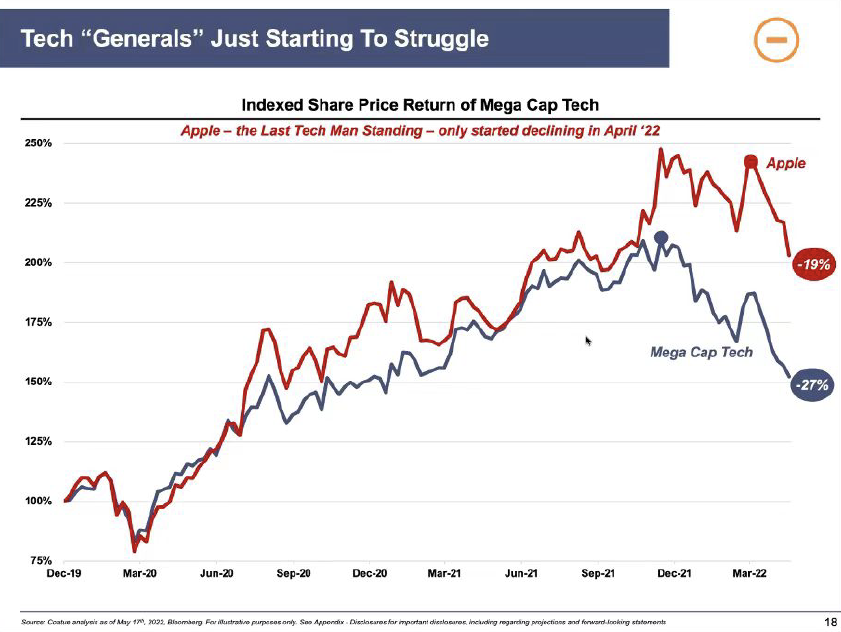

按照多米诺骨牌的顺序,目前市场刚刚从未盈利的科技股崩盘进展到科技股大盘的回撤 —— Apple 在 2022 年 4 月才开始下跌,跌幅也只有大约 20%。

再进一步,Coatue 期待 S&P500 和科技大盘股的 Earnings 的回调,这目前还没有发生。可能的原因是:S&P500 里的大型零售商在跌,但是能源公司们对应涨了回来。如果上面的推论是对的,那么 S&P500 公司的 Earnings 还有 15-20% 的下跌空间。

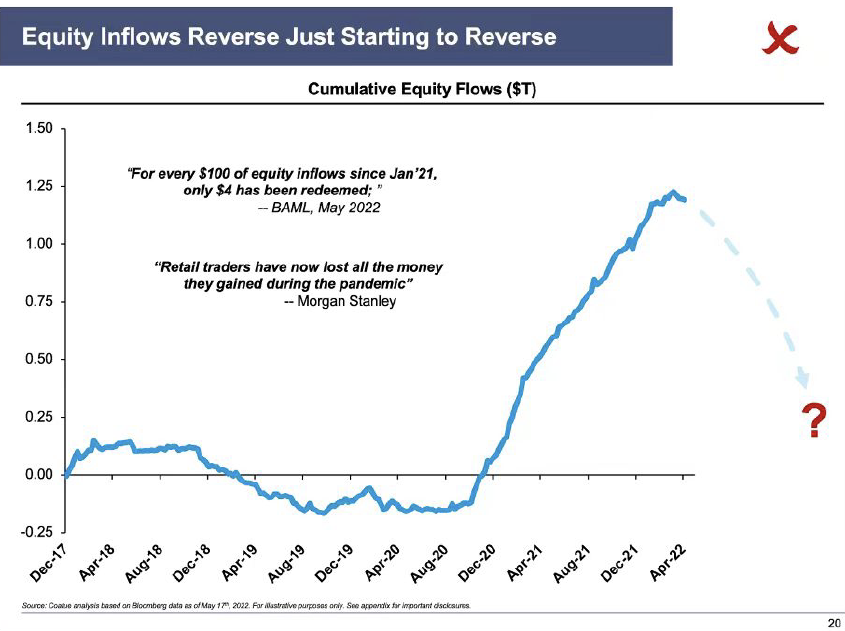

从资金面上看,目前的市场也还远没有到底。散户的钱在 20 年末开始在美元放水的趋势下涌入股市,随着无风险利率逐渐涨到 3-4%,他们可能会撤出股市。

仍然延续上面的推论,市场还远没有到底。

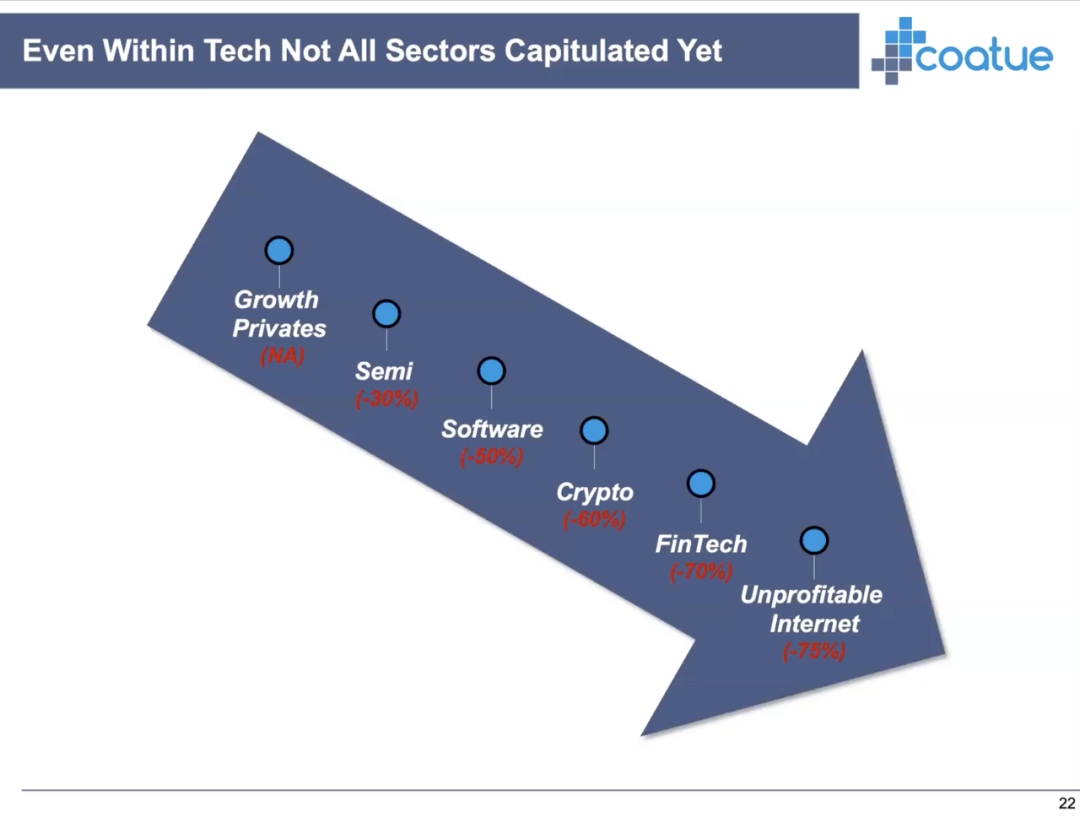

目前不盈利的软件、FinTech 和消费互联网公司已经完成了估值修复,大盘跌 2% 会让他们跌 4% 以上,但是大量的其他行业还没有受到波及,比如能源股的下跌,可能是市场期待的底部信号。

再次强调市场远没有到底 —— 即使是科技股内部也有分化,Coatue 认为半导体股还有相当大的下行空间。

宏观局势的软着陆 vs 硬着陆

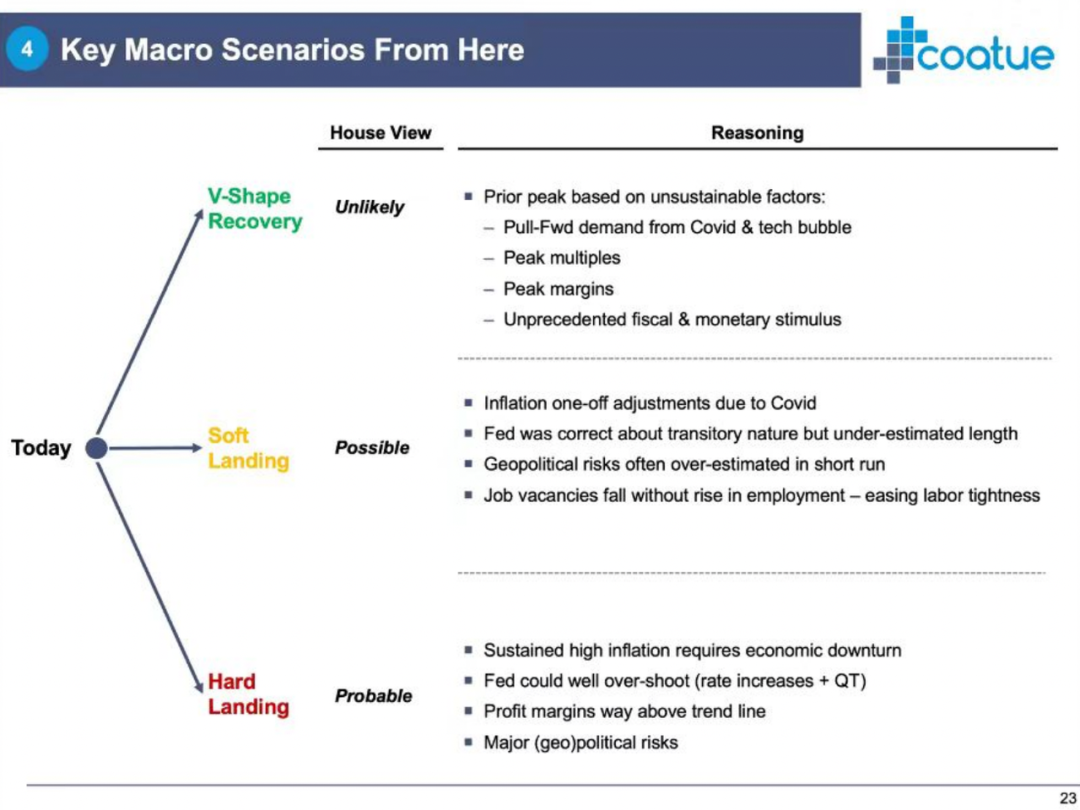

这个熊市如何收场?Coatue 给出了 3 种场景。

- 像 2020 年疫情下的 V 字型复苏被认为是几乎不可能的,核心原因在于之前的泡沫峰值是基于一系列不可持续的因素;

- 软着陆是有可能的,核心在于全球不会进入滞胀,美联储此前对于通胀是过渡性和暂时性的看法是正确的;

- Coatue 认为最有可能的是硬着陆,持续的高通胀会带来经济衰退,再叠加重大的地缘政治风险,当前公司的 profit margin 将剧烈回调;

究竟是软着陆还是硬着陆、美国究竟能否控制住通胀并且独善其身,这两个可能是 Coatue 和市场上其他基金管理者之间最大分歧,仍然有相当多的投资者相信联储的操作能控制住长期通胀。

Coatue 的抄底时机与标的

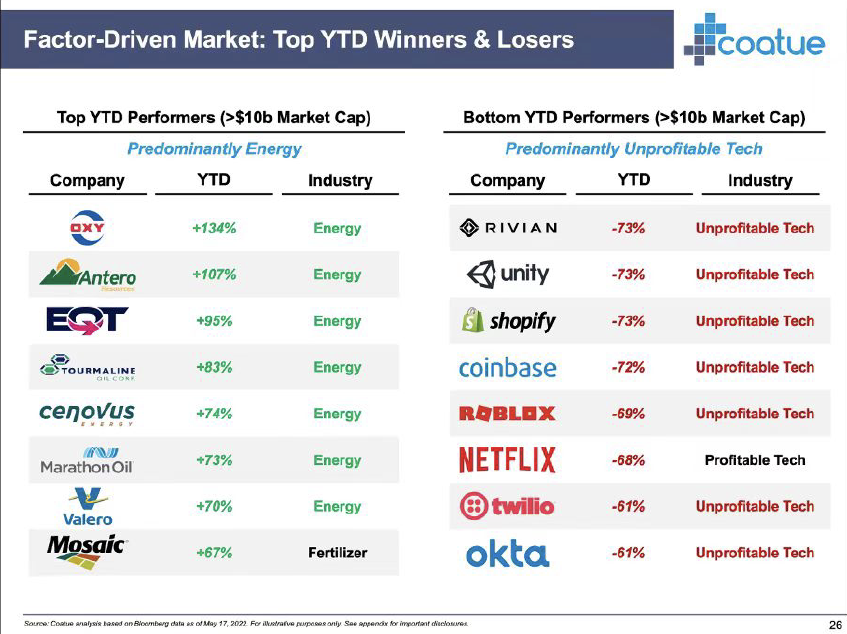

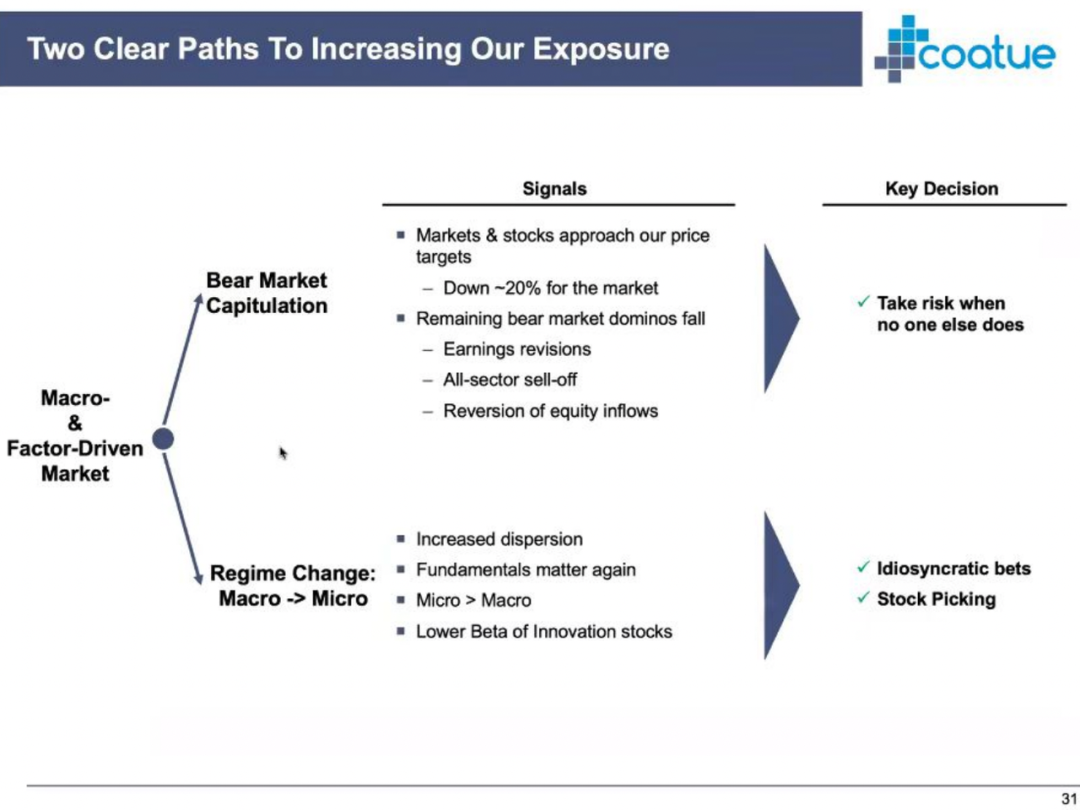

当前的股票市场仍然由宏观因素主导,而股票交易也很大程度被「中概股」、「周期股」、「疫情收益股」、「ARK 股」等几个 factor 划分,这带来了极大的 beta,混合了不同品质科技股的 ETF 产品主导市场。

这种市场情况的后果:百美元市值以上的公司中,今年上涨最多的都是能源股,而跌幅最大的则都是没盈利的科技股。

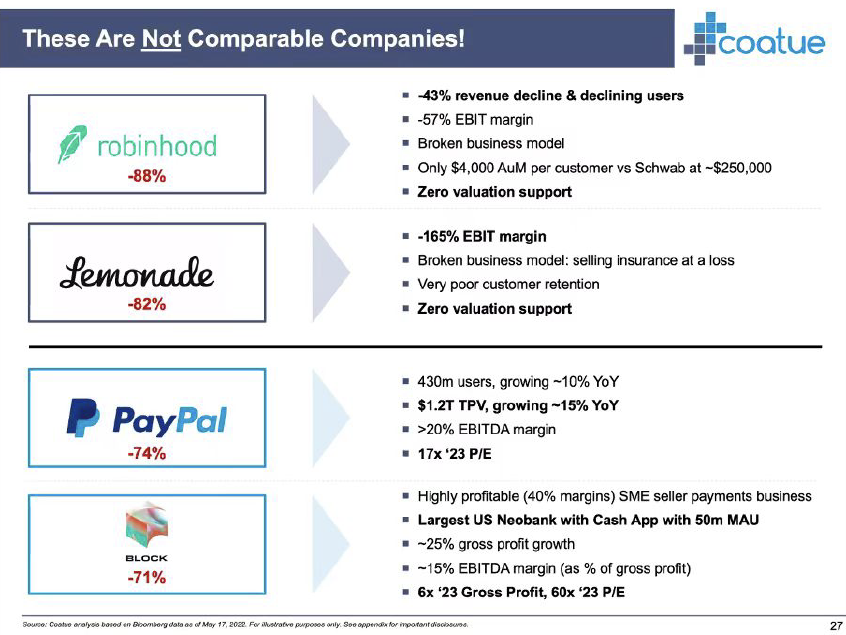

Robinhood 和 Lemonade 这些「FinTech」股几乎看不到盈利希望,商业模式也没有完全证实。但是它们的跌幅竟然和 PayPal 以及 Block(Square 的母公司)差不多,要知道这两家公司的核心业务都已经完全证明了盈利能力。

这对于 Coatue 和 Philippe Laffont 而言几乎是不可接受的。

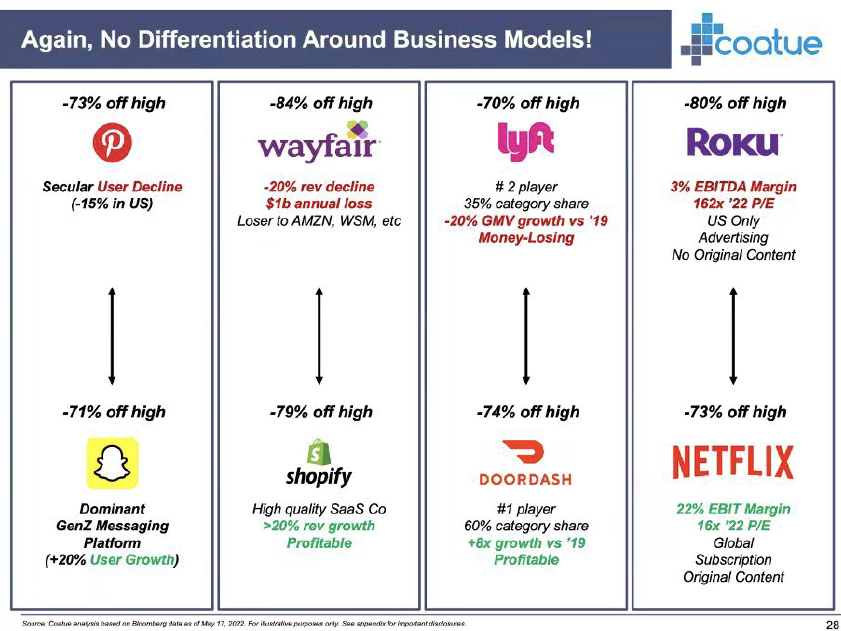

类似的情况不光出现在 FinTech 领域:

- Snap 的用户仍然保持 20% 的速度增长,而 Pinterest 的用户在持续流失

- Shopify 是典型的高质量 SaaS 和市场领导者,而 Wayfair 已经在电商领域掉队,每年还亏 10 亿美元

- DoorDash 是食品配送行业的领头羊,且扩品类进展良好,而市场第二 Lyft 已经停止增长

- Netflix 从用户规模、商业化到内容生态都远比 Roku 要好

而它们的跌幅竟然一样!DoorDash 甚至跌的更多。

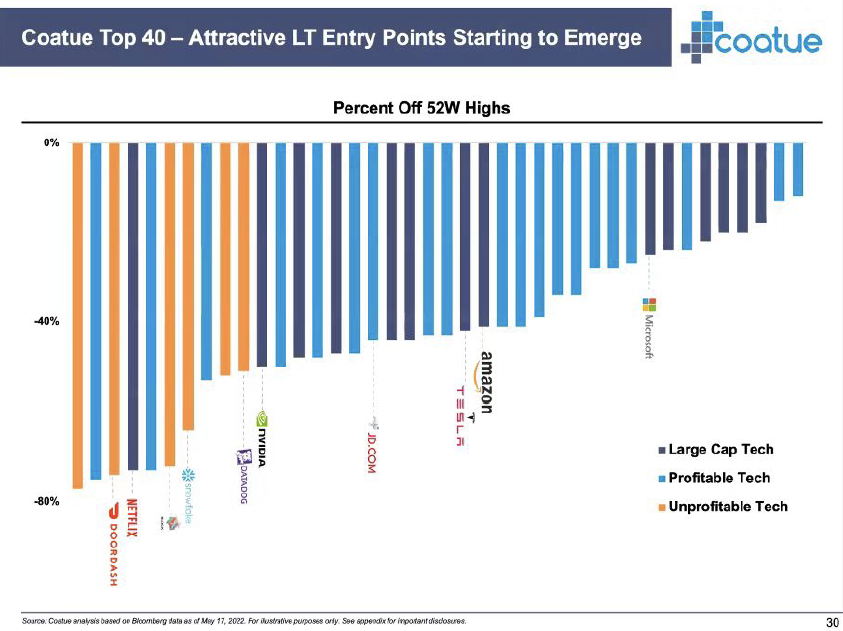

Coatue 看到了 2002 年 .com 泡沫结束后的机会 —— 没被杀死的公司会变得更强,2022 年的市场震荡可能会带来 5-10 个当年的 Amazon。

Coatue 正在寻找这样的公司,并且已经有了 Coatue Top 40 的名单。

那么究竟什么时候入场?Coatue 认为是再跌掉 20% 的时候,让多米诺骨牌走完。

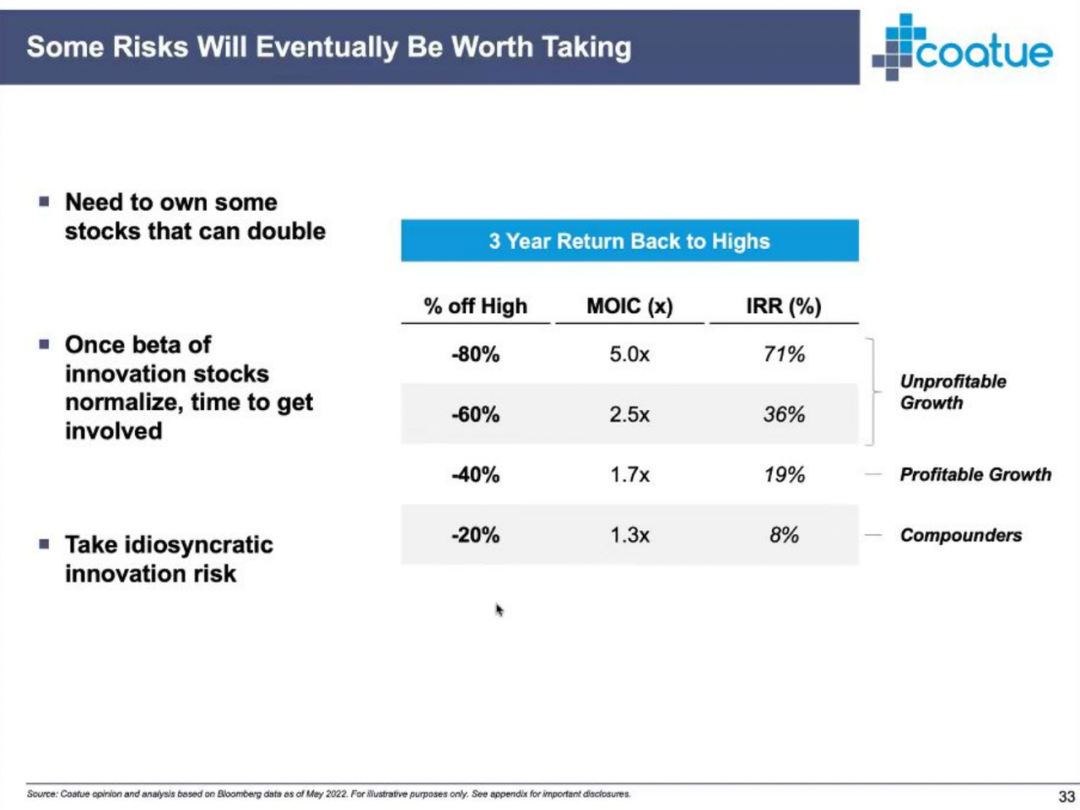

市场终将有稳定的那一天,驱动力将从宏观因素变成基本面,Coatue 和市场上的其他投资者都需要先做好选股、押注自己的非共识、冒其他人不愿意冒的险。

只持有 Microsoft 和 Apple 显然也不是合理的策略,虽然它们只跌了 20%,但是 IRR 只能有 8%。而那些从高点跌去 80% 的公司(如果能重振雄风)能提供 71% 的 IRR,因此 Coatue 愿意在仓位中冒一些险。

基于上面的原因,Coatue 的这份 Top 40 名单混杂了大盘股、已经盈利的和还未盈利的科技公司。

针对这份名单的每个公司,Coatue 都计算了未来 5 年的 downside 和 upside。

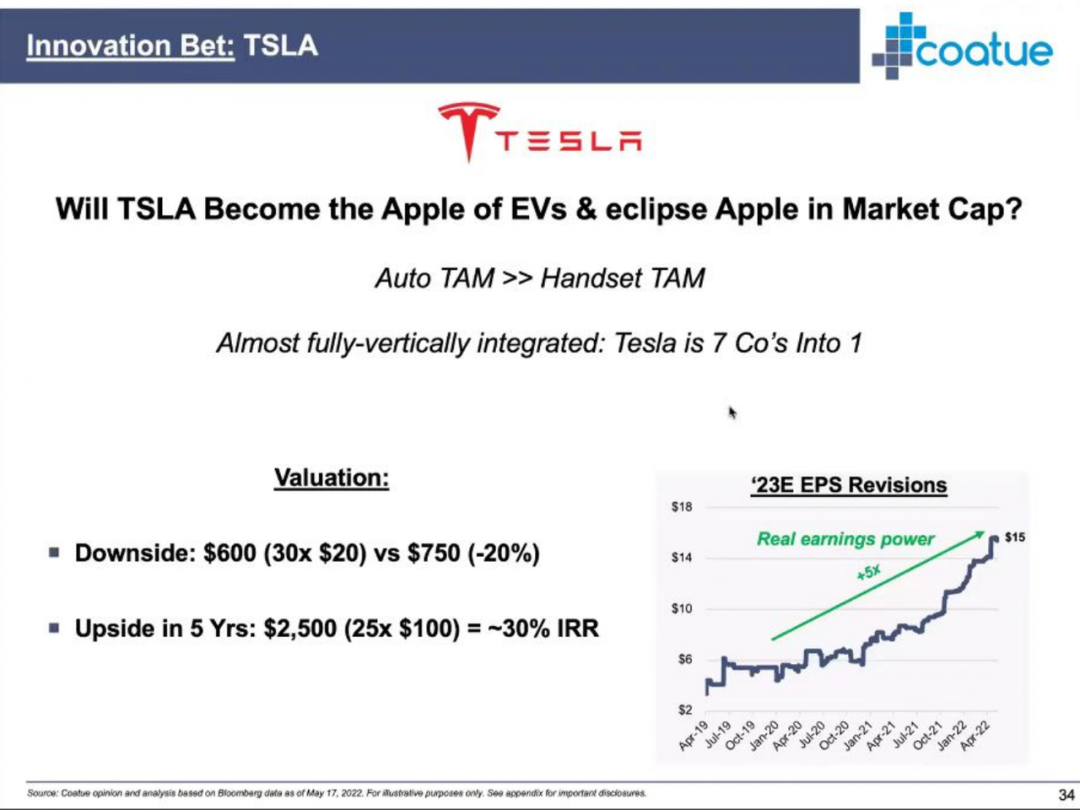

如果 Tesla 能成为电动车行业的 Apple,它将为 Coatue 带来 30% 的 IRR。

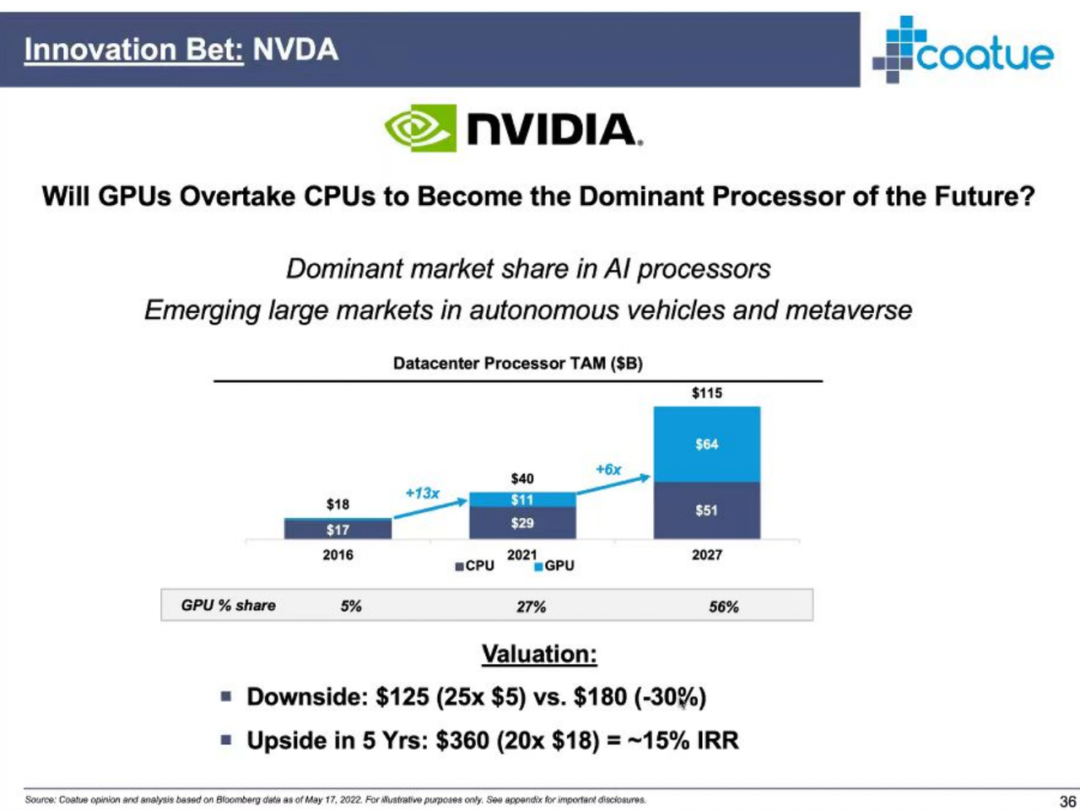

如果 GPU 能超越 CPU 的市场地位,NVIDIA 将为 Coatue 带来 15% 的 IRR —— 这个回报和 Tesla 相比不亮眼,因为 Coatue 似乎相信半导体领域的 Earnings 调整还迟迟没有发生,并且希望等待再跌一些再入场。

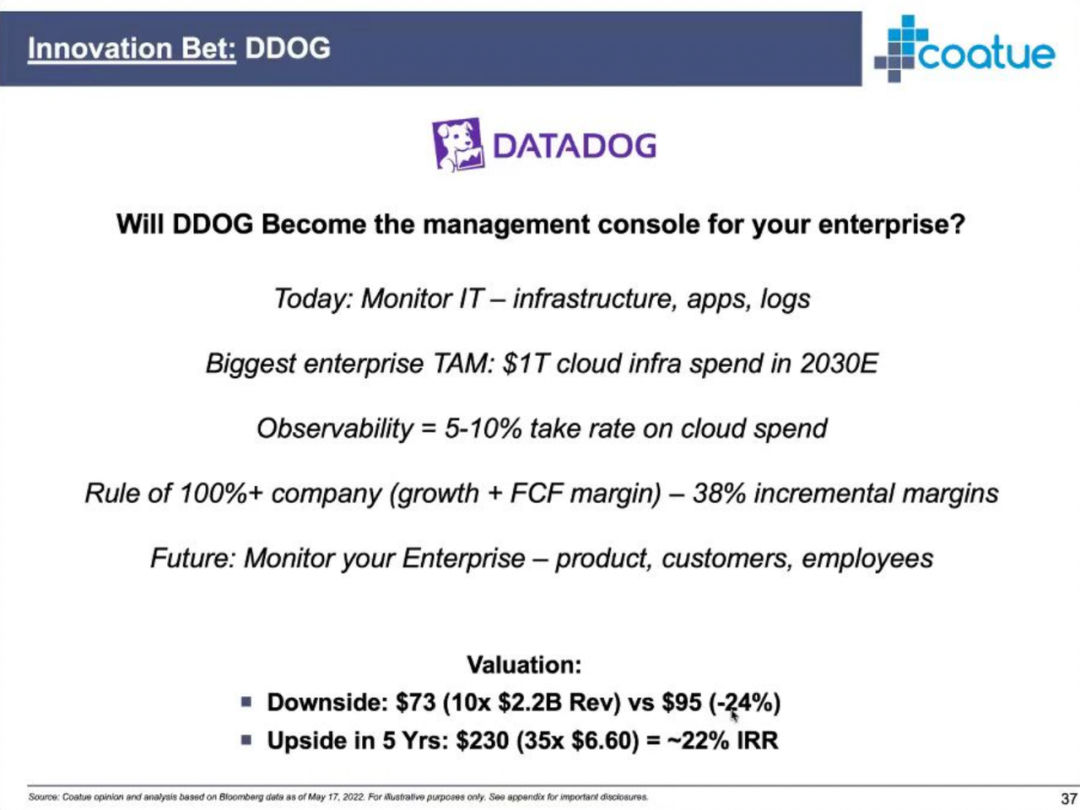

软件领域同样有很好的优质资产。Datadog 有和 NVIDIA 类似的问题 —— 如果它能成为企业的管理控制台,那么能带来 22% 的 IRR,但是 downside 有 24%,再有一轮下跌可能才会等到 Coatue 的入场。

一级市场会发生什么

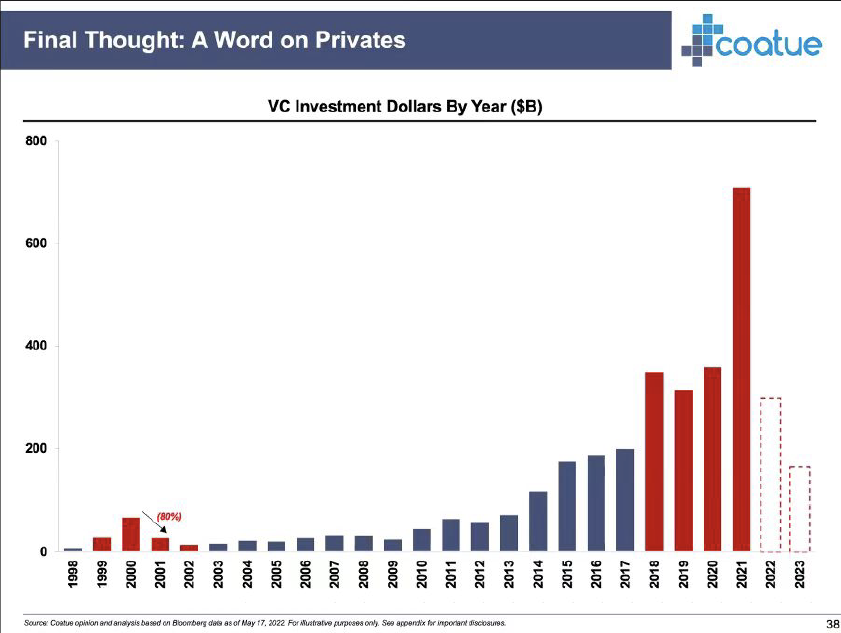

2000 年的 .com 泡沫对于一级市场也有一定参考意义:2001 年的 VC 投资额相较 2000 年下降了 80%;2000 年有将近 400 家公司在美国上市,而正常年份应该不到 100 家。目前市场上还有将近 900 家独角兽公司,估值加起来有 4.7 万亿美元,消化这些公司将需要一段时间。

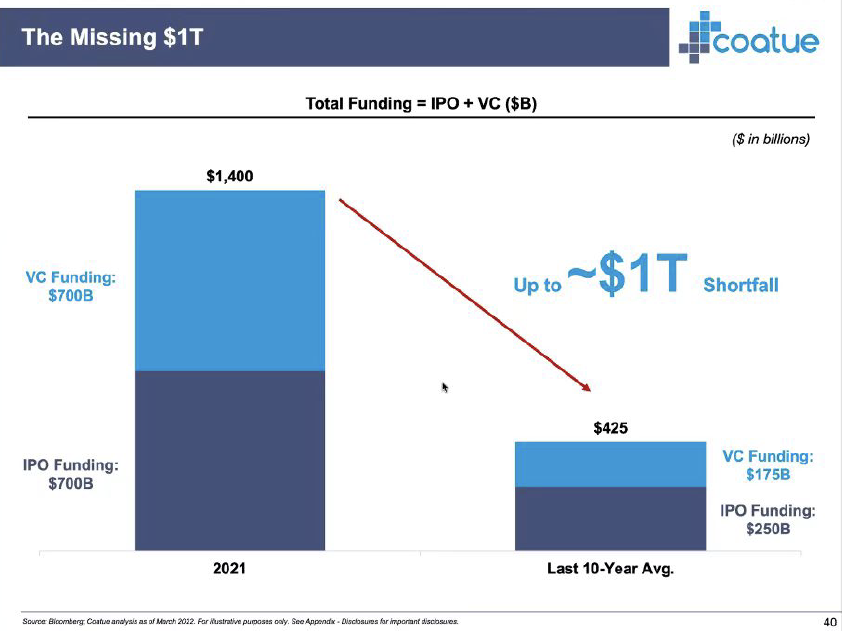

过去 10 年间,VC 和 IPO 资金体量的平均值是 4250 亿美元,而 2021 年足足多出了一万亿,大量的一级市场公司可能无法撑到上市 —— 这是账上有钱的公司寻求并购的机会窗口,可能有机会用较低的价格买到不错的资产。