速览 Solend 治理风波始末,DeFi 风控能力面临考验

DeFi 协议的风控能力正在迎接考验,尤其是有一定杠杆特征的借贷理财类平台。

原文标题:《Solend 废止「接管巨鲸」提案 清算「炸弹」未除》 撰文:凯尔

加密资产市场连日下行,流动性风险开始向区块链链上的 DeFi 应用转移。在 Solana 链上,最大的借贷平台 Solend 近日一直处于对坏账的担忧中。

6 月 19 日,Solend 突然在社区中发起名为「SLND1:降低巨鲸风险」的治理提案,计划针对大额抵押头寸的用户提高清算门槛并接管一个存在清算风险的巨鲸账户。该平台自成立以来发起的第一次提案,仅在 5.5 个小时的仓促投票中结束,招致用户批评,尤其是接管巨鲸账户这一条。

在批评声中,Solend 于 6 月 20 日又紧急发布了新提案,废除「SLND1」,延长投票时间的同时,承诺未来的提案中不涉及接管账户的授权。该提案随后被投票通过。

尽管及时更新了治理策略,但在加密市场下行的大趋势下,Solend 上的巨鲸清算风险仍未解除不说,还因信任危机而遭遇了资金流失。过去几天里,该平台的加密资产总锁仓价值(TVL)从 3 亿美元上方跌至 2.65 亿美元,USDT 和 USDC 借贷池利用率一度达到 100%,导致存款用户提现困难。

随着加密资产市场走熊,市场流动性也在收紧,DeFi 平台的抗风险能力迎来考验。一方面,由于链上流动性不足,大额清算很容易引发连环爆仓,各类资产价格将受到打击;另一方面,在暴跌行情下,用户抵押在 DeFi 借贷平台的头寸价值缩水,可能出现资不抵债的情况,最终导致平台出现坏账。

DeFi 平台如何应对流动性危机?这个难题在加密市场走熊后凸显出来。

Solend「接管巨鲸账户」提案被推翻

威胁 Solend 的「巨鲸」是一个在平台抵押了巨量 SOL 资产的地址。

Solend 透露,一个开头为「3oSE9C」的巨鲸地址账户在平台上拥有极大的头寸,该账户此前抵押了 570 万枚 SOL(当时约 1.7 亿美元),借出了总价值 1.08 亿美元的 USDC 和 USDT。该账户持有的资产占 Solend 平台总锁仓价值(TVL)的 25%,占 SOL 主存款池的 95%,借出的 USDC 占 USDC 主池的 88%。

按照 Solend 常规的 20% 的清算率来算,一旦 SOL 跌至 22.3 美元,该巨鲸账户就将面临清算。届时,该账户抵押的 570 万枚 SOL 将抛售至市场,SOL 的价格如果急剧下降,有概率会导致该巨鲸账户抵押的 SOL 不足以偿还借款,进而导致坏账。

「Solend 拥有 2000 万美元的财库资金,可以用于帮助偿还坏账,但是在最坏的情况下,可能资金仍不够。」Solend 称,目前平台正在积极尝试让该巨鲸偿还头寸,但一直无法与其取得联系,而截至 6 月 19 日,该巨鲸地址已经 12 天没有过链上活动。

于是,投票时间仅 5.5 个小时的提案出现了,该提案针对巨鲸用户提出了两个特殊限制。

首先,对占借贷总额 20% 以上的巨鲸实行特殊的保证金要求,如果用户的借贷额度超过主池所有借贷额的 20%,就需要将清算率门槛从正常的 20% 提升至 35%。

清算率提高至 35% 意味着巨鲸账户触发清算的价格会被抬高,按此计算,一旦 SOL 达到 25 美元上方,该账户 570 万 SOL 的头寸将被清算。截至发稿前(北京时间 19:46),SOL 的市场价在 36.5 美元附近,6 月 18 日加密市场整体下行时,也就是 Solend 出台此提案的前一天,SOL 的市场价最低触达 27.15 美元,倒是 6 月 14 日,SOL 跌至年内新低,为 25.86 美元。

「SLND1」提案中提出的第二点要求是社区授予平台官方团队 Solend Labs 接管巨鲸账户的紧急权力,以便清算可以在场外交易中执行,避免将 SOL(的价格)推到极限,这将通过智能合约升级来完成。一旦鲸鱼的账户达到安全水平,紧急权力将被撤销。

由于「SLND1」提案投票时间仅为 5.5 小时,许多平台用户尚不知发生了什么,投票就已经结束。最终,该提案以 115.5 万(97.5%)的赞成票,3 万(2.5%)的反对票被通过。

出于对坏账风险的担忧,Solend 发起了这项特殊提案,但用户对这个结果并不买账,铺天盖地的质疑声袭来,尤其针对官方团队想要接管巨鲸账户的要求。

在社交网络上,有 KOL 用「离谱」来评价「SLND1」提案。他表示,一个市值前十的公链上,有着众多机构投资、运行一年的最大借贷协议,没有发起过一次提案来讨论完整的风控框架。而第一个提案就是为了讨论如何剥夺一个用户的合法财产所有权,并且只给社区不到 6 小时的时间投票就火速宣布通过。

还有用户担忧,Solend 可以通过自己控制的治理通证操纵投票结果,如果巨鲸账户能被如此控制,那么通过投票控制所有账户、完成对用户资产的掠夺也没啥不可能。

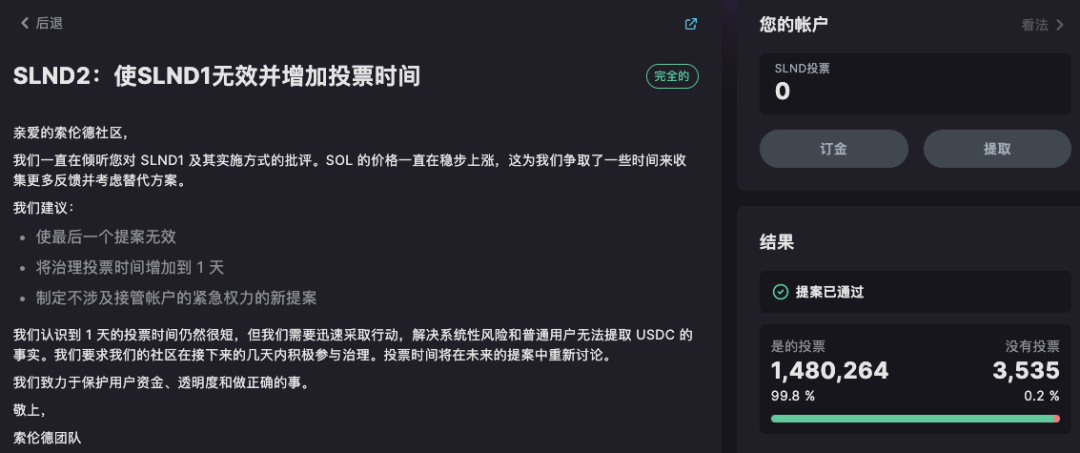

争议声巨大,Solend 随即于 6 月 20 日发起了「SLND2」提案,内容分别为撤销 SLND1 提案;将治理投票时间增加到 1 天;制定不涉及接管账户的新提案。

Solend 团队发起的「SLND2」提案

最终,「SLND2」提案以 99.8% 的支持率被通过,这意味着巨鲸账户的清算门槛仍为 20%,项目团队暂时放弃了接管巨鲸账户。

流动性危机挑战 DeFi 平台风控

Solend 的「SLND1」提案在舆论批评后被推翻,这似乎是 DeFi 用户用投票治理限制作恶的胜利,可风险还悬在那。

虽然 SOL 价格反弹至 36 美元左右,清算巨鲸头寸的警报声减弱,但加密市场下行的趋势仍在,不定时炸弹尚未解除,用户其实也用投票为巨鲸应对清算争取了一些时间,目光开始集中在巨鲸地址上。

「联系不上人」的巨鲸仍未有异动,另一种猜测开始出现:Solend 上的巨鲸账户会不会从借贷之初就没打算还款?有声音认为,570 万枚 SOL 如果在二级市场出货,可能会造成连环踩踏,最终导致巨鲸实际到手价值的不足 1.08 亿美元,因此,他不如选择借贷协议变相套出稳定币资产。

不过,也有观点反驳称这种可能性不大,「按照 SOL 在 Solend 上 75% 的抵押资产价值比,该用户本可以借出价值 1.275 亿美元的资产,但他仅借了 1.08 亿美元;他也可以通过边在二级市场出货边做空的方式抵消一部分滑点,没必要用价值 1.7 亿美元的 SOL 换 1.08 亿美元。」

反驳的人仍对巨鲸保留了最大的善意,但事实上,用价格波动大的巨量 SOL 做抵押套出稳定币资产的操作的确可实现,且不违背借贷平台的规则,不过是将风险完全甩给了平台及其用户。程序没问题,但结果很可怕。

Solend 的提案风波发生后,一些资金正在从中撤离。

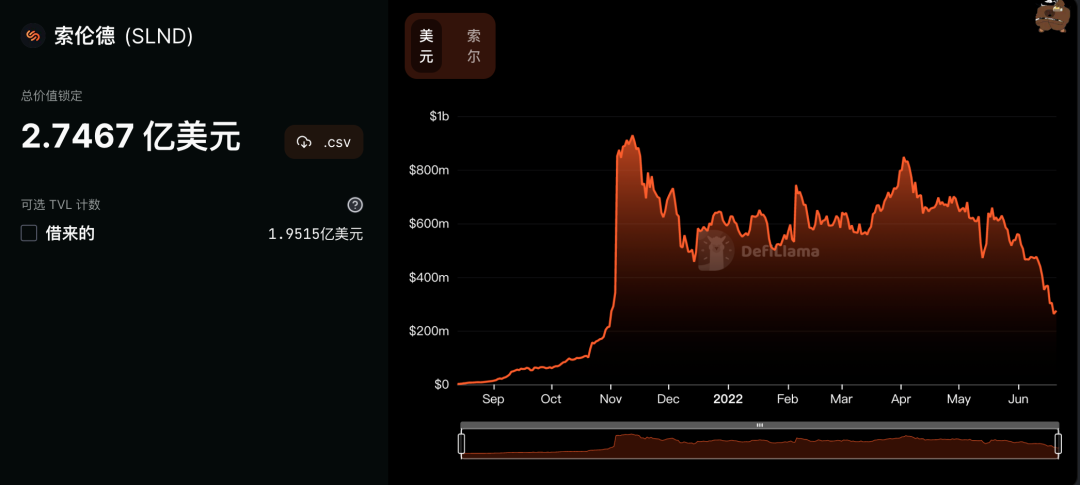

Solend 的 TVL 持续下滑

从链上数据可见,过去几天里,Solend 的 TVL 从 3 亿美元上方跌至 2.74 亿美元。其中 USDC 和 USDT 两个借贷池的资金流失显著,由于众多用户提款,这两个池子的利用率一度飙升至 100%。这表明,平台上的这两种存款可能会被耗尽,如果借款人迟迟不还款,存款用户别说损失了利息,本金可能都无法取回。

截至 6 月 20 日下午 4 点,Solend USDC 借贷池中的总存款和总借款都为 1.2 亿美元,该池的利用率接近 100% 的状态,尽管该池的 USDC 存款利率已上升至 64.85%,但未见有显著的资金流入。

DeFi 协议的风控能力正在迎接考验,尤其是有一定杠杆特征的借贷理财类平台,随着抵押资产暴跌的可能性增加,这类平台都面临着坏账的潜在风险。

有业内人士认为,DeFi 协议应该结合不同的市场行情,制定对应的风控策略,比如可以在市场剧烈波动期间,降低资产的抵押率,并适当提高清算门槛,以防范出现系统性风险。

「归根结底,在熊市期间,整个加密资产市场的流动性都随之收紧,链上资产流动性更是大打折扣,往往会导致用户无法取出存款,以及大额清算引起市场暴跌等情况。」上述人士称,在牛市时期,市场资金活跃,各个主流的 DeFi 协议中都有充足资金储备,流动性相对充足。一旦市场走熊,很多机构和用户都会选择提出资产,DeFi 协议的流动性就会变得很差。此时,如果在链上发生清算,少量资金就能砸出巨大的跌幅,很容易引发连环爆仓。

DeFi 全面爆发于加密资产市场繁荣的 2020 年,但 2 年之后,市场行至衰落周期。近期,中心化借贷平台 Celsius 陷入流动性危机暂停提现,加密对冲基金三箭资本因大额举债濒临破产,加密资产交易所 AEX 遭遇挤兑,这些危机都与 DeFi 不无关系,也表明链上市场与中心化市场的风险在相互传导,出现系统性风险的几率增加。

在 Solend 因流动性危机面临坏账风险时,其他 DeFi 协议也在流动性收紧的市场中迎来大考,各种链上清算就像一颗颗不定时炸弹,随时可能给加密市场带来沉重一击,风控机制的设计仍然是 DeFi 无法绕过的挑战。