负债累累仍在购买,MicroStrategy 为何在比特币上孤注一掷

MicroStrategy 将比特币作为储备资产是否明智?它会面临清算风险吗?

撰文:Camille Lemmens 编译:Jordan,PANews

谁是第一家购买比特币的上市公司?事实上,就是大名鼎鼎的全球商业智能软件开发商 MicroStrategy。很快,其他公司也纷纷效仿,特斯拉、Block(原 Square)都开始将比特币纳入资产负债表。

MicroStrategy 公司成立于 1989 年,当时创始人 Michael Saylor 只有 24 岁,他与麻省理工学院的同学 Sanju Bansal 和 Thomas Spahr 共同创立了这家公司,MicroStrategy 公司的主营业务是提供商业智能服务(BI),除此之外还提供许多其他类型的数字服务,例如移动软件和云服务。目前,Michael Saylor 任 MicroStrategy 公司董事长兼首席执行官,拥有了该公司 68.1% 的总投票权,由于他从一开始就参与公司管理,因此也是华尔街任职时间最长的企业高管之一。

图片来源: Flickr

MicroStrategy 与比特币的关系越来越紧密

从 2020 年 8 月首次入场后,MicroStrategy 就没有停止过比特币购买行为。Michael Saylor 认为购买比特币就像购买 Facebook 或 eBay 股票一样。他还坚信持有比特币胜过持有法币。

MicroStrategy 的「老本行」是销售商业智能软件,在过去的 20 年里,这项业务的绩效一直非常稳定,年收入增长率基本维持在 4% 左右,与 MSTR 股票走势相当。然而,当他们投资比特币之后,一切都改变了,比特币在 2020 年后不断上涨,直到最近才大幅下跌,MicroStrategy 的比特币持有量也在不断增加。

那么,MSTR 的股价呢?也涨了!下图展示了 MSTR 股价和比特币的关联度。毫无疑问,MicroStrategy 与比特币的关系越来越紧密。

资料来源:Trading view

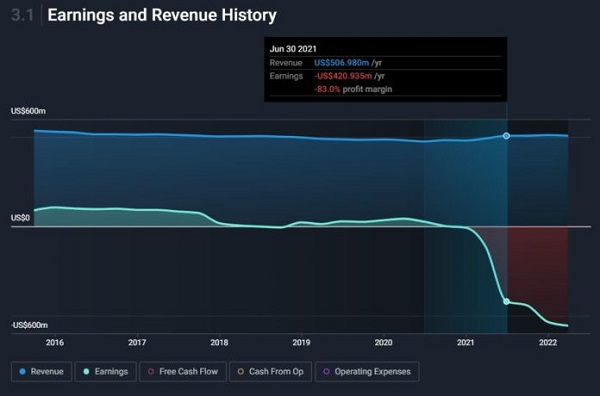

从 2018 年初开始,我们看到 MicroStrategy 公司连续三年的盈利情况都在节节攀升,股价上涨了惊人的 266%。但截至 2022 年 7 月上旬,该公司已经连续 12 个月未盈利了,股价下跌了 66%。 收入仅仅增长了 3%,如下图所示:

资料来源: Simply Wall Street

尽管这种收入增长让 MicroStrategy 看起来很有希望,但现实情况并没有看起来那么美好。原因很简单,MicroStrategy 过去两年一直在亏损。

根据 MicroStrategy 公司 2021 年报中披露的数据显示,MicroStrategy 在 2021 年的所有亏损都是由于数字资产减值导致,换句话说,尽管 MicroStrategy 经营的软件业务没有亏损,但持有的比特币却亏损了,结果导致他们的股票下跌了 66%。2022 年第一季度,MicroStrategy 的状况看起来也不太好,该公司上季总收入为 1.193 亿美元,比去年同期下降了 2.9%;另外,一季度公司毛利润为 9360 万美元,与一年前的 1.004 亿美元相比也略有下降。

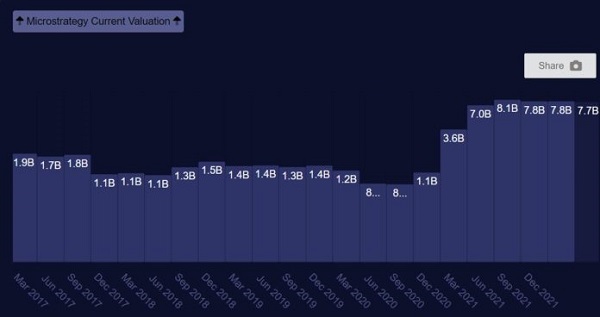

在购买比特币之前,MicroStrategy 公司市值大约为 9 亿美元,但在 2022 年第一季度已升至 77 亿美元 —— 数据不会说谎,自从 MicroStrategy 开始投资比特币以来,其市值不断上升,股价也与比特币挂钩。如今,比特币似乎已经逐渐成为 MicroStrategy 的主要业务,而软件和商业智能产品反而成了次要业务。虽然 MicroStrategy 一直信誓旦旦地说要重现 2020 年的光景,但外界并不乐观,不少业内人士预测 MicroStrategy 未来三年的盈利状况仍然堪忧。

资料来源:MacroAxis

为了购买比特币,MicroStrategy 已负债累累

有一点可以肯定,MicroStrategy 持有大量比特币 ——6 月 29 日,MicroStrategy 宣布再次以约 1000 万美元购买了 480 枚比特币,平均每个比特币支付了 20,817 美元。截至 2022 年 6 月 28 日,MicroStrategy 已拥有 129,699 枚比特币,总价值约 39.8 亿美元,持仓均价为 30,664 美元。

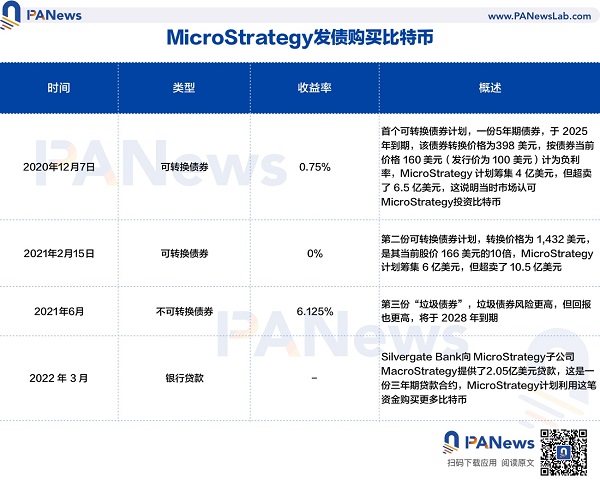

实际上,为了购买比特币,MicroStrategy 已负债累累,他们目前持有三份债券,都需要在特定时间偿还,此外他们还有银行贷款。

据 CTH Group 数据显示,在购买比特币的过程中,MicroStrategy 仅使用了 5 亿美元自有资金,其他则是债务融资的 17 亿美元(通过无担保高级可转换票据募集,规模是自有资金的 3.4 倍,可转换票据意味着债权人可以将其兑换成 MSTR 股票),具体如下:

上表展示了 MicroStrategy 已知的三种债券和银行贷款情况,2022 年 6 月下旬,MicroStrategy 又宣布购买了价值 1000 万美元的比特币,这是 Michael Saylor 的又一次高风险押注,只要比特币价格保持高位,他就会没事的。但问题是,比特币价格并没有复苏迹象,始终在 19000 美元到 21000 美元之间徘徊。

所以,这就提出了一个问题,MicroStrategy 的比特币清算价格在哪里?

MicroStrategy 会面临清算风险吗?

根据 Silvergate Bank 的贷款信息显示,MicroStrategy 的比特币清算价格应该略高于 21,000 美元,如果按照当前比特币价格来看,的确已经跌破了 MicroStrategy 的「清算门槛」(这还不包含追加保证金)。

不过,Michael Saylor 在社交媒体上重申 MicroStrategy 并没有清算风险,他承认该公司有 2.05 亿美元的定期贷款,需要维持价值 4.1 亿美元的抵押品,但 MicroStrategy 已经预测到波动性并构建了资产负债表以便在熊市中继续 HODL,他们甚至可以发布更多抵押品以避免清算。值得一提的是,Michael Saylor 确实提到如果比特币跌至 3,562 美元,MicroStrategy 可能会遇到问题,但这一价位似乎与当前 2 万美元价格区间相去甚远。

如果真如 Michael Saylor 所说,至少就现阶段而言,MicroStrategy 并不会面临清算风险。

将比特币作为储备资产真的明智吗?

Michael Saylor 是一个坚定的比特币支持者,但作为一家上市公司 CEO,有人觉得他并不称职。加密社区中有人直言不讳地指出,Michael Saylor 可能是史上最糟糕的投资者,相比于「互联网泡沫」时期的企业家,他亏损了更多钱。比特币是有史以来表现最好的资产,但由于选择了错误的入场时间并用杠杆在高点入场,Michael Saylor 可能已经损失了一大笔钱。

但真是这样吗?Michael Saylor 真的是历史上最糟糕的投资者吗?或许只有时间会给出答案。

但是 MicroStrategy 开创了一条先河,让加密货币成为了一种可行的企业投资标的,MicroStrategy 为「后来者」铺平了道路,现在有越来越多企业效仿他们,在资产负债表中加入比特币。

至于 Michael Saylor,他需要比特币再次反弹,而这肯定会发生,可能需要一年或更长时间,比如 2024 年 5 月的下一个「减半周期」,如果 MicroStrategy 的现金流没有重大变化,他们应该有足够的时间来偿还所有债券和贷款。