解读 Celsius 的破产申请表:现在,它还有多少子弹?

Celsius 破产事件的背后牵涉着众多圈内外债权人和债务人的利益,可谓是牵一发而动全身。

作者:@0 x_cryptodada

“君有疾在腠理,不治将恐深。”

行情好时自然对病状视而不见,而行情差时 Celsius 终究还是申请破产了。

时间来到 7 月 15 日,Celsius 已向纽约法院提出破产申请。整个申请文件长达 61 页,详细的描述了 Celsius 截至目前的财务状况、主营业务、债权人清单和申请破产的原因。

对于国内大部分圈内外吃瓜群众来说,对 Celsius 的认知也仅停留在一个暴雷的“主营加密资产借贷业务”的平台上,对于其中的细节可能知之甚少。而了解它从辉煌到破产的真实脉络,最好的办法可能是听听它自己怎么说的 --- 尤其是它在法律面前怎么说的。

因为这份破产申请首先就把丑话说在前面了:如有作伪证,我自愿接受惩罚。

鉴于这份破产申请非常长,恐怕没有几个人利益不相关的人愿意从头看到尾,我这里代为消化一下,摘取一些关键信息进行解读。

过去,它似乎踩对了风口?

破产申请的开头,Celsius 阐述了其“辉煌”的过去:

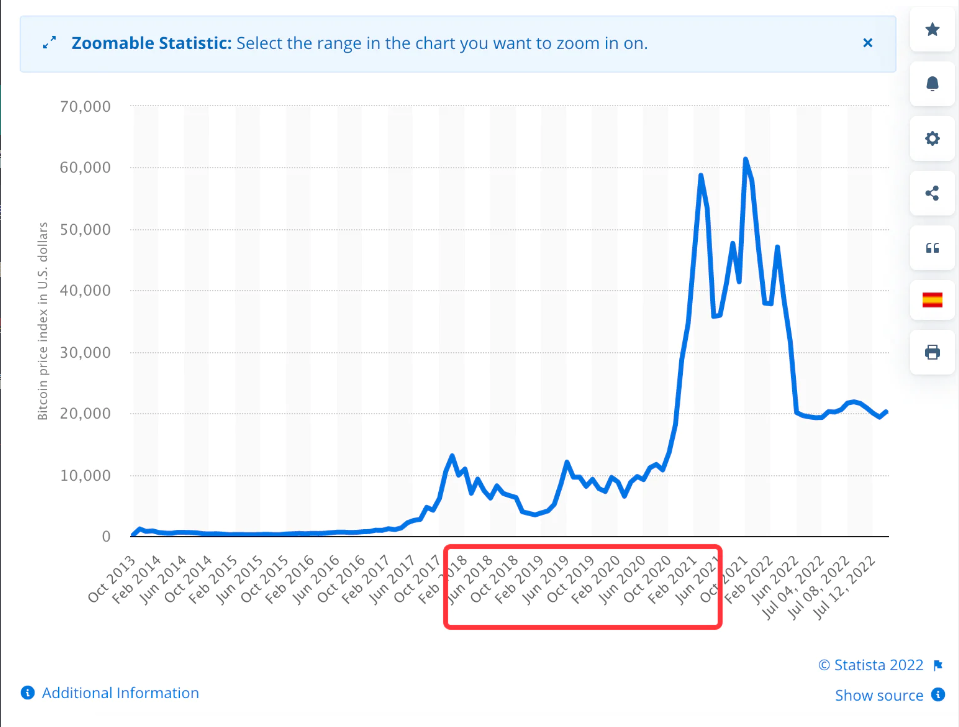

2018 年推出产品,年底即有价值 5000 万美金的加密资产被用户存到了 Celsius 的平台;2019 年,这个数字达到了 2 亿美元;2021 年 3 月,这个数字超过 100 亿美元。

这段辉煌的过去阐述,似乎有些耐人寻味。以法币计价的平台加密资产金额在不断膨胀,究竟是因为 Celsius 做的好拓展了更多用户,还是因为牛市把资产价格吹起来了?

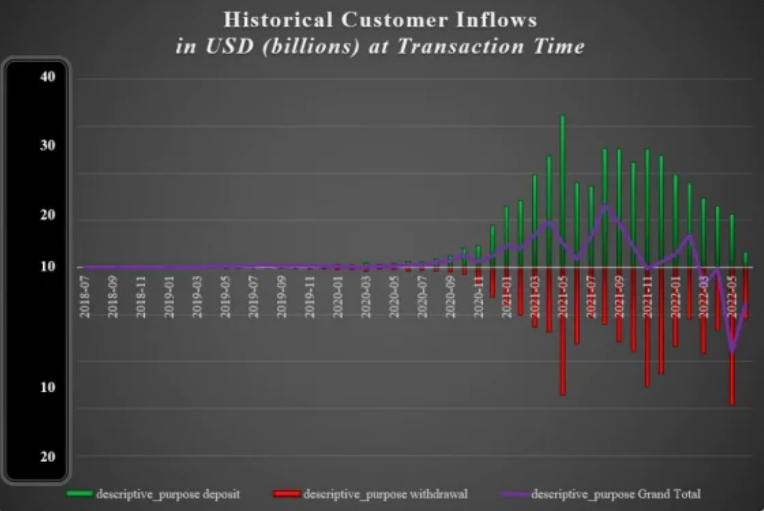

下面这张图揭示了答案,Celsius 似乎完美的踩对了加密资产升值的风口。2018 年 - 2021 年 3 月,正是大牛时期,彼时的 BTC 还是虔诚信徒们张口必提的正确信仰。所以大概率是平台上的加密资产自己升值了。而升值又带来了更高的借贷收益,一片歌舞升平。一时间,Celsius 平台的加密资产流入远大于提出

数据来源:Statista.com

数据来源:Statista.com

Celsius 的资产流入流出情况

Celsius 的资产流入流出情况

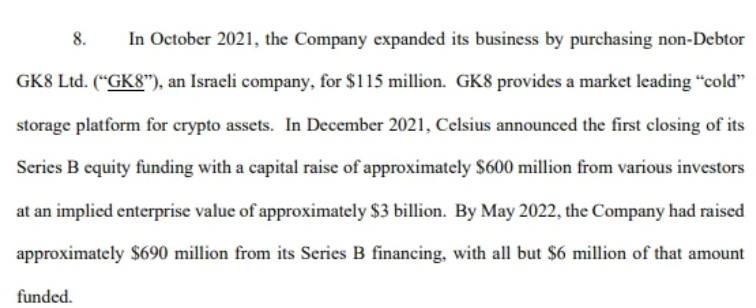

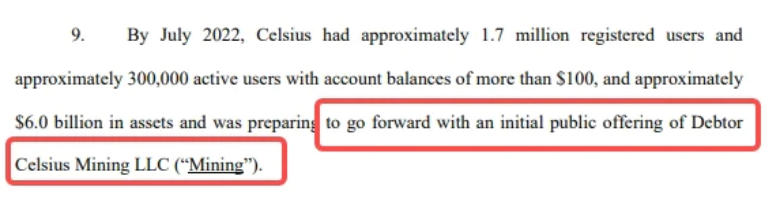

而对比用户量数据则是另一个故事。破产申请的第 9 条说道,截止今年 7 月,Celsius 有 170 万注册用户。那么其去年所拥有的用户可能更少。百万级用户的 App 在国内传统 Web2 互金领域可能遍地都是,从传统视角看这个用户量并不算多;但在 Web3 沾边的领域里,资本显然青睐 Clesius 所拥有的潜力。根据破产申请第 8 条阐述:

2021 年 10 月,1.15 亿收购 GK8,一家冷存储加密资产的以色列公司;12 月,B 轮融资结束,融了 6 个亿,估值 30 亿(美金);截止今年 5 月,融了差不多 6.9 个亿。

有钱是真有钱。然后 Celsius 计划将业务触角伸得更远,要不是因为这次突入其来的暴雷,它还准备成立一家名为 Celsius Mining 的挖矿公司并进行 IPO。这同时也许揭露了 B 端和机构的财富密码:搞类似银行的借贷业务和挖矿业务。

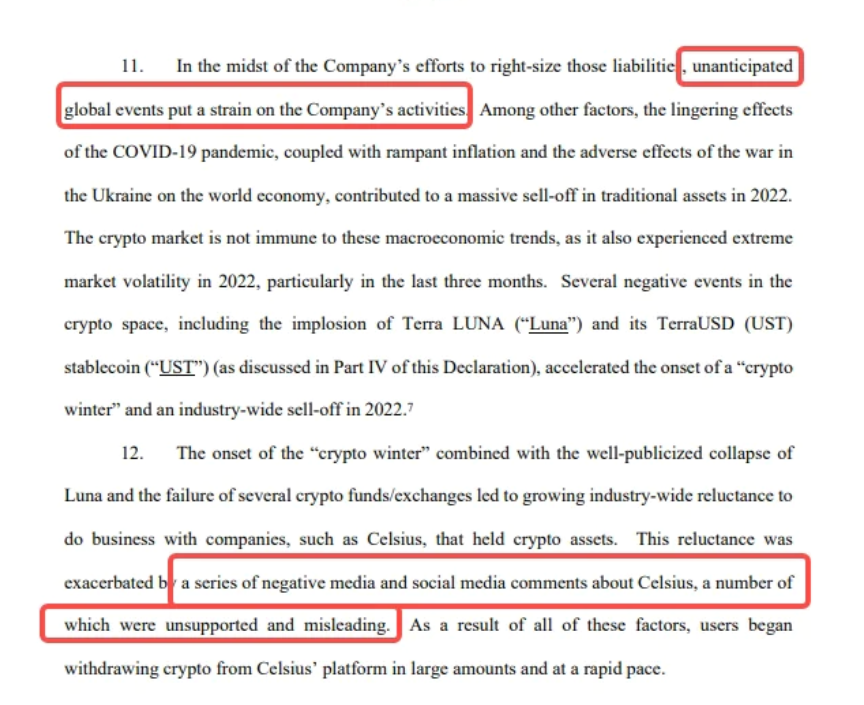

然而辉煌之下的裂痕也随时产生。受全球疫情和 LUNA 事件的影响,加密寒冬到来,数字资产快速贬值。后来的事大家也都知道了,Celsius 将平台资产借出或质押在某些协议里,而债权人破产和协议收益率下降都使得其面临严重的风险敞口,最终用户信心下降要求提币,而 Celsius 遭遇挤兑无力应付。

有意思的是,破产申请中,Celsius 把这些归结于“出乎意料的全球事件”和“关于 Celsius 社媒负面报道和误导”所导致的。这听上去颇有甩锅的意味:顺风时自己 carry 全场风头无两,逆风时全是他人的问题?还是之前老生常谈的问题:Celsius 自己的风控在哪里?识别某些协议空气本质的敏锐度在哪里(如 Anchor20% 的年化)?

或者这一切指向了我们更不愿意去承认的 Cefi 顽症:用户资产安全永远不在第一位(表面上说在),对其他协议的侥幸心理和高收益才是第一位的。

现在,它还有多少子弹?

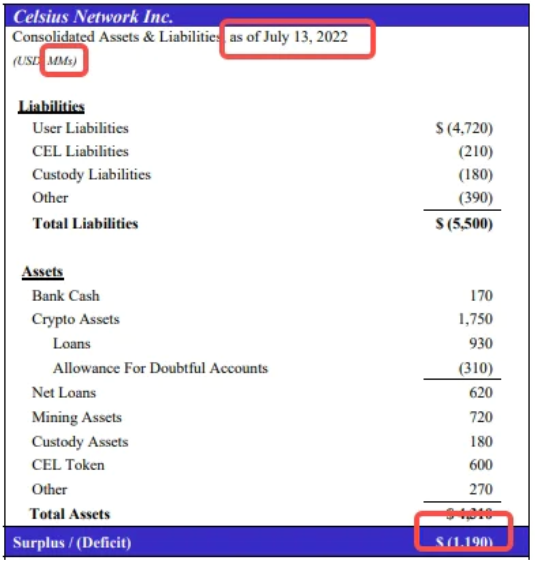

Celsius 还有多少钱?或者说,它还欠多少钱?从破产申请披露的最新资产负债表来看,这个欠钱缺口,是大约 12 亿美金左右。

注:资产负债表的单位是百万,1190 百万即 11.9 亿

注:资产负债表的单位是百万,1190 百万即 11.9 亿

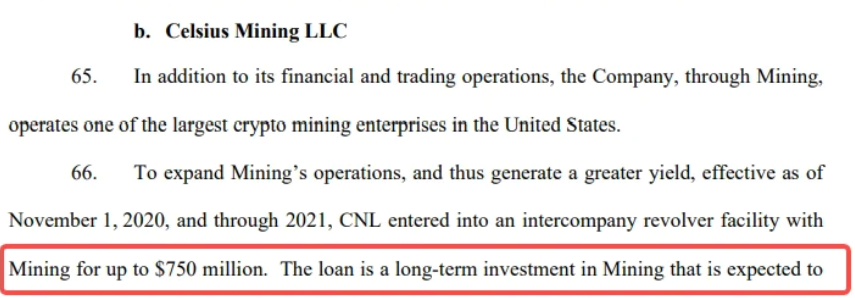

这欠的钱里,一部分与其主业金融服务有关,这个是明牌用户们都容易感知到:例如耳熟能详的 stETH、三箭破产的波及效应、LUNA 的暴雷等等,而其中还有前文提到的一张暗牌被忽略了:挖矿业务。

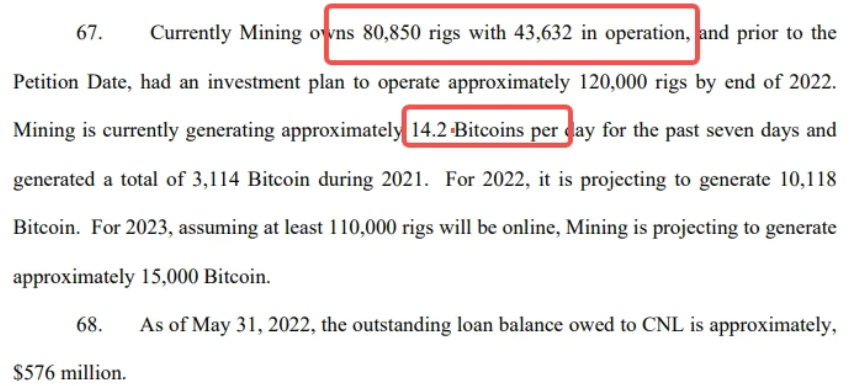

据破产申请披露,Celsius 运营着美国最大的矿业公司之一。为了促进公司未来收益的增长,博取更大的收益率,Celsius 早在 2020 年底就涉足了矿业。其具体表现是为挖矿业务提供了高达 7.5 亿美金的循环贷款,而 Celsius 将其定义为一种对挖矿的长期投资。目前其共有 8 万台矿机,其中 4 万余台在运转,每天能产出 14.2 个比特币。Celsius 希望用这种方式逐渐收回贷款的成本。

这非常类似实体行业的一次性投入。比如开个餐厅,前期一次性重资产投入,通过持续稳定的营业额收回成本。但这有个前提,单位时间产出的价值是稳定的。而比特币相较于之前的高点已跌去一半以上,这意味着挖矿回本周期的变长。加之其他金融业务的暴雷,屋漏偏逢连夜雨,Celsius 走向末路已成定局。截止今年 5 月底,Celsius 仍有 5.7 亿美金左右的贷款仍未收回。

矿业的好坏其实受制于比特币的价格,而各类 Cefi 金融服务的好坏受制于市场上 Defi 协议和山寨币的表现。这两者其实具有很强的关联性。一旦行情走坏,无论是比特还是山寨都会一泻千里,而 Celsius 的金融业务和挖矿业务必然遭受重创。这是加密公司都会面临的风险,只不过 Celsius 首当其冲。

除了已经解除的 Defi 贷款和 FTX 的贷款外,破产申请显示公司(债务人)目前约持有 1.3 亿美金的现金;此外,还拥有 43.1 亿美元的资产(与前文资产负债表中几乎一致),非用户资产仅 7.8 亿美元的负债(前文资产负债表中欠用户 47 亿,其他加起来 7.8 亿)。

解读 Celsius 的破产申请表:现在,它还有多少子弹?

另外,为了弥补资产负债表的差距,Celsius 希望通过挖矿比特币的方式来解决目前的赤字。这件事说白了就是用时间换空间,只要比特币价不在关机线以下,公司的挖矿业务就能持续运作,通过开采比特币卖掉来堵上财务窟窿。

未来,不申请破产谁会遭受损失?

从 Celsius 的股权结构来看,持有者包括 WestCap Group, 一家位于美国的风投公司;CDPQ,加拿大最大的养老金公司;Tether(USDT 公司)和 BNK to the Future(投过 Bitstamp 和 Bitfinex),这几家机构都不是泛泛之辈。

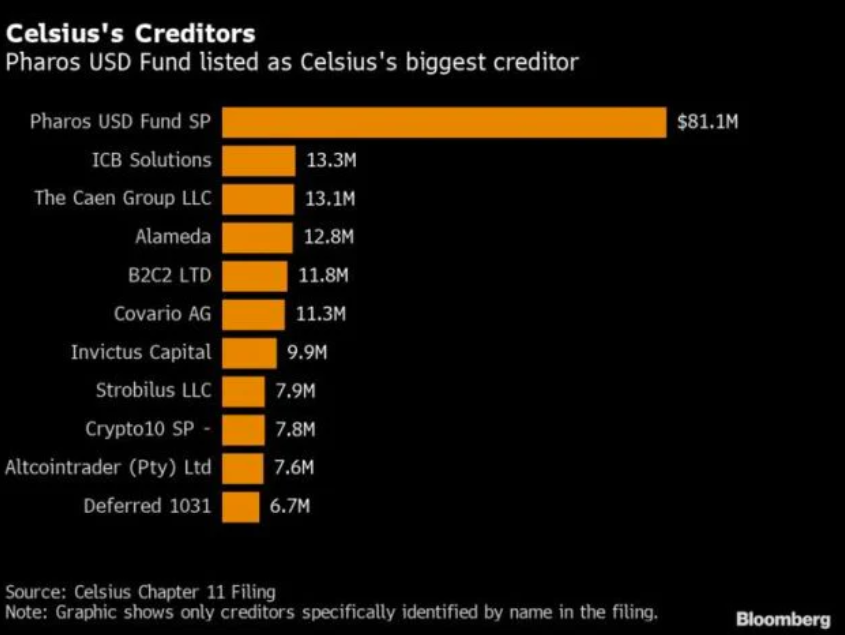

而 Celsius 的债权人名单则更有意思,最大的债权人名为 Pharos USD Fund SP,还被欠着 8000 万美金。而我们熟知的 Alameda Research 则仅为 1200 万美金,这样一比这个名不见经传的最大债权人就显得格外引人注目了。

news.bloomberglaw.com

news.bloomberglaw.com

不过根据推特网友 @Emily Nicolle 的查证,这家公司的数位雇员都与 SBF 存在联系,而且公司 CEO 曾任 Alameda 的联合创始人。有兴趣的可以查看原贴:

综合来看,Celsius 破产事件的背后牵涉着众多圈内外债权人和债务人的利益,可谓是牵一发而动全身。无论是哪一方都不希望自己会遭受损失。而在破产申请之后,希望其中的利益能够得到平衡。

在这样一个充斥黑暗森林法则的市场里,希望不要再看到,巨鲸们的猎杀、项目们的过失、新一轮的成长,都要以小白们的真金白银为代价。

而未来,你会再次成为那个利益受损的人吗?