彭博社:SBF 正在将行业溃败转化为买入机会,背后动机何在?

这位 FTX 创始人投入 10 亿美元用于救援和收购,展示了他在加密行业的主导地位。

原标题:《Sam Bankman-Fried Expands FTX, Alameda Empire By Bailing Out Failing Crypto Firm》 作者:Hannah Miller & Olga Kharif,彭博社 编译:胡韬,链捕手

在 6 月的 14 天里,加密行业亿万富翁 Sam Bankman-Fried 进行了一场在行业历史上前所未有的交易狂潮。交易接踵而至,令人眼花缭乱:他收购了两家公司,支持了加密平台 BlockFi,并试图用大笔贷款拯救另一家 Voyager Digital。

总而言之,Bankman-Fried 承诺了大约 10 亿美元,即使对于财富价值 100 亿美元的人来说,这也是一笔惊人的风险。在加密货币暴跌中,仅在八个月内就蒸发了 2 万亿美元的市值。对于他的众多铁杆粉丝来说,这进一步证明了 SBF 正如他们所称的那样,是一位仁慈、财力雄厚的投资者和慈善家,他在该行业最需要的时候为该行业济困解危。

也许另一种解释是,Bankman-Fried 的操纵和交易揭示了他主导加密行业的计划的全部范围。就像他之前的其他金融大亨——一个世纪前的约翰·皮尔庞特·摩根和现代的沃伦·巴菲特——他正在利用竞争对手的厄运来以低廉的价格扩张他的帝国。如果说他正在安排的救助计划中有拯救行业的因素,那也是因为这场危机如果足够大,最终也会危及他的核心业务。

“他这样做并不是出于好心,”Chris McCann 说,他自 2018 年起就认识 Bankman-Fried,是Race Capital 普通合伙人,该公司是最早投资 FTX 的风险投资公司之一。“他的野心在这一点上是无止境的。”

当然,这一切都可能适得其反。用华尔街的话说,整个事情感觉就像他在试图抓住一把落下的刀,正如 Voyager Digital 在其救助贷款几天后提交的破产申请中所见证的那样。如果成功,Bankman-Fried 将获得对该行业的直接和间接控制。对于许多忠诚的加密货币爱好者来说,这是一个令人不安的想法,他们认为去中心化使他们的市场与少数大银行和贸易公司经营的传统金融系统不同,而且更好。

“整个行业与 FTX 建立联系是危险的,”加密并购和战略融资咨询公司 Architect Partners 合伙人 Elliot Chun 说,“这通常不利于自由市场,尤其是加密爱好者所拥抱的自由市场。”

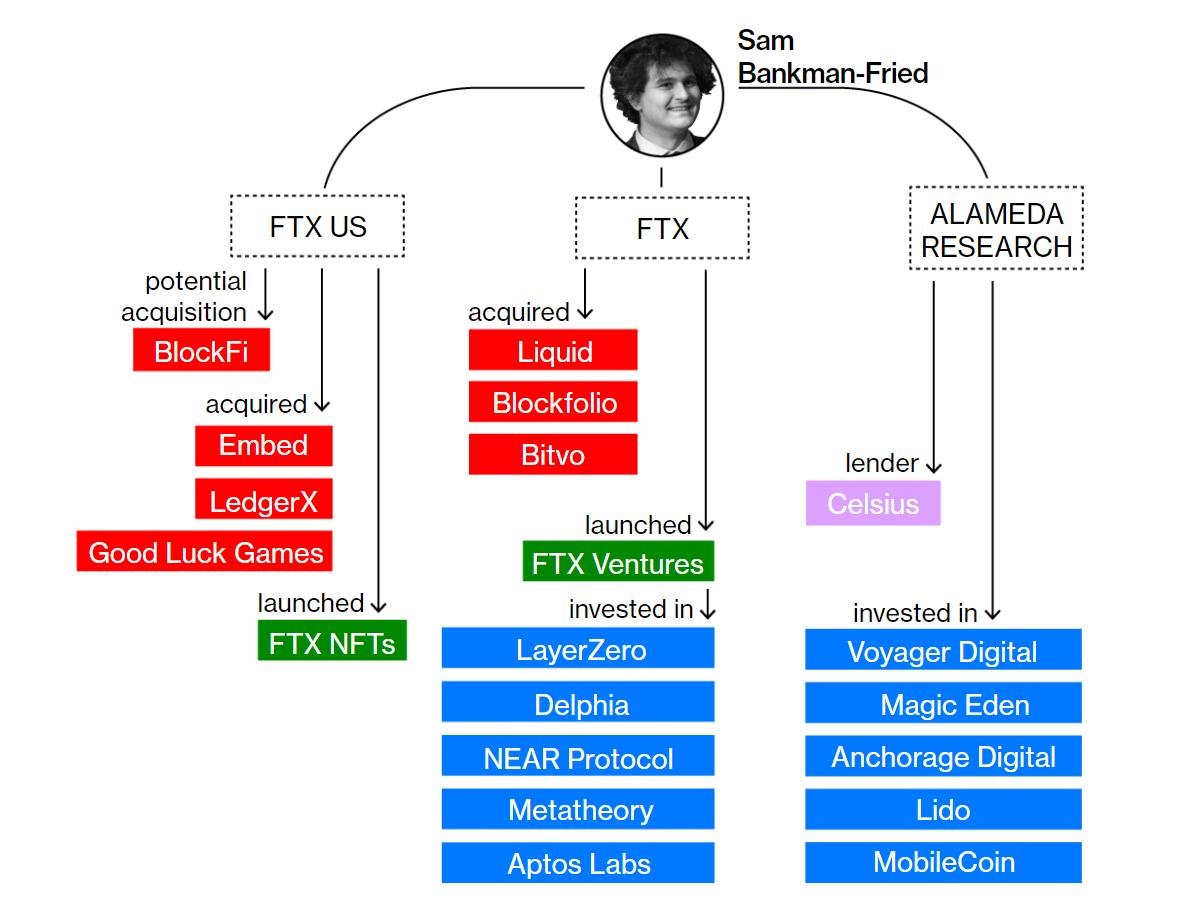

Sam Bankman-Fried 的加密帝国

Bankman-Fried 表示,如果没有人采取行动,该行业将面临更大的风险。“我们最不希望看到的就是危机蔓延。我们最不希望看到的就是客户资产得不到保护。至于我们有没有好的投资可以作为回报,这在某种程度上是次要的事情。”

尽管如此,他的公开评论和幕后战术表明,几乎可以肯定,会出现更多、更大的交易。彭博社报道称,FTX 正在探索收购 Robinhood Markets Inc. 的可能性,该公司是一家基于应用程序的股票和加密货币经纪公司,在最近几个月的价值暴跌之前,曾一度价值近 600 亿美元。Bankman-Fried 后来说,没有积极的谈判。去年他甚至提出有朝一日收购高盛集团的想法。不清楚他是不是在开玩笑。

McCann 说,他想“赢得一切,甚至更多”。

Bankman-Fried 在加密领域起步较晚。作为一名麻省理工学院物理专业的毕业生,他直到 2017 年才完全投入其中,当时他离开了量化交易公司 Jane Street 并推出了自己的企业 Alameda Research。由于能够全职专注于加密货币,他很快为自己树立了名声,因为 Alameda 在一个在线排行榜上飙升,该排行榜对交易者的表现进行了排名。

两年后,当他决定在香港创办 FTX 时,他迅速增长的影响力就派上了用场。他的粉丝们被低廉的费用和有吸引力的产品所吸引并蜂拥而至,它很快成为加密货币衍生品交易中最大的平台之一。据估计,他拥有FTX 50% 以上的股份、FTX US 70% 的股份(始于 2020 年)以及几乎所有的 Alameda 股份。现在总部位于巴哈马的 FTX 在 1 月份以 320 亿美元的估值筹集了 4 亿美元,而 FTX US 的估值约为 80 亿美元。

加密货币投资策略师 Lyn Alden 表示,Bankman-Fried 巧妙地管理了他公司的资本,同时更倾向于盈利而不是不惜一切代价增长的方法,这种方法现在又回到困扰他的许多竞争对手。“他把员工基础保持得非常紧密,”她说,“他们在不需要资金的时候筹集资金。”这使得他可以在加密世界其他地方陷入困境时进行廉价吸纳。

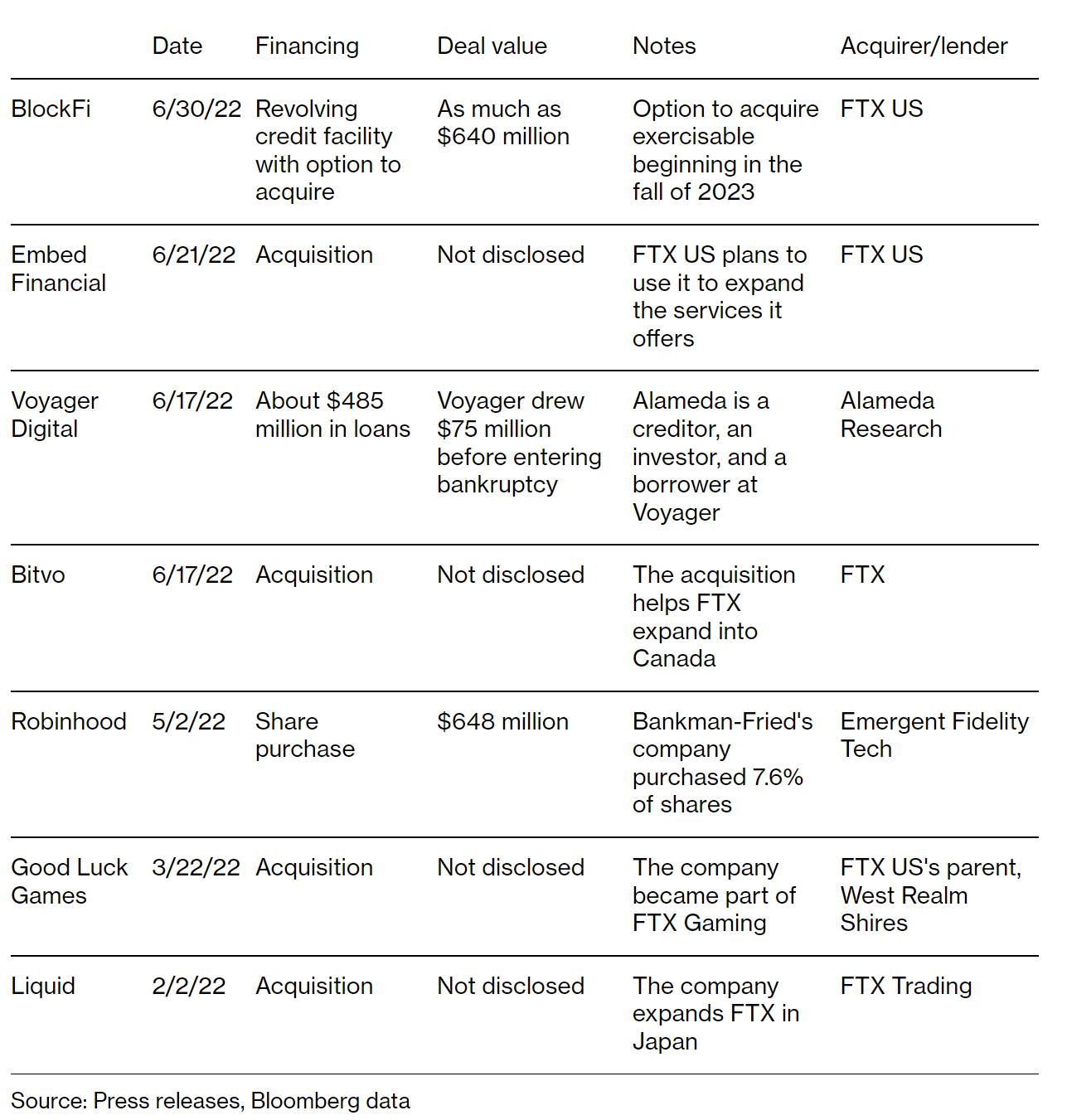

6 月,他收购了加拿大加密交易平台 Bitvo Inc.和经纪服务公司 Embed Financial Technologies Inc .。随着 TerraUSD 稳定币的崩盘以及 Celsius 和三箭资本的内部崩溃,加密货币抛售加剧,Bankman-Fried 采取了他迄今为止最大的两项举措,向四面楚歌的加密经纪公司 Voyager Digital 提供了 4.85 亿美元的贷款,并用 4 亿美元的循环信贷来拯救数字资产借贷方 BlockFi,该贷款附带了直接收购该公司的选择权。

Voyager 在宣布其财务生命线几天后(在它可以利用全部贷款之前)寻求第 11 章的保护。“我们没有几个月甚至几个星期的时间进行尽职调查。我们只有两天时间,”Bankman-Fried 说,并补充说这样做的目的是保护客户资产,而不是支持 Voyager 的业务。

相比之下,BlockFi 交易已经被吹捧为 Bankman-Fried 的胜利,即使是他的竞争对手也是如此认为。行业观察人士说,他很可能以极低的价格收购了这家最后估值为 30 亿美元的公司。“这对 BlockFi 客户、FTX 以及整个行业来说都是一个很好的结果,”Ledn 联合创始人 Mauricio Di Bartolomeo 说,该公司提出要为这家陷入困境的公司注入新的资金,但其投标被拒绝,BlockFi 转而支持 FTX US 的交易。

投资 BlockFi 和 FTX 的 CMS Holdings 联合创始人 Dan Matuszewski 表示,对于 BlockFi 的救助也是帮助 FTX US 建立其品牌并获得更多潜在客户的战略决策。最终的收购也将帮助 Bankman-Fried 进一步扩展到加密借贷领域。“这可能意味着 FTX 将提供更广泛的零售产品,”他说。

Bankman-Fried 说,他的团队已经研究了大约 10 笔交易——包括与 Celsius 和 Terra 的交易,这两笔交易他都放弃了。他说他支持了几家公司,但他的参与尚未公开。他说,他的团队一直在与传闻面临困难的公司联系,分析他们的资产负债表,以找出挽救企业所需的措施。

他还考虑筹集新资金以资助更多交易,不过他指出,他的团队正在研究的不良交易数量在最近几周已显著减少。“我不知道有任何其他大公司即将倒闭,”他说,“我不能保证没有。希望我们已经度过了最糟糕的时期。”

Bankman-Fried 今年以来的收购交易

当谈到 Bankman-Fried 积累了多少权力时,加密行业的一些人已经发现了麻烦,尤其是考虑到 Alameda Research,尽管听起来更像是硅谷机器人实验室,但它已经发展成为一个有影响力的交易和风险投资公司。据 Architect Partners 称,Alameda 和 FTX 预计将在 2022 年下半年成为业内最大的不良融资提供者。

鉴于他的商业利益的广度和范围,许多业内人士认为未来可能存在利益冲突。Voyager 和 Celsius 的破产申请凸显了 Bankman-Fried 在行业中的广泛影响力。Voyager's 披露了该公司与 Alameda 之间错综复杂、相互关联的投资、借贷和借贷网络,而 Celsius 将这家贸易公司列为其债权人之一。分析公司 Novum Insights 首席执行官 Toby Lewis 说:“FTX 和 Alameda 的优势在于他们可以创造或破坏项目。”

根据 Architect Partners 的 Chun 的说法,Bankman-Fried 不断扩大的市场影响力有可能广泛减少市场竞争。“人们可以想象这样一种情况,如果 FTX 继续保持在这些水平,还有谁会在附近呢?” 他说。

尽管如此,对许多人来说,Bankman-Fried 有着爱因斯坦般的狂野头发,并承诺最终会捐出几乎所有的财富,代表了加密爱好者可以支持的文化人物。他在 Twitter 上很活跃,并且不怕提出有关该行业及其未来的存在性问题。“去中心化仍然需要榜样,仍然需要领导者,仍然需要铺路的人,”区块链技术公司 Bloq Inc 的联合创始人 Matthew Roszak 说。

这并不意味着 Bankman-Fried 在他的对手绝望时不能投机取巧。“他不是善良、温和的救世主,”Race Capital 的 McCann 说,“我一分钟也不会被愚弄。”