长推:复制UST 稳定币算法模型, USDD、USDN、CUSD 会崩盘吗?

那是否值得冒险持有它们?现一探究竟

原文来源: Twitter@DefiIgnas

编译:Marsbit,MK

Terra的$UST在3个月前崩盘了。然而,现今3个主要的稳定币仍在使用UST的算法模型:

- Tron的$USDD

- Wave的$USDN

- Celo的$CUSD

那是否值得冒险持有它们?现一探究竟。

简要提醒:

算法稳定币是通过存入价值1美元的波动性资产,以此来发行价值1美元的稳定币从而铸造的。例如,对于Terra用1美元的LUNA来铸造1个UST。

如果UST价格跌破1美元,则任何人都能以1美元的价格购买UST来铸造LUNA,然后以售出LUNA获利。

该模式所具有的资本效率:

- 当对UST的需求增加时,就会促进LUNA的购买压力和价格。

- 当LUNA的价格上升时,铸造一个UST所需的LUNA就会减少。

- 但在下跌的过程中,这个过程是相反的,这最终导致UST崩溃。

这种不需要过度抵押的资本效率令人着迷。但风险同时也很高。如$USDD、$USDN和$CUSD完全是通过以1:1:的比例存入自己的原生代币而铸造出来的。

那么,他们如何说服投资者持有他们的稳定币?

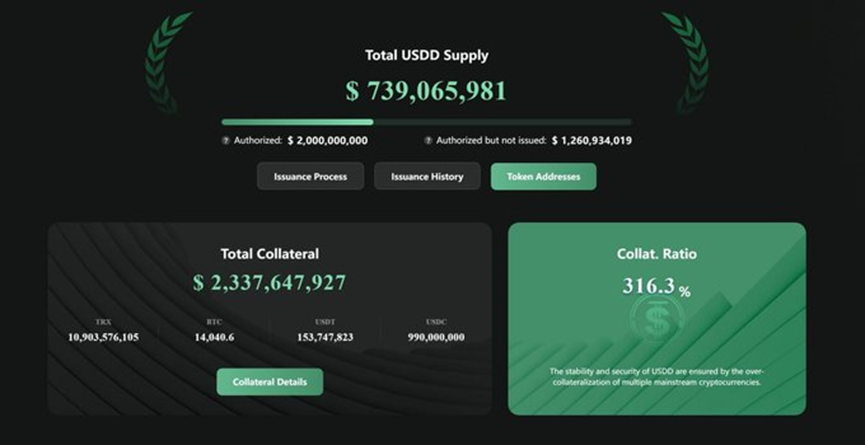

Tron声称,USDD由TRX、BTC、USDT和USDC以316%的抵押率进行抵押。此外,Tron DAO Reserve所持有的370亿美元资产,将作为最后手段使用。

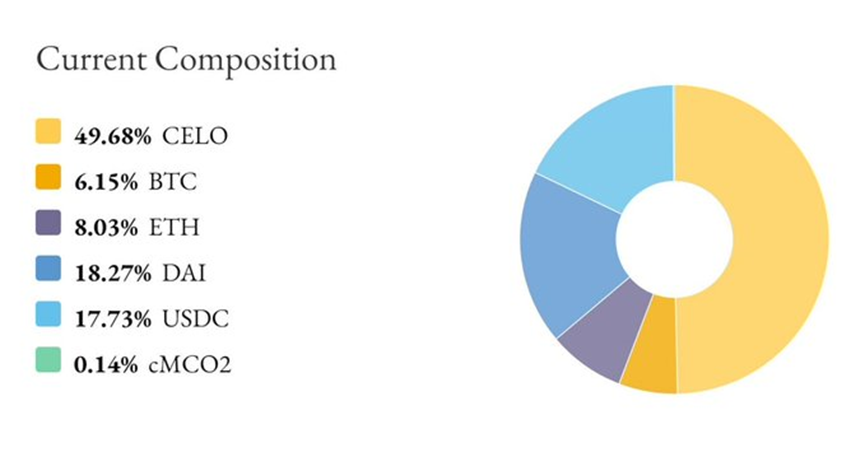

同样,Celo声称其3种稳定币(美元、欧元和REAL)以287%的抵押率进行抵押, 其目标比例的50%是CELO,其余是BTC、ETH、稳定币和 MOSS carbon credits。

然而,有两点需要考虑:

- 铸造稳定币只能由原生代币提供。抵押品不用于铸币。

- 需要让用户相信,在发生黑天鹅事件的情况之下,抵押品将会实际用于捍卫挂钩。

Terra在一天结束时,即使它积累了价值35亿美元的BTC用于在困难时期为UST提供支持。但这仍然不够。

平心而论,Celo似乎实际上正不断地将稳定币重新平衡到目标比例。虽然美元储备资产是... “就在那而已”。

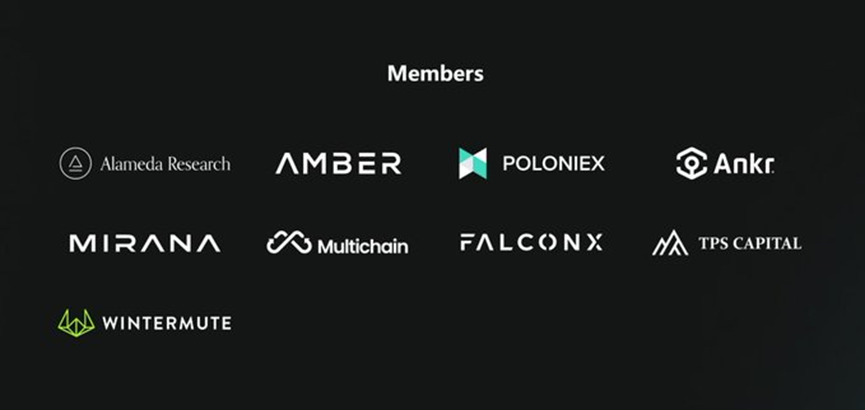

更重要的是,你不能实际用TRX铸造USDD。且只有9个Tron DAO成员可铸造:Wintermute, Alameda Research, Amber, Ankr, FalconX, Poloniex, Mirana, Multichain和TPS Capital。

而且赎回政策也不明确,似乎没有一个赎回被执行过。

最后,Wave的USDN美元。

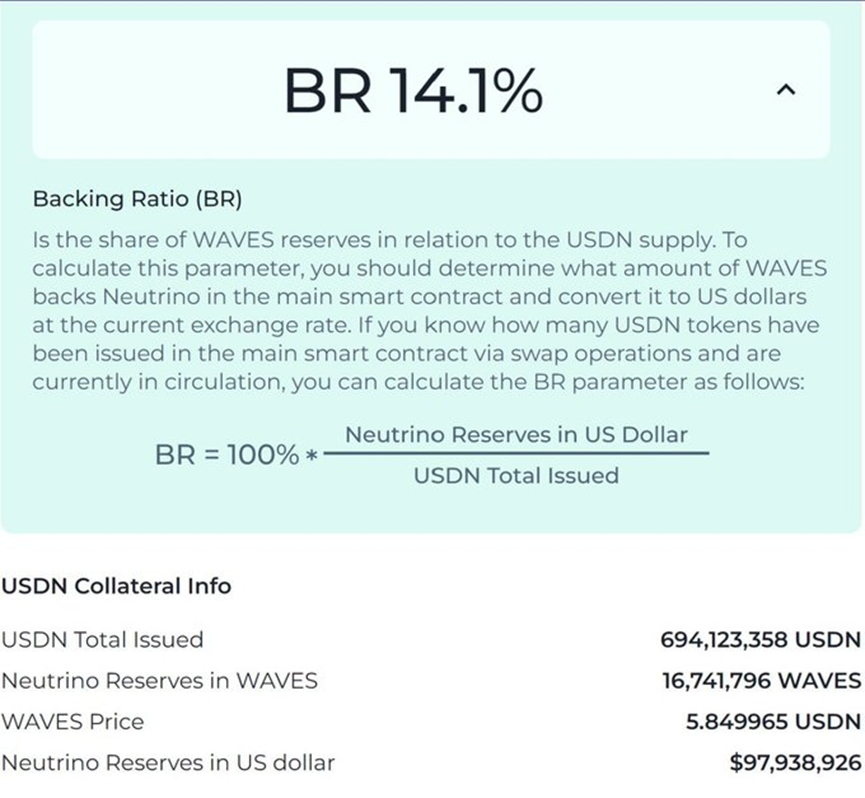

它陷入了难以自拔的困境。$WAVES本应得到1:1的支持,然而USDN的支持率只有14%!那么因为什么所导致?

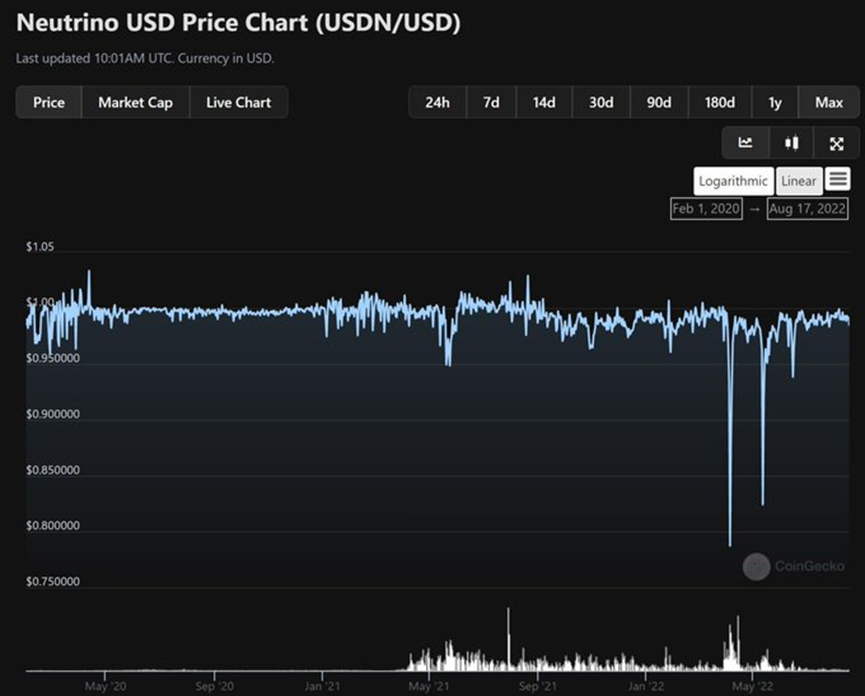

起初, USDN迅速的增长,这要归功于其算法模型和杠杆购买,$WAVES被用来铸造USDN,后被作为抵押品存放在Vires.Finance(Waves区块链的去中心化流动性协议)借USDC并购买WAVES以此重复这个循环。

当WAVES在4月崩溃后,USDN首次在在5月末进行了降级。这使得Vires Finance留下了高达5亿美元的坏账。

而目前, USDN仍正在保持其挂钩,这要归功于4项防范措施:

- Vires将USDT / USDC提款限制为每个钱包每天仅能提现1000美元

- Vires清算了所有做空USDN的人。

- 限制以1美元赎回USDN换取Waves。

- 发行SURF代币,能以折扣价购买USDN(但SURF会被锁定,直至BR上升到115%。)

若要以1美元的价格兑换USDN从而换取WAVES,用户需要抵押WAVES或购买SURF来获得NSBT(Neutrino系统基础代币)。目前,抵押价值5万美元的SURF允许24小时内交换4千美元的USDN!

但USDN离100%的支持率还差的远。有鉴于此,依靠纯算法的稳定币正逐渐失去人气:

- Near的$USN将模型改为以USDT支持稳定

- Shiba Inu的$SHI团队正在研究一种,“一个似乎可以避免不大可能实现的问题出现”的版本。

- Thorchain的$TOR是计划也被停止了。

你可能会被高收益所诱惑,但最后你需要考虑风险和DYOR。

责任编辑:MK