面对以太坊合并,专业交易者都采取哪些交易策略?

交易商必须是净空头 ETH 以对冲其整体敞口,如果合并成功,我们可能会在 9 月底看到这种空头敞口的大幅平仓。

原文标题:专业交易者们针对以太坊合并采取的策略

原文作者:BlockTurbo

原文来源:微信公众号

The Merge 合并是以太坊主网从工作量证明(PoW)向权益证明(PoS)的转变,以实现其区块链共识。过渡会将信标链(2020 年推出的 PoS 共识层)与现有的 PoW 链(仅成为新网络的数据和执行层)合并。虽然这个过渡一直在进行当中,但所耗费的时间比任何人预期的要长得多。除了持续的技术挑战,还伴随着来自矿工的巨大挑战,即激励矿工放弃有利可图的 PoW 挖矿转而支持 PoS 硬分叉。

毫不夸张地说,以太坊合并是加密历史上最受期待的事件。The Merge 可能带来看涨以太坊的很多原因。这里最有力的论据是区块奖励从 2 ETH 减少到 0.2 ETH。发行量减少 90% 相当于三个比特币减半,而减半与历史价格升值相关。其他催化剂包括消除强制卖家(矿工)、改善能源状况(推动机构更多投资)以及货币净通缩的潜力。

合并日期现已确认为 9 月 15 日,让我们看一下交易者们如何为这个巨大的机会进行准备。

目前的最新情况

8 月 10 日,以太坊将最后一个 PoW 测试网转换为 PoS。这些测试网过渡已作为主网 Merge 的试运行。开发团队还进行了 10 次影子分叉,以进一步梳理出任何边缘情况。8 月 11 日,以太坊核心开发者正式宣布 The Merge 的暂定日期为 9 月 15 日。

9 月 15 日是一个软目标,因为触发 The Merge 的实际机制是基于以太坊网络活动的。每个 PoW 块都有一个难度值,用于控制估计的挖掘时间。所有这些值的总和提供了一个表示链的总难度 (TTD) 的数字。选择了 58750000000000000000000 的终端总难度 (TTD) 来激活以太坊主网上的实际合并。

对于之前的升级,团队只需在更改生效时选择一个特定的区块编号。然而,这为不良行为者创造了一个非常明确的攻击向量。使用 TTD 从本质上提高了攻击成本的标准,与对以太坊进行 51% 攻击的成本相同。这是因为攻击者必须花费相同数量的哈希率来超过现有链的 TTD 才能创建新的分叉。

接下来,需要将 Bellatrix 和 Paris 升级分发给以太坊客户端。Bellatrix 允许共识层节点与执行层(以前称为 PoW 链)对话,Paris 允许执行层节点与共识层(以前称为 Beacon 链)对话。在这些升级之后,信标链将开始「ping」PoW 链,直到它达到 The Merge 的 TTD。

由郭二宝为首的中国矿工领导的以太坊矿工队伍已提议分叉该链以继续在 PoW(称为 ETHW)上运行。原链预分叉上的 ETH 持有者将在新分叉上获得相同数量的 ETHW 代币。任何人都可以通过运行完整节点并下载链的历史来创建现有区块链的副本。但如果无法形成更广泛的共识或没人使用分叉链,那么它上面的所有资产都一文不值。

ETHW 链得到了一群矿工的支持,但没有像 Chainlink、USDC 或 USDT 这样的关键 DeFi 项目的支持。少数交易所承诺支持 ETHW 的交易,其中最著名的是:MEXC、DigiFinex、Gate.io 和 Poloniex。其中一些交易所的期货将新代币的价值定价在 70 美元左右。

Galois Capital 的 Kevin Zhou 认为该链可以保留 Eth PoS 链的 2-10% 的价值——这将是 40-200 亿美元的市值,将其列为前 20 大加密货币。这种主要协议的分叉是有先例的。比特币现金是 BTC 的一个分支,曾一度交易高达原始资产价值的近 25%。无论价格走势如何,很明显,一旦发生合并,就会发生分叉战。

投资者如何看待?

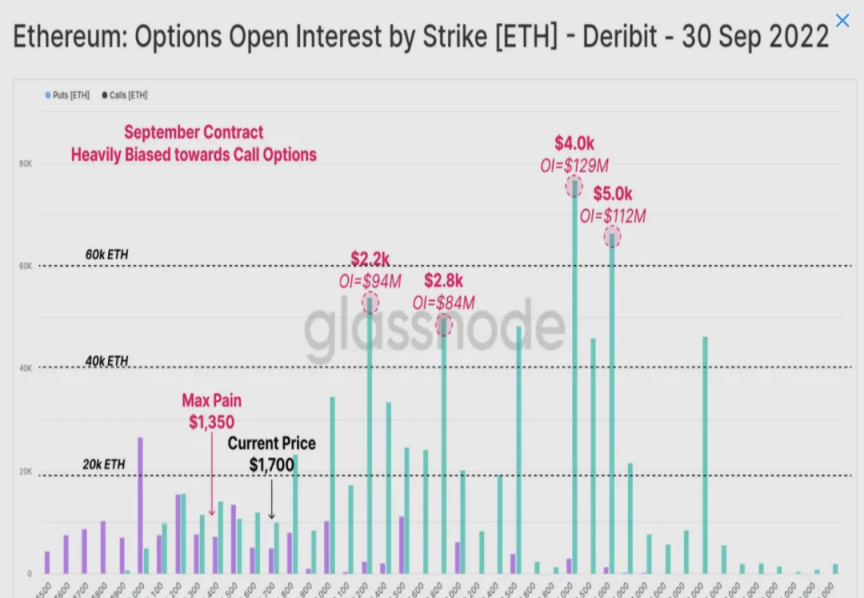

投资者通过看涨期权在期权市场做多。9 月底的看涨量最高,在 4000 至 5000 美元之间。这是一个赌注,即 ETH 将在未来六周内翻一番以上,只是为了让这些头寸接近盈亏平衡。

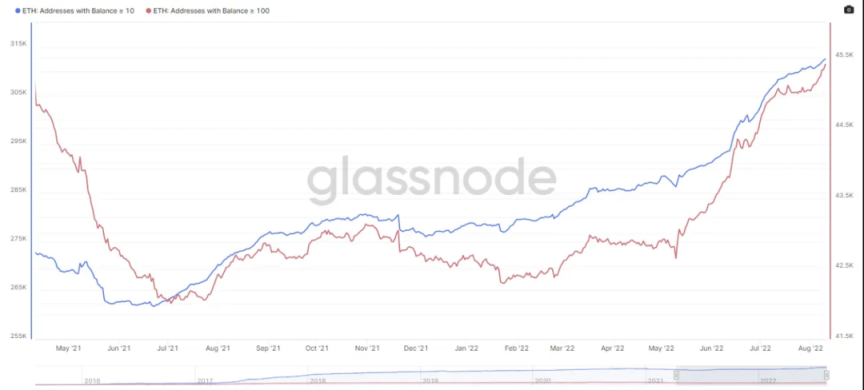

现货积累也在加速。随着我们接近 The Merge,持有 >10 和 >100 ETH 的地址正在显著增加。虽然现货增持可能是对 ETH 的坚定信念,但它也可能是期望获得 ETHW 空投的一种方式。要获得 ETHW 空投,投资者需要持有原生 ETH 而不是持有看涨期权。

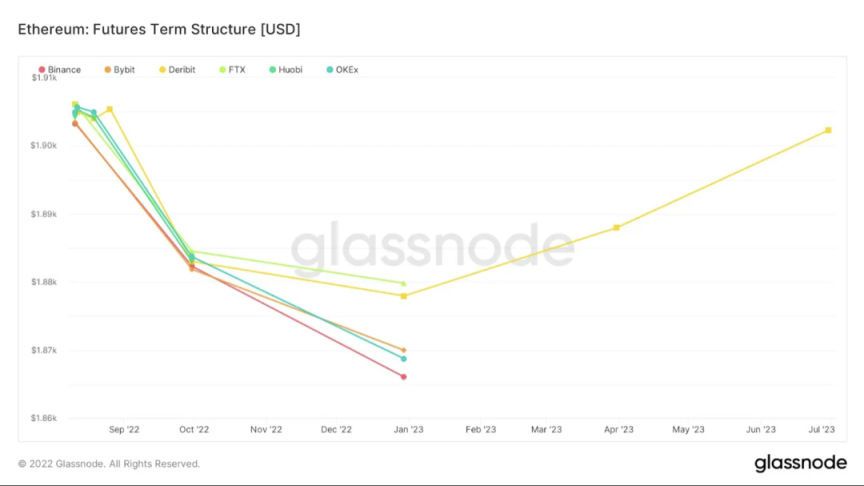

我们可以看到交易者在期货市场做空以对冲现货风险,这使期货曲线处于逆价差状态——期货价格低于当前现货价格。由于上行波动性和过去的价格表现,以太坊和比特币曲线的期货价格通常高于现货价格。比特币曲线仍处于升水状态(与现货溢价相反)。

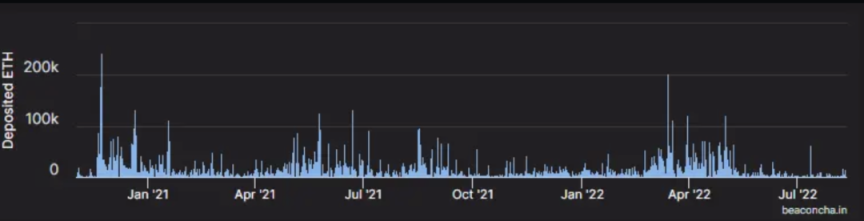

据推测,由于投资者希望获得 ETHW 空投,信标链存款也大幅放缓。

投资者正在实施哪些交易策略?

下面我们评估我们观察到的交易者为即将到来的事件考虑的一系列策略。这些策略中的大多数都假设合并将成为 ETH 价格的积极催化剂。提醒一下,这些都不是交易或财务建议,而是我们如何观察到投资者正在讨论此事件的定位。

看多 ETH

毫不奇怪,许多投资者想要简单地拥有 ETH,因为他们认为这将是网络的长期基础改进。我们的贴现现金流模型每个 ETH 的公允价值为 8000-11000 美元,对质押者的收益率为 6-12%。这一切都取决于从 PoW 到 PoS 的成功过渡。

看多现货 ETH / 看空期货或永续合约

交易者通过做空 9 月底的合约来将现货 ETH 与空头期货交易配对,以捕捉 ETHW 的下跌,同时对他们的头寸保持 delta 中性。这笔交易的成本大约是现货价格的 1-2% 或每单位 ETH 敞口 20-30 美元。一些交易员认为 The Merge 可能会延迟,因此使用 12 月底的期货合约,价格大致相同。

看多现货 ETH / 看空 stETH

交易者试图在增加一些潜在上行空间的同时捕获 ETHW 空投的另一种方式是多头 ETH/ 空头 stETH。stETH 没有得到 Ethw Airdrop;因此,理论上相对于现货 ETH 的价值会有所下降,如果 ethw 有价值的话。stETH 的交易价格比 Eth 折价大约 2.5%。这大致是与 stETH 的非流动性相关的折扣,因此看来 ETHW 的定价实际上为零。我们从期货市场看到 ETHW 的交易价格约为 70 美元,因此市场似乎没有在这种动态中定价。交易者正在做多现货 / 做空 stETH 。

看多期权或跨式期权

再次,足够简单。交易者认识到,9 月 30 日以约 100%隐含波动率的长期平价齐全到期,相对于历史波动率,价格相当。最近,以太坊的落后型波动率实际上高于 100%以上。从历史上看,ETH vol 约为 90%。请记住,在期权领域,波动性是您付出的代价。

Straddles 是相同执行价格的多头和空头看涨期权,是交易者试图捕捉上行情景的一种方式,同时在 ETHW 空投后合并延迟或现货 ETH 被抛售时保护下行。交易者以每单位风险敞口 500-600 美元的成本买入平价看涨期权和看跌期权。

长期质押

如果合并成功发生,则质押者将获得收益。我们可以争论这个收益率是 5% 还是 20%,但是任何水平的收益率对于无论如何都想要持有原生 ETH 的人来说都是有吸引力的。如上所述,似乎许多个人投资者正在等待「合并」成功发生或可能等待 ETHW 空投。成功合并后,质押应继续大幅增加。

像 LDO、RPL、Stakewise、ANKR 和 Swell 这样的 Staking 被视为具有吸引力的升值游戏,因为叙事继续朝着有利于他们的方向发展,但也归因于来自 Staking 的基本现金流。LDO 和 RPL 似乎是大多数投资者正在考虑的代币。

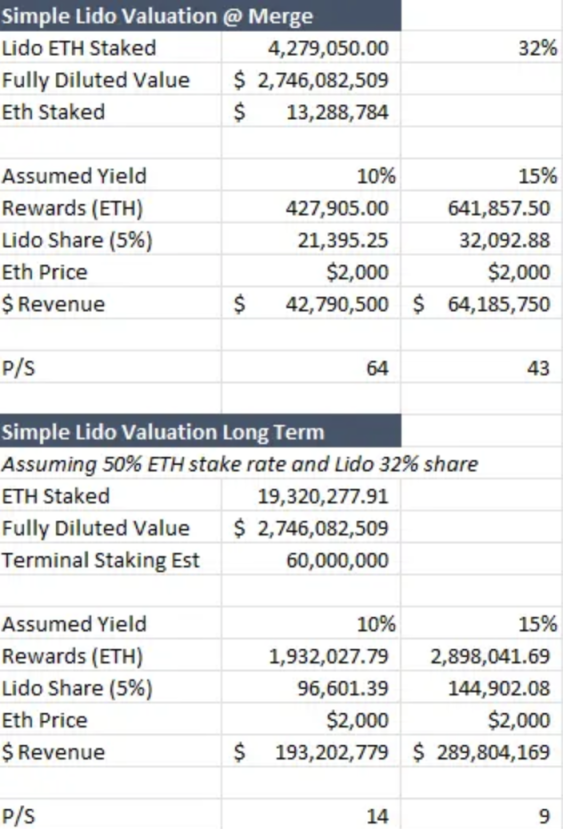

LDO 在过去一个月上涨了 300% 以上,但今年仍下跌了约 40%。Lido 持有者从使用该协议的人那里获得 ETH 质押收入的 5%。一个简单的模型向我们展示了合并后的估值。

过去一个月,RPL 上涨了 150% 以上,但今年仍下跌了约 40%。RPL 不会产生任何现金流,但它通过对验证者的绑定要求保护的质押 ETH TVL 保留其价值。RPL 也未在 Coinbase、Binance 和 FTX 上市,提供了一些额外的潜在上行空间。

看空 Alt-L1

成功的合并意味着朝着以太坊的长期路线图又迈出了一步。这也意味着以太坊网络的主要风险减少了。EVM 变得更加根深蒂固。通过分片进行扩展更近了一步,因为开发人员现在可以转向这个问题。这些都对 alt-L1 没有好处,交易者正在做多现货 Eth / 做空一篮子 alt-L1。随着以太坊进一步巩固自己作为智能合约链赢家的地位,这种交易很可能会在 2023 年合并后的过程中上演,而不是即时重新定价。

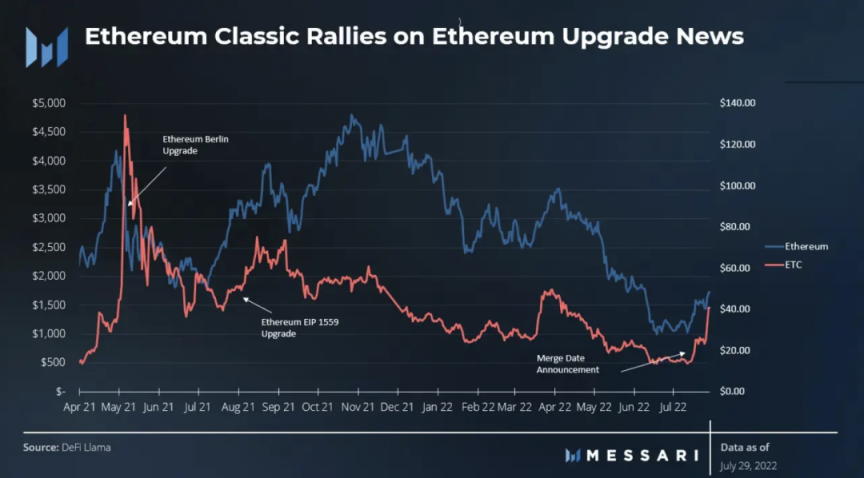

看空 ETC

ETC 仅在 7 月份就上涨了 200% 以上。正如我们所介绍的,这是我们在其他关键升级中看到的一种模式。升级后 3 个月内的抛售将会使 ETC 的价格水平回到之前。这一次,这意味着从今天的 45 美元左右变为 16 美元。

矿工涌入提高 ETC 哈希率并可能推动代币估值的风险如何?这是极不可能的,因为 ETC 的奖励每天大约为 70 万美元,而以太坊的奖励为 2400 万美元。一些矿工可能会进入,但没有足够的资金可以让这成为一种可持续的商业战略。

与 ETC 相比,ETHW 也将更吸引矿工。ETHW 将拥有以太坊的所有遗留基础设施,只是没有开发人员基础来维护它。可以说,这比 ETC 上的任何东西都更具吸引力,ETC 的市值为 90 亿美元,TVL 不到 100 万美元。

由于这些动态,投资者正在考虑在合并后做空 ETC。

看多 Coinbase / 看空 MSTR

Coinbase 通过其平台质押了大约 180 万个 ETH。他们代表客户收取代币 25% 的佣金。如果我们假设质押的 ETH 有 10% 的收益率,那就是 45000 ETH 或约 9000 万美元的收入,因为合并而带来的增加,Coinbase 从成功的合并中受益匪浅。

另一方面,MicroStrategy 本质上是一家比特币控股公司。这是玩 ETH/BTC 比率的另一种方式。

看空挖矿

大多数矿商专注于挖掘比特币,但有些跨区块链进行多样化。HIVE Blockchain Technologies Ltd. 是比特币、以太坊和 ETC 的挖矿公司。其股价年初至今下跌约 50%,至每股 6.50 美元。尽管如此,这与 2020/2021 年加密货币牛市刚刚超过 1 美元之前的低点相去甚远。Hive 每年开采大约 24000 ETH 或 4800 万美元。根据 ETH 价格,以太坊挖矿相当于年收入的 5-10%。

长期 ETHW 创收代币

ETHW DeFi 协议可能会在合并后迅速被抛弃,但从长远来看,如果它们的底层协议正在使用并在 ETHW 上收取费用,它们将保留一些剩余价值。例如,如果 ETHW 版本的 Curve 年收入为 100 万美元,则代币价值不为零。从长远来看,在评估其中一些协议的账面价值时,可能会有一些有趣的交易。这是 Galois Capital 最近详细讨论的一项交易。

看多 ETHW NFT

以太坊上的每个 NFT 在 ETHW 上都会有另一个版本。NFT 衍生品已经是一个蓬勃发展的市场(例如 Phunks)。什么是真正的原始 Cryptopunks 或 Bored Ape?ETHW 版本还是 ETH PoS 版本?这将是一场公开辩论。在(如果)交易所线之前,在场外交易市场上寻找这些资产可能会有一些价值。ETC Classic 以几美分的价格在场外交易,然后在 Poloniex 上市后立即跃升至 4 美元以上。

总结

围绕 ETHW 分叉出现的新可能创造了投资者正在考虑和辩论的各种交易,以参与 The Merge。对于想要长期做多现货 ETH 的投资者来说,经常讨论的计划是通过 The Merge 持有 ETH,收集 ETHW,然后通过他们首选的质押提供商质押他们的 ETH。

成功的合并消除了以太坊的大量技术风险,但协议和净流量的根本改进需要时间才能发挥出来。尽管如此,近期价格仍有机会升值。投资者是净多头期货,因此交易商必须是净空头 ETH 以对冲其整体敞口。如果合并成功,我们可能会在 9 月底看到这种空头敞口的大幅平仓。

不管交易机会如何,看到以太坊社区最终达到这个预期的里程碑将是令人兴奋的。

责任编辑:Felix