原生衍生品黑马——GMX项目解读

GMX是目前唯一一个用这种共享流动池的衍生品交易所。本文详细介绍了GMX的创新、代币经济以及相关数据。

原文作者:CryptoYC Tech

原文来源:CYC Labs

TL;DR

- GMX采用了和SNX一样的全局债务的思路,但是其交易对手标的GLP不像SNX一样是没有价值基础的,而是一种由不同比例公允资产形成的指数资产。当衍生品trader获利,则GLP持有人有损失,反过来则是赚钱,整个业务都围绕自己的指数流动性代币进行构建。同时GLP和治理代币GMX分离。

- 代币经济很优秀。质押代币除了获得直接的ETH/AVAX外,还会获得奖励乘数和一年线性释放的esGMX。并且里面设定了各种条件,让GMX的抛售压力减小到最小。

- 依托于GLP本身的逻辑(利用GLP作为交换媒介),实现无滑点现货交易,这一点已经被一些聚合器作为大额兑换的入口(1inch,yak,paraswap)以及被一些DAO用来做资管(购买代币质押)。其次就是因为GLP的存在,支持高杠倍数的合约。

- 作为去年9月才上线的项目,业务数据非常漂亮。到目前为止其业务交易量达到了50亿。TVL 5.91亿(Arbitrum 排名第一,Avax排名第6),GLP AUM将近3亿,按30天平均盈利计算年化收益为2400w,最近日平均盈利在6w左右(以质押GMX代币的手续费收益计算)。

GMX的创新

GMX的逻辑其实是和SNX一样,采用全局债务的形式作为交易对手方。但是与SNX不同,其抵押品并不是无价值币,而是由对应比例的资产组成的合成资产——GLP来作为抵押品。所以我们先来看下GLP的原理。

GLP:指数形式(一揽子资产)的流动性代币

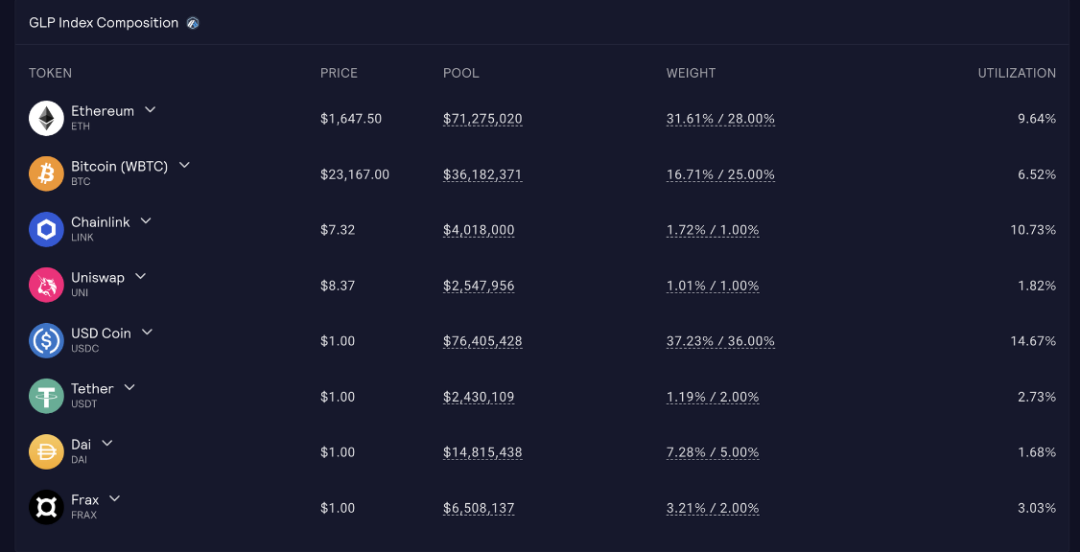

GLP是以一揽子不同比例的资产构成的指数性流动代币。代表了整个GMX的AUM和资金池流动性。我们直接看下GLP在arbitrum和avalanche上的资产组成分别包括哪些。

Arbitrum

图片来源:https://app.gmx.io/#/dashboard

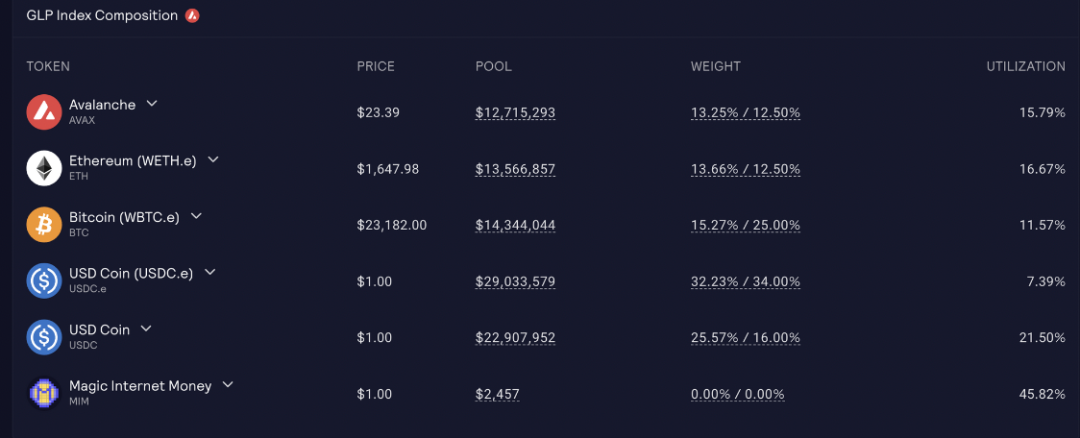

Avalanche

图片来源:https://app.gmx.io/#/dashboard

我们可以非常直观的看到,组成GLP的一揽子代币里并没有自己的代币GMX,而用的是最具有公允价值的几个代币。而且你会发现,作为一般对手方的稳定币和非稳定币的比例几乎是1:1。

我们知道,对于交易所来说,流动性就是立身之本。但是这个流动性必须符合其当前业务需求才行。具体到GMX这种现货+衍生品交易所来说,保证多空合约数量能开到一个合适的比例以及保证现货交易深度足够就很重要。这就要求非稳定币流动性和稳定币流动性基本保持一致(确切的说,为了防止极端行情下做空者也能照常开合约,需要稳定币的流动性更深一些),所以这里面我们需要探究下这些代币的比例组成以及如何激励用户注入流动性。这就得从Weight这个属性开始说。

Weight: 我们可以看到每种代币的Weight属性有两个数值。比如ETH的是(31.61%/28.00%),这个意思是说目前ETH在整个指数资产里的比例是31.61%,但是目标比例数值是28%。这个时候你把GLP换成ETH,手续费就会非常低。反过来说,如果你继续用ETH换GLP,那么需要的手续费就会提高。GLP也因此可以保持整个指数里代币组成的比例较为稳定。而具体的mint过程也值得一看。

Mint GLP

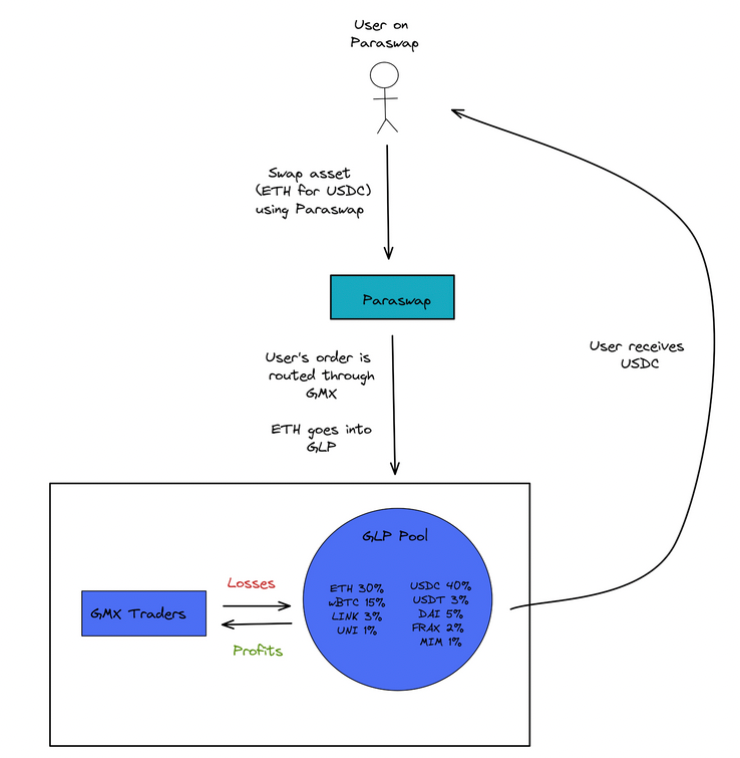

首先我们先明确一点,GMX里的现货兑换都是通过GLP作为媒介进行兑换的,而且不是用AMM的形式,而是采用Oracle喂价来进行(当然,这里的喂价也是对数据进行了处理,不是单纯的实时价格)。所以Mint GLP可以通过GLP指数资产里任何一种资产进行无滑点兑换。反过来Burn GLP也可以无滑点任意兑换指数资产里的任何一种。但是会根据当前GLP里对应资产的目标权重和现在权重的大小关系,收取不同的手续费。例如当前权重>目标权重,意味着GLP里对应代币过多,所以系统鼓励用户将GLP换成对应代币,只收取非常少的费用。反过来,如果你还要继续用这个资产mint GLP, 则需要付较高的手续费。

我们可以看到,这个机制和SNX的交易逻辑很像。只是SNX用的是以自己代币SNX作为抵押品铸造的合成资产sUSD作为交换媒介,通过SNX价格的变化去调整SNX需要质押的数量。而GMX则是用公允资产来做这个事情,同时采用稳定币+非稳定币的形式,为自己的业务需求吸引足够的流动性。

因为目标权重和实际权重之间有偏差,所以Paraswap等聚合器采用GMX作为交易route也不足为奇。

图片来源:https://twitter.com/PrismaticCap/status/1522257860939243523

GLP作为合约交易的Counterpart

去中心化交易所里的流动性提供者作为交易者的对手方本身没啥好讲的。不过对于GMX,我们需要额外关注一些细节。

- 关于指数资产里的权重调整:我们知道,如果目标权重一直是固定的,那么GLP的持有者将永远无法对冲风险。所以,GMX会周期性按照目前合约未平仓头寸比例调整各个代币权重。例如很多交易者做多ETH,那么ETH的目标比例就会上升,反之则是稳定币的目标权重上升。

- 如果遇到极端行情。尤其是遇到做空者过多时怎么处理流动性风险。因为做多者很多的话,如果大行情真的上涨,因为GLP本身就是一个指数敞口,所以GLP本身的价格也会跟着上涨,从而从U本位角度来说,GLP holder本身不太会有损失。但是对于开空情绪高涨的时候,GLP却是实打实的有遭受较大损失的可能性,除了大盘价格下跌导致指数资产的组成资产价格下跌外,最大的风险就是挤兑风险。因为在这个情况下,持有GLP并不是一个很好的选择,可能会发生挤兑事件导致GLP越跌越厉害。所以,为了防止这种系统风险造成非常大的损失,GMX在设计交易逻辑的时候加入了一些手段:

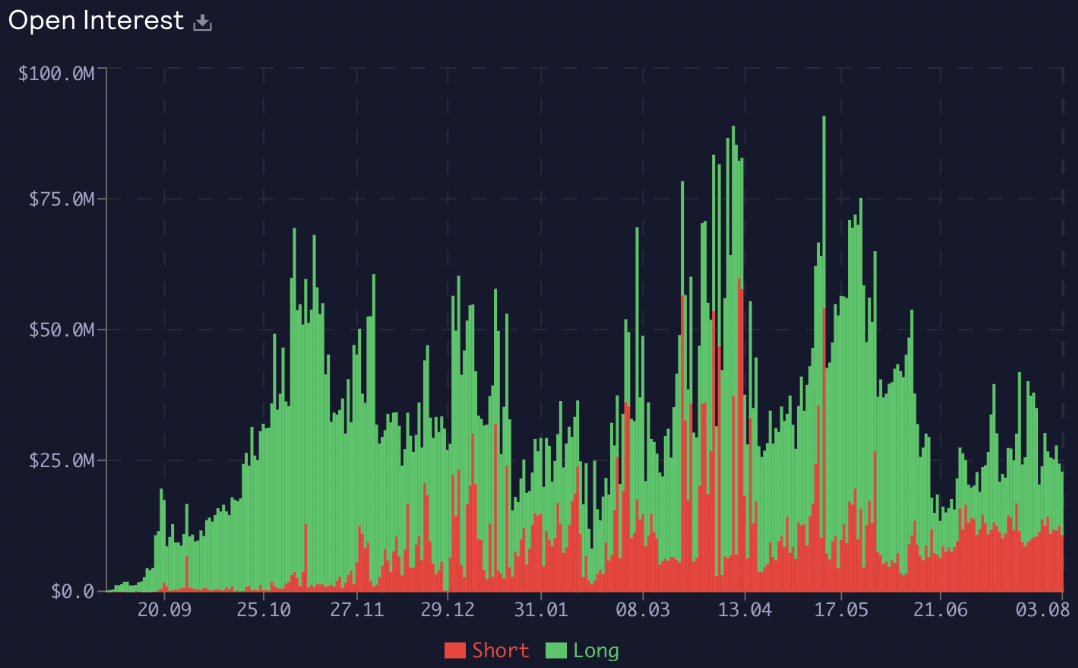

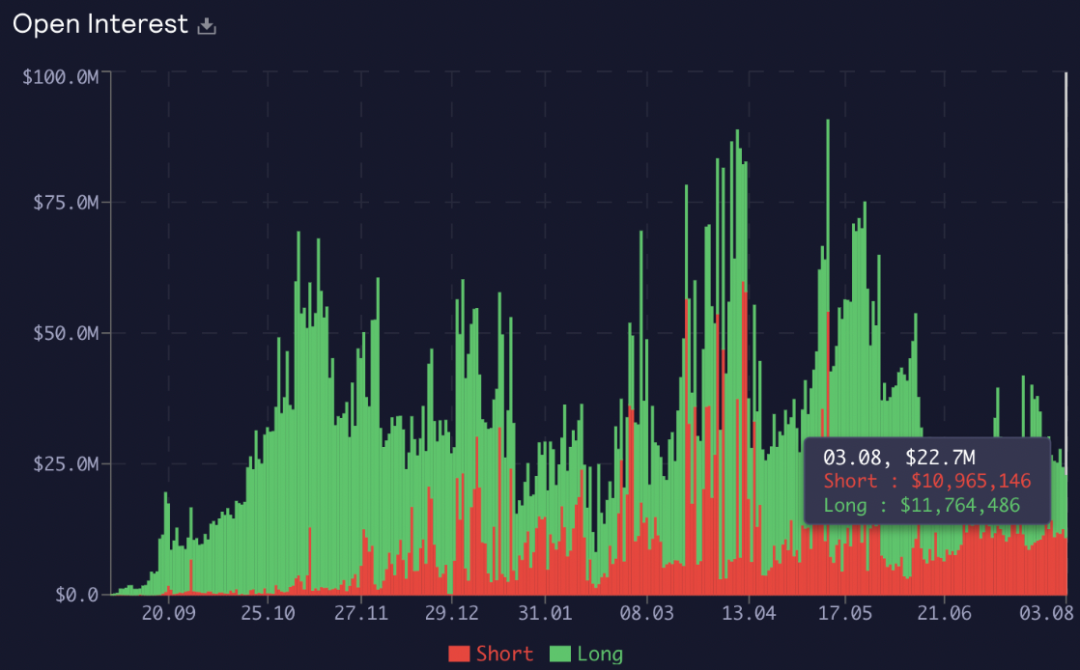

- 控制开空单的比例。具体的比例不知道,但是通过历史数据观察肯定少于50%的GLP AUM。而且如果查一下历史上多空头兴趣比例(尤其是未平仓头寸),会发现交易者倾向于做多。这背后的原因从心理学角度而言,可能人们喜欢买对的东西而不是做空东西。

图片来源:https://stats.gmx.io/

- 资金费率的调整。这个其实和常规的合约交易所一样。不过如果极端行情虾,空头需要支付的资金费率会非常多。

不过就目前来说,GMX从上线到现在也经历了BTC跌60%其他资产跌80%的情况,其数据表现依旧良好,所以这个系统性风险性还是存在的,但是具体什么时候能击穿它的防线,就不确定了。

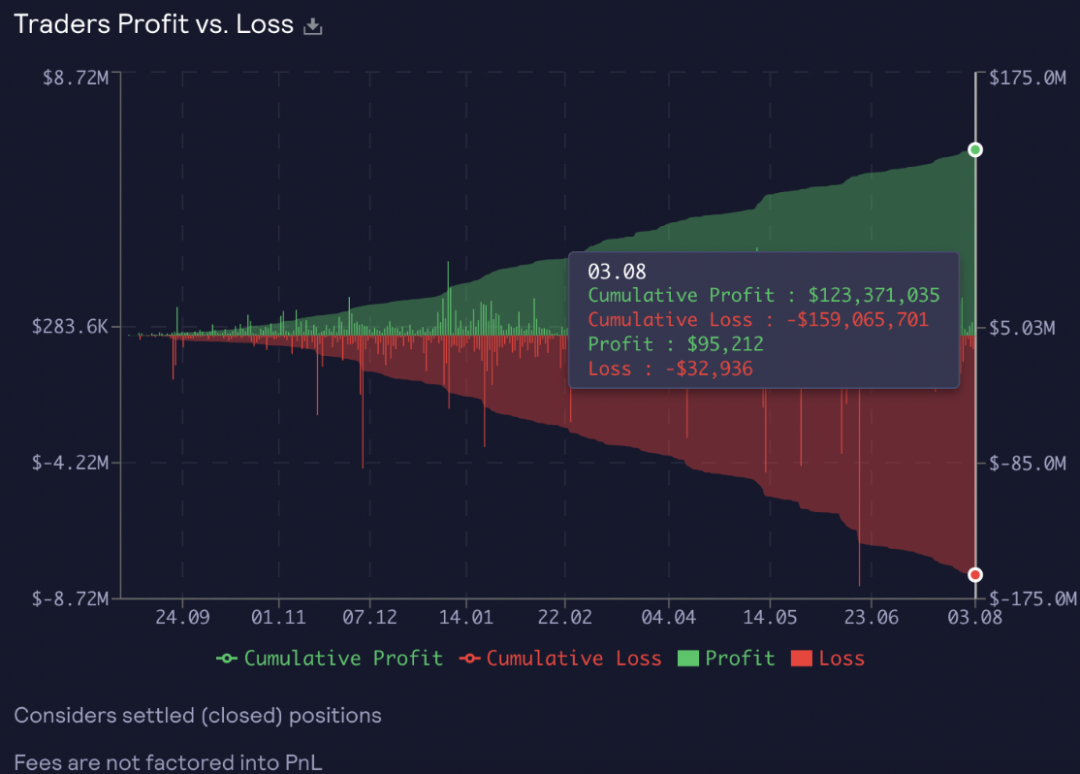

另外有一点,就是回到交易所本身。我们知道合约交易本身就是一种赌博,而交易所就是赌场。通过观察历史上trader的PnL来看,绝大多数情况下,trader都是输家,赌场才是赢家。

图片来源:https://stats.gmx.io/

包括最终累计的获利/损失,trader依旧是以亏损为主。

图片来源:https://stats.gmx.io/

通常情况下想要做赌场的股东是件很复杂的事情。绝大部分的交易所采用的都是接受注入独立流动性的形式。比如你注入的代币是USDT,注入的池子就是ETH/USDT,这里面的USDT只能被这一个池子利用。虽然一些交易所也可以让你注入的资金被多个池子共享,但是你承担的却是完全的对手方风险。但是Gmx利用了GLP这个指数选项,最大程度的减少了作为trader对手方的风险,而且让你拥有对应一揽子资产的风险敞口。

当然,仅仅是指数资产并且手续费低并不能吸引用户尤其是一些DAO原因去注入流动性。所以这就涉及到了其非常经典的一个代币经济。

代币经济

首先,我们需要知道GMX分为两类代币:

- GMX:治理代币

- GLP:指数型流动性代币

关于GLP交易逻辑的说明我们上文已经讲了,那么现在就来看看GMX是如何设计激励来保持注入流动性,并且愿意将治理代币staking到协议中的。

我们先来看看治理代币GMX的几个作用。GLP获取奖励的形式和GMX基本一致。只是在手续费分成上是70%,毕竟是流动性提供者。

GMX

我们抛去治理功能外,GMX的主要作用还是stake to earn。Stake GMX可以获得:

- esGMX

- Multiplier Points

- ETH / AVAX Rewards

对于赚取ETH/AVAX其实最容易理解,因为这就是平台各种手续费。手续费分成是30%,根据你质押在不同链上,获得对应的ETH或AVAX的手续费奖励。这里面不一样的点在于esGMX和Multiplier Points。

esGMX

对于esGMX, 意思就是托管GMX。这个东西其实就是GMX,但是比较鸡贼的是并不能直接像GMX那样进行交易,而是需要再次stake esGMX, 在一年时间内兑换成GMX。举个例子:

假设你本身质押了1000个GMX并且获得了100个esGMX, 这100个esGMX可以被stake到esGMX的池子,也能获得ETH/AVAX手续费奖励和奖励乘数。但是这些esGMX是不可转让的。想要变成可以转让/交易的GMX,则需要把esGMX质押到vesting池子里,这样esGMX将在365天内线性变成GMX,变成的GMX随时可取。但是,需要注意的是,如果你在esGMX vesting/staking期间撤出了对应staking的GMX,则esGMX的staking奖励和vesting都会停止,每撤出一部分staked GMX就会停止对应部分的esGMX奖励。

Multiplier Points

奖励乘数。通常我们在其他项目去获得收益的时候往往会伴随着通货膨胀的困扰:即随着staker的增多,分到每个人头上的奖励逐渐减少。抛开上述的esGMX可以减少通货膨胀带来的抛压问题以及保持先入场优势外,GMX提供了Multiplier Points这种奖励乘数的形式减少通胀对先入场者权益的稀释。

所以当你stake GMX时,每秒都会以固定速率(和代币1:1)获得奖励乘数。质押1000个GMX一年将会获得1000点奖励乘数。每个奖励乘数将获得与普通GMX代币相同的ETH/AVAX奖励。但是一旦你unstake GMX,对应部分的奖励乘数将会被销毁。

而奖励乘数提升的手续费奖励百分比为:100*(staked奖励乘数)/(staked GMX+staked esGMX)

举个例子:假设目前你的ETH手续费收益率是10%,你总的质押的GMX和esGMX是10000刀,质押的奖励乘数是它们的20%,那么你的预计收益就不是1000刀,而是1200刀。提高了20%的收益率。

Floor price fund

这个保底机制也是GMX的一个精髓,虽然像AAVE等大型defi项目都有类似的保险措施,但是GMX的保底机制稍微有点不同。

我们来看下它的收益来源:

- GMX/ETH交易对是由协议持有,该交易对的手续费将转化成GLP存入保底基金

- 通过OHM Bond收到的资金里50%给到保底基金

我们可以看到,这个机制很重要的一点在于会让协议自有流动性收益全部变成GLP,确保GLP流动性的同时,还能为GMX staker提供可持续的ETH收益。同时,随着保底基金的增长,它也可以用来回购和销毁GMX,维持GMX的价格。

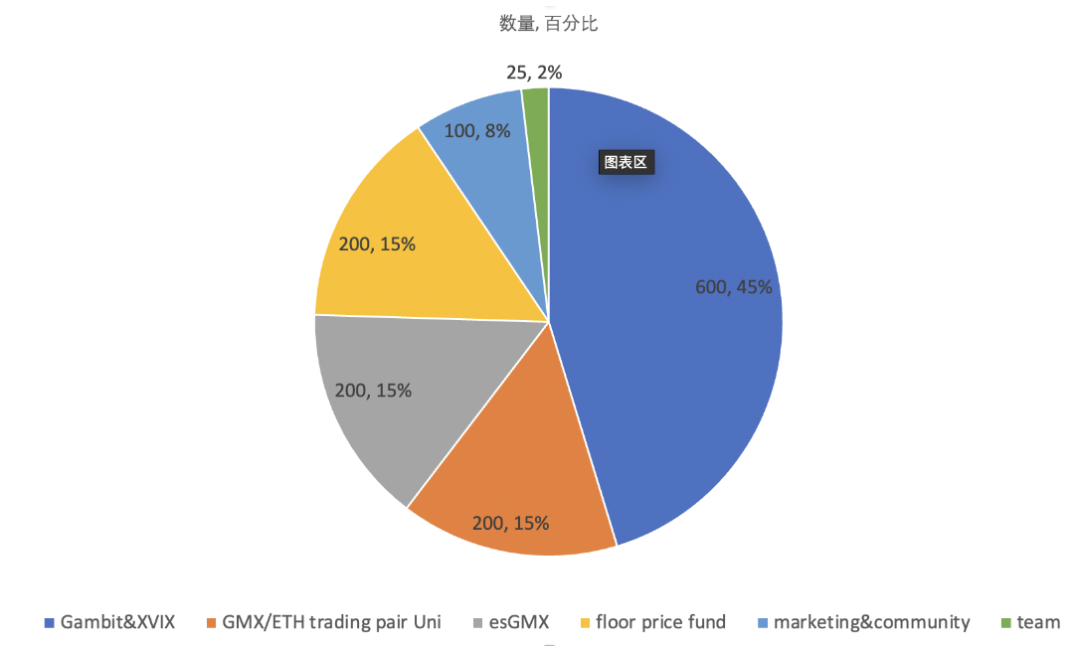

至于GMX的基本信息,我们简单罗列下:

最大供应量:1325w个,可以增发

因为其前身是Gambit,同时还合并了XVIX,所以有600w GMX分配给了这两个项目原有的holder。

下面,我们就具体看下关于GMX的一些业务数据,这也是笔者非常喜欢它的一个重要原因。

相关数据

数据总览

以arbitrium为例,可以看到GMX的总体数据很优秀,目前未平仓头寸占GLP AUM的比例并不高。

图片来源:https://stats.gmx.io/

GMX代币数据

先看一个非常夸张的数据,GMX的stake数量和总市值比例:

图片来源:https://stats.gmx.io/

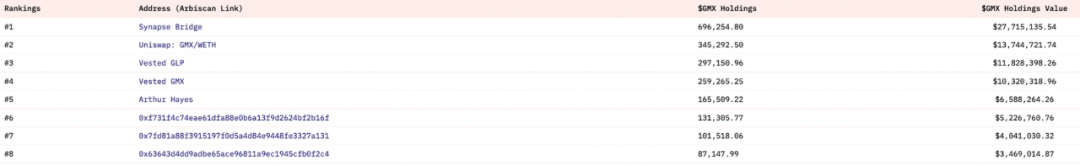

我们可以看到,目前流通代币数量的86%都被stake到了协议中,这个数据非常夸张,比公链stake数量都要多。这不禁让我产生疑惑,这是怎么回事?所以,我们可以先看GMX holder的情况:

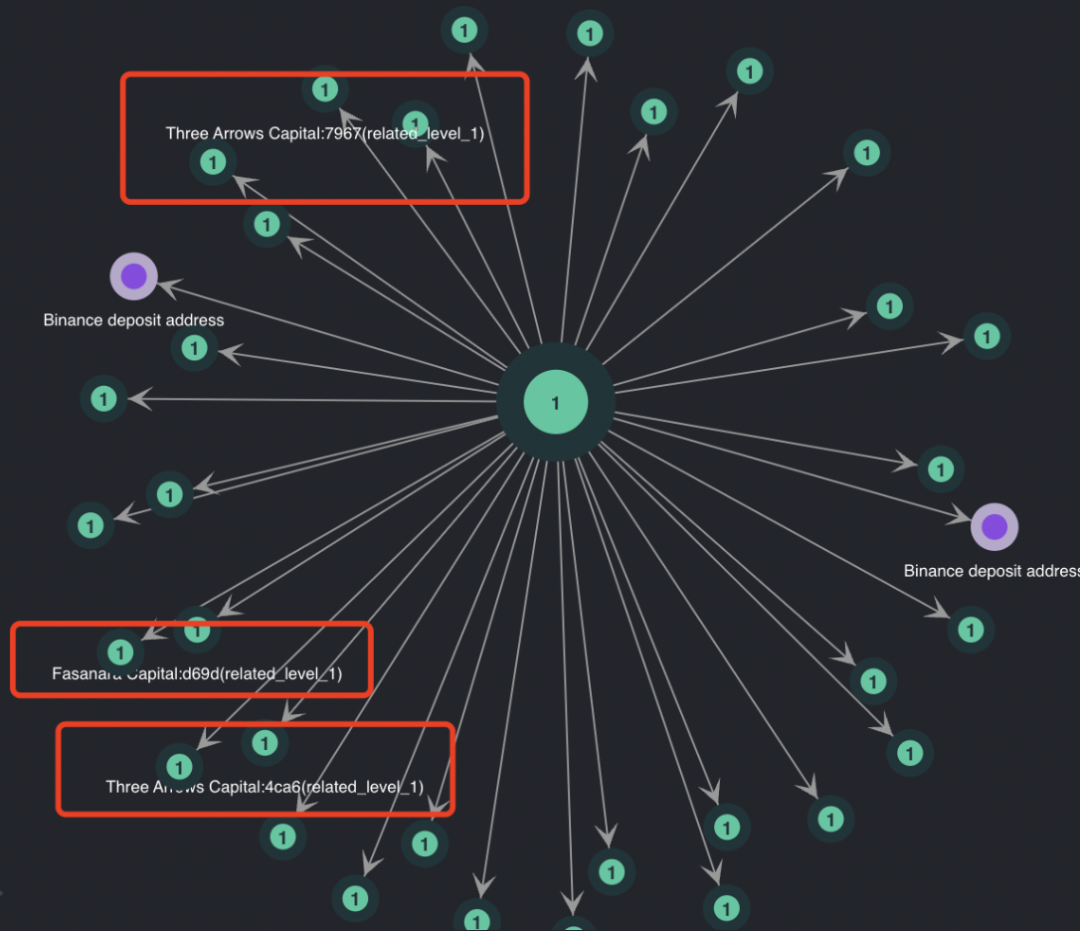

这一看发现了一个老哥,黑哥哈耶斯。但是其他几个地址用对应的实体归集工具去查询(https://www.watchers.pro/#/clusteringTool),发现并没有现成的label,都是trader,只是其中一个地址:0x0aca67fa70b142a3b9bf2ed89a81b40ff85dacdc关联到了三箭的一个地址:

图片来源:https://www.watchers.pro/#/clusteringTool

业务数据

GLP

流动性是交易所的立身之本。所以我们先看代表流动性的GLP的相关数据。

图片来源:https://stats.gmx.io/

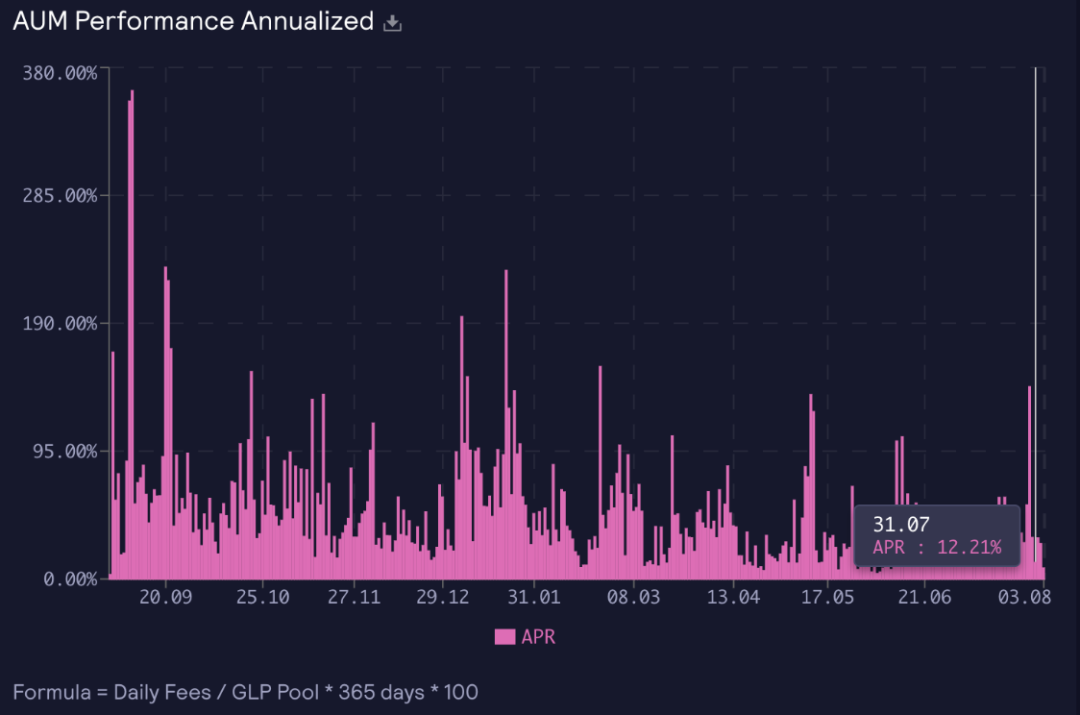

我们可以看到,即使在5.12到6月中旬最黑暗的这段时间,这个GLP的流动性和AUM并没有崩掉。而对应的手续费APY变化较大,但是很少低于10%:

图片来源:https://stats.gmx.io/

其次,我们需要看下它两大业务:合约和现货swap的数据。

未平仓头寸

我们以未平仓头寸来代表GMX上的合约情况。

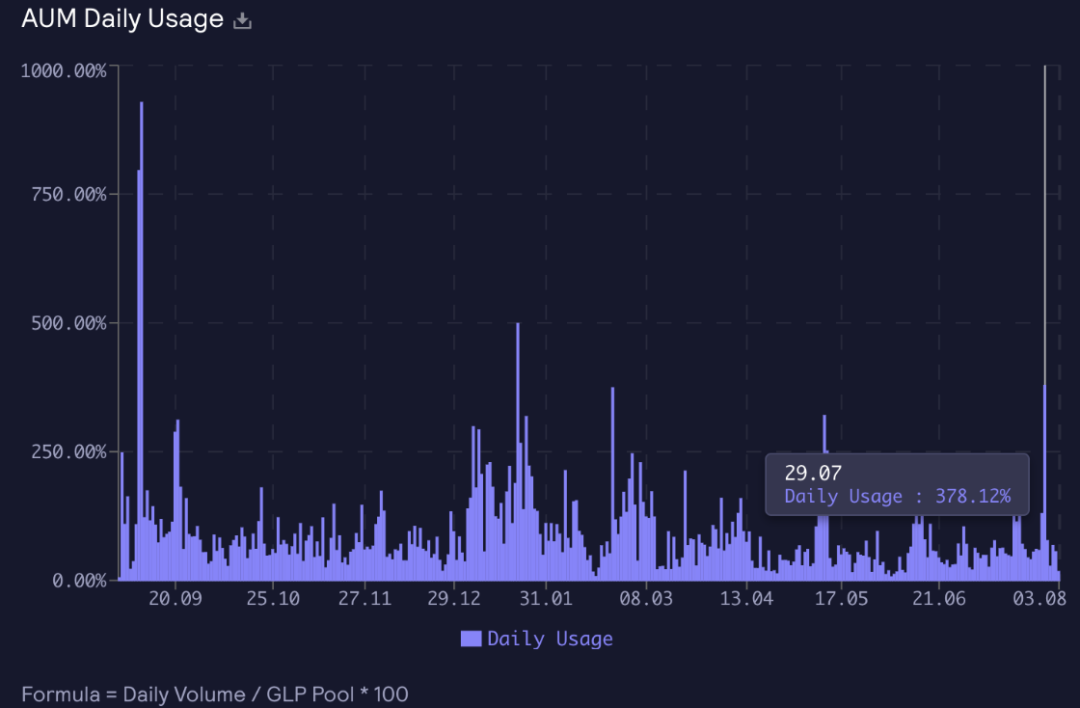

可以发现,GMX上每日未平仓头寸总量在2200w左右,占了整个GLP AUM的10%左右。当然,看到这里,我们不禁会想: 未平仓头寸占据GLP AUM的比例一直都这么稳定么?当然不是:

图片来源:https://stats.gmx.io/

这张图里我们可以看出来,GLP AUM的使用率经常超标。但是这并不代表GLP会出问题,因为对比下traders net PnL, 以7.29这天为例:trader实际上的收益只有36w,远不及GLP AUM的规模。

图片来源:https://stats.gmx.io/

接下来,我们来看看它的现货表现。

现货swap

图片来源:https://stats.gmx.io/

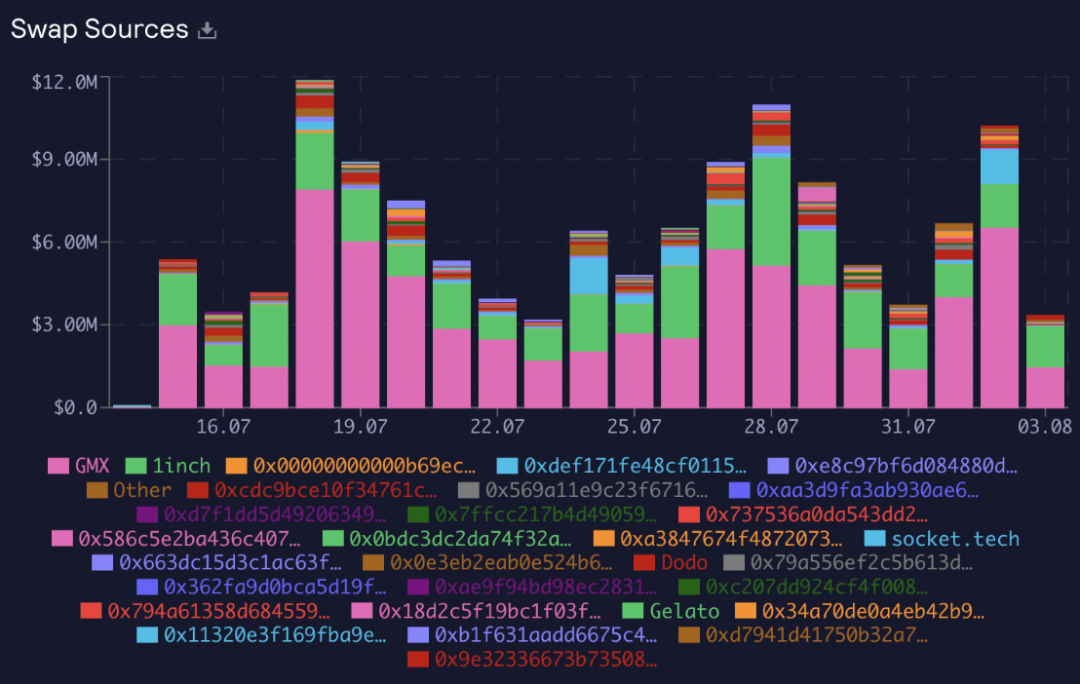

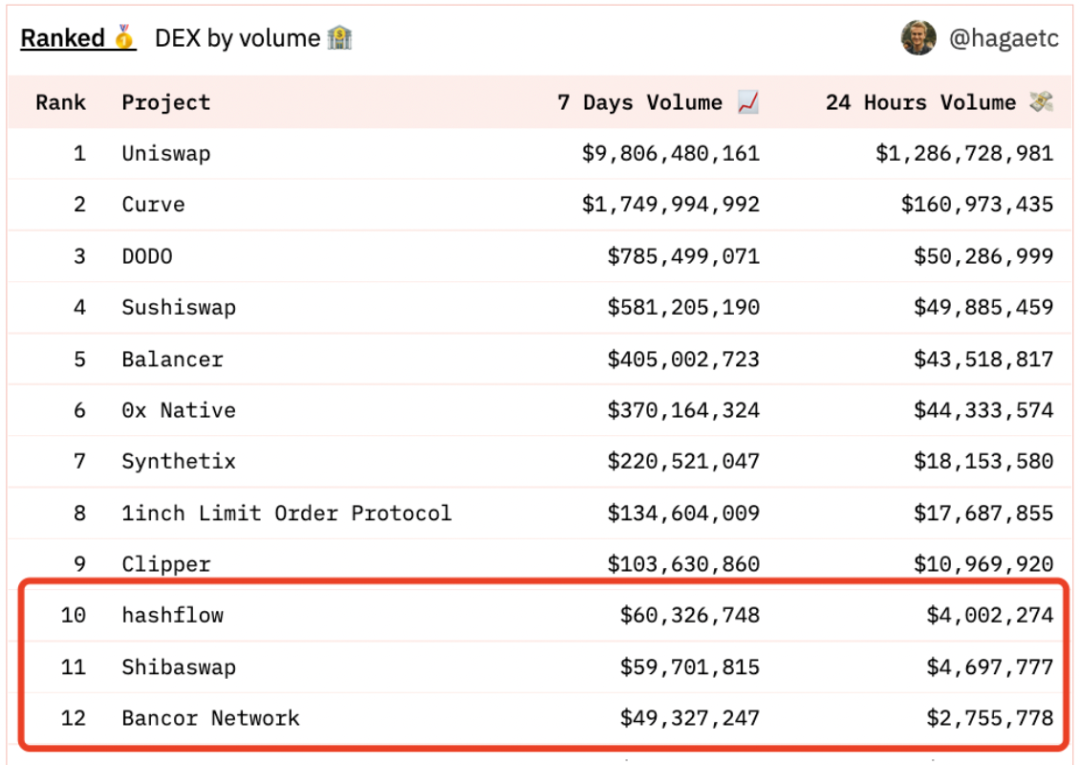

可以看到大部分交易除了来自直接的GMX外,还来自1inch,这其实和他的GLP无滑点兑换以及目标权重有关,和SNX一样支持大额交易。每天几百万的现货交易量,还算可以, 差不多能到10名左右:

图片来源:https://dune.com/hagaetc/dex-metrics

接下来,我们看看它的用户情况。

用户数据

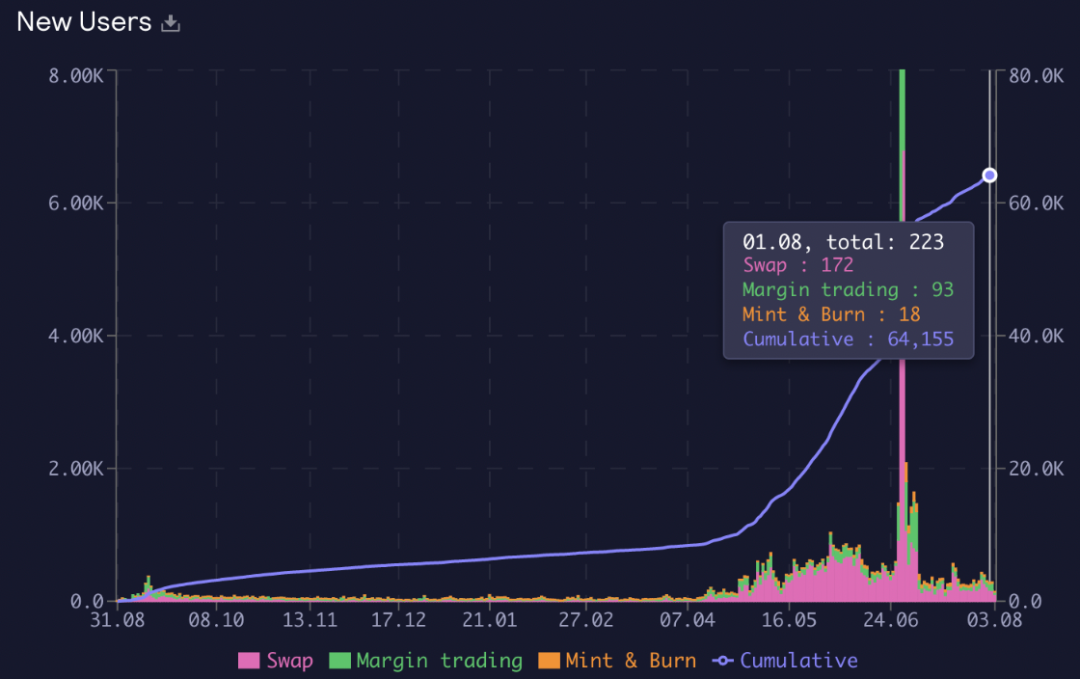

看看增长?日均大概在0.5%左右的增长率。就它的业务属性来说,数据算是优秀。

图片来源:https://stats.gmx.io/

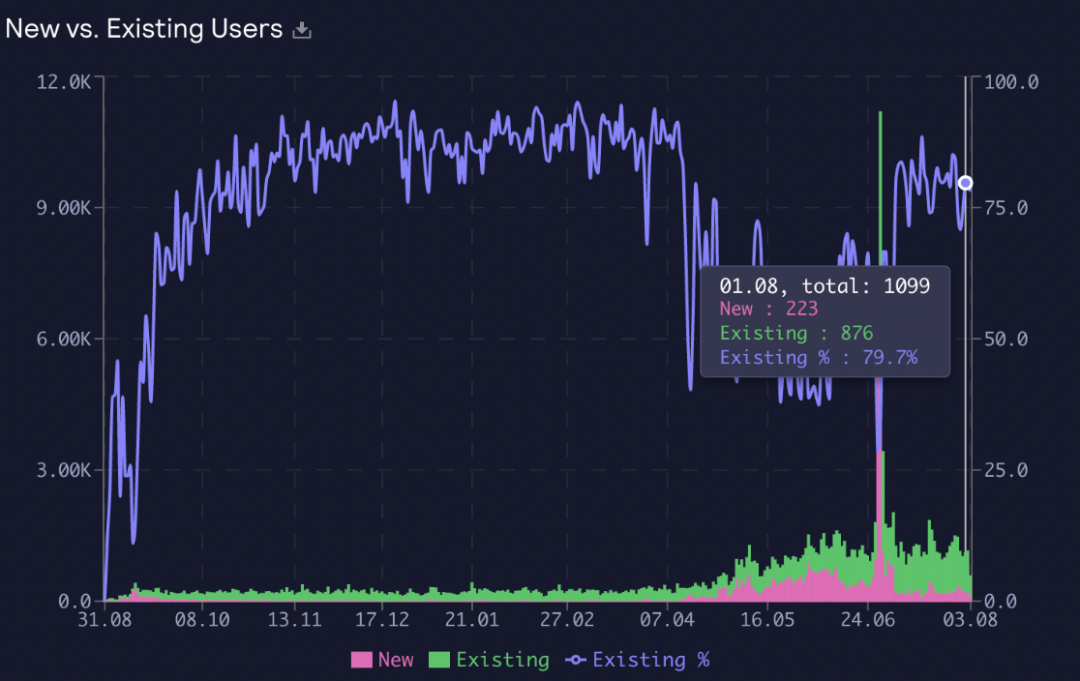

但是其活跃用户的数据就很有意思了。可以看到其活跃用户相当忠诚,用户留存率很高。

图片来源:https://stats.gmx.io/

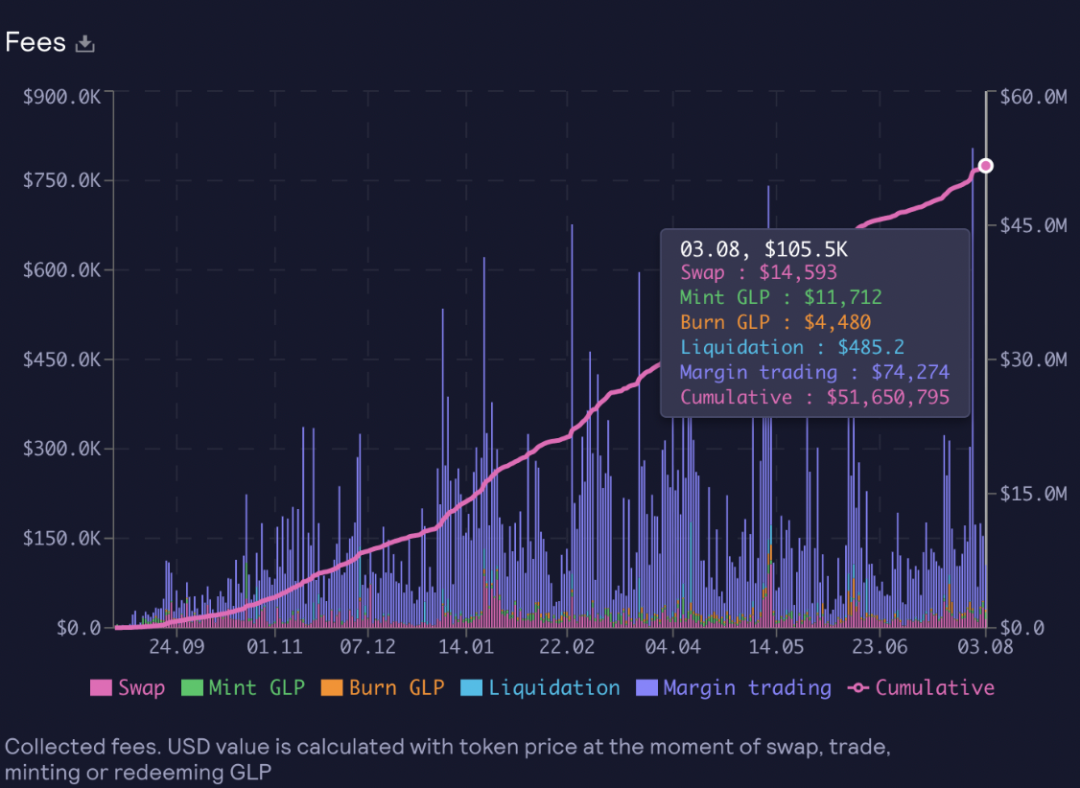

每天也能产生几万刀的手续费收益,这对于staker来说很香。

图片来源:https://stats.gmx.io/

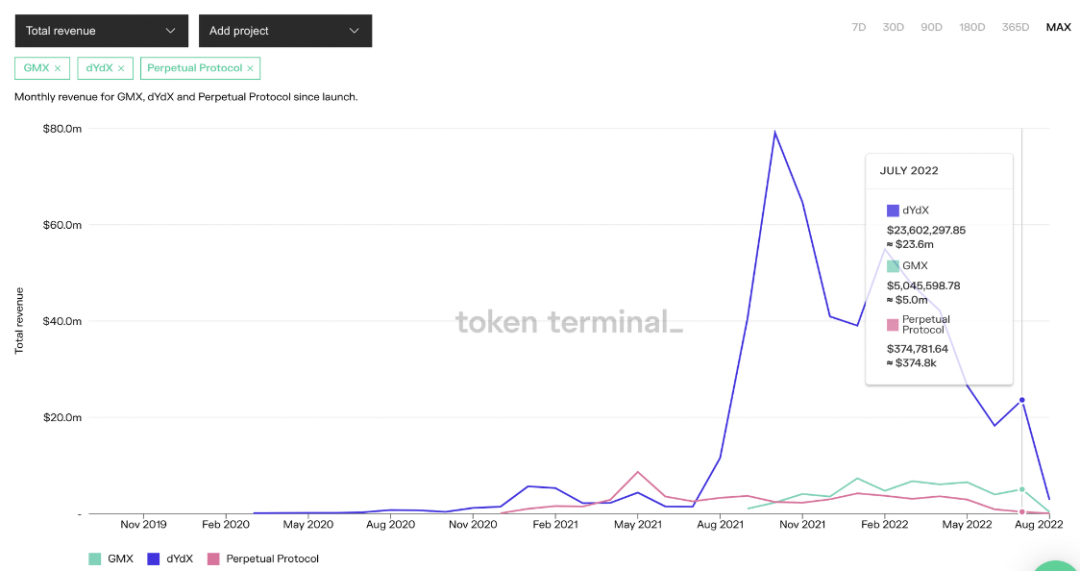

当然,因为上线时间以及模式的不同,GMX和DYDX还是有较大差距,但是在这个赛道里也只是比DYDX少,比较DYDX是盈利排名第四的存在,天王级项目,而GMX盈利排名15名:

图片来源:https://tokenterminal.com/terminal

- 其他详细的数据可以查看:https://stats.gmx.io/

- 一些好玩儿的GMX社区自己做的dashboard:可以查看哪个trader获利最多,按地址查询trader的。https://gmxterminal.com/

- 分析每日数据以及一些估值数据等的dashboard: https://gmxterminal.com/

总结

GMX是目前唯一一个用这种共享流动池的衍生品交易所。其流动性代币发行的必要性远大于相似的SNX。虽然GLP的模式是不是切实可行还需要继续观察,但是作为利用非常原生的手段去做衍生品交易所的项目(笔者内心是非常欣赏)。当然,问题还是有,虽然合约是由Uni当时的审核方进行审核,但是GMX整个团队是匿名团队。而且规模很小,目前靠卖币融了200w不到,足够他们搞完今年,后面会发展成什么样,就不知道了。但是衍生品市场绝不会只有dydx一家。

更为关键的一点是,GMX足够简单。如果想躺着赚手续费,也不用很担心自己的对手方风险,毕竟GLP背书是一揽子代币,而且还是规模最大的几个。如果勤快点,利用GLP做对冲也没啥问题。比如通过AAVE借出WBTC(做多),然后把其中的50%换成GLP,这样BTC跌了,GLP也能减小我的损失。不用绕那么多弯子,简单直接。

参考文献:

https://www.youtube.com/watch?v=_J1FwwKk3HA

https://gmxio.gitbook.io/gmx/

责任编辑:Kate