NFT 借贷三大模式

NFT 和 DeFi 的结合有望通过启用它们在大量金融服务中的使用来解锁所有类型的 NFT 的效用。

原本标题:NFT Lending Models

原文来源:Cherry Crypto

编译:BTX Capital

NFT 和 DeFi 的结合有望通过启用它们在大量金融服务中的使用来解锁所有类型的 NFT 的效用。

我们对这个领域中的一个部分感到兴奋的是 NFT 支持的贷款。

如今,DeFi 中的大多数贷款要么用可替代的代币超额抵押,要么没有(下)抵押。

顾名思义,NFT 支持的贷款是一种用 NFT 抵押贷款的贷款结构。

可替代代币等流动性抵押品通常比 NFT 等流动性较低的资产更受欢迎,因为它们可以更准确地定价且更容易清算,从而降低风险。为了补偿贷方承担的额外风险,NFT 支持的借贷市场的利率更高。

此外,被接受为抵押品的 NFT 需要经过特定的白名单流程。如今,贷款 NFT 协议中的大多数列入白名单的抵押品都是蓝筹 NFT 集合,例如 Punks、Bored Apes 或 Autoglyphs,它们维持着流动性最强的市场。

NFT 借贷模型

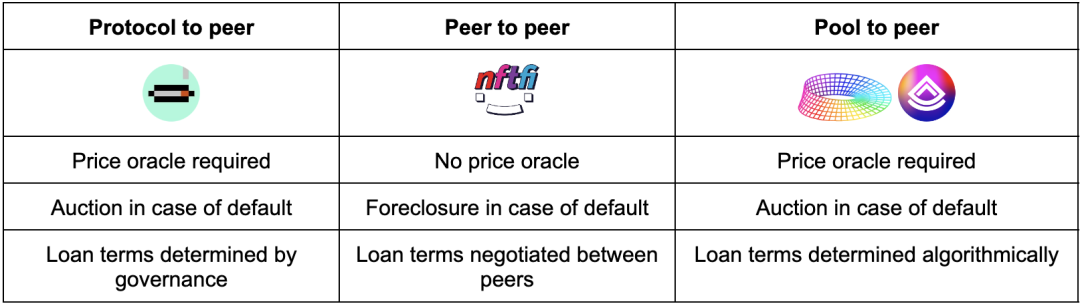

与可替代代币支持的借贷一样,我们已经看到了 3 种主要的 NFT 支持的借贷模型。

对等协议 Protocol2peer

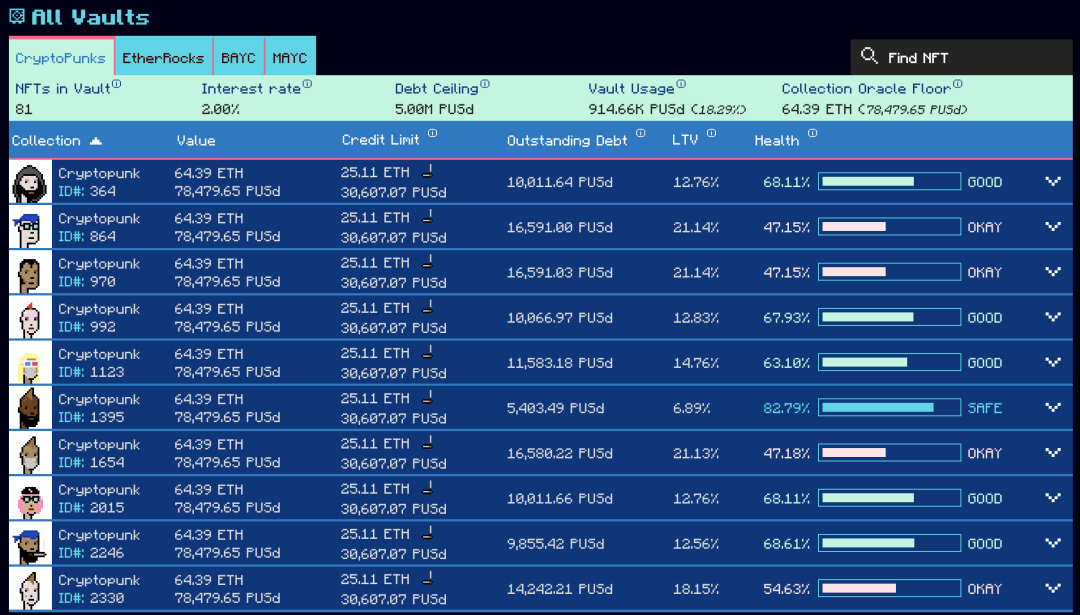

在协议对等 (protocol2peer) 借贷市场中,借款人作为交易对手直接与协议交互。Maker 开创了这种可替代代币支持借贷的借贷模式,并且还在努力逐步扩展到 NFT。然而,JPEG'd 是采用 NFT 优先方法的协议。

借款

为了在 JPEG 上获得贷款,借款人将他们的 NFT 作为抵押品锁定在 CDP(抵押债务头寸)中,并作为回报获得协议的原生合成稳定币 pUSD。pUSD 之于 JPEG 就像 DAI 之于 Maker。为了取回他们的 NFT,借款人需要偿还贷款的本金和利息。

清算

清算比率是 LTV 超过一定阈值并触发 NFT 抵押品清算的点。清算比率是风险参数,通过防止贷款价值超过基础抵押品的价值来确保贷款协议的偿付能力。协议通常将清算比率设置为远低于 1 的 LTV,以进一步降低任何特定贷款被淹没的风险。为了处理清算,协议将基础 NFT 抵押品拍卖给一般市场。

专门通过一个例子使这一点更清楚。假设 LTV 为 32%,清算比率为 33%(JPEG'd 的当前参数),存入价值 100 美元的 NFT 作为抵押品可以让我以 pUSD 偿还价值 32 美元的债务。现在,如果我的 NFT 价格从 100 美元跌至 90 美元,LTV 变为 35.5%(32 美元/90 美元)并且高于清算比率。此时,我的头寸被标记为清算,并且我的 NFT 被协议拍卖给出价最高的人。出售产生的收益由协议保留,协议国库保留的等量 pUSD 被烧掉以平仓我的全部头寸。

优点

- 如果 NFT 抵押品被列入白名单,则即时流动性

- 以零边际成本发放的贷款

缺点

- 只能借用原生稳定币

- 稳定币需要在协议内部生态系统之外获得采用/接受才能对借款人有用

- 协议对支持的所有 NFT 抵押品承担捆绑风险;更难跨 NFT 类/类别进行扩展

- 需要外部预言机

点对点 p2p

点对点 (p2p) 借贷市场提供了最灵活的结构,因为它们可以促进两方相互同意的任何贷款。虽然可以协商的交易类型受到协议规则的限制,但理论上几乎没有限制。NFT 仍然需要经过白名单过程,但 p2p 结构允许最广泛的可接受抵押品。NFTfi 是采用该模型的领先协议。

借款

为了在 NFTfi 上获得贷款,借款人提交贷款请求,定义所需条款和作为抵押品提供的 NFT。然后,贷方可以针对以他们喜欢的特定 NFT 为抵押的请求提供报价。

交易达成后,NFT 将被转移到协议的智能合约中并托管到贷款到期。利息和贷款期限是预先定义的,并为整个贷款固定。固定的贷款期限不需要实时管理贷款风险的清算比率,因为借款人要么按时偿还贷款,要么违约。那是因为贷款是由同行直接定价的,这意味着不需要外生的定价预言机。

清算

当借款人拖欠贷款时,贷方可以将 NFT 抵押品带入他/她的财产,也可以与借款人协商不同的还款时间表。p2p 模型与其他模型的一个关键区别是 NFT 抵押品的边际买方(贷方)已经提前确定,将任何交易的风险限制在特定贷方,并使协议免于触发拍卖违约事件。

优点

- 不需要预言机

- 以广泛接受的代币(ETH 和 DAI)发行的贷款

- NFT 的边际买家已经预先建立,协议不承担任何风险

- 易于跨 NFT 类/类别扩展

缺点

- 即时流动性较低

- 没有专业贷方(做市商)很难扩大流动性

- 更复杂的用户体验

池对点 pool2p

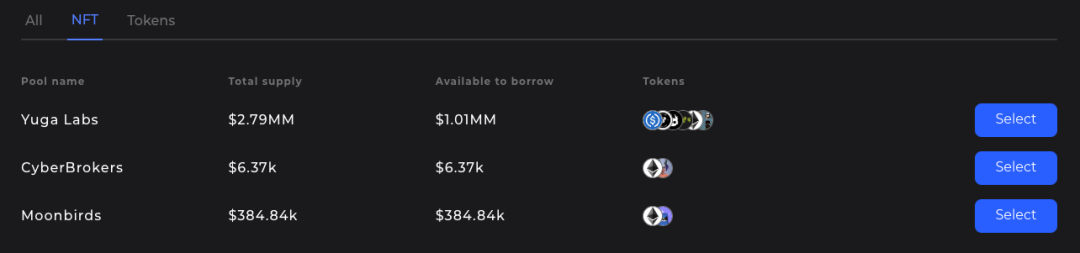

在池对点 (pool2p) 借贷市场中,用户不需要找到特定的对等点,而是与来自分布式且通常未经许可的贷方集合的资产池进行交易。Compound 和 Aave 是基于 pool2p 模型构建的可替代代币借贷市场的显着例子。在 NFT 借贷中,BendDAO 和 Drops 是值得注意的主要项目。

借款

为了获得贷款,借款人将他们的 NFT 抵押品存入智能合约,然后以可变利率提取贷款,该利率根据资金池随时间的使用情况通过算法计算得出。贷款期限是可变的,LTV 和清算比率由治理配置。与 protocol2p 市场类似,Chainlink 预言机需要计算已存入 NFT 的实时估值。虽然不同协议使用的计算方法略有不同,但目前它们或多或少都相似。

资金池按支持贷款的 NFT 抵押品类型分类。例如,在 Drops 上有 Yuga Labs、CyberBrokers 和 Moonbirds 池。这允许贷方选择他们希望借出的 NFT 以及用于隔离和包含任何特定集合的特殊风险的协议。例如,如果 Moonbirds 经历了价格快速下跌导致大量清算和可能的坏账,则这些影响仅限于 Moonbirds 池,不会影响 Yuga 或 CyberBrokers 池。

清算

与 protocol2p 模型类似,当 pool2p 市场中的贷款 LTV 达到清算比率时,其抵押品可以通过公开市场拍卖清算,收益分配回受影响的贷款池。

优点

- 如果 NFT 抵押品被列入白名单,则流动性强

- 通过汇集流动性进行扩展的能力

- 以广泛流通的代币(ETH 和 DAI)发行的贷款

- 能够轻松地将风险从不同的 NFT 类别/类别中分离出来;易于扩展

缺点

- 由于借款人/贷方不匹配,资本效率低于 p2p 模型

- 需要外部预言机

定价预言机是一个瓶颈

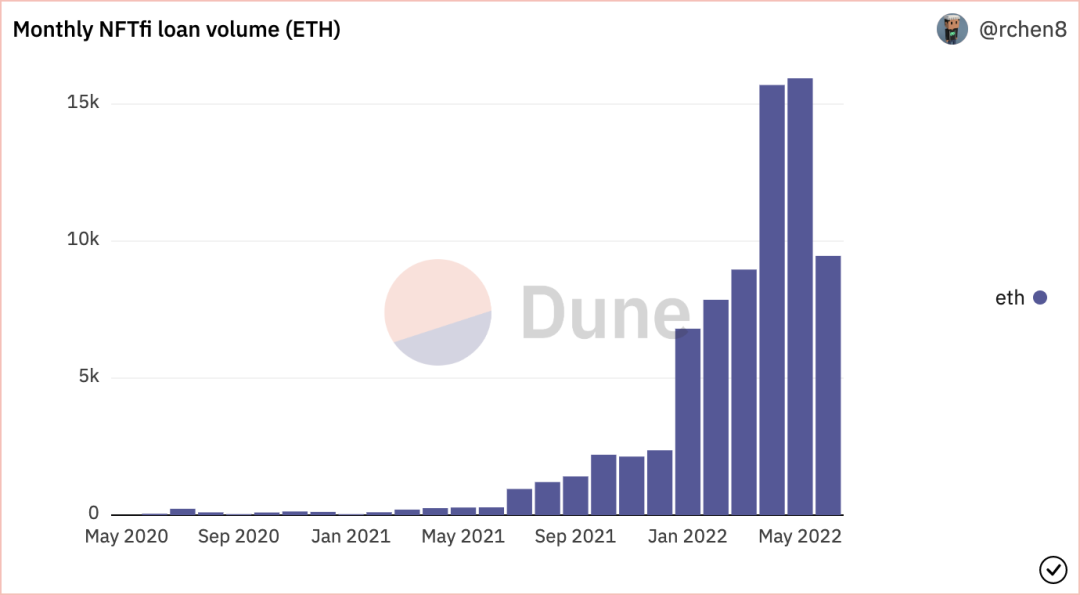

NFTfi 是一种 p2p 借贷协议,目前在累计贷款量方面处于市场领先地位,约为 2.11 亿美元。BendDao 是最大的 pool2p 协议,贷款额约为 5200 万美元(以 ETH 价格为 1200 美元),而 JPEG'd 已发放约 1300 万美元的贷款。

有趣的是,可替代代币支持的借贷情况正好相反。领先的协议——Compound、Aave 和 Maker——不是 p2p。p2p 借贷更难扩展,需要更活跃的流动性才能发挥作用,这引出了一个问题,为什么它是 NFT 的初始领先模型。简单的答案是它不需要定价预言机:与可替代市场不同,NFT 最困难的事情之一是它们的实时估值。经常使用底价,但 1. 实际上并不是底价,因为它们仅表示某人愿意出售而不是购买的最低价格,以及 2. 不准确,因为 NFT 根据定义是不可替代的并且有多种不同的价格都不同的特性。虽然新的和改进的定价预言机目前正在开发中,但不需要它们的模型仍然更容易构建和信任。

Metastreet:NFT借贷委托机制

Metastreet 开创的委托模型是 NFT 借贷中出现的一种有趣的模型,它通过利用 p2p 市场和 pool2p 市场的优势,分别没有预言机要求和池资金来达成妥协。与其他讨论的协议相比,Metastreet 不促进一级市场交易,而只促进二级市场交易。当贷方与 NFTfi 等 p2p 市场上的借款人签订贷款协议时,他们会收到一张反映贷款条款的期票,并将履行这些条款的义务写入代码。一旦贷方签订了贷款协议,他们唯一的选择就是等待贷款期限结束才能收到本金和利息。

Metastreet 通过其二级市场,允许贷方随时将其贷款(期票)出售给愿意购买的买家。该协议运营的资金池对任何人都开放,可以将资金存入并由决定贷款购买的金库管理者管理。虽然 Metastreet 目前是独家的金库管理器,但计划在未来允许第三方管理池。

保险库管理者对贷款进行定价,从而消除了对预言机的需求,并且来自多个贷方的资金聚集在池中,从而实现了规模化。虽然 Metastreet 专注于二级市场,但同样的模型也可以应用于一级市场。Maple 一直在使用这种模式在信用方面产生巨大影响。Maple 上的大部分贷款都在链上无抵押,但通过向贷方提供链下担保的法律协议进行担保。为这些贷款定价,类似于 NFT 支持的贷款,比以完全链上流动性抵押品为抵押的贷款更困难,并且需要专业知识。Maple 运营一个资金池委托系统,Orthogonal 和 Maven11 等金融机构管理他们直接用于融资的开放资金池。任何类型的贷方都可以提供资金,但贷款承销完全由机构完成。

为什么这很重要?

虽然由“猴子 JPEG”支持的贷款的想法看起来很花哨,但其含义是深远的。首先,获得 NFT 支持的贷款的体验远远优于获得有形资产支持的贷款的繁琐过程。访问银行分行、冗长的文书工作以及处理实物资产的后勤工作都被计算机上的几次点击所取代。随着我们在网上花费更多的时间和金钱,需要建立新的轨道,为所有数字资产解锁实用程序,这些数字资产代表了我们财富中越来越大的份额。

其次,NFT 支持的借贷不会仅限于 PFP 集合的一个子组。我们已经看到发票或抵押贷款等 RWA 「Real World Assets 现实世界资产」变成了 NFT,然后可以用作贷款的抵押品。最终,理论上任何事物都可以表示为 NFT——数字资产(如CryptoPunk或 Bored Ape)、实物资产(如财产)以及无形资产(如信用评分或任何其他形式的声誉)。

为了实现这一愿景,仍然需要构建无数的东西。链上身份仍然是可以大规模解锁的重要部分。可以想象用代表信用评分而不是定价资产的 NFT 来抵押贷款。从技术和法律的角度来看,链上实物资产的桥接仍然是一个挑战,但正在努力。例如,Courtyard 将实物资产连接到链上,从交易卡开始。在 Courtyard 上铸造为 NFT 的资产保存在安全的保险库中,NFT 的持有者可以随时赎回。Molecule为 DeSci 空间构建了基础工具,开发了一种法律包装器,将现实世界中对 IP 的法律主张与 NFT 联系起来。到目前为止,我们已经证明可以大量创建 NFT。下一步是解锁他们的全部财务效用。

责任编辑:MK