风险市场可能陷入低潮,稳定币市值仍保持增涨

但总体来说,周末的价格走势在没有主力资金和主力抛压介入的情况下,依然不能作为后市的判断标准,周一下午和晚上欧洲以及美国的态度依然是需要考虑的,但是从目前的情况来看,周末相对价格是稳定住了,情绪的维持也有了一定的好转。

昨天晚上鲍威尔的讲话以及带来的威力想必大家都已经体验到了,从讲话的内容来看确实没有对九月份发表任何的意见,只是阐述了美联储会持续加息并没有转向的意图,直至通胀降低到2%以内,甚至是将这个周期拉到了2023年底。虽然美联储说着已经不做前瞻性指导了,但威胁的意味非常重,警告市场不要去揣测。

毕竟美联储的加息动作是必须要配合每个月的数据来进展,这次的讲话给经济派带来了很大的冲击,毕竟经济派对于通胀见顶的最终解读就是美联储的转向,九月份的博弈就是转向的开始,但是鲍威尔强势的态度却让风险市场失去了炒作的重点,必须要把目光从以前的时间周期上转移到通胀数据周期上。

但是这次的鲍威尔的讲话中除了4%的联邦基金利率外,却有一个话题完全没有涉及到,就是2022年美联储的目标到底是什么,我相信这才是这次鲍威尔讲话的重点,首先是鲍威尔并没有直接提及2022年联邦基金利率要维持在多少,之前都是很明确的认为3.4%是合理,这次并没有明显的表态也就意味着3.4%未必能维持。

但是又给出了2023年内不会转向以及2023年底维持在4%的利率,这就说明了如果2022年底已经加息到了4%的联邦基金利率,那么2023年就是全年维持在这个利率(视通胀情况),虽然这是对于市场最大的打击,但何尝不是厚积薄发。加息停止后即便是利率没有改变,但是也意味着最难的时间已经过去了。

说人话就是市场的底部会在加息的过程中形成,而当加息结束后因为没有了持续的挤压,风险市场虽然不会快速的回复,但是已经会从下行的区间走向全面的横盘区间,也就是全部的政策局面利空都已经落地,剩下的就按照市场的自我调节进行。而美股每个季度都会有财报,财报的好坏将是指数变化的依据。

而这个时间段的币市必然还是会和纳指高度关联的,风险市场失去最大的利空就是意味着币市也会失去最大的利空,只要科技股的财报还不错,BTC和ETH的整体走势也不会太差,很大的概率就是在2023年维持着和纳指同步的涨跌,而如果在2023年内通胀能够降低或者降低到美联储觉得可以的范畴,转向就会开启。

而第二个鲍威尔没有提及的问题就是在2022年内,美联储希望可以将通胀控制在多少。整体通胀控制在2%是包括2023年在内的长期目标,但2022年的通胀率以前美联储曾表示控制在4%是必须的,但是这次却没有提及,那么是不是意味着4%的通胀按照目前的加息情况来看在2022年内是无法实现的。

Twitter @Phyrex_Ni

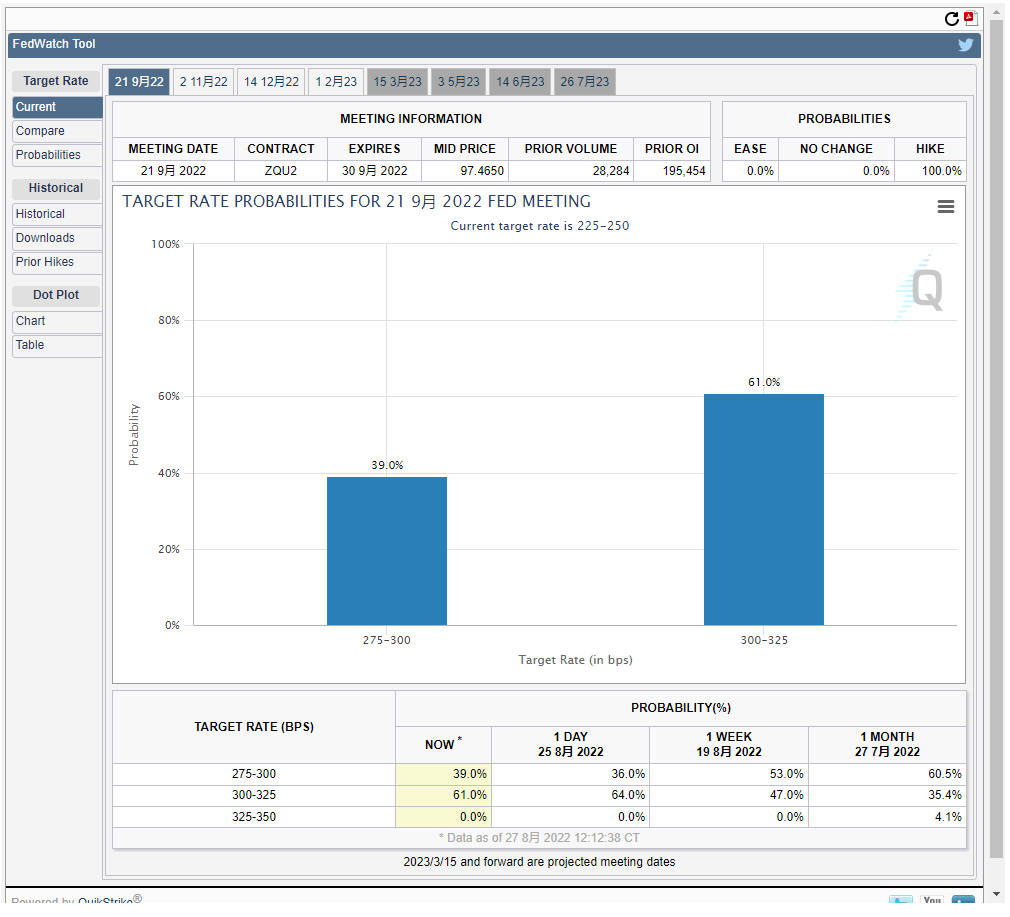

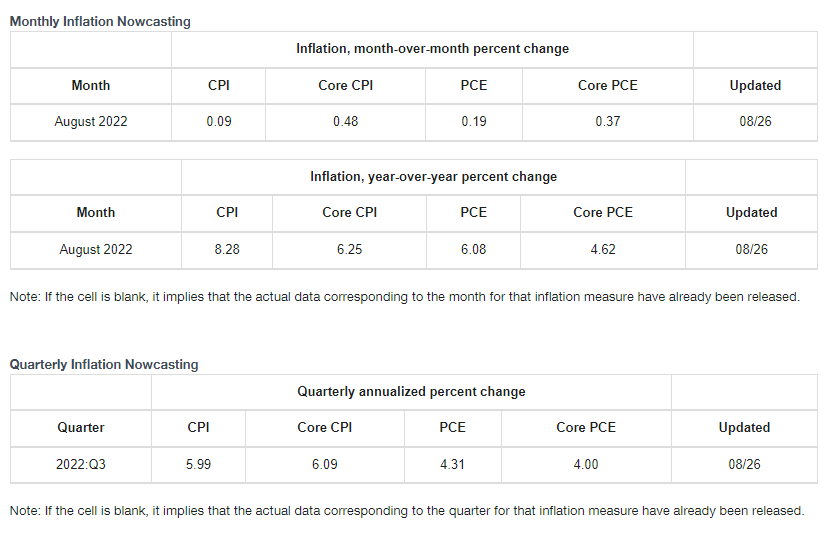

如果这个假设成立的话,再回过头来看4%的联邦基金利率以及昨天出现的PCE数据,可以发现,如果通胀真的是开始逐渐的减缓,那么选择短期死磕通胀并不是一件坏事,毕竟已经做好了让“家庭痛苦”的准备。那么九月加息75或者以上才是最正确的选择,反而八月份通胀的数据并不是那么的重要。

但是鲍威尔明确的表述出九月的加息肯定是要配合对应的宏观数据来进行,又没有给出2022年底的联邦基金利率以及准备控制的通胀范围,就意味着中间可以操作的空间很大。尤其是鲍威尔和美联储的官员多次表示七月份的通胀数据不错,而七月实际的CPI相比六月的数据下降了0.6%,这就说明美联储是满意这个幅度的。

以此类推如果八月份的CPI数据能够低于8%(下降0.5%),那么也将是比较满意的下降幅度,那么从现在的数据预期来说并不是没有可能,而且鲍威尔也不是全程放鹰,在表扬了七月的通胀数据降低后,也说出了“在某种程度上,随着政策立场进一步收紧,放慢加息步伐将是适当的。”这种鸽派的言论。

再结合十一月的美国中期大选,所以我个人的看法是虽然这次鲍威尔显示出对于打击通胀的决心,以及打压了风险市场对于美联储的作对,但鹰的并不够彻底,有意或者无意的避免了对于2022年的预期,很难说这不是来自于中期大选以及民主党的压力,尤其是在拜登在签署了最新的“劫富济贫”法案后,支持率直线上升。

可以看出民主党对于中低阶层的美国民众(尤其是中产)是采取的怀柔政策,那么美联储的压力就不得不面对美股的走势,毕竟中产才是美股的主力支柱。如果按照之前风险市场的走势,美股的上涨必然会随着九月份的加息50个基点而继续上升,而九月很有可能就是上升的顶峰,在十月没有了加息动作的时候很有可能出现下跌,就像八月一样。

那么在十一月中期大选开始的时候,美股是否可以衬托出民主党的政绩就很难说了,所以现在开始打压美股,一直到九月底真正的加息数据出来前,不断的释放利空的数据反而是符合美联储和民主党的共同意愿,如果通胀的情况好,即便是加息了50个基点,也可以通过十一月的预期来控制市场的情绪。

而如果通胀的数据不好,直接加息75个基点,让美股走向更沉重的负担,然后在中期大选前释放出十一月放慢加息步伐也可以刺激经济派的再次崛起。所以让风险市场放弃走强的幻想,并在短期进入有限的恐慌才是目前美联储的和白宫的重点,所以美联储确实不需要过于关注九月加息的数据,反而是需要营造市场环境。

而前边所有的推论总结出的政策面导向很有可能就是在八月份的加息数据公布之前,风险市场很有可能会陷入一段时期的低迷,甚至是降低对于九月份加息结果的博弈,因为即便是八月份的CPI数据反应不错,美联储也可以做出让市场降温的举动,比如强化和加大缩表力度,要知道缩表是美联储一直都没有认真执行的。

市场给出的反应可以是非常暴力,在鲍威尔讲话后美债市场并没有出现购买的情绪,反而是在加速释放资金,即便是之前踊跃进入的短期美债都出现了大量资金外逃的迹象,从而可以看到投资者对于美国经济的预期已经是相当的差,仅有20年和30年期的美债才出现了购买的情绪,十年期和两年期的美债差距再一次拉大。

尤其是纳斯达克100指数在鲍威尔的讲话后创下了自6月13日以来最大单日跌幅,这还因为是周末的原因,才给了市场两天的喘息,而周一开始市场的走势很大的可能还是会延续下跌的趋势,毕竟从目前的情况来看,还没有释放出任何对于市场利好的解读和态度。甚至是黄金都抹除了前几天的涨势。

尤其是美元指数的走势,在鲍威尔讲话之前因为PCE数据利好产生了下行的趋势,但是在鲍威尔讲话之后因为对于长期维持高利率的预期导致了欧元的汇率出现了持续的下降,导致了美元指数的大幅反弹,虽然还没有冲破109,但是相距也已经不远了。DXY的持续上升也限制了资金对于风险市场的投入。

股市尚且如此,币市想来也不会太好。

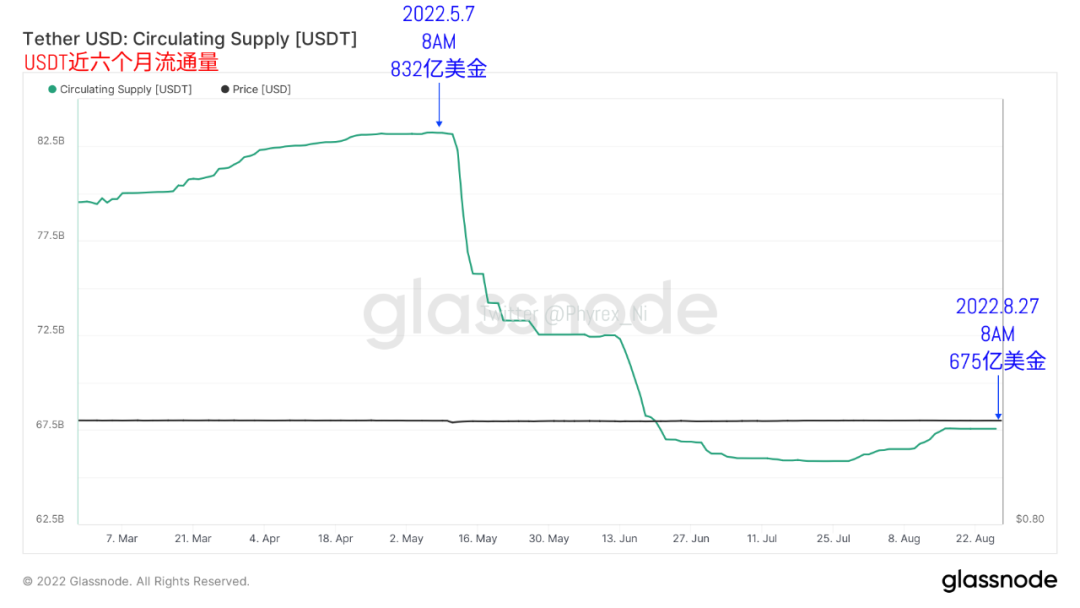

从稳定币资金层面来看,USDT的市值继续保持着水平的状态,按照现在的情况来看,没有更坏的消息就是好消息了。尤其是USDT依然是币市成交的主力,而USDT的持有者更多的还是欧洲和亚洲的投资者,虽然没有增加意味着更多的投资者还在观望,但没有减少也说明了当前宏观情绪的恶化暂时还没有影响到这些投资者。

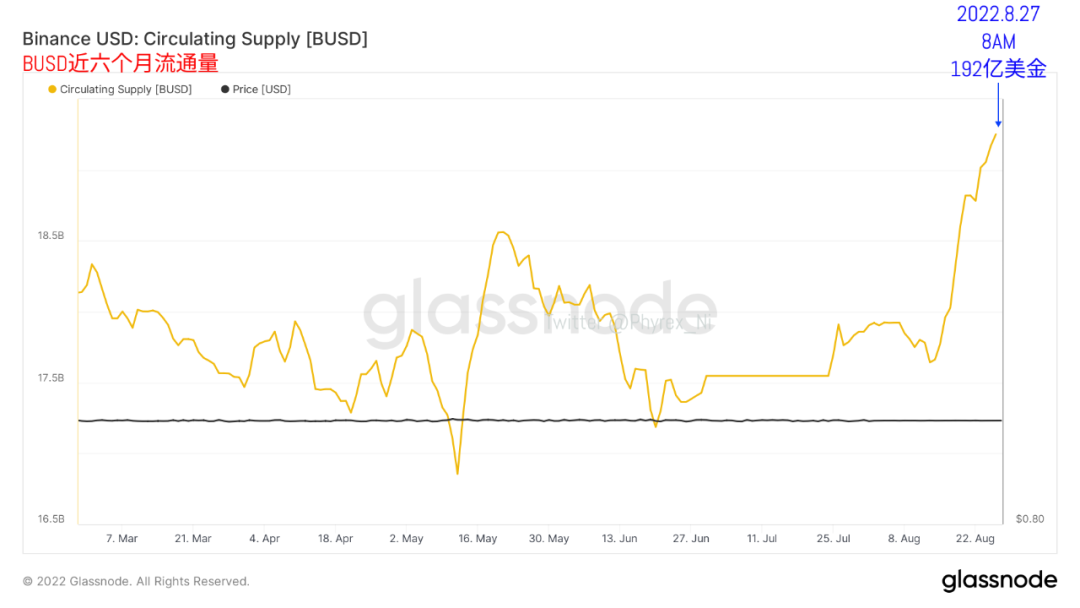

而USDC则继续保持着降低市值的趋势,虽然从截止到今天早晨八点的数据看看,减少值只有大概700万美金左右,并不算高,但是对应的BUSD的市值增加的幅度却超过了8,000万美金,所以主力稳定的币的市值不但没有下降,反而还出现了上升的趋势,尤其是最近的上升都是集中在BUSD上。

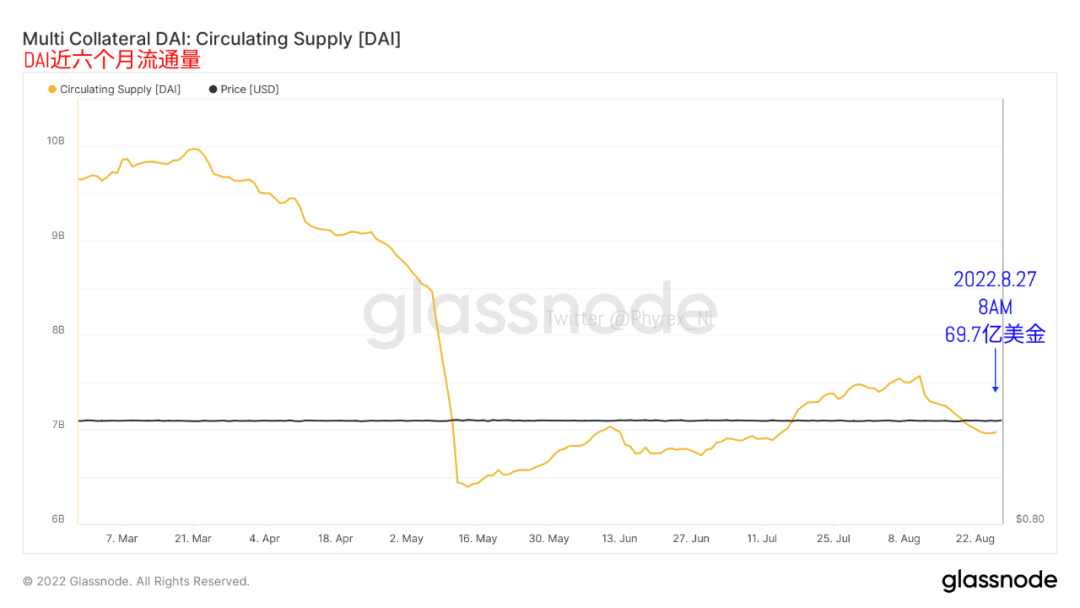

而DAI也出现了转变,不再是因为抵押的ETH减少而降低市值,反而是出现了反弹的趋势,DAI市值的增加说明了目前出现更多的ETH开启了现货杠杆(循环套利)的模式,也说明了更多的持币者认为目前的价格已经是相对的低点,所以采用低风险的现货杠杆来增加币本位的收益。

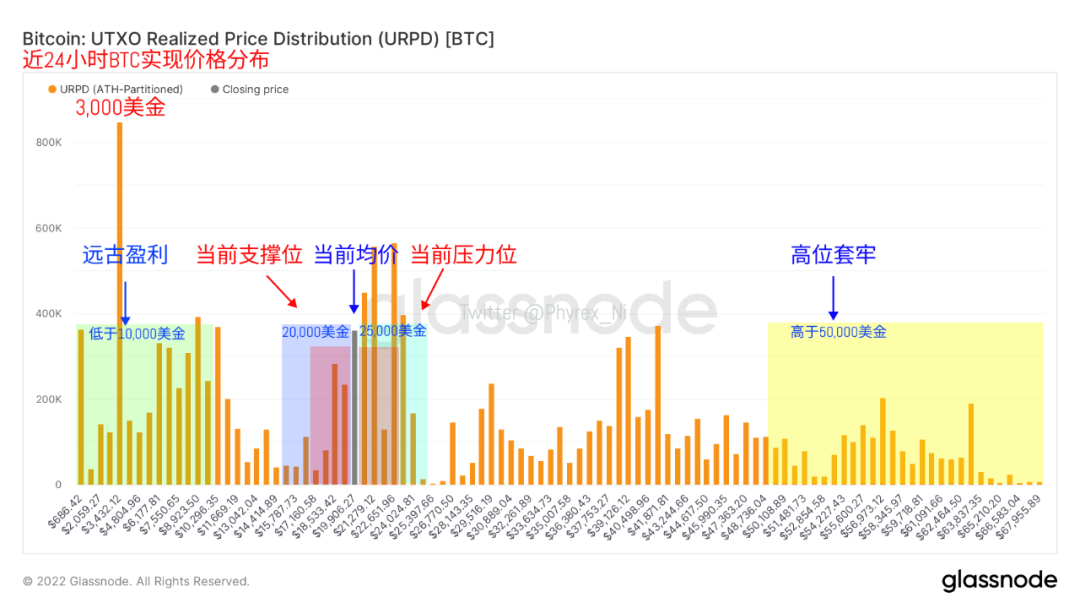

截止今天中午12点40分的Bitcoin持仓价格分布,从昨天晚上23点鲍威尔讲话之后到现在的数据来看BTC的链上地址变化产生了较大的波动,从更为细节的数据可以看到,两边的极端价格中并没有出现过多的反应,虽然相对继续在低位波动的高位套牢筹码来说,持仓超过半年的获利筹码减持多了一些。

但超过十三个半小时的过程中也就是减持了1,100枚不到的BTC,平均每小时的减持也就是81枚左右,相对于昨天的价格波动来说,确实也不算什么。而且对于较早期在25,000美金上方的整体亏损筹码来说,总减持量不到6,900枚BTC,其中还包括了29,000美金左右的一次性超过4,100枚BTC的减持。

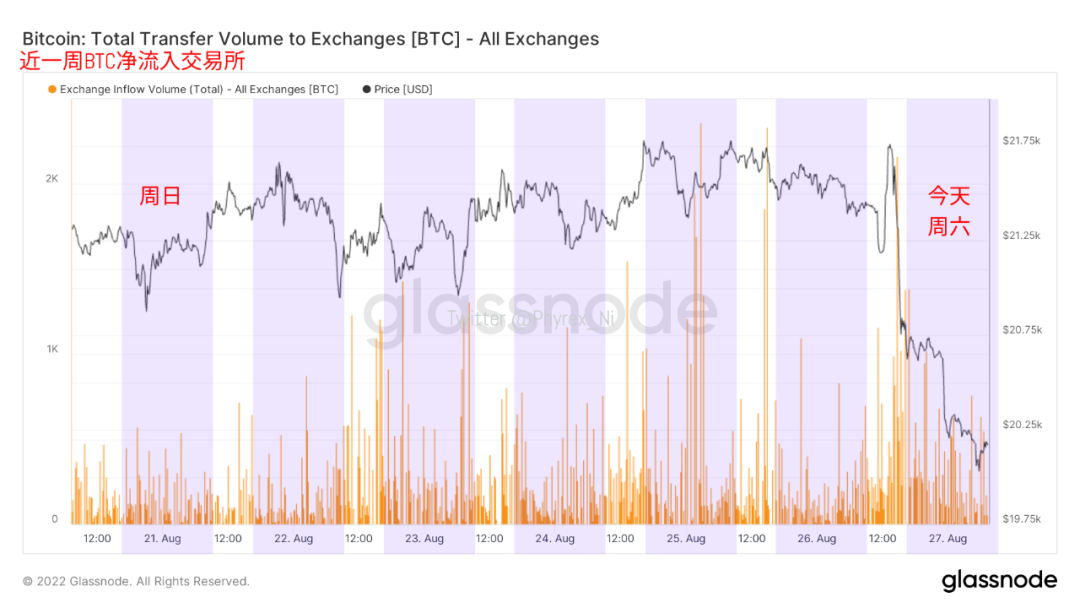

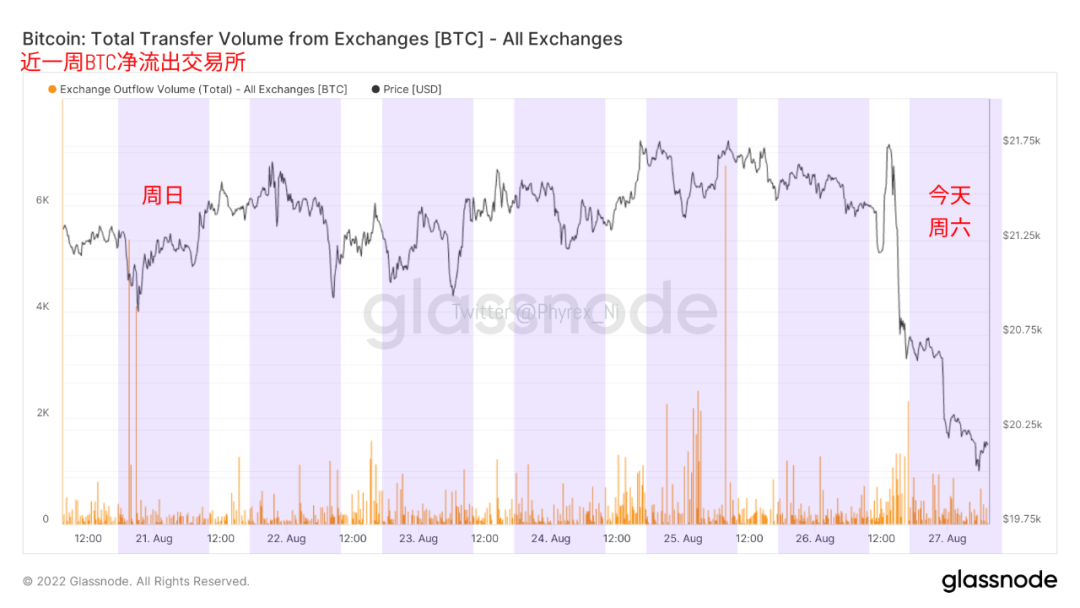

而通过细节数据的交叉对比可以发现,这笔波动既不是转移到交易所的抛压,也不是从交易所转出的提现数据,更大的可能还是交易所之间的互转行为。因此可以确定的是,不单是长期持有的筹码没有参与到这次下跌中的抛压,即便是持仓在一个月以上的亏损BTC也没有过多的参与到恐慌性的抛压之中。

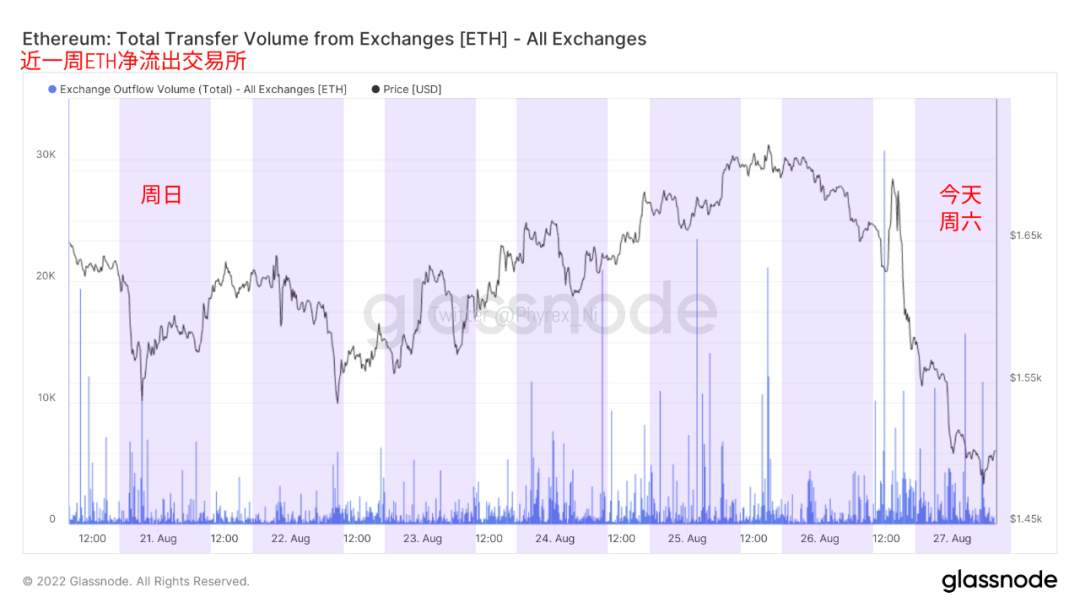

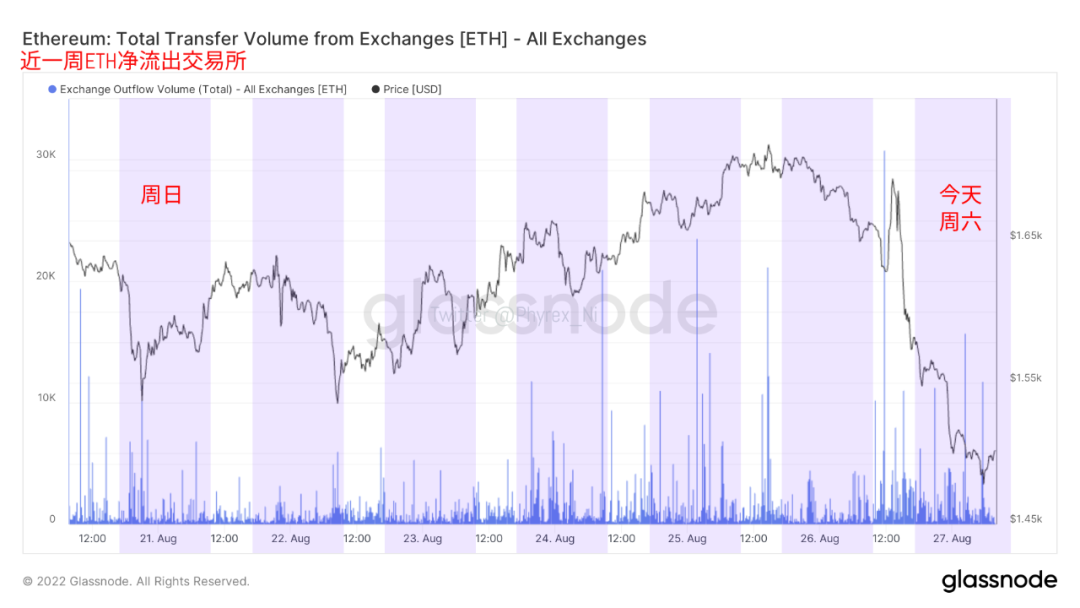

而即便是ETH所表现出的数据也是值得思考的,虽然价格出现了大跌,但是更多的抛压还是在美国的主力交易时间,而当时间切换到亚洲时区后明显的可以感觉到抛压在降低,而购买力则在不断的提升。由此可见,ETH合并的利好还是维持购买情绪的主要原因,甚至在宏观情绪利空的情况下都没有出现价格的崩溃。

但总体来说,周末的价格走势在没有主力资金和主力抛压介入的情况下,依然不能作为后市的判断标准,周一下午和晚上欧洲以及美国的态度依然是需要考虑的,但是从目前的情况来看,周末相对价格是稳定住了,情绪的维持也有了一定的好转。

责任编辑:MK