详解互操作性和市场细分:如何处理跨应用程序的碎片化问题?

将web3的结构拼接成一套统一的、可互操作的账本集合中。

原文标题:Interoperability and Market Segmentation

原文作者:Stephen McKeon

原文来源:Medium

编译:若华,MarsBit

我的关于加密经济学的课程的出发点是,所有权数据目前被存储在孤岛上的概念。货币所有权的分类账被储存在银行里,股票和债券的所有权记录是在经纪公司内部保存的,而土地所有权记录保存在成千上万个独立的政府记录员办公室里。

为了在过多的分类帐之间协调和发送信息,我们已经开发了复杂的中介系统,如SWIFT网络和存管信托清算公司(DTCC)。

我问学生们:拥有一个单一的记录系统不是更容易吗?

几年前,我写道:"支撑一切都将被代币化的论点,是建立在一切都将是可互操作的愿望之上的。" 区块链承诺以全球的、基于市场的标准来创建一个每个人都可以建立的记录系统,但web3目前正在见证一种孤岛化的新形式。

数据不再在公司内部孤立,而是越来越多地被隔离在协议生态系统内。以太坊、Solana、Terra、Avalanche、Polkadot、Tezos,以及许多其他的人。具有意义的活动的生态系统的名单持续增长,有许多原因,一个项目可能会选择建立在一个特定的链上,而不是另一个链。我们相信,在一个多链的世界,不同的生态系统会根据不同的特征进行优化,但我们同时认为,他们之间的连接点需要进一步发展。总的来说,我们把这些跨链连接称为实现互操作性。

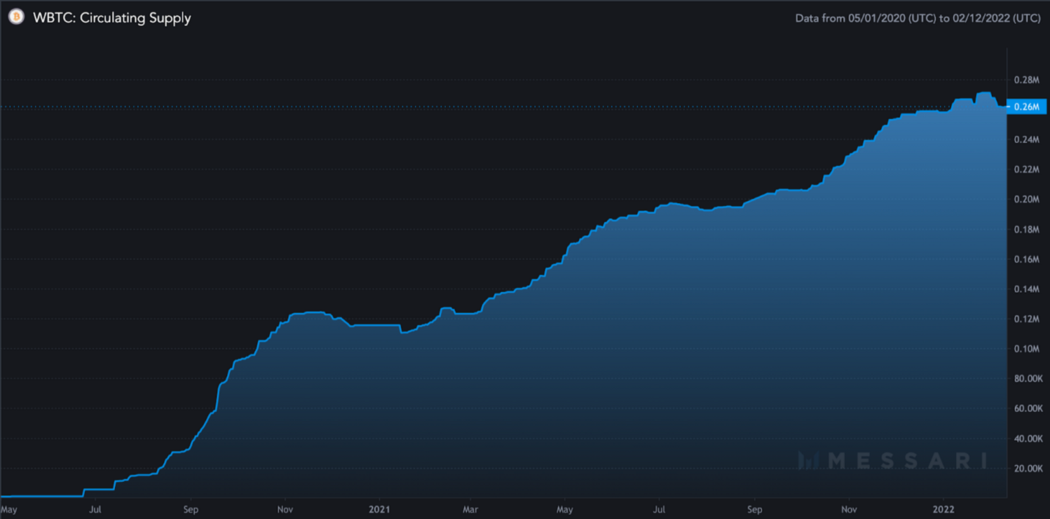

Vitalik最近评论了跨链应用程序的内在挑战,特别是与51%的攻击有关。然而,我们不需要再看WBTC的循环供应,它只是一个单一的跨链资产(而且是一个中心化的资产),从中可以看到对跨链活动的需求没有放缓的迹象。风险是真实存在的,但我们的重点应该是尽量减少攻击面的数量,因为跨链活动是不可避免的。

牛津大学将互操作性定义为 "计算机系统或软件交换和利用信息的能力"。缺乏互操作性被广泛认为是web3当前的一个限制,并且有许多努力正在解决这个问题。在本文中,我将重点关注一种方法,即Axelar,它是Collab+Currency组合的一部分。

首要的主题是,一旦普遍的互操作性得到解决,从用户的角度来看,数据孤岛逐渐消失,我们都会变得更好。

数据孤岛使我们变得更糟的原因有很多,其中最重要的是,它们使用户体验更加复杂,对新进入者来说更难接近。为了接纳大众,我们需要解决这种摩擦。此外,还有一个经济负担。缺乏互操作性会增加成本,我们可以通过对市场细分的现有金融研究来说明这些成本的一个领域。

市场细分是一个在几个不同背景下使用的术语,但在金融领域,它指的是限制一个市场的买家和卖家参与另一个类似市场的能力(或愿望)的摩擦。市场细分抑制了资本的自由流动。在加密货币中,一个例子可能是无法在Terra的借贷平台中使用ETH作为抵押品。或者,出现在以太坊、Polygon和Avalanche上的相同的交易对,每个都有独立的流动性池。

在传统金融领域,研究市场细分的一个常见环境是国际股票市场,即一个司法管辖区的投资者在不同司法管辖区获得股权投资的机会有限。在很多情况下,这种摩擦的形式是对外国股权的限制,也就是说,当地政府对外国投资者可以持有的公司股权的比例施加了限制。这些限制背后的理由是基于国家安全的考虑:政府可能更希望国内公司由其境内的投资者拥有(和控制)。

20世纪90年代中期,围绕国际市场细分有许多学术研究,如:Bailey和Jagtiani(1994),Bekaert和Harvey(1995),以及Domowitz等人(1997)。一句话,主要结论是:由投资限制引起的市场细分会对价格产生重大影响,从而增加资本成本。对发行者来说,这是一个严格意义上的次优结果。其中一个原因是流动性的差异。

随后,一些研究集中在自由化的影响上,或者换句话说,努力整合以前被细分的市场。这种自由化之一是引入美国存托凭证(ADRs),它允许外国股票在美国股票市场上交易。Errunza和Miller(2000)研究了ADRs,并报告说,在引入ADR后,资本成本降低了42%以上。此外,其他关于金融市场一体化的研究,如Henry(2000)和Bekaert等人(2005),都记录了它们刺激了投资繁荣和实际经济增长。

综上所述,上述研究表明,市场一体化是我们应该努力的方向。也就是说,协议不是公司,人们可能会说,这些结果并不能清晰地映射到加密货币上。为了解决这个问题,让我们考虑一个基于细分市场交易平台的简单模型。

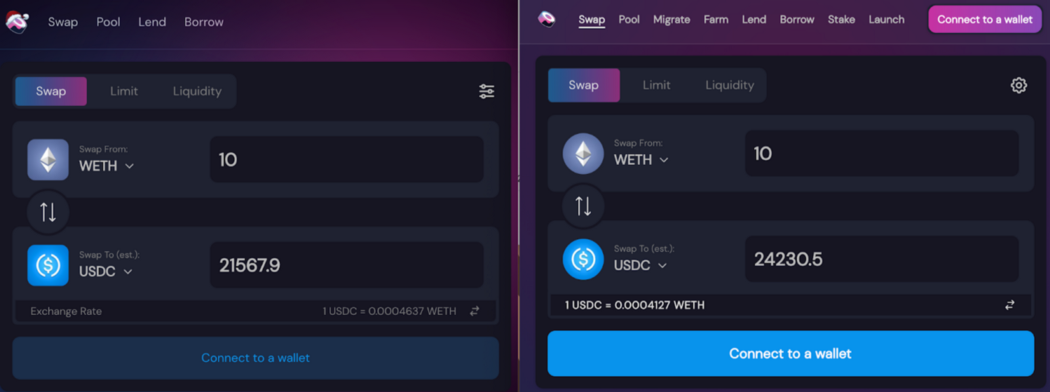

各种DeFi协议现在都可以在多个链上运行,但潜在的流动性池仍然是分割的。例如,考虑SushiSwap在以太坊和Avalanche上运行同一个交易对,比如WETH/USDC。

下面是每个市场的报价截图,都是同时拍摄的(左边是Avalanche,右边是Ethereum)。

WETH<>USDC池

直接的观察是,Avalanche市场上的交易者情况更糟,因为以太坊市场上的价格更好。但更重要的是,相对于有资金池流动性的市场,这两个市场的市场参与者的情况更差。

使用恒定产品自动做市商(AMM)的去中心化交易所(DEXs),如SushiSwap,其实现的价格与流动性池的规模成正比。更深的池子=更少的价格影响。

下面是一个简单的数字例子(h/t Daily DeFi)。假设同一货币对有两个市场,但一个市场的流动性池规模是另一个市场的两倍。

池1:

● USDC = 200,000

● ETH = 100

● 恒定产品=20,000,000

● 按USDC计算的ETH的市场价格=2,000

池2:

● USDC = 100,000

● ETH = 50

●恒定产品=5,000,000

●按USDC计算的ETH的市场价格= 2,000

在池1上用10,000 USDC换取ETH:

互换后

●USDC=210,000(因为我们在池子里添加了10,000个)。

●恒定产品 = 20,000,000 (保持不变)

● ETH = 95.24 (恒定产品/新USDC金额)

收到的ETH=4.762(旧的ETH金额-新的ETH金额)

每个ETH支付的价格=2100 USDC

价格影响=5%

在Pool 2上用10,000 USDC交易ETH:

互换后

● USDC = 110,000 (因为我们在池子里加了10,000)

● 恒定产品 = 5,000,000 (保持不变)

● ETH = 45.45 (恒定产品/新USDC金额)

收到的ETH=4.545(旧的ETH金额-新的ETH金额)

每个ETH支付的价格=2200 USDC

价格影响=10%

现在,如果将这些池子合并,我们就会有:

池1 + 池2:

● USDC = 300,000

● ETH = 150

● 恒定产品=45,000,000

● 按USDC为单位的ETH的市场价格=2,000

在合并池上用10,000 USDC换取ETH:

互换后

●USDC=310,000(因为我们在资金池中增加了10,000)。

●恒定产品 = 45,000,000 (保持不变)

● ETH = 145.16 (恒定产品/新USDC金额)

收到的ETH=4.839(旧的ETH金额-新的ETH金额)

每ETH支付的价格=2066.67 USDC

价格影响=3.33%

综上所述,合并资金池的交易者远比小资金池的交易者好得多,但甚至比大资金池的交易者好一些。随着资金池的规模越来越接近,合并后的改善也越来越大。结论是,市场规模较小的产业链上的交易平台,通过利用市场规模较大的产业链上的资金池,可以获得很大的收益。

值得回顾一下目前的互操作性状况。几乎所有的模型都将资产锁定在一个数据库上,并在另一个账本上反映状态。

一种方法是在每个生态系统之间建立桥梁。这个想法是将资产存入桥,该桥将资产锁在入口链上,同时在出口链上发行资产的副本。这些桥可以由中心化的第三方管理,如WBTC;也可以是联合的,如Wormhole;或者是去中心化的,如tBTC。挑战在于,这些桥是成对的,而不是对任何桥。随着生态系统数量的增长,所需的成对连接的数量也会呈指数增长。

另一种方法是可互操作的生态系统方法,如Cosmos或Polkadot。生态系统本身是多链的,所有这些链都在一起工作。这种方法的挑战在于,虽然生态系统内的链都能一起工作,但在生态系统外总是会有不兼容的额外链。

通过以一种普遍一致的方式连接不同的生态系统,Axelar正在解决跨应用程序的碎片化问题。Axelar以最小的风险和最大的可组合性满足日益增长的跨链服务需求,用一个提供统一代码库和治理结构的网络架构取代成对的跨链桥。

今天,你必须在每条链上部署一个DEX,并将流动性的池子分割开来。有了Axelar,用户将能够与任何链上的任何资产和任何应用进行交互。只要有一份DEX的副本就足够了,但要让它与axelar-API对话,并使其启用跨链(即允许用户与它交互)。流动性将会被分享,交易员将会感到高兴。

这在实践中如何运作?有几种方法...

首先,考虑上面的场景,有两个池子,比如,一个在Avalanche上,另一个在Ethereum上。Axelar将允许资产转移到更深的池子,实际上,允许流动性池子是可组合的。在幕后,这可能包括三个独立的交易:

1.在源链上的Avalanche上,交易AVAX到UST

2.UST被路由到以太坊链上

3.另一个合约调用,将UST交换到ETH,然后返回到用户的密钥。

这种方法解决了流动性分散的问题,但以牺牲多笔交易为代价,每笔交易都有滑点。

另外,也许是最理想的,我们可能不需要不同链上的资金池,因为一旦市场被整合,参与者可以从资产所在的任何链上针对单一资金池进行本地交易。假设你想用AVAX交换ETH,你在Avalanche链上持有AVAX。如果以太坊上已经有一个ETH/WAVAX的池子,那么Axelar就会把AVAX作为一个包装好的资产,进行交换,然后把ETH传回给Avalanche上包装好的用户。

由于这种方法只涉及单笔交易,所以滑点最小。

归根结底,问题是:我们如何抽象出技术细节,使用户容易进行跨链交易?答案是,把跨链操作推到后台,让用户根本不用考虑这个问题。Axelar已经开始谈论这个问题,为web3提供一个覆盖网络。

这种模式并不新鲜,覆盖网络在互联网上提供了许多用户今天所期望的功能。Akamai就是一个很好的例子。为了理解Axelar作为Web3的通用覆盖网络,让我们倒带一下。

互联网实际上是一个由网络组成的网络。在历史上,它是分散的,就像今天的web3一样。它并不是为了在其发展的后期才会开发的应用程序的需求而设计的。

进入Akamai,一个位于众多底层网络之上的内容交付网络。在这篇精彩的论文中,他们概述了覆盖网络的历史,以及覆盖网络被设计用来解决的互联网的缺陷:(i)中断,(ii)拥堵,(iii)缺乏可扩展性,(iv)适应性慢,以及(v)缺乏安全性。这些不足之处听起来令人出奇地熟悉。

Akamai意识到,我们需要一个更有效的网络来将内容从网站传递给用户。他们在全球各地的每一个底层网络中都建立了网关服务器,并根据应用程序的要求路由和传递内容制定了标准。如今,世界上85%的互联网用户都在Akamai服务器的一个网络跳数之内。您现在可能正在使用Akamai的基础设施来阅读这篇文章。

在Axelar的web3覆盖网络版本中,我们有网关服务器,而不是网关智能合约。在网络之上还需要有一个服务层。预计这项服务将包括SDK,使开发者更容易与网络交互。Axelar服务的主要特点将是(i)寻找路径(路由),(ii)翻译信息,以及(iii)提供安全。

Axelar网络与服务层的结合,为加密市场细分提供了一个可行的解决方案。

这是朝着宏伟愿景迈出的一大步:将web3的结构拼接成一套统一的、可互操作的账本集合中。

特别感谢Axelar团队和Derek Edws在撰写本篇文章时提供的反馈和见解。

披露:Collab+Currency是Axelar的投资者。

你可以在Twitter上找到我们团队的更多想法:@Collab_Currency

责任编辑:Felix