简析永续合约产品 Squeeth

Squeeth的价值就是跟踪ETH²的价格的。

原文标题:简单(才怪但是我尽力了)介绍一下Oypn的Squeeth

原文作者:Wayfarer

原文来源:Medium

Squeeth是Opyn在去年12月推出的一个锚定ETH²价格的永续乘方合约产品,简单来说,Squeeth的价值就是跟踪ETH²的价格的。这个产品是根据Paradiam去年的一篇论文来进行设计的。

原文:https://www.paradigm.xyz/2021/08/power-perpetuals

中文解读:https://www.theblockbeats.info/news/26144;

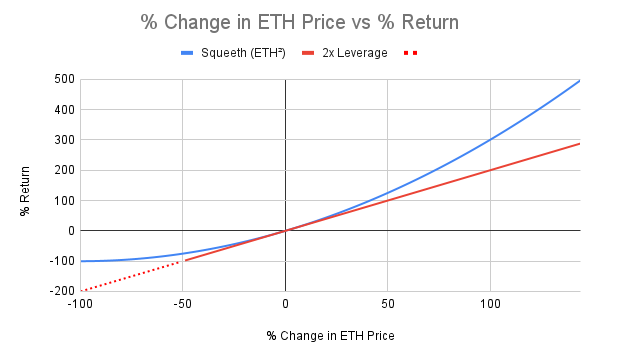

也就是说,如果看好ETH,通过做多Squeeth就可以获得比现货更高的收益,我们可以从下图中看出,当ETH价格向上波动相同的幅度时,Squeeth获得的收益会比向下波动相同的幅度更大,这也是永续乘方合约的特点,具有类似期权的非对称性收益。

但是这种非对称性收益不是无条件的,多头需要支付给空头一定的资金费率(且该资金费率比一般的永续合约高很多。)

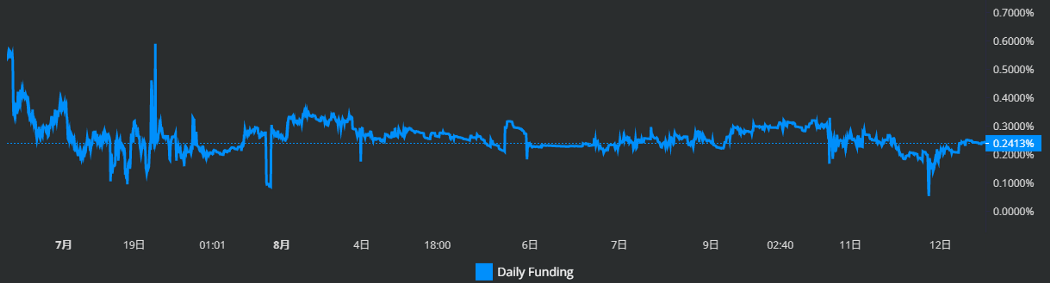

每天的资金费率大致变化如下图:

而Squeeth支付的资金费方式被称作in kind funding,他是通过减少多头的头寸价值,减少空头的负债价值来完成的,价值的差额就是空头收到的资金费。

资金费率的变化本质上是根据Squeeth的价格(标记价格)和ETH²的真实价格的价差而动态变化的,也就是说,价差越大,资金费率就会越高,激励更多的人做空,从而达到Squeeth的价格能跟踪ETH²价格的效果。

(背后的细节逻辑为,价差决定归一化因子;归一化因子决定费率;归一化因子是normalization factor,一个动态调整费率的参数)

具体计算方式如下:

% change in normalization factor = % difference between squeeth price and ETH²=ln(squeeth price/ETH²);

new normalization factor)= (old normalization factor)(1–% change in normalization factor)

其中,ln(squeeth price/ETH²) / funding period 即为费率,funding period=17.5 day.

这个费率花费的资金将会从多头的头寸价值中(即下面将聊到的oSQTH)扣除,同时减轻空头的负债。)

接下来我们来聊一个叫oSQTH的东西,他是一个ERC-20的代币,Squeeth的价格就是用他来计算的,当我们做多Squeeth的时候,本质上是在买入oSQTH,当我们做空oSQTH的时候,本质上是在抵押ETH来铸造oSQTH然后卖出。

定价公式如下:

Squeeth price=(oSQTH price / (normalization factor)) * 10000

oSQTH price = (normalization factor) * (eth price)² * exp( (volatility)² (funding period) )/10000

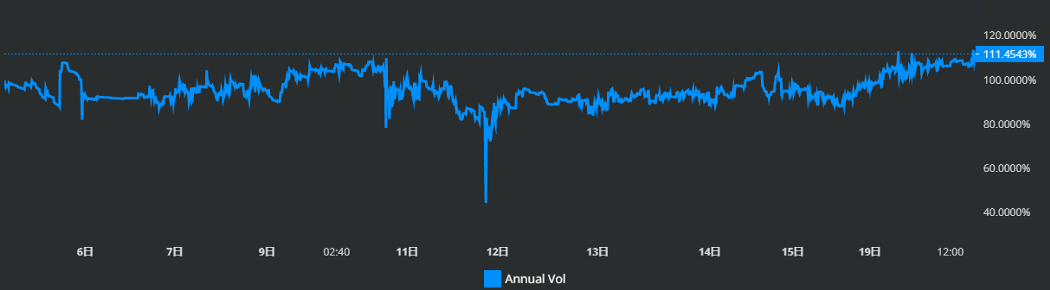

从上面oSQTH的定价中可以看出,oSQTH的定价与Squeeth的隐含波动率、归一化因子、ETH的价格三者相关,在实际的操作中,还有额外的滑点影响。

上面提到过,Squeeth是具有期权性质的永续乘方合约,因此他也有属于自己的IV(隐含波动率),当隐含波动率高的时候,oSQTH的定价会更高,当隐含波动率低的时候,oSQTH的定价会更低,所以当做多Squeeth的时候需要关注一下当前的隐含波动率,如果过高了,那你可能是在高点买入,而后期隐含波动率下降了,卖出的时候可能就会变成高买低卖了。

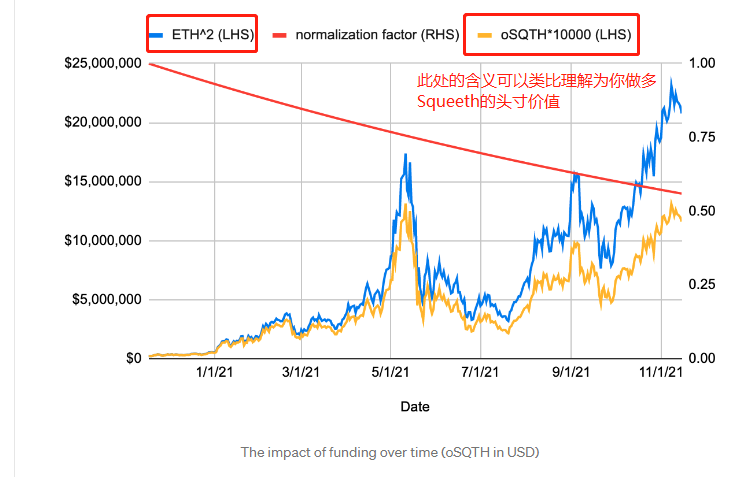

而对于归一化因子来说,归一化因子是一个从1逐渐下降的参数,当归一化因子下降幅度大的时候(价差变大),意味着资金费率变高,当资金费率很高的时候,每天做多需要支付的资金也会变高,因此只有当你认为接下来一段行情ETH上涨的幅度能够cover资金费率的成本才适合去做多Squeeth。

最后一个定价因素,是ETH的价格,也是对oSQTH的价格影响最大的(人家是平方的影响呢!)当ETH的价格上涨2倍,对于Squeeth的价格来说是约四倍的涨幅,而对于做多Squeeth的头寸来说,做多Squeeth的回报=Long squeeth return ≈ 2 * (eth return) + (eth return)²-funding。

(就是总头寸价值(1+return)²展开减去原来的1(开仓头寸价值)再减去付出的资金费。)

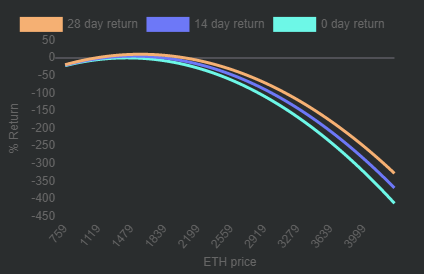

需要注意的是,由于资金费的影响,导致了Squeeth其实不是一个适合长期做多的标的,因为资金费对于收益的损耗非常严重,如下所示,黄线跟蓝线的回报率差了近一半,也就是说假如在近一年里eth的价格涨了近10倍,eth²涨了90倍,而你的头寸价值只剩下50倍了。(因为在没涨的日子里你每天都在付年化很高的资金费率。)

所以本质上做多Squeeth是一个只适合中短线的操作,如果短期看涨,中期看涨,你要支付的成本就不多(前提是对方向判断准确,要是跌了也很伤的。)

那再来看看做空Squeeth,做空Squeeth本质上是通过抵押ETH(6.9个ETH起)来铸造出oSQTH然后再卖出。(比如抵押率200%,抵押10个ETH就可以铸造出价值5ETH的oSQTH。)

做空ETH的回报率做多ETH回报率的反面再加上收取的资金费,如果计算整体的头寸价值的话,还要考虑抵押物ETH价值的变化,

即:Short squeeth return ≈ -2 * (eth return) -(eth return)²+ funding + CR(eth return),CR=抵押率。

当抵押率为200%时,Short squeeth return ≈ -(eth return)²+ funding

我们需要注意的是,做空ETH,当ETH价格下跌的时候,虽然我们的oSQTH仓位能够得到回报,但是我们的抵押物头寸的价值是在下降的,因此做空Squeeth的回报曲线跟做多的完全不同,他是收益有限,风险无限的方向。

同时, 当ETH价格大幅上涨时,抵押率会下降,抵押率降到150%将有概率被清算,空头需要关注自己的抵押率以免被清算。 可以看出,做空oSQTH最适合的行情是ETH的波动不大,处于横盘的状态的时候,比如当抵押率为200%时,Short squeeth return ≈-(eth return)²+ funding ,此时如果eth的return为 0%或者小于资金费率,则空头就可以获得稳稳的幸福了。

除了做多跟做空以外,Squeeth还可以用于对冲Uniswap V3的LP头寸,以及用于他们另一个产品螃蟹策略的搭建,真的是个很Amazing的衍生品。

参考资料:

https://opyn.gitbook.io/squeeth/squeeth/contracts-documentation

https://medium.com/opyn?source=search_publication

责任编辑:Felix