加密周期的个人思考:“锚”与多重周期的交织

加密货币世界目前需要借助现实世界的中央银行发行的记账单位来提供可信度,通过加密稳定币与现实世界央行发行的货币的挂钩实现最终对国家信用的锚定。

原文标题:关于加密经济周期的个人思考

原文作者:Archimond31

原文来源:Mirror

一、加密货币的锚

货币的锚是支撑整个货币体系运行的基础,在布雷顿体系破灭之前,货币的锚是黄金,之后转变为国家信用。那么加密货币的锚在哪呢?国家发行的货币有两个基础职能,即作为一种记账单位和交易媒介。国家发行的货币由央行发行,背后锚定的是国家的信用。从这个角度出发,我们可以先找到加密货币世界里的充当记账单位和交易媒介的货币,这里代表性的是两类。分别是由中心化机构运行的由资产支持的usdt,usdc以及busd,通过抵押资产来发行稳定币,其资产端一般由政府债券及短期公司债券以及银行存款等构成,本质上锚定的也是国家信用。另外一类是由算法支持的算法稳定币,算法包括超额抵押(dai)或者套利机制(ust,目前已经game over)等方式来发行加密稳定币。目前,加密稳定币主要还是由usdt,usdc,busd等由中心化机构发行的为主,算法稳定币市场占有率以及使用场景远远还没有达成规模。所以,我们可以得出结论,加密货币世界目前需要借助现实世界的中央银行发行的记账单位来提供可信度,通过加密稳定币与现实世界央行发行的货币的挂钩实现最终对国家信用的锚定。

① 加密稳定币的作用

在整个加密领域中,稳定币起到非常大的作用。首先它可以作为一个记价单位或者交易媒介。它避免与主权货币的频繁切换,并克服无抵押加密货币的高价格波动性和低流动性。它加快了加密领域的资金流动性以及维持高效率运转。加密稳定币会起到类似货币体系中基础货币到广义货币传导中增速的作用。这种增速通过借贷或者杠杆传导到整个加密市场从而形成加密市场的泡沫化,在泡沫破灭时就会引起一连串的危机。由于泡沫破灭会导致市场下跌,市场下跌导致一些储备资产(btc,eth)价格也跟着下跌,由于抵押机制会引起一连串的资产清算导致价格进一步的下跌,用户由于风险规避导致挤兑增加,挤兑又会导致各个机构为了应对挤兑去抛售储备资产导致市场进一步下跌,期间会有机构因为资不抵债而直接破产。整个机制会持续到基础货币与与整个市场的广义货币到达一个安全的比例才能结束。

② 加密货币与中心化国家主权信用锚定带来的影响

随着加密货币市场与与主权信用的越来越深的锚定,其自身独立于其他经济体的属性正在被削弱,其价值正在一步步被主权信用捕获,在当前环境下可以说正在被美元货币体系捕获,成为美元体系下的一个较为特殊的经济领域,而随着时间的延续,它对美元的依赖性只会越来越强。基于此,加密货币领域与主权信用的锚定将会带来以下影响一:其自身的发展将受限于主权信用货币本身状况。二:加密市场的流动性来源依赖于主权信用货币的注入,有监管风险。三: 加密市场逐渐成为一个主权货币体系下的一个单独行业,像美股一样。四:外部环境政策的变化会快速传导到加密领域。

二、加密货币的资产属性决定了它的需求

在聊加密货币的资产属性之前,我们先思考一下投资加密货币的需求主要来自哪里?这里我想到两点,避险需求以及投机需求。避险需求主要来自本国货币高波动,高通胀的国家地区,例如土耳其,阿根廷等国家,他们的国家主权货币由于各种政治及其他原因常年处于高波动的风险中,而持有加密货币可以一定程度对冲掉这种风险,这就产生了对加密货币的需求。另外一个持有加密货币的需求来自于投机,这就引出来加密货币的资产属性,加密货币属于一类投资类资产,并且属于风险高的一类资产。资产的价格由供需决定。一般人们会在经济周期的上行阶段增加对风险资产的投资而在经济周期进入萧条的下行阶段时减小对风险资产的投资。这可以一定程度的解释为什么每一次现实世界的经济滞涨或者危机加密领域都会迎来一次下跌周期。

三、形成加密市场周期性运动的原因

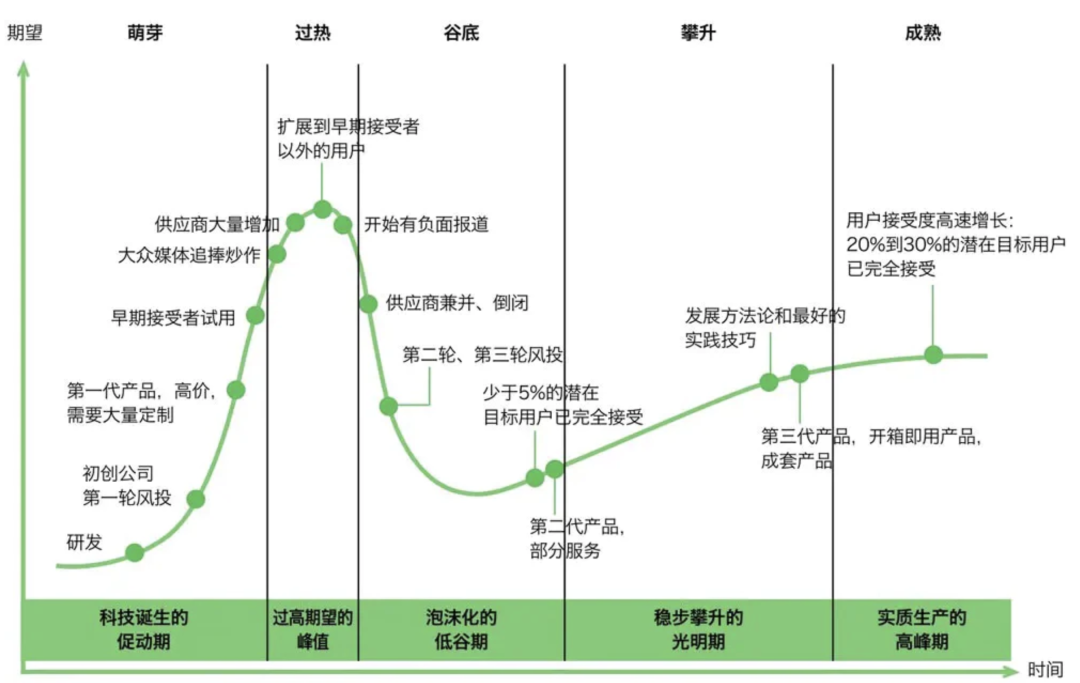

① 技术周期

一个新技术的发展遵循着一定的技术周期,而区块链作为一种新生技术,也遵循着这种周期。而且在这个周期的每个阶段里还包含着各种小级别的周期。正是由于这种新技术产生的成熟的技术周期性运动带来了加密领域的周期性运动,并在价格上体现出来。

技术发展周期

技术发展周期

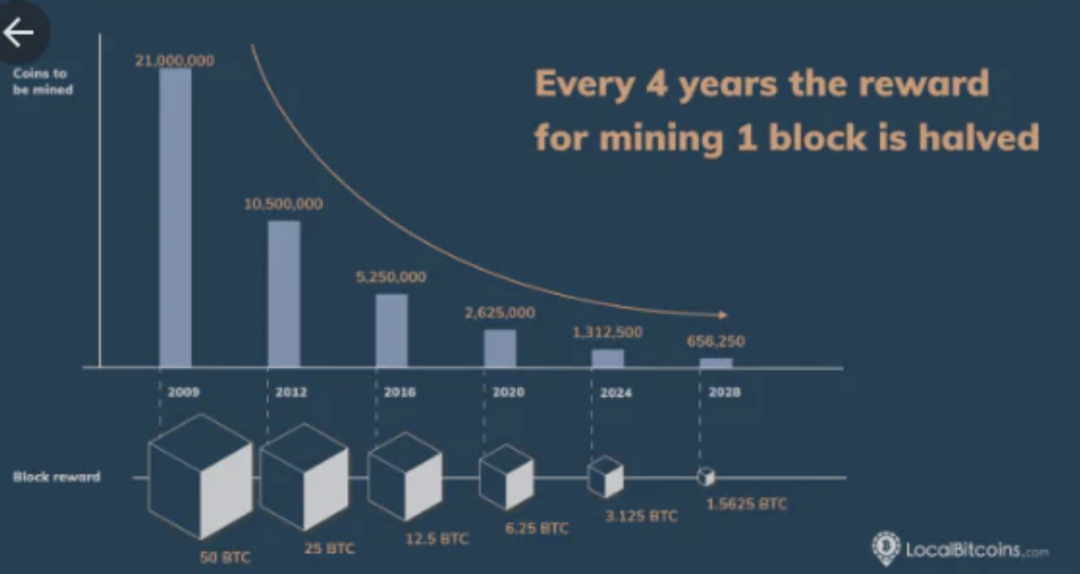

② 减半周期

这里的减半周期特指btc的减半周期,btc作为加密领域最重要的一部分,由它的4年一轮的减半周期也会带来加密领域的周期性运动。至少过去的时间已经证明了btc减半对加密领域周期性的影响。但是,我认为随着时间的推移,btc的减半对加密领域的影响是边际递减的。

btc减半周期

btc减半周期

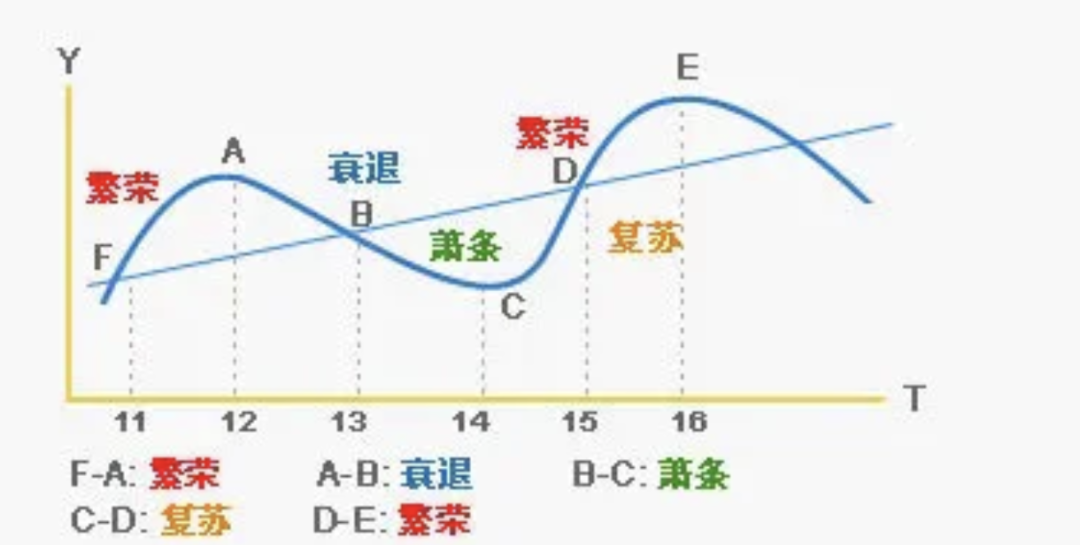

③ 经济周期

这里的经济周期指的是宏观的经济周期。加密货币作为一种高风险类的投资资产,同样受到宏观经济周期的影响。

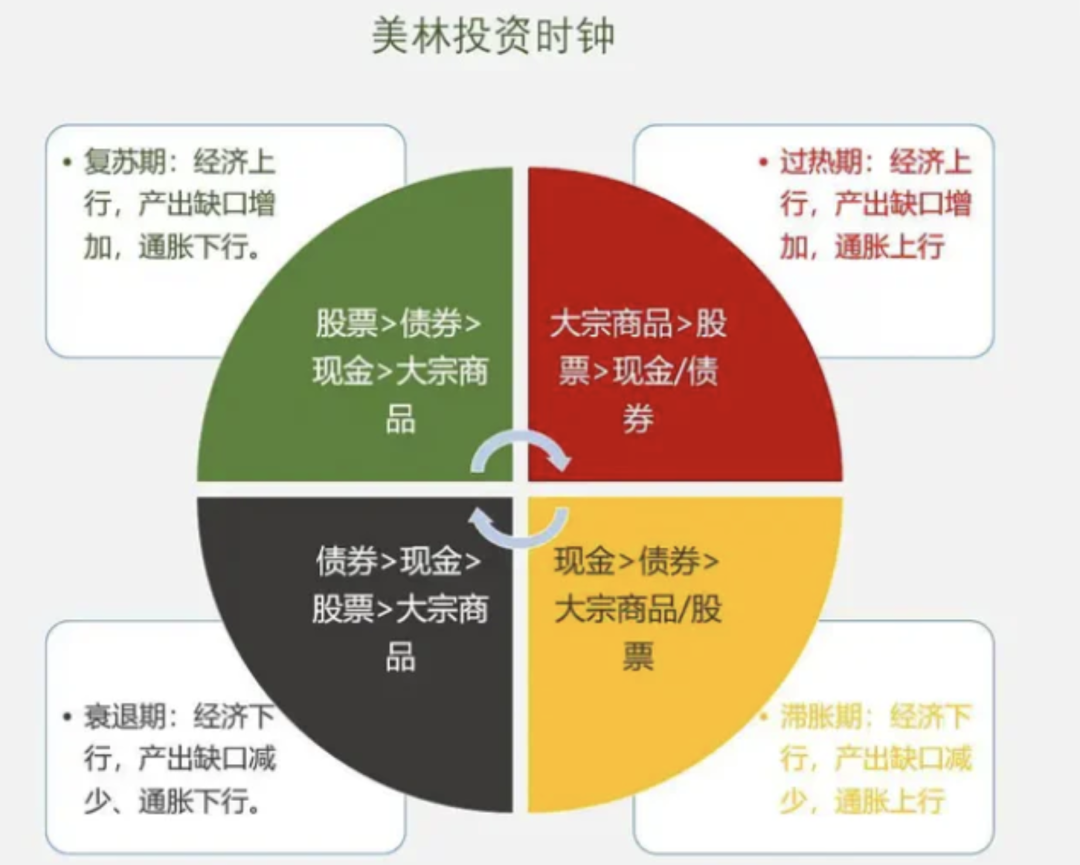

经济周期曲线美林投资时钟在加密领域的应用。加密货币作为一种高风险的投资类资产,在美林时钟的位置应该在大宗商品之后。

经济周期曲线美林投资时钟在加密领域的应用。加密货币作为一种高风险的投资类资产,在美林时钟的位置应该在大宗商品之后。

美林时钟

美林时钟

④ 投资者情绪周期

投资者的情绪也会影响到加密市场的周期性运动。

四、加密经济周期运行的特点

关于加密经济周期的特点,这里我主要参考的是霍华德马克斯在《周期》一书里对周期的定义。一:周期运动围绕着一个中心趋势上下波动。二:周期运动不是独立事件,二者相互成为因果,繁荣造就了萧条,同时萧条有反过来成就繁荣,周而复始。三: 周期在上行和下行阶段容易走极端,即从一个极端走到另外一个极端,而很少在中间状态停留。加密市场的周期运动也遵循着以上特点。

① 加密市场对外部冲击的敏感性

由于加密货币与美元等主权信用货币的深度绑定以及其高风险的资产属性。加密市场的流动性深度依赖市场外部的流动性注入从而导致其对外部政策会及其敏感。它不像传统的行业那样,货币政策传导需要一定的时间窗口,加密市场对宏观货币政策的转变会快速做出反应。在当前的环境下就是,美国由于供应端的问题陷入高通胀的经济困境,供应端的问题由于国际竞争以及战争国内矛盾等原因不能及时解决,只能试图通过加息缩表来抑制通胀,治标不治本,而且基准利率的增加的还会导致政府的财政成本增加,这就决定了美联储不可能一直加息下去。基于加密市场对外部冲击的敏感性,加息会抽走市场流动性导致加密市场下跌,那么结束加息就意味着加密市场底部的 提前结束。而且由于市场预期的原因,加密市场可能还会稍微领先与加息周期提前结束底部。

② 加密市场的逐渐增加的外部性

资本的投入和技术的进步会逐渐扩大加密市场的外部性,这会不断反馈到整个加密市场本身。所以每下一轮周期的加密市场体量都会比上一轮周期大,可能是几何倍数的增长直到技术和市场走向成熟。

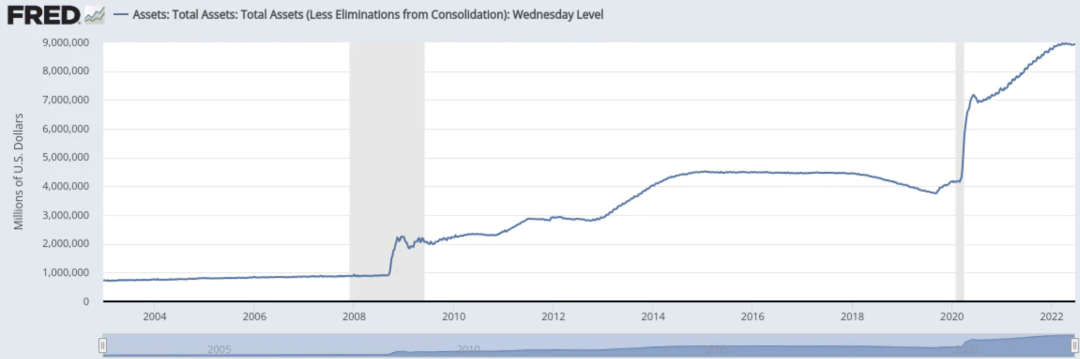

美联储资产负债表历史数据纵观美联储的资产负债表历史数据,放水才是永恒的主题。每一轮缩表的结束,也是加密市场下行周期的尾声。

美联储资产负债表历史数据纵观美联储的资产负债表历史数据,放水才是永恒的主题。每一轮缩表的结束,也是加密市场下行周期的尾声。

③ 通胀和美元流动性—悬在加密货币头顶上的达摩克利斯之剑

当前美国面临居高不下的通货膨胀,而美联储要扼制通货膨胀的手段就是通过调整短期的利率水平,通过提高短期的利率水平抑制需求来拉低通货膨胀。但短期利率的提升势必会导致流动性的收缩,流动性是支撑加密市场的基石,所以什么时候通胀得到缓解或者美联储停止加息周期,加密市场才有可能结束熊市周期。按照当前数据来看,由供应端导致通胀短时间内是很难得到缓解,所以美联储可能还会继续加强加息的幅度,或者维持一个长期的高利率水平,这对于由流动性支撑起来的加密市场来说不是一个好消息。但是万物轮回,周期轮转,在周期底部购入优质资产等待流动性的回归往往是更有利的时机。

# 结语

历史总是在不断的重复,世界在繁荣与萧条的轮回中向前发展。熊市是加密市场周期的一部分,没有熊市的周期蓄能,亦不能迎来牛市周期的繁荣。和整个市场周期一样,作为一个个体,我们也需要在熊市周期中去为自己蓄能,只有这样才能在牛市来临时发光发热。

责任编辑:Felix