ETH质押平台对比:Lido等流动性质押平台的衍生品负溢价更低,使用范围更广

ETH的质押量还有数倍的上升空间,提供“质押即服务”的第三方运营商有可能成为以太坊质押叙事的关键。

原文作者:蒋海波

原文来源:PANews

以太坊本次合并后由PoW转向PoS,能源消耗减少99.95%,每年发行的ETH减少90%左右。在PoS区块链中,验证者锁定原生代币来为网络提供安全性。截至9月26日,根据Staking Rewards的数据,在主要的PoS网络中,以太坊12%的质押率显得较低,市值紧随其后的BNB Chain、Cardano、Solana原生代币的质押率均在70%及以上。

ETH的质押量还有数倍的上升空间,而因为自行搭建节点存在一定的技术和硬件门槛,提供“质押即服务”(Staking as a service,SaaS)的第三方运营商有可能成为以太坊质押叙事的关键。

在分析了主要的以太坊质押服务商的数据后,PANews发现:

- 截至9月25日,当前质押的ETH数量约为1396万枚,验证者数量为436247个。ETH的质押率仅12%,相对较低。

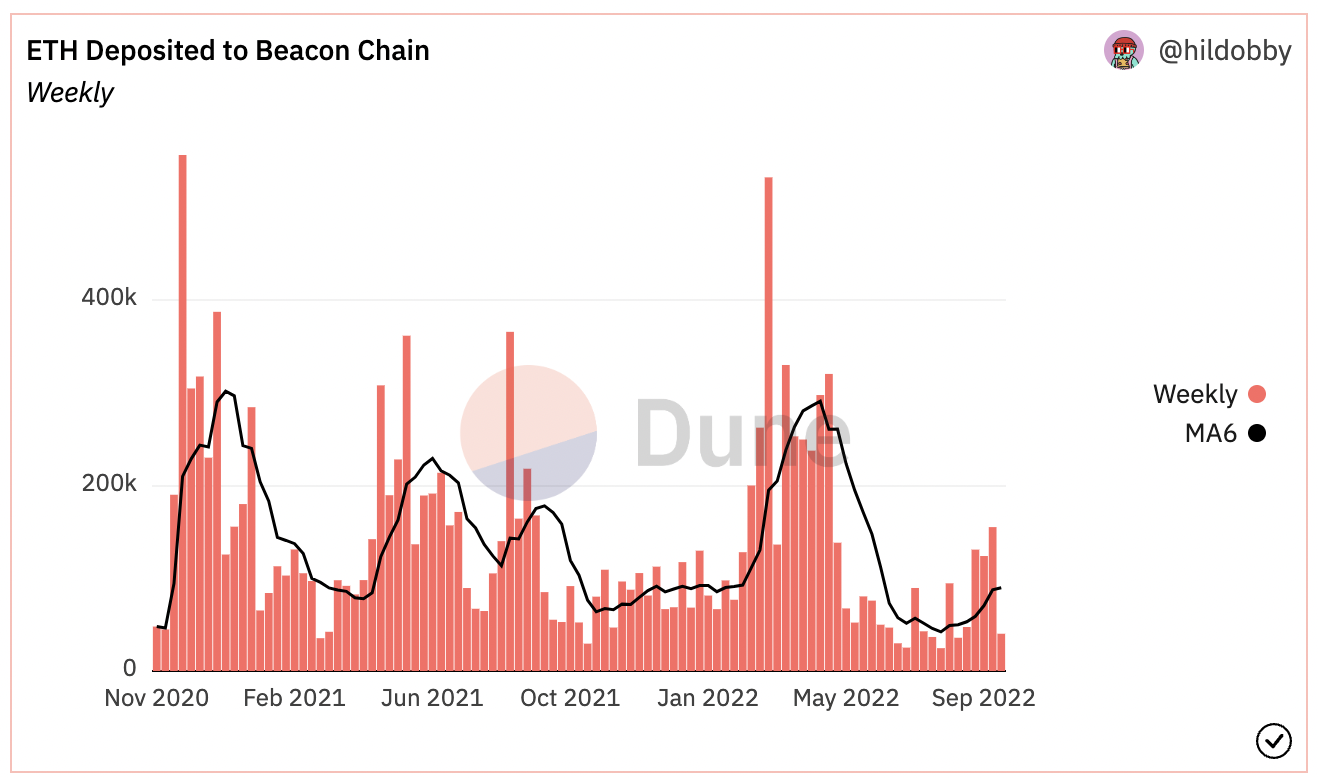

- 分叉并没有立即吸引大量的ETH新增质押,9月15日分叉当周,新增的ETH质押量为155206 ETH,增加幅度约为1.13%。虽然最近三周新增的ETH质押量有所上升,但增加数量与之前相比并不算高。

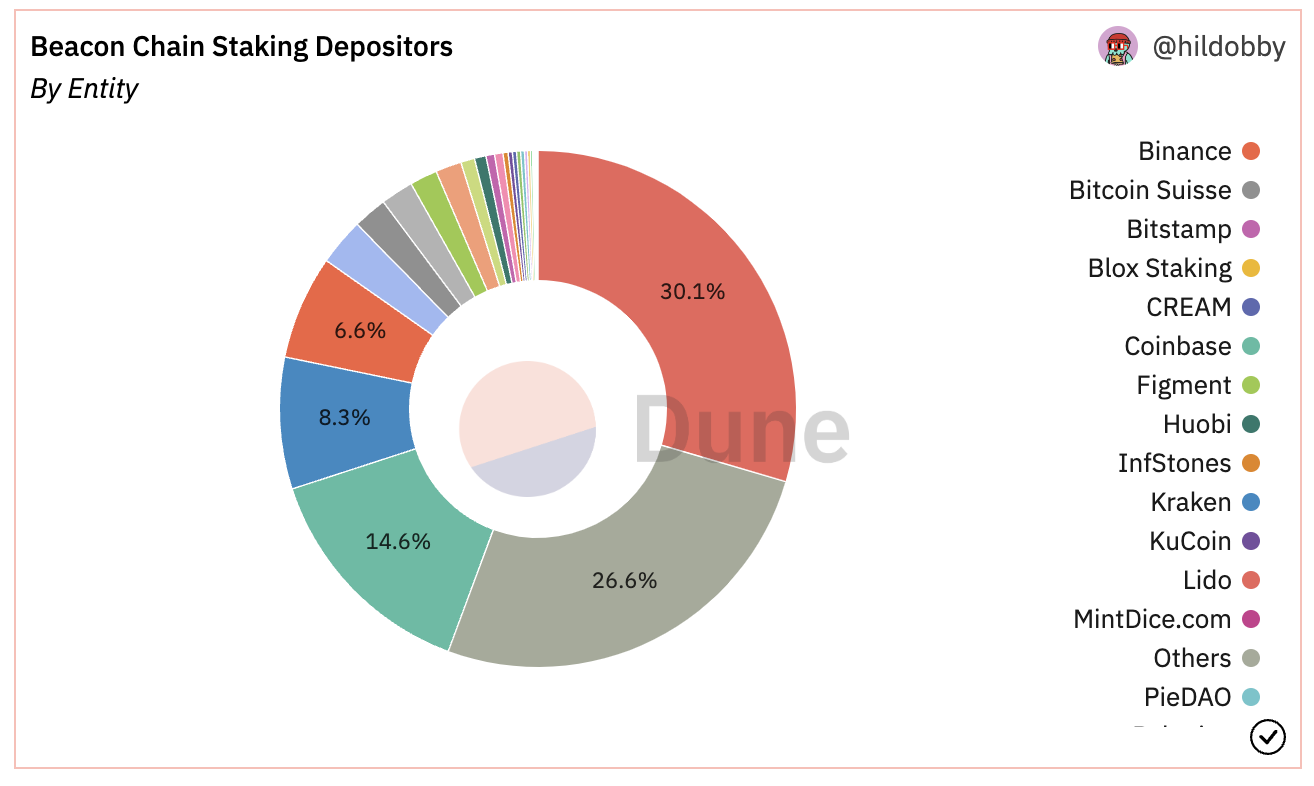

- ETH的质押面临中心化问题,前三大实体Lido、Coinbase、Kraken的占比分别为30.1%、14.6%、8.3%,总计53%,美国SEC也因为在美国运行的ETH节点多而认为对以太坊网络上的所有活动拥有管辖权。

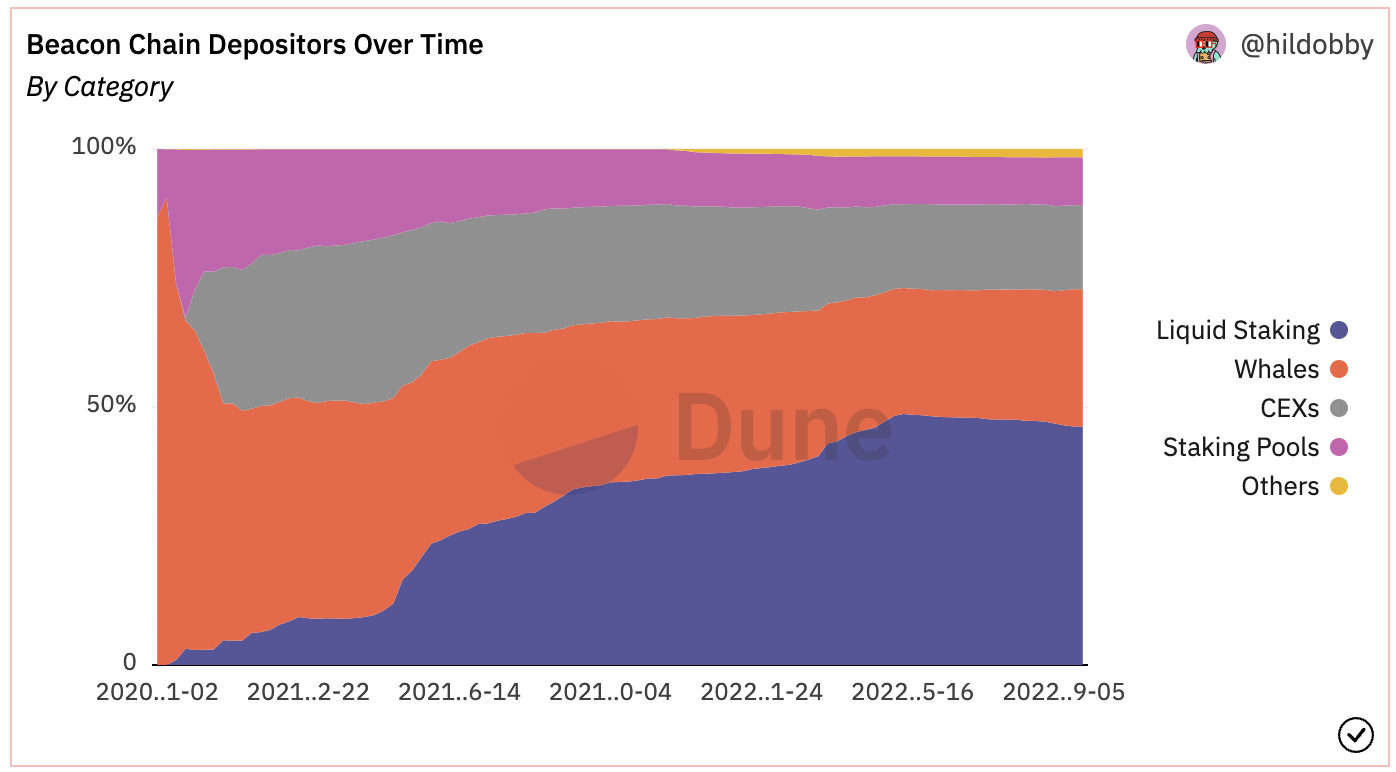

- 绝大多数ETH都是通过第三方服务商参与的质押,其中流动性质押占比33.2%,中心化交易所占比30.9%,质押池占比9.3%,总计73.4%。

- 由于质押的ETH还不能赎回,代表性的流动性质押衍生品均表现出负溢价,其中Lido的stETH负溢价最低,为0.48%;Coinbase的cbETH负溢价最高,为3.45%。

- 流动性质押平台的衍生品使用范围更广,stETH几乎可在所有的主流DeFi项目中使用,中心化交易所的衍生品可能仅限于自身平台的交易,币安的BETH也仅当保存在币安的现货钱包中时才能获得收益。

ETH质押量的增长

ETH的质押功能在2020年11月推出,但至今仍不能赎回,预计会在上海升级后开放赎回功能,因此从开放质押以来,质押的ETH数量持续上升。

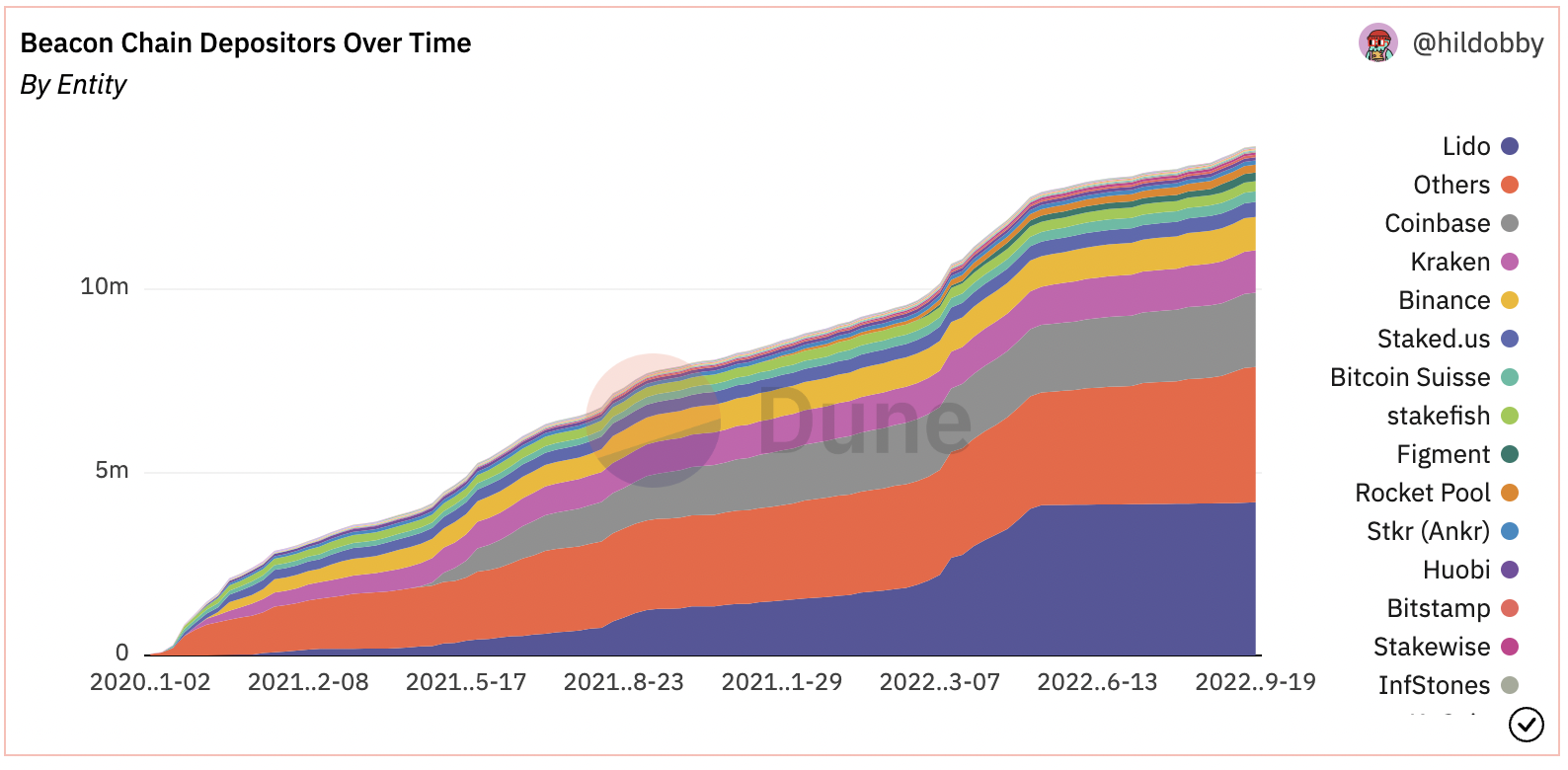

根据DuneAnalytics @hildobby整理的数据,截至9月25日,质押的ETH数量约为1396万枚,验证者数量为436247个。

ETH质押数量的增长速度在今年5月份市场下行后放缓,但是最近三周(8月29日~9月19日)质押的ETH数量每周分别增加130937 ETH、124018 ETH、155206 ETH,9月15日分叉当周的质押量增加幅度约为1.13%。虽然近期的质押量相比5月19日~8月29日有明显增加,但是增长数量与2020年11~12月、2021年5月、2022年3月~5月初的时间节点相比仍然较低。这说明PoW转PoS的落地并没有带来大量ETH的新增质押。

ETH质押量分布

按照当前的ETH质押分布,绝大多数是通过第三方服务商参与的质押,其中流动性质押占比33.2%,中心化交易所占比30.9%,质押池占比9.3%,总计73.4%。其余部分,巨鲸占比22.2%,如Vitalik质押有6976 ETH,在所有质押实体中位于第20名左右;其它占比4.4%。

随着Lido增长的放缓,流动性质押ETH占比也从5月9日的48.7%下降到9月19日的46.2%。与此同时,巨鲸的占比从24.4%上升到26.6%。

ETH质押量增速从5月份开始下降,主要体现在Lido质押量的增长几乎陷入停滞,投资者也对Lido的质押占比较高而表示担忧。从5月10日开始,市场下行导致Lido的ETH质押衍生品stETH/ETH开始出现负溢价。在这种情况下,继续通过Lido质押ETH显然不如直接从二级市场上购买stETH。5月13日,stETH/ETH的负溢价超过10%,虽然之后有所恢复,但6月13日随着大量stETH抵押品面临清算,stETH/ETH的负溢价再次达到10%。之后随着合并的进行逐渐恢复,目前负溢价已经小于1%。

在9月15日合并发生之前,stETH/ETH的负溢价约为3%,在合并发生后已经降至1%以内。

质押的中心化和监管问题

通过流动性质押项目和中心化交易所质押的比重过高,也使用户意识到当前ETH的中心化问题,前三大实体Lido、Coinbase、Kraken的占比分别为30.1%、14.6%、8.3%总计53%,存在破坏网络安全性的可能。

ETH质押的集中也带来了潜在的监管管辖问题,美国证券交易委员会在一份起诉书中指出,以太坊节点在美国的集群密度比任何其他国家都高,因此全球所有以太坊交易都应被视为源自美国,美国证券交易委员会对以太坊网络上的所有活动拥有管辖权。

在以太坊转向PoS之后,美联储主席Gary Gensler表示,帮助质押加密货币的中介机构可能需要通过Howey测试来确定其资产是否为证券,PoS加密货币可能会受到联邦证券法规的约束。以太坊也因转向PoS而面临更多监管压力。

ETH质押平台对比

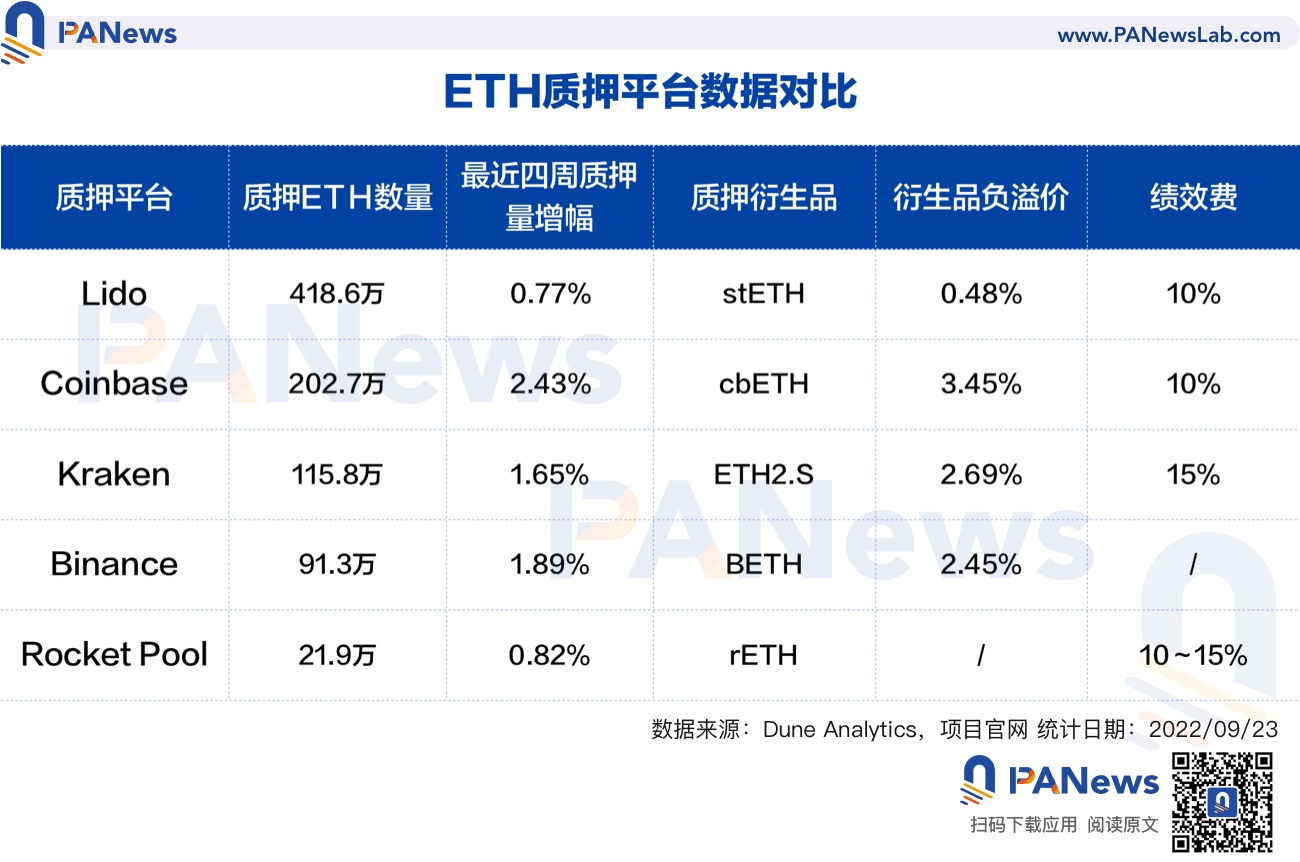

鉴于当前ETH的质押主体主要为流动性质押项目和中心化交易所,PANews选择了ETH质押数量最多的两个流动性质押项目和三个中心化交易所进行对比,价格数据取自9月23日,质押量取自9月19日。

这5个项目都有为质押者发放流动性质押衍生品,包括Lido的stETH、Coinbase的cbETH、Kraken的ETH2.S、币安的BETH、Rocket Pool的rETH。收取的绩效费也均在10%~15%之间,相对合理。币安数据虽未公开,但当前质押APR和Lido一致,均为5.2%。

由于不能及时赎回,它们的衍生品/ETH价格都表现出负溢价,流动性最好的stETH负溢价最低,仅0.48%;Coinbase的衍生品cbETH的负溢价最高,为3.45%;rETH可能已计入质押奖励,价格比ETH高,不做对比。

流动性质押平台提供的衍生品使用范围更广,中心化交易所的衍生品可能仅限在自己的平台上使用。币安的BETH也只能在现货钱包中才能获得收益,若用于BNB链的挖矿等活动,则会失去收益。

责任编辑:Kate