Andre Cronje 博客:2022市场寒冬——加密货币崩溃与网络故障

本文是Andre Cronje今年3月宣布退出加密行业之后首度在其Medium博客上发文,文章回顾分析了Luna崩盘、三箭资本、Celsius破产事件,并对监管提出了看法。

原文标题:The Crypto Winter of 2022

原文作者:Megan Dyamond

原文来源:Andre Cronje 博客

编译:西早先生,MarsBit

加密货币大崩溃和网络大灾难

1、简介

2022年的加密货币市场发生了巨震,多种加密货币价格下跌、网络和交易所的经营失败,共造成了两万亿美元的损失。

到目前为止,对市场最大的一些冲击是Terra LUNA/UST的崩溃,Celsius Network申请破产,Voyager Digital申请破产,以及Three Arrows Capital的崩塌。这些冲击并不是孤立的事件,他们对整个市场产生了重大影响,导致比特币和以太坊价格下跌。由此产生的最严重的问题,是用户的加密货币被锁定在交易所的账户里,或是他们的资金在他人手中,由他人管理。

在"加密寒冬"中遭受损失的投资者,不知道他们可以提出什么补救措施,他们也不知道是否可以向这个系统中不负责任的一方索偿。

目前的监管制度下的补救措施是无效的。大多数投资者在加密交易所的浩瀚条款和条目中,签字放弃了他们对加密货币的权利,如果这些交易所被清算,许多人会(至多)成为无担保债权人。加密交易所和加密投资服务商基本上是像银行一样运作,但没有银行需要遵循的保障措施和监管。最近崩溃的原因并不特别,也不新颖,在2008年传统金融市场的崩溃中,我们同样能找到类似不负责任的做法。这些行为以及它对市场的影响也并不新鲜,尤其是在一个比其他任何市场都更依赖消费者期望的市场中。许多监管机构提出,如何在加密市场上保护消费者,答案是采取传统金融中的相对保障措施。即:规定交易所持有的最低准备金,强制服务提供商必须获得许可,规范风险敞口,制定透明度标准,并将加密货币纳入金融产品范围。

这给我们带来了第一个,也许是最重要的,最近 Terra USD 和 Luna的崩溃。Terra曾因向全球用户提供最前沿的区块链投资而备受赞誉,现在却被指责为2022年加密寒冬的催化剂。这其中出了什么问题,以及为什么,是市场一直在处理的关键问题——并且是与监管机构一起。

2、Terra Luna/Terra USD(一个加密货币的崩溃)

2.1.崩溃

Terra USD(UST)是由Terraform Labs推出的所谓的稳定币。该币通过算法挂钩的方式与美元挂钩,使用另一个Terraform的加密货币LUNA来维持其挂钩。该系统通过套利网络运作,LUNA和UST的来回交易——当有利润时,卖掉其中一个,买入另一个,便宜的那个币的需求就会上升,推动其价格回升。很长一段时间,这种做法是有效的,UST能与美元保持接近1:1的兑换比例。这种机制也燃烧正在交易的币,这在崩溃中起到了推动作用。

Terra的生态和稳定机制的一部分是Anchor Protocol,它类似于储蓄账户,大量的UST被存入其中以获得长期的高收益。在其高峰期,Anchor持有所有流通中近75%的UST——UST的价值高度依赖于该池的运作。

Anchor Protocol从贷款人那里借到UST,将其借给借款人,为贷款人实现大约20%的收益率——该功能很像银行。从今年3月起,这一收益率变得不稳定,随着Anchor Protocol持有的准备金(Terra为满足收益率而保留的资本金)而上下波动。随着贷款人的增加,他们被高额的回报所吸引,为支付他们的收益,准备金开始减少。一个暂时的解决办法是向Anchor Protocol注入更多的UST,提升准备金。显然,这无法持续下去,因为Anchor Protocol对用户没有足够的吸引力,用户也就不会继续往里投钱。

2022年5月,价值20亿美元的UST被从Anchor Protocol中撤出并清算。这给LUNA带来了巨大压力,因为套利者会利用价格差异,使LUNA和UST之间的价差越来越大,而这种差距本来就不应该变得这么大。Luna Foundation试图向系统中注入更多的UST来填平这一价差(不要忘记,LUNA被铸造时UST就会燃烧),寻求重新控制和平衡两种加密货币的价格。

随着大量的LUNA进入市场,它再也无法维持其价值,随后出现暴跌。Luna Foundation试图使用储备的比特币来稳定UST/LUNA的努力也失败了,导致比特币同时大量流入市场——供过于求,导致比特币价格下跌

2.2.哪里出了问题?

一系列的问题导致了Terra的崩溃:准备金不足,算法有缺陷,以及Anchor Protocol没有设定提款限制。

如果有限制措施来解释大额提款,也许UST就不会脱钩了。

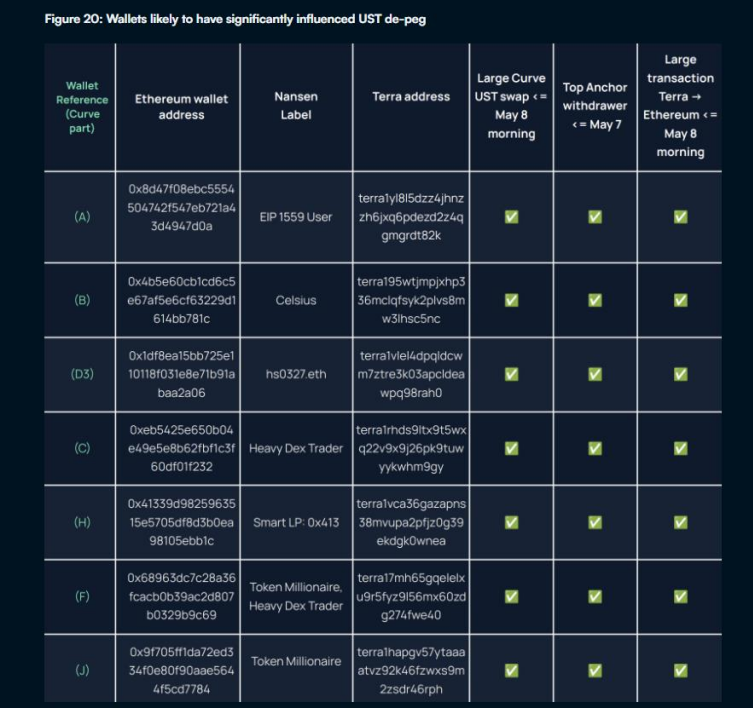

2022年5月,Jump Crypto审查了UST/LUNA的活动,发现只有少数大额交易是导致该货币不稳定和崩溃的原因。这些交易已追溯到少数几个钱包,所有这些钱包持有人的身份仍然不明。令人担忧的是,少数几个人就能破坏整个加密货币生态系统的稳定,而且不需要承担后果或责任。这一点在下文中会进一步讨论。

关于Terra出错的更全面的分析,参考Nansen的报告https://www.nansen.ai/research/on-chain-forensics-demystifying-terrausd-de-peg。

2.3. Anchor Protocol撤资

UST从 Anchor Protocol中撤出的20亿美元已经追溯至七个钱包,包括Celsius Network。

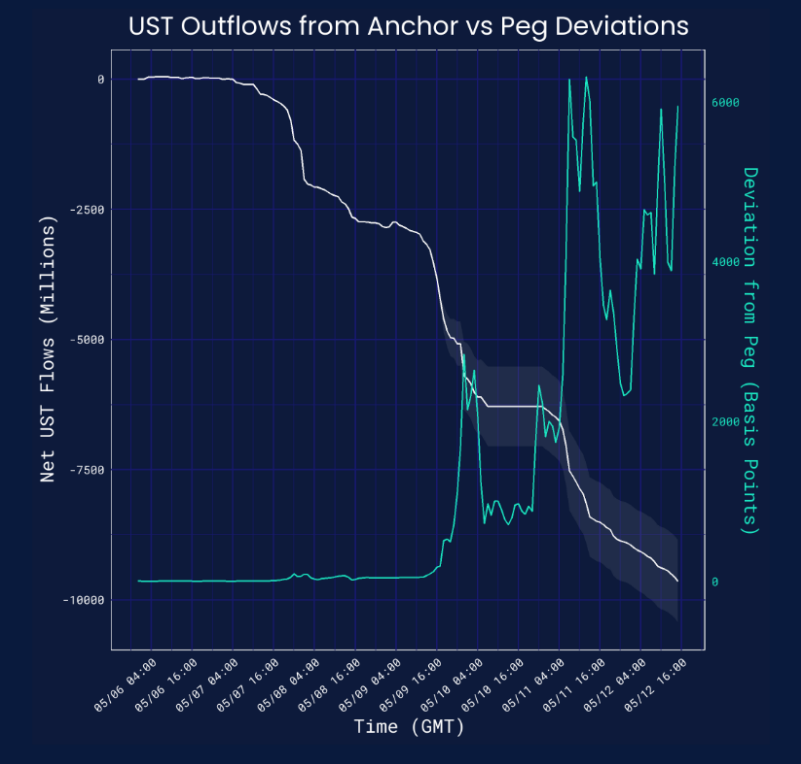

下图说明了随着UST从Anchor的撤出,UST与美元的挂钩偏差越来越大。

在Nansen对UST脱钩的分析过程中,出现了对脱钩有重大影响的七个钱包(见下图)。其中一个钱包已被确定为属于Celsius,其在Anchor Protocol的撤资所造成的危害大于贡献。这一点在下一节会进一步讨论。

几个主要的UST持有者的行为足以破坏Terra生态的稳定,并导致小钱包持有者赔钱,而他们却无法追偿。

令人震惊的是,正如我们将看到的,Terra的崩溃直接导致了许多加密对冲基金和网络的崩溃。这些基金和网络的"稳定币"(一个算法的稳定币)持仓量太重,这种高风险的投资行为使数百万用户的资金遭遇损失。

虽然如此,Terra崩溃造成的影响,也不能全怪它;加密市场的大额贷款人和投资者缺乏审慎的做法,也必须承担其应有的责任。

3、Celsius Network(一个加密货币交易所的崩溃)

著名的加密货币交易平台Celsius Network在美国申请了破产。6月12日,Celsius冻结了投资者的账户,在一个月的不确定性之后,Celsius几乎是在没有任何警告的情况下宣布破产的,原因是交易所的流动性太差。

Celsius无法满足投资者提款的原因仍然不明了,它们似乎是杠杆率过高(和准备金不足)、相关人士决策失误,以及主要加密资产持有者和Celsius高管可能存在一定程度的渎职行为。

3.1. ETH和STETH

为了理解最近Celsius及其相关代币CEL的崩溃,下面我简要解释一下Celsius的质押行为。

Celsius大量投资于stETH,这是一种代表ETH(以太坊网络代币)的代币,质押在以太坊2.0信标链上,它是一种使用不同验证方法的二级 "升级版"以太坊区块链。stETH的目标是在ETH平台的"升级"中获得奖励。以太坊合并将目前的以太坊网络从工作量证明共识机制(验证方法)过渡到权益证明。stETH本质上是锁定在去中心化智能合约中的ETH,为长期投资者赚取奖励。为赚取奖励,用户将他们的stETH质押到各个网络的流动性池,流动性池将stETH的价格与ETH的价格挂钩。他们便能够在新网络上以ETH的未来价值获得奖励。

Celsius用户将他们的ETH代币的钥匙交给Celsius,然后Celsius将这些代币以智能合约的形式质押成stETH。当Celsius想提取ETH时,就在Curve流动性池中出售stETH,换成ETH。过度交易和提取stETH换取ETH导致了1:1价格挂钩的不稳定——需求的增加导致ETH价格的上升。也就是说,随着Curve资金池的枯竭,Celsius没有了足够的ETH来满足客户的提款。stETH的第一次脱钩与Terra的崩溃类似,因为用户担心不稳定,寻求回到主网络交易。Nansen报告显示,第二个事件加剧了脱钩,其他大玩家试图卖出他们的stETH仓位。

这导致了对Celsius的挤兑,用户恐慌地撤回他们的投资,结果造成Celsius冻结了网络。随后的流动性危机导致Celsius在2022年7月17日申请清算。

3.2. Anchor Protocol

Celsius有大量的用户资金投资到Terra的Anchor Protocol内。虽然它在Terra崩盘前撤出了大部分资金,但这也证明是一把双刃剑。撤回资金对UST的脱钩造成了压力,消费者对加密市场的不稳定感到恐慌——导致大范围的加密货币撤资和价格下跌。

这也影响了Celsius持有的其他货币,特别是比特币,它直接受到Terra试图稳定UST的影响(导致比特币价格下跌)。

3.3. 不良贷款

在Celsius的破产申请中,它将30%的用户贷款归为坏账——约3.1亿美元。这些是借款人(来自Celsius)无法偿还的贷款,基本上在Celsius的账上被注销了。

Celsius进一步披露了Three Arrows Capital应付给它近4000万美元的债务——鉴于Three Arrows Capital的破产,还款已经不太可能了。

总的来说,该交易所报告其资产负债表上有近12亿美元的赤字——首席执行官Mashinsky将其归咎于"不良投资"。

3.4. 被指控的渎职行为和缺乏监管

自2022年6月冻结投资者账户以来,已经有多起针对Celsius Network的诉讼,其中一些诉讼指称该公司存在明显的欺诈行为。

在冻结投资者账户之前所采取的一些行动,Celsius还没有做出解释,比如向FTX交易所支付3.2亿美元,以及Celsius持有的高杠杆仓位。给FTX的付款是在客户账户被冻结前不久进行的,据称是为了偿还一笔贷款。在普通的清算程序中,这是公司即将破产的情况下对债权人的优惠待遇。通常情况下,法院可能会命令撤销付款,以便债权人能够根据债务等级得到公平对待——即使在接受优先付款方面债权人没有过错。

上面的统计数据是Celsius在6月12日冻结客户账户之前提供的最后一周统计数据。5月6日—5月12日这一周显示了大量的资金外流和负的持仓收益。

Celsius本质上表现得像一家银行,却没有支持银行业务的制度框架。接受客户资产(加密货币)的做法看起来非常像传统金融中的吸收存款,这是一种受到严格监管的做法。通过将这些存款质押在资金池中可以进一步贷出存款,看起来也非常像银行对客户存款的处理方式,而且没有传统金融中提供的保险。

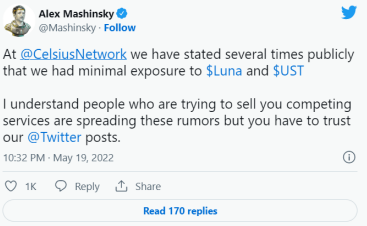

在Celsius崩溃前,首席执行官Alex Mashinsky的推文是在蓄意误导大众。至少可以说是违反了他对Celsius的信托责任。还有一些说法是,Mashinsky直截了当地告诉公众,Celsius对UST的风险敞口很小——其实不然,因为它是影响UST脱钩的最大钱包之一。

事实上,直到6月12日,Celsius还一直在积极吸引新客户,推出旨在吸引流动性的促销产品,并向接受六个月锁定期的客户提供奖励。

Mashinsky6月12日的推文是对用户关于提款咨询的回应,据说在账户被冻结之前,取款功能已经有几天无法正常使用了。

鉴于加密货币没有像金融产品或法定货币那样受到监管,不能说Celsius违反了监管。但是,他们可以被认定有疏忽行为,没有实施审慎的做法和/或故意误导消费者。

不管怎么说,现在Celsius已经申请了破产,消费者不禁要问,他们还有什么补救措施——答案是很少。

3.5. 破产中的消费者权利

2022年7月,Celsius以破产法第十一章申请了破产。在美国,它允许公司重组债务,以保持公司的业务运营。

一般来说,第十一章的破产会优先偿还有担保的债权人,然后是无担保的债权人,最后是股权持有人。Celsius的大部分账户持有人是无担保债权人,他们只有在有担保债权人(通常拥有最高的未偿债务)得到偿付后才会得到偿付,而且只能根据Celsius账户中剩余的可用资产按比例得到偿付。

这是因为在将法定货币或加密货币存入Celsius时,该货币成为与其他用户的存款("commixtio")组成的资金池的一部分。因此,用户没有权利要求归还特定的法币或加密货币,而是只能要求归还其贡献的价值,并遵守与Celsius的协议,这在条款和条件中详细说明。普通银行法中与存款有关的保护和所有权并不适用于加密交易所,与加密交易所的协议可以免除他们对存款完全损失的责任。

用户在Celsius持有的存款完全损失的风险,在Celsius的条款中被披露和免责:

"通过向Celsius出借合格数字资产或以其他方式使用服务,您将无权获得Celsius可能从任何数字资产的后续使用(或其他方式)中产生的任何利润或收入,您也不会面临Celsius可能因此而遭受的任何损失。但是,您将面临Celsius无法部分或全部偿还其债务的可能性,在这种情况下,您的数字资产可能面临风险。"

值得注意的是,在这里存入法币与存入数字资产没有什么不同。通常情况下,当把资产借出去,所有者仍保留所有权。所有者将有权要求交付他们的资产(以证明他们的资产)。这里的情况并非如此,因为储户放弃了对其加密资产的所有权,只对其贡献的价值拥有无担保的权利。

"在遵守适用法律的前提下,在您选择在Earn Service(如果您有权使用)中使用合格数字资产,从而通过您的Celsius账户将这些合格的数字资产借给我们,或者在Borrow Service(如果您有权使用)中作为抵押品的期间,您授予Celsius对这些合格的数字资产的所有权利和权益,包括所有权,以及在不进一步通知您的情况下,在Celsius自己的虚拟钱包或其他地方持有该数字资产的权利,以及抵押、再抵押、三重抵押、、多重抵押、出售、出借或以其他方式转让或使用该数字资产,单独或与其他财产一起,以及所有附带的所有权,以及在任何所有权期间。"

在监管加密行业时,加密交易所将是监管者控制的第一站。虽然我们推崇去中心化金融的去中心化特性,但这些交易所实际上是中心化的——作为中央控制的加密市场的接入点。进入加密交易所的投资者对他们的"存款"没有权利,而在传统金融中,存款受到法律的特别保护。传统金融还为存款人提供了一定程度的透明度,而加密货币交易所却没有。这种将加密货币的控制权从投资者手中转移和缺乏透明度的做法,完全扭曲了区块链和去中心化金融的目的,让投资者怀疑他们当初为什么选择去中心化而不是传统金融。下面我会进一步讨论一些可能出台的法规,这些法规如果得到妥善的实施,不仅可以保护这个行业,还可以推动其发展。

4、Three Arrows Capital(加密货币对冲基金)

2022年中期,Three Arrows Capital(简称3AC,三箭资本)的倒闭令行业内的许多人感到惊讶。3AC是一家加密资产对冲基金,成立于2012年,从2017年开始投资加密资产。3AC的策略主要涉及加密衍生品,但投资组合也包括投资开发加密产品和技术的加密公司。3AC的资产管理规模在巅峰时期曾达到100亿美元。

3AC的跌落神坛与它的Terra风险敞口有关。3AC曾以5亿美元买入1090万个LUNA,然后将这些硬币锁起来,进行质押。随着Terra的崩溃,3AC的持币价值减少,持有的LUNA现在只值670美元。

3AC还持有大量的灰度(Grayscale)比特币信托("GBTC"),自加密ETF兴起以来,该信托一直是折价交易。在Terra暴跌后,3AC的主要策略是GBTC套利,他们希望GBTC被批准转换为ETF,那么折价就会逆转。这并没有发生,比特币的价格随着Terra出售其比特币储备而下跌,进一步消耗了3AC的其他持币价值。3AC还利用GBTC股份购买稳定币,这又回到了它对Terra的购买,都是为了偿还比特币贷款。3AC不再是GBTC的持有者,在一个未披露的时间出售了所有持仓——估计是亏损的。

与Celsius一样,3AC也受到stETH的影响——随着stETH的贬值,3AC也失去了价值。除此之外,据报道,3AC是加密资产——尤其是比特币——的巨额借款人,这些贷款人的账上很可能会出现相应的坏账。Voyager Digital是这些贷款人之一,借给了3AC一笔6.6亿美元的无担保贷款。Voyager Digital现在也已经申请了破产。

3AC是一个最好的例子,说明了加密货币市场的相互关联性,相对较小的冲击对一个过度杠杆化、储备资金不足的生态会产生更大的影响。Terra毕竟是众多交易所中的一个,也是众多系统中的一个,它不可能与其他交易所隔绝。虽然,批评者指出,3AC触达了多的贷款人,其中许多人从散户那里吸收存款,使他们的债务增加到无法承受的程度。就这样,3AC的投资决策不仅影响了机构客户,也影响了散户,渗透到向3AC提供不良贷款的普通网络用户。

除了糟糕的投资决策外,3AC还受到新加坡当局的谴责,因为它为了获得更多的贷款而向贷款人做了误导性和虚假的披露——涉嫌欺诈。

正如Decrypt所言:

“在6月26日提交的宣誓书中,Blockchain.com的首席战略官Charles McGarraugh还透露,3AC联合创始人Kyle Davies在6月13日告诉他,Davies想从Genesis再借5000个比特币,当时的价值约为1.25亿美元,‘以支付给另一个贷款人的追加保证金’。这种行为在庞氏骗局中很常见,即用后来投资者的钱支付给早期投资者。”

这凸显了对加密资产贷款缺乏审慎监督的问题,这个行业未能检查大玩家为了快速获得回报而采取的冒险行为。

5、基础市场影响

由于目前全球经济不景气,加密货币的崩溃变得更加严重。加息、战争以及能源和粮食的短缺都助推了消费者的预期——影响了市场行为,甚至影响了加密资产。

随着全球金融前景愈加暗淡,消费者希望降低风险,寻求更安全的投资,包括更安全的加密投资和传统投资。这包括投资于风险较小的加密产品,如ETH而不是stETH。

如果消费者在加密货币中的存款没有任何安全保障,就会助推对交易所和质押池的恐慌——这正是Celsius和Anchor面临的情况。监管机构对市场操纵越来越清楚,表明有必要在加密市场的主要机构角色中实施制衡。监管的不确定性进一步增加了消费者的不良预期,促使市场转向被认为是更安全的投资。

加密市场是全球经济的一部分,因此也会经历起伏,这取决于普通消费者的感受。然而,尽管如此,该行业的起伏周期可以通过监管的干预解决,因此,对系统的冲击不会像最近那样产生灾难性的影响。

6、监管改革的必要性

经济学家对为什么和何时进行监管有相互矛盾的说法。这些理论不仅适用于银行,也适用于加密交易所和提供与银行类似服务的机构——吸收存款、产生利息和放贷。这些理论通常会触及垄断、信息不对称和外部性。

负外部性是指第三方因经济交易而承受的成本。银行业中,例子包括:(i)对有偿付能力的银行的挤兑;(ii)银行倒闭导致的经济困境或崩溃;以及(iii)政府提供的存款保险的成本上升。

银行业的垄断者会导致对消费者的不公平,因为大玩家没有竞争对手的挑战,因此可以操纵市场。

信息不对称涉及到由于缺乏透明度而对消费者的剥削,导致消费者做出不利的决定。消费者在对投资和风险的理解上往往不如银行成熟,他们需要保护。

最近的冲击对加密市场的影响清楚地显示了上述所有三个问题。在多家加密交易所和投资基金倒闭后,市场显然遭遇了经济困境。市场集中在几个大玩家之间,显示出无论是在链上还是利用社交媒体他们对市场可能存在的操纵(想想破坏Anchor Protocol稳定的几个钱包)。市场的相互关联性也导致在一个人破产的情况下,无法使其他参与者相互隔离。这些交易所和投资基金缺乏透明度——消费者实际上不知道他们的资金流向,也不了解他们接受到的信息——这显然是一个信息不对称的问题。

所有这些问题都提供了很好的理由,令该行业的监管与传统金融中的监管相一致,这样消费者既能得到保护,又能在遭遇损失时享受补救措施。

6.1. 传统金融中的补救措施

6.1.1. 中央银行保险

在大萧条之后,全球许多中央银行采取了强制保险的做法,迫使银行为存款购买最低数额的保险,确保在银行破产时消费者得到保护。

这为储户提供了安全保障,并在金融困难时期增强了对银行的信心,减少了银行的挤兑现象。在没有明确的存款保险计划的国家中,中央银行也可以行使其自由裁量权,对在破产银行中失去存款的消费者进行补偿——这要具体情况具体分析。

存款保险的安全网是消费者在传统银行业务中可以享受的补救措施,而加密交易所(如Celsius)的储户则无法享受这一措施。

6.1.2. 审慎监管

在传统金融中,银行受制于中央银行的权威和审慎监管——基本上它确保了银行合法依规经营。如果中央银行为从事高风险业务的私人银行提供保险,并在私人银行业务出现问题被迫关闭时用纳税人的钱来进行赔付,那就是不负责任的。

一个强有力的监管制度,既为吸收公众存款制定规则,又监督这些存款的使用情况,可以减少银行倒闭,提高大众对银行系统的信心。

世界各地的许多中央银行根据这些因素对私人银行进行监管:资本、资产质量、管理的健全性、收益、流动性和对风险的敏感性(如果风险得到妥善的管理)。这同样也可以适用于加密货币投资和交易所。

6.2. 消费者可享受的补救措施

在传统金融领域,大多数消费者在受到不审慎(或非法)的银行行为损害时,可以向相关的监管机构求助。

目前,在大多数司法管辖区,当交易所或投资工具申请破产时,消费者拥有作为无担保债权人的权利。如上所述,通常他们处于一长串债权人的末尾,意味着对他们的赔付很少。

消费者还需要查看他们与交易所或投资公司的合同,以寻求相应的补救措施。不幸的是,许多合同(尤其是细小的条款)都很宽泛,并拒绝赔偿消费者可能遭受的损失。目前,消费者应该阅读所有适用于他们的投资条款,除非他们对遭受这些条款所涵盖的最不利的情况感到满意,否则不要进行投资。

当然,如果在任何公司的交易中存在欺诈因素,导致消费者在投资上的损失,那么消费者可以在民事法庭中得到补偿。然而,这是一个漫长而昂贵的过程,对大多数消费者来说不值得花时间和成本。

与大多数行业一样,也存在着安全风险。由于加密交易通常是无管辖权且匿名的,我们很难追踪黑客。这是监管机构在实施最低限度的监管时需要考虑的问题,可能会让交易所对消费者钱包的损失负责。

7、待定的监管

全球大多数司法管辖机构都有计划对加密货币进行监管。有些人想宣布它是一种商品,有些是法定货币,有些是金融产品。

在欧盟,反洗钱法规要求加密资产服务提供商需持有提供服务的许可证。这与提供金融服务所需的许可证不一样,也不附带相同的报告标准。加密资产市场(简称MiCA)法案已经提交欧洲议会,预计将在2024年通过——它使加密资产服务提供商与金融业的步调更趋一致。

MiCA有以下目标:

1.为欧盟现有金融服务法律中未涵盖的加密资产提供法律确定性,目前有明确的需求。

2.在欧盟范围内,为加密资产服务提供商和发行商建立统一的规范。

3.将目前适用于加密资产的国家框架替换为欧盟金融服务法规;以及

4.为所谓的 "稳定币"制定具体的规则,包括电子货币。

根据《欧盟金融工具市场法规》(MiFID)和《电子货币法规》(EMD),已经被定义为金融工具或电子货币的加密资产不属于MiCA的范围。MiCA的目的是协调监管,并"捕捉"那些不属于现有法规的加密资产活动。

该法案特别规定了对加密资产服务提供商的许可要求,并对稳定币规定了准备金要求。MiCA并不涉及加密世界的所有方面,但它确实解决了市场中的一些大问题--特别是在处理加密交易所提供的服务上,并规定了保护消费者的责任。

在世界范围内,加密行业将受益于对加密资产的监管,这种监管既对行业施加了审慎的标准(规定了门槛和安全经营的报告),又为消费者提供了一个明确的途径,以执行他们的权利,并有一个明确的监管机构提供保护。这些法规能阻止对风险资产的过度追求,提振市场对该行业的信心。

8、结语

最近加密货币市场的下滑显示了系统性的缺陷,需要监管来约束不负责任的行为,保护消费者。Terra的崩溃不是孤立的,是过度杠杆化的加密对冲基金和交易所的转折点。Celsius是其中之一,不仅对Terra的投资过重,而且是推动挤兑Anchor Protocol的主要参与者之一。对stETH的风险敞口,另一个将脱钩的工具,加剧了Celsius的损失。3AC也许是最能说明整个行业所产生的连带影响的案例之一。作为一个重要的借款人,面临着在交易所账面上的坏账,3AC过度杠杆的仓位导致了清算。在所有的动荡背后,是这些基金和交易所的高管不负责的行为,他们在用别人的钱来赌博,自己却不用承受严重后果。

加密市场内的参与者可能是私营企业,如对冲基金,但仍然会影响到总体的市场,因为他们拥有着很大比例的市场资源。像我们最近看到的那样,对所有有可能破坏市场稳定的人实施监管,可以为消费者提供急需的保护,并协助实现长期的市场稳定。