多维度剖析Uni V3,Curve V2,DODO 三者的底层做市算法

多维度剖析Uni V3,Curve V2,DODO 三者的底层做市算法,比较算法数据表现,并对比整体市场表现。

原文标题:多维度剖析Uni V3,Curve V2,DODO 三者的底层做市算法

原文作者:Dr.DODO

原文来源:twitter

从恒定价格、恒定乘积做市到集中流动性算法,DEX 做市算法效率越来越高。集中流动性方案中,Uni V3,Curve V2,DODO 三者采用不同的算法来集中流动性,以此提高 LP 资金效率。

今天将多维度剖析三者的底层做市算法,比较算法数据表现,并对比整体市场表现。

1.集中流动性是通过改变做市曲线流动性分布,将流动性集中在市场交易最频繁的区间,来提高做市资金效率。广义上,任何调控做市曲线、改变资金池流动性分布,使流动性集中在市场价格附近的行为都是集中流动性。

Uni V3,Curve V2,DODO 都在改进资金利用效率,满足代币交易和做市需求。

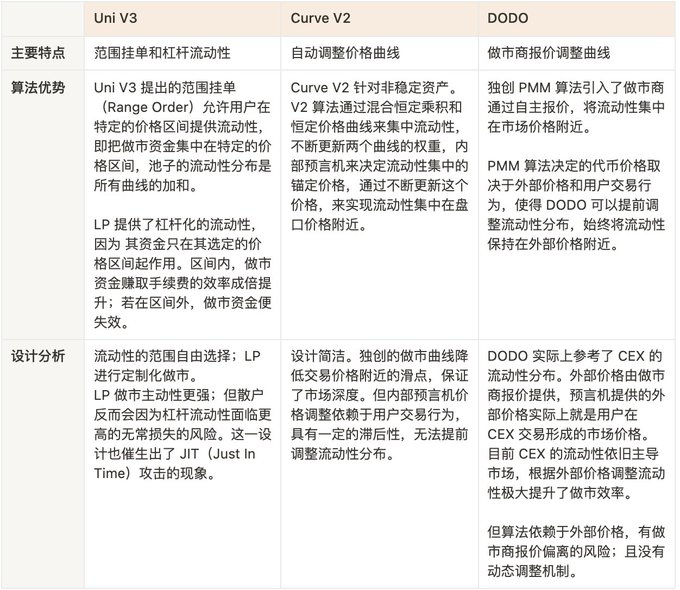

2.从算法特点、设计分析,我们对 Uni V3,Curve V2,DODO,三者采用的集中流动性做市曲线做了个对比。

3.做市曲线对比

由于做市算法各不相同,本文数据分析做了一定的处理。

比如,我们选取 Uni V3 以太坊主网的 USDC/WETH 0.05% 池,Curve 以太坊主网的 USDT/WBTC/WETH 3crypto 池,DODO Polygon 上的 USDC/WETH 做市商池。数据范围从 22 年 1 月 1 日到 8 月 16 日,间隔为 1hr。

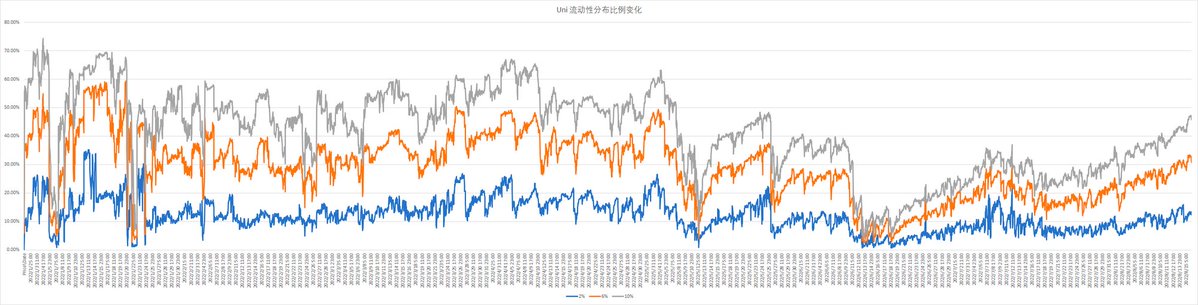

3.1/ Uni V3

USDC/WETH 0.05% 流动性整体集中的程度较高,波动较大,在不同的市场环境下波动有所不同。

如市场波动较大时,池子的流动性分布发生较大变化,市场价格附近的流动性集中程度迅速降低。此外,大多数时候,流动性最高的 tick 价格与市场交易价格较为贴合,但某些时候会发生较大偏离。

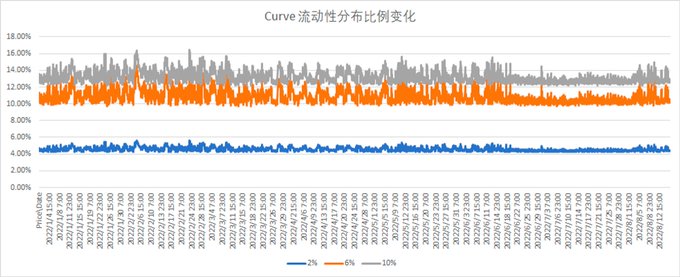

3.2 Curve V2

池子的流动性分布集中程度较高,波动性较低。市场价格和拥有最高流动性的价格之间在大部分时间会有一定的偏离,但最大不超过 1%。

Curve 的内部预言机价格与市场价格存在一定偏离。虽然偏离程度较小,但大多数情况下都有些许偏离。这说明了 Curve 内部预言机的价格调整存在一定时滞。

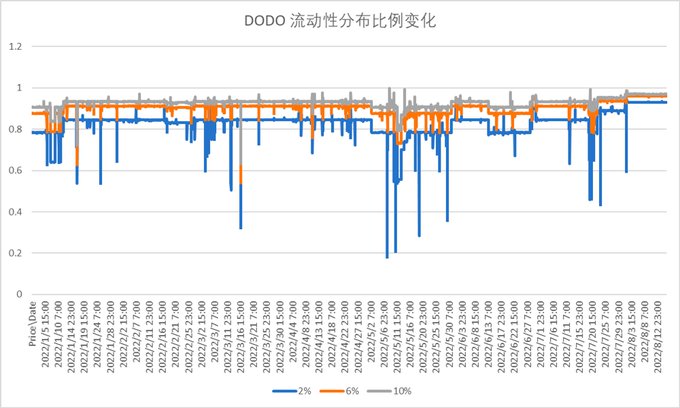

3.3 DODO

池子的流动性分布的波动较大,流动性集中在市场价格附近的程度非常高。

总体来看,DODO 的做市商最低会将 K 值设定到 0.01,并且高频率更新参考价格,从而将流动性集中。同时,由于 DODO 做市商报价频率较高,市场价格和拥有最高流动性的价格之间保持高度锚定。

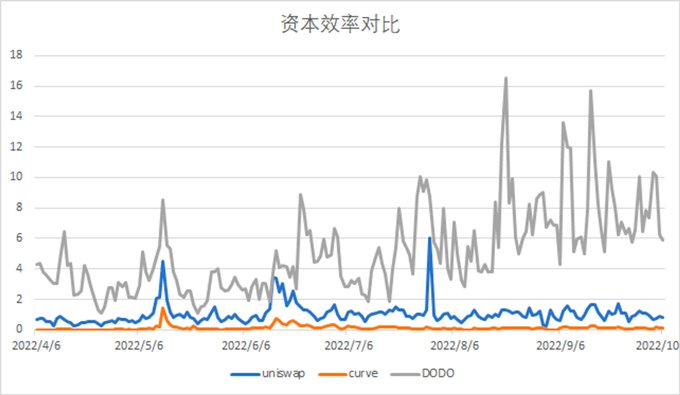

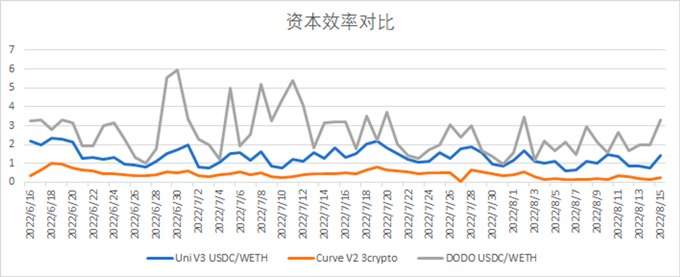

3.4 资本效率

由于三个样本池之间的交易量和 TVL 绝对值相差较大,我们将直接比较资本效率。

从表现来看,DODO USDC/WETH 的资本效率高于 Uniswap USDC/WETH,高于 Curve 3crypto 池,这与流动性分布表现一致。

4. 市场表现

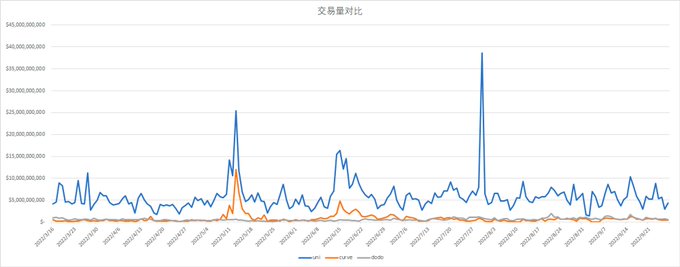

从交易量来看,Uni V3 的交易量绝对规模超过 Curve 和 DODO。DODO 增速度快,7 月中旬之后,其交易量持续领先 Curve。由于稳定币行情的波动,Curve 在 5、6 月份的交易量跳涨。

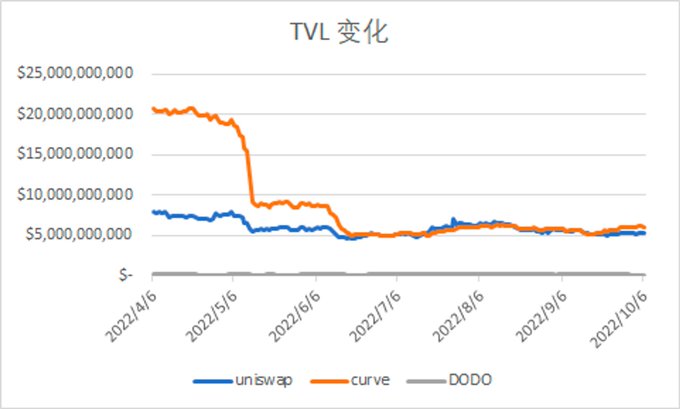

4.1 TVL 上,Curve 在稳定币行情出现波动后开始急速下降,不足峰值一半。Uni 的 TVL 总量较大,波动性不高,并在较差的市场行情下保持了稳定。相对而言,DODO 的 TVL 较低,稳定币占比很高。

4.2 DODO 整体资本效率最高,其次是 Uniswap,Curve 最低。DODO 资本效率高主要是因为其稳定币交易对和专业做市商做市。

Uniswap Lab 的团队在 Dunecon 中也提到了 DODO 在稳定币交易上的优势: