Biteye周报:稳定币之战Curve搅局,Ledger硬件钱包丢失150万美金

一直以来,Curve 作为稳定币流动性最深的去中心化交易所,在牛市时几乎所有稳定币的项目方挤破头想要得到 Curve 更多流动性扶持(年初的 Curve War),而 Curve 却一直没有发行自己原生稳定币。

原文作者:Biteye

原文来源:Biteye

01.新趋势

稳定币之争迎来最强竞争者——crvUSD

一直以来,Curve 作为稳定币流动性最深的去中心化交易所,在牛市时几乎所有稳定币的项目方挤破头想要得到 Curve 更多流动性扶持(年初的 Curve War),而 Curve 却一直没有发行自己原生稳定币。

本周,这位稳定币市场流动性「裁判」下场当起了「球员」——发布了协议原生的稳定币 crvUSD 白皮书(初稿)。由于此篇白皮书发布时恰逢大户 @avi_eisen 在链上做空 crv ,再结合过于粗糙的白皮书行文,在此敏感时刻颇有项目方护盘之嫌。

团队也表示此版稳定币白皮书并非终稿,会后续发布更详尽版本。好在,虽然白皮书写的并不具体,参数、公式并未确定下来,但我们依然可以透过框架了解 Curve 这位稳定币市场的裁判的原生稳定币大框架。

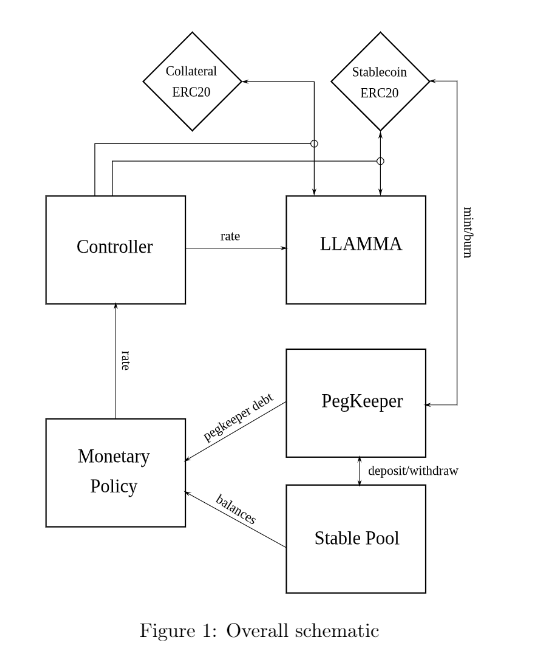

Curve稳定币大体要点分为四部分,有负责在ETH价格波动时的清算机制(LLAMMA)和提供清算流动性的带状流动性机制(Liqudity Band),也有负责维持crvUSD价格锚定 1 USD的价格锚定模块(PegKeeper , Stable Pool),同时还有一直以来Curve生态中最核心的Crv排放控制模块 Curve Gauge 来激励crvUSD规模增长。

自动清算机制——LLAMMA

不得不说,这一特性将使 Curve 的稳定币与众不同。整个循环中最令人印象深刻的是所谓的 LLAMMA(Lending-Liquidating AMM algorithm),直译中文就是借贷-清算 AMM 算法。

LLAMMA 负责的是抵押品(如 ETH)和稳定币的转换,简单来说,如果 ETH 稳定,crvUSD 就有足够的抵押品支持。

当 ETH 价格下跌时,LP 逐渐卖出一些 ETH 换取 crvUSD;随着 ETH 价格的上涨,LP 持仓卖出 crvUSD 换取 ETH。

这一角色对应以往借贷平台就是清算机制:当抵押代币价格下跌时,抵押仓位健康状况可能会迅速恶化,铸造稳定币的用户会立即被清算。

旧模型有着一定问题,比如在极端下跌行情过后,散户被清算,而市场却又迅速反弹,此时被清算用户会蒙受非常高比例的损失。可以看出如果换成 LLAMMA 机制,用户就不会发生如此重大损失。

这种策略很好地帮助抵押用户控制了在波动行情的永久回撤,并允许更多被动的仓位管理。不过,如果波动过大,清算仍然是会发生的,因为不论任何金融产品,只要存在抵押行为,就一定存在清算。

另外,每个稳定币-抵押品对都与抵押物组成流动性对。也就是说,用户不仅可以把 ETH 借给 crvUSD,同时抵押进去的 ETH 还可以把这些作为交易对的流动性(ETH-crvUSD),因此放大了资金效率。

带状的清算流动性(Liqudity Band)

这个概念有点像做市的 Uni v3 管理器,但不同的是 Liqudity Band 完全运行在链上,不再需要链下策略机器人操纵。

在这个概念里,抵押人的清算价并不是一个单一的价格,而是设定清算价格分别在几个带状的区间,即在设定的价格范围内增加「清算」流动性。

抵押者的借款行为可以理解成在不同清算价格存入抵押品,并借出 crvUSD。若当抵押物价格穿过当前某个范围时,在此清算范围内的抵押品被清算。

反之,如果价格回到这一位置,用户的抵押物将会恢复。

根据一些博主的说法,这种「清算」流动性必须增至至少 5 个波动幅度,最高可达 50 个。范围越大,你的头寸清算得越慢,而范围缩小意味着清算过程可以更快地进行。

比如在一个用户在 1100-1200 的价格区间获得了 1 个 ETH 等值的贷款,清算范围可以设定为:

1100-1110 0.1ETH;

1110-1120 0.1ETH;

…

1190-1200 0.1ETH

如此,一旦 ETH 的价格跌至 1190-1200 区间,该用户的这部分 0.1ETH 的头寸将被清算,那么,此时头寸会减少到 0.9 ETH (合计:0.9 ETH 贷款 和 0.1 ETH 在 1190-1200 美元范围内变现) 和大约 119 美元 (变现 0.1 ETH 换算 119 crvUSD)。

价格锚定机制(PegKeeper , Stable Pool)

价格锚定机制是由 PegKeeper 的合约扮演的:

当 crvUSD>1 时,PegKeeper 合约铸造无抵押的稳定币,并将其单边存入 LP(crvUSD);而当 crvUSD<1 时,PegKeeper 从 LP 中提取并烧掉稳定币。这些行为会让 crvUSD 在>1 时迅速贬值,在<1 时升值。

可以注意到在价格>1 时,铸造稳定币是无抵押的,白皮书中表示此时稳定币池中的流动性可以变相作为这部分多余发行代币的抵押品。

激励增长模块——Gauge

最后说回 Curve 协议,如开始讲的,无论稳定币有多大市值,Curve 都是一切稳定币项目方必争之地:上到 Usdt,下到 Usdd,没有一个稳定币不用看 Curve 的「脸色」。

这里 Curve 的「脸色」是通过一个叫 Curve Gauge 的机制反映出的,veCRV(锁仓 crv)的持有者可以联合或借助「贿赂」在 Gauge 投票决定下一期 Curve 稳定币交易协议中各个交易对的 crv 排放(挖矿收益)。

因此,谁在 Curve 中占有更多的投票,谁的稳定币就会在 Curve 中拥有更加深厚的流动性,同时也就是意味着市场普及率。

现如今,Curve 开启了既当「裁判」又当「球员」的稳定币时代,可以小期待一下新的稳定币的市占率。

不过 Biteye 也提醒如下建议:

1.LLAMMA 机制过于新颖,且在第一版白皮书中明确说明,整套逻辑未通过数学严格证明,从机制上还充满太多不确定性。任何对清算机制的创新,都需要严格(极端条件)的测试/证明,以保证系统不会出坏账,大家可以持续关注 Biteye,获得最新消息。

2. 不要被初期挖矿收益率冲昏头脑,而贸然直接二级市场兑换高溢价的 crvusd。高 apr 必定在二级市场的价格中有所体现,稳定币价格高于 1 是很常见的事情,大家在 fomo 的时候,一定记得算一下使用抵押物直接发行 crvUSD 和二级市场直接购买哪个划算。

3. 目前可以想到的,一个相对稳定的盈利策就是「初期挖矿,中期躺平,末期等着脱锚套利」。因为在熊市,并不推荐长期挖矿任何一个抵押型稳定币。

02.风险提示

本周在社群流传一位朋友使用 Ledger Live(知名硬件钱包 Ledger 的官方软件)中的交易功能,在发送近 150 万 usd 后,并未收到等值稳定币。

事故原因暂未有官方解读,社区流传了多个版本,有人说是因为 FTX 暴雷,交易提供方出现了资金缺口;也有人说用了错误假冒的 Ledger Live 软件。目前还未有定论,但此时给予我们的警示是:

有些朋友觉得硬件钱包比软件钱包(热)安全,就让硬件钱包代替了热钱包的功能,使用硬件钱包交互合约的同时,储存大额资产。

这种操作一点也不安全,但凡交互过有问题的合约,整个钱包的资产都将暴露在风险中。强烈建议大家不要使用硬件钱包处理任何除转账以外的操作。

03.NFT

拥有强大背景的 NFT 项目 Momoguro

Momoguro 是一个有着很强背景的 NFT 项目,并且还有 web3 游戏和 IP 发展计划。

推特:

推特粉丝 2w 人,总共发了三条推特,虽都与抽奖无关,但是点赞都过千,最多的达到了五千赞,说明项目的真实粉丝比例很高。

根据最新推文,Momoguro 会以赞助商的身份参与迈阿密元宇宙活动(11 月 28-11 月 30 日),届时可能会公布更多关于项目的最新消息。

团队:

Momoguro 是由 Baobab Studio 创建的,这个工作室于 2015 年创建,参与了 7 部由好莱坞明星参演的动画电影,工作室获得过 3 次 Annie 奖,9 次 Emmy 奖,与 Disney 和 Netflix 都有合作,已经融资 3100W 美元,投资人包括 Disney, Netflix, Paramount 和 DreamWorks 等。

工作室的董事会成员有 Pixar 动画的联合创始人 Ed Catmull 和 Alvy Ray Smith, Twitch 的 COO Kevin Lin。CEO Maureen Fan 曾任职于 Ebay 和 Pixar, 并且还担任过 Zynga 的游戏 VP 副总裁,期间负责 Farmville 这款大热的游戏。

项目简介:

Momoguro 是一个基于 NFT 的 RPG 类型的游戏,玩家可以通过探索,战斗和收集 Momos,推进故事线,游戏会在 NFT 发售完成以后上线,预计时间是明年第一季度。

白名单获取方式:

1. 二创 Momoguro 的作品,在推特上分享并且 @ 官方,优秀的作品会获得白名单

2. 写一篇项目详细介绍并且分享

3. 制作 Meme 图

NFT 项目区域分化

最近的 NFT 市场出现了区域分化,我认为最主要的因素是地域 NFT 社区的文化差异导致不同地域玩家的交易行为出现了不同,主要是表现在交易的激进程度,激进程度由高到低:华人社区,西方社区,日本社区。

华人社区的纸手比例最高,其中最主要的因素是有很多专业工作室进入了市场,同时华人也是最吃苦耐劳的,尤其体现在卷白名单和批量冲 free mint。

西方社区纸手比例也不低,整体的交易和调研都和华人类似,但是没有华人那么勤奋。日本社区就比较特别了,其特殊的民族文化,让日本玩家把 NFT 当成是收藏品,他们买 NFT 更多是出于对作品和创作者的支持和喜爱,而不是把 NFT 当做炒作的对象或者是金融产品。

他们对持有的 NFT 社区有着归属感,他们更愿意长期地支持社区并且在这个过程中大家一起成长。这也就是日本项目的钻石手超高的基本原因。

前段时间日本项目受到热捧,但是有很多项目都以英文宣发为主,社区多以英文交流,那么这个项目的社区已经是开放式的社区了,不能再算是大家期望的钻石手「日本项目」了。

所以对于不同的项目要进行不同分析,而不是只因别人的一句这是日本项目就盲目地上。

风险提示:投资 NFT 有较高的风险,以上项目信息不做投资建议,Biteye 和以上项目没有任何商业关系。

04.新项目

Ocean Park

Azuki 关注,可以填写 waitlist 注册表,项目应该是今年一月份就开始筹划了。

https://twitter.com/thisisoceanpark

Intella X

这是一个基于 polygon 的游戏平台,想要成为 web3 游戏的先驱,目前有 9 款即将上线的游戏,同时 Magic Eden 也是其合作伙伴(Magic Eden 已经支持 Polygon)。

随着 solana 的崩塌,其 NFT 游戏相关的项目可能会往 Polygon 上移植,今年 polygon 也与不少 web2 品牌建立合作,让他们在 polygon 上发行 NFT。

目前 L2 还相对不成熟,polygon 在 zk-L2 方面也不落后,反而有赶超的势头,外加 BD 团队努力与 web2 品牌谈合作,且本身因为交易 gas 成本低,tps 也不错的基本面,或许会成为很多 web2 转型到 web3 游戏的项目方首选。

https://twitter.com/teamintella

Cora

借贷平台,没有清算,涉及了欧式期权。在借款过程中借方还需要支付给贷方一笔费用来买 put option,贷方同时也成了期权的卖方。

目前有测试网,需要持有 degenscore 的 NFT 才可以参加。

https://www.cora.money/

Yama Finance

从 doc 的介绍来看,该项目想成为去中心化 MakerDAO,所以会有稳定币 yamUSD,基于 ominichain,开发者可以在它的基础上继续 build,同时借助抵押物可以创建去中心化的桥。

https://twitter.com/yamafinance