灭绝、幸存与进化:写在11月的加密市场之后

在传统机构大规模入场后的第一个熊市里,我们见证了无数顶尖加密机构与项目在兴起之后,在短时间内化为历史一页;亦见证了大量牛市中存活下来的项目在熊市中不断进行着技术迭代、推陈出新,推动着加密行业在熊市中顽强发展。加密市场不会消亡;它只是在进化。

原文作者:Matt CEO@Blofin

原文来源:TokenInsight

灭绝

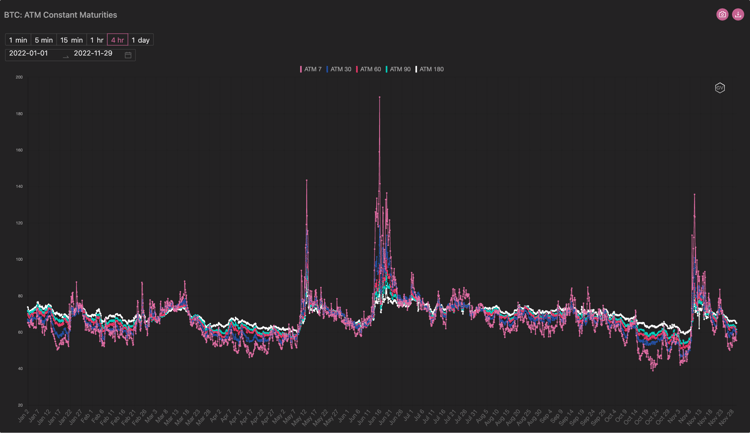

在2022年,有些机构在加密市场的历史数据中,留下了难以磨灭的印记:Luna、3AC Capital、FTX 的崩盘与倒闭推动着加密市场市值一路从1.8万亿美元左右下滑至8,500亿美元以下,并在加密市场的波动率图表中形成了三个显著的高峰。不过,更多的机构与项目只是在新闻里出现一次,甚至不会在新闻中露面;他们只是破产/倒闭,自此消失,“随风而去”。

2022年年初至今 BTC 期权隐含波动率变动,截至2022年11月30日。来源:AD derivatives (原gvol.io)

2022年年初至今 BTC 期权隐含波动率变动,截至2022年11月30日。来源:AD derivatives (原gvol.io)

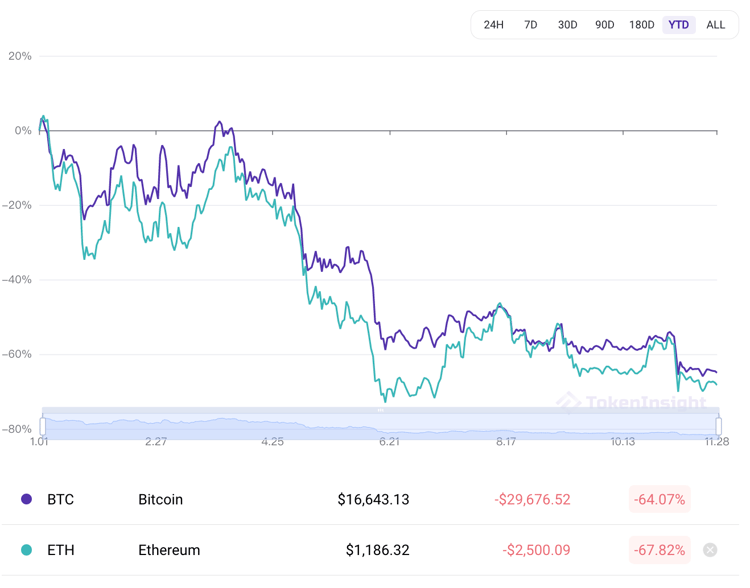

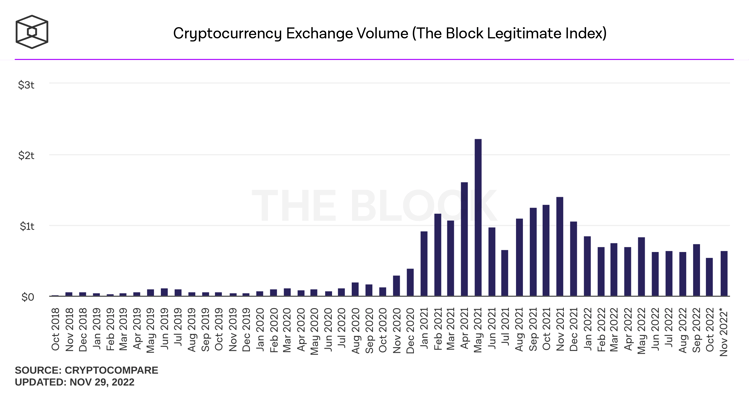

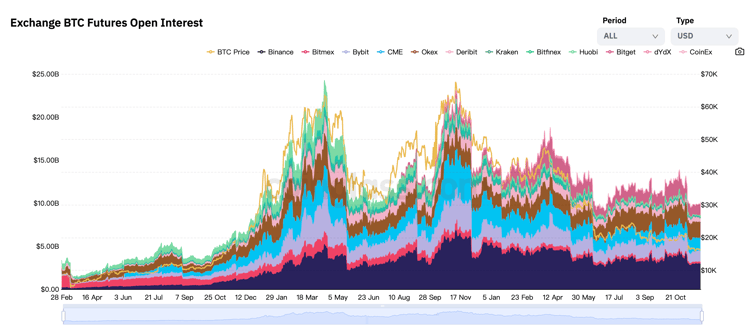

而对于个人投资者与加密市场信仰者而言,加密资产的下跌与一系列事件,则让他们逐渐趋向于离场或者观望——这直接导致了交易量的下滑与市场深度的降低。在 BTC 与 ETH 的价格距离年初已经下跌超过60%的当下,仅在现货市场,交易所内成交量已经下跌至2021年1月以来的最低水平;而在衍生品市场,BTC 永续合约与期货合约的持仓量也已经下跌至2020年12月同期水平。

2022年年初至今加密市场总市值变动,截至2022年11月29日。来源:AD derivatives (原gvol.io)

2022年年初至今加密市场总市值变动,截至2022年11月29日。来源:AD derivatives (原gvol.io)

2022年年初至今 BTC与 ETH 价格变动幅度,截至2022年11月29日。来源:TokenInsight

2022年年初至今 BTC与 ETH 价格变动幅度,截至2022年11月29日。来源:TokenInsight

交易所内现货月成交量变动,截至2022年11月29日。来源:The Block

交易所内现货月成交量变动,截至2022年11月29日。来源:The Block

BTC 期货合约及永续合约持仓量变动,截至2022年11月29日。来源:Coinglass

BTC 期货合约及永续合约持仓量变动,截至2022年11月29日。来源:Coinglass

从数据来看,也许不少投资者认为现在的确已经接近底部。暴雷的机构与项目已经是过去时;美元已经开始从高位走低,而美联储亦表态或将降低加息幅度。不过,这似乎有些乐观得过早了。

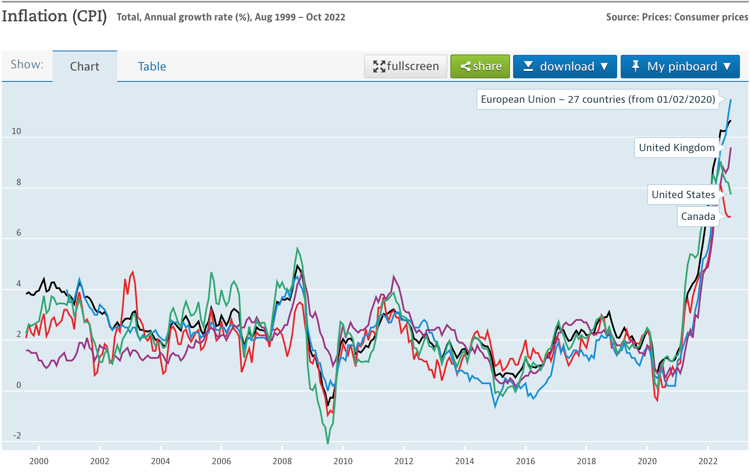

从宏观经济条件看,目前加密市场仍然面临着不断增加的流动性压力。在疫情下,各国通过多次降息与纾困政策,释放大量流动性,以支撑疫情期间的经济稳定。随着大多数国家进入后疫情时代,先前释放的流动性造成的通胀问题亟待解决。尽管目前以美联储为代表的多个主要市场央行已经将利率拉升至较高水平,但通胀水平仍处于相对高位:

欧洲、加拿大、英国、美国通胀数据变动情况,截至2022年11月29日。来源:OECD Data

欧洲、加拿大、英国、美国通胀数据变动情况,截至2022年11月29日。来源:OECD Data

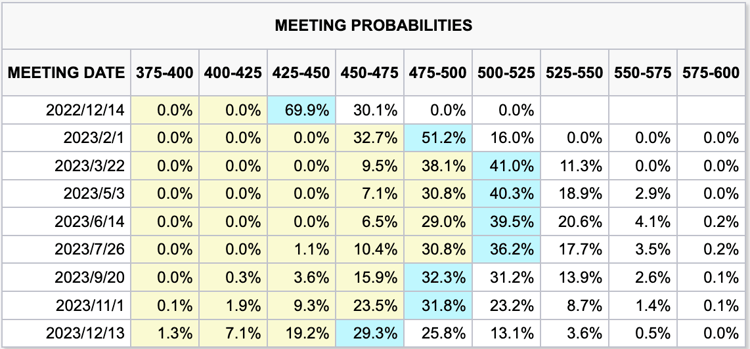

因此,为压低通胀,加息仍需继续进行。无论是美联储的官员,还是欧洲央行的行长,都在强调待续加息和高利率的必要性。在利率市场,交易员们已经将美联储的终端利率定价至 5%-5.25%;但这可能还不够。总而言之,投资者需要做好应对更高利率峰值的准备。

美联储利率预期峰值变动情况,截至2022年11月29日。来源:CME Group

美联储利率预期峰值变动情况,截至2022年11月29日。来源:CME Group

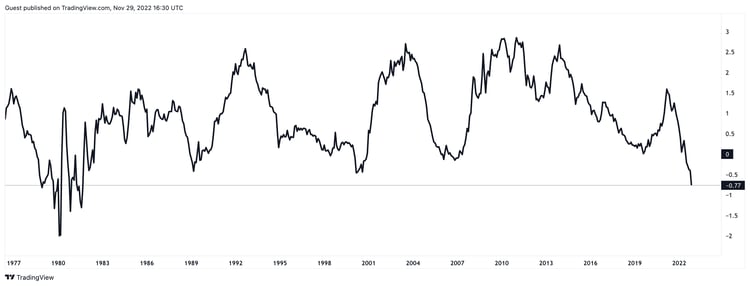

大幅加息与高利率峰值带来的直接后果之一就是经济衰退。由于对通胀的压制是各主要央行的核心目标,从各央行官员的表态看,尽管可能会造成通货紧缩与衰退,但在“保通胀目标还是保经济”的二选一问题下,他们最终选择了保证实现通胀目标。2年期与10年期美债收益率差已经达到了1980年以来的峰值,投资者的隐含衰退预期甚至已高过2000年互联网泡沫破灭及2008年金融危机时的预期。

美国国债10年期利率与2年期利率差,截至2022年11月29日。来源:TradingView

美国国债10年期利率与2年期利率差,截至2022年11月29日。来源:TradingView

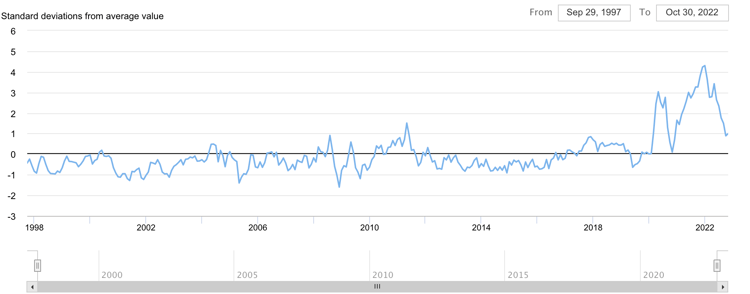

除了来自央行的压力之外,疫情与战争造成的影响亦不可忽视。纽约联储每个月都会根据全球的供应链运行情况制作供应链压力指数。随着北半球进入冬季,中国的新冠疫情出现高峰,同时俄乌战争仍在对能源等大宗商品造成持续压力。在两者共同影响下,持续五个月的供应链压力缓解暂时停止了;这意味着供给侧带来的通胀压力或将再次对市场造成影响。

全球供应链压力指数,截至2022年11月29日。来源:纽约联储

全球供应链压力指数,截至2022年11月29日。来源:纽约联储

上述情形,对于处于风险资产流动性末端的加密市场而言已然较为不利。在流动性归来遥遥无期的情况下,加密市场内部的风险亦在不断上升:项目、机构的破产,乃至一线交易所的暴雷,使得很多投资者对加密市场的前景感到失望,选择低位离场。监管部门也因加密市场中种种欺诈行为与过度杠杆交易引发的巨大损失,而加快了对加密市场的立法,以及对某些发展方向的限制,进一步推动了加密市场投资者与资金的出清。

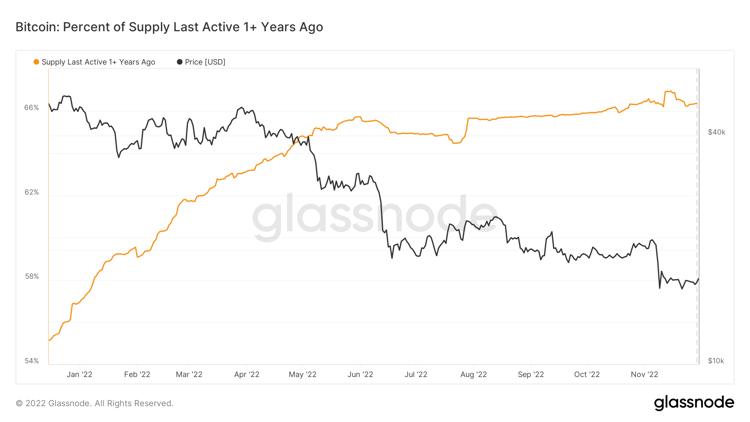

以 BTC 为例。通常而言,长期持有者会在熊市囤币,而在牛市卖出。因此,熊市时期,长期持有者比例会稳定上升,而在牛市时,长期持有者比例则会下降。然而,在5月-7月,长期持有者比例出现了显著下滑,而在11月也发生了类似的事情。失望的投资者将筹码扔给别人,离开了市场。

BTC 长期持有者占比,截至2022年11月29日。来源:glassnode

BTC 长期持有者占比,截至2022年11月29日。来源:glassnode

综上看来,加密市场的熊市周期远未结束。在2022年的一系列冲击中,一部分机构幸运地保全了下来,而一些大型机构则在摇摇欲坠,等待着救助。没有人知道下一个是谁;市场告诉我们,在熊市的“大灭绝”中,活下来的往往不是最强的,而是最幸运的,以及早有准备的。

幸存者们

尽管加密市场已经冷若冰封,可以肯定的是,2022年的熊市远不是加密市场的结束。在冰层之下,加密市场的开发者与参与者们仍在继续活跃。技术更迭仍在继续;VC 与天使投资人仍在寻找着在下一个牛市中可能爆发的项目;而在上一轮牛市开启前的 DeFi Summer 与 2021年的 NFT Summer 的成果,现在仍在加密行业中活跃着。

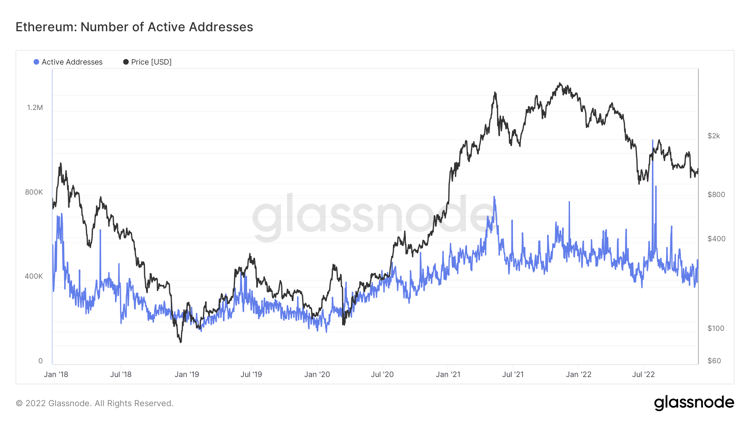

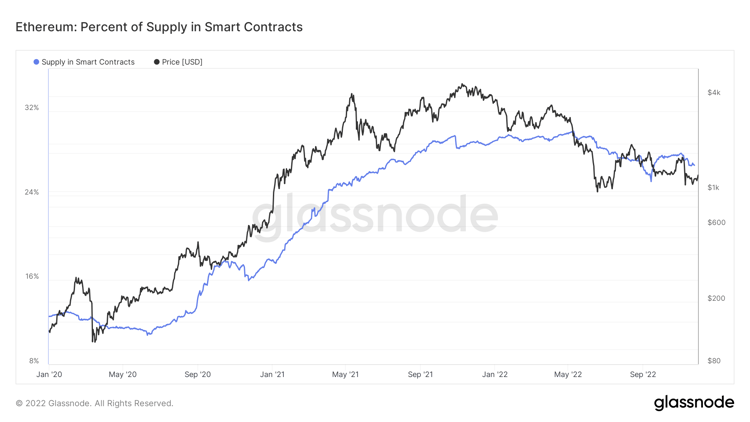

作为 DeFi 与 NFT 的核心基础设施之一,ETH 的链上数据某种程度上印证了加密行业的坚韧性:尽管活跃地址数已经下降至2020年12月以来的低水平,但在智能合约中活跃着的 ETH 通证数量占总通证数量的比重,与最高时相比仅下降了约3%,仍不输于牛市时期的平均水平。

ETH 链上每日活跃地址数变动,截至2022年11月29日。来源:glassnode

ETH 链上每日活跃地址数变动,截至2022年11月29日。来源:glassnode

同时,即使经历了5月与6月的冲击,智能合约中活跃着的 ETH 比重也并未下降许多,而 ETH Merge 造成的缺口也在短时间内得到了回补。

智能合约中 ETH 数量占 ETH 总供应量比重,截至2022年11月29日。来源:glassnode

智能合约中 ETH 数量占 ETH 总供应量比重,截至2022年11月29日。来源:glassnode

而对于加密行业的各类项目而言,熊市的一系列冲击并未使他们屈服。即使是2022年这样的恶劣市场环境,DeFi 市场与 NFT 市场也仍然保持着一定活力。

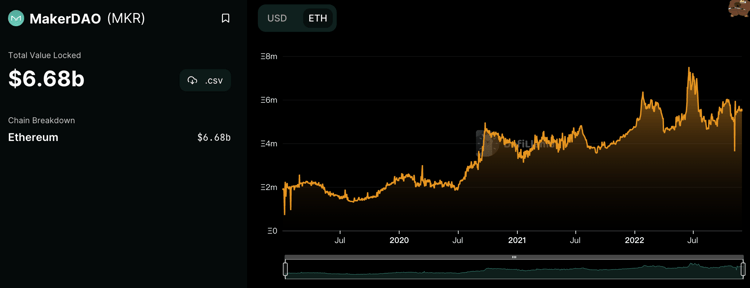

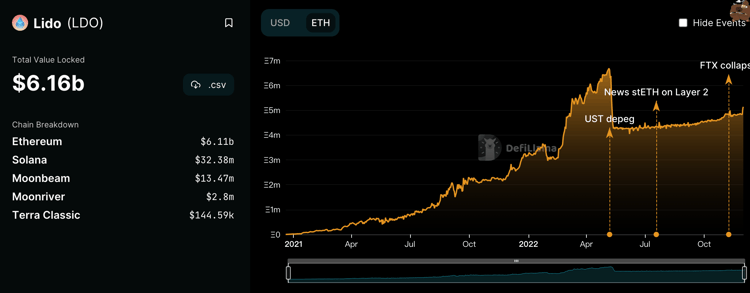

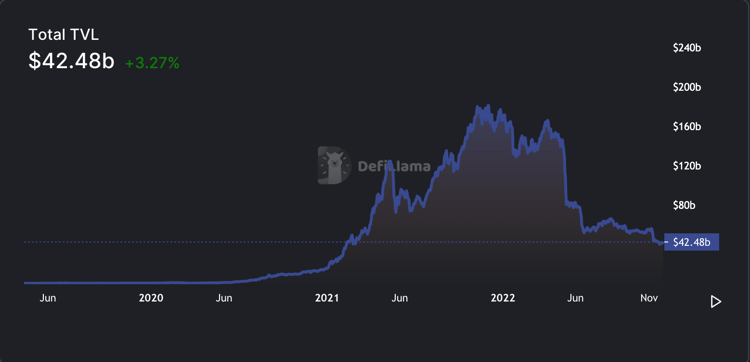

从锁仓量角度看,如果以加密市场本身的原生资产 ETH 而非美元计价,Maker DAO、Lido 等头部项目的锁仓量依然在2022年取得了正增长;即使以美元计价,DeFi 市场仍保持着400亿美元以上的锁仓量,与2021年相当,远好于2021年之前——这意味着 DeFi 市场已经成为了加密市场不可或缺的一部分。

Maker DAO 锁仓量变动(以 ETH 计),截至2022年11月29日。来源:Defillama

Maker DAO 锁仓量变动(以 ETH 计),截至2022年11月29日。来源:Defillama

Lido 锁仓量变动(以 ETH 计),截至2022年11月29日。来源:Defillama

Lido 锁仓量变动(以 ETH 计),截至2022年11月29日。来源:Defillama

DeFi 市场整体锁仓量变动(以美元计),截至2022年11月29日。来源:Defillama

DeFi 市场整体锁仓量变动(以美元计),截至2022年11月29日。来源:Defillama

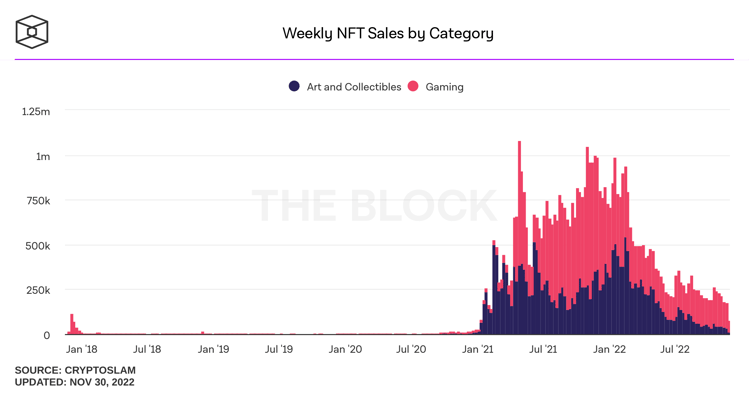

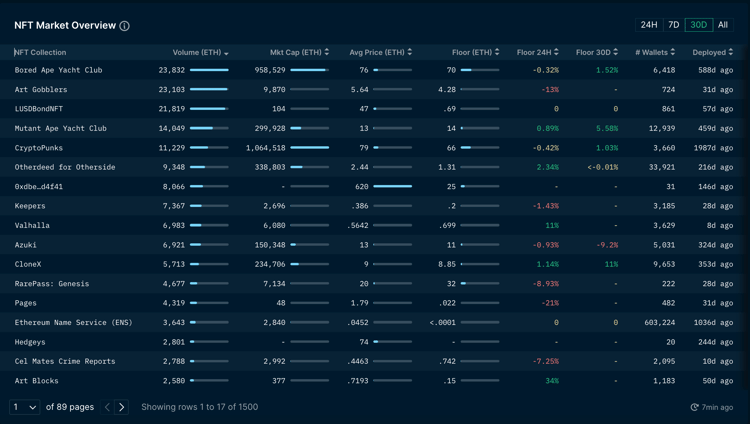

NFT 市场也是如此。加密市场的寒冬并未阻碍 NFT 投资者的交易热情:尽管已经无法与先前的热潮期相比,在2021年11月,NFT 的周销量仍然与2021年第一季度持平,远超2020年之前;而投资者之间的交易也仍然在不断进行着——尽管不甚活跃,但头部项目的月成交量仍然超过了20,000 ETH,这在上一个加密市场周期中是难以想象的。

NFT 销售量变动,截至2022年11月29日。来源:The Block

NFT 销售量变动,截至2022年11月29日。来源:The Block

主流 NFT 产品11月成交量情况,截至2022年11月30日。来源:Nansen

主流 NFT 产品11月成交量情况,截至2022年11月30日。来源:Nansen

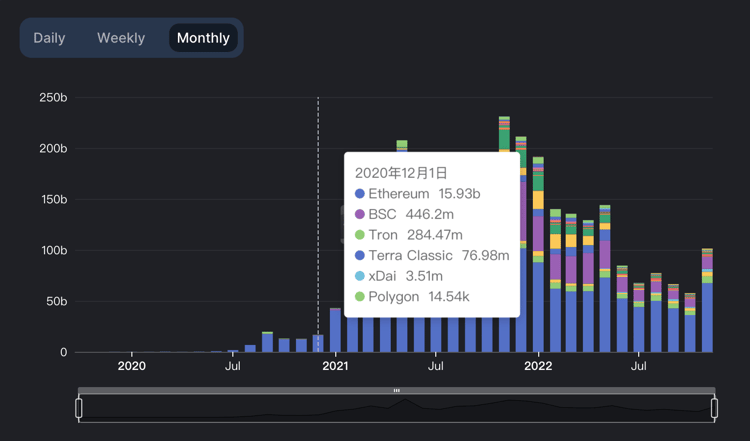

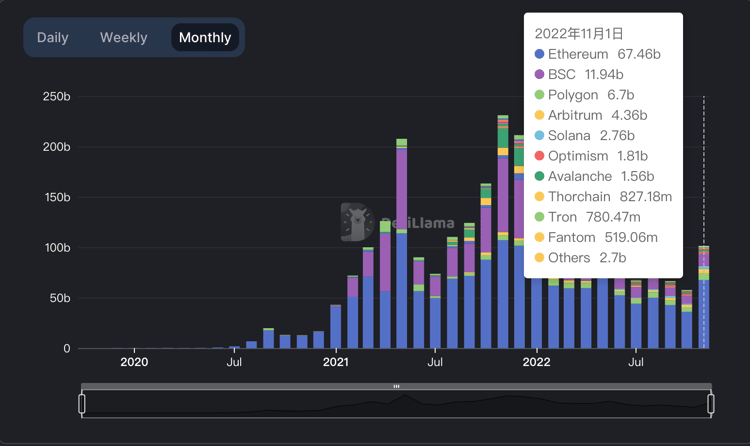

值得注意的是,除 ETH 外,支撑加密市场的其他底层公链,也在熊市中保持着良好的发展态势。与 ETH 占绝对支配地位的2020年12月不同,在2022年11月结束时,市面上至少有10条成熟公链供开发者与用户选用。其中,Arbitrum、Optimism 等成熟 Layer2 解决方案,以及 Avalance、Polygon 等在上一轮牛市中兴起的公链,仍然拥有着相对成熟的用户群与开发者群体,承担着百亿美元以上的月成交量。毫无疑问,这为加密市场在下一轮牛市的勃兴打下了坚实基础。

2020-2022年不同公链承载月成交量变动,来源:Defillama

2020-2022年不同公链承载月成交量变动,来源:Defillama

2020-2022年不同公链承载月成交量变动,来源:Defillama

2020-2022年不同公链承载月成交量变动,来源:Defillama

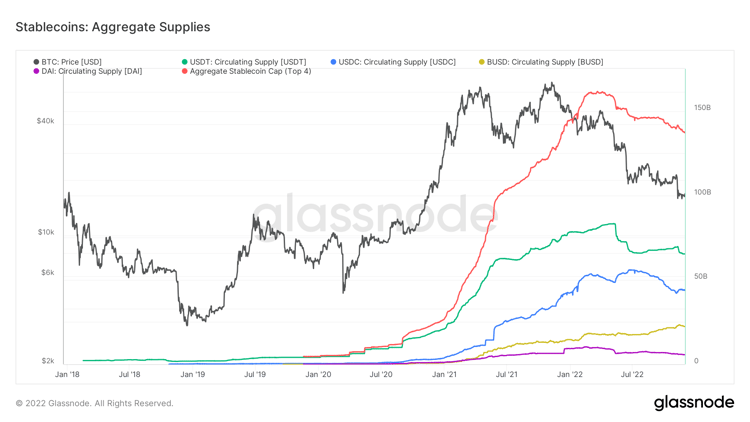

美元稳定币也在推动着加密市场不断走向成熟。与2018年几乎“完全野生”的加密市场不同,作为传统金融与加密市场之间的通道与流动性载体,稳定币的总供应量在2022年一度超越1,500亿美元;即使是在2022年11月的市场环境下,稳定币的供应量依然稳定维持在1,400亿美元以上。

主流美元稳定币供应量变动,截至2022年11月30日,来源:glassnode

主流美元稳定币供应量变动,截至2022年11月30日,来源:glassnode

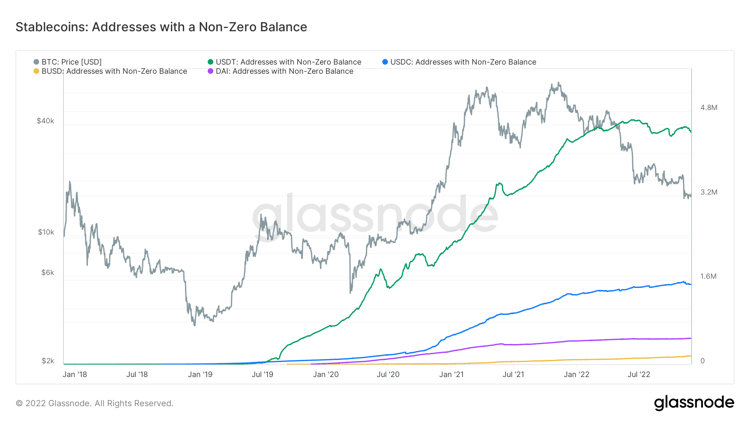

持有美元稳定币的交易者数量也在不断上升。截至2022年11月,稳定币的持有地址数量已经轻松越过了600万大关,与之相挂钩的散户与机构更是数不胜数。这些稳定币被广泛用于链上交易、现货交易以及衍生品交易。加密投资者并未因为熊市而停下脚步。

主流美元稳定币持有地址数变动,截至2022年11月30日,来源:glassnode

主流美元稳定币持有地址数变动,截至2022年11月30日,来源:glassnode

进化

在经历“优质项目”暴雷、机构破产、头部交易所倒闭之后,尽管加密市场仍然得以幸存,留下来的投资者仍然会参与交易,但他们不再会相信项目方、机构与交易所;投资者们当下相信的,只剩下了他们所持有的钱包。

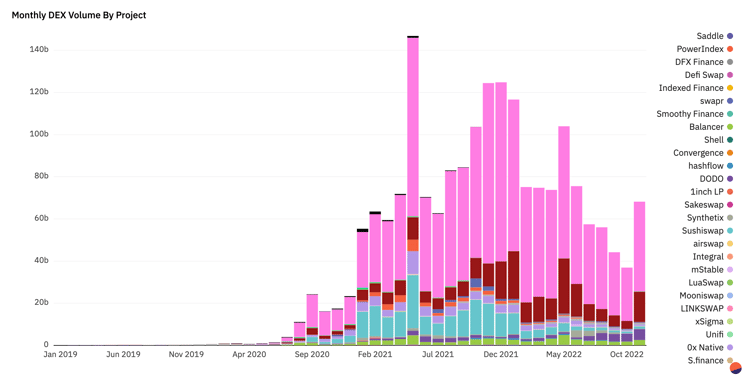

DEXes 月成交量变动,截至2022年11月30日,来源:Dune

DEXes 月成交量变动,截至2022年11月30日,来源:Dune

当投资者从加密市场的历史经验教训中逐渐达成共识,他们的眼光便重新转向了 DEX。与2022年10月相比,在仅仅一个月后,FTX 事件的爆发,推动着 DEX 的总成交量回升至近700亿美元——近乎翻倍。钱包的重要性逐渐凸显,钱包类项目开始获得来自一线机构的成百上千万美元投资,成为了2022年年末的新风口。

不过,当下钱包的使用并不方便。频繁的交互带来了大量交易成本,而有限的钱包应用场景也限制了用户的使用。

设想如下场景:当投资者们看到某个心仪的标的或者 NFT 时,他们发现该应用并不支持他们所持有的钱包。在牛市时,他们需要想办法寻找替代路径,而拥堵的公链给投资者带来了灾难性的体验与“令人印象深刻的”交易成本。

而在熊市时,交易者会有充足的动机放弃交易:

- 如果为了交易方便,将资金存放在某些中心化交易所,他们的本金可能会被缺乏合规和职业道德的无良运营者直接拿走;除了一纸公告,什么都不会剩下。

- 而如果选择绕路,投资者通常并没有兴趣付出太多的时间与成本。“看一眼就够了”——他们很可能会这么说。

对于加密市场 Bulider 而言,上述情形为他们展开了新的进化树:

- 建设一个更好的交易所,好到足以重新俘获投资者的信心与青睐。

- 或者,做一个足够好的钱包。

做钱包并不容易,但向交易所方向进化更为困难:重建已经被摧毁的信心需要时间。投资者们已经受够了没完没了的大逃杀与捉迷藏游戏;他们只希望交易所做交易所该做的事情。撮合、交易、清算、风控,这就足够了。

公开资产证明和 Merkle 树只是第一步。我们已经见识到了混乱的审计和托管带来的灾难性后果,监管亦不允许此后再出现类似情况。因此,资产的合规化托管与审计是每个老交易所与新交易所必须面对的一关;投资者们不想再失去一切。齐全的牌照、合格的审计报告、完善的托管,是赢回用户信任的前提。

对于标的资产的评级亦是未来的重要一环。在加密市场,普通投资者往往对所交易的标的缺乏认知;他们只是抱着暴富的梦想冲进市场,然后失去投入的部分或者全部本金。评级可以解决这个问题:在完善的评级机制下,投资者可以在交易前了解到标的资产的风险与收益潜力,并在经过考虑后做出最适合的选择。

对于中心化交易所而言,既然投资者更加相信他们的钱包,在公链系统逐渐完善的当下,“把交易所拓展至链上”的方案变得可行:投资者可以在低信任乃至无需信任的情况下交易。dYdX 的 BTC 与 ETH 永续合约持仓量分别已经超过1亿美元,超过了许多中小型中心化交易所。大型交易所亦已经开始尝试向链上方向发展:Bybit 等交易所已经推出了自营钱包业务,未来我们亦可能看到大型交易所进一步在链上推出他们自己的现货与衍生品交易分部。

不论牛熊,加密市场的历史从未中断过。缺乏风险意识的机构与缺乏合规意识的交易所在熊市消失,为幸存者们提供了足够的空间与新的待填补生态位。同时,在”百废待兴“之际,幸存者们也在当下拥有了迄今为止最为完善且多样的建设基础:成熟的现货市场与衍生品市场、完整的公链体系、顽强成长的 DeFi 与 NFT 市场,为开发者与建设者们提供了“近乎无限”的进化方向与可能。Let's BUIDL now and wait for the next bull together.