Polygon —— 不断进取的行业领军者

在所有公链、Layer 1(一层网络,即底层区块链)和Layer 2(二层网络,即底层区块链的扩容解决方案)中,Polygon是一个综合素质较高的选手,各方面都能与竞争者匹敌,也具有自身独到的杀手锏。

原文标题:Polygon - Expanding the Frontiers

原文作者:JX (Partner of OFR), Nicole Cheng (Investment Director of OFR)

原文来源:docsend

在所有公链、Layer 1(一层网络,即底层区块链)和Layer 2(二层网络,即底层区块链的扩容解决方案)中,Polygon是一个综合素质较高的选手,各方面都能与竞争者匹敌,也具有自身独到的杀手锏。

项目评分:强于大市

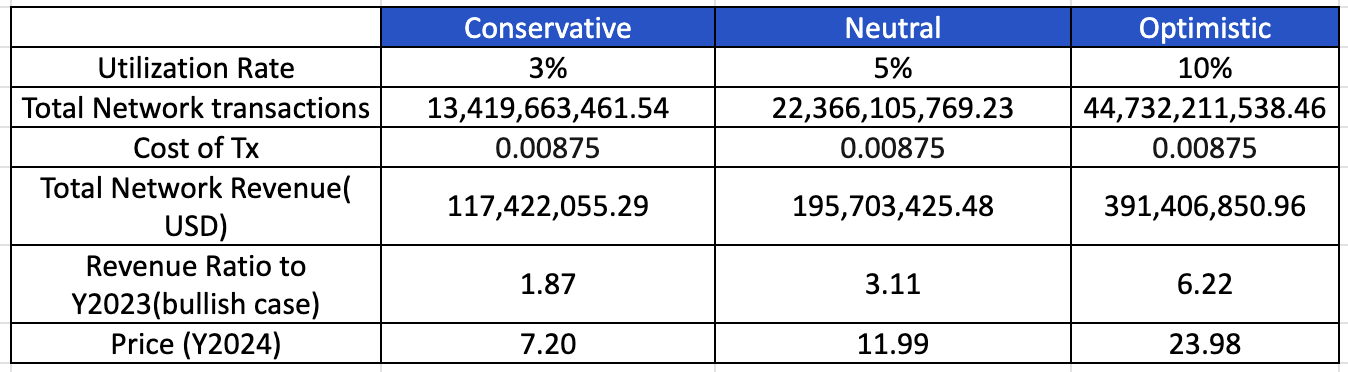

目标价格: Y2023:$3.8 ,Y2024:$7.2 USD to $23.98 USD

核心结论:

- 依靠业务并购锁定行业前沿地位 Polygon拥有一整套零知识证明(Zero Knowledge)和数据可用性(Data Availability)解决方案,不仅证明了他们在上一轮牛市中使用自己的代币进行收购的战略眼光,更重要的是帮助其在基础设施层面建立了深厚的护城河。

- 海纳创新DeFi产品 Polygon当前稳定的DeFi生态群为其“金融网络层”的身份定位奠定了坚实的基础,但与其他Layer 2和想要成为以太坊杀手的Alt Layer们相比,它需要更多创新的DeFi产品带来更高的交易量和流动性。

- 打造NFT全明星阵容

- 在为Reddit、星巴克和Meta等传统大品牌成功发行NFT后,Polygon成为寻求年轻时尚的web3用户市场的不二之选。

- 为下一波GameFi热潮做足准备

Polygon在2020年和2021年的牛市期间经历了多次游戏热潮,积累了大量活跃的Gamefi用户。 Polygon Studio也将积极投资和建设,为整个Polygon生态做出贡献。

风险提示:宏观市场风险、竞争风险、价格波动风险

目录

1. 赌上全部只为”终局之战” — Polygon的零知识证明布局

1.1 抢占zkEVM的圣杯

1.2 ZK套件之间的协同增益

Polygon的零知识证明扩容产品并非相互排斥,也非独立生长。相反,每个产品都贡献了核心创新点,共同构建起了 Polygon围绕ZK零知识证明的zk宇宙(”zkVerse”)。

1.3 实现以太坊数据可用性

2. 激进的生态建设策略助其跻身主流公链

2.1 DeFi:表现尚可,但仍需更多创新

2.2 NFT:“名牌”率先入驻

2.3 GameFi:顺“周期”而为,乘风破浪

3. 估值

3.1 代币供应和分配

3.2 代币用途

3.3 估值 - EPT分析(平均代币收益法)

3.4 估值 - 可比分析

3.5 估值 - ZK-EVM主网上线后

4. 风险

1. 赌上全部只为”终局之战” — Polygon的零知识证明布局

正如以太坊创始人Vitalik在《Endgame》文章中的描述的那样,Polygon在宣布财政资助10亿美元ZK项目后,收购了三个采用不同技术方案解决以太坊扩展性的团队,与加密市场主流叙事靠拢,战略性地选择了ZK-rollup解决方案。

Polygon的战略押注缓和了市场对其作为PoS侧链(Polygon当前选择的主链)的质疑,也为未来公链技术栈的叙事替代奠定了基础。Polygon团队的雄心和远见令人敬佩,比起滥用资金游说政客、高杠杆押注低流动性资产的市场参与者更为理性。

在Polygon的零知识证明扩容方案中,Polygon zkEVM(即Polygon Hermez)作为Polygon的旗舰产品脱颖而出,因此我们从Polygon zkEVM开始进行分析。

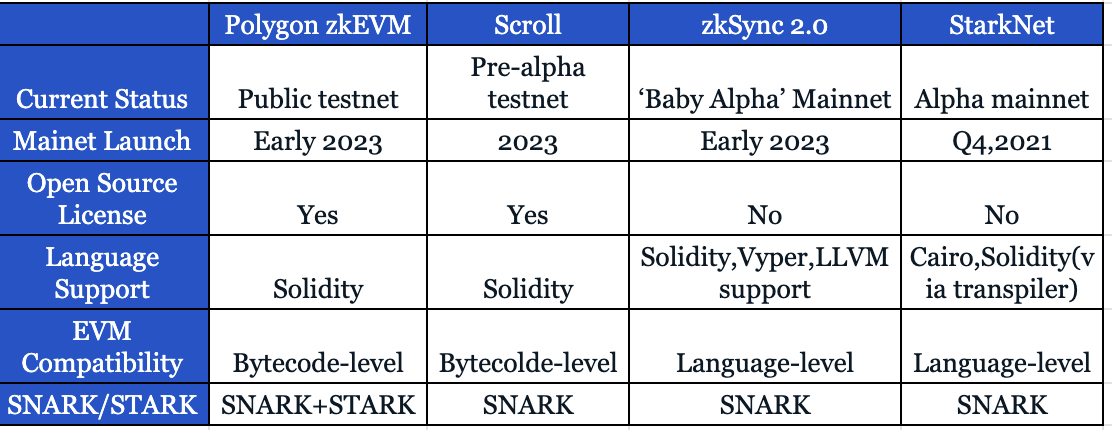

今年以来,Scroll、Matter Labs、Polygon等项目的激烈竞争无不暗示着将各家都希望成为“第一个”推出zkEVM产品的项目,力图抢占先发优势。

1.1 抢占zkEVM的圣杯

zkEVM开发难度极高,但通常被认为是促进更具可扩展性和更低成本的区块链的必要基础设施,因此只有非常有限的玩家(如上列举)能够在这个方向上领先,反过来资本市场也会更加重视这条赛道,给予更高的溢价。

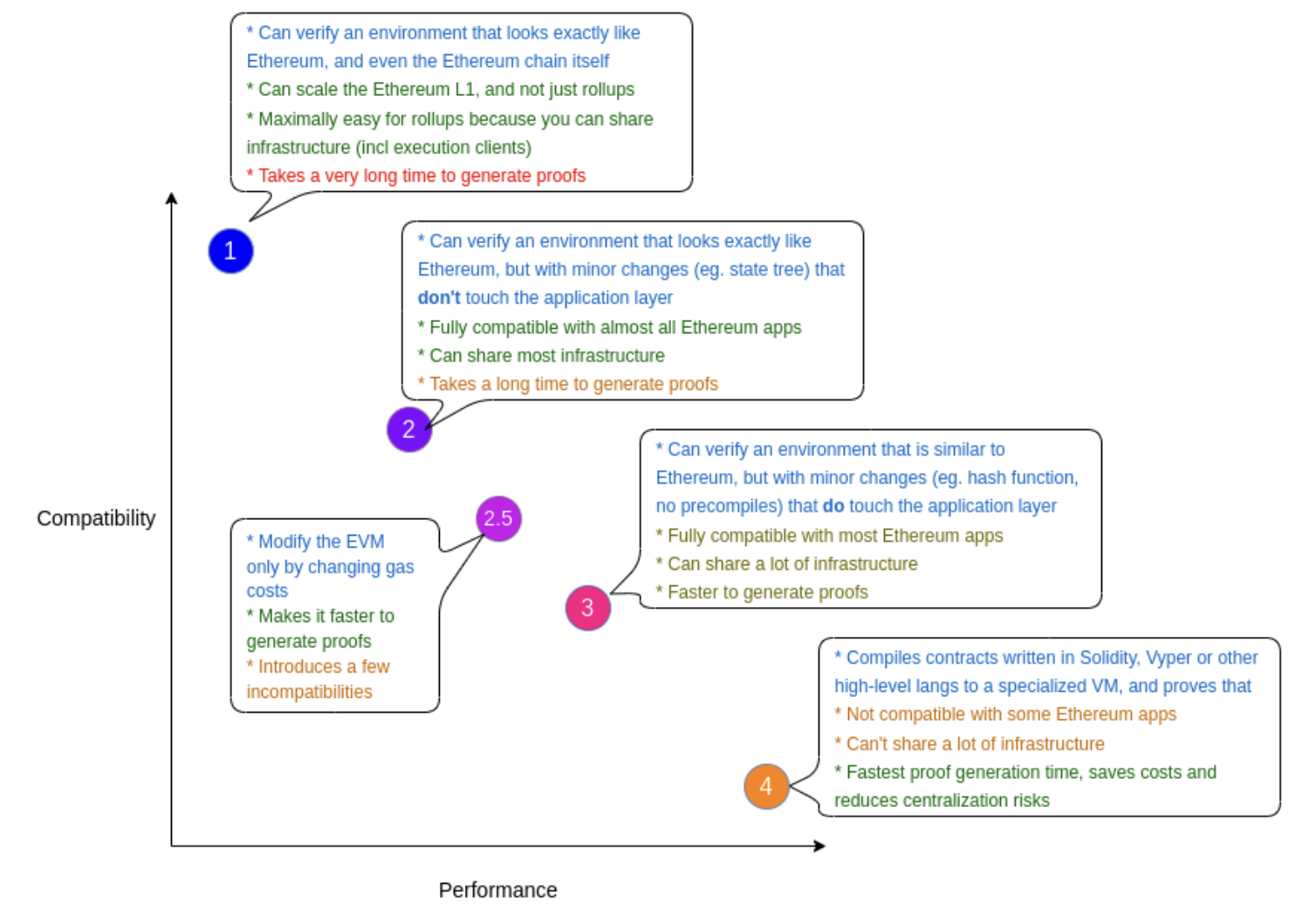

Vitalik根据zkEVM项目在兼容性、效率和原生性等不同属性上的权衡,将项目分为四种类型。

Polygon zkEVM当前的解决方案属于第三种类型,这意味着它与大多数以太坊应用兼容。如果应用程序无需预编译,则代表无需重新编写代码以适应zkEVM。

第三类zkEVM并不是Polygon zkEVM会追求的最优格式,因为兼容性水平还有待提高。考虑到性能的权衡,Polygon的最终目标将以途中第二类的方式构建,与以太坊在Virtual Machine上无差异,即“ 完全EVM等效”。

在这种结构下,EVM上的当前应用程序将完全兼容Polygon zkEVM,除了需要进行一些小的修改。且当前的 EVM 开发工具(如debug工具)也适用Polygon zkEVM。

与所有基础设施的演变过程一样,选择某一特定的 zkEVM路线没有绝对的优势或劣势。但是,我们认为 Polygon 的选择是最适合构建其生态的选择,也是所有同行中最实用的解决方案:

- 第二类zkEVM产品选择兼容性而牺牲了一定性能,基于当前Polygon的PoS侧链上庞大的开发人员网络,进一步最大限度地吸收EVM开发人员。

- 性能的不足可以通过采用由Polygon Zero开发的增强型证明系统来缓解(细节将在后文介绍) 。

- 当前的竞争格局是有利于 Polygon zkEVM的,其竞争对手要么EVM兼容性较差,要么在开发者生态网络较弱(见图表 3)。

1.2 ZK套件之间的协同增益

Polygon的零知识证明扩容产品并非相互排斥,也非独立生长。相反,每个产品都贡献了核心创新点,共同构建起了 Polygon围绕ZK零知识证明的zk宇宙(”zkVerse”)。

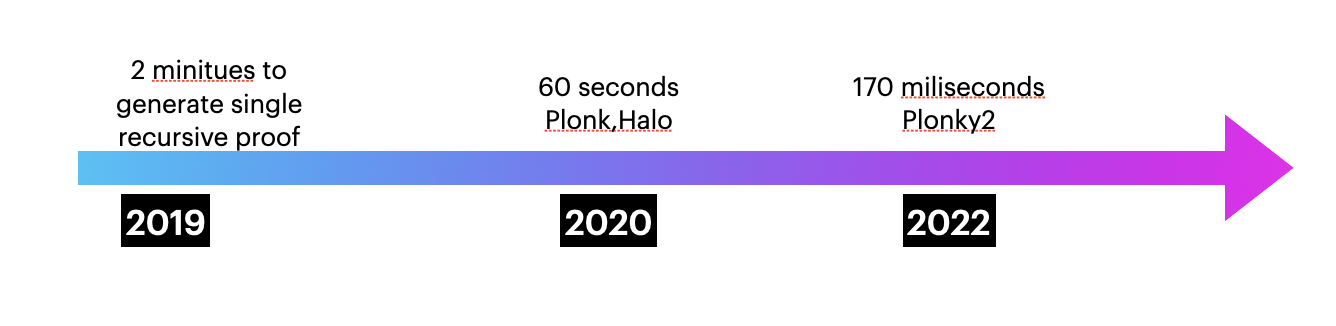

Polygon Zero,前身为 Mir Protocol,在 2021年被 Polygon 收购之前,宣布了其最新的里程碑递归零知识证明系统 Plonky2,这是一个生成零知识证明(ZKP)的证明系统,在2021年款Macbook Pro上实现了不到 170 毫秒的递归证明生成。

有趣的是,由于 Plonky2 选择 FRI 作为其承诺方案,而不是更常见的 KZG,它变得与以太坊更加兼容,但同时也不得不做出一些牺牲和权衡:要么牺牲证明体积换更快的生成速度,要么保全更小的证明体积却不得不延长生成时间。

Plonky2 在证明速度很重要时使用更大体积的证明,而在证明体积重要时使用更小的证明。所以我们假设它选择以更快的速度生成更大的证明,这将需要大约 100 万gas(相当大的成本)。

然而,这个成本主要是在以太坊上发布证明的 CALLDATA 成本。如果CALLDATA在EIP-4488中重新定价,一个plonky2证明的验证成本将下降到170-200k gas之间,这会是一个相对合理的水平,同时意味着Plonky2不仅在证明速度上更快,而且当以太坊的EIP-4488执行之后,将会在证明成本上有明显优势。

Polygon Miden,一个基于 STARK 的以太坊兼容 Rollup扩容方案,填补了 ZK-Rollup版图里Polygon缺失的一席之地。简而言之,基于 zk-STARK 的 Rollups 优于其 zk-SNARK 兄弟姐妹,因为它们具备后量子 (Post-Quantum) 安全密码学的保护,且不需要受信任的设置,但在更大的零知识证明大小的扩容性方面面临更多挑战。

与其所有产品的核心理念一样,Polygon 在 zk-Rollup 套件发展方面比较务实,将 Polygon zkEVM(基于 zk-SNARK 的 Rollup)确立为旗舰产品,同时在 FRI 等递归证明上实施 STARKs。

1.3 实现以太坊数据可用性

虽然数据可用性问题已经成为以太坊社区长期讨论的话题之一,但到目前为止,没有多少产品能够提供可靠的解决方案,Polygon Avail也不例外。

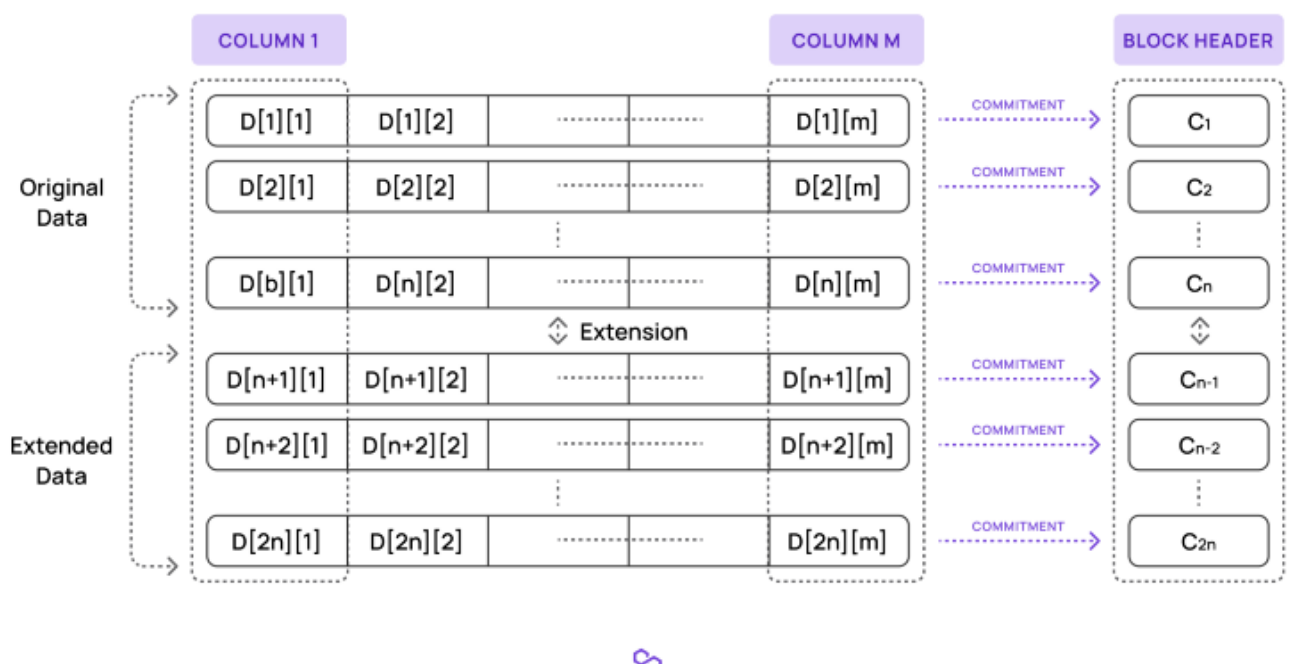

数据可用性的关键技术挑战问题是验证区块链交易数据不会被块生产者或 Rollup 排序器操纵,而验证者不需要下载整个数据集来验证每个交易。

简单来说,Polygon Avail和它的主要竞争对手Celestia都采用了数据可用性采样(Data Availability Sampling)和纠删码(Erasure Code)的方法来保证数据被彻底验证并且极难被恶意隐藏数据。

与 Celestia 相比,Polygon Avail 的关键区别是 Avail 使用 KZG 承诺,与以太坊 DankSharding 相同的方法,通常被认为比欺诈证明(Celestia的方法)更简洁、有效,以强制区块生产者正确生成纠删码。值得一提的是,EVM中的KZG证明验证的高gas问题将在EIP-4844实施后得以解决。

Polygon Avail 和 Celestia肩负起“模块化区块链”的责任,旨在将当前类似以太坊的公链(称为单体链)中数据可用性功能附加给自身,使基础链专注于执行或结算层面的工作。

模块化的链结构意味着其安全性和网络稳定性依赖于区块链的原生币种,因此 Polygon Avail 将受益于Matic代币的流动性和价值,相比于重新搭建一个新项目,节省了大量精力。

Polygon基础设施方面小结:

未来发展具备较深的护城河:Polygon的每个基础设施项目都在各自领域的研发工作中处于领先地位,且这些领域均是加密货币行业的核心方向,只有个位数的团队能够坚持到最后完成。

产品矩阵的协同效应互相增益:从以上分析,我们可以推断出Polygon的每个项目都不是以独立增长,在保持开源代码库为整个加密社区做出贡献的同时,产品矩阵之间彼此互生互利,产生了较强的协同效应。

2. 激进的生态建设策略助其跻身主流公链

2.1 DeFi:表现尚可,但仍需更多创新

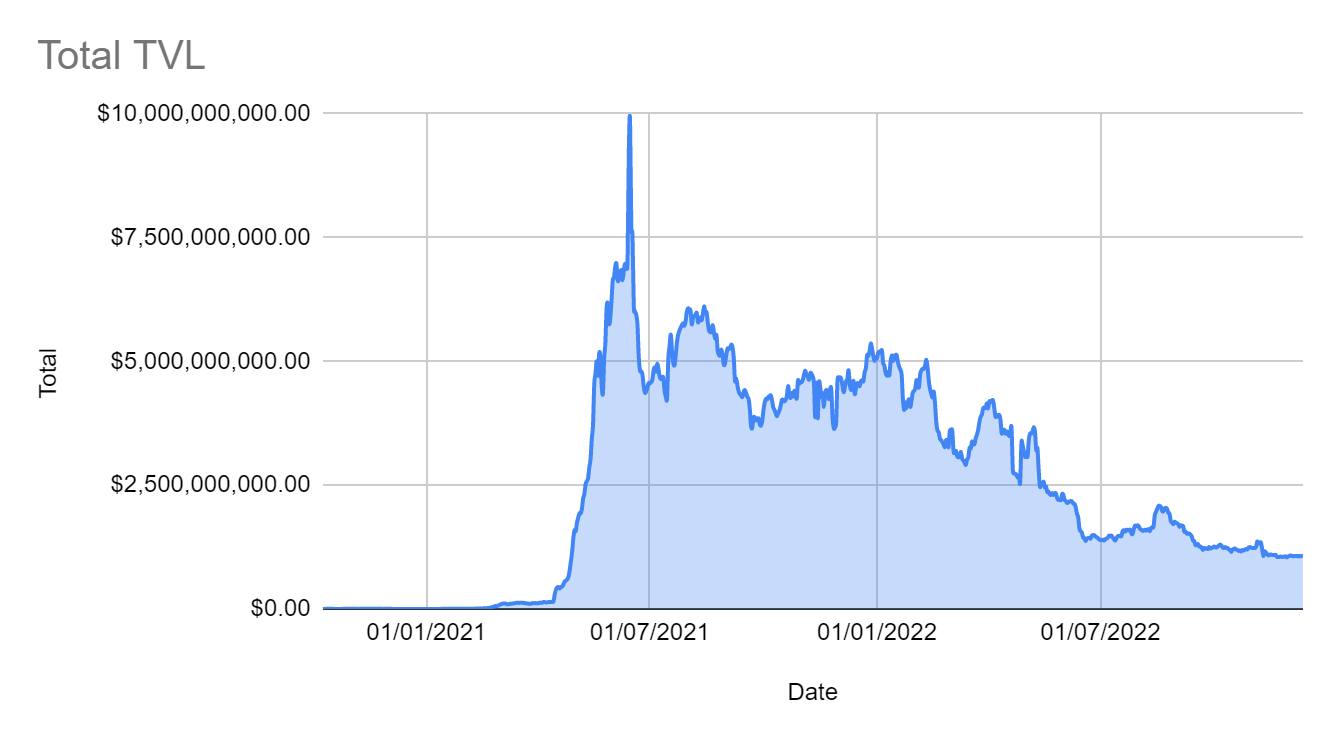

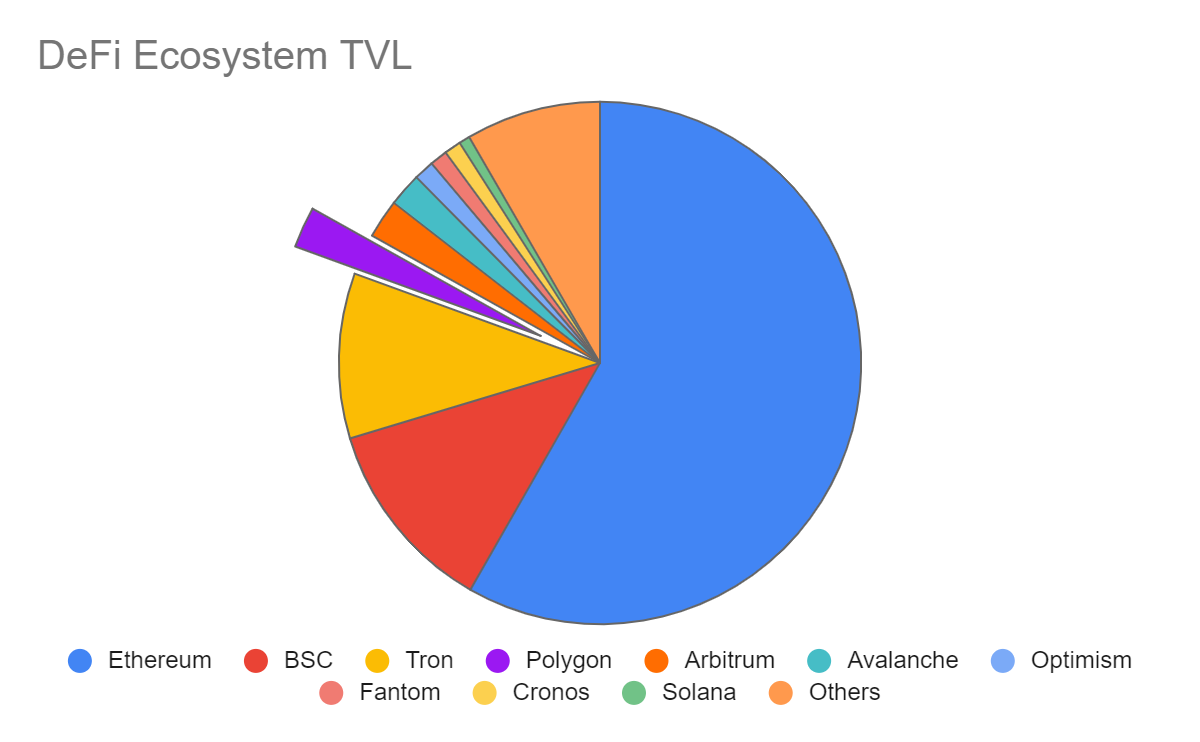

Polygon的TVL自今年7月以来一直没有太大的动静,仍然有将近10.8亿美元的TVL锁定在生态系统中。其中Aave占总TVL的25%,而有70%的TVL则被前十的协议包揽,其中包括Quickswap、Balancer、Uniswap、Curve、Beefy、Tetu、Klima DAO、SushiSwap和Stargate Finance。

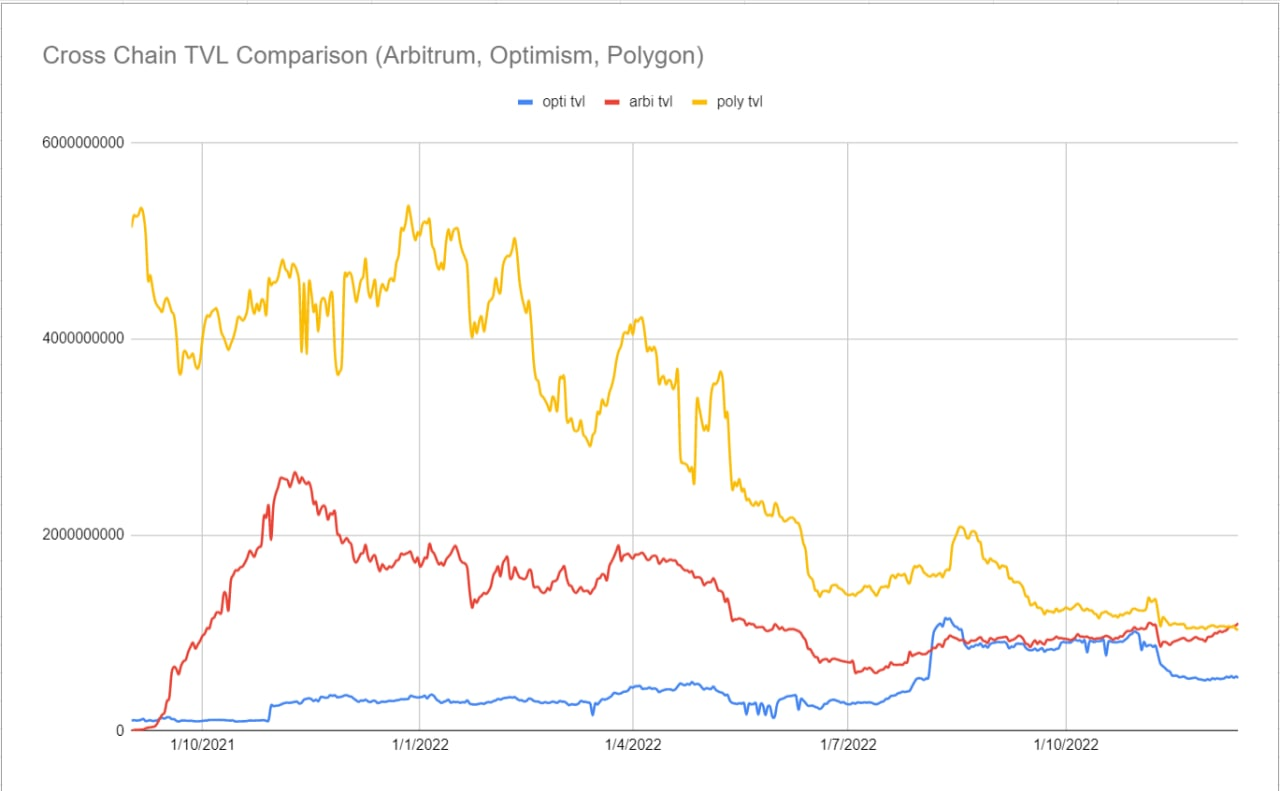

截止原文发稿前,Polygon的TVL仍位居所有区块链中第三位,仅次于以太坊和BSC。但恰逢Arbitrum和Optimism这两大强力竞争对手推出流动性挖矿活动,Polygon的TVL也出现了-43%的季度环比下降。有趣的是,流动性挖矿恰恰也是Polygon前期为DeFi崛起吸引用户入驻的方式。

回到DeFi Summer前期,AAVE、Curve、Sushiswap和Balancer等以太坊蓝筹协议带头掀起了第一波热潮,而后不久纷纷决定将规模扩大到Polygon,以触及更广泛的用户群体。

2021年4月,Polygon推出了一支名为#DeFiforAll的生态基金,旨在在未来两到三年内持续发展和支持Polygon的DeFi生态,并将MATIC总供应量的2%投入该基金。其中AAVE的流动性挖矿参与者享受了1%的MATIC,而SushiSwap、Curve、Balancer等其他25个协议则共享了另外1%的奖励。

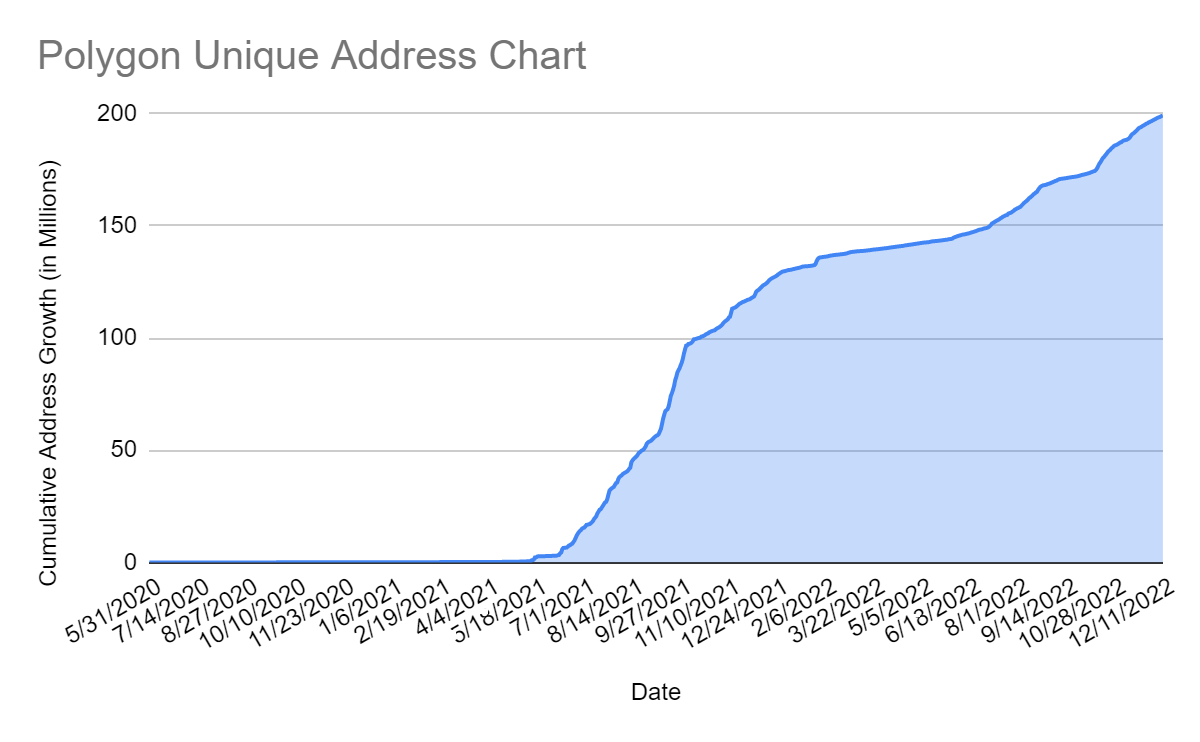

受流动性挖矿激励的直接影响,顶级DeFi应用的用户被激励桥接到Polygon,随着跨链桥接的发展,进一步提高了各链的互操作性。Polygon协议的TVL在推出激励活动后的3个月内上升了10倍左右,同时也获得了显着的新用户。独特地址的数量在6个月内飙升了500%,从2021年4月的20万到同年10月中旬的1亿。

然而,成功的用户获取并不能保证用户留存。从长远来看,这种由代币激励的用户增长是不可持续的,其中投机的意图较强,同时缺乏对生态系统的归属感。 这反映在 2021 年 10 月之后向 Polygon 添加新地址的速度下降。

2022 年 4 月Polygon启动第二轮流动性挖矿计划。这次改用了更严格的基于KPI的流动性挖矿。代币奖励根据每周活跃用户或 TVL 等 KPI 数据分配给符合条件的应用。但由于市场环境低迷,该方案最终效果平平,同时也印证了我们之前提到的 Polygon DeFi 生态的不足——用户对生态的粘性较差,容易被其他地方更高的回报所吸引。

与 Polygon 的价值主张类似,Arbitrum 和 Optimism 也旨在为以太坊提供更好的可扩展性,但用户提款难度各不相同。Optimism 的提款可能需要 7 天,Arbitrum 的提款需要 2 周,而通过 PoS 桥在 Polygon 上的提款可在 3 小时内完成。 尽管在提款时间方面比其扩容方案竞对更快,但同时却也导致其在保护资本外流方面处于相应的劣势。(作者注:只是一种可能性)

当Arbitrum和Optimism各自发起流动性挖矿活动时,资金开始外流向这些扩容方案竞争对手,由于Arbitrum和Optimism提款时间较长,使得资金流出存在一定阻碍,从而反向鼓励用户留在其生态系统内。从跨链 TVL 比较(图表9)中可以看出,Polygon TVL 的减少与 Arbitrum 和 Optimism 的 TVL 的增加同时发生。

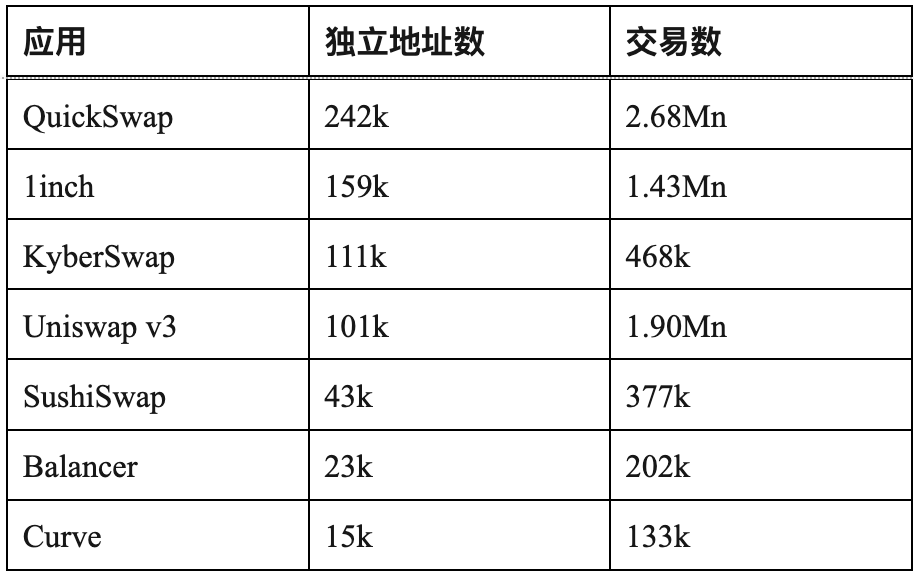

另一个关键原因是其 DeFi 生态系统缺乏创新。 2022 年第三季度,拥有最多独立地址的 DeFi 协议是 QuickSwap、inch、KyberSwap、Uniswap v3、SushiSwap、Balancer 和 Curve。除 QuickSwap 外,这些都不是 Polygon生态所独有的。去中心化永续合约交易所 GMX 在 Arbitrum 网络上占据了43%市场,并推动了围绕它的一系列DeFi协议,构建了一整个DeFi整个生态系统,可见创新和原生协议对公链的生态发展的重要性。

虽然与 NFT/GameFi 相比,Polygon 目前的 DeFi 布局并不出众,但当前稳定的DeFi生态表现尚可,为NFT和游戏的金融层价值捕获打下了坚实的基础,我们期待看到它如何引导并构建具有长期主义的、更为紧密的社区,共同参与Polygon未来发展。

2.2 NFT:“名牌”率先入驻

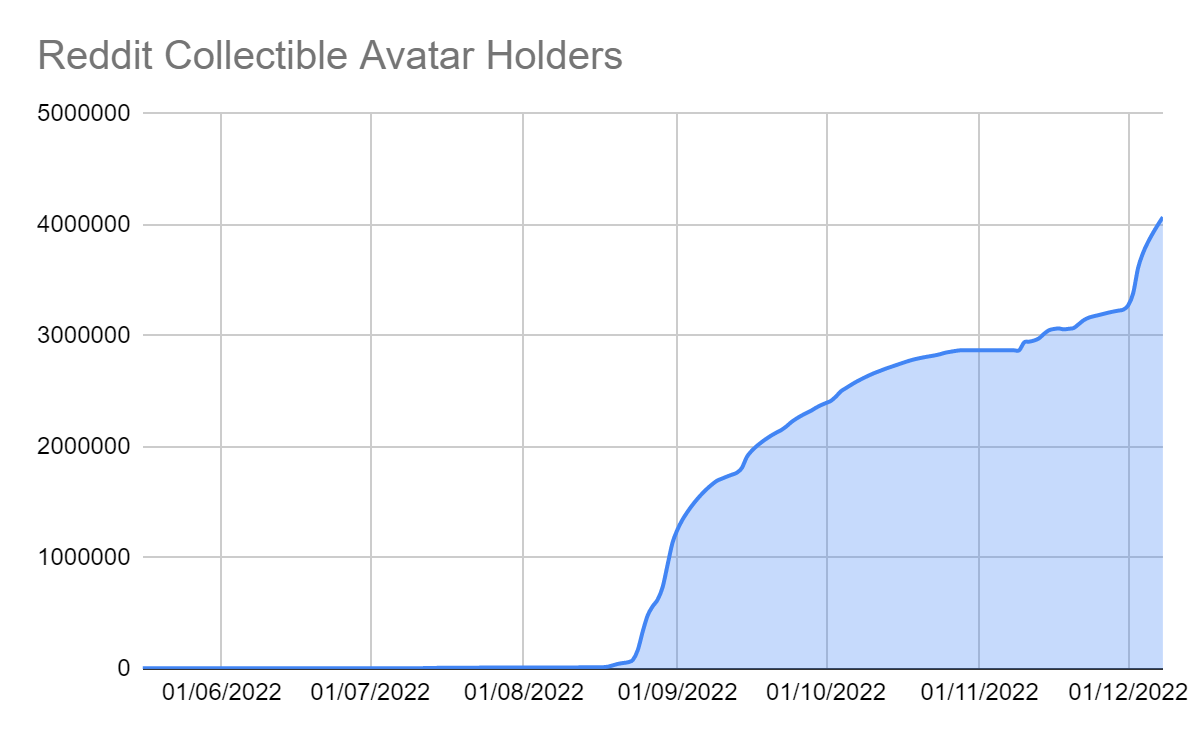

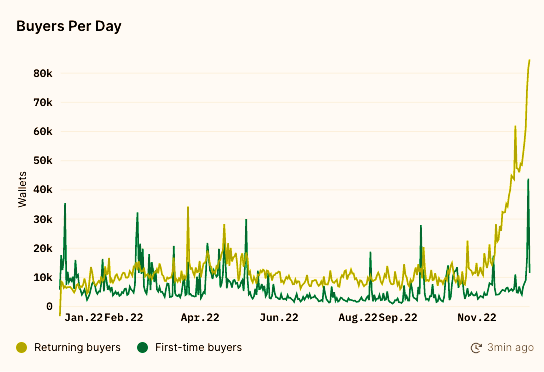

在 NFT 市场的交易量在 2022 年 1 月达到顶峰的同时,Polygon 每周的 NFT 买家数量也创下历史新高,从 10 月初的 10,000 增加到 12 月的超过 120,000。 如此激增的市场采用率主要是由与知名品牌的合作伙伴关系推动的,Polygon 从一开始就预见到了这一点。

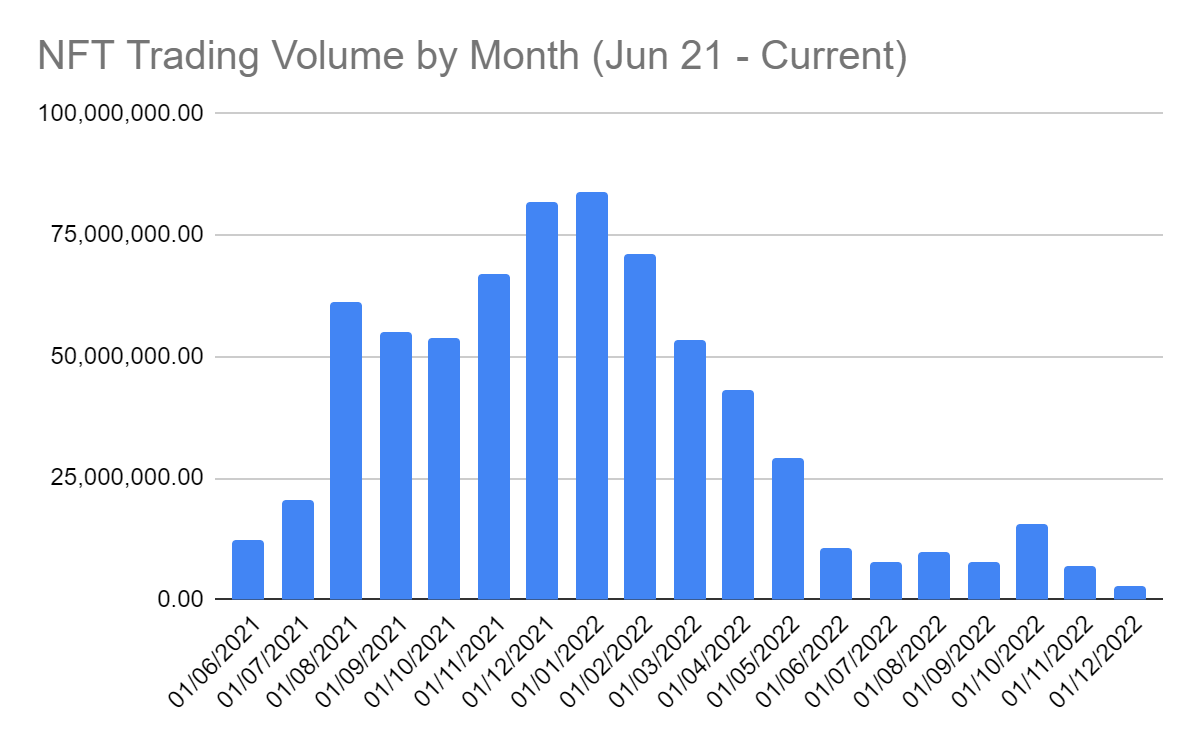

2021年6月,Opensea在Seaport上实现了对Polygon链上NFT的支持,Polygon上架销售情况开始明显增加。此后,Polygon上NFT的热度开始上升,热门项目包括 Aavegotchi、ZED Run、Pegaxy 和 Crypto Unicorns 等。 Opensea 上的 NFT 交易量在 2021 年 6 月至 2022 年 1 月期间激增了 7 倍,从 1100 万增加到 7900 万。

尽管如此,除了正统性最高的以太坊之外,Polygon还面对着Solana和BSC这两个强大的对手的竞争压力。

Polygon的优势是与以太坊兼容,并且由于以太坊高昂的 gas费用吸引了大量应用从以太坊上迁移扩展;而 BSC 则有更多来自 Binance Launchpad 和 Binance NFT 的精选项目,以及更容易上Binance和PancakeSwap的优势。另一边Solana能以更低的成本更快地进行交易,但构建其上的基础设施需要更长的时间,因为它是基于相对Rust语言而非solidity。

那么,Polygon的NFT有哪些与众不同的立场和价值主张呢? Polygon Studio鲜少在Twitter发声,但在为数不多的推文中曾提到,Polygon“将成为 NFT生态中一流开发者、创新者、艺术家和投资者的家园,也将成为IP所有者和大型 Web2连锁品牌寻求进入 Web3的首选平台”。回顾现状,Polygon确实做到了这一点。

从 2022 年开始,奢侈品品牌Prada和运动服饰巨头Adidas相继在Polygon合作上推出 NFT项目。 除了面向消费者的品牌之外,Polygon还与Adobe的Behance合作。 通过 Polygon 的集成,艺术家和创作者将能够在 Behance 上创作和展示他们的作品。

2022 年 7 月是 Polygon NFT 最繁忙的月份之一。 着名社交网站 Reddit 推出了一个基于Polygon的NFT 市场,专门提供社交媒体头像交易。公告发布后,$MATIC 的价格上涨了 6%,拥有超过 400 万独立的 reddit NFT 持有者和 1100 万美元的总销售额。

同样在本月(12月),迪士尼的2022加速计划决定再次使用 Polygon 的区块链进行 Web3生态系统的开发。 几天后,梅赛德斯奔驰选择了 Polygon来启动其 Acentrik 数据共享平台。Acentrik已经经过两年开发形成产品雏形,此时他选择使用 Polygon来进行更上一个台阶的、去中心化的探索。

然后,在8月初,可口可乐在Polygon上发布了新的 NFT,以纪念国际友谊日及该品牌进入Web3世界一周年。一个月后,总部位于加利福尼亚的金融服务公Robinhood选择了Polygon作为其新推出的Web3钱包的第一个区块链网络。

不久之后的11 月,Meta透露其Instagram用户将能够在 Polygon上铸造、展示和销售数字藏品,使创作者能够更有效地交流他们的粉丝网络并从中获利。在撰写本文之前几天(2022 年 12 月),星巴克的奖励忠诚度计划 Odyssey 上线,为其用户提供基于 Web3 的 NFT 收集体验。9 月该消息最初发布时,$MATIC的价格上涨了 3%。

凭借这些主流化策略,Polygon成为寻求年轻时尚 Web3用户市场的不二之选,使品牌方们能够以较低的成本快速打入市场。 我们继续期待未来Polygon会有更多的合作伙伴关系,为其打开更多加密货币圈外的用户和受众。我们对$MATIC的价格保持长期看涨,因为我们相信破圈将是实现大规模Web3采用的重要一步。

2.3 GameFi:顺“周期”而为,乘风破浪

第一浪潮:GameFi之夏

由于GameFi的崛起,诸如Ethereum之类的公链的gas费用骤增,这种情况使 Polygon 的低 gas 费用立即成为优于其同行的竞争优势。

与Axie Infinity自推出Ronin应用链以来由于交易成本大幅降低而带来的高速增长相似,Polygon 快速和低成本交易优势与以太坊不断上涨的gas价格形成鲜明反差,尤其是在GameFi场景中,由于用户必须持续不断的进行小而频繁的交易,价格低廉的重要性不言而喻。

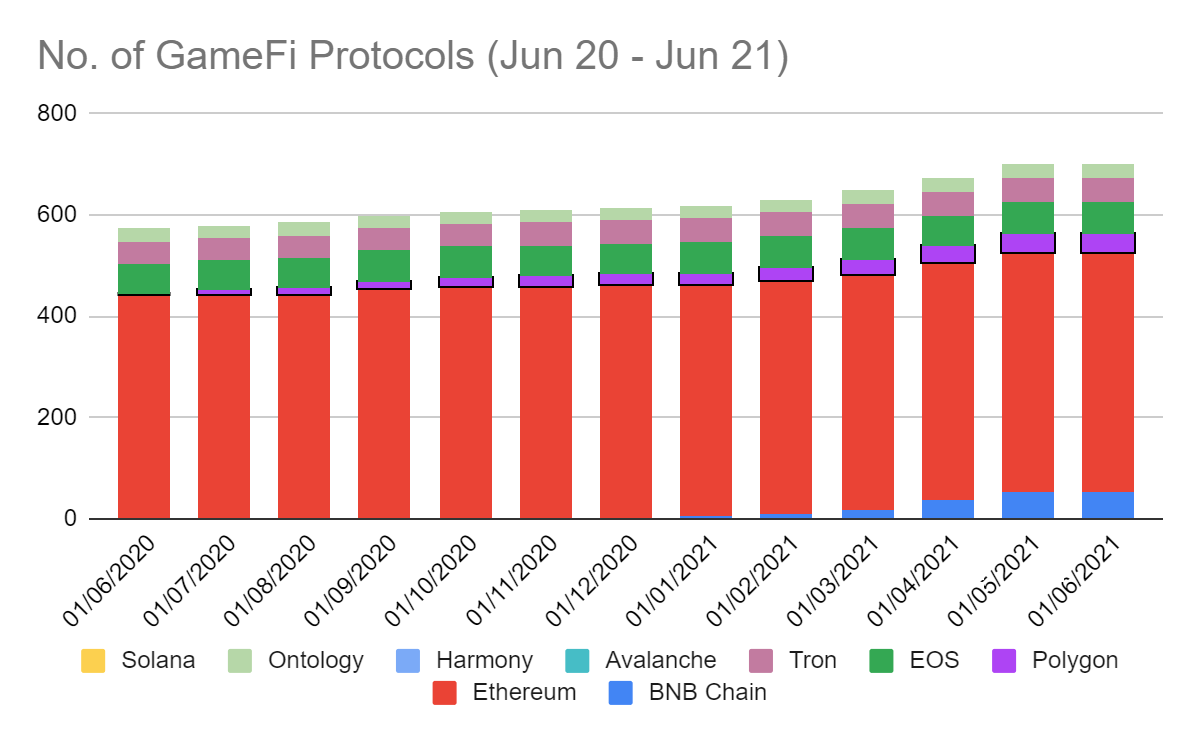

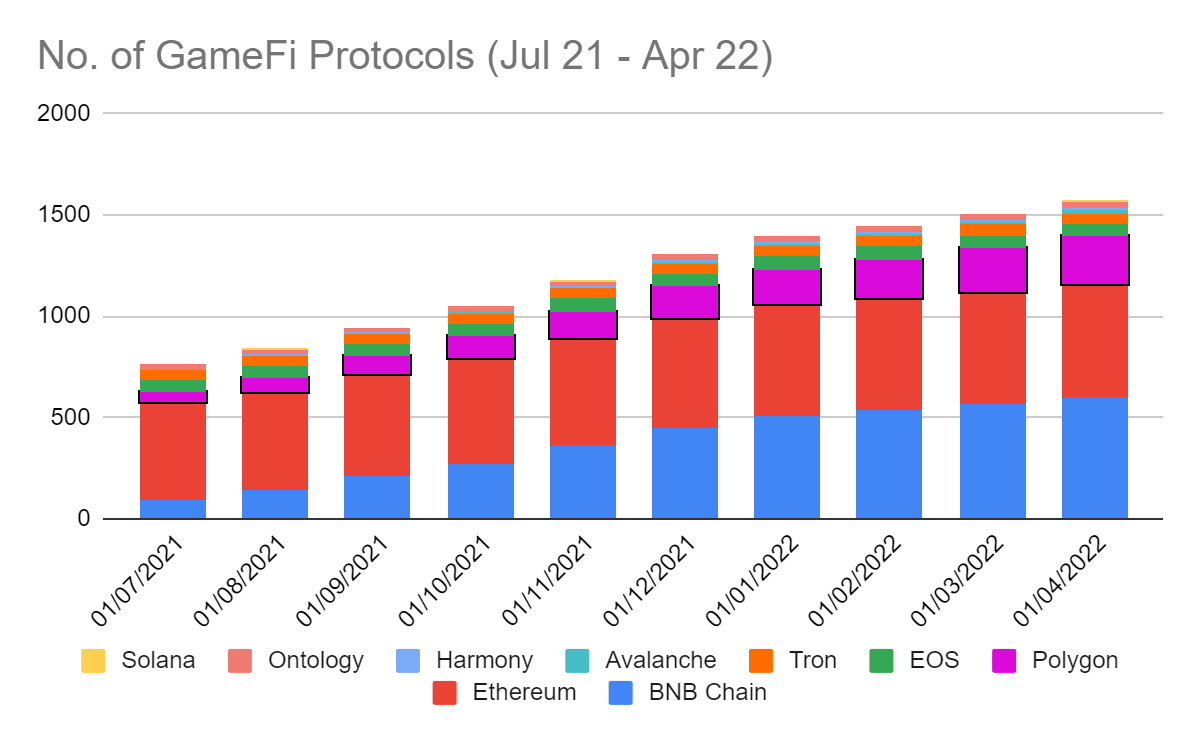

凭借这些优势,Polygon上的游戏协议数量在过去一年中增加了 50%,而以太坊上的这一数字几乎保持不变。然而,它也面临像 BNB 链这样的竞争对手,生态增长也是由低成本交易费用推动的。

My Crypto Saga, Brave Frontier Heroes和EmberSword均是这个时期为Polygon上游戏生态发展铺平道路的GameFi案例。

第二浪潮:Polygon Studio的成立

Polygon 于 2021 年 7 月推出了 Polygon Studios,向市场再次重申了其向游戏生态发展的战略重心,目标是“游戏项目会获得 360 度全方位的开发支持,大型和广受欢迎的品牌可以在 Polygon 上发布游戏,游戏玩家则可以在去中心化的游戏世界拥有全新的体验。

自Polygon Studios成立以来,Polygon上的游戏类协议数量已迅速超越Tron和EOS,位居以太坊和BNBchain之后的第三位。 在交易量及独立地址数方面,Polygon也是名列前茅。7月,其最受欢迎的游戏之一Aavegotchi获得了超过1,500名用户。

投资公司也对这个市场产生了强烈的兴趣。比如Animoca Brands,其下的两家子公司Lympo和Gamee均为Polygon Studios 的合作伙伴,而Gamee在Polygon上的手游Arc8在一个月内吸引了超过373,000个独立活跃钱包。同期还有Zed Run, 0xUniverse等区块链游戏,共同为Polygon扩展了相当大的用户群体。

除了游戏项目,像Sandbox这样的元宇宙世界也已与Polygon整合,将他们的NFT和代币都带到了Polygon生态系统中。

值得注意的是,此时的绝大多数游戏要么是Play-to-Earn模式,要么是游戏化的DeFi,用户可以通过游戏的方式来使得代币收益最大化。 DeFi 相关的交易数量同期却减少了,详细情况请阅读DeFi部分。

第三浪潮:Terra/Solana 捡漏期

第三波浪潮到来时恰逢Terra的崩溃和Solana陷入困境。 Polygon采取果断行动,协助和支持潜在项目迁移到 Polygon,使他们能够利用Polygon生态系统中的网络效应。

前YouTube游戏负责人今年早些时候也加入Polygon Studios,旨在通过投资、营销和开发人员支持扩大开发人员生态系统,并弥合 Web2 和 Web3 之间的差距。

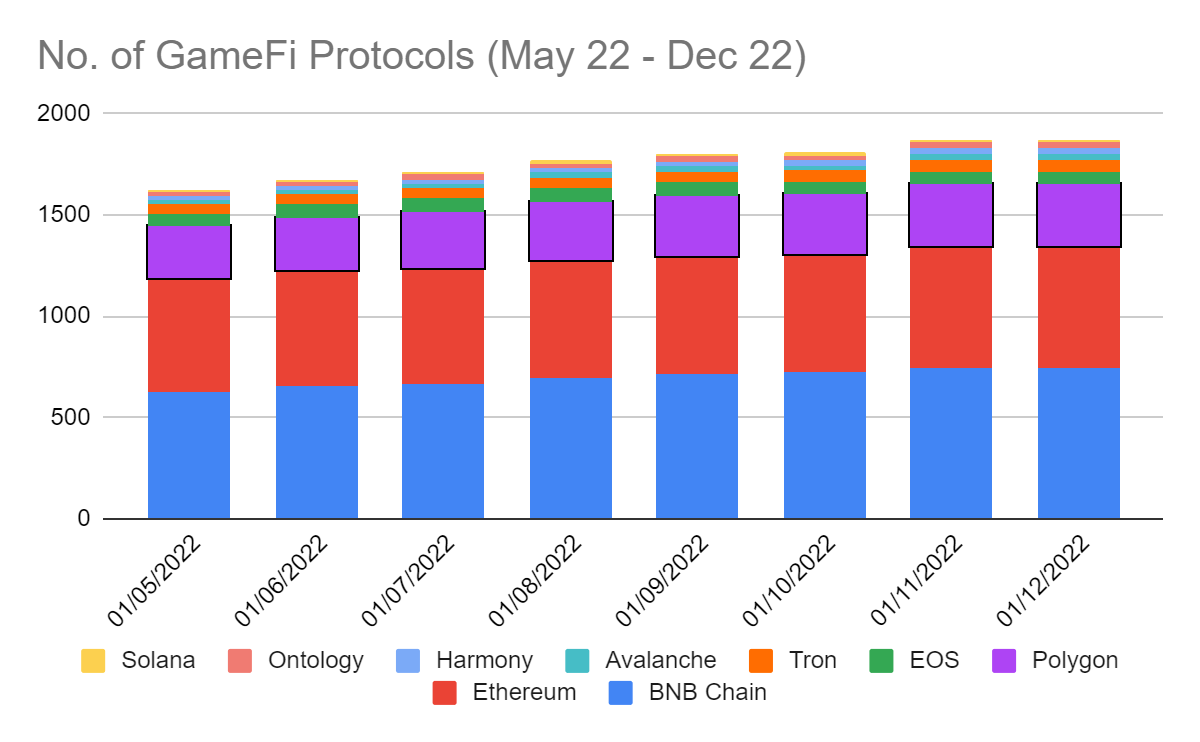

2022年5月,Polygon上的GameFi协议数量超过了230个。Polygon在UST-LUNA垮台后启动了数百万美元的 Terra迁移基金,以吸引突然陷入困境的人才。超过 50 个曾建立在Terra生态系统里的加密项目已被Polygon纳入囊中,包括 Derby Stars等P2E游戏和桥接Web2与Web3游戏环境的基础设施GameSwift等。

Polygon 的游戏生态系统现状

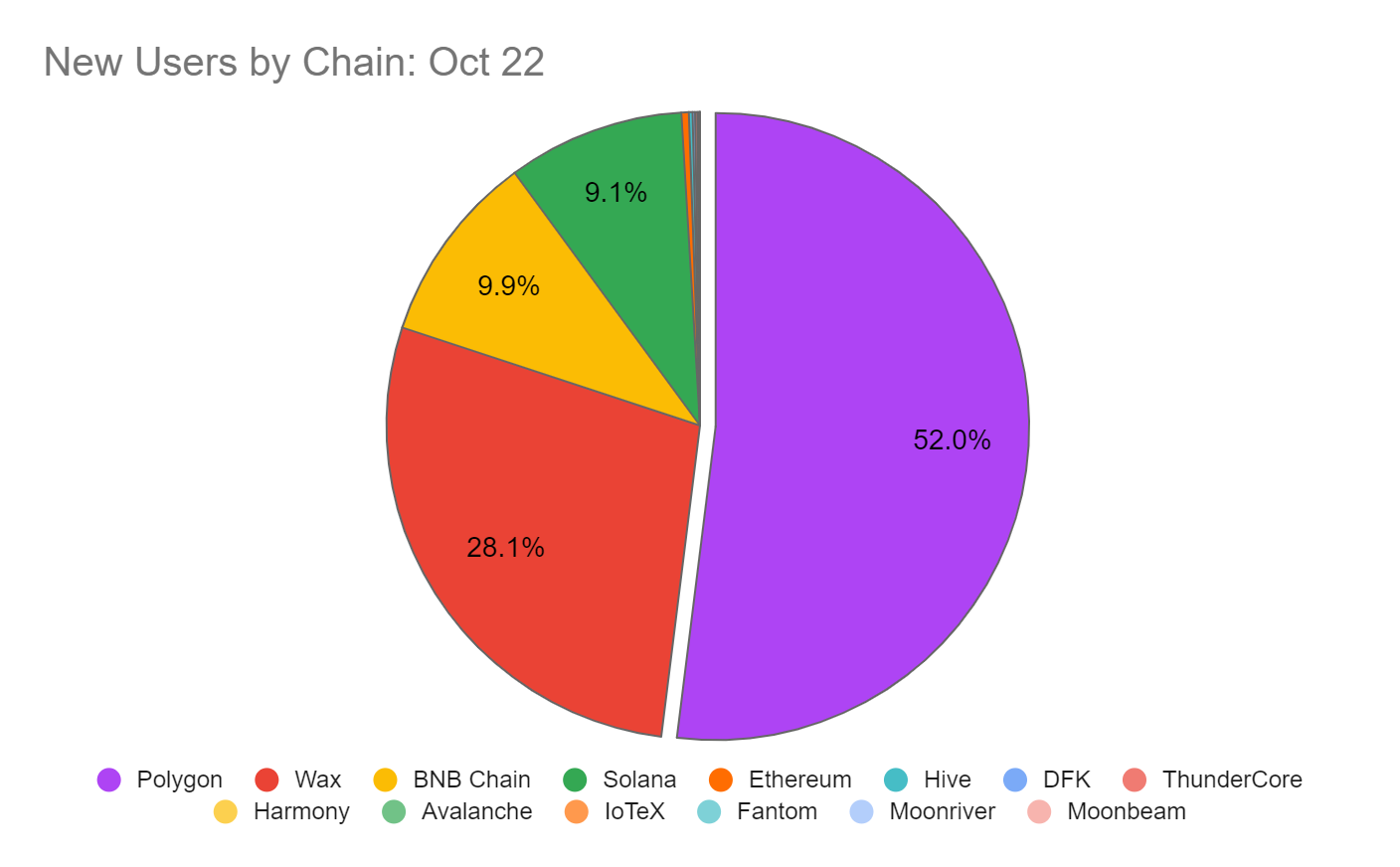

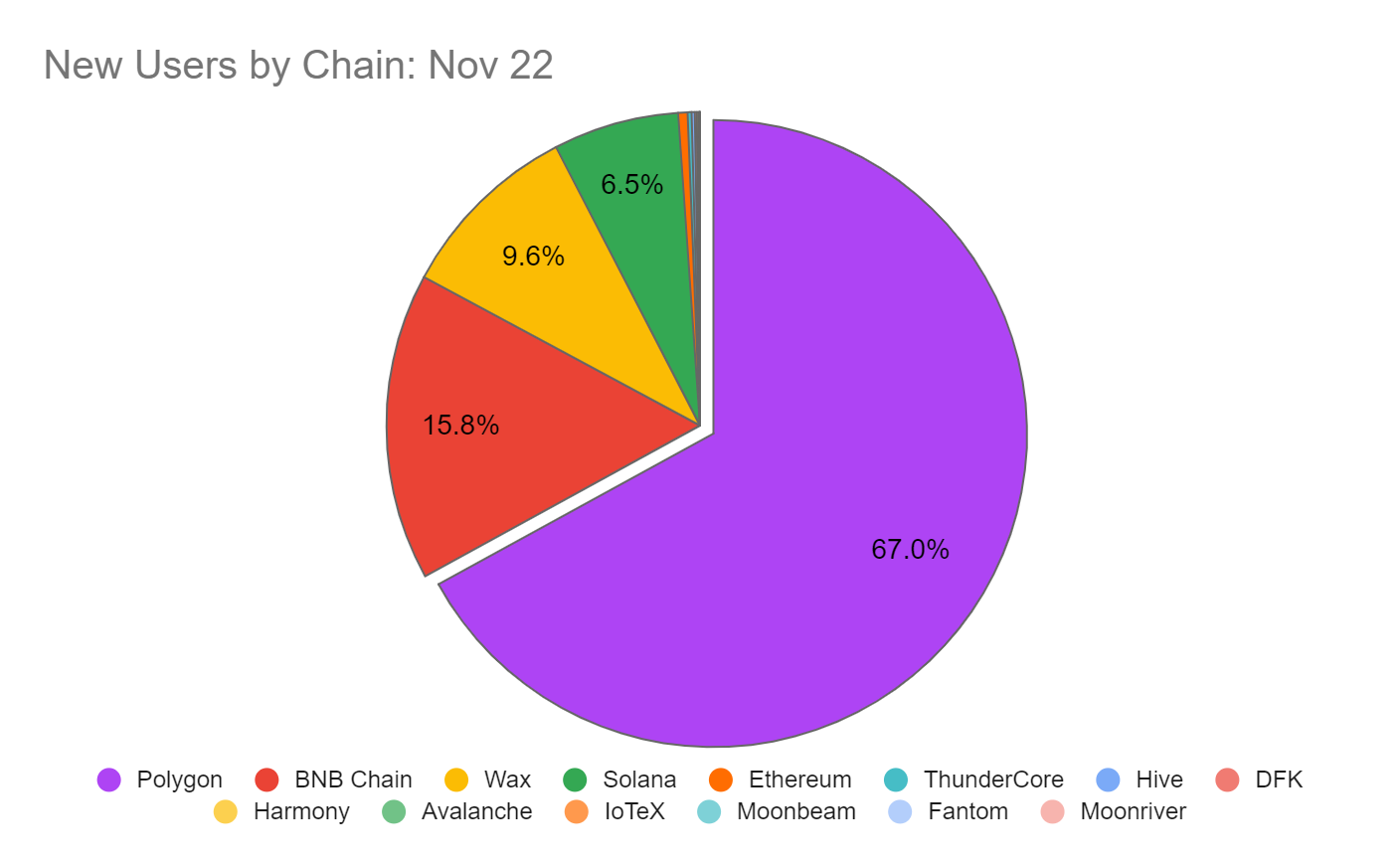

当我们深入研究 2022 年 10 月至 2022 年 11 月独立用户数量的变化时,我们发现Polygon的百分比增长最大 (7.5%),其次是Wax (6.4%)和BNB (1.8%)。此外,Polygon为市场贡献了最多的新增用户(561,285个新增用户),占行业新增用户总数的67%。与10月相比,11月Polygon的新用户增长了近 14%。

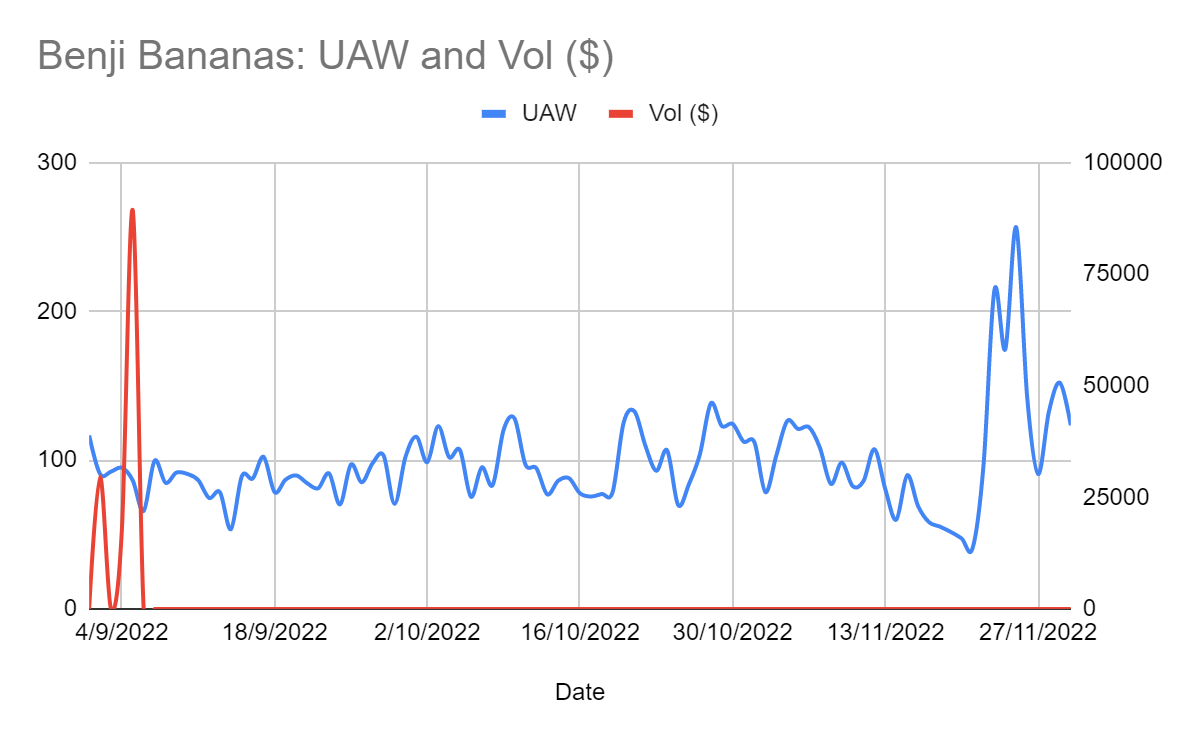

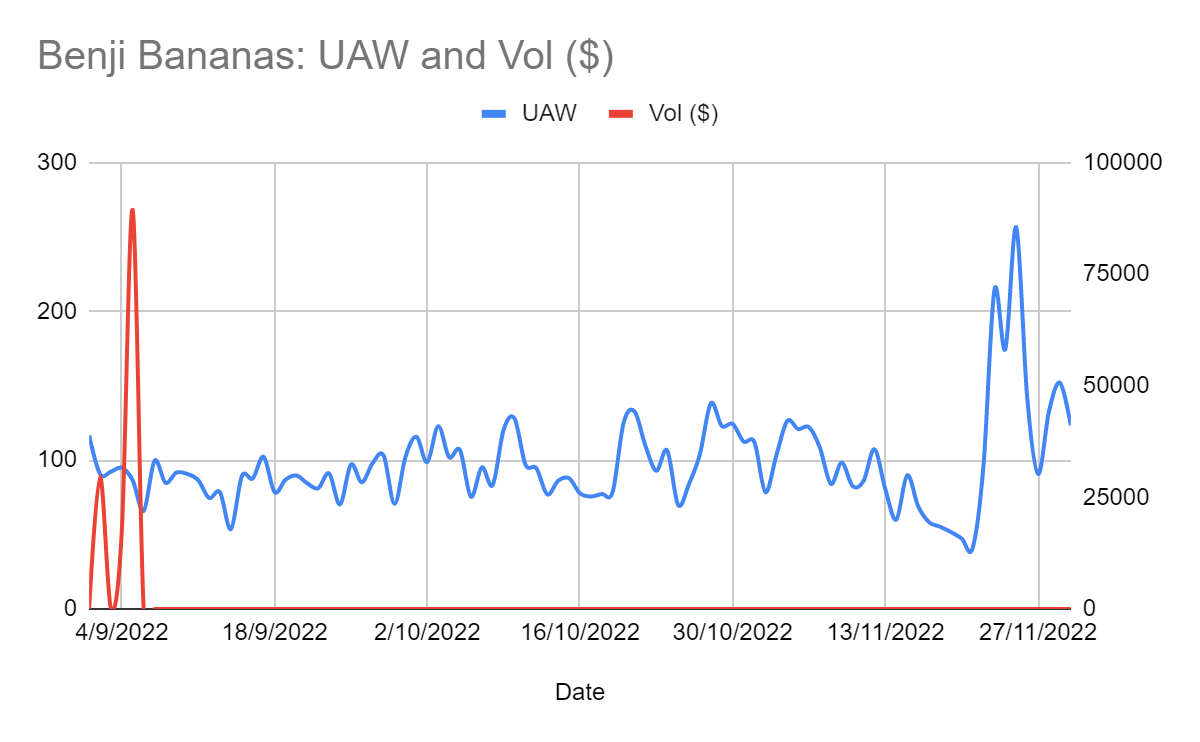

尽管用户的增长可能与多种因素有关,例如与品牌方的诸多合作等,但我们认为Polygon的游戏生态系统推动了大部分新用户的增长。 在10月和11月里,Benji Bananas 和PlanetIX等游戏的销量和新用户数量都出现了大幅飙升。

Planet IX和Benji Bananas都为 Polygon 的用户增长做出了巨大的贡献。从 11 月中旬到 11 月底,Planet IX 的地址数量增长了五倍,从6,514个增加到35,058个;Benji Bananas则到月底达到了 85,000 多个独立地址数。尽管在最初几周的活动后数据有所下降,但这两款游戏在上个月仍旧保持了30,000至35,000个独立地址数的健康平均水平。

其他为 Polygon 游戏生态系统的发展做出贡献的游戏包括 Cometh、Crazy Defense Heros 和 Arc8 等。

尽管区块链游戏行业的头把交椅已经从以太坊转移到 BSC,但 Polygon 仍然占据第三的位置。类似于炉石传说的流行纸牌策略游戏Skyweaver仍然是 Polygon 生态系统中最具代表性的游戏之一。截至 2022 年 12 月,Skyweaver 在 NiftySwap 上已经发生超过 150,000 笔交易。

我们对Polygon游戏生态的预测

了解Polygon 的合作伙伴关系和即将推出的游戏吼,我们对Polygon游戏的未来充满期待。我们看到诸如Oath of Peak、Swords of Blood、Shatterpoint 和 Dvision Network 等这些曾获得大量关注的游戏名称。在游戏工作室、游戏公会和品牌的通力合作下,预计 Polygon 的游戏生态系统将在未来几年呈指数级扩展。

至于Polygon的游戏生态是否会在未来超越BSC等竞争对手,关键在于Polygon Studios能否保持其游戏生态持续为用户提供令人期待的游戏,建立利于生态的合作伙伴关系,以便纳入更多 Web3新生代游戏玩家。

3. 估值

3.1 代币供应和分配

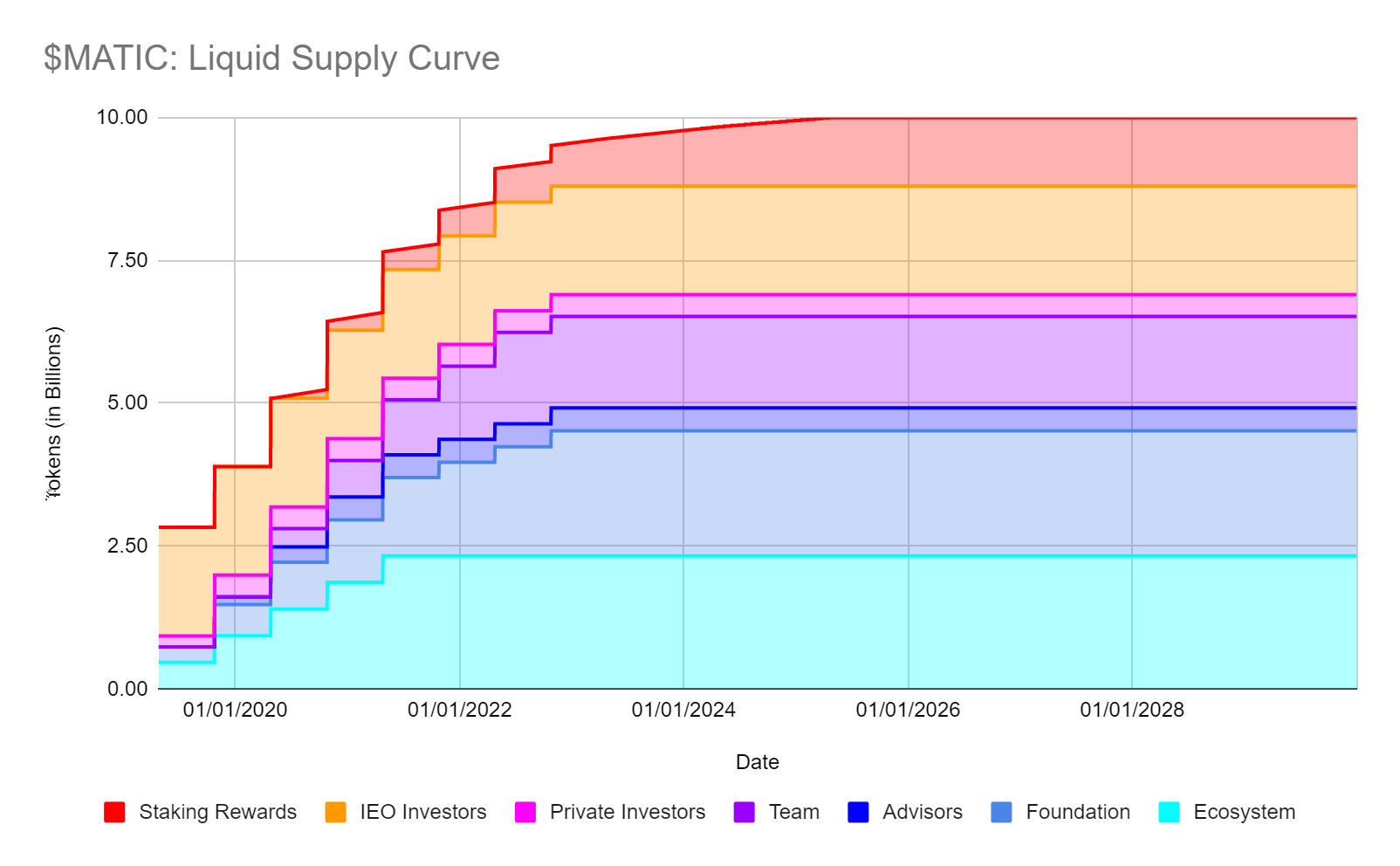

Matic代币总供应量为100 亿。当最后一批代币在 2022 年 10月底解锁时,所有代币都将变在市场中流通,但质押奖励部分除外,该部分要到 2025 年初才能完全分配。

为简单起见,我们将使用 2022 年 10 月的流动供应数量9,509,641,762枚代币,作为下面估值程序中 Matic 的整个流动代币供应。

根据最新解锁统计,1.562亿枚$MATIC代币已被解锁。在去年的私募融资期间,大量代币从 Polygon的生态基金地址转移给了投资者。这是三年锁定期间第一个解锁的三分之一。

在11月16日至 11月28日期间,共计向投资者分发了1.312 亿的$MATIC(1.217亿美元)。其中大约一半的代币随后被转移到 Coinbase、Bitfinex 等交易所。

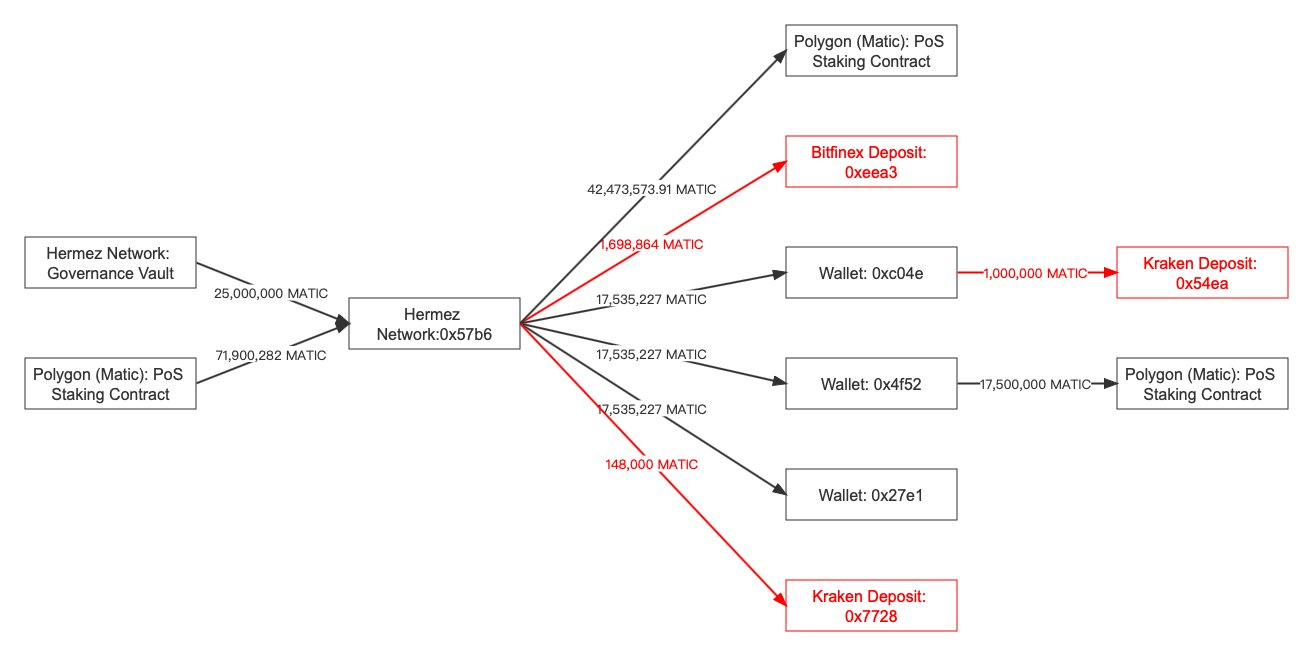

另一部分代币被转移到Hermez Network,其中12月9日转移了2500万枚$MATIC,12月12日转移了7190万枚$MATIC。

在 Hermez Network 收到的9690万枚$MATIC代币中,只有280万个$MATIC 代币被转出到 Bitfinex 和 Kraken 等交易所;6000万的$MATIC被重新质押到Polygon的PoS质押合约中。

3.2 代币效用

在目前的代币模型中,Matic代币主要有两个功能:PoS 侧链的 Gas 费和 Staking。

自 Polygon 于 2022 年 1 月采用EIP-1559 以来,交易的基础费用将用于销毁 Matic。 迄今为止,Matic代币在近一年内被销毁的数量为 5,022,420.1819,仅占总供应量的 0.05%。考虑到与以太坊相比,Polygon 是一条具有成本效益的链,销毁机制不太可能对代币供应产生显着影响。

目前 Polygon 质押率为 32.55%,平均收益率为 6.73%,扣除通货膨胀后调整后年化收益率为4.06%,略低于以太坊调整后收益率 4.15%。

然而,Matic代币质押者最大的担忧是质押收益将在2025 年初耗尽,因此要么代币价格上涨到足够高,要么交易金额飙升,以确保可以通过交易费向质押者提供足够的补偿。

另一种选择是Polygon在推出上述基础设施新套件的同时,为 Matic代币带来全新的价值捕获方式,我们认为这是极有可能发生的。

就像Polygon的联合创始人Sandeep的推文一样,当Matic代币在主网上线时,它将作为 ZK-rollups 的抵押代币,而不仅仅是 Layer 1 的支付gas的代币。

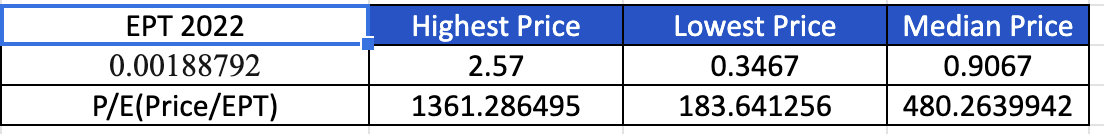

3.3 估值 – EPT (Earnings Per Token)分析

由于加密行业仍处于非常初级的阶段,代币的市值在很大程度上受情绪影响或由巨鲸控制。传统金融世界中的估值模型可能并不完全适用于代币持有者。然而,我们借用了 EPS(每股收益)的概念,将代币的增值描述为EPT(每代币收益)。

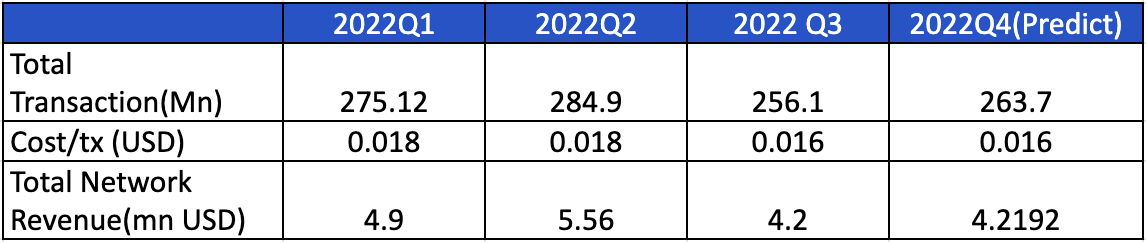

我们假设:PoS 侧链收益 = 总交易量 * 每笔交易成本

从 Polygon 的季度报告来看,网络总收入接近 18.88 亿美元,这意味着每个代币价值每年相当于$0.00188792USD,代币价格/EPT倍数等于484 倍(采用当前币价)。

2023 年网络价值预测:

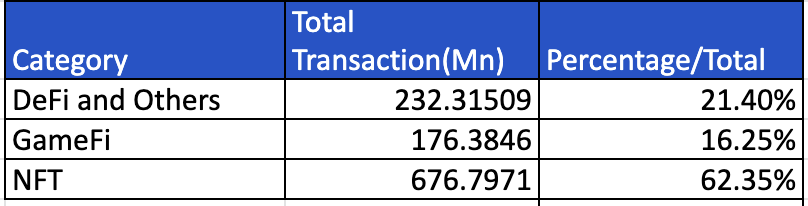

将2022年Q1-Q3交易金额按类别划分,并将数据换算成年度数据,我们得出以下表格:

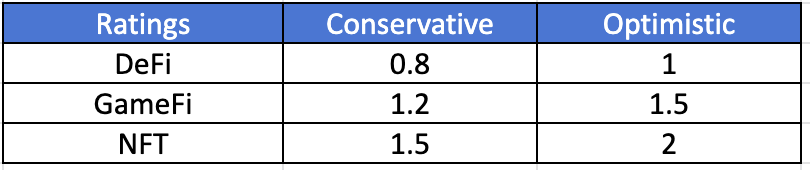

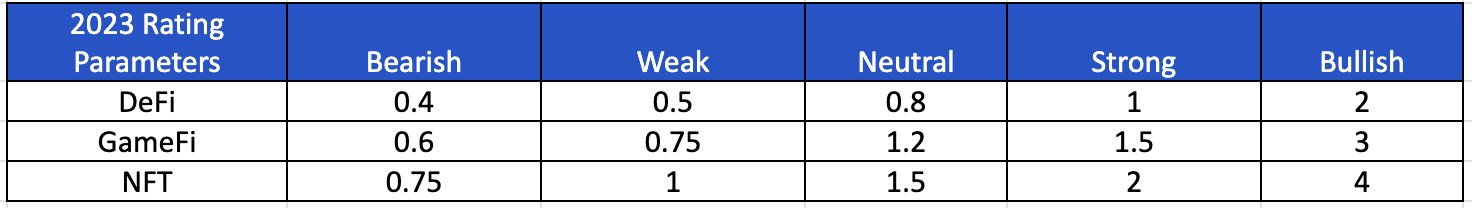

基于我们对生态部分的分析,我们对Polygon不同类别的生态应用给予不同的评级:

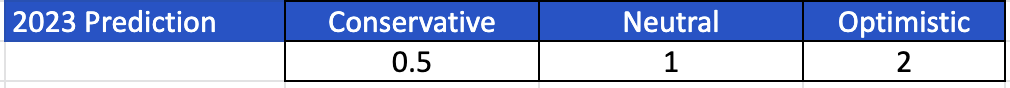

我们也有一个基于我们对加密行业的主观判断的预测。 虽然判断可能有偏差,但我们的模型的可以根据不同的假设和判断进行修改。

我们将上述假设相乘得到一个预测参数矩阵来评估Polygon 生态在 2023 年的增长:

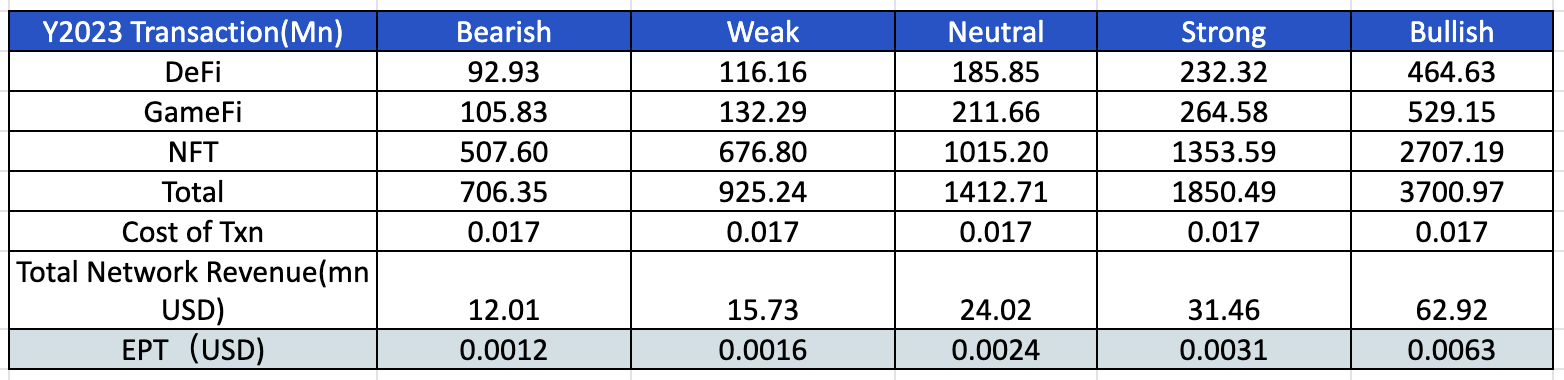

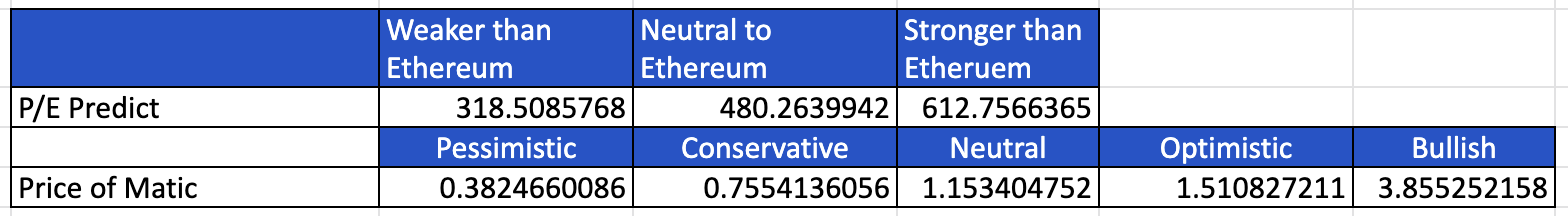

最后,我们根据不同情况下的情景分析和EPT(Earning Per Token)模型做出如下预测:

3.4 估值 – 可比分析

我们可以根据我们之前的计算得出 Matic 代币的 P/E(价格与 EPT)比率,如下图所示:

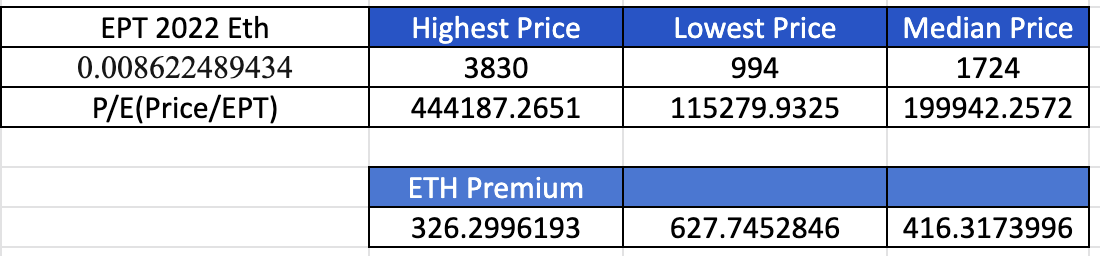

由于2022年市场行情波动非常大,P/E区间接近10倍。按照同样的计算方法,我们得出 2022 年以太坊的 EPT:

以太坊平均 EPT = 0.01538154902 USD

以太坊中位 EPT = 0.008622489434 USD

那么我们也可以得到这样的结论,以太坊既在盈利能力上更强(更高的EPT),同时也在资本市场上也享有更高的溢价(超过300x P/E)。

考虑到其余行业可比对象的高度不确定性,我们仅用以太坊作为参考,预测 Matic 2023年的P/E。我们选择以太坊的 P/E 中位数作为基准,得到如下预测:

2023 年 Matic 代币的目标价格为 3.85 美元。

3.5 估值 – ZK-EVM 主网上线后

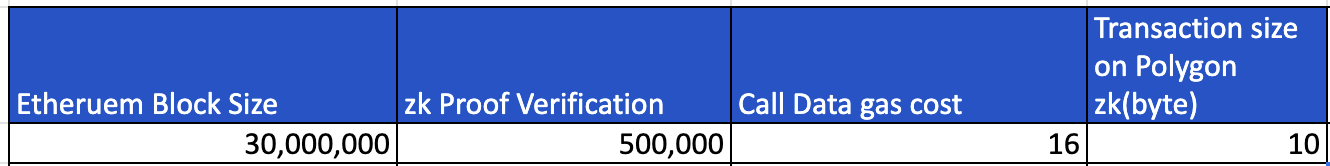

对于 Polygon 的 zkEVM Rollup,尽管预计在 2023 年初上线主网,我们假设它有一定概率推迟到Q2甚至 Q3。 即使它在 2023 年上半年上线,与其目前的现有PoS链相比,生态项目至少需要一个到二个季度才能达到全面运营状态。

我们基于 Polygon zkEVM 与生态项目将从 2024 年开始完全合并到主网的假设进行以下分析。

我们还将以下参数作为假设。

然后我们可以得到理论上一个区块中有184375笔交易,每年最多447,322,115,384.62笔交易。如果我们将Polygon zkEVM每个交易的 Gas 成本设为 0.00875 美元,那么我们得出以下2024 年的预测。

2024 年的目标价为 7.2 美元至 23.98 美元。

4. 风险

- 宏观经济市场风险:加密货币市场与宏观经济的相关性仍然很高,项目的表现可能会受到宏观市场的直接影响。

- 波动风险:加密货币市场波动较大,虽然我们认为该项目基本面稳固,但价格可能在一定时期内表现不及预期。

- 竞争风险:

- 来自其他 Layer 2项目的竞争威胁,比如 Arbitrum或Optimism。尽管我们相信ZK Rollup会在 1-2 年后成为主流,但 Polygon 仍可能面临基于Optimistic Rollup的Layer 2公链的挑战。