蓝狐笔记:简单理解GMX

GMX的模式不同于传统CEX模式(也包括不同于dydx的模式),通过区块链的透明性和开放性,它推动链上合约一种新模式的发展,一种流动性提供者和交易者互为对手方的模式。

原文作者:蓝狐笔记

原文来源:mirror

本文是对GMX的简单基础介绍,适合希望了解GMX的初学者。

GMX模式

GMX目前的主要业务是永续合约和现货交易。其中,合约交易零滑点是它的主要吸引点。其费用为0.1%,杠杆最高50倍,无KYC和地域限制。GMX不是订单簿模式。在GMX的市场中,一方是流动性提供者,一方是交易者。流动性提供者和交易者之间是交易对手方。

流动性提供者将其资产存入流动性池中,成为交易者的交易对手方。目前池中有8种资产,目前ETH和BTC大约50%左右,稳定币大约48%上下,剩余2%左右是LINK和UNI。整体来说,以加密市场主流资产为主。流动性提供者通过铸造或销毁GLP进入或退出市场。

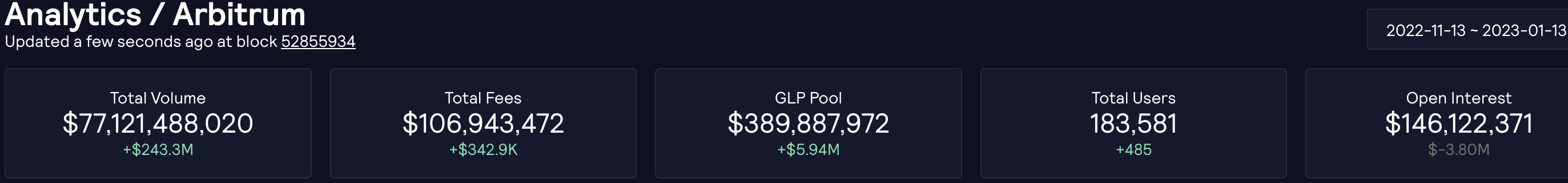

(GMX官网数据,Arbitrum链)

(GMX官网数据,Arbitrum链)

GMX采用了Chainlink提供的预言机价格以及聚合市场主要交易所中的价格。它没有采用AMM模式(xy=k),也没有采用订单簿模式(dydx之类的)。通过采用预言机价格,利于实现其零滑点的目标。

GMX的运营数据

GMX是在2021年9月推出,在Arbitrum上到现在一年多,后来在Avalanche上也部署了版本。截止到写稿时,其目前整体交易量超过950亿美元,费用超过1.3亿美元,整体用户数超过20万,月独立用户大约在3万左右。此外,其GLP池超过4亿美元,其中Aribtrum上超过3.89亿美元,Avalanche上超过0.59亿美元。

(GMX官网数据,Arbitrum链)

(GMX官网数据,Arbitrum链)

(GMX官网数据,Avalanche链)

(GMX官网数据,Avalanche链)

GMX如何吸引流动性提供者

由于GMX不是采用订单簿的模式,那么交易者的交易对手方是谁?GMX交易者的交易对手方是GLP池。GLP池就是流动性提供者存入的资产。那么,将资产存入GLP池对流动性提供者来说有什么好处?

GMX的流动性提供者提供流动性可以捕获费用以及交易收益。这跟有些DEX项目主要依靠代币激励不同,它已经完成了冷启动。这在整个DeFi领域还不多见。目前dydx还处于通过代币进行大量激励的阶段。

上面也提到过,目前在GMX上的GLP超过4亿美元,其中在Arbitrum上有3.89亿美元,在Avalanche上0.59亿美元。当前流动性提供者在GMX上提供流动性可以获得如下收益:

- 从交易者的合约交易或代币兑换中赚取LP费用(获得其中的70%,以ETH/AVAX支付)

- 从合约交易者的损失中获得利润(当然,如果交易者获利,则也要承担损失)

- 赚取esGMX的收入(代币激励部分)

此外,流动性提供者持有的GLP也是资产指数, 有相应的风险敞口。

当流动性提供者将资产存入池中,获得一定数量的GLP,它代表了该流动性提供者在池中的份额。这个份额不是代表一开始存入池中的资产(如ETH)的份额,而是代表了池中各种资产的指数。当然,当流动性提供者退出时,也可以用指数中的任何资产(如wBTC)完成退出。

GLP的价格=资产指数的总价值/GLP的总数量,其中资产指数的总价值也包括未平仓头寸的未实现利润或损失。总言之,GLP包括一篮子的加密资产,是资产指数,因此本质上也是一种资产组合。它会根据池中资产价值的变化而变化,其中也包括池中资产的再平衡。

生成或销毁GLP需要费用。费用的高低取决于指数中资产权重低于还是高于其目标权重。如果该资产低于目标权重,则它会鼓励流动性提供者存入该资产,因此存入铸造该资产的GLP生成费用较低,反之则费用较高。销毁也采用同样模式。其目标是实现当前权重逐步走向目标权重。

比如,目前ETH的目标权重是35%,而实际权重只有30.78%,那么用户此时存入ETH,则铸造GLP的费用较低,如果用户退出获得ETH,则其退出费用较高;wBTC的目标权重是15%,而当前实际权重为19.66%,那么用户存入的费用会较高,而退出为wBTC的费用较低)。

目标权重不是固定的,它会根据交易者的持仓量进行调整。比如如果交易者大量做多ETH,那么,GLP会设置更高的ETH目标权重;如果大量做空ETH,则稳定币的目标权重设置会趋于更高。这种目标权重的变化,本质上也是GLP池内资产再平衡。

GMX如何吸引交易者

如果没有交易者,交易所就没有根基。交易者是所有DEX持续发展的基石。那么,GMX对于交易者来说,有哪些吸引力?

对于交易者来说,合约零滑点是其主要的吸引点。此外,无须KYC、没有地域限制以及链上的透明性也有其便利性和吸引力。目前GMX吸引用户交易无须通过代币激励的方式进行,而通过产品本身来吸引,这说明其完成了冷启动,有机会探索不用靠代币经济机制来吸引交易者的模式,这也算是有机发展的一种。

在实际交易中,交易者做多某个资产(如ETH),交易者实际上并没有借入ETH,只是租借了ETH的上涨空间;交易者做空某个资产(如wBTC),交易者实际上并没有借入稳定币,而是租借了稳定币相对于wBTC的上涨空间。

当平仓时,如果交易者赢了,则GLP池向用户支付资金;交易者输了,则从用户的保证金中扣除并转移到GLP池中,两者是交易对手方的关系。

GMX的代币经济机制

GMX的平台代币为GMX。在其整个经济机制中,交易者贡献的费用是GMX背后价值的支撑。

GMX持有者在质押GMX之后,可以获得30%的平台费用、esGMX、乘数点(multiplier points)。其中esGMX可以获得质押奖励(类似于GMX),也可转变为GMX(如果想在一年内提取,则需要扣除一定的比例)。乘数点可用来提升GMX质押的收益率,提升率=100*(质押的乘数点)/(质押的GMX+质押的esGMX)。

这里的平台费用包括:交易费用(开仓或平仓仓位的0.1%)、兑换费用(如果平仓需要兑换,收取抵押品的0.2-0.8%的费用)、借入费用( (所借资产/GLP总资产)*0.01%,按每小时累计)、GLP生成或销毁费用(根据该资产低于还是高于目标权重相关)。每周三进行费用分配。

刚才提到GMX代币可以获得平台交易费用的30%,而剩余的70%则分给GLP(流动性提供者)。给GLP大部分平台收益,主要是因为流动性提供者承担了delta风险和交易对手方风险。只有足够的收益,才能激励流动性提供者提供流动性。当有足够多的流动性,也会带来更好的交易者用户体验。GLP除了70%的平台费用之外,还可获得交易者损失带来的利润、esGMX。

GMX的潜在风险和可能局限

GMX在熊市中有不错的数据。但并不意味着它没有潜在风险。其中的可能风险包括:

1.交易对手方的风险

为了实现交易者的零滑点,GMX通过GLP池将交易对手方的风险抗了下来,这也是它的潜在风险所在。它的逻辑前提是,作为交易者整体,一般来说,无法整体性的获利。这是GMX获得可持续性的重要前提,也是吸引GLP流动性提供者提供流动性的前提。如果这一点被打破,对于GMX来说,则会有较大的压力。

例如,如果市场瞬间大跌,空头交易者获利丰厚。交易者的利润来自于GLP池的支付。GLP池的中资产价值下跌,且使用稳定币支付交易者的利润,这样GLP的整体TVL下降。与此同时,流动性提供者也遭受了损失,提供流动性的意愿下降,这会导致TVL的进一步下降。虽然从整体来看,做空也不容易,但瞬间大跌会造成较大的损失。

为了应对这种突然的市场崩溃,GMX也会对多空双方的所有资产头寸的实时净敞口设置动态未平仓头寸的上限,以防止出现极端情况(多空双方的平衡,可以在一定程度上实现风险对冲)。不过,这在一定程度上会影响交易者的用户体验。此外,GMX也需要将其从GLP池中积累的部分利润用于应对突发的可能情况。

2.引入更多的资产的难度较大

目前为止,GMX上主要资产以ETH、BTC、稳定币为主。利用预言机的模式对于较大规模流动性的资产问题不大,如果换成流动性较小的资产,在市场极端情况下,或者易受市场操控的情况下,可能会让GLP造成大的损失。

为了控制风险,GMX很难引入更多的较低流动性的资产,这让它的扩展性存在一些问题。当然,如果从另外一个角度看,由于绝大多数的交易量不是来自长尾资产的交易量,而是来自主要资产的交易量,暂时无引入更多资产对其交易量的影响也不会很显著。

结语

GMX的模式不同于传统CEX模式(也包括不同于dydx的模式),通过区块链的透明性和开放性,它推动链上合约一种新模式的发展,一种流动性提供者和交易者互为对手方的模式。其模式的可持续性的前提是交易者作为整体在市场上很难取非常大的利润。当然,由于交易者有多空双方,作为流动性提供者的风险也在很大程度上被对冲。

Unsiwap通过推出AMM模式开创了加密原生DEX的时代,不再依赖CEX的订单簿模式;GMX推出的GLP池作为交易对手方的模式是不是也会打破合约交易订单簿模式的地位?目前还不得而知。不过,很有意思的一点是,加密原生的DeFi模式确实走出来自己的道路。

风险警示:以上所有分析仅是对技术和市场的片面观察,不一定对,请务必保持自己的判断并做好风险控制。