长推:解析 Curve 和 Uniswap 等所采用协议的算法特点

CryptoSwap 的额外好处是将流动性集中在当前价格周围,减少滑点并允许大额交易不会对价格产生重大影响。

原文作者:0x_pudding

原文来源:Twitter

编译:MarsBit

DEX 战争正在升温,每个协议都在争夺流动性和费用。每个竞争者都提供自己独特的价值支柱,并在引擎盖下封装了严肃的技术。让我们品尝一下这些美味佳肴,看看谁的食谱造就了最佳的 DeFi 体验。

在深入之前,需要指出的是:没有一个完美的交易场所。根据你使用的 AMM,权衡取舍。

无论你是流动性提供者还是交易者,AMM都将决定你如何受到影响以及如何保护下行风险。流动性提供者可能会倾向于使用特定的 AMM 来提供无常损失保护,而交易者可能会选择另一个来减少大规模掉期的滑点。

说到下行保护,一个好的协议将利用其 AMM 中的技术:

1. 为愿意支付足够费用的一部分用户提供服务;

2. 保护用户免受 IL 和/或在两种或更多种特定资产类型的交易中滑点的影响。

让我们开始吧!

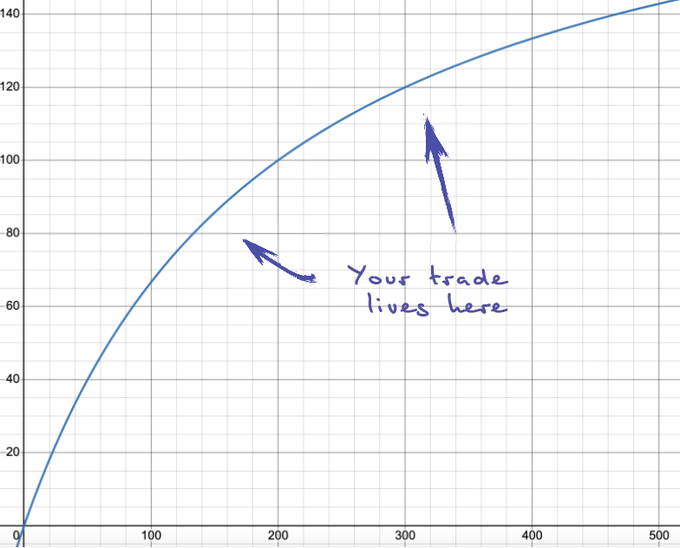

这一切都始于 Bancor 开发了传统订单簿的替代品,即 Constant Product Market Maker。CPMM 完全依赖价格发现,不从预言机获取额外信息,价格完全由下面的示例图表定义。

CPMM 将价格设定为流动性池中持有的资产比率的函数,然后价格对需求做出反应。Bancor 的创新催生了最流行的 DeFi 原语之一,Uniswap 和 Balancer 等公司也使用它。

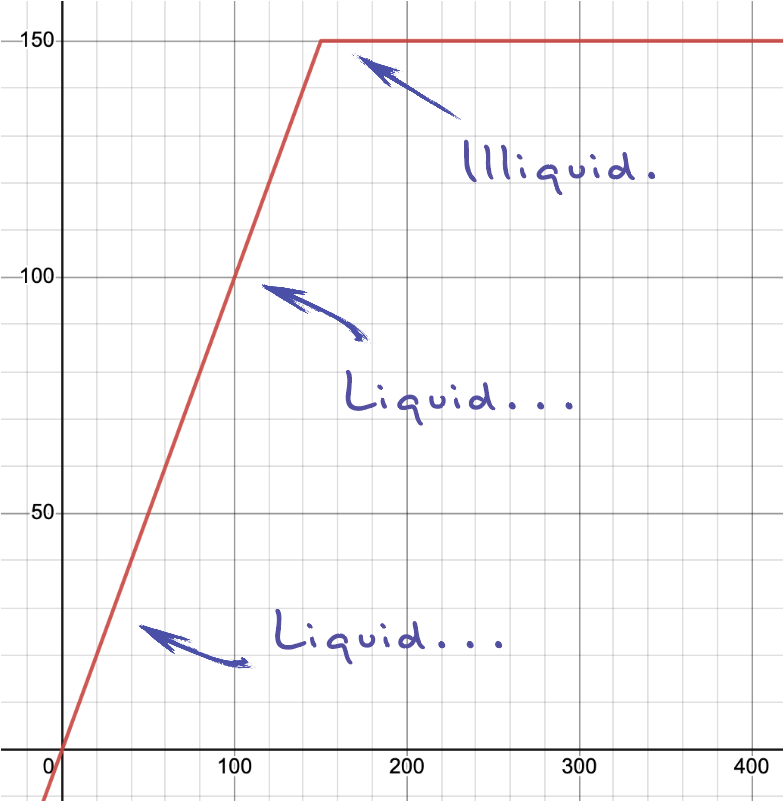

接下来是恒和做市商,通过使用预言机为两种资产定价来发挥作用。CSMM 将忽略LP的投资组合金额并进行交易,直到两种资产都用完为止。下面的图表显示在 LP 流动性不足之前汇率保持不变。

CSMM 被用于 Aave 的封装合约和 Maker 的挂钩稳定性模块。CSMM 具有稳定的汇率,但容易受到套利的影响,有时无法提供流动性。

这两个例子是历史性的,代表了更极端的自动做市商类型,对波动性和稳定资产对进行了重大权衡。现代算法充分利用了这两种方法,并将它们结合到市场领先的 AMM 中。

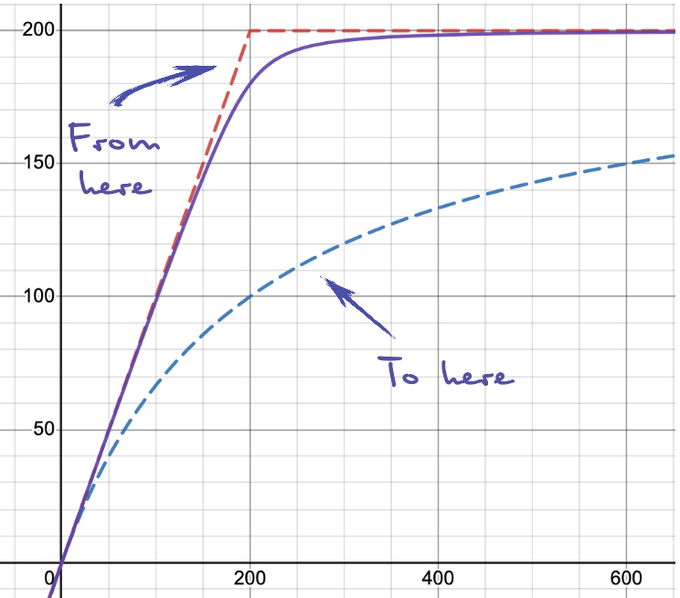

已投入大量研发来改进前两个模型,结果出现了许多非常奇特且高性能的混合解决方案。这些解决方案中的第一个是 Curve 的 StableSwap,它已被用作挂钩资产的标准。

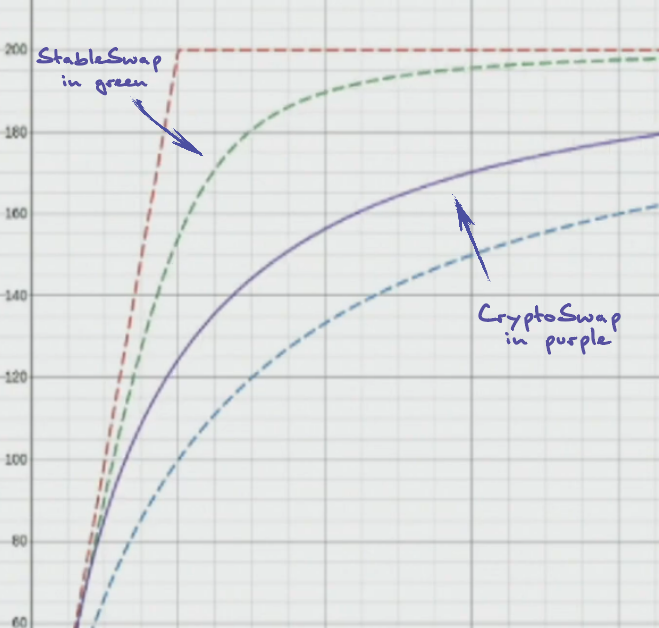

CRV的算法在汇集 1:1 挂钩资产时非常出色,因为它的行为只是从 CSMM -> CPMM 缓慢移动。StableSwap 会非常缓慢地调整两种或多种资产之间的汇率,但随后会随着价格偏离挂钩汇率而加速。

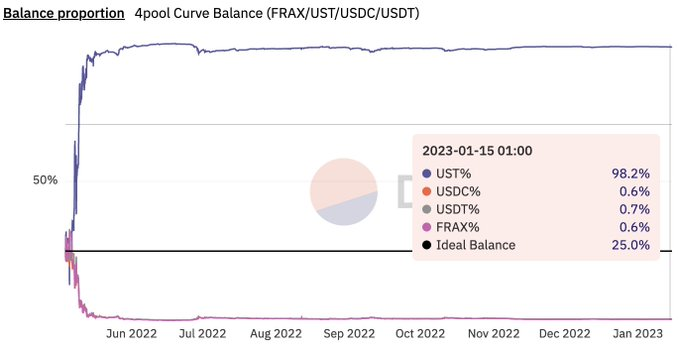

这种行为出现在 Luna 崩溃期间,当时它们各自的 4CRV 池偏离了平衡。当用户疯狂抛售$UST时,StableSwap 迅速偏离其恒定的产品机制,放弃挂钩并大幅压低 UST 价格。

Curve 以高效的 1:1 挂钩矿池而闻名,同时也是波动资产领域的主要参与者,其 Curve V2 矿池由 CryptoSwap 提供支持。该算法通过引入一个参数建立在 StableSwap 的基础上,该参数允许池从 CSMM -> CPMM 更快地进行调整。

CryptoSwap 的额外好处是将流动性集中在当前价格周围,减少滑点并允许大额交易不会对价格产生重大影响。随着时间的推移,Curve V2 池得到了完善,为 DeFi 流动性提供强有力的支持。

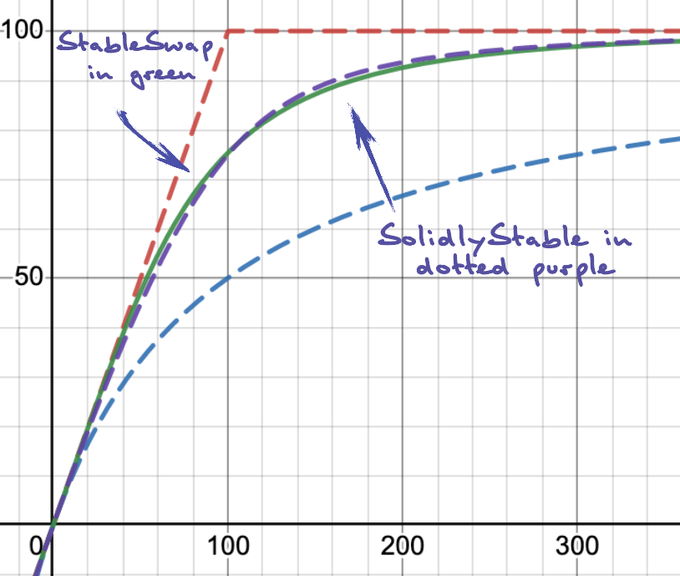

最近进入 AMM 市场的是 Solidly,由知名的 Andre Cronje 开发。 SOLID利用了 SolidlyStable,一种基于 Uni V2 的算法,但有一些细微的差异,最显着的是缺少 Uniswap 的调整参数。

SolidlyStable 是一种稳定的交换算法,在执行 1:1 交换时,对 CPMM 进行改进。它的性能类似于 Curve 的 StableSwap,可用于具有波动挂钩的资产。然而,对于那些挂钩更紧的资产来说,它的效率可能较低。

如果你不确定 Solidly 和许多其他分支如何利用 Andre 的工作函数,请查看相关推文。

之前的 AMM 通过改变曲线来提高效率。Kyberswap 通过他们的 Virtual Reserves AMM 引入了另一种风格,乘以每项资产的实际余额以实现资本效率,但以投资组合风险为代价。

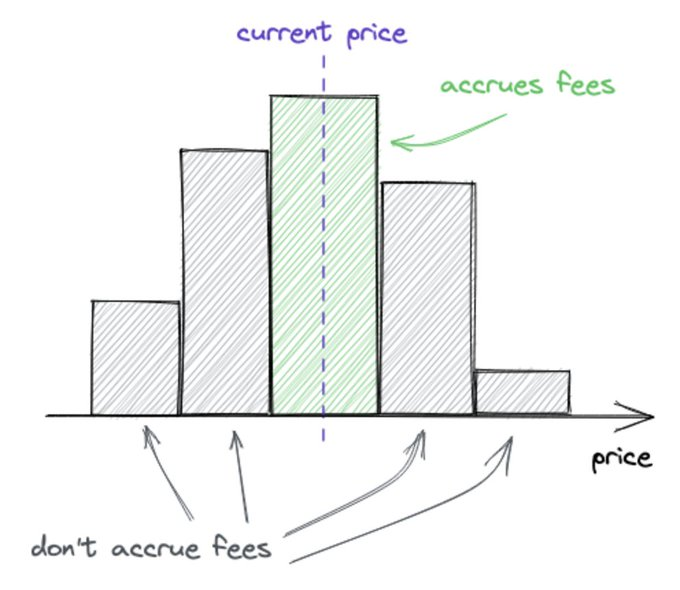

Uniswap V3 采用了虚拟储备概念并将其拨至 11。

UNI允许LP 选择价格范围并赚取更多费用,巧妙地将流动性部署的难题外包出去。

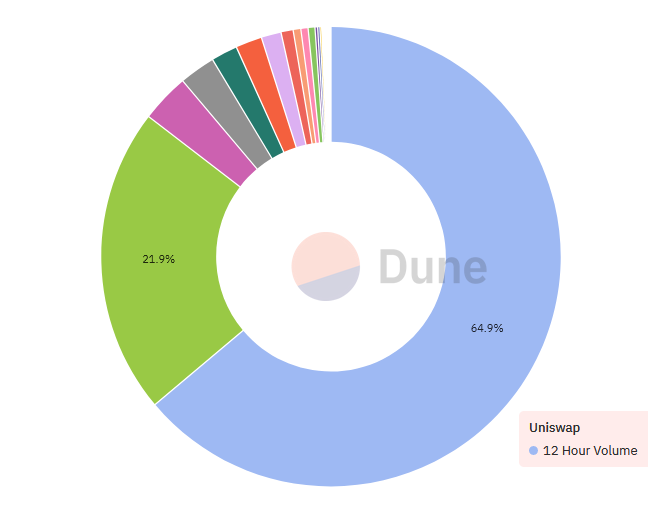

V3 占据了该领域的主导地位,并且捕获大规模交易量,为 LP 带来了丰厚的回报,并为交易者带来了无缝体验。

让我们来总结每种模式:

- StableSwap(Curve):非常适合 1:1 资产

- SolidlySwap(Solidly):性能与 StableSwap 相似,但更易于管理,对波动的挂钩更宽容

- UniV3(Uniswap):市场领导者,利用虚拟储备进行稳定和波动掉期交易,滑点最小,交易量大。

这个概述绝不是详尽无遗的,而是侧重于原语本身。所讨论的每种方法都提供了许多附加功能,这些功能会在一个或另一个方向上改变用户的价值支持。

技术之外的其他考虑因素包括财务 KPI 和代币经济学、产品参与度数据、生态系统和社区参与度数据以及市场份额、CAGR 和可寻址与可获得市场。

没有什么比在位者和挑战者之间的良性较量更令人兴奋的了。每个协议都在争夺市场份额,他们的方法是独一无二的,激烈的竞争有助于改善 LP 和交易体验。