一文了解 Sturdy Finance:无息借贷协议如何平衡贷方与借款人的关系?

当前利率模型的问题来自于自贷款人与借款人关系的失衡。

原文作者:Tindorr

原文来源:Twitter

编译:深潮 TechFlow

货币市场是一个隐藏的领域,正在被真正的建设者开发。SturdyFinance 改变了当前利率模型的优先级,这种无息借贷协议建立了贷款人和借款人双赢的关系,并有可能成为借贷市场的下一个新叙事。

当前利率模型的问题来自于自贷款人与借款人关系的失衡。目前的利率模型的主要问题来自于它的不实用,借款人需要保持跑赢大盘才能战胜借款利率,以至于该模式基本上限制了借款人的使用。

让我们从借款人的角度考虑。比方说,他们用来质押挖矿:

- 从货币市场获得更多的资金以产生更多的收益。

- 在支付高额借款利率的同时获得额外的资金。

- 由于利率不稳定,不得不退出一些选择。

- 当利率飙升时,你就会出现损失。

由于无效的借贷利率,借款人的收益率很容易变成负数。像我这样的 DeFi Degen 会感受到痛苦:尽管我们很努力,但最终还是导致了亏损。

Sturdy 有 3 种产品可以解决这个痛点:

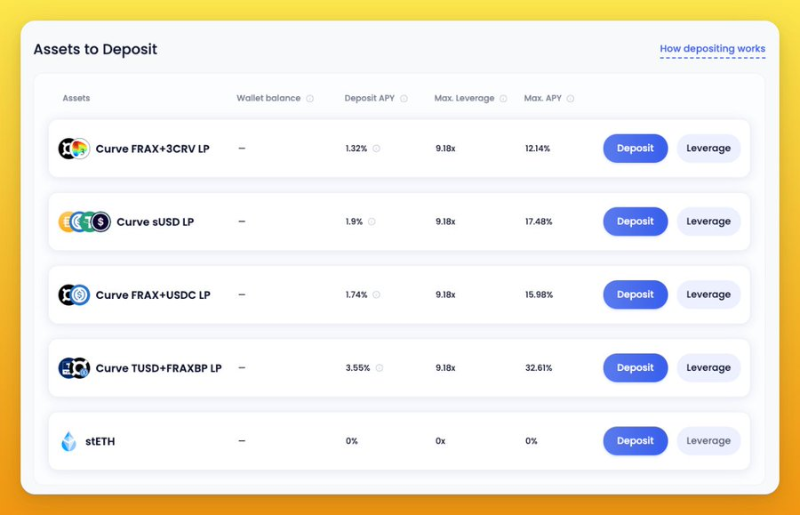

• 为借款人创建杠杆 LP 头寸——提高资本效率。

• 优化利率模型——为 Degens 创造更多可能性。

• 贷方获得部分收益——平衡激励。

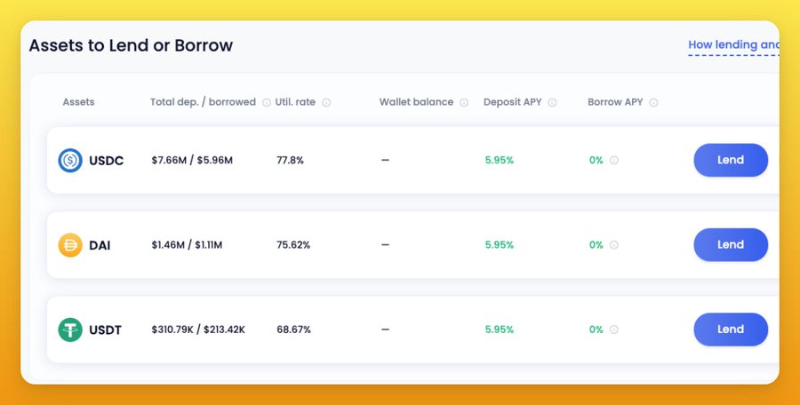

对于借款人来说,当借贷池的利用率低于 80% 时,Sturdy 将利率调整为 0。这有助于借款人更独立地发挥杠杆作用,由于 0% 的借贷费用,将资本效率达到最大化。

例如:你想在 Curve sUSD LP 上使用 9 倍杠杆,你可以获得 36% 的最大 apy(在向贷方分享奖励之前 + 0% apy 贷款)。基于此,你便无需担心之后需要支付多少借贷费用了。

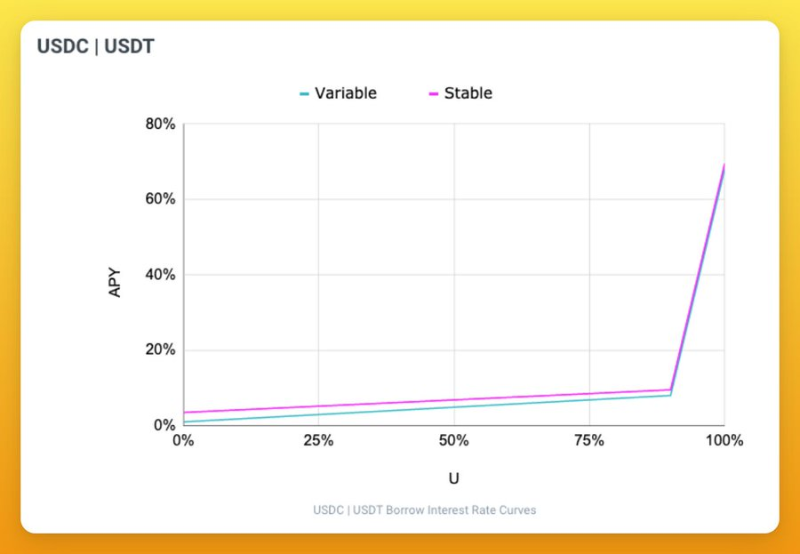

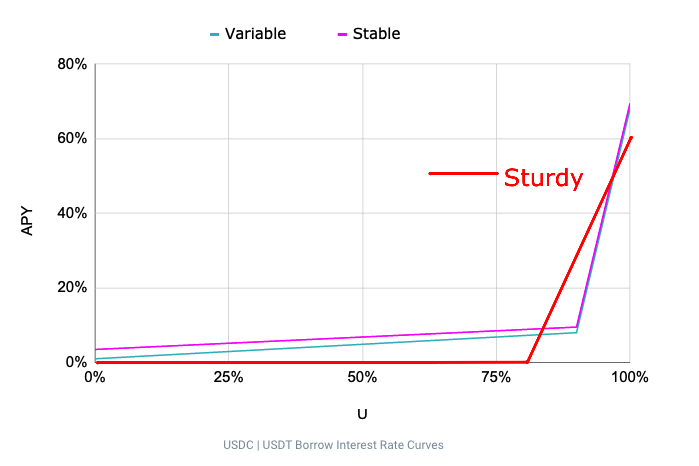

当利用率在 0-80%之间时,Sturdy 保持 0%的利率。超过 80% 后,每增加 1%,利率就增加 3%,这意味着在 100%的利用率下,借款人要支付 60%的年利率。

这种优化使借款人和贷款人都感到满意,当利用率<80%时,借款人可以自由尝试他们的策略,而贷款人则获得额外的好处:共享奖励。

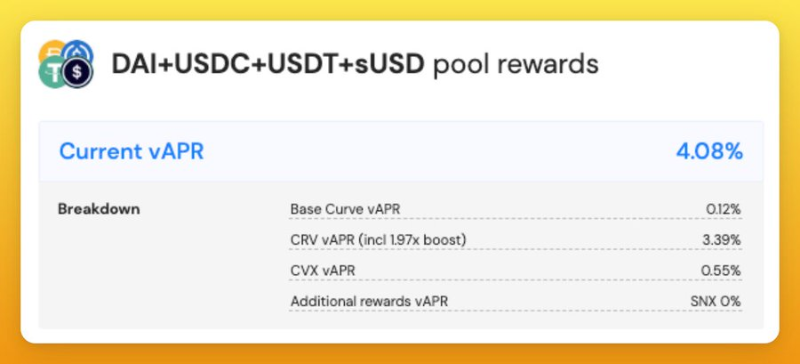

什么是共享奖励?举个例子,当你在 Convex 上质押时,会有奖励代币,即通过存入 LP 生成的 CRV。这其中一部分会共享给贷款,因为他们是使策略成为可能的关键。

这使得稳定币贷方可以无风险地获得约 6% 的年利率,因为借款人正在为他们寻找收益。你可以看到,这种设计比目前的利率模式好得多。

所以为了真正得到收益,你需要关注以下指标:

- TVL

- 借贷池利用率

- 杠杆头寸的实际 APY

但是,我仍在等待 Study 接受测试,因为我还没有看到资金利用率升至 80% 以上。因为在这种情况下,有些借款人的收益将变为负数,我想看看这时市场的反应。

TL;DR

• 这种优化的利率模型将释放货币市场的巨大潜力。

• 贷方可以在无风险的情况下赚取部分 Degen 收益(稳定币 6% Apy )。

• 借贷人可以以0% 的借贷费用获得更多收益。

• 但仍需要对模型进行实战测试。