从香港全面拥抱 Web3,看香港虚拟资产行业监管框架

正如《香港宣言》中提到的:“透过一致、明确和清晰的整全监管框架,有助奠定稳固的基础,以迎接由全球虚拟资产急速发展所带来的金融创新和科技发展。” Web3 在香港,未来可期。

原文作者:Web3小律

原文来源:PANews

2022 年 10 月 31 日,香港特区政府财经事务及库务局在香港金融科技周开幕礼上,正式发布《有关香港虚拟资产发展的政策宣言》(“ 《香港宣言》”),旨在阐明香港发展具活力的虚拟资产行业和生态系统而订定的政策立场和方针。在《香港宣言》之后,香港虚拟资产行业建立全面监管框架已经势在必行。政策的开放,合规监管的清晰,无疑为 Web3 行业入港注入了巨大的信心,此举也表达出了香港竞争全球 Web3 中心的野心。

在监管方面,其实在《香港宣言》之前,香港就已经建立了一套虚拟资产的初步监管框架,在《香港宣言》之后的 2023 年,将建立一套虚拟资产的全面监管框架,“将更好更快地把香港打造成为全球虚拟资产管理中心,为香港经济带来全新活力。”本文将对香港虚拟资产的监管主体、监管的历史沿革、各类虚拟资产的监管、监管持牌制度进行梳理,以帮助能够在 2023 年更好地承接众多香港虚拟资产监管细则。

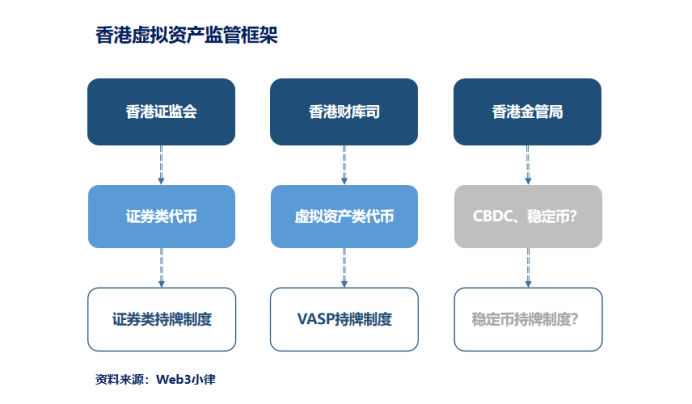

一、香港虚拟资产监管主体

在讲监管前,首先要明确虚拟资产的定义。《2022 年打击洗钱及恐怖分子资金筹 集(修订)条例草案》对“虚拟资产”(Virtual Asset)下了定义:(1)虚拟资产是一种加密保护的数字价值,以计算单位或经济价值的储存形式表述;(2) 可以电子方式转移、储存或买卖;(3)可作为公众接受的交易媒介,用以为货品或服务付款、清偿债务、投资;或对虚拟资产相关事务的管理、运作、治理,以及相关条款的改变进行投票。此外,SFC、财库司可以通过宪报刊登的方式额外定义“虚拟资产”。

对于定义较为宽泛的虚拟资产,香港目前已经建立了一套初步监管框架,主要监管机构有三家:(i)香港证券及期货事务监察委员会(“SCF”),主要从投资者保护的角度,监管证券型代币及其相关活动;(ii)香港财经事务及库务局(“财库局”),主要从反洗钱、反恐融资的角度,监管所有虚拟资产;(iii)香港金融管理局(“金管局”),主要从维护金融稳定的角度,监管央行数字货币(CBDC)以及港元稳定币(可能猜测)等这类支付型的代币。由此,在这三家监管机构的合作下,香港虚拟资产持牌制度监管框架基本成型。

二、香港虚拟资产监管的历史沿革

香港虚拟资产监管的历史沿革可以分为三个阶段,分别是(1)2018 年以前,ICO 时期的监管;(2)2018 年以来,首次建立虚拟资产监管框架并不断完善的时期;以及(3)在经过 4 年监管探索,2022 年积极开放迎接 Web3 行业重新入港的新阶段。

2.1 第一阶段:ICO 时期的监管

2017 年 9 月 5 日,SFC 发布《有关首次代币发行的声明》,旨在阐明首次代币发行(ICO)中涉及的数字代币可能属于《证券及期货条例》所界定的“证券”(以下简称“证券型代币”),任何从事证券型代币相关活动的个人或机构,不论是否在香港,只要其业务活动是以香港公众为对象,便需获得 SFC 的牌照或向 SFC 注册。

2017 年 12 月 11 日,SFC 发布《致持牌法团及注册机构的通函:有关比特币期货合约及与加密货币相关的投资产品》,表示涉及通函中活动的个人或机构需要向 SFC 申领 2 类牌照(期货合约交易)并受其监管。同时,SFC 官员也表示,未有向 SFC 申领相关牌照而为香港投资者提供通函活动的个人或机构可能触犯刑事罪行。

这个 ICO 时期的监管,主要以 SFC 的视角,从规范传统金融的角度规范 ICO 行为。如 2018 年 3 月 19 日,SFC 叫停了 Black Cell Technology 的 ICO 行为,SFC 认为此次 ICO 行为属于集体投资计划(CIS),归属“证券”的范畴,应受 SFC 的监管。

相较于香港仅仅针对证券型代币进行监管的开放态度,国内则于 2017 年 9 月 4 日发布了《关于防范代币发行融资风险的公告》,将所有 ICO 行为都定义为“一种未经批准非法公开融资的行为”,并对虚拟货币进行“一刀切”式的否定。国内的“禁止”态度直接导致了虚拟货币交易所及相关产业的“集体出海入港”。彼时的香港依托其地理优势以及金融资本的基础,开始迎来了虚拟资产行业的巨大发展。BitMEX、Alameda、FTX、Crypto.com、Binance 这些耳熟能详的巨头都曾在香港取得巨大的发展,香港当时全球 Web3 中心的地位一时无二。

2.2 第二阶段:2018 年以来首次建立虚拟资产监管框架

2018 年 11 月 1 日,SFC 发布《有关针对虚拟资产投资组合的管理公司、基金分销商及交易平台营运者的监管框架的声明》,并附属了《可能规管虚拟资产交易平台营运者的概念性框架》(以下简称“《2018 框架声明》”),旨在出于从投资者保护的角度,要求受 SFC 监管的投资管理公司、基金、交易平台等机构,如果从事虚拟资产相关活动,需要向 SFC 申请注册、牌照。进一步扩大了 SFC 对于虚拟资产的监管权限。

2019 年 3 月 28 日,SFC 发布《有关证券型代币的发行声明》,旨在提醒从事证券型代币发行的个人或实体机构适用的法例及监管规定。

2019 年 10 月 4 日,SFC 发布《适用于管理投资于虚拟资产的投资组合的持牌发团的条款及条件》,进一步规范投资于虚拟资产的基金持牌机构,提出操作指引和监管规范。

2019 年 11 月 6 日,SFC 发布《立场书:监管虚拟资产交易平台》及其附录一《适用于虚拟资产交易平台营运者的发牌条件和条款及条件》(以下简称“《2019 立场书》”)。这是对《2018 框架声明》的承接,进一步加强对从事证券型代币相关活动主体的合法化监管规范。但是,SFC 并未对仅从事非证券型虚拟资产的交易平台作出监管规范。

我们可以看到在这个时期,SFC 从《2018 框架声明》开始,不再仅限于 ICO 行为,而是扩大了对虚拟资产的监管权限,出台的各类规范性文件以细化对虚拟资产的监管,并初步建立起以证券型代币为主的持牌制度。

在这个监管逐渐趋严的阶段,叠加国内发布的一系列以《关于进一步防范和处置虚拟货币交易炒作风险的通知》(2021 年 9 月 15 日)为首的,对虚拟货币“一刀切”监管文件,迫使众多在香港成长起来的巨头纷纷远走他乡,去寻找新加坡、迪拜以及其他更加开放自由的热土。这也直接让新加坡成承接了香港的全球 Web3 中心地位。

2.3 积极开放迎接 Web3 行业重新入港的新阶段

2022 年 6 月 24 日,香港政府于宪报刊登了《2022 年打击洗钱及恐怖分子资金筹集(修订)条例草案》(以下简称“《2022 条例草案》”),并于 2022 年 12 月 7 日,香港立法会三读通过。《2022 条例草案》根据 FATF 的标准为虚拟资产以及虚拟资产服务商进行了定义,规定从事经营虚拟资产交易所业务的主体,必须向 SFC 申领牌照,并遵守反洗钱、反恐融资的规定。该条例将在 2023 年 6 月 1 日生效。

2022 年 10 月 31 日,财库局发布《有关香港虚拟资产发展的政策宣言》,表示政府现正与金融监管机构缔造便利的环境,促进香港虚拟资产行业得以可持续和负责任地发展。考虑到虚拟资产不断演变的性质和创新模式,政府会在法律和监管制度上配合,以提供便利的环境。

综上,我们可以看到香港最早是出于金融稳定与保护投资者的角度,首先通过 SFC 对 ICO 以及证券型代币的活动进行监管。然后依旧是从 SFC 的角度,进一步扩大其对虚拟资产的监管范围,并提出操作指引和监管规范。在基本完善证券型代币的监管框架之后,再配合 FATF 针对虚拟资产制定的标准以及反洗钱、反恐融资的建议,为尚未纳入监管的所有虚拟资产的活动进行规范,建立虚拟资产的全面监管框架。最后,在搭建好全面监管框架的基础之上,进一步开放欢迎 Web3 虚拟资产行业重新入港。

三、香港各类虚拟资产的监管

3.1 证券型代币

根据 2019 年 3 月 SFC 发布的《有关证券型代币的发行声明》,证券型代币发行(Security Token Offering,STO)通常指具备传统证券发售属性的特定代币发行,当中涉及运用区块链技术以数字形式来表达资产拥有权(如黄金或房地产)或经济权利(如利润或收益的分占权)的证券型代币。证券型代币一般仅发售予专业投资者。在香港,证券型代币可能属于《证券及期货条例》下的“证券”,并因而受到香港《证券与期货条例》的规范。

在证券型代币属于“证券”的情况下,任何人如要推广及分销证券型代币(不论是在香港或以香港投资者为对象),除非获得适用的豁免,否则须根据《证券及期货条例》就第 1 类受监管活动(证券交易)获牌照或注册,证券型代币应只发售予专业投资者。任何人在未获发牌的情况下从事受规管活动,除非获得豁免,否则将会受到行政或刑事处罚。

同时,《2019 立场书》对虚拟资产的持牌制度作出了具体的规定:(1)非证券型代币交易服务,不属于 SFC 管辖范围;(2)提供证券服务,需 1 号牌(证券交易)和 7 号牌(提供自动化交易服务);(3)对仅提供点对点交易服务而由投资者保留本身资产的平台,以及为客户进行虚拟资产交易服务但不提供自动化交易服务的平台,均不发放牌照。

在《香港宣言》之前,SFC 的持牌实践是较为谨慎的,实践中仅 OSL 以及 Hashkey 获得前述牌照,后续有望进一步放开。需要注意的是,即使获得了前述牌照,允许交易的投资者只能是香港的专业投资者,而非零售投资者。

3.2 虚拟资产型代币

《2019 立场书》明确表示 SFC 无权向仅买卖非证券型虚拟资产或代币的平台发牌或对其作出监管。那么对于这部分非证券型虚拟资产,《2022 条列草案》进行了补充。《2022 条列草案》旨在落实香港最新的虚拟资产持牌制度,规定从事经营虚拟资产交易所业务(即虚拟资产服务)的主体,必须向 SFC 申领 VASP 牌照,并遵守反洗钱、反恐融资的规定。该条例将在 2023 年 6 月 1 日生效。

除证券型代币之外,常规意义上理解的虚拟资产基本都符合《2022 条例草案》对虚拟资产的定义:(1)虚拟资产是一种加密保护的数字价值,以计算单位或经济价值的储存形式表述;(2) 可以电子方式转移、储存或买卖;(3)可作为公众接受的交易媒介,用以为货品或服务付款、清偿债务、投资;或对虚拟资产相关事务的管理、运作、治理,以及相关条款的改变进行投票。此外,SFC、财库司可以通过宪报刊登的方式额外定义“虚拟资产”。

由此可见,《2022 条列草案》将证券型代币以及中央银行数字货币(CBDC)排除在虚拟资产之外,所有常规意义上理解的虚拟资产(包括了治理代币)都纳入了《2022 条列草案》的规范范围。届时,香港将形成一套较为全面的虚拟资产合规发牌制度。具体 VASP 细则有待进一步明确。

3.3 稳定币

2022 年 1 ⽉ 12 ⽇,香港⾦管局发布了⼀份关于将稳定币纳入监管框架的讨论⽂件,于 2023 年 1 月 31 日发布了《加密资产和稳定币讨论文件的总结》,并表示期望在 2023/24 年落实监管安排。不论是出于 Terra/USDT 算法稳定币脱钩暴雷的监管规范需求,还是出于香港需要建立港元稳定币的金融主导地位需求,香港金管局都需要一套相对灵活的制度来规范并推动港元稳定币市场的发展。

从上述《加密资产和稳定币讨论文件的总结》来看,未来将建立针对稳定币相关的活动持牌、许可制度。对于稳定币的定义,金管局将建立一套基于⻛险分析的⽅法来确定稳定币结构的范围,以便在制度框架下实现灵活监管。同时,金管局考虑到稳定币存在更高、更紧迫的金融稳定风险,还需要建立一套稳定币的全面监管原则,如全面储备和允许赎回、主营业务限制、定期审计披露、治理管理、资本要求、反洗钱发恐融资等方面。

未来稳定币推出的形式可能是通过港元稳定币来链接零售投资者,建立港元稳定币的主导地位(猜测)。目前对于稳定币尚未有一套针对性的监管框架,可能将稳定币同时纳入虚拟资产以及支付的监管框架里,期待后续稳定币政策的出台。

3.4 NFT

NFT 的本质是一种非同质化的代币,与代币背后的资产属性挂钩。SFC 在 2022 年 6 月 6 日发布提醒投资者注意 NFT 风险时,就表示如果 NFT 是收藏品(艺术品、音乐或影片)的真实数字表示,与其相关的活动不属于 SFC 的监管范围。然而有些 NFT 跨越了收藏品与金融资产之间的界限,可能具有《证券及期货条例》监管的“证券”的属性,因此将受到监管。在《2022 条列草案》中规定,在游戏内使用的 NFT 不属于虚拟资产。

因此 NFT 将分为 3 种情况来处理:(1)具有证券属性的 NFT,将作为证券型代币受到 SFC 监管;(2)具有管理、投票等治理属性的 NFT,将作为虚拟资产受到 SFC 监管;(3)游戏内的 NFT 或是电子商品和收藏品,将既不在 SFC《证券及期货条例》的监管范围,也不在财库司《2022 条列草案》的监管范围,该种 NFT 将作为普通虚拟商品,受传统商品交易相关法律约束。

四、香港虚拟资产服务商持牌条件

正如《香港宣言》中提到:“过去数年,政府和监管机构以“相同业务、相同风险、相同规则”的原则,制定了一套整全的虚拟资产监管框架。我们已推出监管制度,以“选择参与”的方式为虚拟资产交易所发牌。在资产管理方面,监管机构就虚拟资产基金和全权委托账户的管理事宜发布指引。此外,监管机构就分销虚拟资产相关产品、进行虚拟资产交易或提供有关虚拟资产的意见等方面,向银行和金融机构提供指引。”SFC 也在《2019 立场书》中提出了自愿性申请持牌制度,虚拟资产交易所可以“选择性”申请牌照。

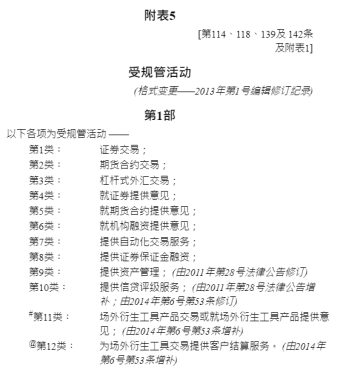

根据香港《证券及期货条例》附表 5 项下受规管的 12 类活动,简单梳理了虚拟资产业务的持牌条件,供参考:

4.1 虚拟资产交易所

目前来看,根据《2018 框架声明》和《2019 立场书》,对于虚拟资产交易所,如提供证券型代币服务,需要申请 1 号牌(证券交易)和 7 号牌(提供自动化交易服务),实践中适用于如 OSL、Hashkey Group 这类提供证券服务的虚拟资产交易所。如仅提供虚拟资产(非证券型代币)服务,仅需申请 7 号牌(提供自动化交易服务)。

2023 年即将实施的《2022 条列草案》将进一步落实最新的虚拟资产持牌制度(VASP 制度),规定从事经营虚拟资产交易所业务(即虚拟资产服务)的主体,必须向 SFC 申领 VASP 牌照。具体的实操方案有待实施细则的公布。

4.2 虚拟资产管理公司

《有关首次代币发行的声明》指出,如代币发行所涉及的数字代币符合“证券”的定义,就该类数字代币提供交易服务或提供意见,或者管理或推广投资数字代币的基金,均可能构成“受规管活动”。同时参照《2018 框架声明》,SFC 明确两类虚拟资产投资组合管理公司将受监管:

(1)管理完全投资于不构成“证券”或“期货合约”的虚拟资产的基金并在香港分销该等基金的公司。这类公司由于在香港分销这些基金,一般需申请 1 号牌(证券交易)。

(2)管理“证券”及/或“期货合约”的投资组合的公司需申请 9 号牌(提供资产管理)。如这类公司亦管理完全或部分(受最低额豁免规定所限)投资于并不构成“证券”或“期货合约”的虚拟资产的投资组合,则证监会亦将透过施加持牌条件,对有关的管理工作进行监察。

在实践中,我们看到如 MaiCapital 于 2022 年 4 月获得了 SFC 批准的 9 号牌,按照《管理投资于虚拟资产的投资组合的持牌法团的标准条款及条件》,其基金组合现可管理投资高达 100% 的虚拟资产。

4.3 虚拟资产其他业务

根据上述 12 类受规管业务理解,还包括:(1)虚拟资产咨询业务:开展虚拟资产投资顾问业务可能需要申请 4 号牌(就证券提供意见),从 MaiCapital 的官网还看到,其也获得了 SFC 批准的 4 号牌;(2)虚拟资产托管业务:可能需要申请 9 号牌(提供资产管理),涉及虚拟资产交易平台的托管业务以及其他托管服务提供商,如火币科技就在 2020 年 7 月获得了 4 号牌和 9 号牌;(3)虚拟资产衍生品业务:就衍生品基金产品的推广销售可能需要申请 1 号牌(证券交易),衍生品的交易可能需要申请 2 号牌(期货合约交易),就衍生品提供咨询可能需要申请 5 号牌(就期货合约提供意见),就衍生品资产管理可能需要申请 9 号牌(提供资产管理)。

综上,具体需要如何持牌需要根据具体业务来确定,此外还要关注即将实施的 VASP 制度是否会对现有持牌制度作出调整。还需注意的是,即使是持牌机构,目前香港也仅允许“专业投资人”参与虚拟资产的交易。同时,SFC 官员也表示,未有向 SFC 申领相关牌照而为香港投资者提供服务的个人或机构可能触犯刑事罪行。

五、写在最后

目前来看,香港已经建立了一套围绕证券型代币的虚拟资产初步监管框架,在《香港宣言》之后,会再建立一套围绕虚拟资产服务提供商(VASP)持牌制度的监管框架,实现对所有虚拟资产的全面覆盖。同时,还须遵守打击洗钱及防范恐怖分子资金筹集和保护投资者方面的规定。就尚在监管探索中的稳定币以及零售投资者参与虚拟资产投资的事宜,未来可能的形式是通过推出港元稳定币来链接零售投资者,建立港元稳定币的主导地位(猜测)。

正如《香港宣言》中提到的:“透过一致、明确和清晰的整全监管框架,有助奠定稳固的基础,以迎接由全球虚拟资产急速发展所带来的金融创新和科技发展。”Web3 在香港,未来可期。