详解 dYdX V4:去中心化永续协议的新时代

GMX 和 GNS 都将协议收入回馈给他们的用户,所以代币不仅仅是治理代币。

原文作者:CMS Peary

原文来源:substack

原文标题:dYdX

编译:Lynn,MarsBit

1 简介

本文概述了当前加密货币交易所的情况,从中心化交易所到去中心化的交易所。它比较了最大的交易所之间的交易量,以及一个交易所可以带来的大量价值捕获。然后,我们专注于一个特殊的去中心化期货(“永续”和“期货”将在本文中交替使用)交易所 dYdX,并推测它如何在这个利润丰厚的加密货币领域增加交易量和创收。

本论文有五个主要的不相关的驱动因素:

1. 加密货币数量将增加。

2. 相对于中心化的交易量,去中心化的交易量将增加。

3. 相对于去中心化的现货量,去中心化的 perp 量将增加。

4. 交易所是自然垄断,dYdX 是目前去中心化的衍生品之王。

5. dYdX 即将进行的升级将使其能够通过运行借/贷、现货和期权的完整堆栈,保持并提高其在这一领域的主导地位,同时向 dYdX 代币持有人返回价值。

在第一章(加密货币交易所)中,将对该行业进行简要介绍,并将触及论文要点(1)、(2)、(3)和(4)。后一章(dYdX)将对 dYdX 的现状进行首肯,并重点讨论最后一点(5)。

2 加密货币交易所

交易所是最适合加密货币的产品市场之一(强烈认为是最好的)。Coingecko 的前 100 名名单主要由三类 L1(25)、稳定币(10)和交易所(16)(类别取自 coingecko)。这里有重叠的地方,因为 BNB 既是 L1 也是交易所)。在这三大子类别中,交易所的收入最高,特别是在向代币持有者返还价值方面(没有奖励。 也不能真的买一个稳定币来增值)。

在此,我们将进一步区分交易所,并将其分成 4 个子类别:中心化现货交易所、中心化期货交易所、去中心化现货交易所和分散式期货交易所。许多中心化交易所同时拥有永续交易和现货交易业务,但这在去中心化交易所中并不常见,它们往往只关注其中一个。

中心化交易所

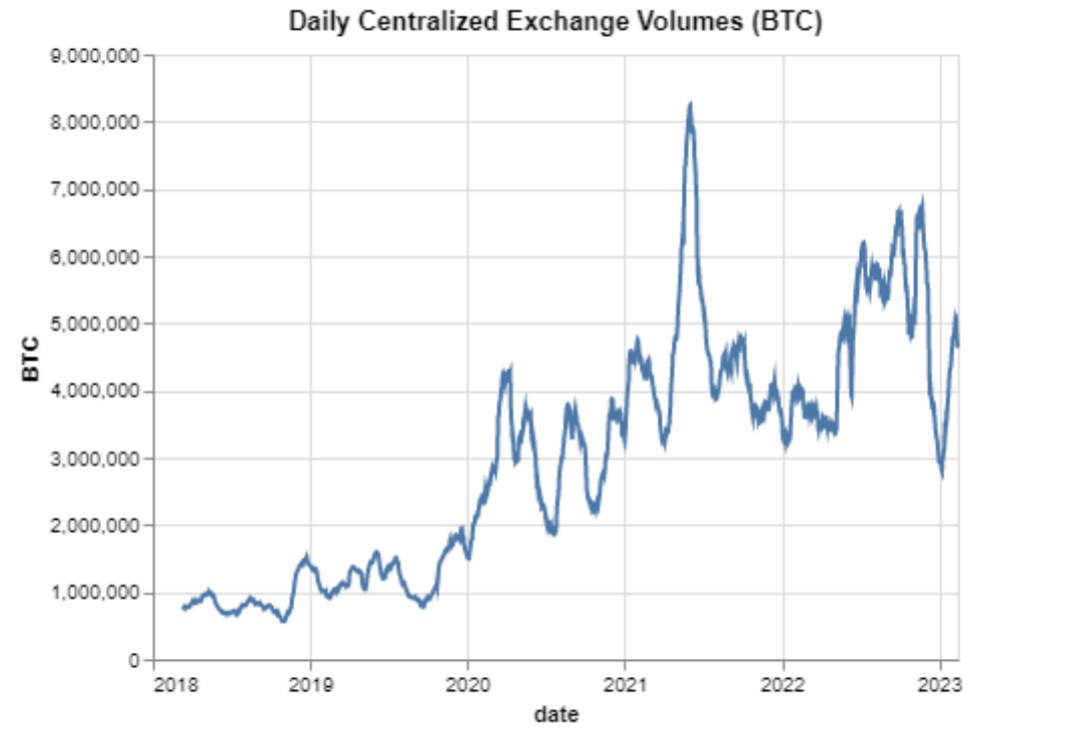

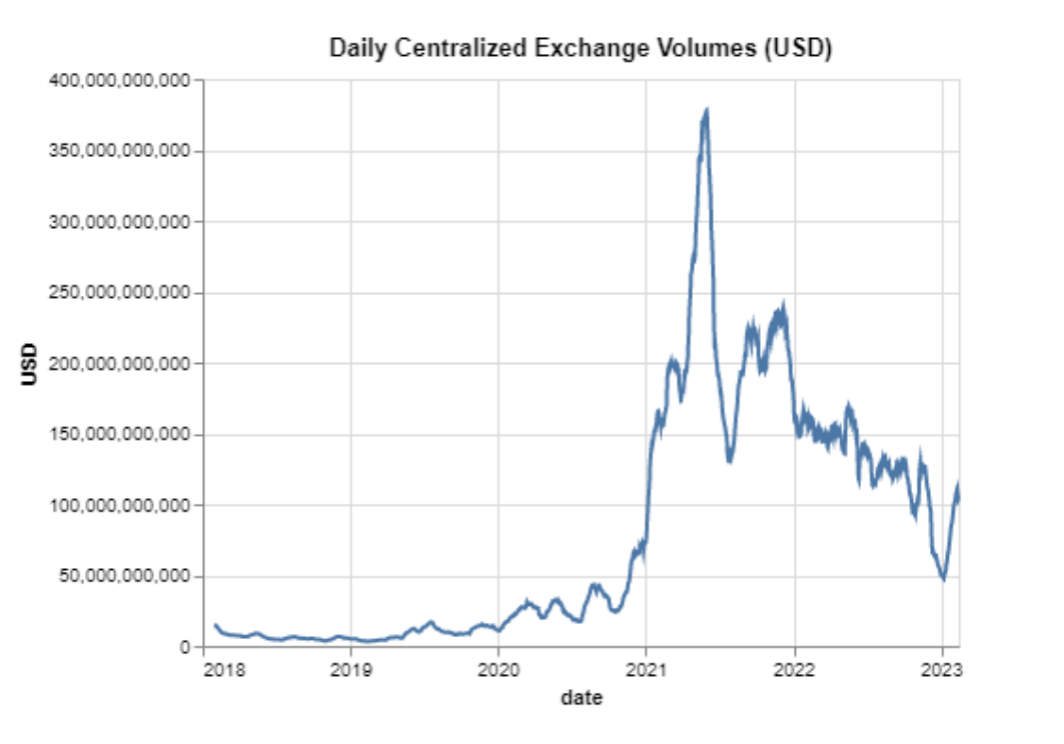

目前,中心化交易所每天的交易量约为 1000 亿(数据来自交易量排名前 10 的交易所),比 2021 年的峰值 3000 亿和 2022 年的约 1500 亿有所下降。这种下降主要是由于资产的价格在最近的市场制度中大幅下降。如果我们把交易量以 BTC 计算,过去一年半的交易量基本保持稳定,比 2018-2020 年时代大幅上升。随着市场的成熟,成交量将继续增加,但攀升不会是线性的。相反,我们可以设想一个分片函数,每一个新的周期都会使日均交易量比前一个制度多出几倍。

去中心化交易所

Uniswap 以简单而直观的流动性公式、简洁的用户界面和 ETH 基数对开创了去中心化交易所的新时代。同时,Curve 也以其中心化的流动性公式作为一个稳定的交换所而蓬勃发展。这两个去中心化的交易所拉开了 defi 之夏的序幕,并创造了中心化交易所的可行替代品。

自从 FTX 崩溃以来,对去中心化交易所的需求从未如此盛行,因为它们不持有用户资金,其智能合约有储备证明。此外,没有 KYC,也没有地理封锁,使他们很容易被所有人访问。

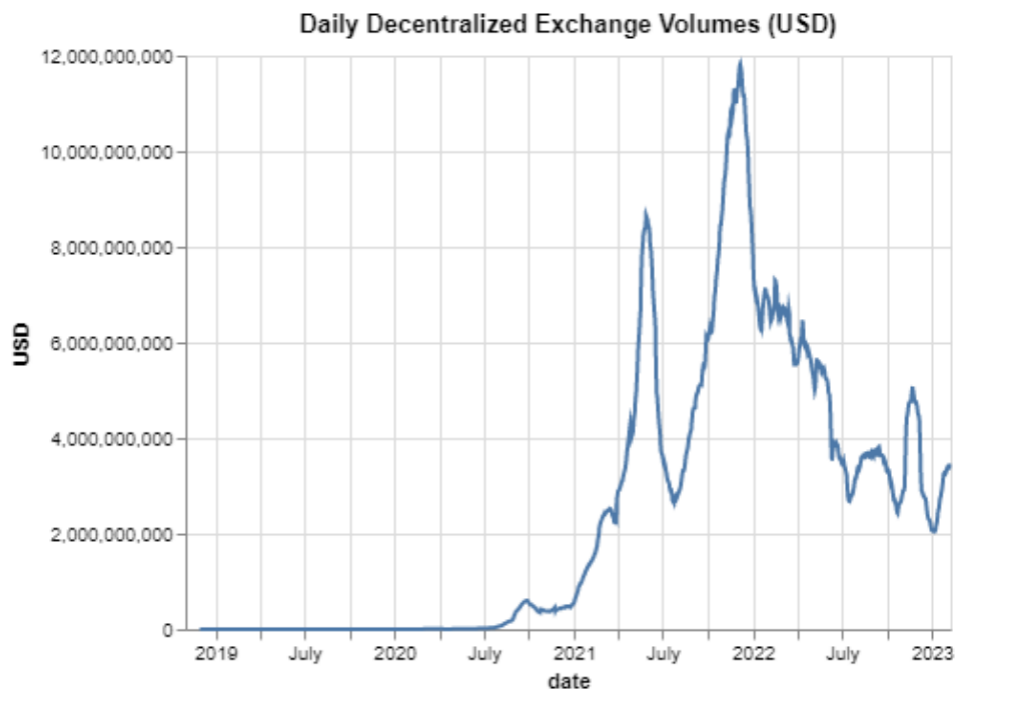

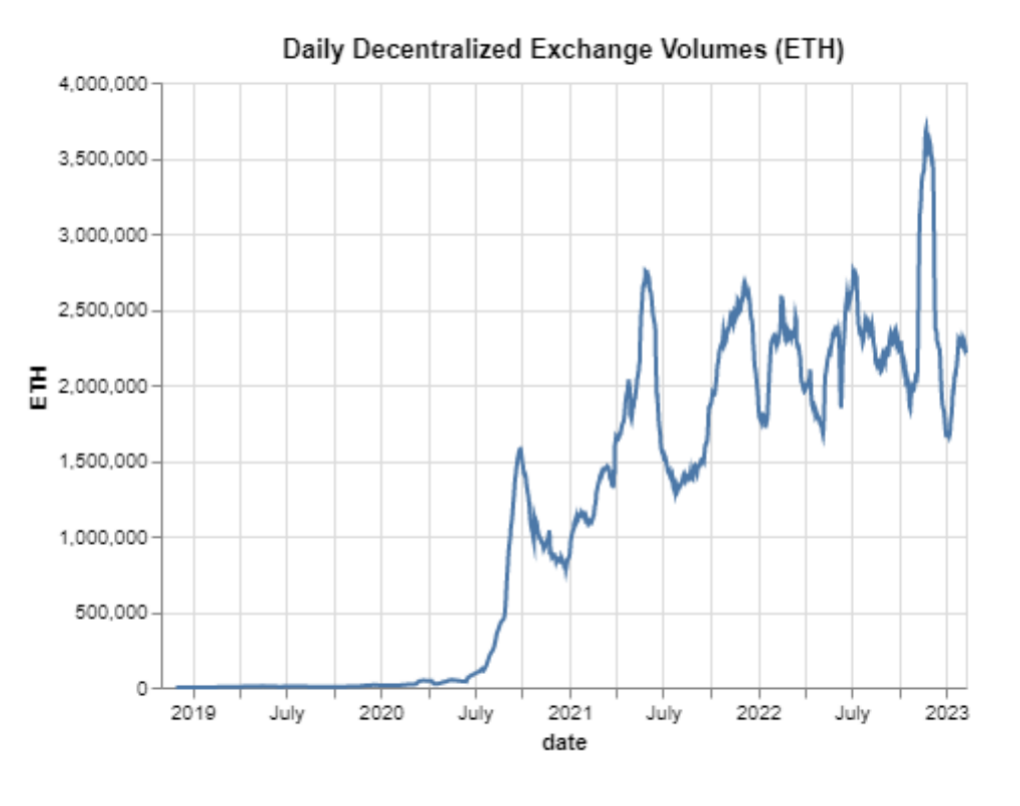

看一下交易量,我们可以看到去中心化交易所的交易量也一直呈上升趋势,特别是在以 ETH 为基础对大多数资产进行研究时。在过去的半年里,我们一直徘徊在略低于 40 亿的日交易量。像他们的中心化的同行一样,交易量的增长是片状和指数式的,并将在未来几年内继续扩大。

去中心化交易所 vs 中心化交易所

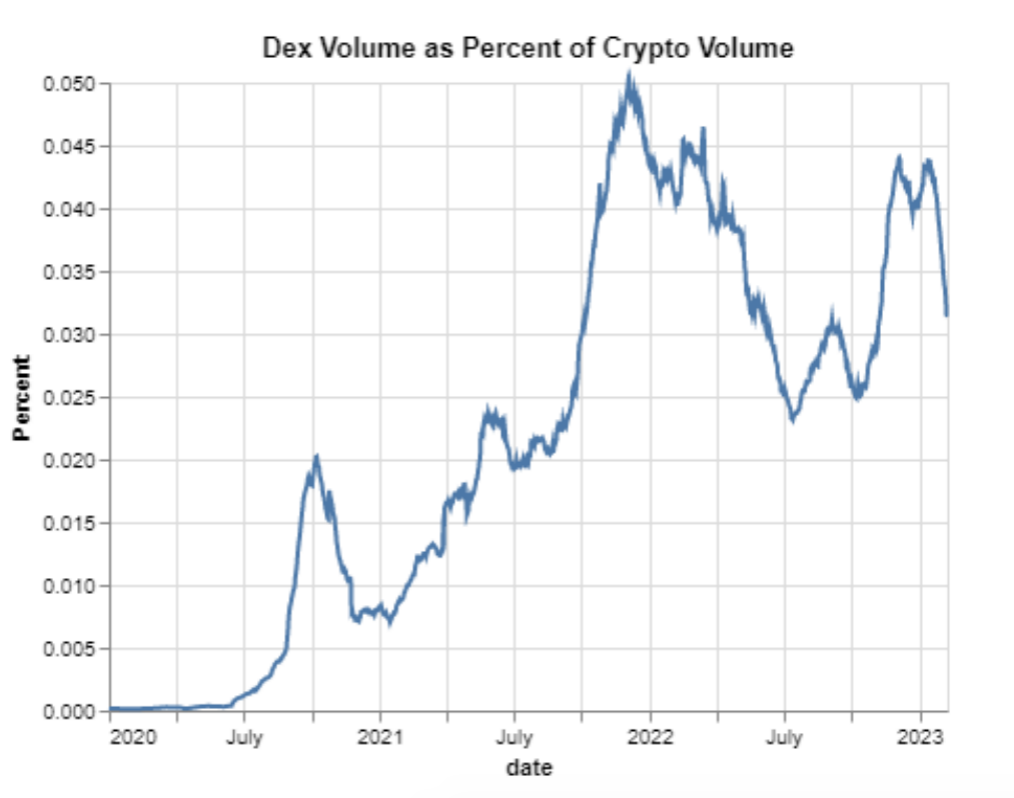

从上面的图表中可以看到一个有趣的现象,由于 MEV、更高的费用、gas 成本和糟糕的 UI 等无数问题,去中心化的交易量远远不能与中心化的交易量相比。也就是说,这些问题正在被解决,每一代的去中心化交易所都更接近于与它们的中心化同行竞争。

下面我们可以看到一张从 Defi 之夏至今的图表,比较了去中心化交易所的交易量(去中心化现货和 perp)与整个加密货币交易量(包括中心化现货和 perp)。Defi 目前约占整个加密货币交易量的 3-3.5%,但该图表是向上倾斜的。这是一个在未来几年将继续保持趋势的主题,一旦上述问题得到解决,这个比例有可能达到两位数以北。

现货去中心化交易所与期货去中心交易所

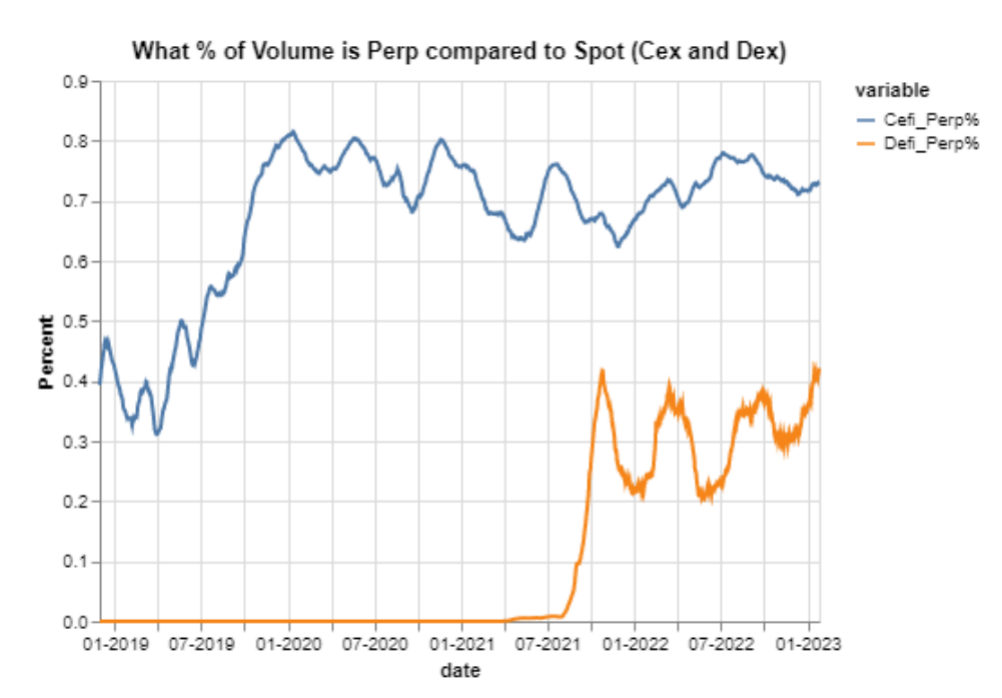

以前的分析将中心化和去中心化交易所归为一类,但现在我们将它们分成期货和现货。也许去中心化交易所最有趣的方面之一是现货交易所与期货交易所的交易量是多少。从一开始,现货交易量就一直大于去中心化交易所的期货交易量,这与中心化交易所的期货交易量成倍增长的情况形成鲜明对比。这其实没有什么意义,因为期货的交易费用较低,滑点较少,效率较高,所以这种差异是很奇特的。

下面我们有一张图表,绘制了中心化交易所与非中心化交易所的交易量永续的百分比。我们可以看到,在 2019 年最初的激增之后,即 FTX 普及交叉保证金和美元保证金合约之后,中心化场所始终徘徊在 70-80% 左右。

诚然,Uniswap 模式使得在长尾资产上提供流动性非常微不足道(特别是有流动性激励),并创造了不同的市场微观结构。然而,中心化交易所实际上有更高比例的 altcoins 交易。以 Binance 数据的几个快照来看,大约 70% 的交易量是短尾的。ETH 到稳定币,BTC 到稳定币,ETH 到 BTC,或稳定币到稳定币。Uniswap 的相同标准是 80% 以上。

一个更简单的解释是,去中心化的永续市场还不够成熟。对于加密货币的开始,一直有现货交易所,但期货只有在 Bitmex 推出他们的永续交换时才开始起飞。即使如此,三年后的 2019 年,FTX 才将一切从硬币的利润变成美元的利润,期货才真正比现货起飞。诚然,去中心化的 perp 交易所在流动性、硬币方面仍然比其中心化的同行缺乏得多,并收取更高的费用。再有几次迭代就能解决这些问题,我们将看到去中心化的永续交易所取代去中心化的现货,并逐渐接近总交易量的 70-80%.

交易所微观结构

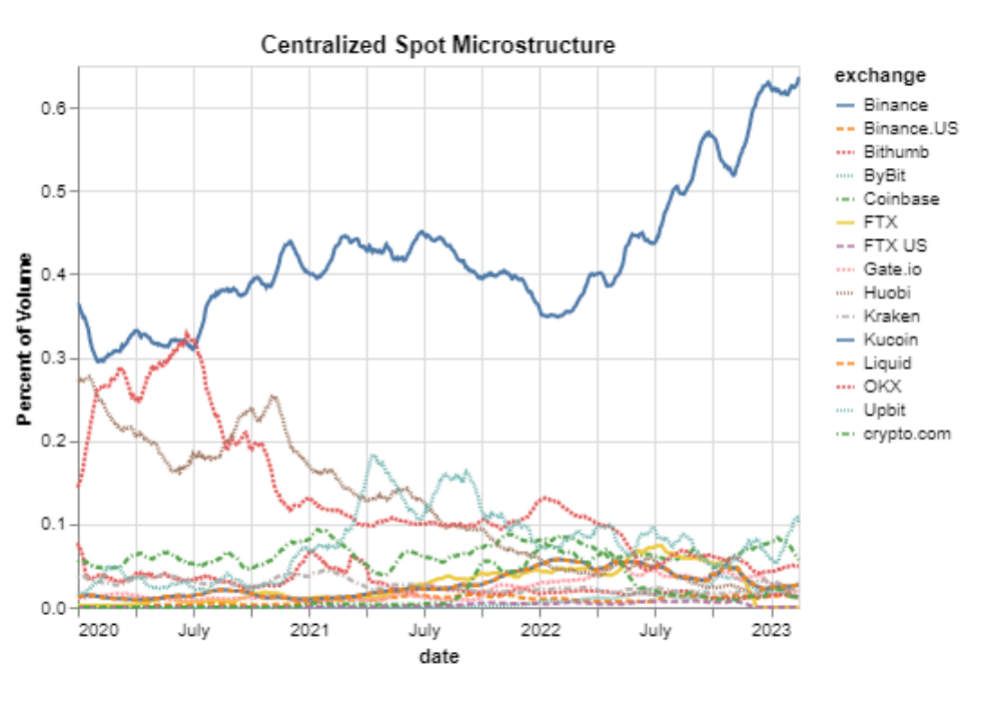

中心化现货、中心化期货和去中心化现货交易所都比去中心化期货交易所更成熟,它们呈现出垄断性的市场微观结构。这在直觉上有很大的意义,因为流动性会带来更多的流动性。所有的交易者都希望在流动性最强的交易所进行交易,所以在其他条件相同的情况下,滑点最少的交易所是一个更有吸引力的起点。

当规模经济带来巨大利益时,往往会形成垄断,这正是交易所的情况。Binance 是中心化现货和期货交易的领先交易所,他们能够克服固定成本,降低费用,从而保持/增加市场份额。去年,Binance 对一些 BTC 和 ETH 对开启了不收费。同样,他们拥有最大的保险基金(接近 1B),在黑天鹅的情况下保护消费者。

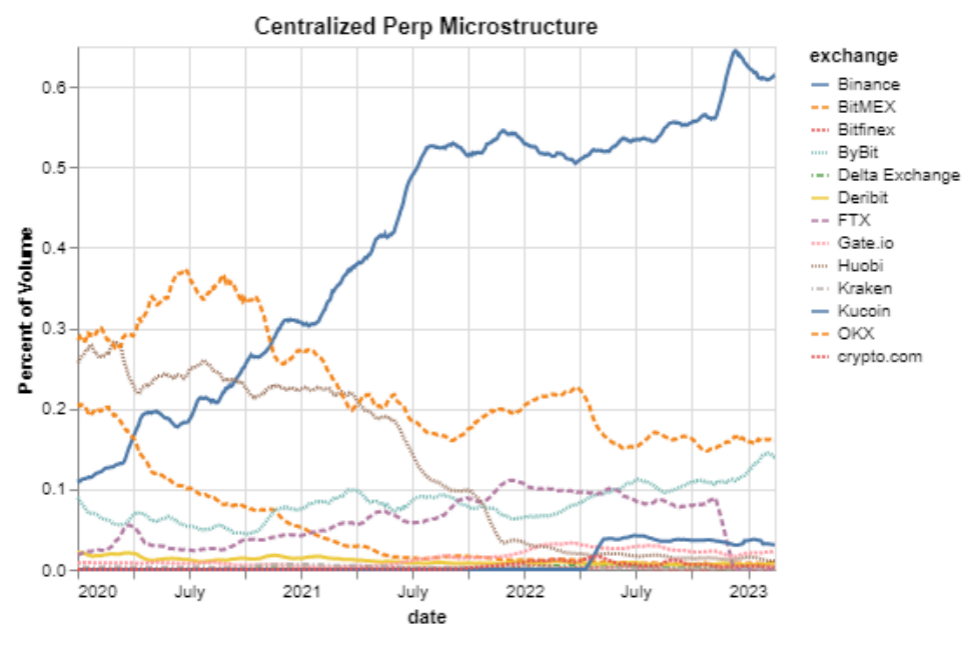

下面我们可以看到每个交易所的交易量的时间序列图。Binance 的优势越来越大,它在中心化现货市场的市场份额从 2020 年初的 40% 左右上升到现在的 60% 以上。它在中心化永续市场的市场份额从 2020 年初的勉强 10% 上升到现在的 60% 以上。由于该市场的自然垄断优势,这种领先优势应该不会消退,Binance 的发展将超过这 60% 的市场份额。

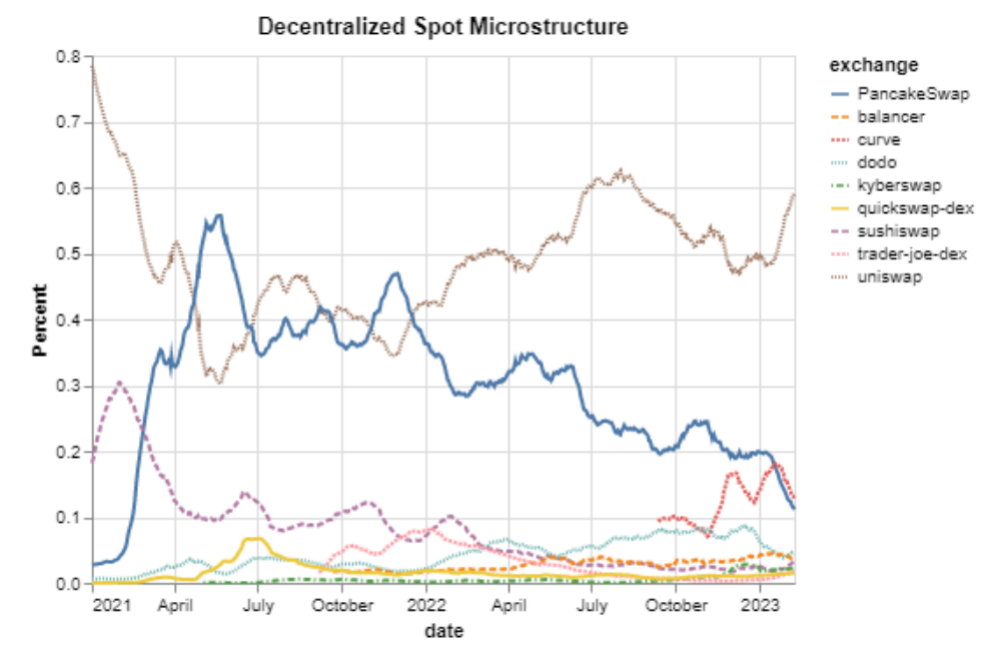

去中心化现货市场也有类似的形象(数据只从2021年开始,因为只有 uniswap 真正有交易量)。由于每条链都有自己的去中心化交易所和流动性挖矿激励机制帮助其他交易所,这更加分散,但总的来说,Uniswap 已经占据了主导地位;事实上,甚至有计划要去 BSC,这将给 Pancake swap 带来很大压力。

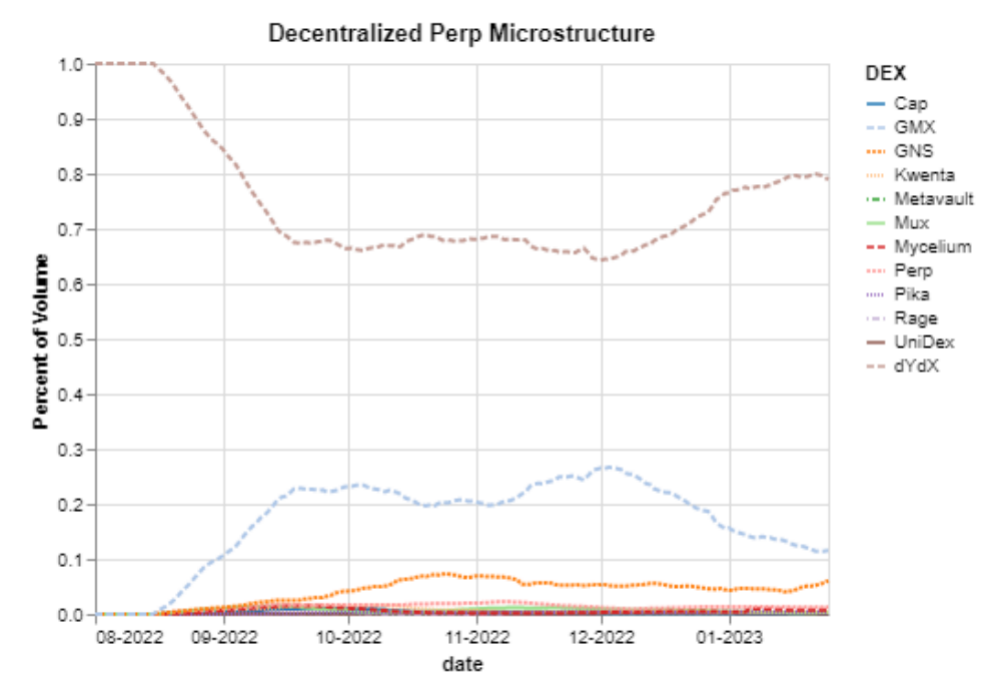

那么,现有的去中心化期货的微观结构是什么样子的?这些交易所较新,数据较少,但我们有一个从 2022 年中期开始的完整快照。在过去的几个月里,我们可以看到 dYdX 对第二和第三位最接近的竞争对手 GMX 和 GNS 保持着健康和强有力的领先。

3 dYdX 与竞争对手

dYdX V3 是目前最先进的去中心化永续交易平台。它结合了中心化交易所的最佳交易功能和感觉,以及去中心化交易所的安全性和非托管性,因此用户可以获得两个世界的最佳利益。

V3 有 30 多个不同的市场,支持交叉保证金,一个强大的清算引擎,以及一个非常详细和完善的 api 文件。更不用说到目前为止,在任何去中心化永虚交易所中,具有类似滑点的费用最低。作为参考,接下来的两个交易所 GMX 和 GNS 分别有 0.1% 和 0.08% 的费用。在 dYdX 上,月交易量低于 10 万的交易商可以免费交易,最高的收费层级是 0.05%,但最低为 0.02%,而做市商的费用根据交易量下降到 0%.

竞争者的问题

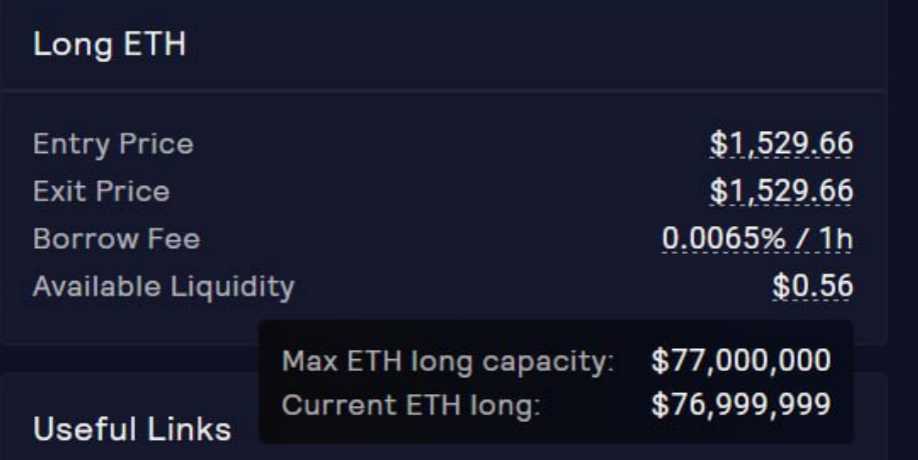

很难将订单簿模式与 GMX 和 GNS 等基于预言机的模式进行比较,但预言机交易所最大的问题之一是,容量被其他参与者封死。下面是几周前 ETH 市场的截图,交易者无法做多。在强势反弹期间,投机者希望表达他们的多头倾向,这种模式在谁先执行上简直就是 PVP.

竞争者的优势

这并不是说 dYdX V3 在各方面都有优势。有时一个平台最好的营销是代币数量的上升,这显然是 GMX(一年内上升 100%)和 GNS(一年内超过 200%)的情况,而 dYdX 在同一时间段内下降 50%. 这部分是由于归属的代币经济,但也与代笔的使用情况有关。

GMX 和 GNS 都将协议收入回馈给他们的订户,所以代币不仅仅是治理代币。GMX 和 GNS 订户每年赚取约 10-15% 的收益。对 dYdX 最大的不满之一是,代币没有与产品的使用保持一致,而其竞争对手做得很好。没有内在的反馈回路,更多的数量有助于代币价格,因为费用是给股权持有人的。这种情况在 V4 中有所改变,因为代币持有者可以获得分配费用(更多信息见下文),这将高于其竞争对手。

GMX 和 GNS 的另一个优势是地理封锁。目前要访问 dYdX V3,一些辖区是被封锁的。而其他协议则没有这种情况。地理封锁是一个巨大的痛点,因为它使交易变得更加困难。默认 V4 前端的地理封锁(希望看到资助其他替代前端)目前正在由法律团队讨论。

正如前一章所提到的,目前的迭代是最受欢迎的去中心化衍生平台,并在数量上领先于其竞争对手。这并不是说 V3 没有缺陷,这些缺陷使其竞争对手获得了小的市场份额。V4 解决了所有这些主要缺陷。

4 dYdX V4

2022 年 6 月,dYdX 震惊了加密货币社区,移动到了他们自己的原生链,离开了容纳 V3 的 Starkware. 最简单的做法是在 V3 的基础上增加一些小的改进,V3 已经比其他去中心化的 perp 平台高出很多(只是做一个简单的数量比较)。相反,dYdX 冒了很大的风险,从头开始重建大部分系统,以便完全分散系统,同时增加理论上的吞吐量,为结算增加更多的确定性,并将 MEV 降到最低。

优点

运行 L1 使开发人员能够定制验证器的任务和各种区块链功能。具体来说,每个验证器都运行自己的链外订单簿,但订单和取消是通过网络发送的,并匹配确保交易和承诺到每个区块(这种格式在 Starkware 上是不可能的)确保高吞吐量。

此外,提交和取消订单将不需要支付 gas;其他分散的交易平台,无论是现货还是 perp 都没有这个功能。当市场波动和 gas 价格飙升时,无 gas 交易尤其有利,因为那正是人们想要交易的时候。

最后,新的区块链是建立在垂直整合的基础上的,这意味着下一步很容易增加和启用现货交易、借贷和期权。这将使 dYdX 拥有中心化交易所的所有功能,同时坚持开放的去中心化原则。

挑战

迁移并非没有重大挑战。所有来自 Starkware 的现有基础设施(以前可以在此基础上建立)都需要从头开始重建。除了为交易目的定制核心节点外,还需要一个索引器为 API 和 websockets 提供动力。索引器获取核心区块链上的数据,并以一种有效的方式存储,这将反过来为 API 提供动力。从本质上讲,dYdX 需要为 cosmos 建立图谱协议。除了后端和中间件之外,前端和移动 UI 也将得到彻底改造。

增加新市场

现在,在去中心化的永久平台上,除了 BTC 和 ETH(也许是前 10 个币)之外,没有很多人可以交易,流动性也很低。Binance 有 200 多个不同的永久市场,而 FTX 在关闭前有 500 多个。目前,dYdX 提供约 35 个市场,而 GMX 提供不到 10 个。

在 V4 中,任何人都可以通过治理提议增加一个市场。当它通过后,它将被放入隔离保证金,根据流动性可以被添加到交叉保证金和完全无权限交易(对于流动性较差的产品,可以先从 AMM 开始,在达到某些 KPI 后慢慢升级到订单模式)。在加密货币中,关注度是巨大的,许多人希望不断地轮换和交易热门的新产品。想象一下,在这个世界上,dYdX 是第一个在代币下跌当天上市的永续平台,比如 $BLUR.

什么时候推出?

由于延迟,推出已经被推后了几次。最初,V4 计划在 2022 年底发射,然后被推迟到 2023 年第二季度,现在最好的猜测是 2023 年 9 月。 里程碑 2 比最初的估计推迟了两个季度。我们现在进入下一个里程碑,引入先进的交易功能和公共测试网,预计在 5 月上线。

收入

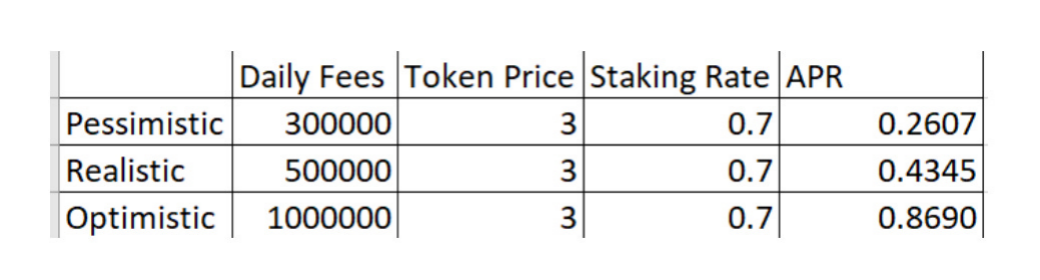

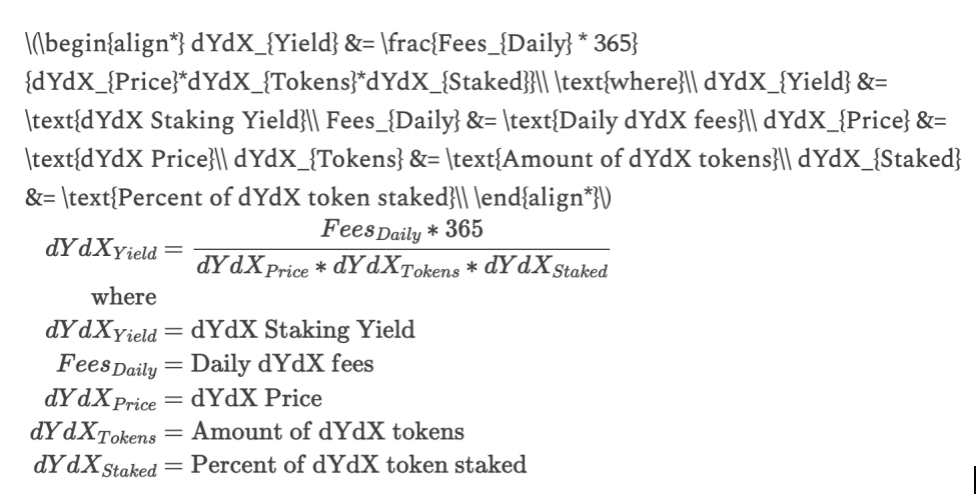

V4 将允许管理部门直接收取交易费用,最可能的结果将是制定者和验证者收取费用的世界;与目前的系统大相径庭,在目前的系统中,费用累积到股权持有人身上。根据预测的收入和押注的百分比,很容易得出假设性的收益率。

下面是每日 dYdX 费用的滚动窗口。我们可以看到,它在 2021 年 11 月达到峰值,每天超过 250 万,但随后回落,现在正缓慢地从 10 月的底部 20 万上升到 2023 年 2 月的 30 万。

我们将使用这个公式,将费用年化并除以押注的美元数额。看一下代币经济,当质押开始时,将有 2.5 亿个 dYdX 代币。按照目前的价格,总共有 7.5 亿美元可能被质押。然而,这些代币中约有 5000 万被指定用于流动性赌注池、安全质押池和社区财政。假设这些人不能入股,我们还剩下 2 亿代币。GMX 和 GNS 都有大约 70% 的流动性供应被抵押,所以也将使用这些数字。唯一的其他变量是 dYdX 费用。

以下是对 9 月协议生效时的押质押收益率的估计。在这样的价格和质押金额下,将返还的费用是很荒谬的。今年晚些时候会有一些解锁,如果所有的东西都被质押,质押率将下降一半,但即使如此,收益率也是疯狂的。真正的收益率叙述加剧了。

5 结论

在这篇文章中,我们提供了数据来支持我们的论点,即有三个世俗的尾风将推动去中心化 perp 生态:加密货币交易量将增加,去中心化的交易量相对于中心化的交易量将增加,去中心化 perp 交易量相对于去中心化的现货交易量将增加(由于市场周期,它更像是一个分片的阶梯函数)。

然后我们研究了从 DeFi spot 到 CeFi spot 和 perp 的交易所的市场结构,并得出结论,交易所的市场结构更具有垄断性质。dYdX 是目前的市场领导者,即将到来的 V4 功能只会起到巩固其领先地位的作用。V4 比 V3 和当前一代去中心化永续协议有很大的升级。

交易所币是加密货币中表现最好的部门之一,因为它们是有利可图的(如果没有通货膨胀的奖励,我想不出还有什么非 L1/L2 部门)。V4 将把费用返还给投机者,并使 dYdX 代币与协议的使用情况保持一致。我们相信,相对于其行业和更广泛的市场,dYdX 将有强劲的表现。