简析L2竞争格局与Arbitrum发展现状

在Arbitrum的生态项目中,最有特色的两个项目莫过于GMX和上次twitter分析的Treasure Dao。

原文作者:Dacongfred

原文来源:Twitter

今天和大家聊一聊Arbitrum这个layer2解决方案。聊之前首先我们先来看看layer2到底解决了什么问题?

众所周知,无论是比特币还是以太坊,网络拥堵和手续费高一直是发展的瓶颈,使用户感到困扰。为了解决这些网络问题,开发者们和社区成员开始尝试许多不同的技术方向。

总的来说尝试可以大致分为两个层面:Layer 1和Layer 2。Layer 1是区块链的基础层,在链上进行扩容或者改变链本身(比如solana、aptos等)。而Layer 2建立在Layer1之上,是一系列链下扩展性解决方案的统称,在链下进行计算与执行,通过数据线下处理、结果上链等方式来提效。

其中layer2的项目也基本上是从扩容、安全和去中心化三者中作取舍。目前主流的解决方案包括rollup(包括op和zk)、state channel、plasma、validium等。我们今天所聊到的Arbitrum 就是一种 Layer 2 扩容解决方案,属于Layer2中optimistic Rollup类型。

首先让我们来看看Layer2整体情况,从TVL总量来看,目前所有Layer2的TVL为62亿。从增长情况来看,从21年8月第一个 optimistic rollup也就是Arbitrum主网发布以来,到22年4月,整个市场规模经历了高速增长和稳步增长的阶段,整个Layer2的TVL从21年8月的7亿增长到了22年4月72亿,8个月增长了10倍。

从22年4月到现在,整个Layer2的TVL经历了两次下跌,时间上分别对应了22年5月luna暴雷事件和22年11月FTX爆雷事件。

期间整个加密世界的表现都随着爆雷事件大幅下降,Layer2同样受到影响。从1月回暖之后到现在,TVL两个月内从40亿上升到了60亿。排除暴雷事件的影响,整个Layer2增速还是很可观的。

对于当前所处的节点,从宏观环境来看,2023 年初以来整个加密货币市场开始回暖,加密总市值增加了约 2500 亿美元。很大的原因可能是美国通胀正在放缓,美国12月消费者价格指数也开始放缓,进一步推动了市场在年初的情绪。不过这两天关于加息的预期再起,市场情绪还处于一个变动的状态。

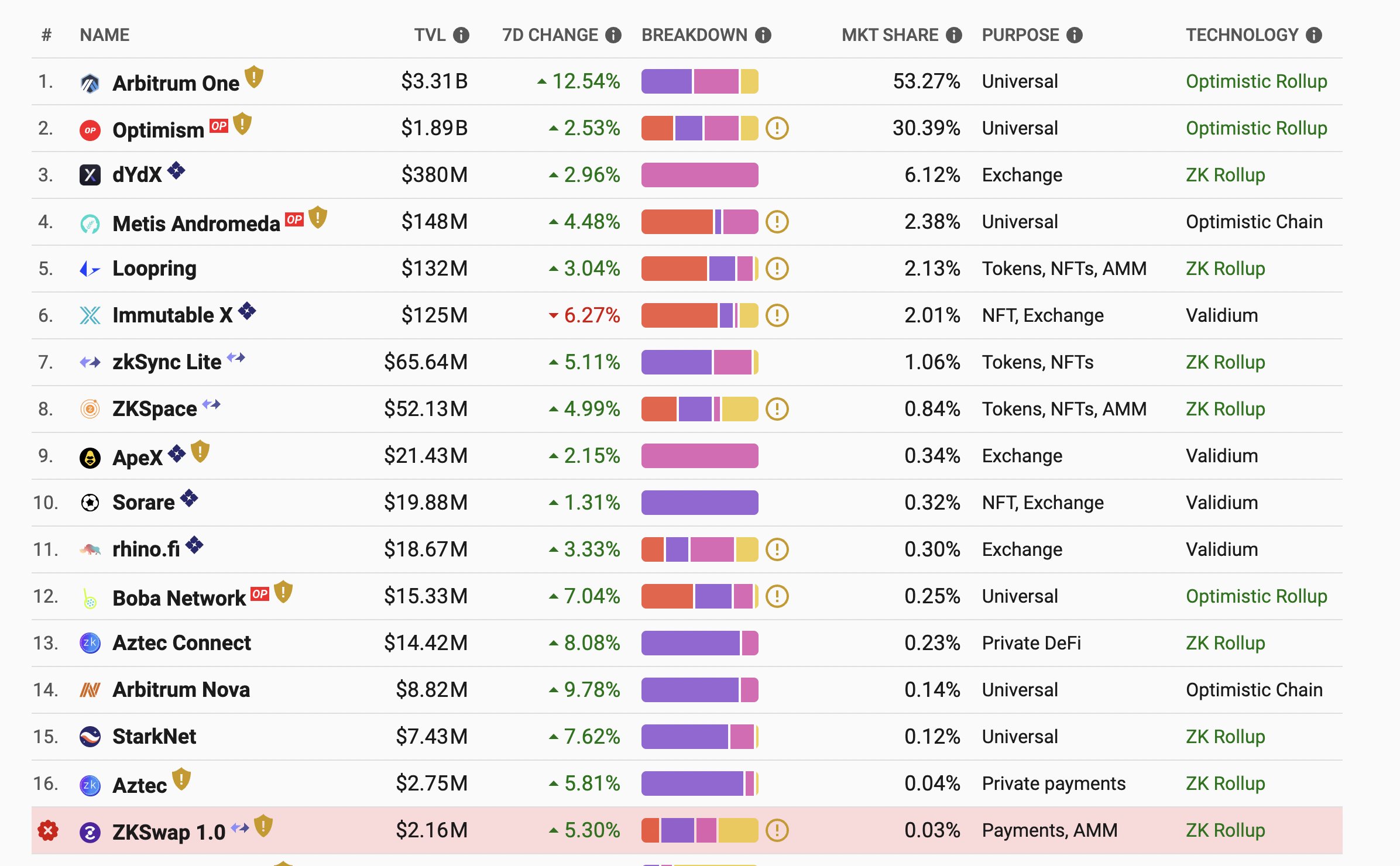

接下来让我们一起看看Layer2的竞争格局和主要玩家,从Layer2的TVL占比来看,前十的玩家是Arbitrum、Optimism、dydx、Metis、Loopring、Immutable X、zkSync、ZKSpace、ApeX和Sorare,包括optimistic、zk和validium这三类。

截止2月22日,Optimistic Rollup占据了超过了80%的市场份额。其中,Arbitrum TVL为33亿美元,占据了53.27%的市场份额;Optimism TVL为18.9亿美元,占据了30.39%的市场份额。

从大的叙事来看,layer2主要是op和zk的竞争,op赛道目前Arbitrum和Optimism双雄争霸,zk赛道除了zksync、StarkWare外,polygon也强势入局。长期来看,ZK Rollup在底层逻辑、隐私交易等方面均有很大的优势,不过最大的缺点是目前技术水平扩张缓慢,大部分没有上线主网,还处于未来可期的阶段。

在此简单对比下Arbitrum和Optimism,两者都属于Optimistic Rollup。为了更好的帮助大家理解,我们先简单了解下Rollup是什么。其本质是将交易放到 Layer-2 的 Rollup 上处理,同时由被称为定序器的节点将交易状态数据汇总并上传到 Layer1。

其中Optimistic Rollup使用争端解决程序来保护交易安全性(即发现错误后举报解决,如果无人发现则算正确),ZK Rollup 使用零知识数学证明进行交易验证。关于zk和op的对比在此不深入展开,有机会之后深聊。(先埋个坑哈哈)

那Arbitrum和Optimism同采用了op,到底有什么区别呢? 核心差异点在于Optimism是在Layer1 上执行的单轮欺诈证明,而 Arbitrum 使用链下执行的多轮欺诈证明。相比单轮欺诈证明,Arbitrum 的多轮欺诈证明更加便宜和高效。

另外从生态开发的角度来说,Optimism 使用的是以太坊的 EVM,Arbitrum 使用自己的 Arbitrum 虚拟机(AVM)。这导致 Optimism只有Solidity 编译器,而 Arbitrum 支持所有 EVM 编译语言。从目前的生态规模和TVL来看,Arbitrum处于领先的地位。

不过两者也有一些其他的差异,比如生态激励上Optimism已经发币,其下有一些DAO组织在参与治理,Arbitrum没有发币,目前完全是由Offchain Labs 运营,所以在去中心化方面也有很多值得思索的地方。

那么像Arbitrum这样的layer2是怎么赚钱的呢? Arbitrum所属的op rollup的商业模式总结来说包括两个方面:交易费和MEV(最大可提取价值) 交易费收入很好理解,通俗的来说它们在 L1 上买区块空间,高效利用并通过L2以溢价出售给用户,即向用户收取的费用与为以太坊上的区块空间支付费用的价差。

MEV 是一种寻租方式,区块生产者可以通过专门重新排序交易来实现。不同的Layer2对于MEV的态度也不同,Optimism将MEV纳入拍卖,认为其是区块链的基础,通过拍卖可以获得收入;Arbitrum相比从MEV获利,更希望在其系统内将 MEV 降到最低,减少提取的 MEV 数量,从而更具对用户和建设者的吸引力。

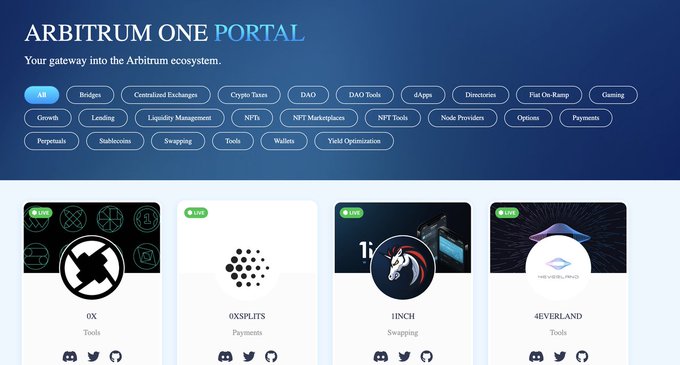

从战略层面来看,也可以通过建设生态,发token的方式获得收益,不过目前arbitrum没有发币,optimism的token目前也更偏向于治理代币,没有用作gas fee。 接下来让我们看看目前Arbitrum的生态表现如何。 目前Arbitrum生态目前支持的项目达到370+,涵盖跨链桥、gamefi、defi等各类项目。

从目前发展来看,Arbitrum生态内头部应用基本上都是DeFi项目,其背后的本质也与Arbitrum的优势相关,一方面采取的Optimistic Rollup落地难度更低,基础设施比较成熟,另一方面兼容EVM,使以太坊上的应用可直接迁移到Arbitrum。

目前像Uniswap、1inch、Aave、Curve这类头部的defi项目都有迁移至Arbitrum,在Arbitrum的TVL排名中,前十的项目大部分都是从以太坊迁移的defi项目。

在Arbitrum的生态项目中,最有特色的两个项目莫过于GMX和上次twitter分析的Treasure Dao,由于treasure dao上次已经分析过,感兴趣的可以查看上次的分析 https://twitter.com/Dacongfred/status/1626430953127043073… 这次简单分析一下GMX。 GMX是一个去中心化衍生品交易平台,目前部署在Arbitrum和Avalanche上。

和大家分析一下最近很火的Treasure DAO,可以说它是Arbitrum的两架马车之一(另一是GMX),在Arbitrum的繁荣发展中起到了不小的作用。 作为一个资深游戏爱好者(RPG、音游、小游戏都爱玩)今天为大家分析一下treasure dao究竟是干什么的、对于gamefi意味着什么?其代币magic为什么一路走高?

GMX可以说是22年表现最好的defi之一,其GLP的APR在很长一段时间内都20%+,在熊市里显得格外突出。那么其相比其他协议究竟有哪些创新点呢? 1、在传统的Perp交易所中,用户都是互为对手盘。而在GMX中,用户是和GLP池进行交易。这就涉及到了GMX平台的两类参与者,一类是杠杆交易用户,一类是LP。

有趣的是,LP不用提供交易对(例如ETH/USDT)而是用单一token(包括ETH、BTC等常见token)来购买GLP为平台提供流动性。持有GLP的用户可以获得 GMX 平台手续费70%分成。对于杠杆交易用户,存入保证金即可开仓,实际上交易用户开多ETH时相当于向GLP池借出ETH,开空则相当于借出稳定币资产。

题外话展开介绍一下GLP,GLP是由USDT、BTC、ETH等稳定币和加密货币组成的资金池,代币的比例会维持一个相对的平衡。

一方面通过较多占比的稳定币保持池子的稳定(基本上稳定币:非稳定币为1:1),另一方面我们可以看到资金池中weight的概念,当某一代币的数量占比过高时,以该代币购买GLP的价格会更高,从而使人们开始投入其他token,来保持平衡。

第二个点在于GMX使用预言机喂价而不是AMM,从而交易者实现零滑点的交易。无论是mint GLP还是burn GLP,都可以无滑点的进行兑换。 关于GMX的良好表现,很多人认为其在牛市会进入死亡螺旋,关于是否会进入死亡螺旋,可以看这篇文章的分析:https://www.odaily.news/post/5184525

最后,我们来看看Arbitrum的估值和融资情况。目前,Arbitrum 并没有自己的代币或加密货币,因此很难直接估值 Arbitrum,关于Arbitrum的估值,我们可以先来看看Arbitrum的历史融资情况。

目前Arbitrum经历了四轮融资: 战略投资:Offchain Labs在2019年获得Coinbase Ventures战略投资。 种子轮融资:Offchain Labs在2019年3月完成由370万美元种子轮融资,Pantera Capital领投,Compound VC等参投。 A轮融资:Offchain Labs完成2000万美元的A轮融资,时间和投资方不详。

B轮融资:Offchain Labs在2021年8月以12亿美元估值完成1.2亿美元B轮融资,Lightspeed Venture Partners领投,Polychain Capital、Ribbit Capital、Redpoint Ventures、Pantera Capital、Alameda Research和Mark Cuban等参投。 最近的一次融资估值为12亿美元,目前的TVL为33亿美元。

总体来说,Arbitrum无论是在生态表现上(GMX等衍生品平台和Treasure DAO),还是在目前layer2的市场份额占比(目前已超过一半),都有非常优秀的表现,未来是否能继续一路向好,一方面取决于生态建设中是否有新的爆款产品出现,另一方面也取决于zk的入侵合适开始爆发。

非常感谢大家对我的反馈和建议,未来也会继续与大家分享自己对于web3领域的见解。 这次的分析比较匆忙,可能会有一些不足的地方,欢迎大家一起讨论交流!