长推:Synthetix稳定币sUSD成为新算稳三杰?

Synthetix 为在以太坊和 Optimistic上构建的去中心化流动性供应协议,治理代币是 $SNX 。

注:本文来自@angalina2021 推特,MarsBit整理如下:

1/ 看到 @Wuhuoqiu 把 $sUSD 归类为新算稳三杰。刚好在看sythestic的机制,挺有趣的,这里详细介绍一下。

Synthetix 于2018年上线,早期为合成资产协议,后逐步转型为在以太坊和 Optimistic上构建的去中心化流动性供应协议,治理代币是 $SNX 。

2/ 如何铸造?

质押SNX可以生成稳定币sUSD,sUSD市值目前约为5500万美元,稳定币市值规模排名20名左右。

SNX铸造sUSD的抵押率是400%,清算线则是160%。

这是一个比较高的抵押率,主要原因是考虑到SNX属于协议自身的治理代币,价格波动幅度较大,较高的抵押率可以应对市场极端风险,维持系统的稳定。

3/ 如何锚定?

sUSD通过套利机制维持价格锚定。

sUSD的铸造价格始终为1美元,当市场价格高于铸造价格时,套利者可以铸造新的sUSD,按照市场价格卖出获利,市场供应增加,价格回落。

当市场价格低于铸造价格时,套利者可以从市场买回sUSD,然后销毁sUSD,降低债务。

4/ USDC 恐慌中表现如何?

在这次USDC的恐慌中,sUSD的底层资产虽然没有USDC,但是价格也受到了一定的影响。最低跌至0.96附近。不过,很快被套利者扳平回水。

5/ 债务池是什么?

质押的SNX都放进一个池子里,这池子就是债务池。

当用户铸造sUSD时,铸造出来的sUSD的数量占所有sUSD的数量就是用户在整个债务池的比例,所有被铸造的sUSD就是总债务。

如果A的投资策略实现资产升值(如sUSD购买sETH,sETH价格上涨)就会导致B的债务增加。

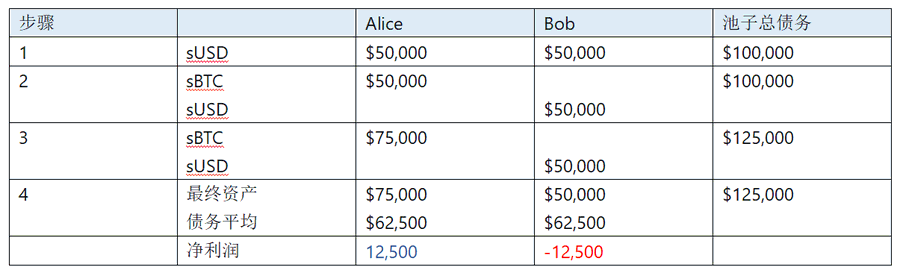

例子如下:

6/ 债务池可以为各类协议提供流动性,零滑点,充当交易对手方,具有较好的可组合性。

在此基础上,snx建立自己的生态。Synthetix 不直接提供任何前端,而是充当DeFi 协议的后端流动性提供者。目前的生态包括curve、合约交易所Kwenta、期权交易所Lyra等。sUSD有自身较为稳定的应用场景。

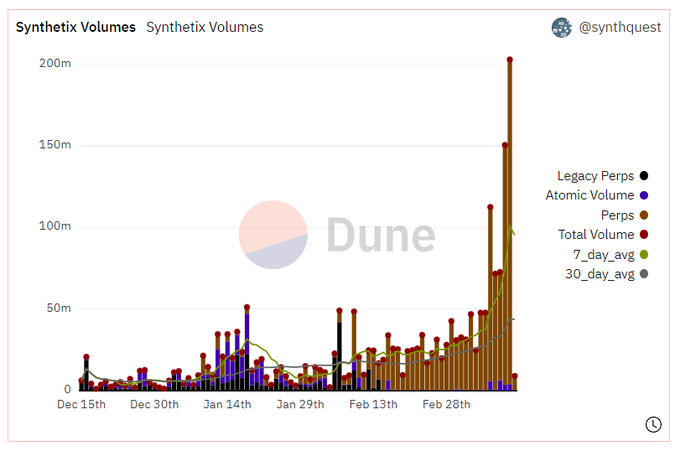

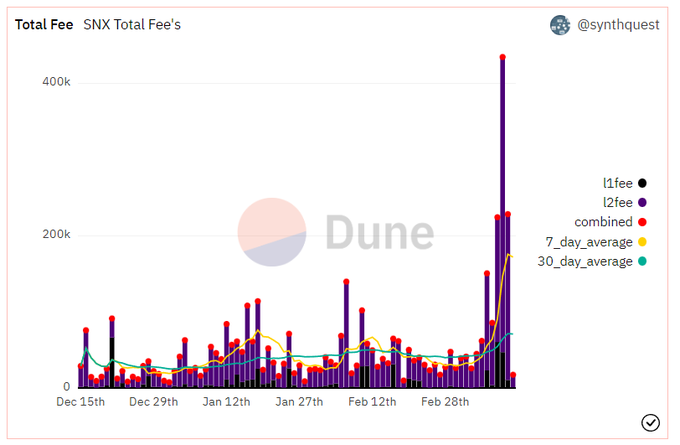

7/ 2023年上线v2以来,交易量和费用都增长明显。参考下图,其中,perp2代表的就是衍生品增长部分,主要是来自衍生品平台kwenta的交易量增长。

9/ SNX债务池的设计与GMX中GLP的设置也有相似之处。都是池子充当了平台的交易对手方,为协议提供流动性。

不同之处则在于,SNX质押者之间存在竞争关系,个体收益率需要优于债务池收益率,个体才能从中受益。GLP的持有者之间则无此种关系,可以视为一个整体,利益一致,跟随资产的涨跌而涨跌。

10/ Synthetix 正在进行V3版本的修改。在V3中,将新增质押资产的种类,除了SNX之外,ETH等其他加密代币也可以质押生成sUSD。

此前,sUSD的规模受到SNX市值的限制,V3版本实施后,将不再受限于此,sUSD的可扩展性增强。

随着流入Optimistic的资金增长,有机会建立更丰富的生态,获取更大市场规模。

11/ SNX包括了稳定币、现货交易以及合约交易等几类业务。估值时,取不同类型的项目作为参照物,差异较大。

从稳定币赛道对比,SNX的P/F值(流通市值/协议费用收入)略高于MakerDAO,与ETH抵押稳定币Liquity差不多。

从现货DEX和衍生品DEX对比,SNX明显高于其他平台。

可见市场对SNX给予了较高的估值。