ETHx & SD:LSD热门项目 Stader 代币经济设计

代币经济学对 Stader 生态系统的许多利益相关者都有影响——节点运营商、ETHx 用户、Stader 协议和代币持有者。

原文作者:Stader Labs

原文标题:ETHx & SD: Stader’s node operator-centric tokenomics

原文来源 :medium

编译:MarsBit

摘要

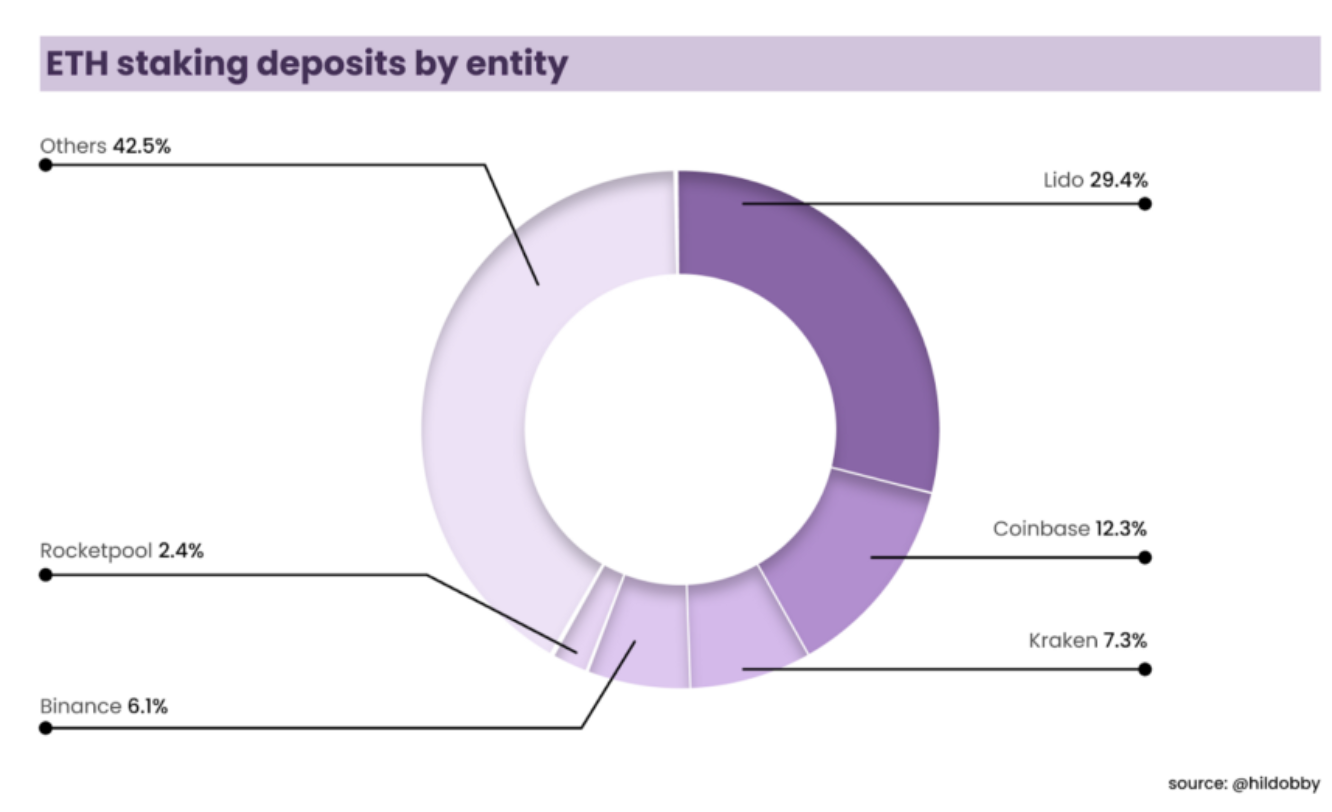

以太坊质押是中心化的,约 50% 质押 ETH 流经前 3 大实体。迫切需要为用户提供更加去中心化的替代方案——这只有在 ETH 社区广泛筛选无许可运行节点时才有可能实现。

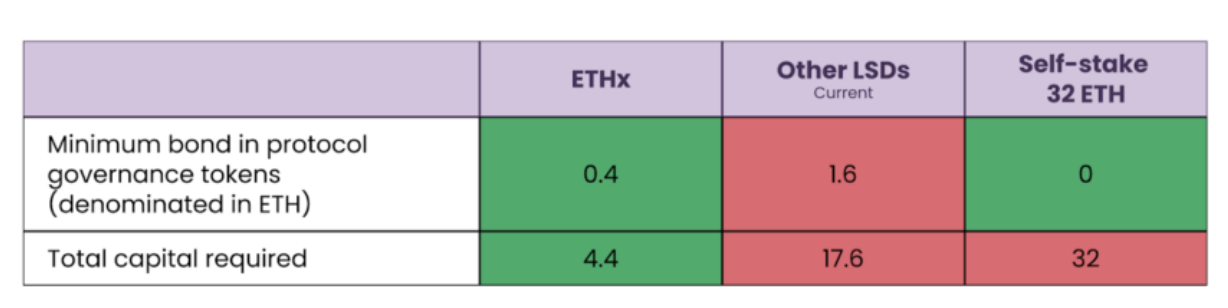

目前,无需许可节点运营商在运行节点时面临着多重挑战,包括进入壁垒较高(需质押32 ETH,顶级去中心化 LSD 17.6 ETH),如果他们更愿意为 LSD 运行节点,选择有限,再加上还需持有 LSD 治理代币(1.6 ETH 和顶级去中心化 LSD),这可能会导致额外的波动。

基于此,Stader 的 ETHx 代币经济学设计遵循以下原则:

● 降低无许可节点运营商进入的资本壁垒;

● 允许节点运营商根据其风险偏好,调节对 Stader 的 SD 代币的敞口;

● 使节点运营商和 Stader 之间的利益保持一致,通过治理塑造协议能力

在 ETHx 启动时,代币经济学的第一阶段将上线并将按如下方式运作:

● 除4 ETH 保证金之外,无许可节点运营商还需要为每个验证器绑定至少价值 0.4 ETH 的 SD 。

● 价值 0.4 ETH 的 SD 将作为用户资金的额外保护,以防止节点运营商表现不佳。

代币学的第二阶段将在ETHx推出后的几个月内上线,并将解锁节点运营商的其他部分,即使是那些只寻求ETH敞口的人,通过启用SD借款来满足SD绑定的要求:

● 节点运营商可以通过无抵押的方式借入 $SD,以覆盖每个验证器要求的价值 0.4 ETH 的 $SD ;

● 允许一部分 ETHx 节点运营商维持 ETH 敞口;

● 借出的 SD 将来自 SD 持有者,SD 持有者将借给节点运营商进行自我抵押,作为交换,获得为节点运营商预留的 SD 激励以及节点运营商佣金的 10%。

通过这一设计,节点运营商运行 ETHx 节点的最低资本要求约为 4.4 ETH,并将获得高利润(与单独抵押相比,ETH 收益率高 35%,SD 抵押收益率高 20%)。在第 2 阶段,节点运营商可以仅提供 ETH(通过借用 SD)在 ETH 生态系统中运行 LSD 节点。此外,ETH 收益率仍将比单独质押高 30%。

ETHx 被设置为 Stader 协议的一个重要附加值:

● SD 质押者的协议费用份额

● 节点运营者锁仓 SD 以运行节点并通过治理强化Stader

● 通过在第 2 阶段将 SD 借给节点运营商,SD 持有者有机会获得高达 2% 的收益率

背景:以太坊质押现状

以太坊在 9 月通过 Merge 转为PoS。目前,有 1680 万个 ETH,价值约 275 亿美元,通过约 52.5 万个验证者质押在信标链上。然而,大约50% 质押ETH由 3 个实体支持,并且这些实体与一组有限的、经过许可的节点运营商合作。

为了信标链的健康发展,迫切需要更强大、去中心化的替代方案,让更多的 ETH 社区在以太坊上运行节点。

节点运营商的视角:机遇与障碍

ETH 质押经过精心设计,允许任何人在家中使用平时可用的硬件/带宽运行节点。最重要的是,节点运营商考虑在以太坊上运行节点有一些充分的理由,包括:

● 灵活的硬件选择——DIY、专用硬件(Avado/Dappnodes)、VPS

● 不同的参与方式——单独质押 32 ETH,提供 17.6 ETH 质押和参与去中心化的 LSD

● 强大的社区和资源获取——乐于助人、热情的质押社区和丰富的资源使入门过程不那么令人生畏

● 如果通过去中心化的 LSD 参与,则通过质押奖励获得 ETH 佣金

然而,仍然存在一些关键挑战:

● 资本要求高——节点运营商仍然需要 32 ETH(约 50,000 美元)来单独投资或 16 ETH(~25,000 美元)来运行去中心化 LSD 的节点

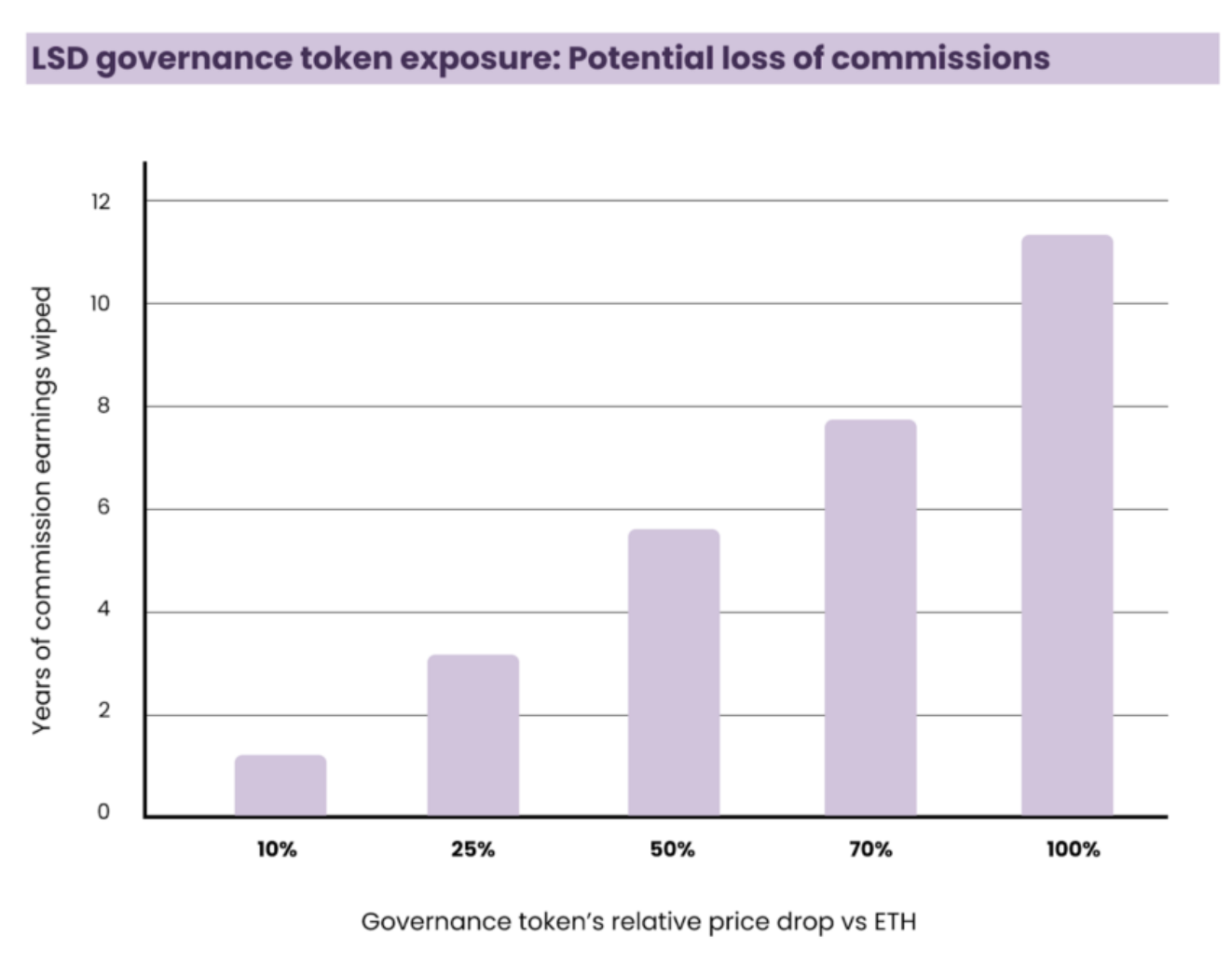

● 持有大量LSD 治理代币是通过去中心化 LSD 参与的先决条件。每个验证者至少有 1.6 ETH(~2.5k $)的治理代币风险敞口

● 除单独抵押和去中心化 LSD ,节点运营商参与的机会有限

当前,去中心化 LSD 对 LSD 治理代币的实质性风险,尤其可能对节点运营商构成挑战,因为价格下跌能够抵消多年赚取的佣金:

在各种公共论坛中,我们也能看到节点运营商的观点:

“我认为即使是 ETH 也过于波动和高风险。强制购买超过 10% 的 LSD 治理代币对我们这些非弱势群体(即世界人口的 99%)来说是不可行的。如果/当有不同的模型时,他们会重新评估。”——知名的加密研究员

“而且这是一个可怕的代价。如果 LSD 治理代币接近归零,那么你必须在你的迷你矿池中质押多年才能弥补购买 LSD 治理代币所花的钱。LSD 治理代币甚至不应该成为考虑的因素。该团队已确定他们需要 10% 作为节点运营商将采取相应行动的保证。我个人更愿意只投入 17.6 ETH 而不是 16 ETH,以ETH 进行质押。”——Reddit 用户

Stader 的 ETHx 代币经济学经过精心设计,考虑到了 社区提出的关键问题。

ETHx 代币经济学指导原则

代币经济学对 Stader 生态系统的许多利益相关者都有影响——节点运营商、ETHx 用户、Stader 协议和代币持有者。节点运营商面临的挑战转化为用于设计 ETHx 代币经济学的关键原则:

● 降低无许可节点运营商进入的资本壁垒

● 允许节点运营商根据他们的想法和风险偏好来调节对 Stader 的 SD 代币的敞口

● 使节点运营商和 Stader 之间的利益保持一致,通过治理塑造协议的能力

深入研究代币经济学

Stader 关于 ETHx 的代币经济学将涵盖 Stader 的治理代币 $SD 将在 ETHx 中扮演的角色。完整的代币经济学设计将分两个阶段实施。

在 ETHx 启动时,代币经济学的第一阶段将上线并将按如下方式运作:

● 除质押 4 ETH 之外,无许可节点运营商还需要为每个验证器质押至少 价值0.4 ETH 的 SD 。

● 价值 0.4 ETH 的 SD 将作为用户资金的额外保护,以防止节点运营商表现不佳。

● 这一要求也让人想起流行的委托权益证明链的自我权益要求,并将对节点运营商和 Stader 的激励措施保持一致,还将使节点运营商能够参与协议治理。

代币经济学的第二阶段预计将在推出后的几个月内启动,并将解锁节点运营商的其他部分,即使是那些只寻求ETH敞口的节点运营商,通过启用SD借款来满足SD抵押的要求:

● 节点运营商也将有一种方法以无抵押的方式借入 $SD,以支付每个验证器价值 0.4 ETH 的 SD 。

● 将允许一部分 ETHx 节点运营商仅维持 ETH 敞口。

● 借出的 SD 将来自 SD 持有者,SD 持有者将借给节点运营商进行自我抵押,作为交换,获得为节点运营商预留的 SD 激励以及节点运营商佣金的 10%。

第 1 阶段——无许可节点运营商最低质押 价值0.4 ETH 的SD

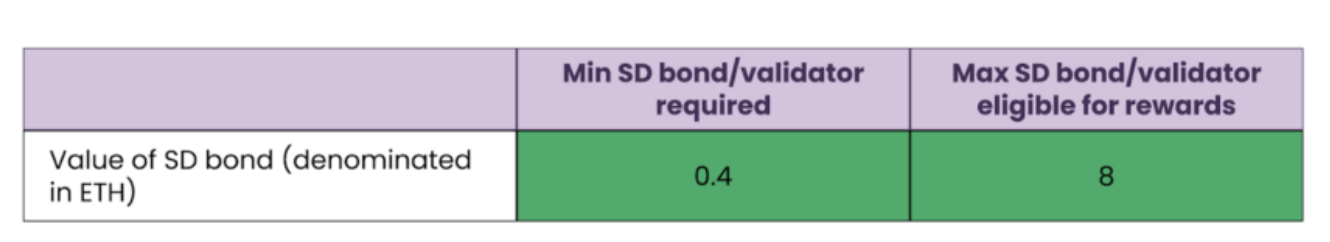

除 4 个 ETH 之外,节点运营商还必须质押至少 价值0.4 个 ETH 的 Stader 治理代币 SD,才能使用 Stader 运行一个节点。这将作为用户资金的额外保险,以防出现任何额外风险。以下是 SD 质押设计的主要特点:

最低保证金要求

节点运营商可以从至少 0.4 ETH 的 SD 开始使用 Stader 运行节点。这比其他类似协议的要求低 75%,且使用 Stader 运行验证器所需的总资金仅为 4.4 ETH。

特别奖励

对于质押的SD,节点运营商将获得 Stader 提供的特殊奖励。Stader 已经预留了约 80 万至 150 万个 SD 代币(价值约 1-200 万美元),将在短期内由治理投票,作为节点运营商在运营第一年的激励措施。

这将按每月由节点运营商绑定的 SD 的比例分配,但需满足 2 个条件:

● 节点运营商可以质押任意数量的 SD 代币。然而,被用于奖励和验证的SD最大数量——8ETH

● 在任何给定月份,有资格获得奖励所需的最低 SD要求为 0.4 ETH。如果低于此阈值,节点运行商仍将有权获得基本奖励,但不是为其预留的全部收益。

SD 奖励被认为最多 8 个 ETH/验证者,以允许与协议高度一致的节点运营商有意义地参与,并从 Stader 的成功中获得收益。最大上限还确保少数大型节点运营商最终不会获得大部分 SD 代币,以实现大型节点运营商多元化。

撤销SD

节点运营商可以撤回:

● SD 奖励:每个月都可以领取 SD 奖励。

● SD质押代币:

1. 节点运营商可以随时撤回任何超过 4 ETH/验证器阈值的 SD 代币

2. 对于低于 4 ETH/验证者的 SD 质押量,节点运营商可以通过退出他们的验证器来取回其 SD 保证金。节点运营商可以退出他们的验证器,因为如果他们请求退出,用户提款请求将以先到先得的方式进入。

第 2 阶段:节点运营商的无抵押 SD 借贷

在第 2 阶段,代币经济学设计还将服务于那些偏好不持有 LSD 治理代币的节点运营商。这将通过一个独特的借贷市场来完成,该市场的设置如下:

● 节点运营商可以仅用 4 个 ETH 保证金来启动节点,并且可以在没有抵押品的情况下借入价值 0.4 ETH 的 SD ;

1. 需要考虑超过 4 ETH 的用户资金所面临的风险,SD 贷方承担的 SD 代币价格变动风险,因此,Stader 激励的奖励和名义上 10% 的佣金也流向 SD 贷方;

2. 由于所有 SD 将在协议内安全使用,而节点运营商无法获得这些资金,并且只有在节点运营商 的 4 ETH 保证金被杠杆化,以保护用户后才会被使用,因此不需要抵押品。

● SD 贷方:

1. 借出池:

● SD 持有者可以将他们的 SD 代币提供给借贷池,该借贷池将用于资助选择使用借贷池的节点运营商;

2. 出借人奖励:

● 作为交换,贷方将获得为节点运营商预留的所有 SD 激励(以激励更多的节点运营商参与),因为他们承担了使用 SD 抵押保护用户资金的所有风险;

● 贷方还将获得节点运营商所赚佣金的 10%,为他们提供 ETH 的实际收益

3. 贷方提款:

● 只要资金池未被 100% 使用,就可以立即从借贷池中提取 SD。

● 在极少数情况下(利用率达到100%) ,SD 贷方可以请求退出,然后验证者将排队等待退出,并在促进任何用户提款时提供先到先得的优先权

代币经济学对节点运营商的影响

节点运营商所需的资金

在第一阶段运行节点,节点运营商所需的 SD 最低资金量为 0.4 ETH。意味着运行节点的总资本仅为 4.4 ETH。

在第 2 阶段,如果节点运营商选择从借贷池中借用 SD ,则可以保持在 4 ETH。

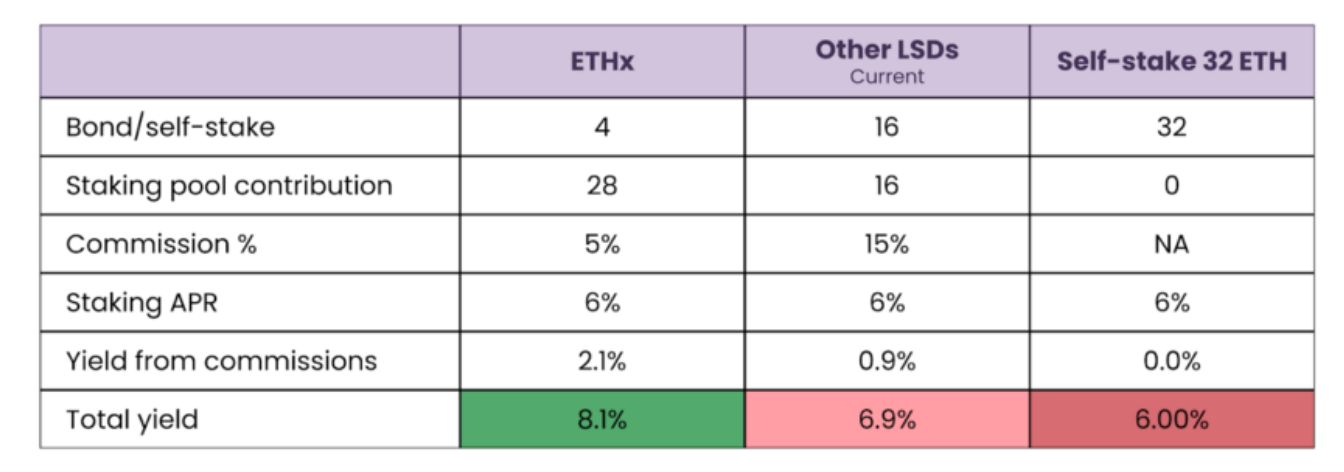

节点运营商的盈利能力

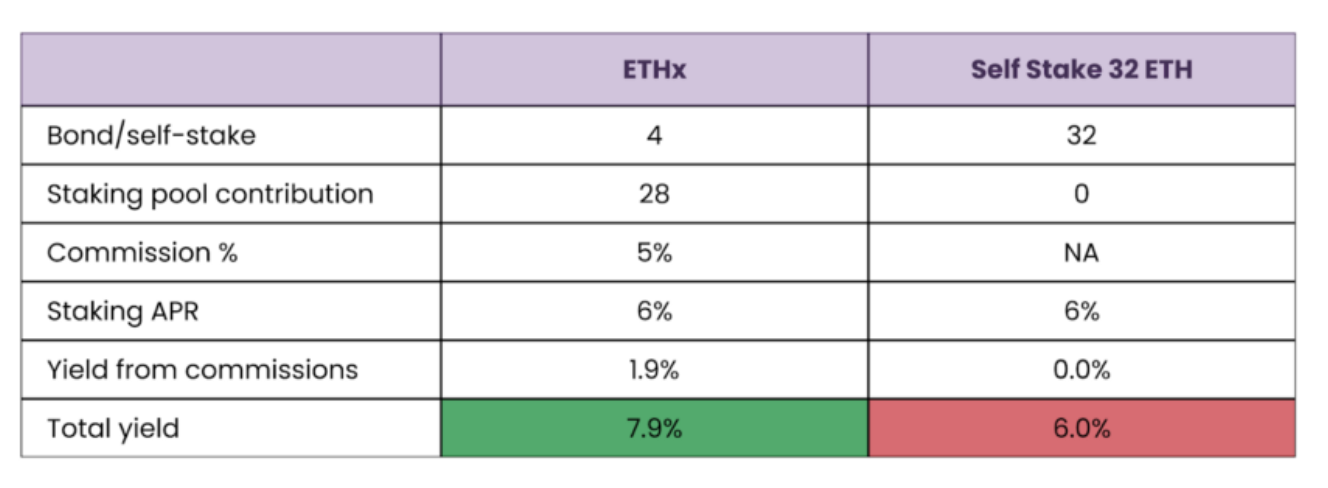

鉴于 ETHx 提供了更高的杠杆作用,节点运营商以 ETH 计价的利润将达8.1% ,比单独抵押高出 35%。

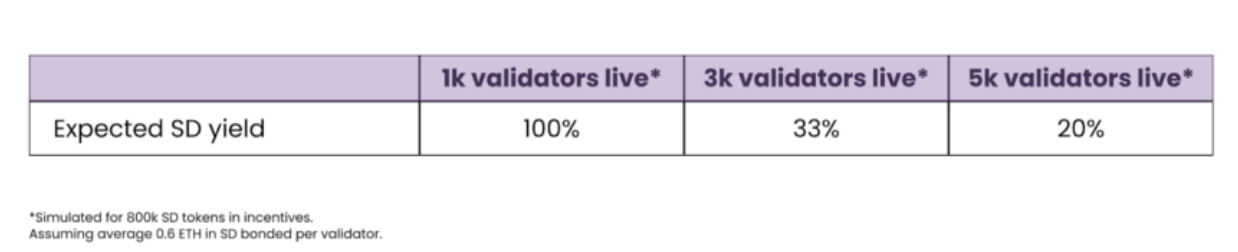

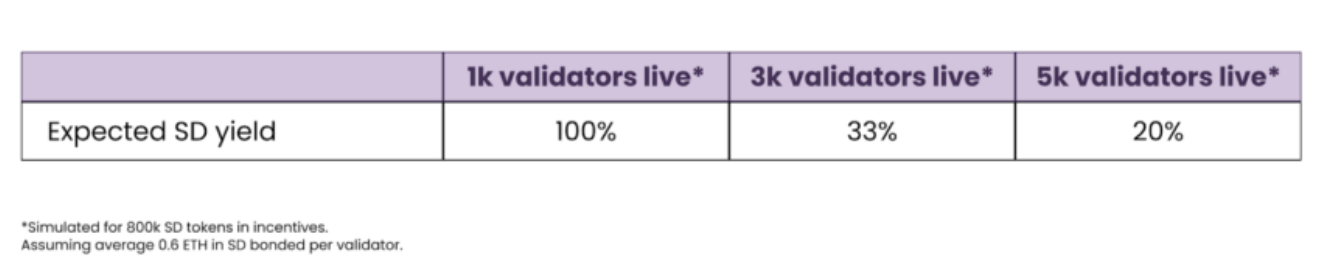

Stader 对节点运营商的特殊激励将进一步提高盈利能力。当 ETHx 启动时,节点运营商的 SD 质押收益预计将非常可观。

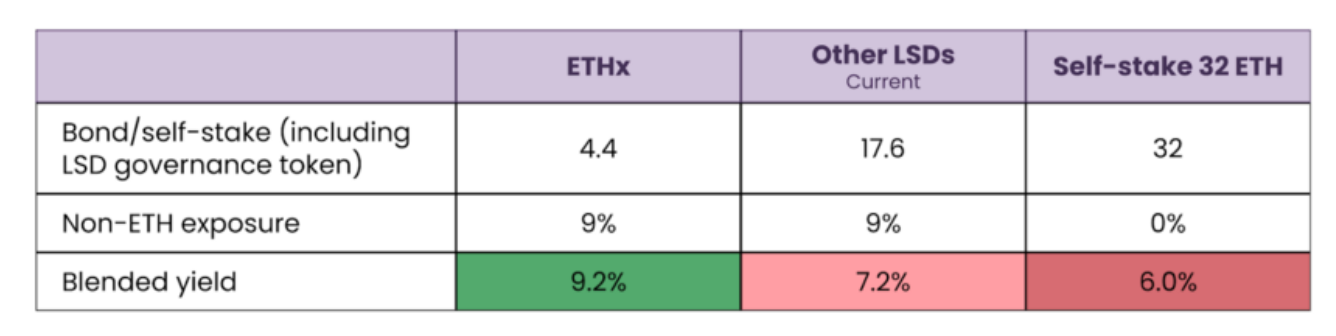

为保守起见,我们将根据 5k 验证器进行分析,为 Stader 以及以下其他去中心化 LSD 提供跨 ETH 和治理代币的混合收益:

考虑到 ETH 利润和混合利润,Stader 的 ETHx 将使节点运营商获得一流的收益。这是可能的,同时能够以 4.4 ETH/验证者的价格参与 ETHx 的运行节点。

考虑到 ETH 利润和混合利润,Stader 的 ETHx 将使节点运营商获得一流的收益。这是可能的,同时能够以 4.4 ETH/验证者的价格参与 ETHx 的运行节点。

而且,随着第 2 阶段引入 SD 借贷,节点运营商如果仅拥有ETH敞口 ,ETHx 将成为独立抵押之外的唯一机会。在将 10% 的佣金重定向到 SD 贷方以提供 价值0.4 ETH的 SD 后,预期收益率仍将约为 7.9% ,这比单独抵押奖励高 32%。

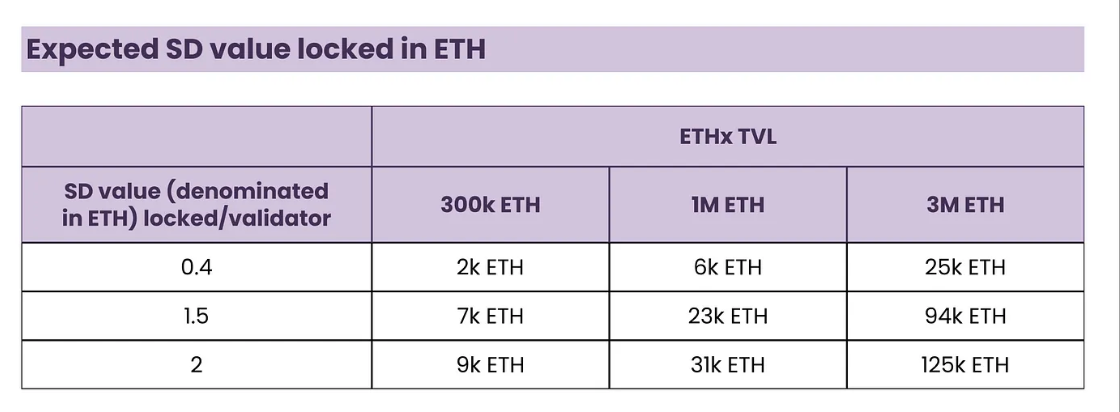

SD应计价值

ETHx 通过 3 个重要机制为 SD 代币添加实用功能:

● SD 质押者的协议费用:

1. 在整个链上,Stader 收取一定比例的用户质押奖励作为费用。这些费用收入的很大一部分将重新分配给 SD 质押者。

2. 在以太坊上,用户质押奖励的 5% 将作为协议费用收取,并且一定的份额将重新分配给 SD 质押者。

● 对运行节点的SD质押要求减少代币释放,促进运营商社区通过SD参与治理

在第 2 阶段,除了为吸引节点运营商而预留的 SD 奖励之外,SD 贷方可以通过借出的 SD 代币获得高达 2% 的 ETH 额外收益。

1. SD 贷方将在借用 SD 的验证器上获得 10% 的节点运营商佣金(5% 的质押奖励)

2. SD 贷方还将获得为节点运营商预留的 SD 激励(以激励更多的 NO 参与),因为他们正在承担用 SD 质押保护用户资金的风险。

结论

Stader 的 ETHx 代币经济学旨在确保节点运营商能够以生态系统中最低的质押要求(4 ETH + SD 中的 0.4 ETH)参与 ETHx 的运行节点,并获得高利润(与单独抵押相比 ETH 收益率高 35% , 20%+ SD 质押收益率)。

除此之外,随着 ETHx 代币经济学启动第二阶段(预计在几个月内),节点运营商将能够只持有 ETH 风险敞口,并从 SD 持有者那里借入 SD 以换取 0.4 ETH 的 SD 质押,而无需抵押。此外,对于此类仅持有 ETH 的节点运营商,其 ETH 收益率预计比单独抵押的利润高 30%。