老牌算法稳定币 Frax Finance 是如何凭借 LSD 热点重拾“江湖地位”的?

fxsETH 短时间让这家老牌 DeFi 应用 Frax 在 LSD 赛道占据一席之地,重新获得市场关注。

原文作者:西柚

原文来源:ChainCatcher

自2月初,以太坊基金会核心开发人员在会议中表示即将在3月份计划完成上海升级后,LSD(Lquid Staking Derivatives流动性质押衍生品)赛道就开始热闹了起来。

3月15日,以太坊Goerli测试网宣布已完成上海升级,本周四,以太坊开发人员将举行会议确定主网升级的具体日期。本次上海升级也是以太坊自去年9月转向权益证明机制(PoS)以来的首次大规模升级。这对用户来说意义重大,因为完成上海升级后的ETH2.0,将支持用户取回在链上质押的ETH,在存取变得更加灵活之后,也会激发更多用户质押ETH到链上。

众所周知,在信标链上,成为验证者需要质押32ETH(或其倍数),在获得收益的同时需要承担ETH的流动性和机会成本,用户若自己成为验证者还需要自行建立节点服务器,需要一定的技术门槛。

LSD流动性质押平台的诞生,就是想帮助用户简化质押ETH流程的同时帮助其获得流动性。用户只需把ETH质押在LSD平台上,它会代替用户参与PoS机制的质押获取收益,还会按1:1比例发放质押凭证资产给用户,释放质押期间ETH的流动性。

由于LSD平台为普通用户提供了无需维护质押基础设施、无门槛参与质押的参与机会,短时间内捕获了大量的用户和资产,并发展为一个独立的赛道。随着上海升级时间的不断临近,LSD赛道自然也就成为了加密市场的关注热点。

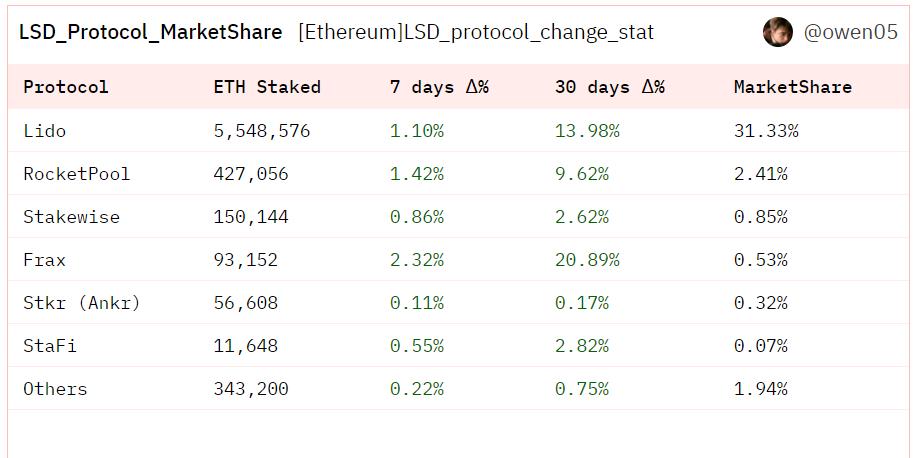

截至3月15日,以太坊信标链(Beacon Chain)浏览器显示,目前的活跃验证者约有54.9万名,质押的ETH超过1757.9万个,价值约为298亿美元,再创历史新高。其中有数据显示,在Lido、Rocket Pool等LSD平台上质押的ETH市场份额占比约为30%。

后来者Frax Finance(简称Frax)平台上质押的ETH数量已经超过了10万个,近30天质押数量增长了超20%,涨幅在整个LSD赛道排名第一,其质押ETH相关数据的优异表现成功引起了用户对Frax关注。

Frax作为一个老牌算法稳定币DeFi应用,自Terra的UST崩盘之后就陷入了沉寂,如今它是如何凭借LSD的热潮重获用户关注并占据一席之地的?

fxsETH上线5个月,质押价值超过19亿美元

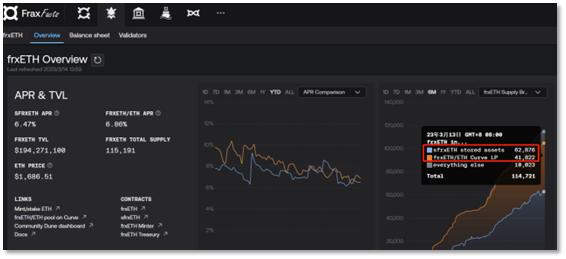

截至3月15日,fxsETH上线时长还未满5个月,其锁仓的ETH已经有11.5万个,价值约为19.32亿美元。

fxsETH是老牌算法稳定币应用Frax于2022年10月21日推出的以太坊流动性质押产品,支持用户在其平台上锁仓ETH获得以太坊2.0(ETH2.0)区块网络质押收益和奖励。

相较于2020年就上线的Lido,以及更早推出的RocketPool、Stakewise等质押平台,Frax在LSD赛道可谓是后来者。起步虽晚,但Frax质押的ETH相关数据(如:增长速度、收益等)表现似乎并不输于其他平台。

根据Dune数据平台显示,fxsETH近30天质押的ETH数量增长了20%以上,质押的ETH数量市场占比在整个LSD赛道排名第四,仅次于Lido、RocketPool、Stakewise。

LSD 平台质押相关数据,来源 Dune

为何Frax能在短时间内吸引那么多的ETH质押数量?它与先发的Lido、Rocketpool等流动性质押平台有何区别?

其中,最大的不同就是用户在Frax质押ETH获取的质押收益高于Lido、RocketPool等平台。

在以太坊2.0区块奖励是相对平等的情况下,Frax如何做到更高的收益?这要归因于Frax可通过套利机制调节“frxETH/ETH”和“sfrxETH”两种收益率,前者是用户使用frxETH组成LP获得的交易手续费收益,后者是将frxETH再次质押获得ETH2.0质押收益。

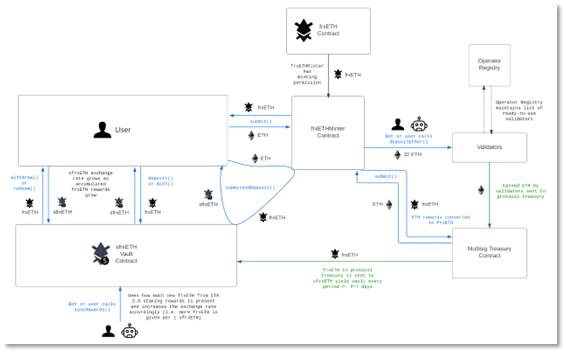

frxETH 抵押官方流程

具体来说,Frax将frxETH定位成“只是与ETH挂钩的包装/合成资产”,用户在平台用ETH铸造(Mint)就可获得。但用户使用 ETH 铸造frxETH的过程是不可逆的,即不支持用户在官网将frxETH换回ETH,且持有frxETH没有任何收益。

在以往的Lido、RocketPool等质押平台,用户质押ETH就可获得质押收益,如Lido质押ETH获得可领取原资产和质押收益的凭证stETH。但用户持有frxETH想要获得收益还需要再进行操作,主要有两种方式:

- 质押获取以太坊区块网络奖励:先将ETH质押为frxETH,然后再将frxETH质押成为sfrxETH,才能获得以太坊2.0的质押收益,年化收益率(APR)在1月份约为7.8%左右,如今,sfrxETH的APR已回落为6.49%;

- 提供流动性获取交易手续费:先将ETH质押为frxETH,然后在Curve平台上为frxETH/ETH资金池提供流动性,获得交易手续费,收益率在高峰时期可达10%以上,目前通过Convex平台,LP APR约为5%左右。

同一时期,Lido质押的ETH收益约为6%左右,Curve上的ETH/stETH收益约为6.43%。

而Frax比其它LSD平台质押收益高,主要是因为Frax把未选择将frxETH再度质押为sfrxETH的那份质押奖励让渡给了sfrxETH用户,即组LP的frxETH是把背后质押ETH获得的区块网络奖励让渡给了sfrxETH质押用户。

可以简单理解为,其实ETH质押frxETH就可获得了以太坊2.0质押奖励,不过这些奖励只分发给将frxETH再度质押的sfrxETH用户。frxETH用户不质押就是没有任何奖励的,想要获得奖励,要么选择二次质押,要么去组LP获得Curve平台或Convex发放的奖励。

通过调节收益率抢占LSD市场份额、控制流动性

理论上讲,用户选择用frxETH组成LP为Curve的frxETH/ETH流动性池提供流动性,还是二次质押成为sfrxETH,主要取决于对应的交易手续费收益和质押收益二者之间收益率的差异。

这对于Frax调节收益率有何影响?

正因为这两个收益率之间有差异,可形成动态的套利区间,这是Frax官方重点操作和调控的地方,它需要将两个不同选择的收益率试图始终保持在同一区间。

根据Frax官网数据显示,3月15日Curve的frxETH/ETH流动性池收益率为6.89%,二次质押sfrxETH为6.49%,二者的收益率比较接近,frxETH在二者之间的分布占比也基本接近。

frxETH 在 frxETH/ETH 和 sfrxETH 分布情况

其实,Frax通过控制“ETH/frxETH LP收益率”与“sfrxETH质押收益率”两个收益率之间的关系,不但可以影响frxETH资产的均衡分配。更为重要的是,Frax还可通过这种调节,抢占LSD市场份额,控制frxETH的流动性。如它可随时调整出高于市场水平的ETH质押收益率,吸引更多用户来质押ETH,还可通过LP收益率来控制frxETH/ETH资金池兑换的深度及稳定性。

Frax收益调控是如何实现的呢?Frax持有最多的Convex治理代币CVX(约为20.5%),而Convex控制着一半以上的Curve投票权(veCRV),这给Frax提供了用CVX投票来影响Curve上的资金池奖励排放的权重,进而获得创造更高收益的可能。

如,Frax可通过调控Convex贿赂力度,可以影响Curve LP收益率。比如当sfrxETH收益率低于市场平均水平时想要提高时,Frax就可加大贿赂力度,使得Curve LP收益率显著高于sfrxETH质押收益率,这会吸引更多的frxETH选择做Curve LP,选择做LP的frxETH比例增高带来了sfrxETH质押收益率的提高,而对应的是LP增加资金池的深度也增加了。

同理,若Curve LP收益率低于sfrxETH 质押收益率,frxETH/ETH LP可能会选择撤出流动性,会有更多的 frxETH 选择再度质押成为sfrxETH,这样sfrxETH质押收益率就会降低,直到二者之间平衡。

由此来看,Frax正在试图通过对Curve奖励政策的影响力和控制权,为frxETH找到了不同于stETH(Lido)等同类产品的差异化竞争优势,让用户在frxETH与sfrxETH套利平衡下有更高的收益选择。

这个战术与Frax去年其稳定币FRAX在流动性大战(Curve War)上的打法类似,通过持有CVX影响Curve的激励政策,从而维持与FRAX相关稳定币资金池的深度及稳定性。不过,后来由于Terra UST的崩溃,该流动性战争似乎被按下了暂停键。

如今,推出的frxETH,让Frax终于再度凭借其对Curve的影响力成功变现。

质疑声中迎来第二春:Frax 业务边界在哪?

Frax通过frxETH流动性质押产品,吸引了用户来质押ETH,相应地也增加了Frax应用中锁仓的加密资产价值(TVL)。据DeFiLlama数据,Frax的TVL为13.4亿美元,在整个DeFi应用中排名12。

frxETH新产品似乎在让这个老牌DeFi应用重获第二春。

不过,也有社区用户对此提出质疑:Frax 自2022年以来上线了FPI(一种与CPI挂钩的抗通胀稳定币)、借贷Fraxlend、交易Fraxswap和资产桥Fraxferry等一系列产品,如今为何又上线了质押产品frxETH?团队似乎一直在不停地开发新产品,产品路线很杂,其业务边界在哪里?

Frax中文社区负责人在一次线上直播中对此的回答是:做frxETH是水到渠成的事,看好未来LSD赛道的增长,frxETH会增大Frax的资产管理规模,frxETH产品的构建思路和玩法类似于稳定币FRAX,也为稳定币FRAX搭建了新的应用场景。他还透露,未来Frax可能会构建自己的应用连。

也有用户表示:DeFi应用前期会开发各种产品、尝试各种业务是正常的,要允许DeFi应用试错。

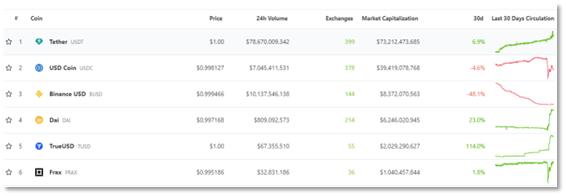

但 Frax 最为知名和核心的业务依然是稳定币。

Frax于2019年发起,由名为Sam Kazemian(Sam)程序员创建,是首个采用混合机制的算法稳定币应用,经济模型采用的稳定币FRAX和治理代币FXS双代币机制。前者是锚定美元价格的算法稳定币,后者是社区治理代币,可用来作为铸造稳定币的部分抵押资产。

所谓的混合算法稳定币,即Frax发行的稳定币FRAX由部分抵押品(多为USDC)、部分算法机制(FXS的铸造与销毁)组成。而Frax 独创的CR(抵押率)机制因类似于央行发行基础货币,被用户比喻为“链上美联储”。

此外,Frax还在2021年的v2升级版本中,引入了AMO概念(全称为Algorithmic Market Operations算法市场操作控制器),该功能可提高该协议内的资本利用率,被DeFi玩家称为是最创新的功能,值得各大DeFi应用学习和借鉴。

根据CoinGecko显示,FRAX目前市值为10.4亿美元,是链上第二大稳定币,排名第一的为DAI,市值为62.4亿美元。

FRAX 在稳定币赛道的排名

Frax在去年4月份Terra(UST)算法稳定币大火时期,也算是算稳的头部项目,二者热度不争上下。它是Curve War战争的重要推手,还曾和Terra联合试图将Curve上的4pool(UST-FRAX-USDC-USDT)打造为价格最为稳定的跨链稳定币兑换池,颠覆龙头3pool(USDT-USDC-DAI),让UST与FRAX取代DAI。不过,随着去年5月UST崩盘,让Frax这个构想戛然而止,关注热度也随之下降,进入不稳不火的状态。

2023年2月,Frax宣布将目标抵押率(CR)设置为100%,移除算法支持的部分,将FRAX成为完全抵押稳定币。

直到LSD的赛道火热,新产品frxETH才让这个沉寂已久的老牌DeFi应用再次站到用户面前。

不过,Frax仍有很长的路要走。针对这个炽手可热的新质押产品,Frax目前也面临着一系列的质疑:

用户之所以在现阶段选择在Frax质押ETH,是因为相较于其它LSD质押平台其收益比较高。而比ETH2.0质押收益高的部分,可以看作是Frax通过Convex和Curve平台额外补贴给用户的,但Convex高额贿赂是有成本的,这个额外补贴会持续多久?如果没有额外的补贴支持,frxETH收益与当前的LSD平台持平,用户还会选择它吗?

如今,用户在Frax上质押ETH的收益已降为6.3%左右,同一期Lido质押收益为6.6%。还有,已经有越来越多的老牌DeFi应用切入LSD赛道,如收益聚合器Yearn于2月份宣布推出流动性质押产品“yETH”,Frax面对这些后来者又有何竞争力?