领到Arbitrum 空投后,如何最大化收益?

了解从空投中获利的不同的策略,以从空投中获得最大的价值,并针对不同的风险和情绪水平进行调整。

原文作者:Lincoln Murr,Linn Liu

原文来源:比推BitpushNews

3月23日,大约10亿美元价值的Arbitrum本地治理代币ARB将分发给该平台的早期用户。据欧科云链OKLink多链浏览器数据显示,Arbitrum网络TPS短时突破100笔/秒,达到106笔/秒。Arbitrum空投开放申领1小时后,ARB持币地址超8万个,截至目前共有84,272个持币地址,累计超9600万枚ARB被申领。

该Layer 2扩容解决方案代币空投的规模是前所未有的,并且代币的早期交易时段可能会出现极大的波动。让我们了解从空投中获利的不同的策略,以从空投中获得最大的价值,并针对不同的风险和情绪水平进行调整。

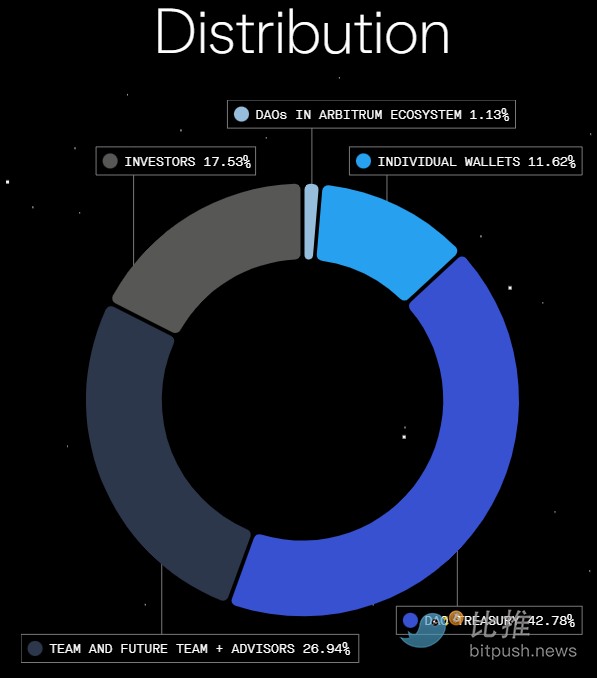

Arbitrum 是以太坊最大的Layer 2可扩展性解决方案,总锁定价值超过33亿美元。这也使其成为仅次于 Ethereum、Tron 和 Binance Smart Chain的第四大智能合约平台,且显著高于 Solana 或 Avalanche。自 2022 年中期以来,据推测 Arbitrum 将发布治理令牌以分散协议,并且早期采用者将在空投中获得免费代币奖励。空投终于发生了,Arbitrum 于 3 月 16 日宣布发布 Arbitrum DAO 和 ARB 代币。最初的代币分配大约10%用于空投,略高于1% 用于Arbitrum上的协议。此外,约40% 将进入DAO库,其中一些可能稍后分配给协议。

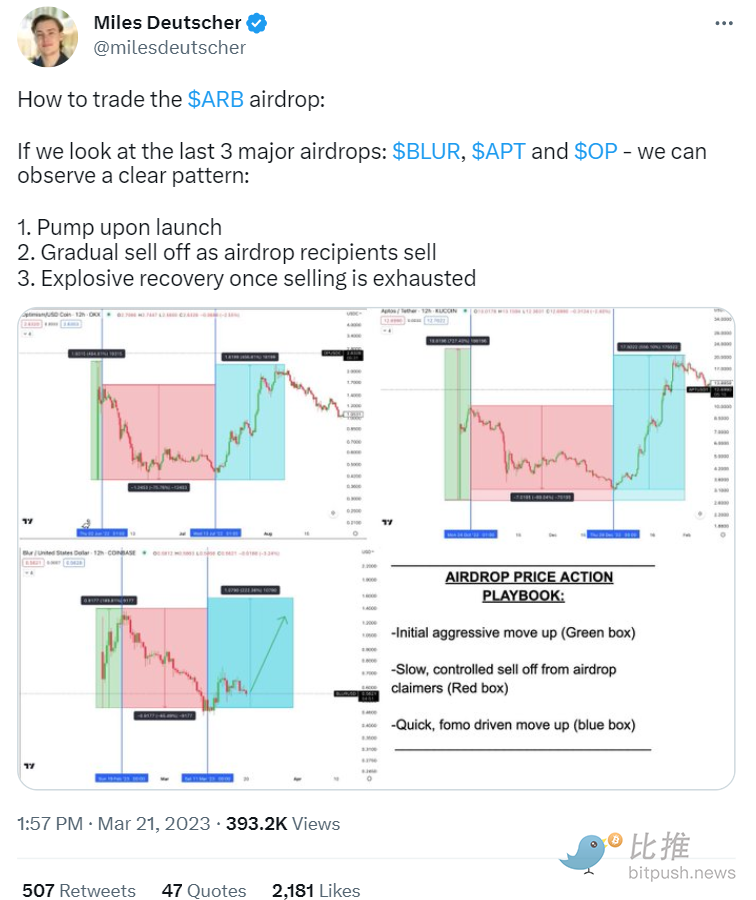

发行后的流通供应量预计约为 10 亿个代币。市值估计约为 10 亿美元,每个代币的价格为 1 美元,空投接收者的奖励高达 1万美元。在熊市中期,这可以被视作一笔可观的资金,许多代币持有者可能会立即出售部分或全部股份。通过查看之前的代币空投及其发布后的价格走势,我们可以看出这不是一个坏策略。最近的两个大空投,Blur 和Optimism,正是出于这个原因,在发布后不久经历了价格上涨和大量抛售。Optimism经历了两次这样的情况,分别在两次空投后。对于更具风险承受能力的投资者,如果他们相信Arbitrum,出售代币并在价格降低时回购可能是一种有前途的操作。对于那些相信Arbitrum但不想冒失失去代币的人,持有ARB要简单得多,也更安全。

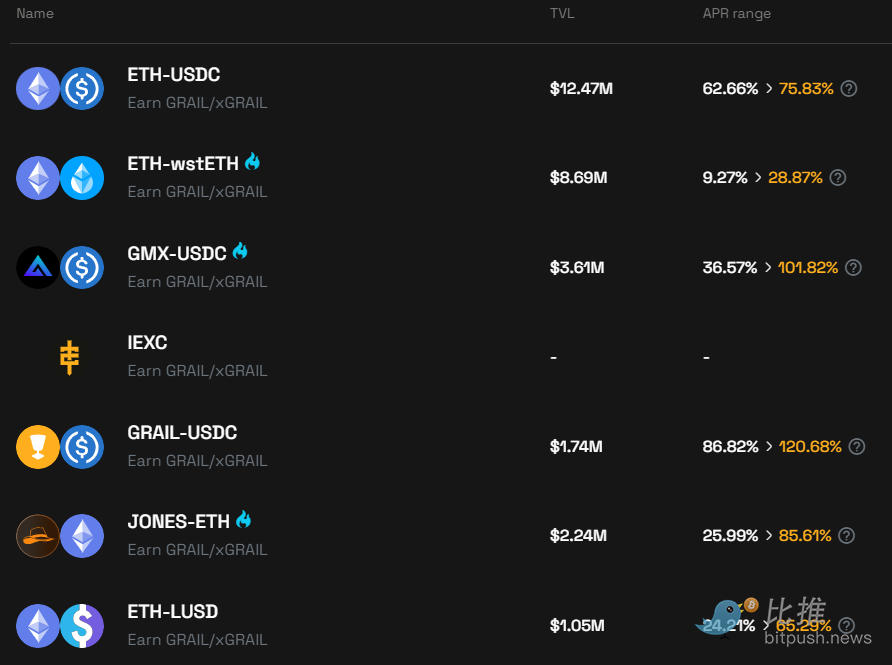

对于那些相信 Arbitrum 生态系统并希望多样化其投资组合的人来说,另一种策略是出售 ARB 并从基于 Arbitrum 的DeFi协议购买代币。其中一些DeFi协议包括去中心化永久交易所GMX、期权平台Jones DAO、元治理中心Plutus、去中心化交易所Camelot和游戏生态系统Treasure DAO。这些协议可能会收到分配给 Arbitrum 应用程序的 1% 代币中的一部分,从而增加他们的储备价值,从而增加代币价值。此外,这些协议可以使用他们的 ARB 分配来激励用户使用他们的平台,通过提供 ARB 奖励来进行质押或提供流动性。考虑此策略的另一个原因是,代币发行将使 Arbitrum 的绝对价值增加:TVL将立即增加10亿美元,并随着更多代币被发放而逐渐增加。

对于那些相信 Arbitrum 生态系统并希望多样化其投资组合的人来说,另一种策略是出售 ARB 并从基于 Arbitrum 的DeFi协议购买代币。其中一些DeFi协议包括去中心化永久交易所GMX、期权平台Jones DAO、元治理中心Plutus、去中心化交易所Camelot和游戏生态系统Treasure DAO。这些协议可能会收到分配给 Arbitrum 应用程序的 1% 代币中的一部分,从而增加他们的储备价值,从而增加代币价值。此外,这些协议可以使用他们的 ARB 分配来激励用户使用他们的平台,通过提供 ARB 奖励来进行质押或提供流动性。考虑此策略的另一个原因是,代币发行将使 Arbitrum 的绝对价值增加:TVL将立即增加10亿美元,并随着更多代币被发放而逐渐增加。

第四个策略与前一个选项密切相关,是使用 ARB 作为 DeFi 平台上的盈利代币。例如,ARB 可能会在其开放的一周内经历巨大的交易量,因此作为 Camelot 或其他去中心化交易所的流动性提供者可能会获得难以置信的利润。随着时间的推移,肯定会引入其他产生收益的机会,特别是因为Arbitrum一直是专注于DeFi中真正收益的链。提供流动性确实存在不可避免的风险,即在买入和卖出代币之间存在巨大的价格差异时,就出现不稳定的损失。由于预计在开放的前几周内会出现相当大的波动性,这将难以避免。

最后,最厌恶风险的代币接收者可以出售大部分代币并购买更稳定的资产,例如比特币和以太坊。该选项虽然可能是最低回报,但也是最安全的,并确保 ARB 价格波动对整体投资组合估值几乎没有影响。对于那些投资组合较小且受到此空投的重大影响的人来说,谨慎行事可能是确保这笔新财富不会立即丢失的明智选择。

虽然我们不知道 ARB 代币的价格在发布后会有何反应,但以往的空投历史告诉我们它将变得非常不稳定。通过使用基本的投资组合多样化,并确保 ARB 代币要么产生收益,要么被流通换取其他资产,因此空投接收者可以放心,他们的理论收益将得到保留。