数据解读:Shapella升级后的市场影响和流动性状况

ETH 升级后的反弹和看涨的链上衍生品趋势

原文标题:ETH’s Big Post-Shapella UpgradeETH

原文作者:Kaiko

原文来源:Substack

编译:Mary Liu,比推BitpushNews

Shapella 升级后 ETH 触及 11 个月高点,部分人士预期超过 100 万的质押 ETH 被解锁后会出现巨大的抛售压力。BTC 自去年 6 月以来首次飙升至 3 万美元以上,年初至今涨幅超过 80%。本文将通过数据和图表探讨:

- ETH 升级后的反弹和看涨的链上衍生品趋势

- TUSD 在币安的市场份额飙升

- 交易活动向亚太时段转移

Shapella 升级后 ETH 飙升

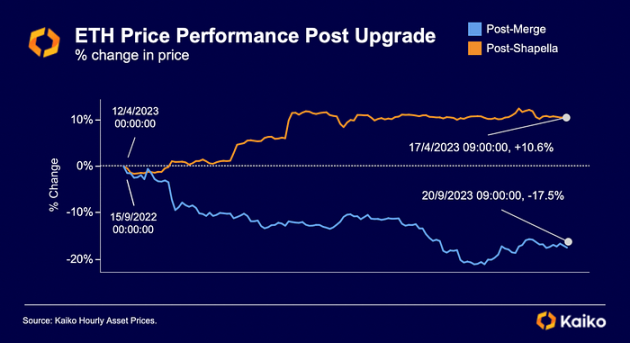

上周,Shapella 升级顺利上线,使数百万质押的 ETH 得以提取。虽然以太坊去年 9 月的 Merge 升级更像是「买谣言卖新闻」类型的事件,但 Shapella 似乎对价格产生了相反的影响。ETH 现货价格在合并后下跌了近 18%,而自 Shapella 以来上涨了 11%,尽管人们担心大量抛售。

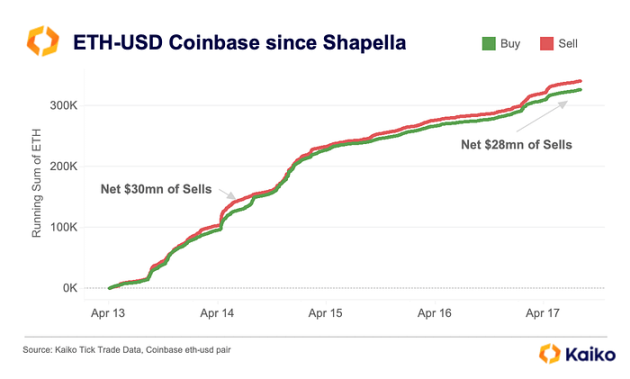

有趣的是,尽管 ETH 上涨,但 Coinbase ETH-USD 交易对的卖单多于买单。Coinbase 领先于其竞争对手币安(Binance),允许提取与中心化交易所抵押的 ETH,并且对买入 / 卖出量的早期分析表明,交易员将他们的 ETH 兑现为美元。

随着在 Coinbase 上用 ETH 赎回质押的 ETH 成为可能,报价交易数据显示 ETH 的卖出超过买入超过 3000 万美元。截至 4 月 17 日美股交易时段上午,该数字为 2800 万美元的净卖出,但仍然是一个值得关注的有趣动态,尤其是在 Binance 于 4 月 19 日启用提款之前,这可能会给 ETH 带来更大的抛售压力。

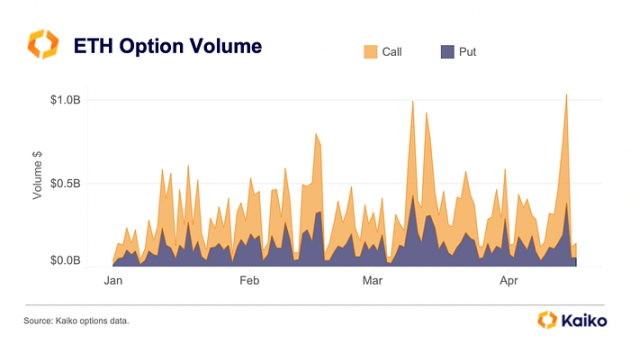

上周衍生品市场出现大量资金流入,表明整体市场情绪正在转为看涨。在看涨押注的推动下,最大期权市场 Deribit 的 ETH 期权交易量自 FTX 崩盘以来首次超过 10 亿美元。

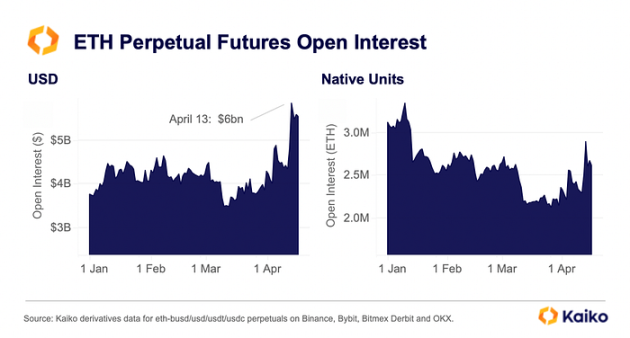

在 Shapella 升级后的几天里,看涨期权交易量升至 7 亿美元的年度高位,大幅超过看跌期权(看跌押注)。永续期货市场的 ETH 未平仓合约触及超过 60 亿美元的多年高位,资金利率一直保持正值。

虽然未平仓合约的增加部分是由 ETH 价格上涨推动的,但美元单位的未平仓合约数量也跃升了两位数,上周增长超过 20%,尽管仍低于 3 月初的水平。

价格

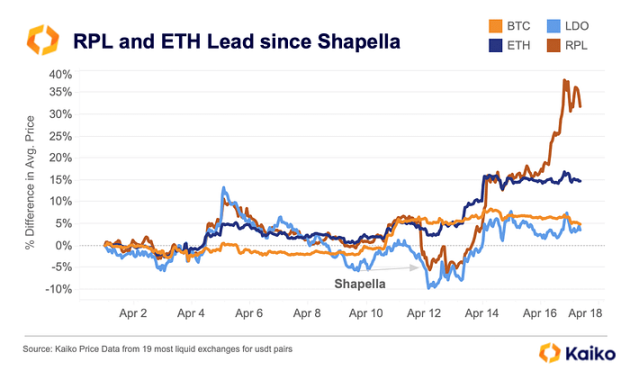

Rocketpool 在 Atlas 更新之前表现出亮眼

自 Shapella 更新以来,Rocketpool (RPL) 的表现不仅明显优于 BTC 和 ETH,而且还优于其最接近的竞争对手和流动性质押协议的市场领导者 Lido (LDO)。Rocketpool 目前在以太坊质押行业中规模较小,仅占储户市场份额的 2%,而 Lido 为 31%,Coinbase 为 12%。

然而,自 Shapella 以来,RPL 在潜在的看涨催化剂中上涨了近 40%。Rocketpool 也在本周进行了自己的更新–Atlas,这将使成为协议验证者所需的 ETH 数量从 16 ETH 减少到 8 ETH。通常需要 32 ETH 才能成为以太坊网络上的验证者,因此这次升级应该会让 Rocketpool 以更多验证者和更去中心化的网络的形式相对于其他协议具有竞争优势,并可能使其获得市场份额。

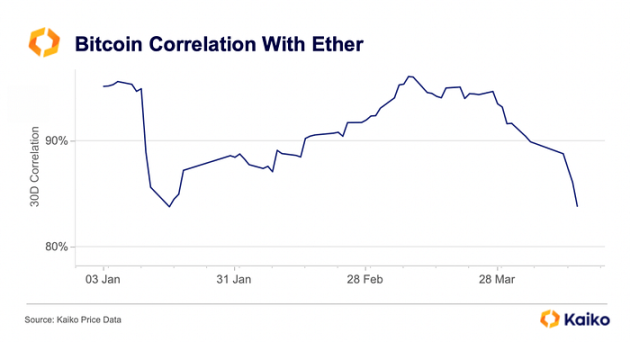

ETH 与 BTC 的相关性跌至 3 个月低点

BTC 与 ETH 的相关性(使用 30 天移动平均数计算)已降至 1 月份以来的最低水平,此前 BTC 在 3 月份出现了两位数的反弹。尽管 ETH 上周获得了一些吸引力,但由于投资者在监管审查日益严格的情况下采取谨慎态度,它在 3 月份的表现一直不佳。在过去一年的大部分时间里徘徊在 90% 左右之后,这两种资产之间的相关性在过去七个月中尤其不稳定。

这一趋势可能表明,投资者越来越多地将 BTC 和 ETH 视为概念上不同的资产,而不是将它们组合在一起。短短 8 个月内两次成功的 ETH 重大升级可能会促成这一转变。

流动性

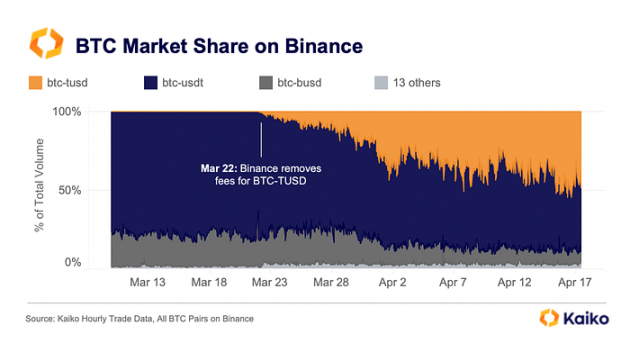

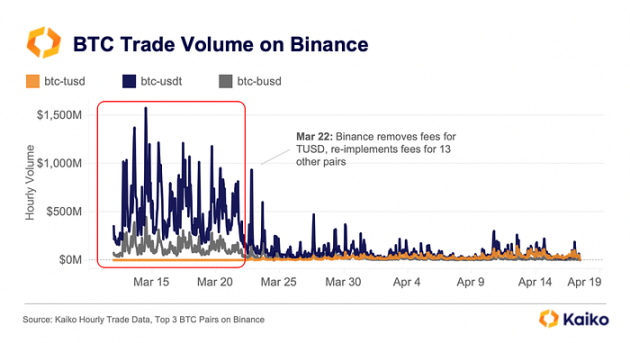

TUSD 在 Binance 上占据 50% 的市场份额

Binance 的 BTC-TUSD 交易对用了不到一个月的时间就成为交易所(乃至全球)最大的比特币市场。3 月 22 日,币安停止了 13 个 BTC 交易对的零费用交易计划。该交易所还重新上市了其 BTC-TUSD 市场,并取消了该货币对的交易费用,使其成为该交易所唯一的免费货币对。上周,该货币对的交易量首次正式超过所有其他 BTC 货币对的 50%,包括 BTC-USDT。

在查看币安上排名前三的 BTC 交易对的交易量时,我们可以看到自币安改变其收费政策以来出现了急剧下降。TUSD 从零增长到每小时 6000 万美元左右,但与重新实施收费前 USDT 每小时近 10 亿美元的平均水平相比,这微不足道。

虽然 TUSD 现在在 Binance 上占据主导地位,但数据表明大多数交易者仍不愿开始交易相对小众的稳定币。最终,自费用变化以来,币安的市场份额仍下降了 10%,看起来一对零费用的小型稳定币不足以挽回损失(目前)。

探索韩国市场上的山寨币交易

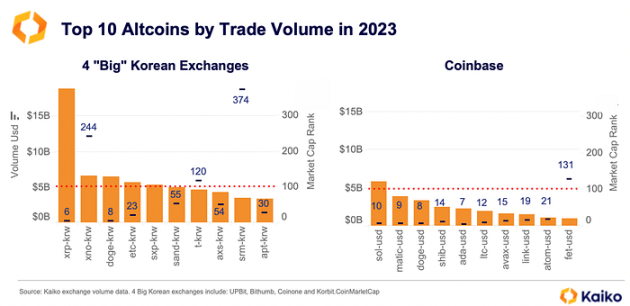

上周,我们发现韩国「四大」交易所 90% 以上的交易量是针对山寨币的,这与其他交易所的平均交易量在 40-60% 之间形成鲜明对比。为了更好地了解韩国交易所的市场结构,我们查看了 2023 年累计交易量排名前十的山寨币,将它们与 Coinbase 进行了比较,并包括了每个代币的市值排名。

我们发现 XRP 是迄今为止韩国市场上交易量最大的山寨币,在 2020 年底 Ripple 与美国证券交易委员会(SEC)发生法律纠纷、XRP 从 Coinbase 退市后,币安成为该代币的主要交易市场。韩国市场在最近的 XRP 涨势中发挥了作用,XRP 兑韩元的交易量在 3 月底升至数月高位。

就交易量而言,交易量第二大的山寨币——点对点网络 Nano 的代币 XNO,市值排名第 244 位——在 Bithumb 遭到抛售后,其交易量在 4 月初激增。因此,其价格已远离美元市场,4 月份下跌了 40%,而在 Binance.US 上则上涨了 1.3%。

值得注意的是,按市值计算,韩国交易所交易量最大的山寨币排名在 6 到 374 之间,而 Coinbase 上的顶级山寨币跌破前 100 名。一个有趣的例外是 Fetch.ai 网络 (FET) 的代币,它为智能自主服务提供基础设施。FET-USD 是今年 Coinbase 上交易量排名第 10 的山寨币,尽管它按市值排名第 134 位。这一趋势反映出人们对人工智能相关项目的兴趣日益浓厚。

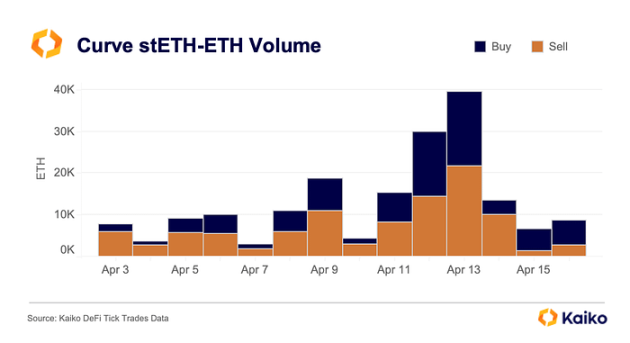

Curve 在三天内处理了 85,000 stETH 交易量

Curve 促进了中心化或去中心化交易所的绝大部分 stETH 交易量,因为 4 月 11 日至 13 日期间交易了近 85,000 stETH(超过 1.5 亿美元),4 月 12 日是升级日。在此期间,Uniswap V2 和 V3 总共处理了不到 500 stETH 的交易量。此外,在 Curve 上,这几天的买卖量几乎完全平衡;在升级之前的整个一周内,销售量都超过了购买量。周末,买入占主导地位,占该对 15,000 ETH 交易量中的 11,500 ETH。

随着香港重新致力于加密货币,亚太地区的市场份额不断增加。

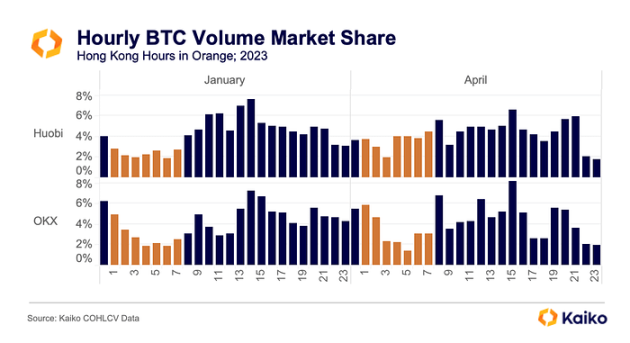

香港上周举办了 Web3 嘉年华,许多政府官员在会上证实了该地区对加密货币的新开放态度,同时暗示了针对 DeFi 的新规定。香港证监会的一位代表表示,「证监会通过适用于金融活动的相同监管框架来看待 DeFi 活动……只要 DeFi 活动属于证券和期货的范围,它就会受到相同的监管要求。」

尽管有可能出台严格的 DeFi 法规,但香港修订后的法规在社区引起了兴奋。火必和 OKX 这两家交易所已确认,他们将在 6 月申请在中国运营的许可证。这两家交易所的交易活动也有所增加,火必在香港交易时段的 BTC 交易量份额从 1 月份的 16% 跃升至 4 月份的 25%;OKX 的增幅较为温和,从 19% 增至 23%。

衍生品

诉讼后,币安在美国的交易量有所下降。

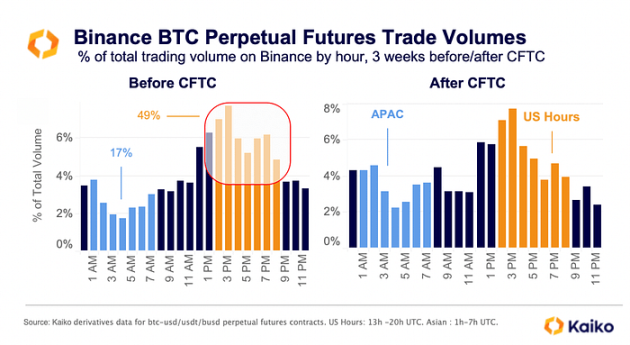

在过去一年中,BTC 永续期货在币安的交易量越来越多地转向美国交易时段。然而,在 CFTC 提起诉讼指控该交易所允许美国客户在其国际平台上交易衍生品后的三周内,我们看到了这一趋势的逆转。

自 3 月 27 日以来,UTC 时间下午 1:00 至晚上 8:00(美国东部时间上午 9:00 至下午 4:00)的交易份额从 49.1% 下降至 43.5%。相比之下,亚太地区开盘时间(世界标准时间下午 1 点至晚上 7 点)的交易份额从 17.6% 增加到 24%。尽管在欧盟和亚太地区交易时段重叠期间交易量略有增加,但在欧盟开放时段交易的总体份额有所下降。这种转变在诉讼开始后发生得相对较快,可能表明美国交易活动所有下降,交易向亚太地区迁移。

BTC 衍生品在经历了数月的停滞后获得了关注。

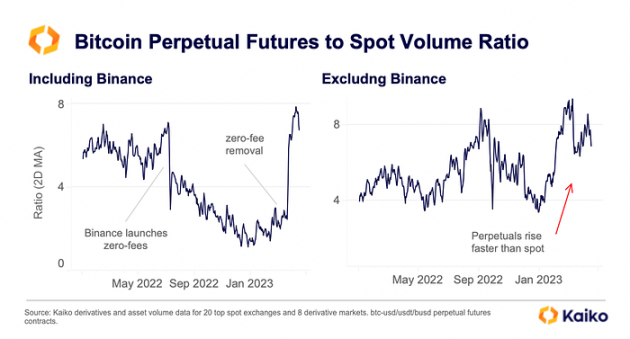

BTC 永续合约与现货成交量之比在 4 月份恢复增长,达到 2021 年 7 月以来的最高水平,表明衍生品资金流入强劲。我们将该比率计算为 BTC 永续期货交易量除以前 15 个 BTC 现货市场的现货交易量。当现货交易量增长快于永续期货交易量时,该比率会下降。

去年 7 月在 Binance 推出零费用 BTC 交易导致全球 BTC 现货交易量飙升,这可以说使该比率成为衡量现货与衍生品需求的不那么可靠的指标。因此,我们计算了包括和不包括 Binance 在内的比率。

有趣的是,这两个比率之间的差距——有和没有 Binance——在 2023 年初显著扩大。虽然有 Binance 的比率处于 2:3 的低水平,但没有 Binance,它在 3 月初升至 10 以上,然后在当月剩余时间急剧下降。这表明衍生品交易量在 2023 年初推动了市场,而 3 月的涨势主要归功于现货市场。

在 Binance 于 3 月 22 日取消其零费用促销后,这两个比率都重新平衡,现在正朝着同一方向发展——4 月初有所增加。这表明衍生品流入加速,也对当前的价格走势做出了贡献。随着 Shapella 升级后现货市场的上涨,这一趋势上周似乎发生了逆转。

宏观

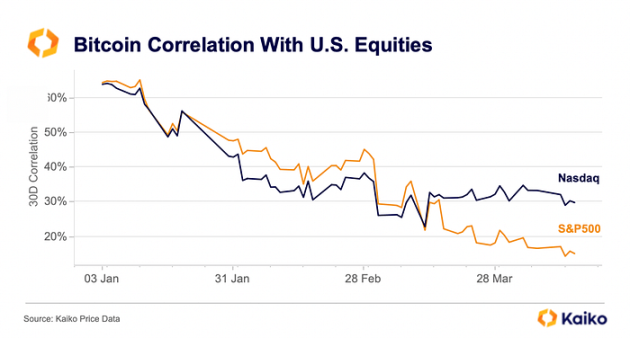

比特币与美国股票的相关性存在差异。

BTC 与以科技股为主的纳斯达克 100 指数和更广泛的标准普尔 500 指数之间的相关性差距为 2021 年 5 月以来最大。BTC 自 3 月 10 日以来上涨了 52%,与科技股的相关性仍然更高,科技股也受益于对美联储宽松政策的押注和上涨了 11%。

标准普尔 500 指数落后,受下跌的金融股拖累,金融股占该指数的 10% 左右。它与 BTC 的相关性目前处于两年低点,仅为 15%。

总体而言,今年 BTC 与风险资产的走势不太一致,因为流动性低和卖家疲惫等特定于加密货币的因素也在价格表现中发挥了作用。