“质押大战”即将爆发?一览主流LSD协议特点及优缺点

以太坊上海升级已启动下一个战争叙事——质押大战。

原文作者:Web3_buidl

原文来源:Twitter

编译:Yvonne,MarsBit

DeFi战场已出现过几场知名“战争”,如Curve之战和DEX流动性之战。

以太坊上海升级已启动下一个战争叙事——质押大战。

LSD(流动性质押衍生品)的类型有哪些,其特征如何,谁将占主导地位?

本文将详细介绍上述内容,帮你为即将到来的“战争”做好准备。

文章将涵盖:

1)PoS与LSD

2)ETH质押市场

3)LSD协议之间的对比

4)个人观点

1.PoS与LSD

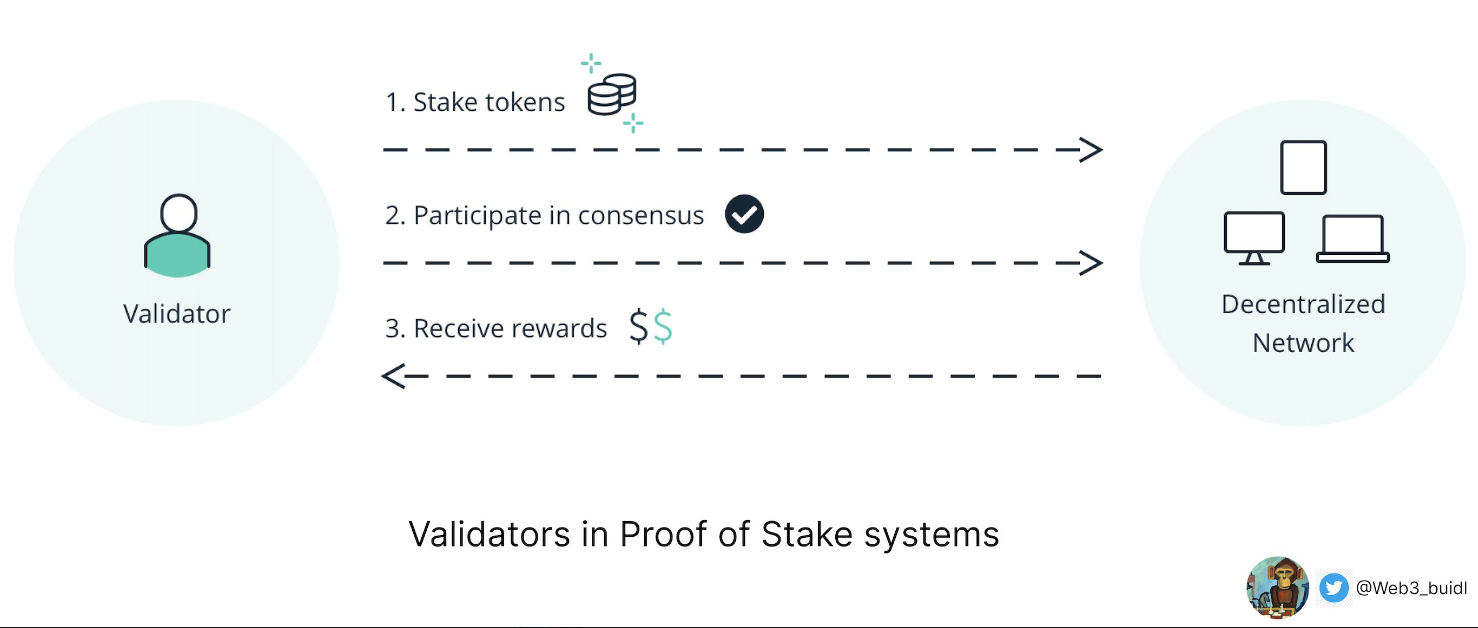

权益证明(PoS)是一种共识机制,验证者将代币投入区块链网络,为网络提供安全性。

作为回报,验证者可以获得网络的区块奖励和用户支付的交易费用。

鉴于其中涉及技术问题,验证通常由专业的节点运行者承担。

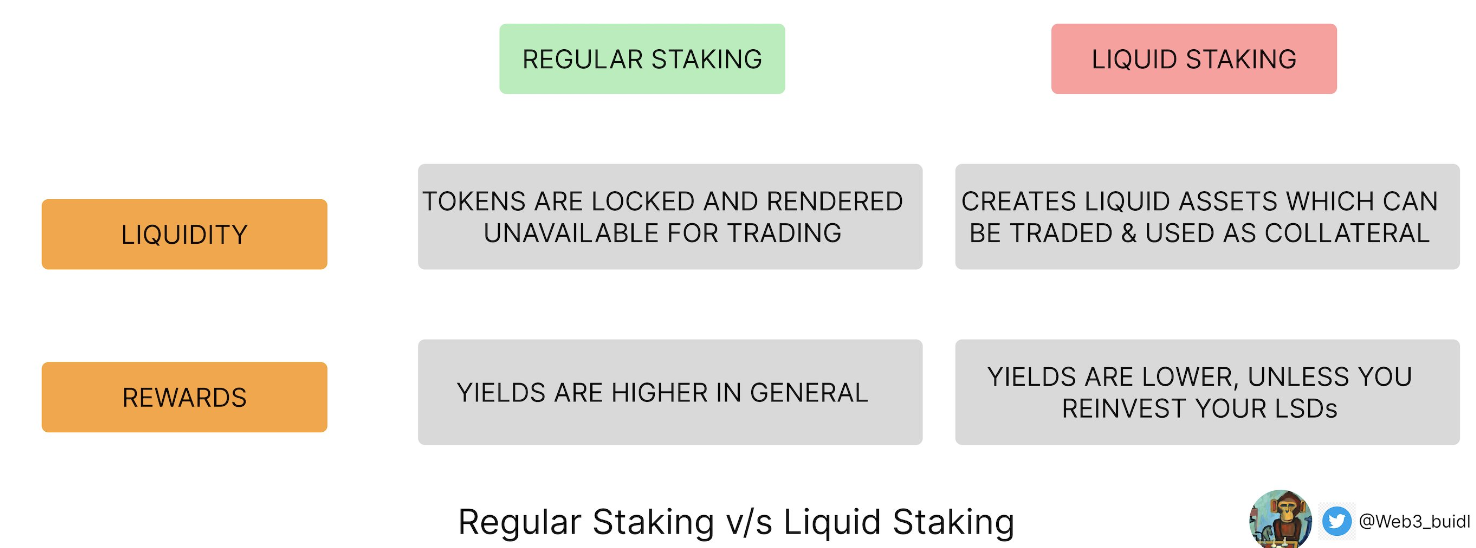

因此,为增加对质押和流动性的可访问性,市场中出现了类似Lido这样的流动性质押协议。

这些协议发行LSD--"流动性质押衍生品"。

这些协议允许用户将其代币抵押给验证者,以换取部分的利息收益。

此外,这些LSD可以在DEX上进行交易,允许用户将其转换回未抵押的代币。

现在,让我们了解质押战争中的勇士们。

2.ETH质押市场

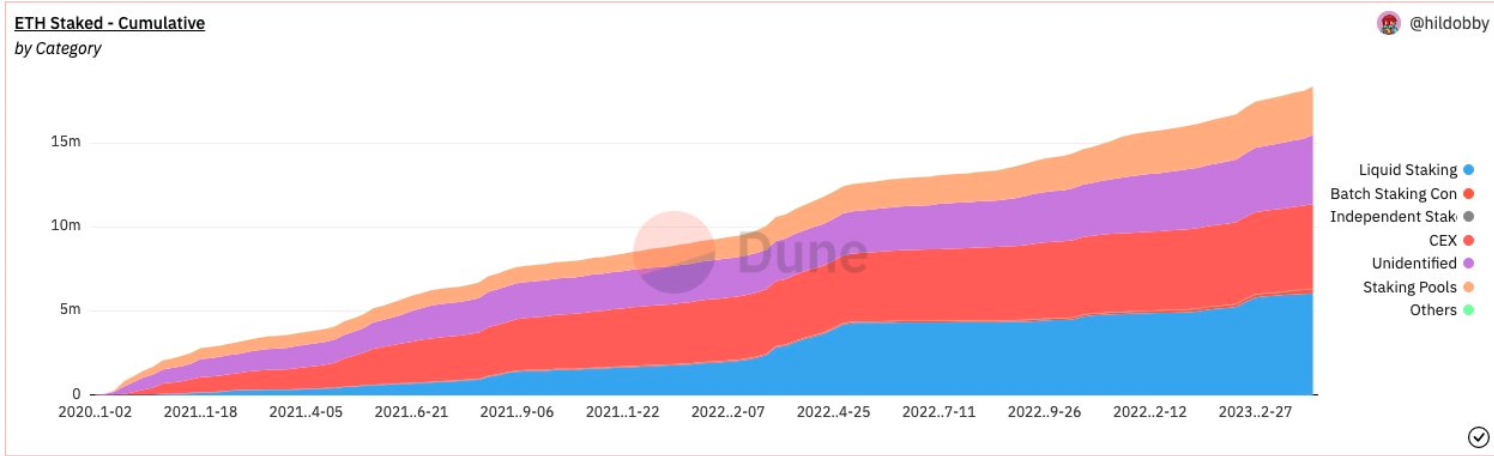

ETH流动性质押市场增长迅猛,几乎占据了ETH质押市场45%份额。

更重要的是,在上海升级之后,所有LSD协议的TVL都增加了!

社区似乎在看涨!🐂

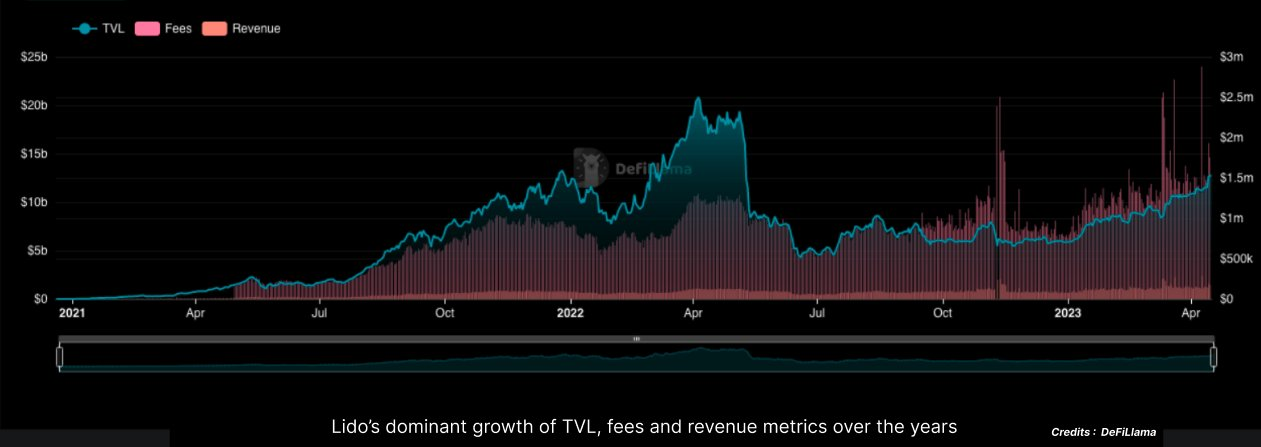

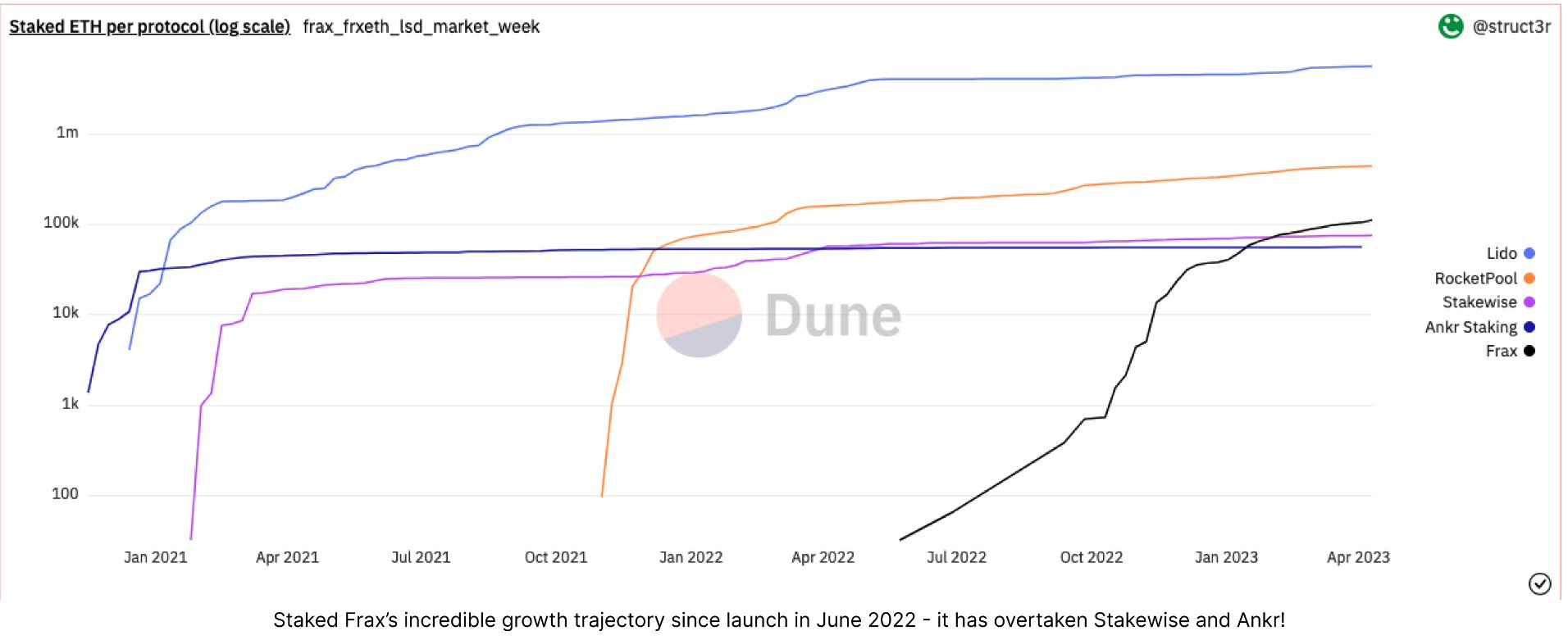

Lido是绝对的领导者,占ETH LSD市场份额的70%以上。

Rocketpool、Stakewise和Frax都在稳步获得剩余的市场份额。

Coinbase作为领先的CEX也进入了LSD领域。

让我们来看看这些不同的LSD协议,并进行比较。

3.LSD协议对比

对比参数:

•代币类型和机制

•佣金

•LSD类型的优点

•LSD类型的缺点

•#节点运营商

我们将讨论的协议有:

3.1Lido

3.2 Rocketpool

3.3 Coinbase

3.4 Frax

3.5 Stakewise

我们开始吧!

3.1Lido(stETH)

•代币类型和机制:

stETH是一种rebase代币,具有弹性供应。

持有者所获得的收益会自动反映在所持有的stETH增加量上(变基)。

•佣金:10%

•LSD类型的优点:stETH是迄今为止最受欢迎的LSD代币。

stETH也被普遍接受为抵押品。

•LSD类型的缺点:在DEX中使用很复杂,因为流动性池中的stETH也必须重新rebase,这就是为什么使用它的封装版本。

3.2 Rocketpool (rETH)

•代币类型和机制:

rETH是一种带有奖励的代币,即随着奖励的增加,它的基础价值会逐渐增加。

与rebase代币不同,这些代币没有频繁变化的弹性供应。

•佣金:15%

•LSD类型的优点:RPL具有无权限的节点操作,即任何人都可以通过质押16 ETH和1.6 ETH的RPL成为节点运营商。

这与Lido不同,后者有一组经过许可的验证器。

此外,rETH可以说比stETH更好地维持了与ETH的锚定。

•LSD类型的缺点:流动性低于stETH,较stETH使用范围更小。

3.3 Coinbase (cbETH)

•代币类型和机制:

cbETH是一个带有奖励的代币,类似于rETH。

•佣金:25%

•LSD类型的优劣势:CB是上市公共实体这一事实,既是cbETH的优势也是劣势。

尽管它可能会让愿意参与质押的机构逐渐产生信心,但它也会带来对监管的担忧。

佣金高,只有一个节点运营商是其另一缺点。

3.4 Frax (sfrxETH & frxETH)

•代币类型和机制:

Frax使用了一种独特的模型,允许用户在2个代币之间进行选择——frxETH和sfrxETH。

frxETH不从质押的ETH中获得信标链收益,而sfrxETH则从质押中获得所有收益。

这意味着,sfrxETH从所有未被质押的frxETH中获得收益,从而增加其收益。

LSD类型的优点:

a. frxETH被设计为与ETH锚定,这使得它对能够提供frxETH-ETH流动性池的流动性提供者具有吸引力。

由于Frax是持有CVX最多的协议,它可以直接释放&吸引更多的流动性。

b. sfrxETH的收益率比其他LSD高,因为来自frxETH的质押收益率直接流向sfrxETH。

缺点是只有一个节点运营商,设计复杂。

- 佣金: 10%

3.5 Stakewise (sETH2 & rETH2)

- 代币类型和机制 :

StakeWise使用独特的基础模型(sETH2)+奖励代币(rETH2)来细化用户的收益和奖励,这两种代币的价值与在信标链上质押和赚取的ETH是1:1。

LSD类型的优点:2种不同的代币在提供DEX流动性时有助于减轻无常损失。

LSD类型的缺点:由于需要2个流动性池,它会导致流动性分割和更高的滑点。

•佣金:10%

•#节点运营商:4

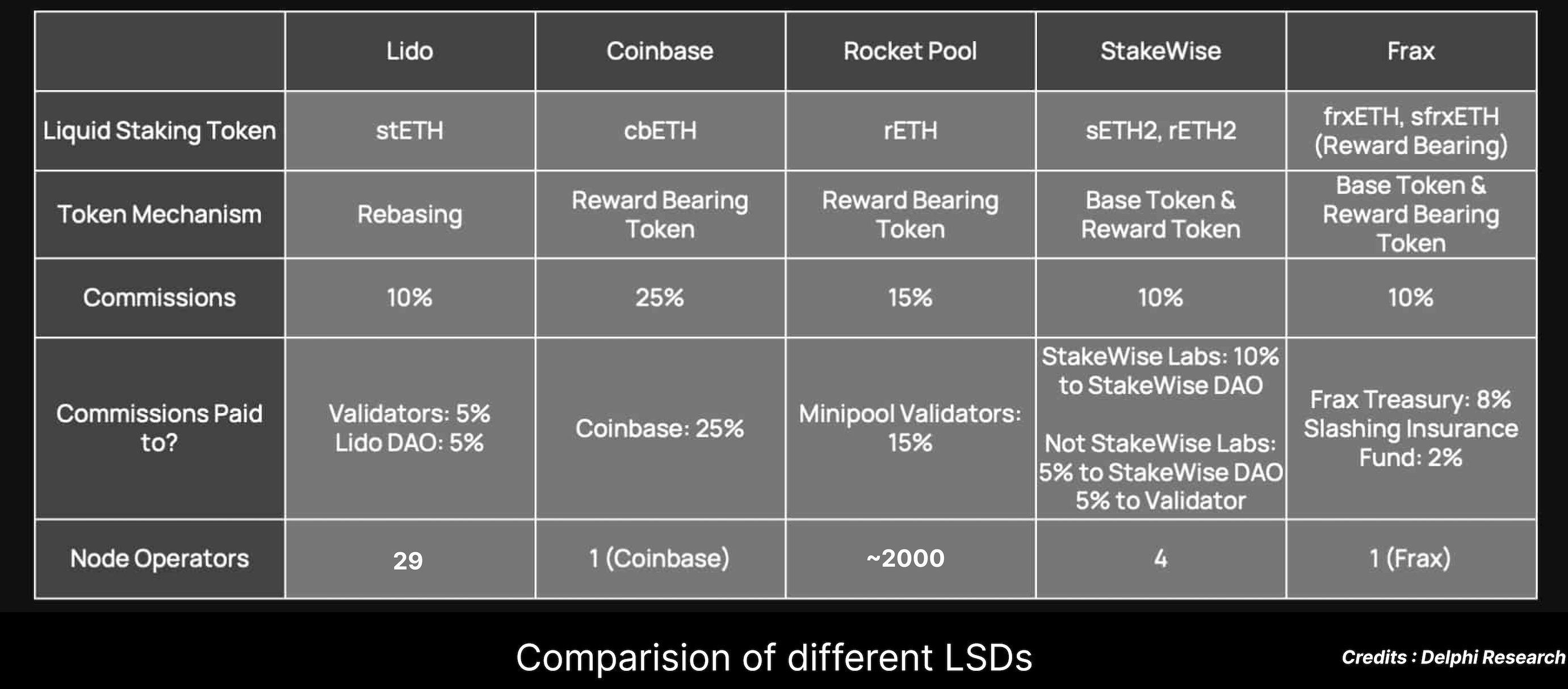

以下是5个LSD协议的对比情况,总结成表格格式。👇

4.个人想法

1.LSD 是对 ETH 价格的杠杆押注

目前,15.3%的ETH被质押。预计到2025年,约30%的ETH供应将被质押。

原因在我之前的文章中可以看到:https://twitter.com/Web3_buidl/status/1642543232084230145

考虑到未来几年ETH总质押量将翻番,市值还有增长空间。

由于LSD协议的协议收入与ETH价格直接相关,因此可以将流动性质押协议视为对ETH的杠杆质押,因为它们比质押ETH获得了更大的市场份额。

2.Lido将在2025年占据LSD市场50%以上的份额

虽然cbETH和frax等协议正在蚕食Lido的市场份额,但到2025年,Lido仍极有可能保持50%以上的市场份额。

近期,Justin Sun这类“巨鲸”的存款量显示了人们对Lido的信心。

3.收益率在平衡状态下将减少至大约 3.5%

投资收益来自于共识和执行层。

•随着收益分配给更多的质押者,共识层收益将下降。

•执行层产量将随着链上活动/ MEV的增加而上升

平均而言,预计2025年的收益率将在3.5%左右。

到2025年,共识层收益率将从3.57%下降到2.76%。

执行层的收益将根据链上活跃性和ETH的稀释而有所不同。

4.普遍较高的完全稀释价格与销售比率(P/S)

Lido的市盈率为610倍,在过去一年里大幅下降至76倍。

即使在FDV较低的情况下,Frax和vastwise也拥有较高的P/S率,因为他们的市场份额较小,收入也较低。

综上所述,上海升级是一个巨大的去风险事件,ETH价格上涨是社区投下的信任票。

看看质押战争的故事如何展开,以及谁会胜出,将是一件有趣的事情。🏆

等待战争开始。