长推:LSD的现状和未来——领先项目、最佳收益率、未来催化剂

ETH 的供应并没有增加;它是通缩的。

原文来源:twitter

编译:Lynn,Marsbit

注:本文来自@DefiIgnas 推特,MarsBit整理如下:

1/ 以太坊质押的现状和未来:

- 市场领导者

- 最佳收益率

- 趋势

- 未来的催化剂

以及关于财务自由的一些想法。

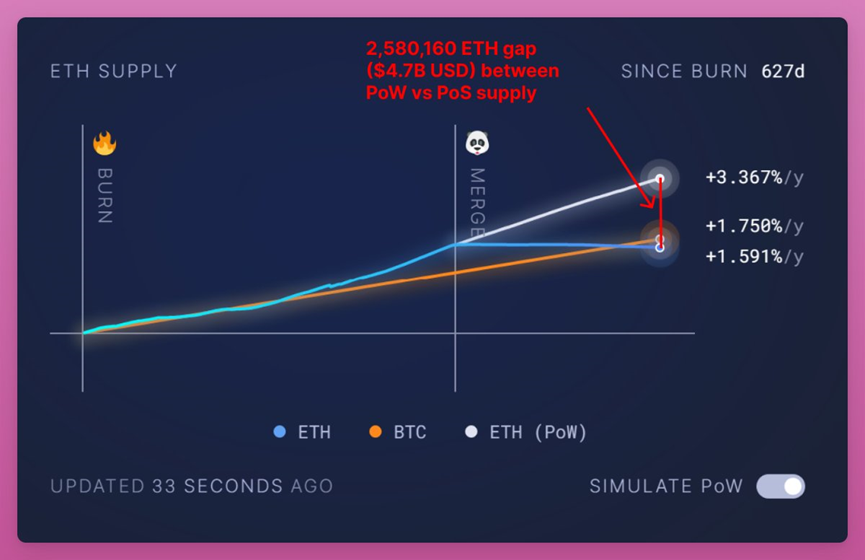

2/ 以太坊的 ETH 拥有加密货币中最好的代币经济。

如果它一直在 PoW 上,价值 47 亿美元的 ETH 将被发行——比 UNI 的整个市值 40 亿美元还要多。

ETH 的供应并没有增加;它是通缩的。

而这一切都发生在熊市中!

3/ ETH 的质押率最低(14.8%),同时提供有竞争力的 ~4.5% 年利率。

其他区块链的代币分配要集中得多,内部人士、团队和早期投资者都在积极质押以获得奖励。

这也意味着更多的 ETH 可以(也将)被锁定。

4/ 以太坊年轻的质押基础设施部分解释了低比率。

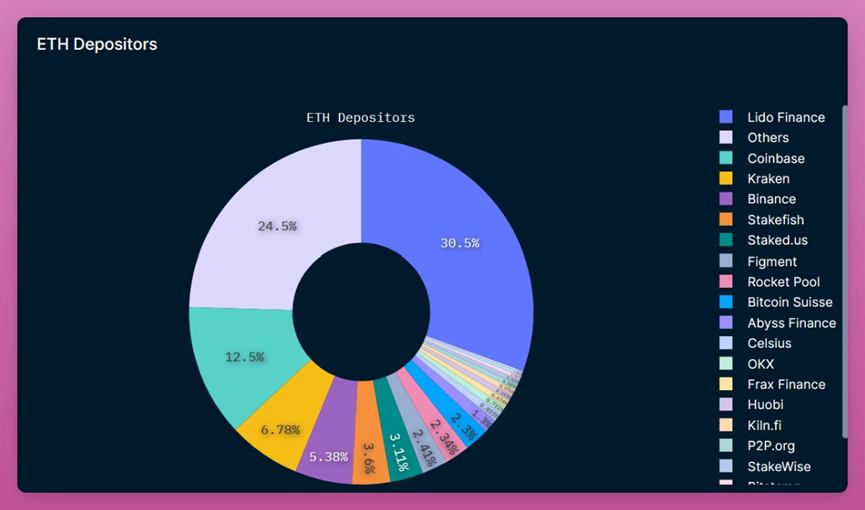

Lido 以 30% 的质押率领先,其次是中心化交易所:

- Coinbase - 12.5%

- Kraken - 6.8%

- Binance - 5.4%

对于 ETH 的未来,我希望质押变得更加去中心化。

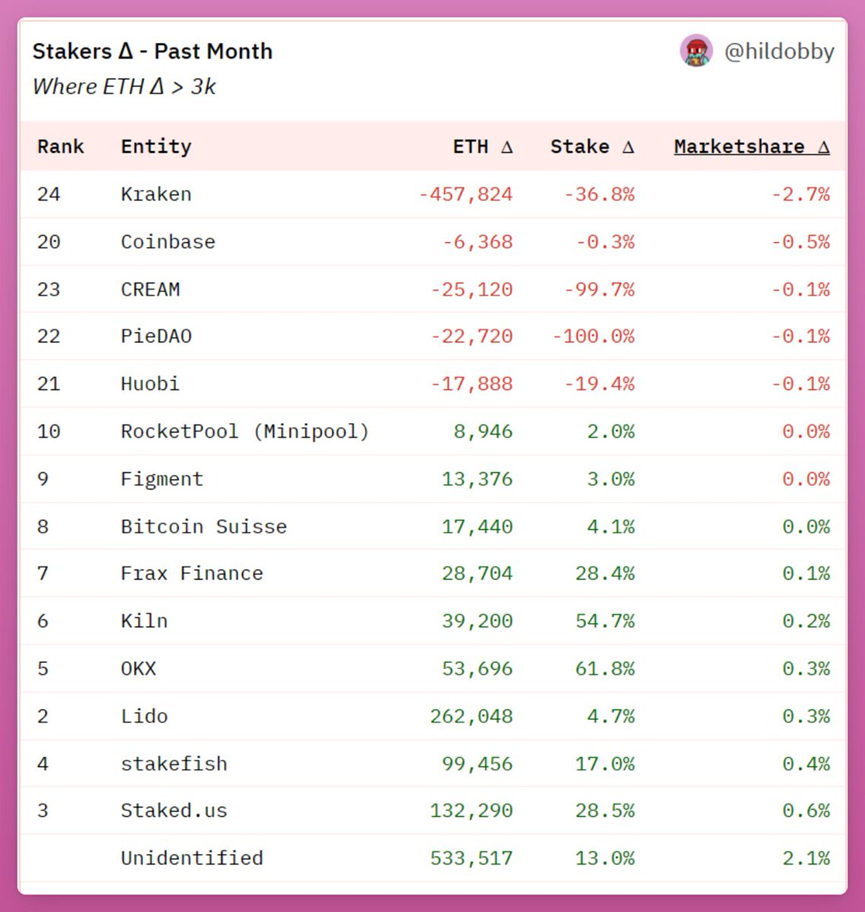

5/ 这正是现在正在发生的事情。

在过去的一个月里,Kraken、Coinbase 和 Huobi 已经失去了市场份额。

事实上,36% 的 ETH 质押提款源自 Kraken.

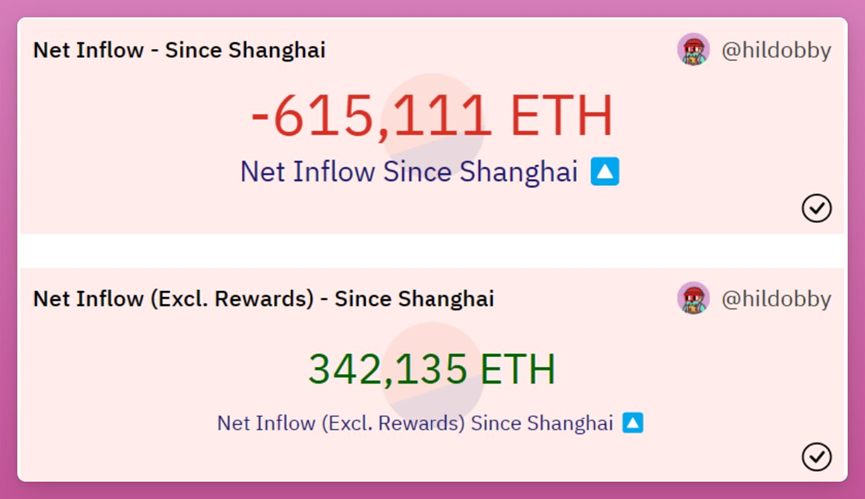

6/ 质押者提款被认为是对 ETH 的看空。

提款比存款多,意味着长期持有者在抛售。

事实上,自上海升级以来的净流入量一直是负数。

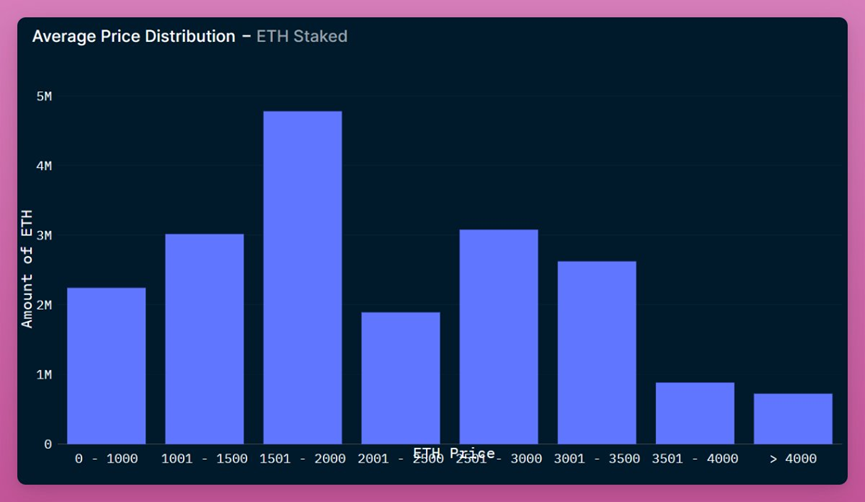

7/ 目前,大约 40% 的 ETH 质押者的 ETH PnL 为负数。

29% 的人以目前的价格盯上了他们的 ETH.

如果我错了,请纠正我,但在我看来是看涨的。

8/ ETH 质押是实现财务自由的最佳风险和回报调整的机会。

我实现这一目标的优先事项是(按确切顺序):

- 保护 ETH 存款

- 睡个好觉

- 最大限度地提高 ETH 的收益率

不要追逐最高的收益率;保护 ETH 本金,防止黑客和漏洞

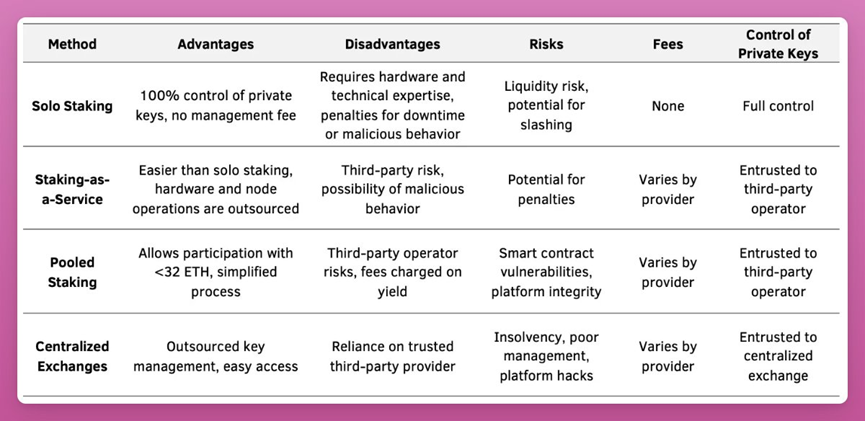

9/ 保护本金意味着使用蓝筹股 DeFi 协议或顶级 CEX.

有争议的意见: 如果你的资金少于 1 万美元,你最好是用 CEX 做质押,或者根本不做质押。

质押的链上交易费用将吞噬你所有的收益。

图片来源: @mrjasonchoi

10/ 流动性质押衍生品是总体上赚取收益的最佳方式。

我会选择 stETH 或 rETH,因为它们在 DeFi 中被采用。

你可以借出 stETH/rETH,借入稳定币来支付日常需求,并让收益率偿还你的债务。

你可能会有平均 4-5% 的年收益率。

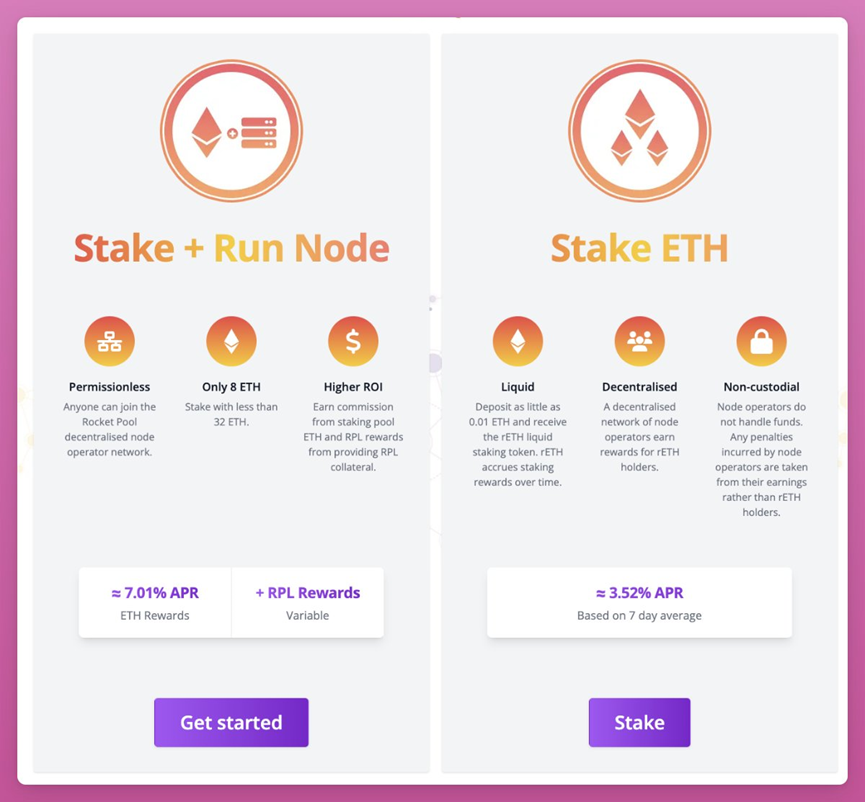

11/ 通过 Rocket Pool,运行你自己的节点可以获得 7.01% 的年利率 + RPL 奖励。

这对寻求低风险节点运营的个人来说非常好,但你需要一些技术技能。

风险取决于质押者——如果节点发生故障,将受到惩罚。

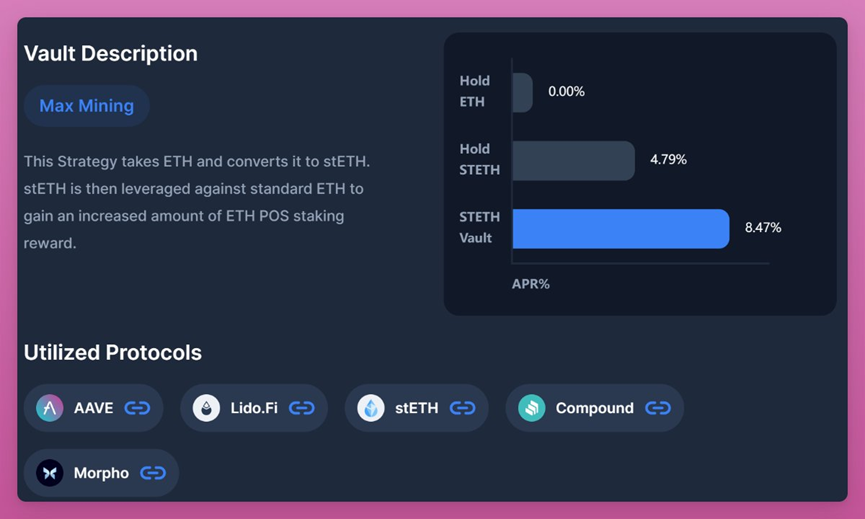

12/ 你可以用杠杆质押、收益率聚合器和农场来推高收益率。

例如,Instadapp Lite 提供 8.5% 的年利率。

它将 ETH 转换为 stETH,利用它与标准 ETH 的杠杆作用获得更高的 PoS 质押奖励。

顺带一提,我是 Instadapp 的大使,所以 DYOR!

13/ 仅有 83 个协议的 ETH 质押,即将被 TVL 翻转 DEX.

LSD 行业仅占所有 ETH 质押的 15%,比借贷、桥接和 CDP 稳定币都要大。

它将继续增长。

14/ 现在有新一代的质押协议,还有很多会出现。

如果你喜欢承担风险,你可以获得 50% 以上的年利率。

我卑微的建议:

通过投资他们的代币来质押他们的发展,而不是拿你实现财务自由的最佳机会——ETH 本金来冒险。

15/ Eigenlayer 的再质押以增加其他网络的安全性可能是最被炒作的协议。

它将增加对 ETH 质押的需求,但风险也将复合。

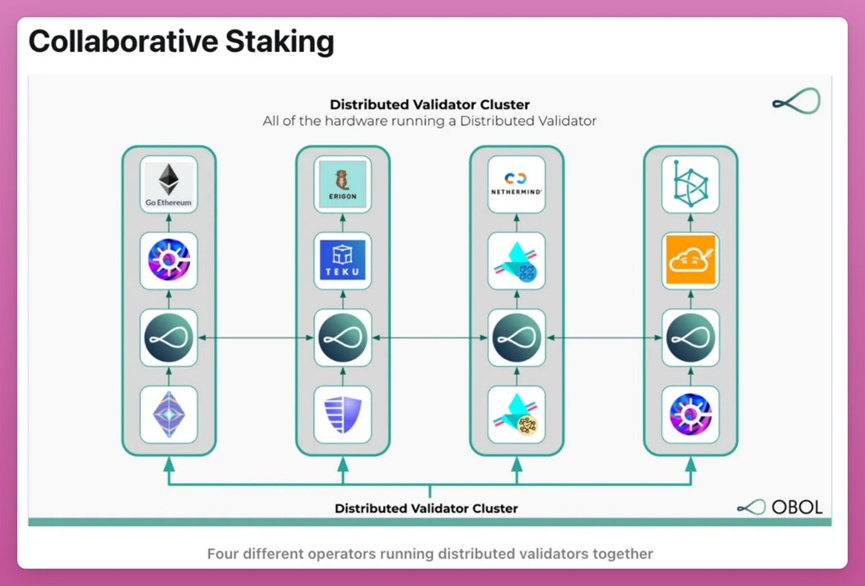

16/ 分布式验证器技术(DVT)是另一个不断增长的说法。

目前,运行一个以太坊节点需要 32 个 ETH,在技术上是很繁重的。

DVT 通过实现“小队质押”简化了这一点,允许团体集体质押不同数量的 ETH.

17/ DVT 应该增加去中心化和安全性,同时简化质押。

有几个协议正在研究这件事:

- @divalabs

- @ObolNetwork

- @ether_fi

- @stakehouse_BSN

- @ssv_network

18/ 最后的想法: 以太坊是加密货币中实现财务自由的最佳赌注。

目前,你可以在 ETH 上获得安全的 5-9% 年利率,但这是一个熊市,链上活动很低。

当牛市到来时,气体的使用量将急剧上升。

这将增加质押收益率和 ETH 燃烧。

19/ 更高的收益率提升了 ETH 的被动收入吸引力,推动价格上涨。

我的目标是保护 ETH 的本金,即使这意味着牺牲一些百分比的收益。

我将赌注押在 LSD/DVT 代币上,以获得最大的上升空间,同时降低风险。

至于最好的赌注代币是什么?这是另一个话题了。