长推:为什么我认为ParaSpace会取代BendDAO?

我認為ParaSpace 不只會取代BendDAO, 更有機會與其他Defi借貸協議競爭。

原文作者:Timmy,Co-founder@ProjectFurion

原文来源:Twitter

2/n 借贷模式

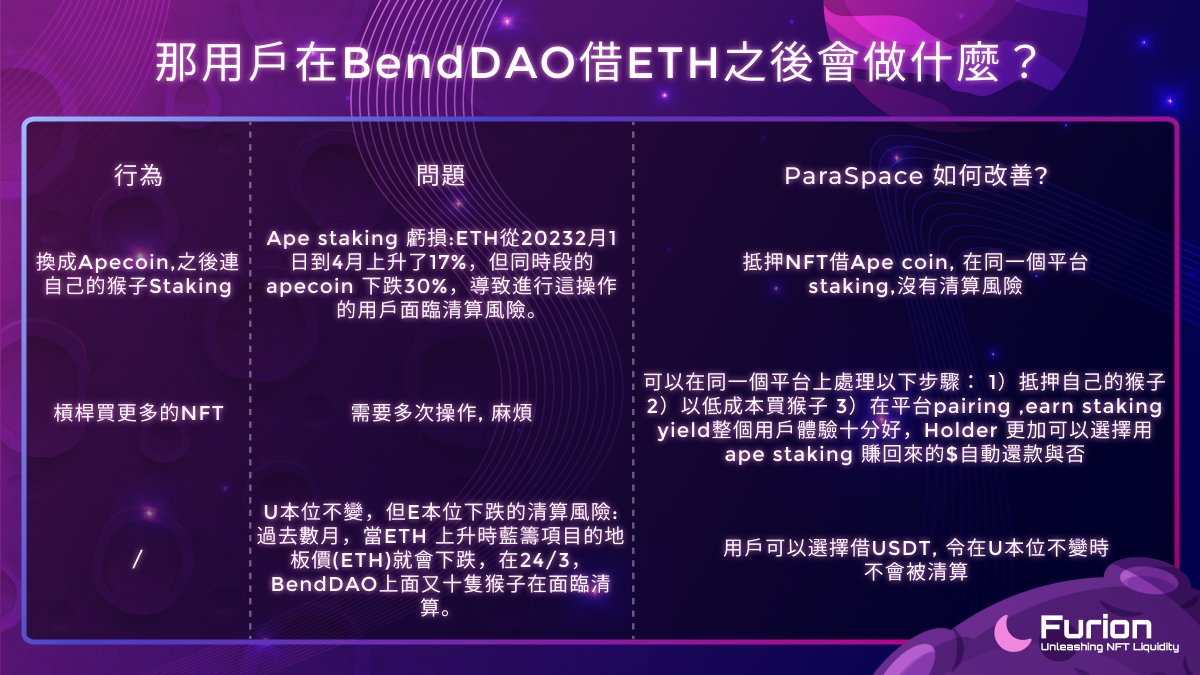

首先, ParaSpace 更符合用户需求。在BendDAO用户只能抵押NFT,借 $ETH 。那用户在借 $ETH ,之后会做什么?

@Luke6832eth 这个Title真的很吸引

"我只花了3E在ParaSpace上购买了15E的MAYC,而且还能继续质押赚收益!!让我教你怎么操作吧"

3/n 用户可以选择借USDT, 令在U本位不变时不会被清算 额外阅读 @BalloonConan

4/n

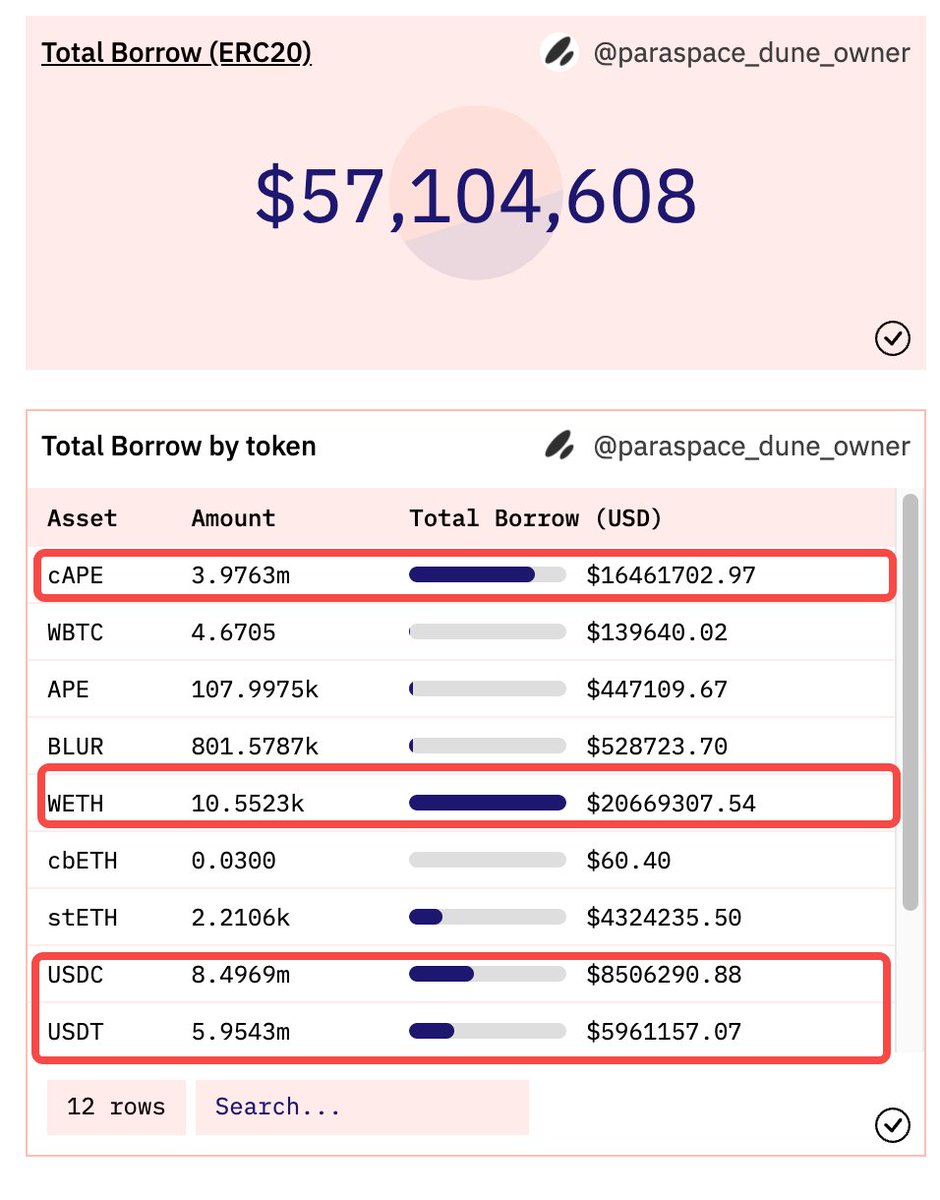

根据27/4 @DuneAnalytics ,ParaSpace total borrow 为57m,当中 $cApe(28%), $wETH(35%)和 $USDT + $USDC(25%)为主要借取的token。这也反映了,当用户有选择可以借取什麽时,他们并不是一面倒希望借 $ETH

5/n @apecoin Auto-Compound

其次,ParaSpace 靠Ape coin auto-compound 打响了名堂。,BendDAO 和ParaSpace 的Apecoin staking 分别为 4.45M 和15.76M,这差距至很大很大。 ParaSpace 亦靠这一个yield different 吸引了大量holders,特别是 $MAYC 虽然BendDAO 现在也有Auto-compound ,but too late!

6/n

另外,ParaSpace的APE质押有自动领取及复利你所质押的APE的功能,相比起BendDAO,ParaSpace的複利功能将大大提高质押的收益,并替用户省心。以下是@0xJamesXXX 整理出来不同APE质押平台的分别,供大家参考:

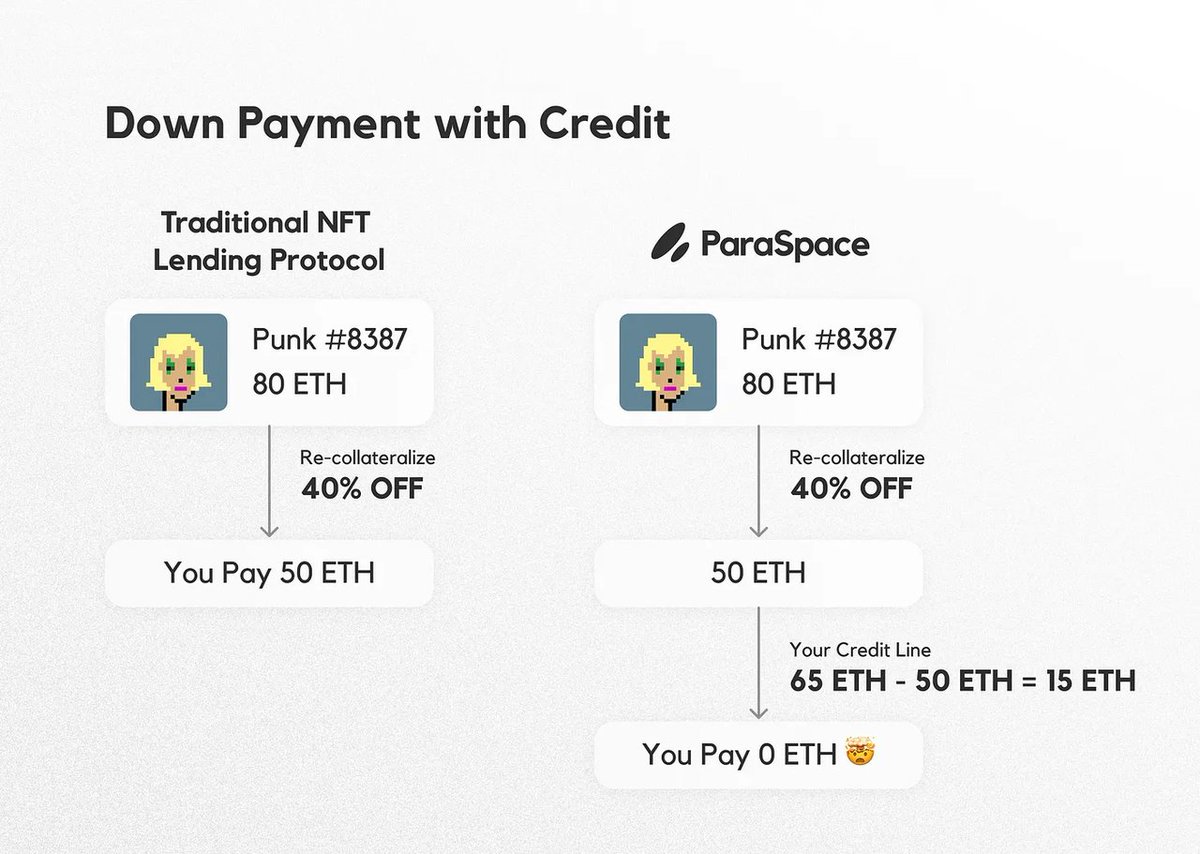

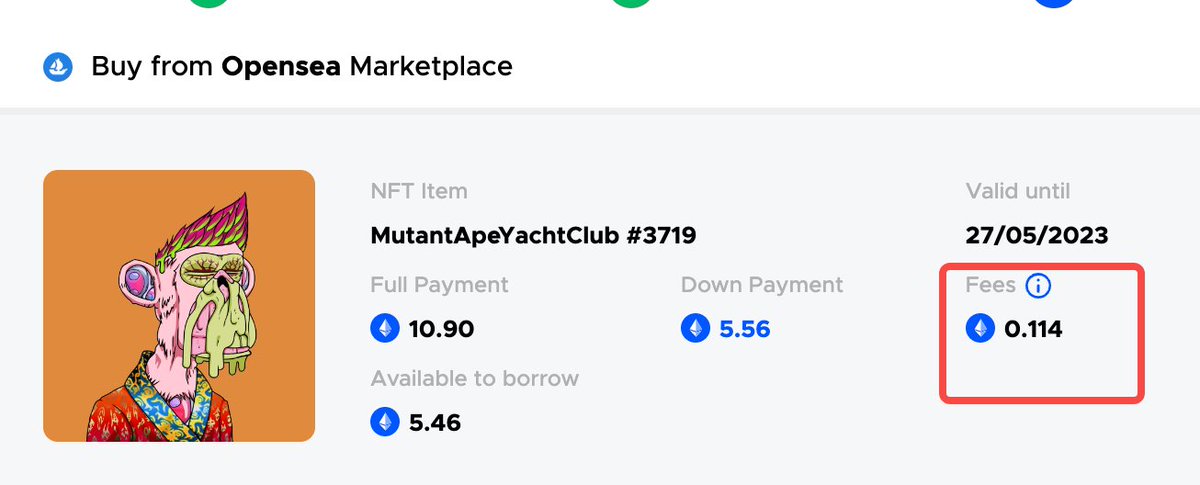

7/n BNPL

两个项目皆拥有BNPL的功能。 BendDAO的NFT首付允许买家将所购买的NFT重新抵押,然后买家便可以根据实际价格支付最低 60% 的首付。 ParaSpace亦有同样的功能,但其特别之处是,在重新抵押NFT后,用户可以直接使用信用额度支付首付,以下是官方的例子:

8/n 真的是这样吗?

其实双方都做到同一个效果,我们也可以透过Benddao抵押NFT,借ETH,再去BNPL。差别在于用户体验和费用(BNPL手续费和gas fee)

9/n 费用

BendDAO gas fee 比ParaSpace贵80-100%。如果我想Supply ETH, gas fee 分别是30U 和17U。Benddao抵押NFT费用大约在50U。

一套抵押NFT,借钱,BNPL,apecoin pair staking Benddao 可能要150U以上,但Paraspace 50U 左右。

除了gas fee, Benddao 还会收取BNPL 1% trading fee,但ParaSpace 不会

10/n 延伸思考 -BNPL的目标市场?

之前我一直认为BNPL是给不够资金的朋友以首付的形式购买NFT的,但是后来发现是一个给有资金的人加大槓杆的工具。 Paraspace 透过「低价买猴子+ape staking 赚钱」吸引不少holder BNPL。这举动十分聪明。这令我反思,holders 才是target market, 并不是资金少的人。

11/n 延伸思考 -Paraspace 风险在哪里?

Paraspace 借贷模式的确把风险转移(降低清算机会),但他的BNPL但槓杆调校大了很多。而他的交叉保证金系统在出事时清算的NFT 应该比Benddao 更加多。Paraspace 还需要经过市场和时间的考验

12/n 延伸思考 -Paraspace之后的方向?

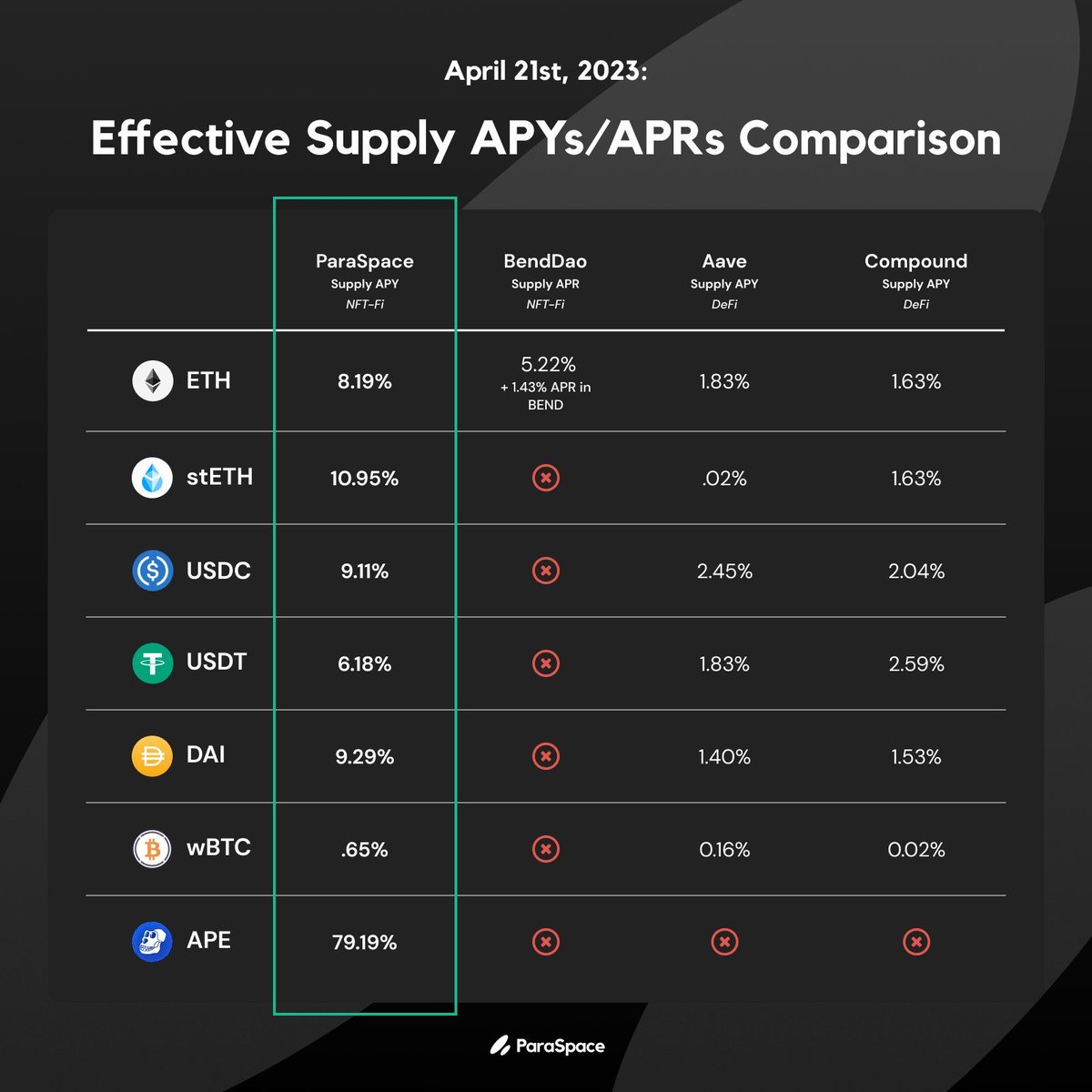

要把NFTfi 市场做大+Paraspace 要突破去下一个体量的市埸,就是吸引Defi 用户。Uni V3 + ETH validator 都是不错的。虽然现在从TVL没有取得很大成功,但我认为朝着这个方向是应该的。如果竞争对手把Benddao 换成Aave 和compound,故事完全不一样了!

(官方图表)

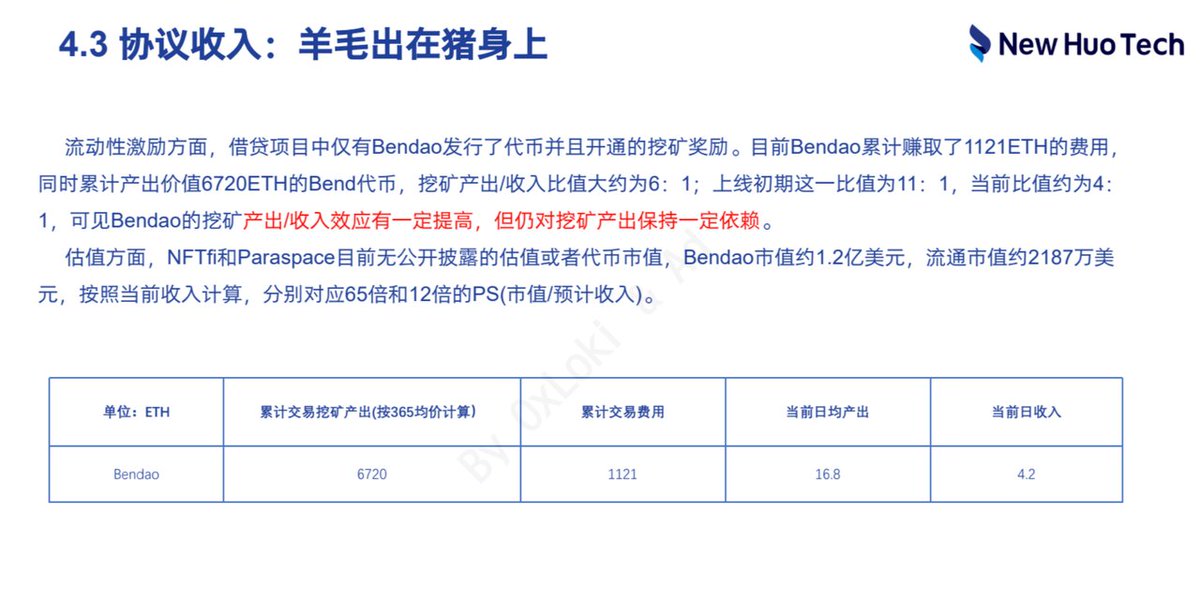

13/n 延伸思考 -协议收入:羊毛出在猪身上?

这里我便直接引用@Loki_Zeng