R.I.P. 流动性挖矿

Tapioca将持续捕获所有接近它的流动性。DSO只是Tapioca提供的众多创新之一,其目的是要永久改变DeFi的格局。

作者:TapiocaDao

时间:2022.10.20

文章来源:https://mirror.xyz/tapiocada0.eth/CYZVxI_zyislBjylOBXdE2nS-aP-ZxxE8SRgj_YLLZ0

流动性挖矿讣告

2020年6月16日 - 2022年10月19日

流动性挖矿是一种激励用户提供流动性并获得奖励代币的机制。TapiocaDAO今天正式宣布流动性挖矿的终结。我们提供了一种新颖而全新的DeFi货币政策,具备可持续性、永久价值捕获以及参与者的经济一致性等特点。以上特征是流动性激励机制遇到的“三难”问题,TapiocaDAO通过DAO股票期权(DSO)解决了该问题。我们邀请您阅读以下流动性挖矿讣告,以及有关这一颠覆性机制的详细信息。

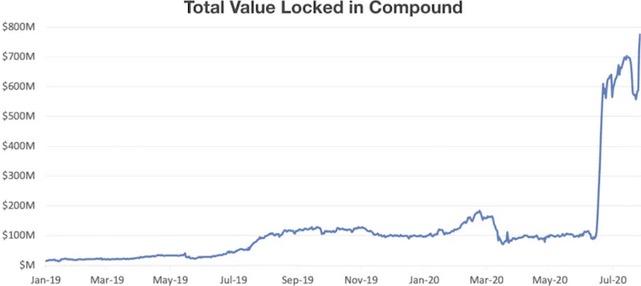

流动性挖矿开始于2020年6月16日,由去中心化借贷协议Compound推出。参与者无论是借入还是借出Compound协议,都将获得COMP代币作为奖励。这些代币用于增加借方的回报率和补贴借款方的利率。

Compound的“TVL”(总锁定价值)在流动性挖矿计划推出后立即增长了600%。然而,这对Compound的迅猛增长产生了一个意外的不利影响。“挖矿者”里很少部分人最终持有他们获得的COMP代币。根据报告,只有19%的账户保留了他们获取的COMP代币的1%,将99%都抛售到市场上。

其次,Compound以发行&流通新代币的形式租用流动性而产生的成本,与租用流动性所产生的收入相比,通常导致巨大的营运亏损。在这种情况下,营运亏损指的是协议的营运费用(发行奖励代币)与收入(费用)之间的差额。除了COMP代币持有者面临严重稀释外,这种巨大的运营亏损是其主要的负面影响。

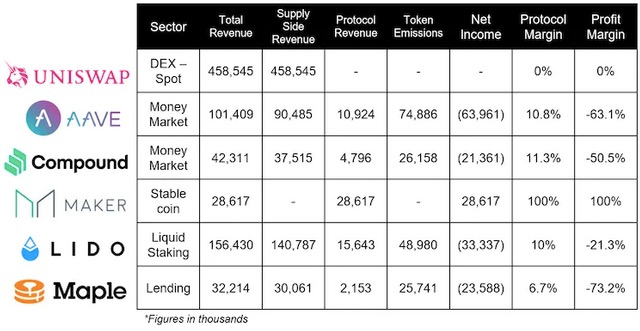

正如上图所示,几乎所有的DeFi项目都经历巨大的亏损。这并不是因为收入不足。DeFi 协议产生了相对较高的收入。例如,AAVE的年化收入达到了1.014亿美元。问题似乎源于将其90%的收入分配给借贷者,将协议的利润空间留在了大约10%或1092 万美元左右,但这不是核心问题。协议本身仍然有数百万美元的收入。问题完全在于流动性挖矿的作用。AAVE 支付了7400万美元的流动性激励费用,使得这个DeFi最大的协议出现了净亏损,达6396 万美元。AAVE需要无偿向流动性提供者发放AAVE代币吗?不需要,但现实就是这样。

然而,唯一盈利的项目是Maker。它总共创造了2861万美元的收入,这些收入全部归DAO 所有。没有奖励代币和分红,它证明了并不是每个协议都需要代币。其实许多DeFi爱好者更喜欢不提供代币的协议。没有奖励代币,没有营运亏损,也没有稀释。但不可否认的是,一个经过精心设计的、平衡良好的代币经济体系确实能够创造奇迹。

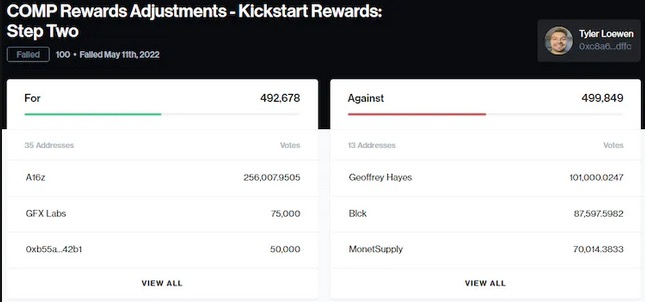

可能有些人会说:“这些激励计划吸引了流动性,那有什么不好的?”“流动性为王”。实际上吸引到的并不是流动性,而是流动性蝗虫;那些非忠诚的流动性矿工,他们拿取奖励后就离开,转去下一个令人兴奋的代币项目,或者一直等到当前项目的奖励耗尽。由于这些流动性“蝗虫”使用了流动性挖矿代币奖励所提供的单一功能——治理权,Compound现在甚至无法关闭流动性挖矿的水龙头。这导致了一个严重的问题,即在一个代币经济体系中,财务上有投入的参与者与忠诚的代币持有者之间存在一道鸿沟。忠诚的代币持有者实际上为协议的增长做出了贡献,而流动性矿工则希望不惜任何代价来获取利益。他们将投票继续追求最大的利益,而这一切都是我们的错。我们没有正确引导和设计代币经济体系,导致了这种不平衡的局面。我们应该为这个问题负起责任,并寻找解决方案来恢复代币经济体系的健康发展。

Compound并不是“流动性挖矿”这个概念的起源者(甚至连基于智能合约的流动性挖矿也不是)。这个荣誉应归功于Synthetix的“StakingRewards”合约,该合约是由1inch的Anton共同编写。就像许多事物一样,“流动性挖矿”只是一个有了新名字的旧想法。在加密货币领域,流动性挖矿的概念可以追溯到2018年的FCoin,该平台以严重拖累以太坊网络而闻名。实际上,FCoin是第一个提供类似于我们所熟知的流动性挖矿概念的加密货币产品,他们称之为“交易手续费挖矿”(名字有点糟糕,对吧?)。

FCoin的创始人正是火币的前CTO张健。FCoin向其交易者提供了大量的代币激励,希望这种流动性能吸引更多用户。FCoin实际上打赌用户会在流动性激励计划结束后继续留在交易所上。然而事实并非如此。用户并没有留下来。

一个代币模型有了还不错的流动性激励设计,还需要一个健全的货币政策,包括解决代币供应(稀释)、代币需求、代币流通等问题。这是至关重要的,因为它将影响代币价格,而代币价格将影响激励计划的有效性,激励计划又会影响协议能够吸引多少流动性。

当前流动性挖矿的目标是租流动性。让我们提出一个问题:你宁愿收到100万美元还是10万美元?如果你回答“当然是100万美元”,那么你和几乎所有存在的DeFi协议一样,没有正确评估这个问题。你将拥有这100万美元多长时间?如果将时间因素考虑进来,将揭示出正确评估所提供真正价值的关键细节。如果问题变为“你愿意拥有100万美元1秒钟,还是拥有10万美元1年”,你的回答很可能就会不同。在一秒钟内,你几乎无法做什么,但在一年内,你可以做很多事情;协议也是如此。

这些“流动性租借激励计划”吸引了流动性投机者,但在其核心目标上完全不可持续且效果极其有限。根据Nansen的一项研究,“高达42%的流动性挖矿参与者在项目启动后的24小时内就退出了。到第三天,70%的参与者已经从合约中撤资并且再也没有返回过。”

根据这些数据,流动性投机者只是为了最大化他们的回报而进入这些项目,并且除了微不足道的费用收入外,协议并未创造任何真正的长期价值,而这些费用收入与激励流动性的成本相比微不足道。为了激励这些流动性挖矿参与者,协议通常会将大部分代币供应分配给流动性提供者,因为他们对协议本身没有忠诚度,只是为了攫取利润而存在。换句话说,这些代币奖励只不过是黑手党的保护费,“只要你继续支付我,你的DefiLlama排名就会保持高位,明白吗?”到了最后,协议通过流动性挖矿实际上拥有了什么?根本什么都没有。一旦协议停止支付奖励,流动性就会迅速流失。

谁控制流动性,谁就控制了DeFi

欢迎来到Olympus

Olympus重新审视了这个支离破碎的模型,他们没有试图创造一个能够永远为租借流动性付费的模型(显然是不可能的),相反,他们正确地认识到一个协议应该为自身创造永久价值并增加其资产负债表。他们利用OHM代币的需求,创造了POL(Protocol Owned Liquidity)。他们是第一个意识到你无需与流动性提供者进行协商,而是可以在他们自己的游戏中击败他们,并通过游戏化方式为DAO的资产负债表创造永久价值,让黑手党以为自己赢了。

尽管有些人可能说Olympus是一个失败的实验,但Olympus是第一个推出不断为租借流动性付费的项目。POL成为“DeFi 2.0”领域的一项重要机制。那么,Olympus在识别DeFi中的关键货币政策疏漏——缺乏真正的价值创造方面取得了成功,为什么他们最终会“失败”呢?3,3机制,与其他流动性挖矿项目一样,通过提供不合理的高额收益,导致了OHM泡沫膨胀。(记住:如果你不知道收益来自何处,那么你就是收益)。

最终,协议参与者的经济不一致性达到了临界点,掌控大部分OHM供应的流动性矿工感觉已经从中攫取了尽可能多的价值,于是退出,导致OHM价格陷入死亡螺旋。Olympus陷入恐慌,并提供了反向债券。反向债券允许用户将其OHM代币出售回POL资产。这一举动导致OHM的POL(唯一创造的真正价值)丧失,使财政储备缺乏多样性,并降低了投资者的信心。而Redacted成为Olympus中唯一获胜的参与者,因为一旦稀释过高,它迅速调整策略,保持了POL。

不过,即使Olympus“失败”了,也不应该因此否定Olympus和POL的意义。

进入ve时代

ve,即"投票托管",是由Curve率先推出的,具体体现在veCRV上。Curve非常注重协议的忠诚度,并要求将流动性奖励锁定起来,以使潜在的流动性提供者能够从流动性激励计划中获得最大的回报率。Curve实际上创建了一种分层的激励结构:对于Curve的忠诚程度越高,你将获得更多的奖励。

尽管将忠诚度(现在是借出的流动性+时间)纳入考量的方法极大地增强了Curve保持经济参与者的一致性和创建更忠诚的协议用户的能力。但问题仍然存在:Curve并不拥有流动性;投资者仍会受到代币分发带来的稀释影响,而流动性提供者仍然可以几乎不付出任何成本(随时撤出提供的流动性)就能获得有价值的CRV。想象一下,如果Curve愿意,它的POL可以创造多少价值,而这些价值却被留在桌子上不管不顾,而Tapioca则可以捕捉到这些价值。

当CRV的价值下降时,CRV激励也变得不那么有价值,因此这些代币发行也变得不那么有价值。协议们在Curve战争中争夺veCRV,这创造了“激励内嵌”的机制;协议X通过激励计划铸造和流通他们的代币,以拥有veCRV并从而控制CRV的激励。这是一个很好的机制,但作为一个协议,你所做的只是通过铸造新代币来稀释股东的利益,以获取veCRV这种流动性较差的资产。再加上Redacted和Convex,你就有了一个内部机制的内部机制。这些功能本应从一开始就内置在Curve中。ve的低效率实际上催生了整个行业。你可能会通过veCRV激励吸引更多的流动性,而不是通过你自己的代币,为什么不着眼于提高激励本身的价值呢?

这里并不是要强调对Curve的批评,因为显然ve是有史以来最好的质押方法,因为它能够实现参与者的经济利益一致。但是,在协议层面上,Curve战争有点虚幻。作为一个协议,为什么要放弃有价值的资产来获取一种流动性较差的资产,而且这种资产在任何给定的时间都可能没有有价值的激励?其实类似Yearn、Badger和StakeDAO,提供租借veCRV的服务实际上更具吸引力 - 在其价值存在时利用其内在价值。通过“租借”的veCRV吸引流动性,并尽可能将这些流动性永久地困在协议中。

最后,对于Curve而言,它创造永久流动性的唯一方式是成为“黑手党的”一部分。协议需要Curve来稳定他们的稳定币,而不是赚取手续费。如果不试图租借更多的流动性,而是用Curve池产生的费用来直接拥有更多的流动性,会怎样呢?这正是Tapioca正在做的。我们已经离开了虚拟世界,接受了“红色药丸”,并且试图拥有DeFi中唯一真实的东西-流动性。或者你可以选择服用“蓝色药丸”,并通过对这些机制进行更多的游戏化来假装永久地激励流动性。我将向你展示兔子洞究竟有多深,Neo。

安德烈·克朗耶(Andre Cronje)登场

在安德烈创建Solidly Exchange和ve3,3之前 - 这两个创举试图解决ve流动性挖矿中一直存在的问题,安德烈就为实验性质的自动化网络Keep3r Network创建了OLM-Options Liquidity Mining(期权流动性挖矿)。

安德烈(以他一贯的方式)开创了一项后来将彻底改变DeFi的创举。如果你向Curve提供流动性,并将CRV作为你的流动性挖矿奖励,实际上发生了什么?流动性提供者行使了一个以0美元为行权价、没有到期日的CRV看涨期权。当你开始将流动性挖矿计划的发行视为美式看涨期权时,协议突然拥有了以前没有的权力。

安德烈的OLM存在一个问题,即该协议仍然没有创造任何POL(协议捕获流动性)。期权的兑换是DSO的关键。oKP3R将期权兑换分发给vKP3R持有者,这是一种崇高而简单的激励锁仓的方式。但是我们再次回到一个核心问题:“为什么我们要给我们的协议提供流动性激励?”目的是为了产生足够的流动性深度来维持协议的核心功能,但这些服务的目的是为了产生收入,以维持整个组织的运作。通过持有自己的流动性,你就不需要再给它提供激励了。选择接受红色的期权化“红色药丸”,退出流动性挖矿的矩阵世界。

关闭印钞机

Kain Warwick提出的Synthetix改进提案SIP-276解决了在DeFi夏季协议中出现的严重通胀问题。这些协议大量激励(租用)流动性,而Synthetix希望(照常)率先制止进一步扩大供应。当Synthetix的收入在某些时刻甚至已经超过以太坊时,我们很难反驳它已经成功地启动了其生态系统。

正如Compound所看到的那样,关闭这些奖励可能非常困难,因为流动性提供者通常控制着治理权。如果通过该提案,作为租用的流动性,流动性可能会立即离开协议,由于流动性深度减少,费用会下降,很难在未来维持生态系统。尽管Tapioca将走上类似的道路,但Tapioca将努力在预计到的通胀过程中尽可能多地获取POL。一旦供应量达到预定的顶峰,协议将依靠自己的POL来维持。这些POL的费用和收益将形成一个良性循环(获取POL > 在POL上创造收益 > 获取更多POL > 循环往复)。Tapioca将能够使用美式期权谨慎地将TAP的供应量通胀到预定水平,而这些期权本身会创造永久价值。

POL + Options = DSO(DAO股票期权)

在Tapioca,没有免费的午餐。借贷人将可以以折扣价格购买DAO股权期权。要获得价值,你必须提供价值,而协议现在可以正确衡量这个价值。借鉴Olympus的核心概念,成功的模型必须尽可能长时间地捕获价值,而不仅仅盯着DefiLlama上的TVL数字。在这里,合理的DeFi协议货币政策中关于激励流动性经常未将时间概念纳入其中。流动性锁定的时间越长,总收益就越高,从而为协议创造更多的收入,生成更多的POL,使DAO的资产负债表看起来更好。

首先,行使期权将以折扣价格从Tapioca DAO那里购买TAP。具体折扣会基于借贷人的投资时间来定。这种赎回产生流动性,借贷人仍然可以以有保底的利润的情况下出售TAP。现在协议、投资者和流动性提供者都获胜了,“三方”关系达到了和谐状态。

1.借款人可以锁定TAP的保底的利润,该利润与DAO从借款人那里获得的可量化价值(流动性金额+投资时间=借款人提供的价值主张)相关。

2.投资者获胜,因为期权到期会设定价格底线(借款人无法永远持有这些期权,它们会到期)。veTAP锁定者由于期权被兑换而获得更多的协议收入。

3.协议通过期权赎回创建POL-没有租赁,而是永久拥有流动性。借款人必须长时间锁定流动性以获得更深的折扣,从而创造更多的费用(因此也创造了PCV),并在某种程度上强迫忠诚于协议,类似于Curve。这也稳定了协议生态系统,因为流动性不能随时被撤回。

4.veTAP与veCRV一样被用作分层激励系统,拥有更多veTAP的人可以更大地提高期权折扣,最高可达75%。

5.流动性提供者仍然受到借出流动性的激励,但他们没有真正的办法从投资者的份额中提取价值而不提供价值回报。

在最基本的层面上,DAO股份期权(DSO)的含义很简单,即到期日为一周,例如,如果将流动性锁定16周提供50%的折扣,那么行权价格就等于TAP现货价格减去50%。

假设这个流动性矿工挖到了100个TAP;与当前的流动性挖矿不同,他们不再只是以0美元的行权价格和即刻到期的方式获得100个TAP CALL期权(相当于免费得到100个TAP代币),而是获得了以100美元的价格(如果TAP = 2美元)购买100个TAP的权利。即使他们是贪婪的流动性提供者,他们仍有动力这样做,因为他们仍可以获得100美元的利润(以2美元的价格交易100个TAP = 200美元 - 100美元购买成本)。实际上,甚至有更多的激励,因为在DeFi协议变得不可持续的情况下,有时这些通过流动性挖矿获得的代币实际上是毫无价值的。通过DSO,流动性提供者将获得利润的保证。

上述例子中的“利润”(100美元)可以分配给veTAP持有者和/或流向DAO,从而创造永久流动性。这些资金可以用于提供usd0和TAP的流动性,从而创建一个自我维持和不断增长的生态系统,不会因银行挤兑而动摇。

进一步来说,假设行权期为一周,现在假设流动性提供者收到了期权并行使了这些期权,然后立即抛售。假设这导致TAP的价格从2美元下降到1美元。一周后,流动性贪婪者想要行使并抛售他们的oTAP期权,出现了一个问题。此时,TAP看涨期权的价格也是1美元,所以“抛售者”没有理由再去行使期权,因为他们无法获得任何利润。这意味着DSO设定了一个价格底线,由于期权不会被行使,所以不会有额外的TAP流通,停止了稀释。你不提供价值,就不会获得价值。

Tapioca的核心目标是成为跨链并覆盖12个EVM网络的整个DeFi生态系统的DAO拥有流动性的终极中心。Tapioca将持续捕获所有接近它的流动性。DSO只是Tapioca提供的众多创新之一,其目的是要永久改变DeFi的格局。