Messari:2023年第 1 季度 L1 公链运行报告

23年第一季度的加密货币市场反弹并没有伴随着网络使用的复苏。尽管特色L1的市值平均季度增长了83%,但网络使用却下降了约2.5%。

原文标题:State of L1s Q1 2023

原文作者:Peter Horton

原文来源:Messari

编译:Lynn,MarsBit

关键洞察

- 23年第一季度的加密货币市场反弹并没有伴随着网络使用的复苏。尽管特色L1的市值平均季度增长了83%,但网络使用却下降了约2.5%。

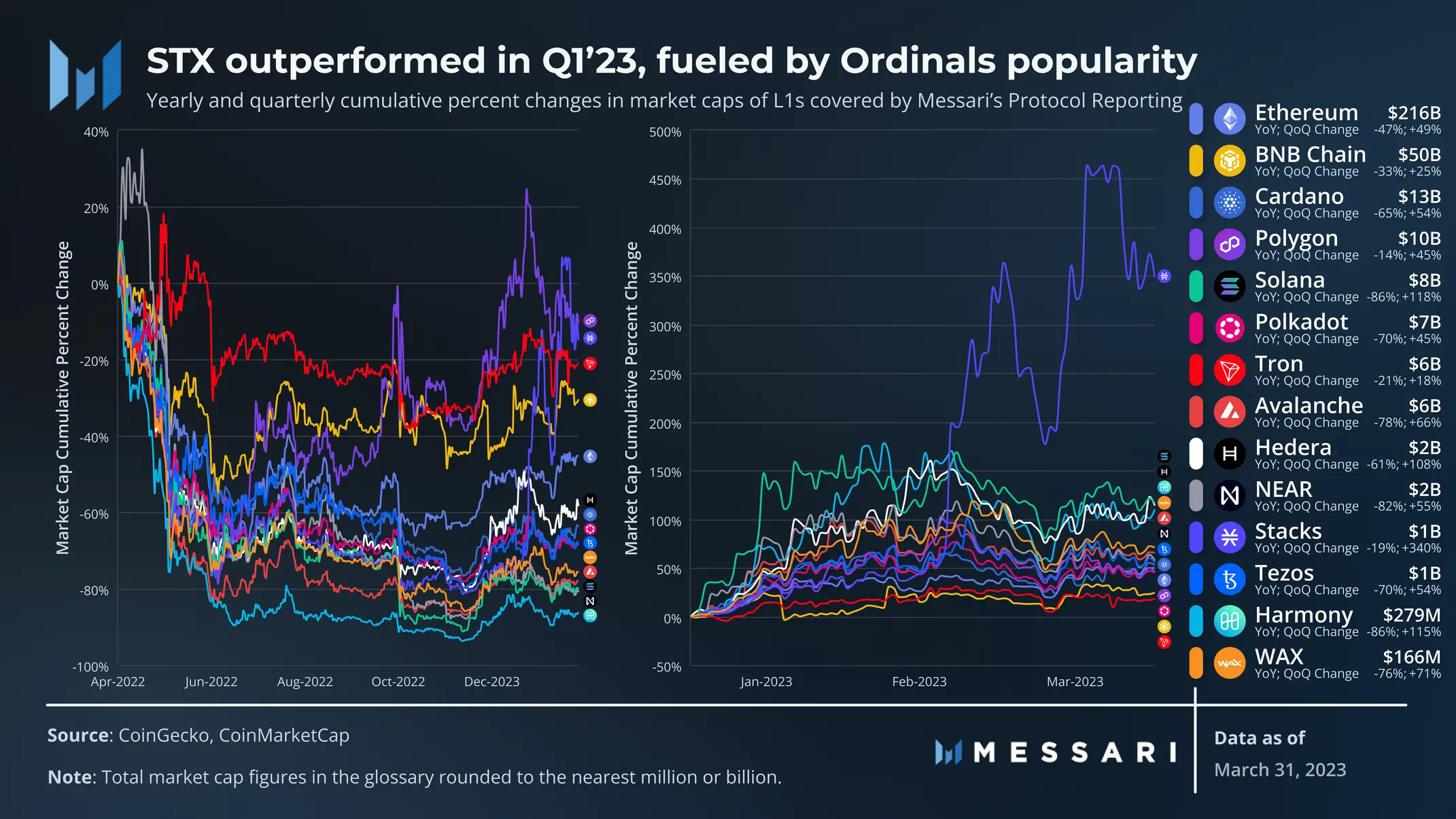

- Stacks在几个指标上的表现优于其同行,因为Ordinals重新对比特币的可编程性感兴趣。Stacks在市值(340%)、收入(218%)、网络使用(〜35%)、DeFi TVL(276%)和DEX量(330%)的季度增长中引领特色L1s。

- 以太坊在大多数关键的金融和生态系统指标方面仍然处于领先地位,包括市值、收入、DeFi TVL和数量、NFT数量和全职开发人员。

- TRON的稳定币市值环比增长30%,达到436亿美元;所有其他具有重要稳定币市值的L1都出现环比下降。

本报告汇总并比较了梅萨里通过协议服务所涵盖的14个第一层(L1)智能合约平台的财务、网络和生态系统分析。这些L1,以及他们每个人的季度报告的链接,包括: Avalanche、BNB Chain、Cardano、Ethereum、Harmony、Hedera、NEAR、Polkadot、Polygon、Solana、Stacks、Tezos、TRON和WAX。

财务分析

市值

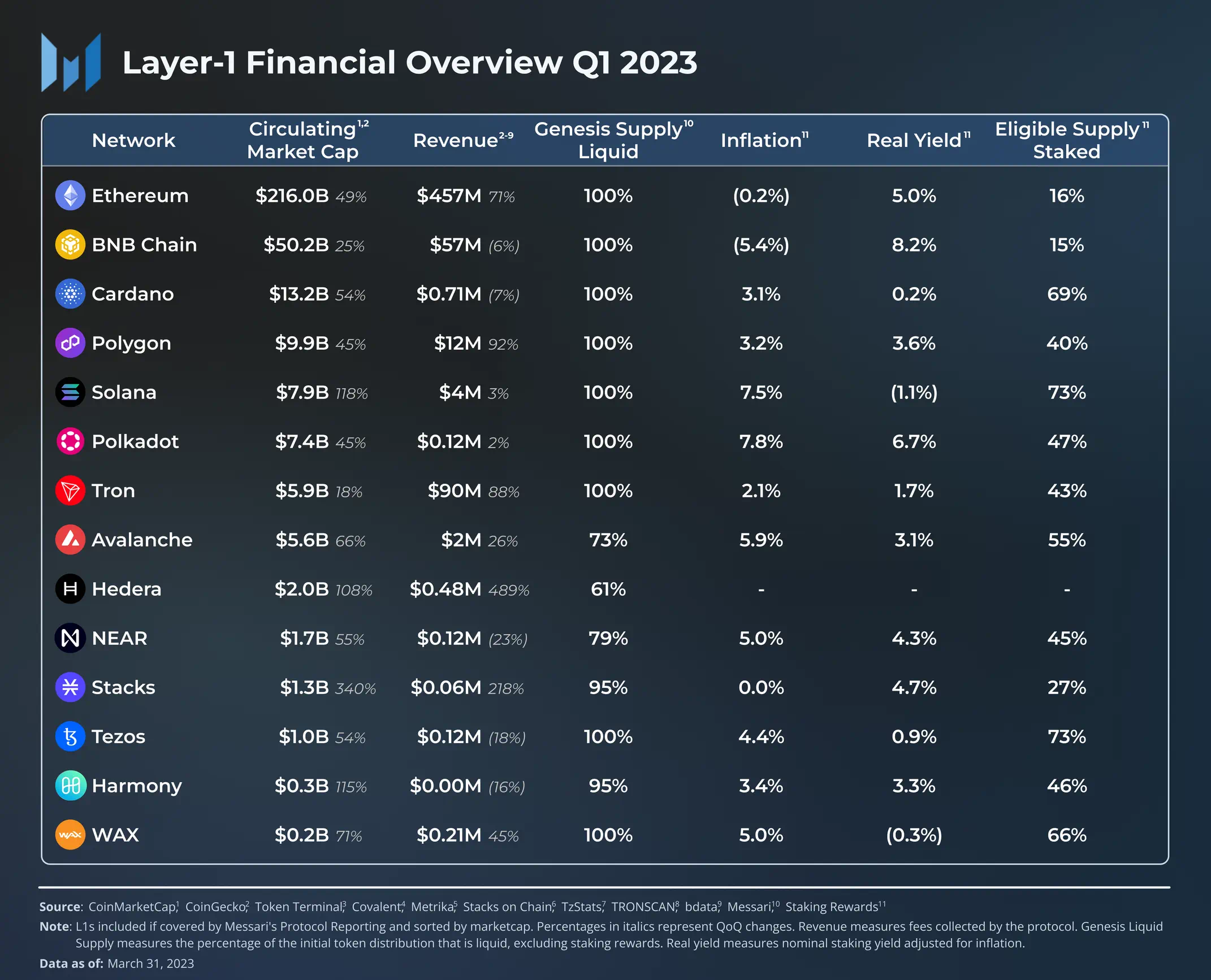

在经历了2022年的动荡之后,加密货币市场在23年第一季度出现了反弹。平均而言,特色L1的市值环比增长83%,但同比仍下降58%。STX在第一季度表现出色,受比特币Ordinals流行的推动,重新激发了人们对比特币程序化的兴趣。在绝对水平上,ETH的市值仍然超过其他网络的代币总和的2倍。

收入

收入被定义为协议所收取的所有费用的总和,无论协议如何分配这些费用。 Jon Charbonneau写了一篇深入的解释,说明为什么要这样处理收入,但简要考虑以下例子:

- 区块链X通过收费收集了100个代币。所有的100个代币都被烧掉了,但它却铸造了100个代币来奖励验证者。如果收入只衡量为应计给代币持有者的费用,那么收入就是100。

- 区块链Y通过收费收集了100个代币。所有100个代币都分配给验证者。没有额外的代币被铸造或烧毁。如果收入只衡量代币持有者应得的费用,则收入为0。

这两个区块链在收费、通货膨胀和验证者奖励方面的最终结果完全相同,但如果根据收费分配来衡量,它们的收入会有很大不同。

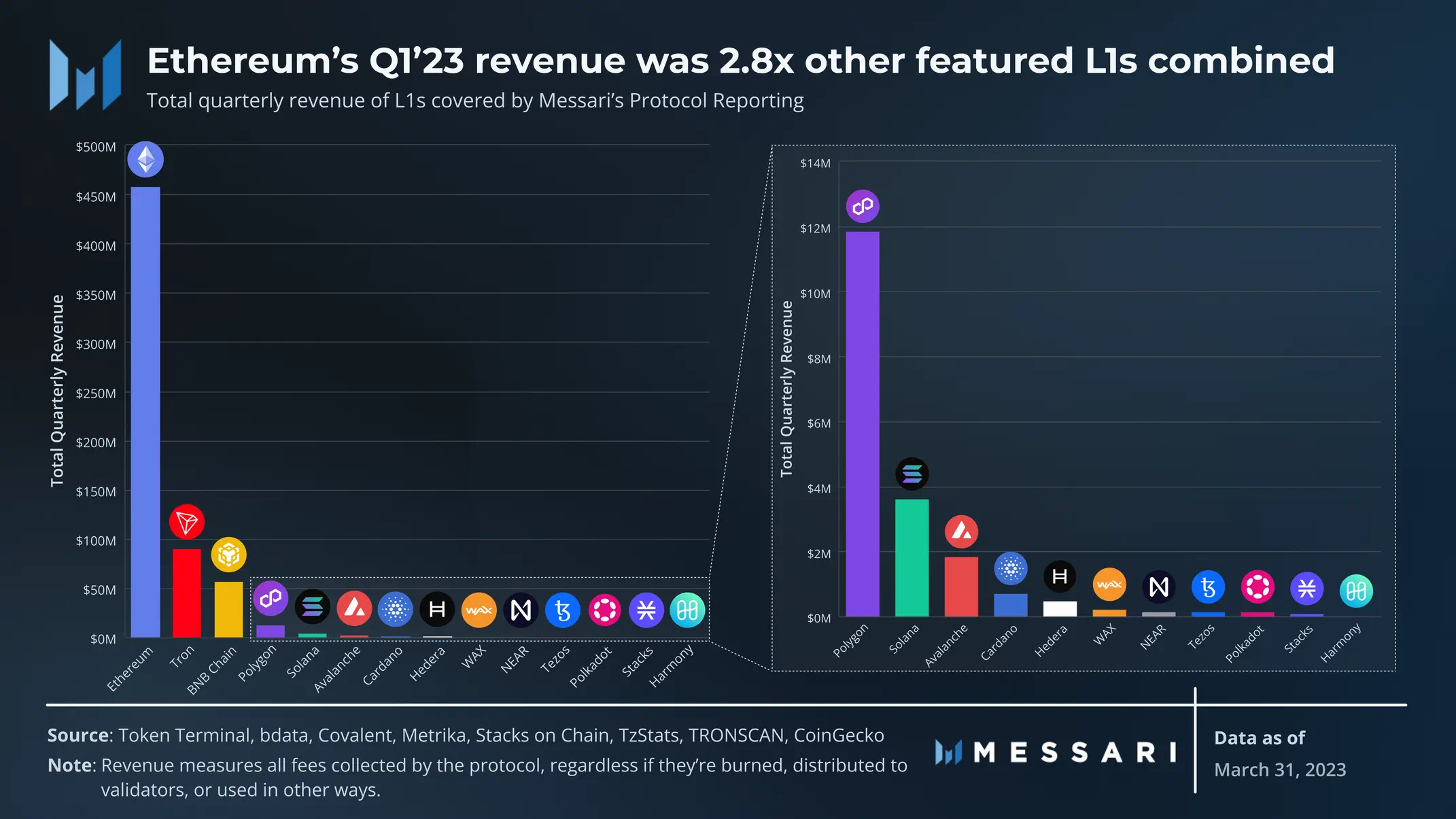

在其相对较高的使用费和气体费的推动下,以太坊23年第一季度的收入为4.57亿美元,几乎是其他所有特色L1的收入总和的2.8倍。

最显著的收入增长来自于Hedera,环比增长489%。这主要是由于其共识服务使用量的增加,该服务能够为Web2和Web3应用提供可验证的时间戳和事件排序。这些应用包括跟踪供应链的出处,计算DAO中的投票,以及监控物联网设备。

P/S比率

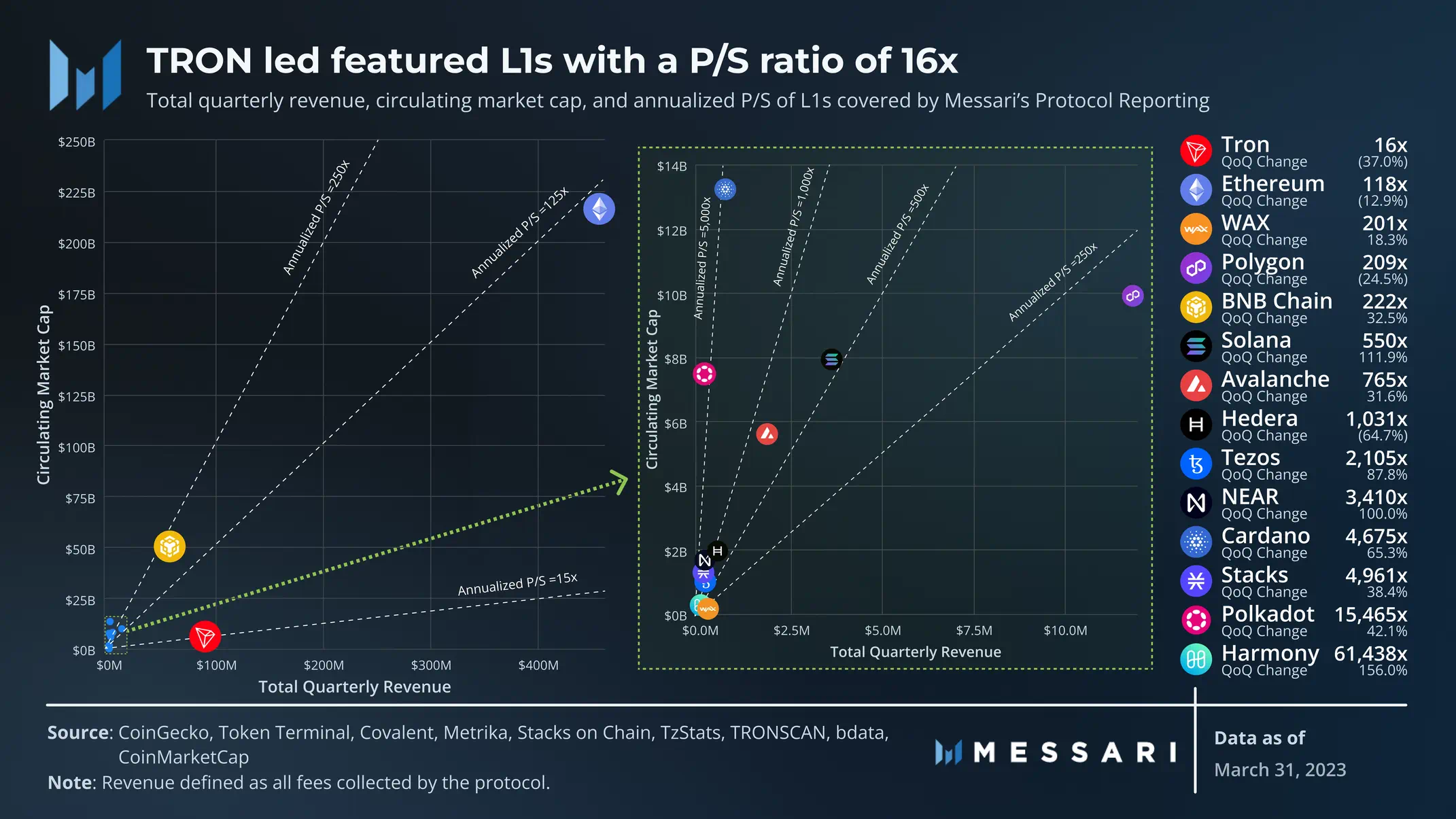

P/S比率显示了一个网络的代币与它的收入相比的相对价格。虽然它可以是一个有用的衡量标准,但网络代币是新的资产,可能需要新的估值模型,如预期安全需求模型。

也就是说,TRON在23年第一季度以16倍的P/S比率领跑特色L1,其次是以太坊的188倍。WAX脱颖而出,成为市值前20名以外的唯一一个P/S比率落入前一半的网络。大多数网络从交易费中获得收入,而WAX的收入是由对NFT市场的2%的税收驱动的。

TRON、Ethereum、Polygon和Hedera是本季度P/S比率下降的唯一网络。换句话说,他们的收入增长超过了其代币的市值增长。本季度P/S比率增幅最大的网络是NEAR(100%)、Solana(112%)和Harmony(156%)。

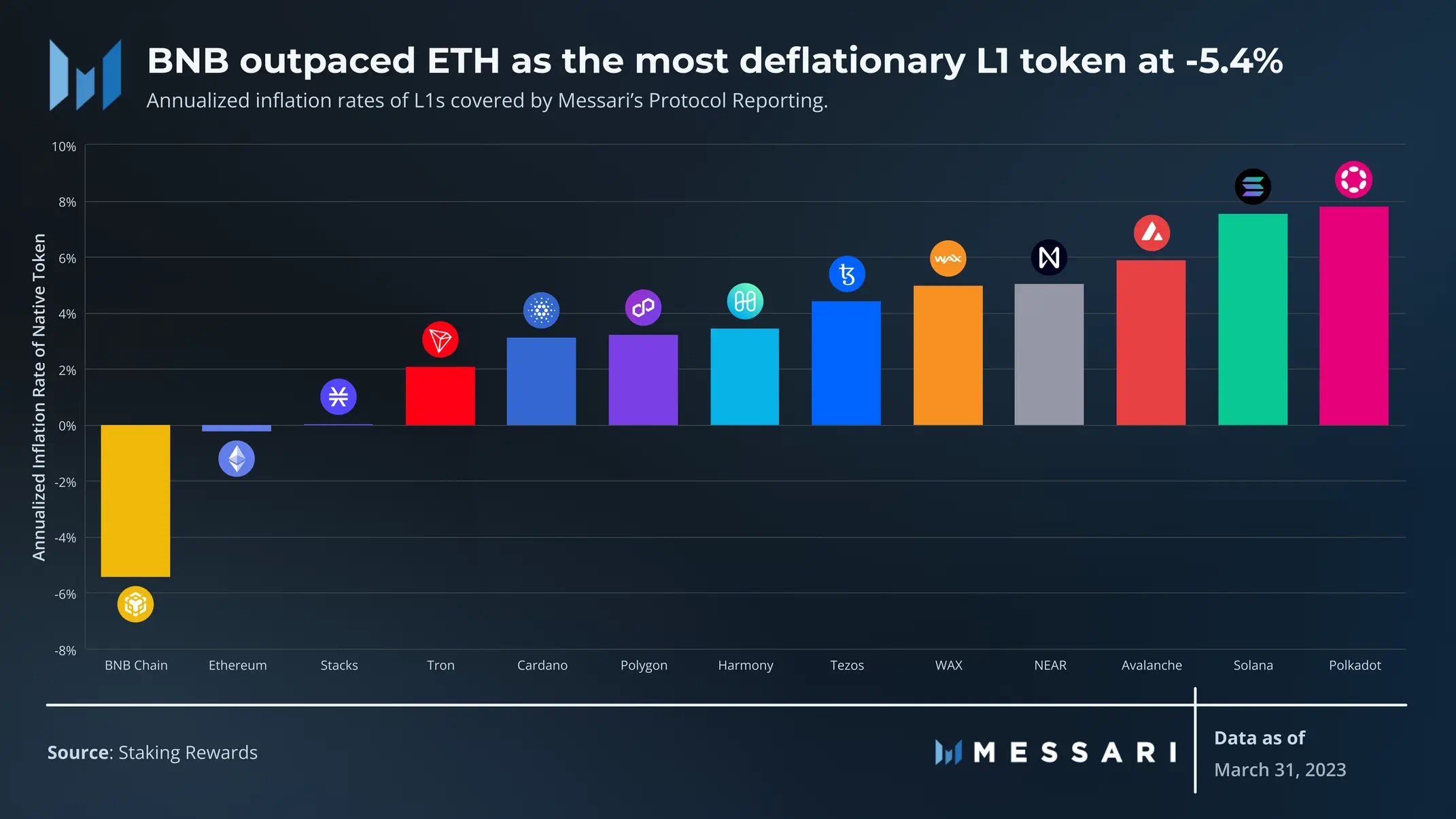

通胀

来自PoS奖励发行的通货膨胀是一种财富转移,从持有者转移到制定者。通货膨胀率越高,就越有助于成为一个造物主,而对持有者造成伤害,反之亦然。

BNB和ETH是23年第一季度唯一的通缩代币,分别为-5.4%和-0.2%。两个网络都烧掉了一部分交易费用。此外,Binance团队每个季度都会回购和烧掉代币,这也是其通缩压力的主要原因。

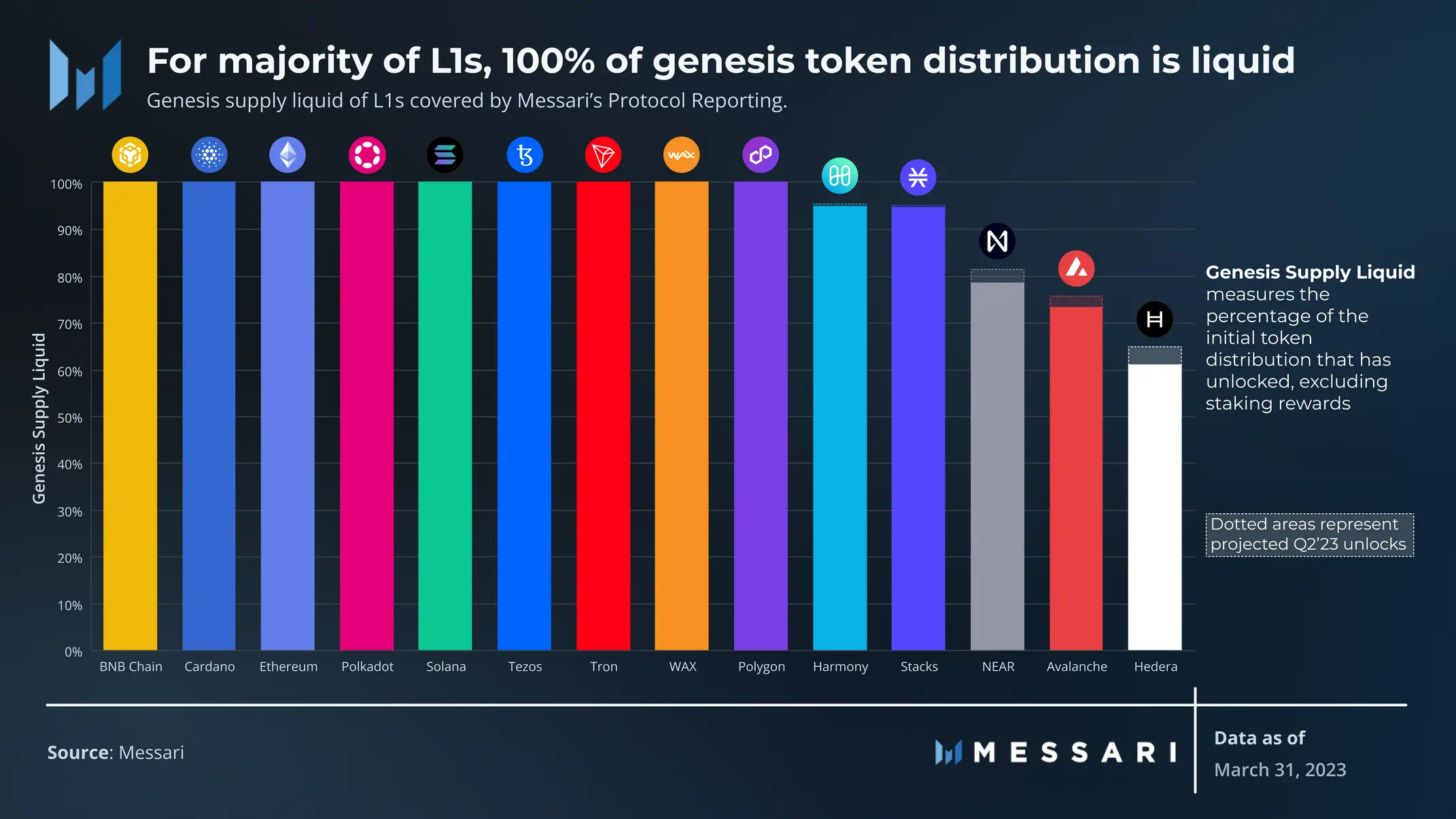

Genesis供应流动性

除了PoS奖励的发行,通货膨胀的压力也可能来自genesis代币的解锁。Genesis供应流动性衡量已经解锁的genesis代币的百分比,不包括质押奖励。这个指标在有上限供应的网络和无上限供应的网络之间实现了标准化,前者的初始分配中包含固定数量的质押奖励,后者的初始分配中不包含无限的质押奖励。

除了Avalanche、Hedera、NEAR和Harmony之外,大多数特色网络的代币已经完全归属:

- Stacks约为95%,约有0.5%在23年第二季度解锁到其库房。

- Harmony约为95%,23年第二季度约有0.6%的解锁用于生态系统的发展。

- NEAR约为79%,23年第二季度还有3%的资金解锁给补助金、核心贡献者和投资者。

- Avalanche约为73%,23年第二季度还有2.5%的资金用于战略合作伙伴、基金会和核心团队。

- Hedera约为61%,23年第二季度还有约4%的解锁。

请注意,Avalanche和Hedera的供应量是有上限的,这些解锁的百分比是genesis的供应量(不包括质押奖励),而不是总供应量。

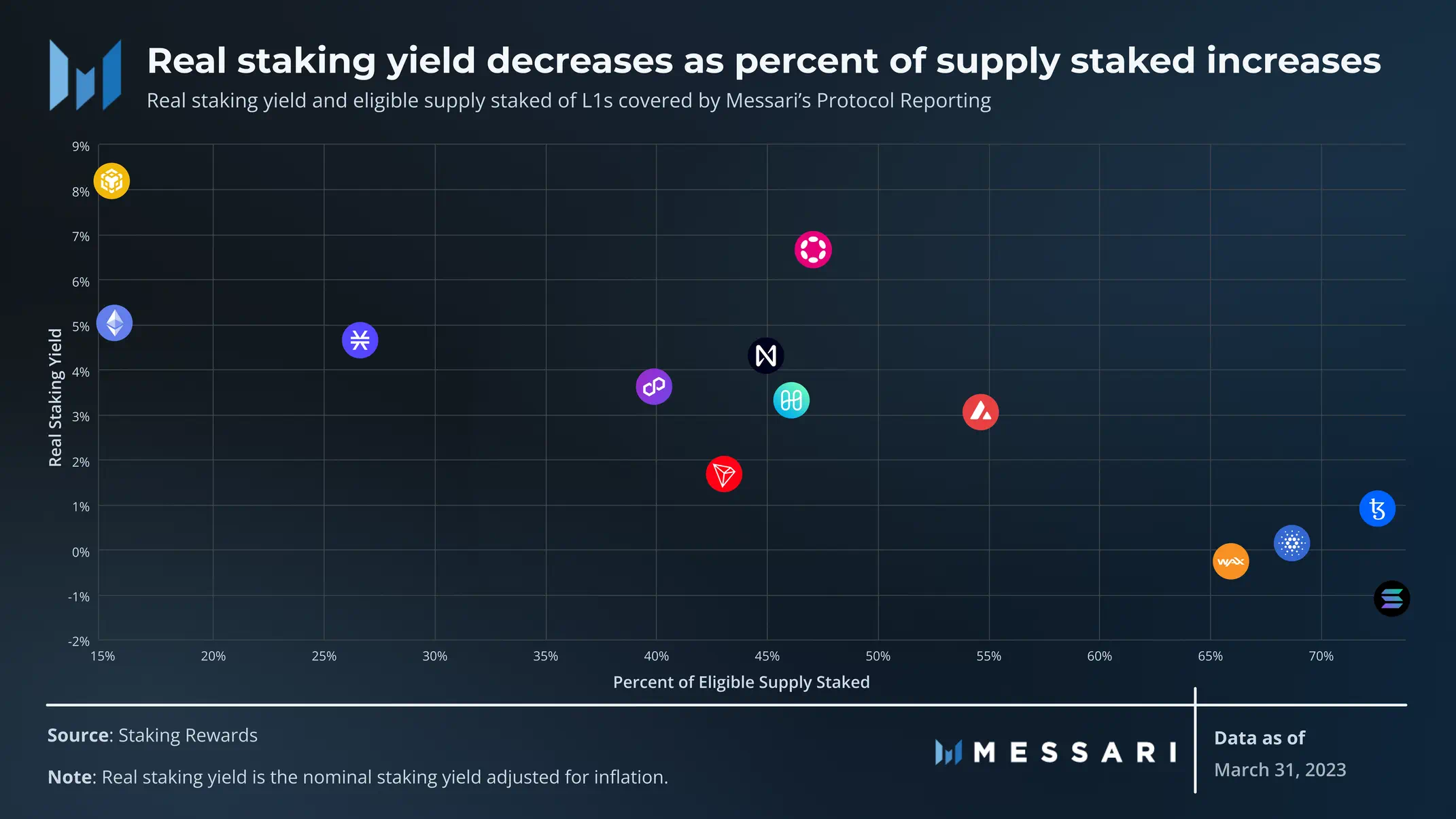

实际收益率和合格的质押供应量

PoS奖励的发行率通常取决于被质押的供应百分比和/或验证人的数量。网络依靠不同的方程式来设定关系,以确定通货膨胀率、质押收益率和质押供应百分比的结算位置。

通货膨胀率低的代币,如BNB、ETH和STX,允许持有者自由使用该代币,而不会因为不质押而受到惩罚,因此质押率较低。另一方面,通货膨胀率较高的代币优化了较高的质押率。虽然流动性质押可以让被质押的代币也参与到生态系统中,但LST通常会引入更差的流动性,智能合约风险,以及不同的税收影响。此外,Cardano和Tezos都在协议层面上启用了流动性质押,但要让流动性质押的代币参与DeFi和其他生态系统的应用,仍有一些额外的复杂因素。(关于沙佩拉事件后以太坊定额的深入分析,请查看Kunal的报告。)

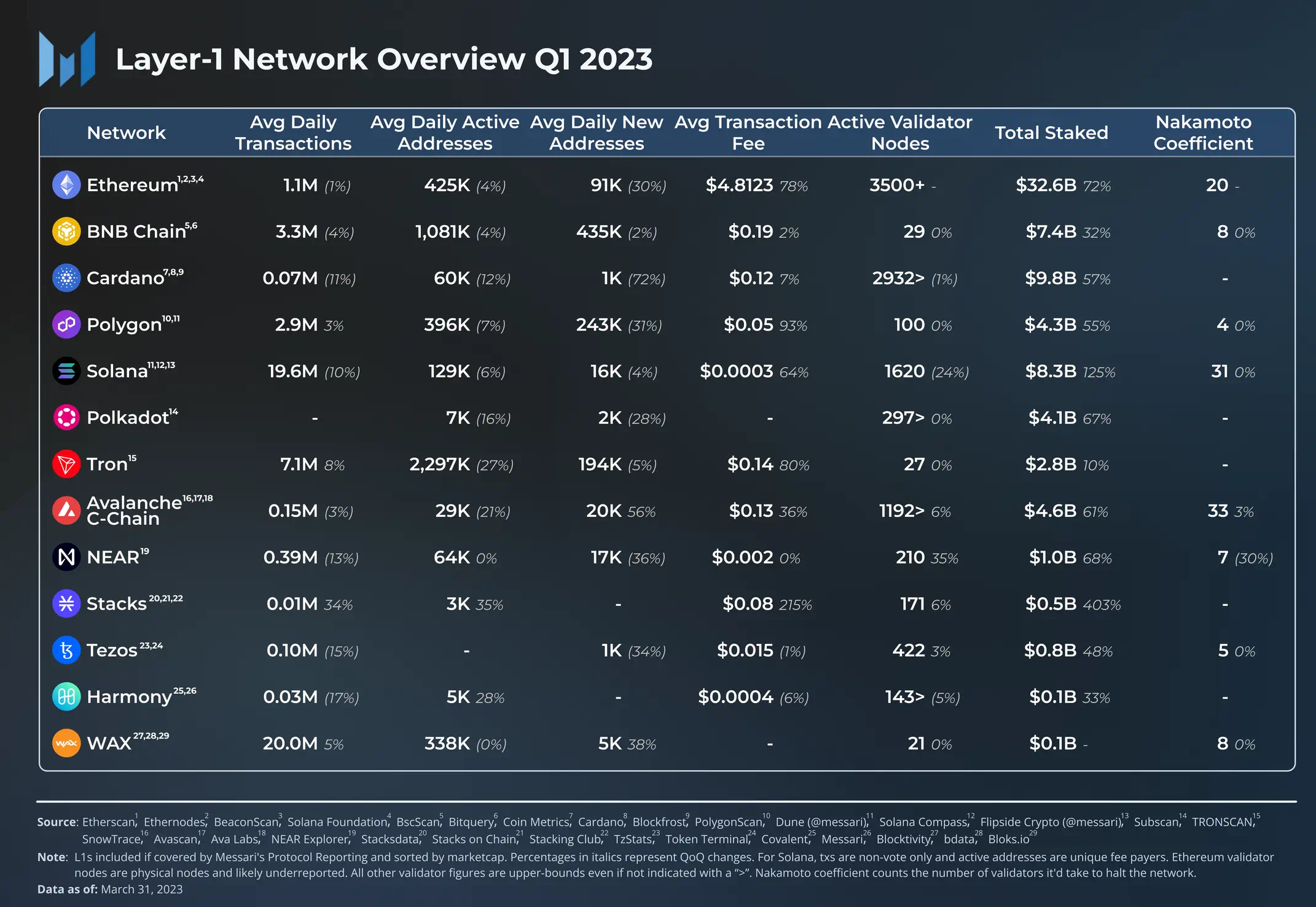

网络分析

使用情况

用户活动很难在不同的系统之间进行比较(例如,EVM与SVM与Antelope)。每个架构都有处理和记录交易和地址活动的独特方式。此外,地址与用户不是1:1,其比例在不同的网络中是不同的。

交易和地址的总数并不像这些交易和地址中所促进的经济活动那样具有信息量。因此,我们简要介绍了用户活动的增长,这对于比较网络比绝对数字更可行。但如果想根据绝对数字来比较用户活动,下面进一步的生态系统部分提供了一个更好的衡量标准。

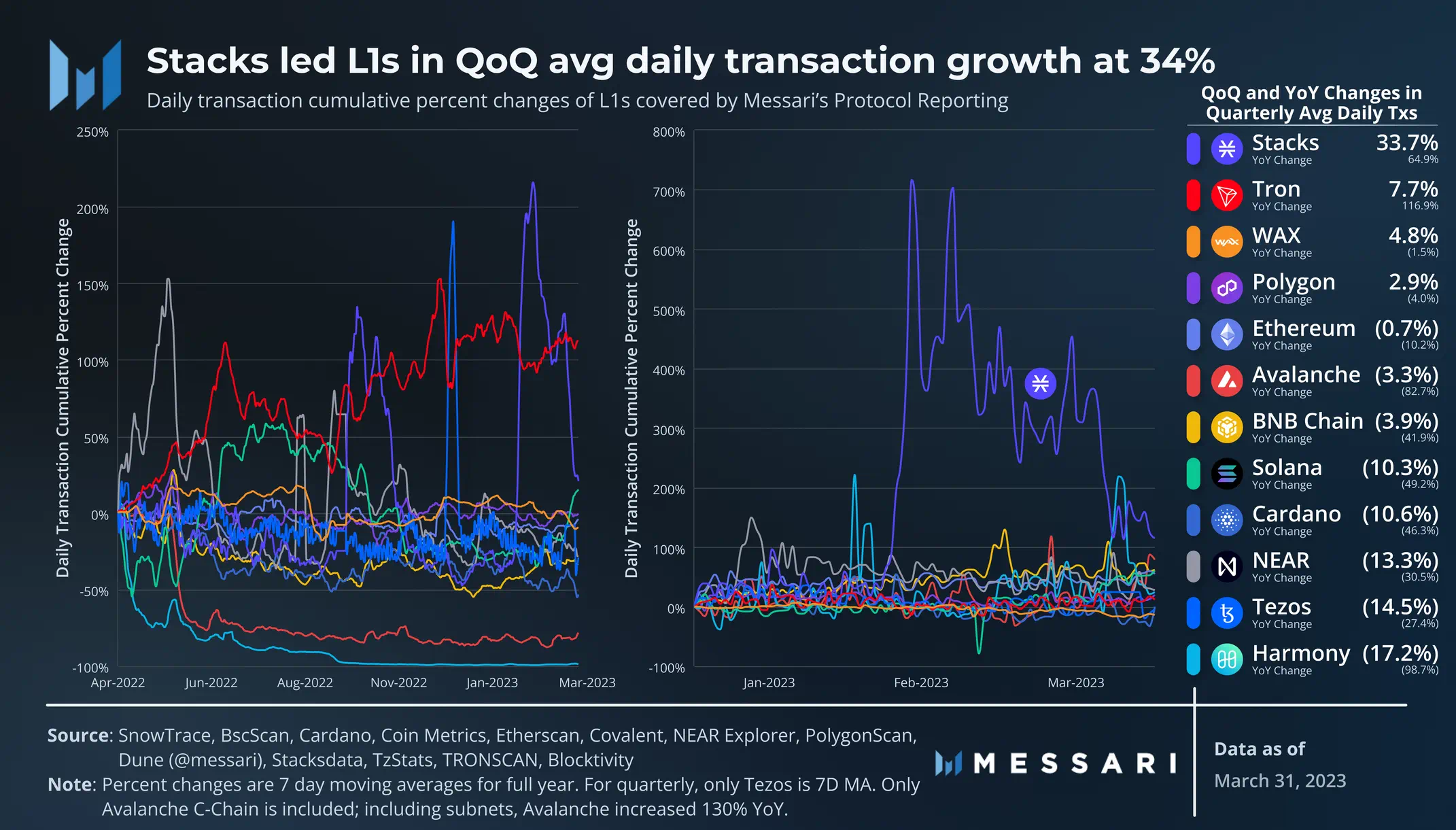

交易活动并没有随着市场的反弹而增长。特色网络的日交易量的平均季度变化为-2%。Stacks是一个明显的例外:其用户活动的增加略微早于STX的价格飙升,并在本季度完成了34%的季度增长。

请注意,Avalanche数字只包括C-Chain活动。由于子网的推出,C-Chain交易量同比下降82.7%。包括子网在内,日均交易量同比增长130%。然而,目前的子网都没有使用AVAX的气体。虽然子网可以使用AVAX换气,但子网价值的累积一般取决于子网为全球集贡献至少一个验证器,同时增加对安全的需求(关于子网价值累积的更深入讨论,见2023年Avalanche第一季度报告。

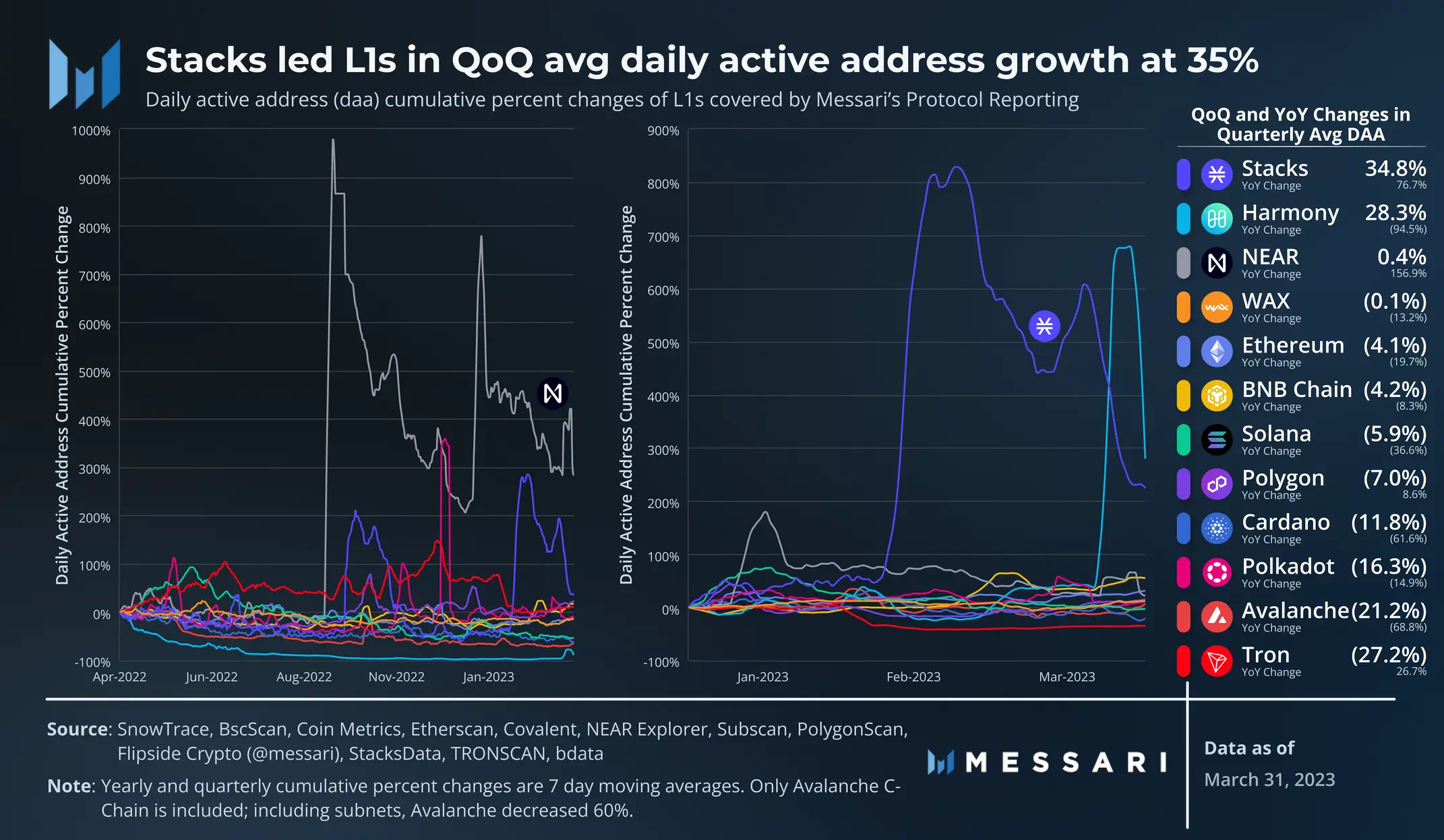

特色网络的日活跃地址的平均季度变化为-3%。与交易量一样,Stacks在增长方面领先于整个集团,达到35%。Harmony的28%的增长主要是由本季度末的一个异常高峰推动的,该高峰没有持续。

NEAR在9月中旬推出的汗水经济的推动下,日均活跃地址同比增长最大,达到157%。

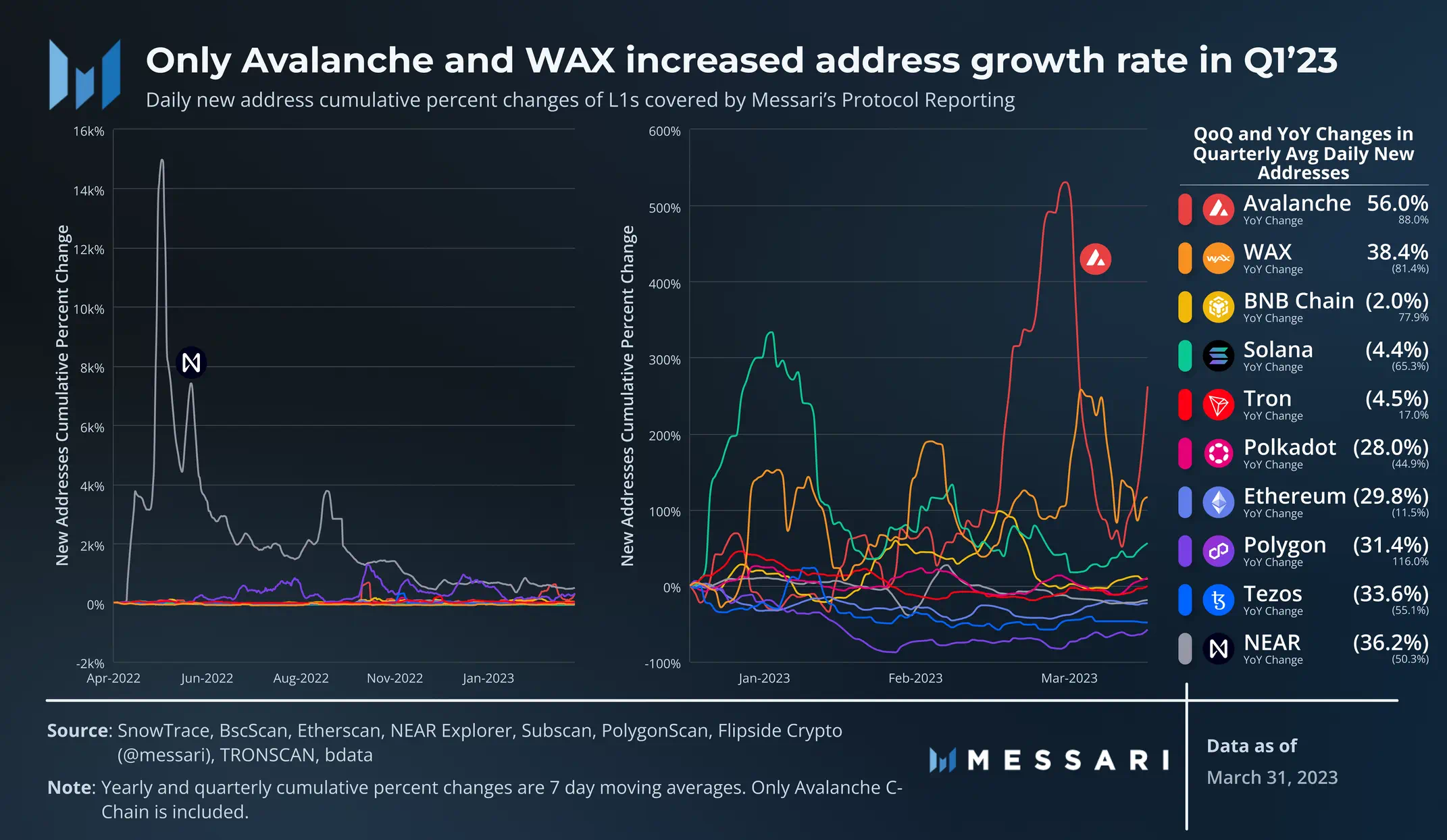

只有Avalanche C-Chain和WAX在23年第一季度增加了他们的地址增长率。Avalanche的新地址按季度增长了56%。在“BlastOff”的推动下,WAX的新地址环比增长了38%。NFT营销活动和Funko的NFT投放,后者是一家销售授权流行文化收藏品的玩具公司。

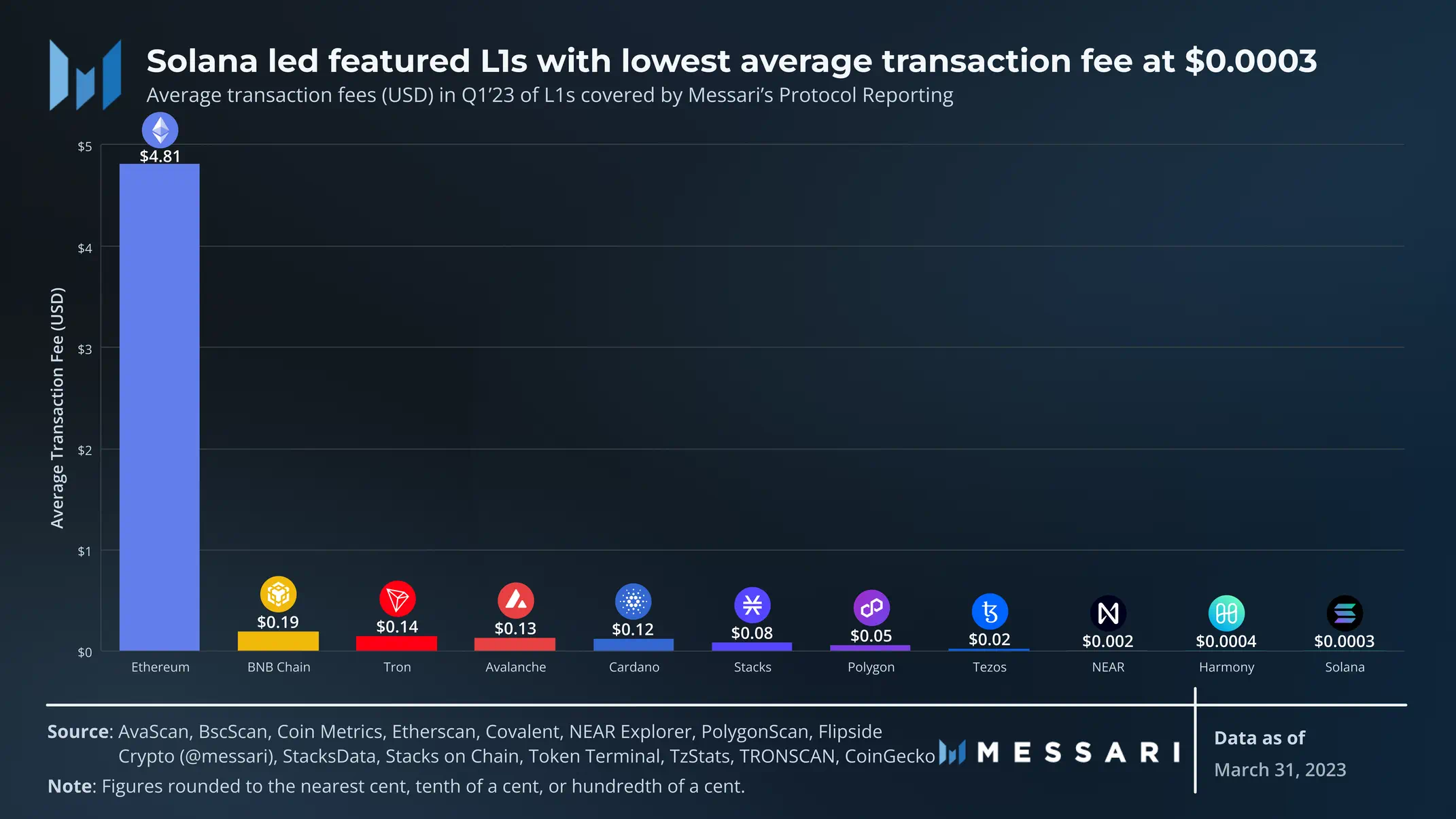

Solana在23年第一季度的平均交易费大大低于其他特色L1,为0.0003美元。在过去的一年里,Solana开发者团队发布了一些升级,以改善其收费市场和整体网络性能,最值得一提的是,本地收费市场(连同优先收费)。大多数区块链都有一个全球收费市场,所有用户都被迫在拍卖中竞争。如果一个NFT铸币厂引起了一场气体战争,那些只是想转让代币的用户也会受到影响。正如其名称所表示的那样,Solana的本地费用市场对每个账户进行计算限制,并允许用户参与个人气体拍卖,以修改每个账户的状态。本地收费市场,以及QUIC和股权加权服务质量,在Q4'22和Q1'23Solana报告中得到更详细的解释。

验证者

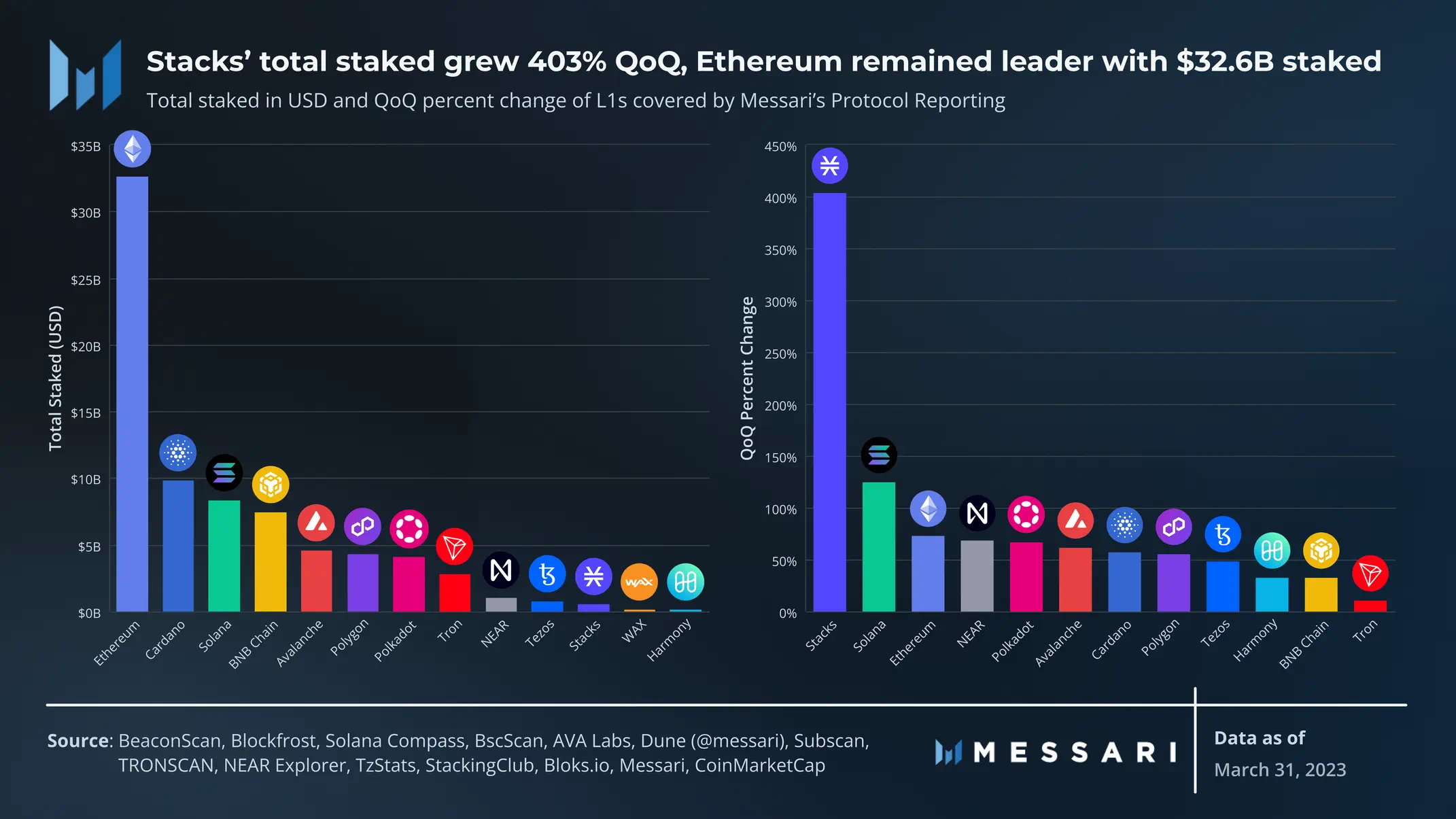

所有网络都经历了以美元计价的代币总量的季度增长,这在市场上升期是可以预期的。Stacks(403%)和Solana(125%)在季度增长中领先。每个网络的总赌注(美元)的增长略高于其市值的增长,表明赌注的本地代币的净增长。以太坊的安全预算仍然是最大的,超过了200亿美元,在23年第一季度结束时,以太坊的桩价为326亿美元。

和用户一样,验证人的数量在不同的网络中也不是完全标准化的。虽然追踪验证者的数量很容易,但追踪节点操作者的数量就比较困难了。每个网络的验证者与节点操作者的比例会有所不同,这在很大程度上取决于桩权机制。

具有某种赌注重量限制的特色网络包括:

- 以太坊: 质押重量的上限为32ETH(占23年第一季度末总赌注的0.0001%)。

- Avalanche:持仓量的上限为300万AVAX(占23年第一季度末总持仓量的1.3%)。

- Cardano: Stake-weight的上限由动态参数决定,目前为7000万ADA(占23年第一季度末总股份的0.3%)。

- Polkadot: 所有活跃的验证者获得相同的奖励,无论质押重量如何。最低质押重量是动态的,目前约为214万DOT(占23年第一季度末总质押的0.3%)。

- 和谐: 质押重量在有效赌注中位数的85%和115%之间。

相对于它的总质押,以太坊的质押重量限制是最低的。虽然在23年第一季度末有超过560,000个验证者,但节点运营商的数量远远少于这个数字。根据ethernodes,有超过3500个同步的物理验证器节点——可能是一个被低估的数字。 Nodewatch的数字大约是这个数字的两倍,尽管不清楚Nodewatch是否还包括除验证器之外的其他节点。

上表中其他特色网络的数字只是他们的验证器数量。与以太坊的数字相比,它们都是上限。即使一个网络缺乏上面提到的质押重量限制,仍然可以激励节点运营商旋转一个以上的验证器,例如在地理上接近其他节点以改善延迟和MEV机会。综上所述,在以太坊之后,拥有最多验证者的网络是Cardano(2932),Solana(1620)和Avalanche(1192)。

中本聪系数衡量可能导致网络停止的实体数量。以太坊的中本聪系数经常被引用为1或2,这主要是由于来自利多的股权的集中。然而,我们使用了Solana基金会计算的数字,该数字考虑了Lido内部的各个节点运营商,并使用50%的股权门槛,而不是33%。

虽然今天通常使用中本聪系数来衡量验证人之间的投票权分布,但还有其他几个重要因素影响验证人集合的复原力,包括:

- 地理分布: 由于地缘政治风险、法规、自然灾害和其他事件,在同一地点的太多节点可能会危及网络的健康。

- 托管服务商分布: 太多的节点使用相同的托管提供商,可能会由于故障或加密节点运营商的禁令而危及网络的健康(见Hetzner and Solana)。虽然验证器节点可以自我托管,但随着硬件要求的提高,它变得更加困难。以太坊社区将其去中心化的帽子挂在它有多少个自营者上。虽然数字并不准确,但以太坊很可能拥有比许多网络的验证器操作员总数更多的自我托管验证器操作员。

- 代表者分布: 如果一个委托人的总质押高度集中,一旦该委托人解除股权,就会破坏网络的稳定。此外,许多网络的基金会目前委托了很大一部分代币,以补贴最低验证者要求和分散投票权。

- 客户的多样性: 大多数网络依赖于一个验证器客户端,使得系统很容易受到客户端错误或攻击的影响。Jump的Firedancer客户端将使Solana成为除Ethereum外唯一的多客户端网络(不包括相互分叉的客户端)。

注: 我们在此将Hedera排除在分析之外,因为它的验证器集是被许可的。与用户活动分析一样,只包括Avalanche C-Chain验证器数字。每个子网可以使用全局集的任何地方的三个到所有验证器。在23年第一季度结束时,推出的子网有4到14个验证器。

生态系统分析

DeFi

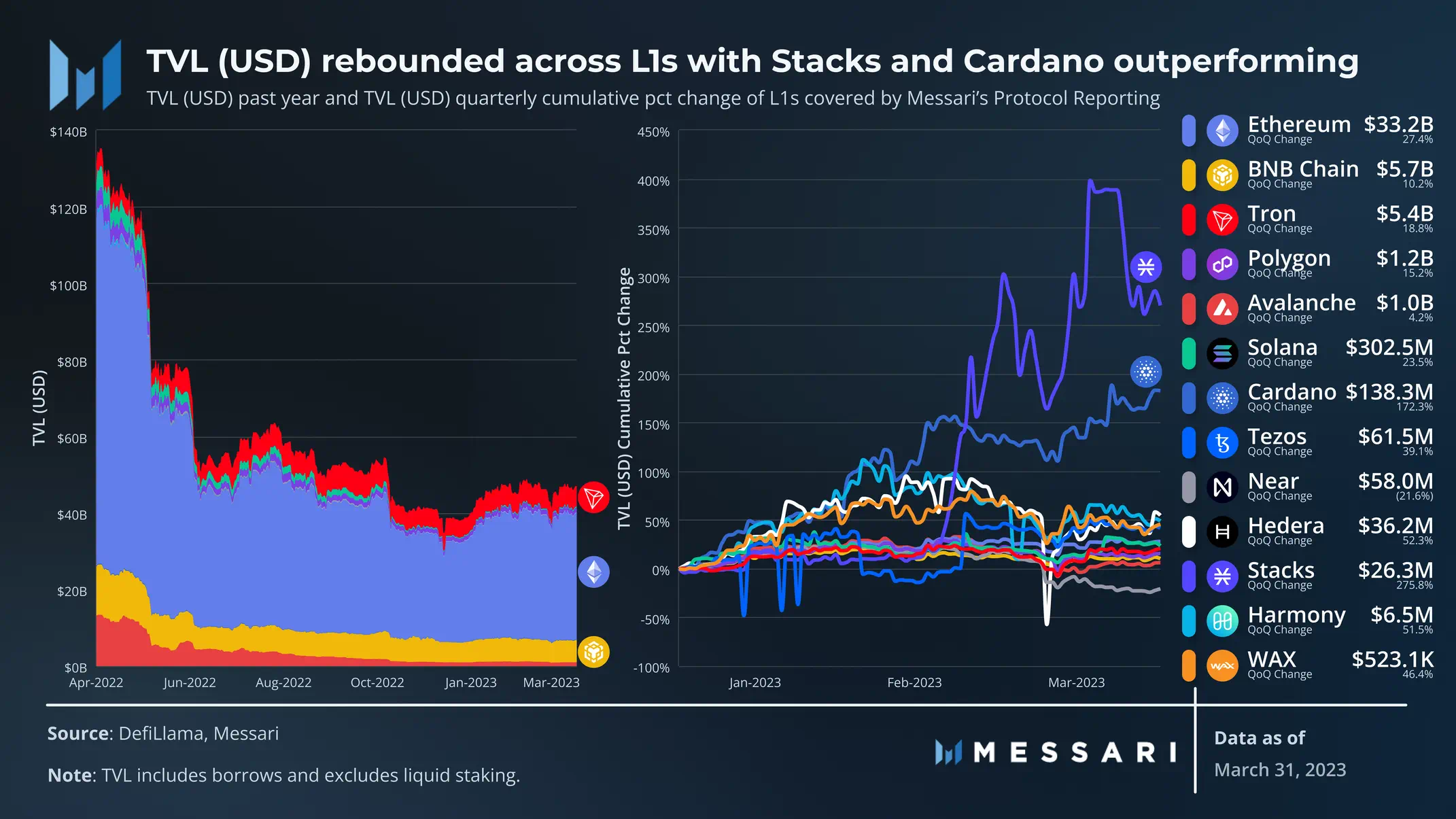

正如在市场反弹期间所预期的那样,以美元计算的TVL也在增长。对于大多数特色网络,市值的季度变化大于TVL的变化。这种关系可能表明,TVL的增长更多的是由于价格升值而不是净资本流入。

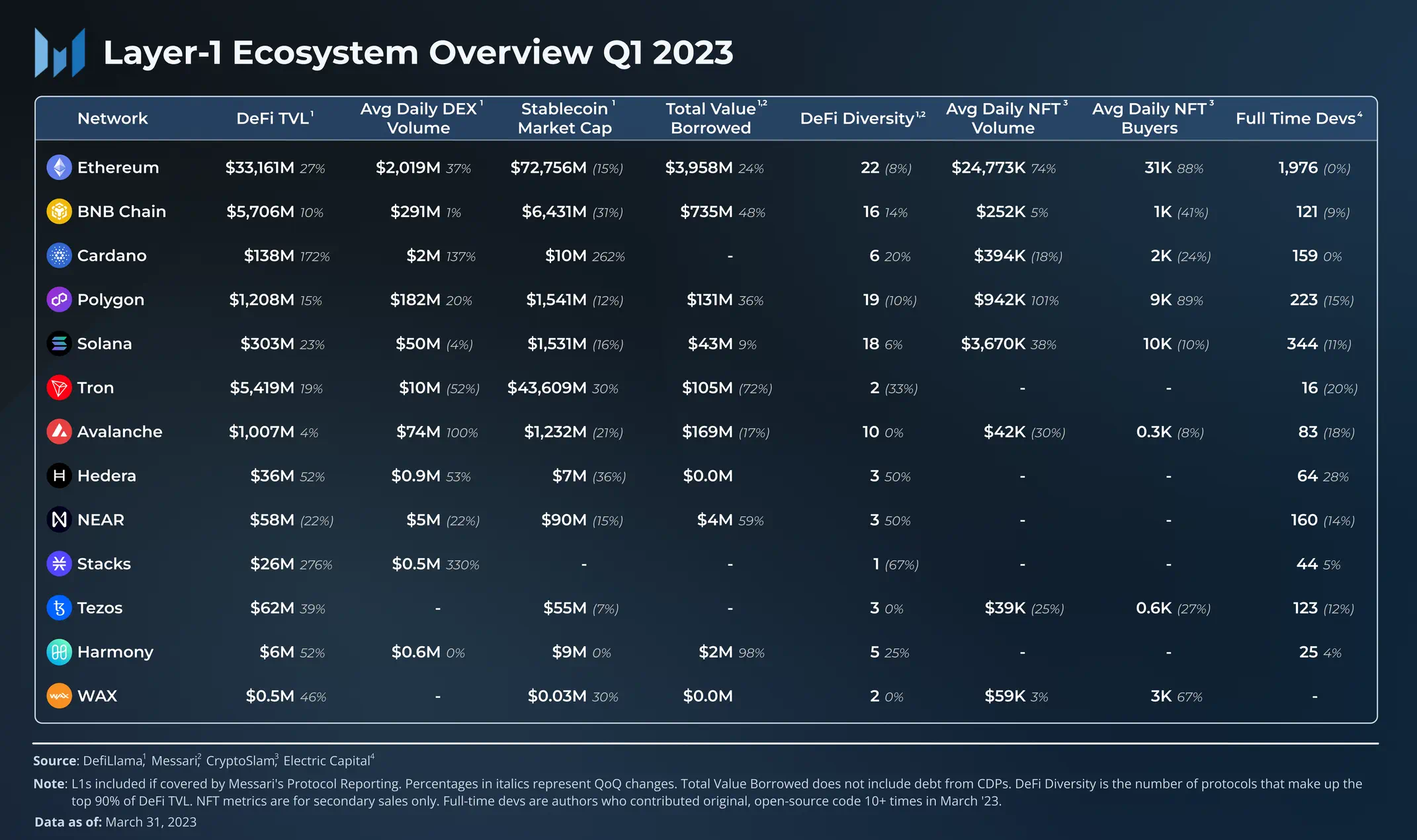

尽管如此,Ethereum仍然是TVL的主导者,其次是BNB Chain和TRON。Stacks和Cardano的表现超过了这群人,分别增加了276%和172%。Stacks TVL大约从2月17日到22日大幅增加,与STX的价格升值相吻合。Cardano的TVL在整个季度上升得更加稳定,并受益于几个稳定币的推出,下文将进一步详述。

NEAR是一个例外,其有形资产负债率在整个季度都在下降。22%的季度降幅主要发生在美元兑日元贬值期间,详情见下文。

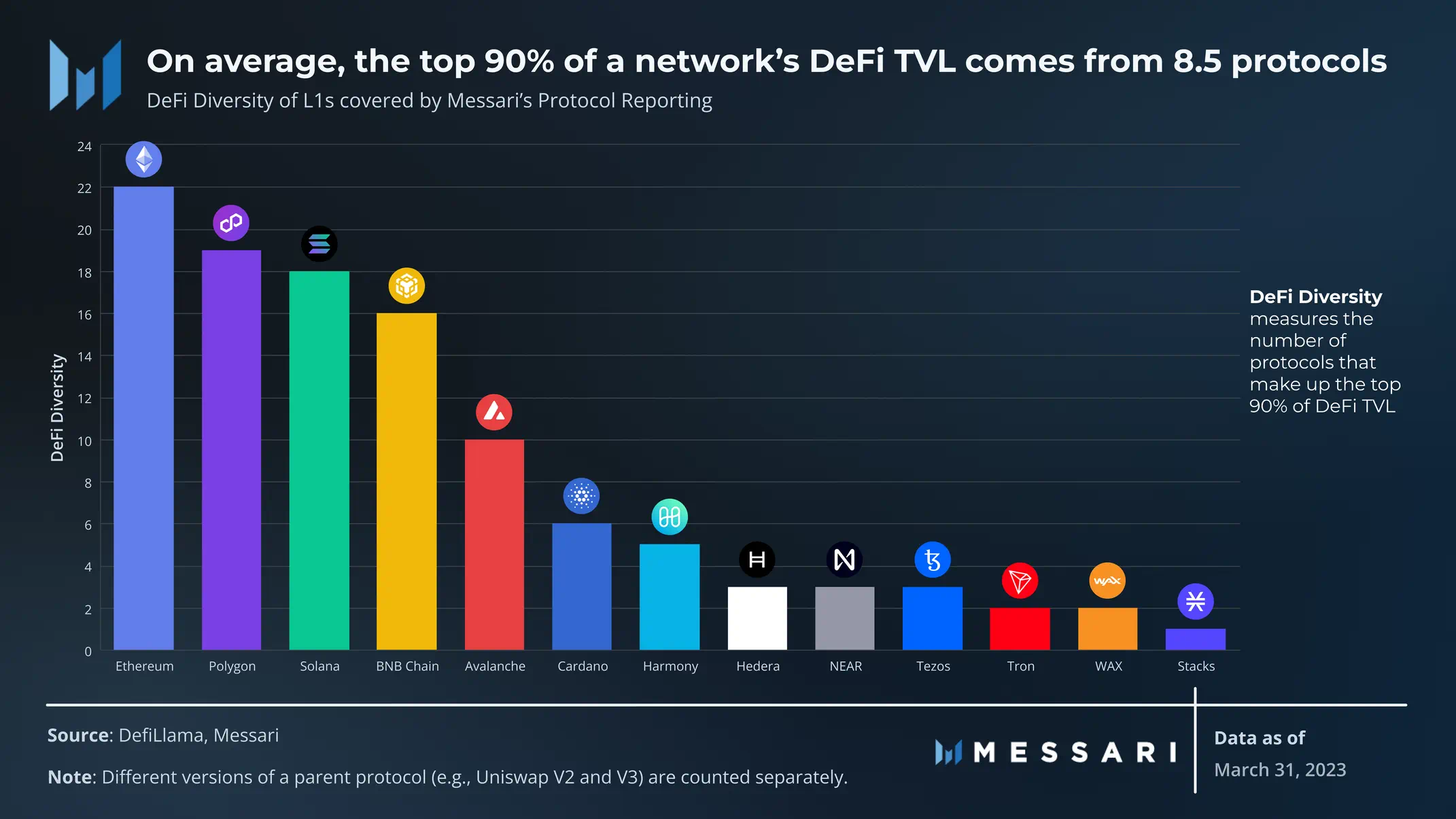

DeFi多样性衡量构成DeFi TVL前90%的协议的数量。更多的TVL在协议间的分布减少了由不利事件(如漏洞或协议迁移)导致的广泛的生态系统传染的风险。

以太坊在DeFi多样性中获得了22分,其次是Polygon(19),Solana(18)和BNB Chain(16)。这个排名与TVL的排名大致相似,一个明显的例外是TRON。TRON的TVL排名第三(54亿美元),但其中超过70%是在JustLend。此外,JustLend的TVL被三个独特钱包所支配。

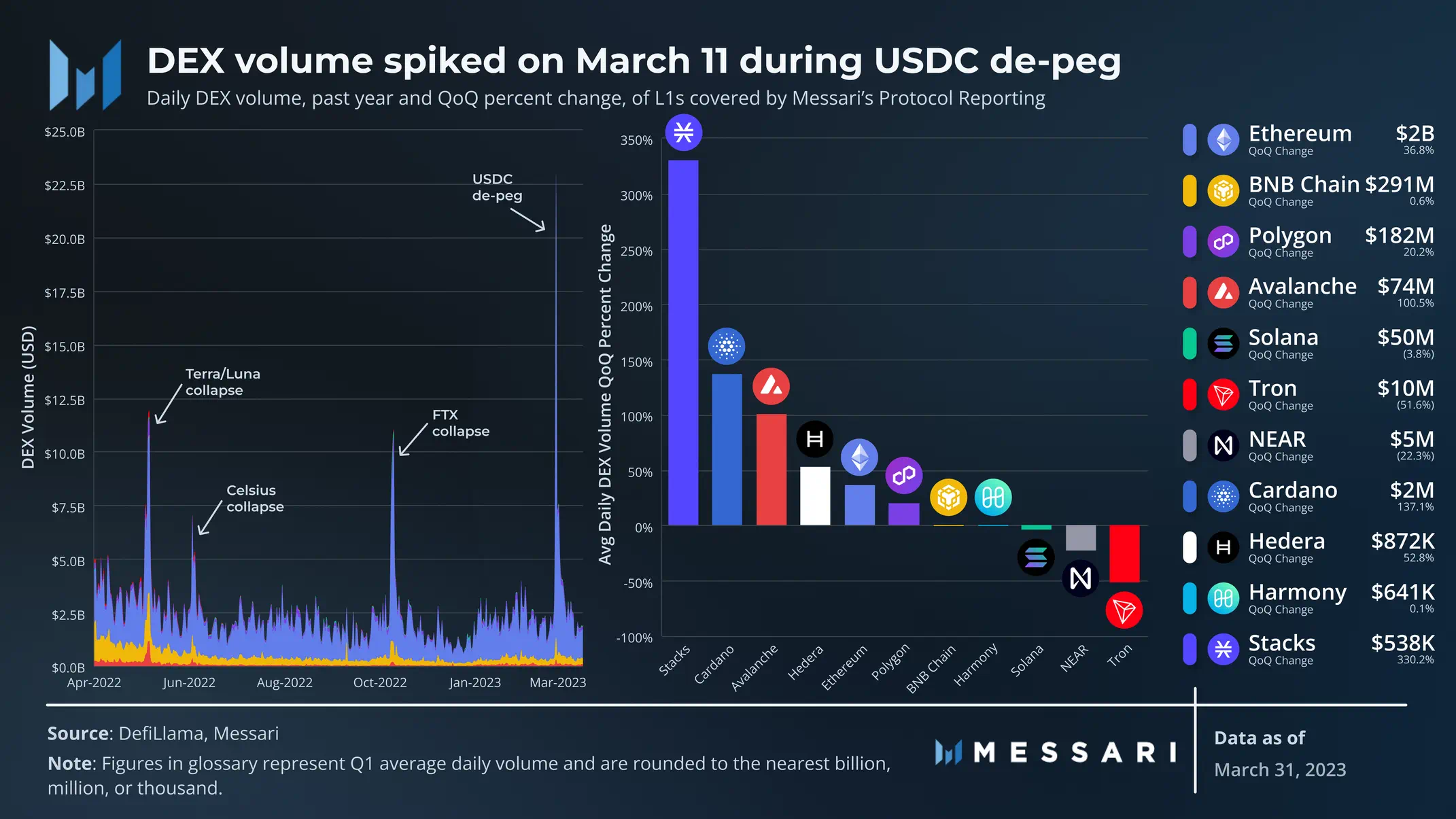

大多数特色网络的日均DEX交易量在季度上有所增长。与TVL一样,Stacks和Cardano的环比增幅最大,分别为330%和101%。3月11日,在USDC贬值期间,DEX日交易量激增,以太坊的交易量超过200亿美元。这个峰值几乎是以前在Terra/Luna、Celsius和FTX崩溃期间发生的年度峰值的两倍。

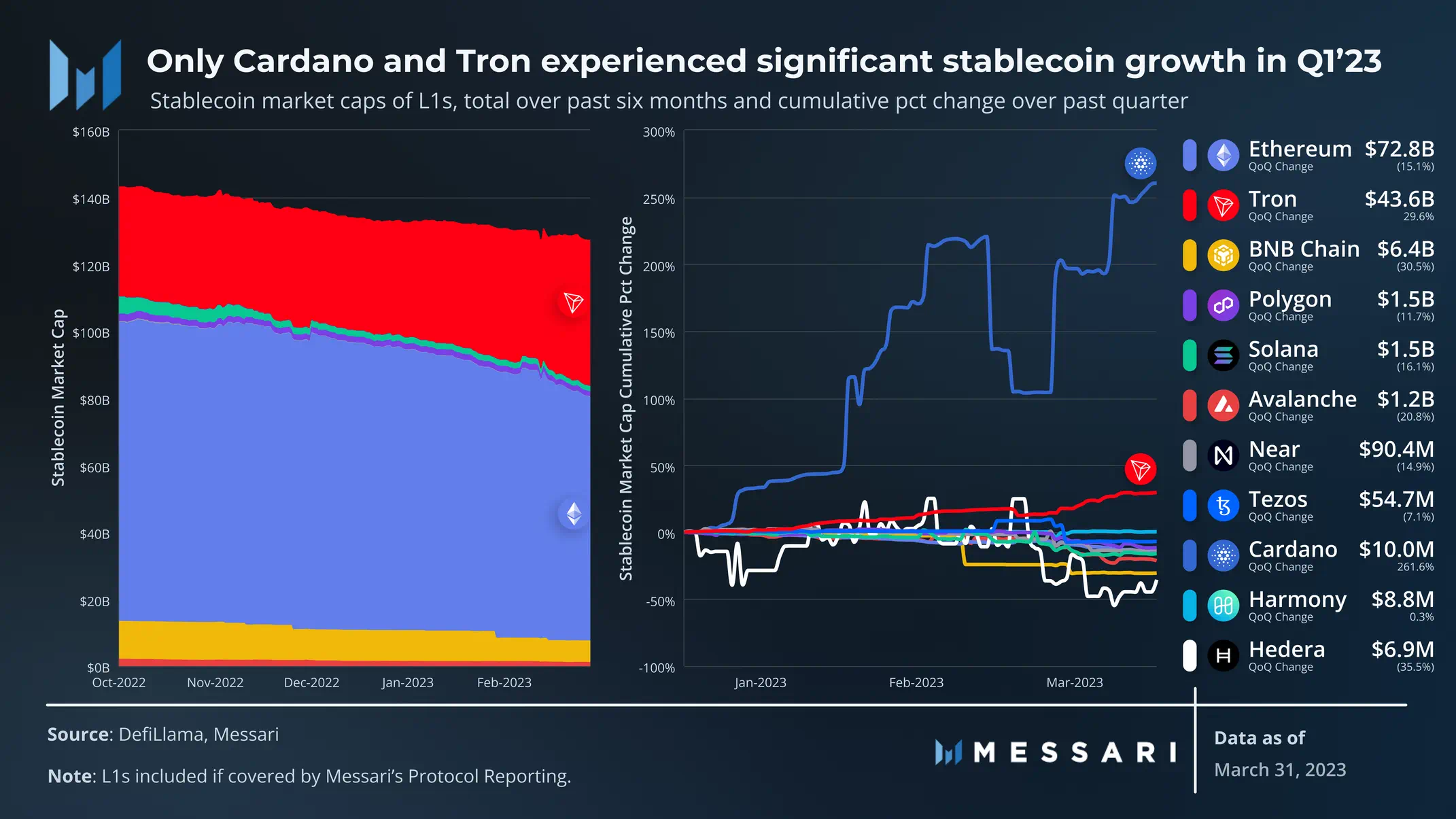

作为一个整体,稳定币市值在过去的一个季度继续稳步下降,其中有几个大型的稳定币相关事件:

- 硅谷银行的挤兑导致USDC在3月10日至3月13日暂时depeg,达到约0.87美元的低点。从3月10日到季度末,USDC的所有链的市值下降了24%。

- 2月13日,监管机构指示Paxos停止发行Binance USD(BUSD),这在当时是继USDC和USDT之后第三大最受欢迎的稳定币。从2月13日到季度末,BUSD在所有链上的市值下降了52%。

以太坊、Polygon、Solana、Avalanche和Hedera都有原生USDC的发行。他们受到了USDC流出的负面影响,USDC在被剥夺之前是每个链上的顶级稳定币。同样,BUSD是BNB链上的主要稳定币,导致其稳定币市值环比下降31%。这是特色网络中最大的季度跌幅,除了Hedera,它只使用USDC,季度跌幅为36%。

上述事件导致一些BUSD和USDC持有者交换到USDT,从2月13日到季度末,USDT在所有链上的市值增加了17%。 TRON是这次迁移的最大受益者,因为TRON的主要用例之一已经成为持有和转移USDT。其稳定币市值环比增加了30%。

只有Cardano的稳定币市值环比增幅更大,达到262%。Cardano没有任何USDC、USDT或BUSD,因此没有受到上述事件的影响。Cardano的市值最高的两个稳定币,IUSD和DJED,分别在22年第四季度和23年第一季度推出。他们的持续增长将对Cardano的生态系统的实力至关重要。

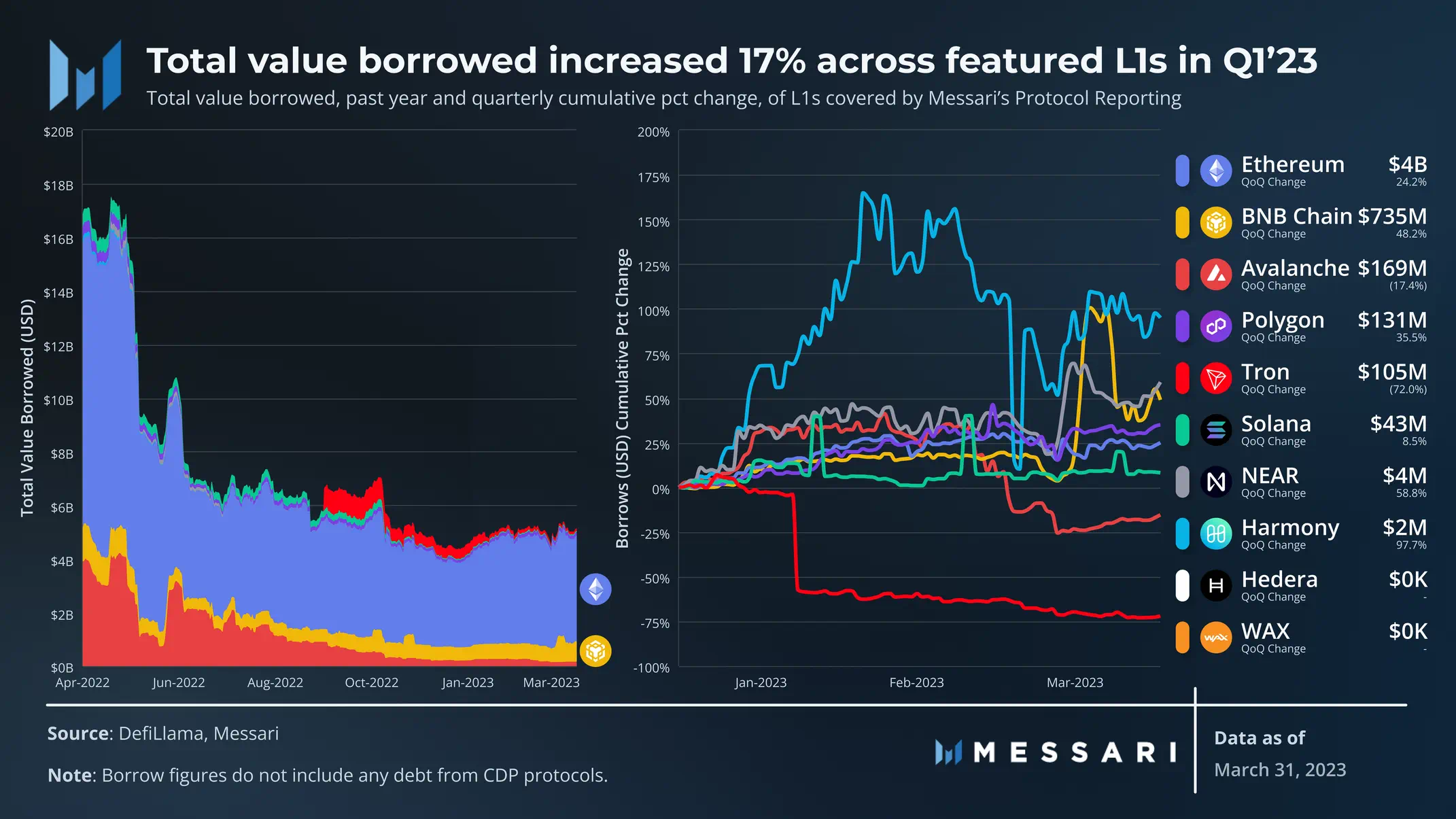

借款总价值指标为网络的DeFi活动提供了额外的背景。虽然大量的借贷可能导致更多的不稳定的清算,但借贷通常表明用户信任的债务和协议赚钱的地方(从清算和借贷费用)。请注意,DefiLlama在其借款数字中不包括CDP债务。因此,Cardano、Stacks和Tezos被排除在本分析之外,因为它们的DeFi债务全部或大部分来自CDP协议。

在所有特色网络中,借贷的总价值按季度增长了17%。与TVL和DEX量一样,以太坊仍然是最主要的网络,接近40亿美元,其次是BNB链,7.35亿美元。与这些指标不同的是,Avalanche完成了对Polygon的领先,尽管整个季度的差距有所减少。

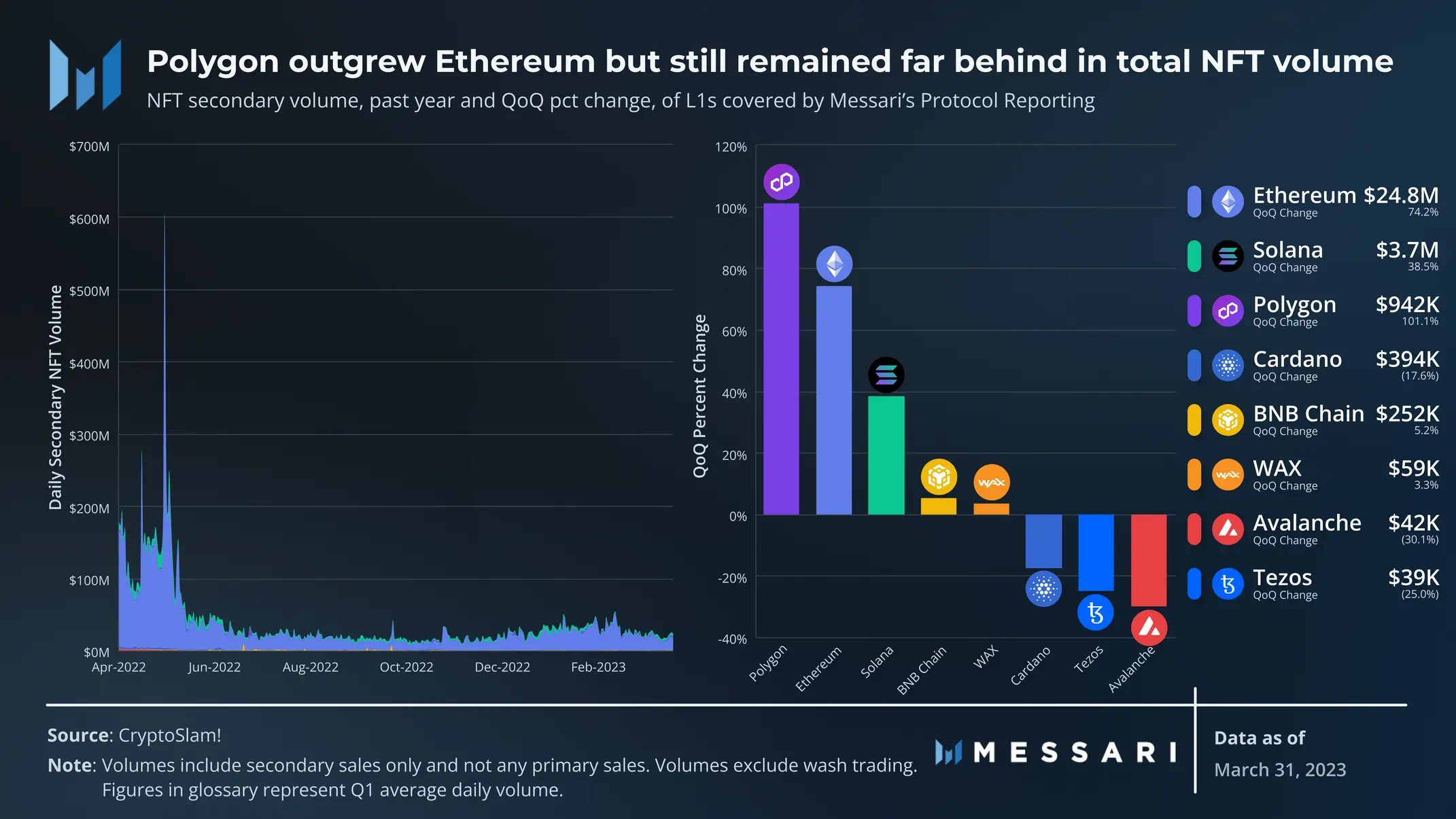

NFT

尽管gas费用较高,但以太坊仍然是NFT活动的最主要家园。 Blur在23年第一季度确立了自己在以太坊市场交易量方面的主导地位,通过其代币发行和2月中旬的空投获得了强大的立足点。根据hildobby'的Dunedashboard,其平均每周交易量份额从31%增加到59%。只有Polygon的日均交易量在季度上超过了以太坊,季度上增加了101%。

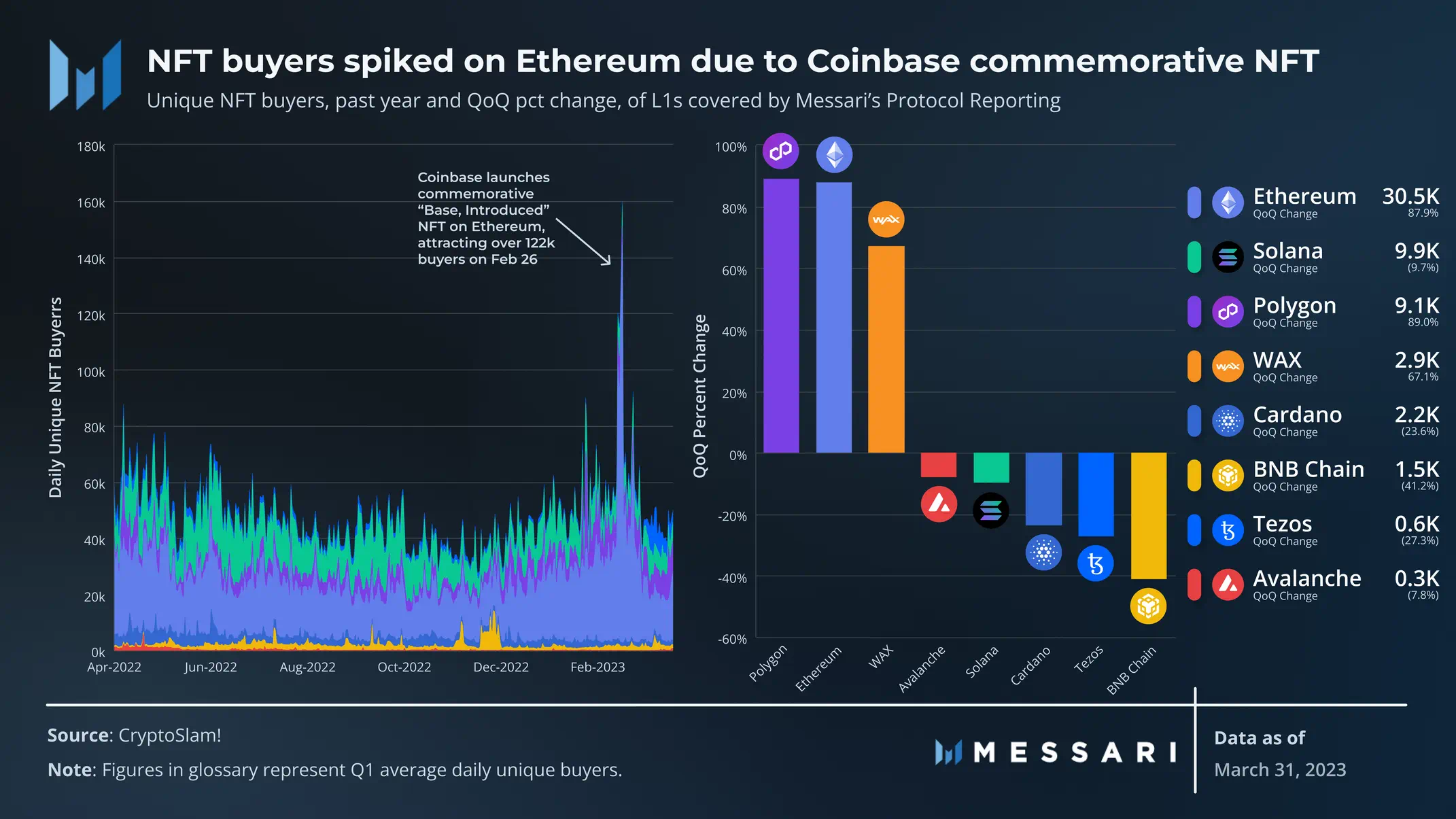

虽然以太坊在每日独特的NFT买家方面也处于领先地位,但它与其他链之间的差距在这个指标上比在数量上要小。以太坊的日均独立NFT买家环比增长了88%。Coinbase推出以太坊上的纪念性NFT接近2月底,庆祝其Base L2的宣布。这个 "Base,Introduced "系列,免费铸造了几天,在2月26日达到了超过12.2万个独立买家的高峰。

再次,只有Polygon的日均独立买家数量超过了Ethereum,季度增长了89%。

虽然其日均数字环比下降,但Tezos的独特NFT买家在本季度末附近推出免费的开放版迈凯轮F1收藏后的一周内,平均增加到超过10,000人。

开发者

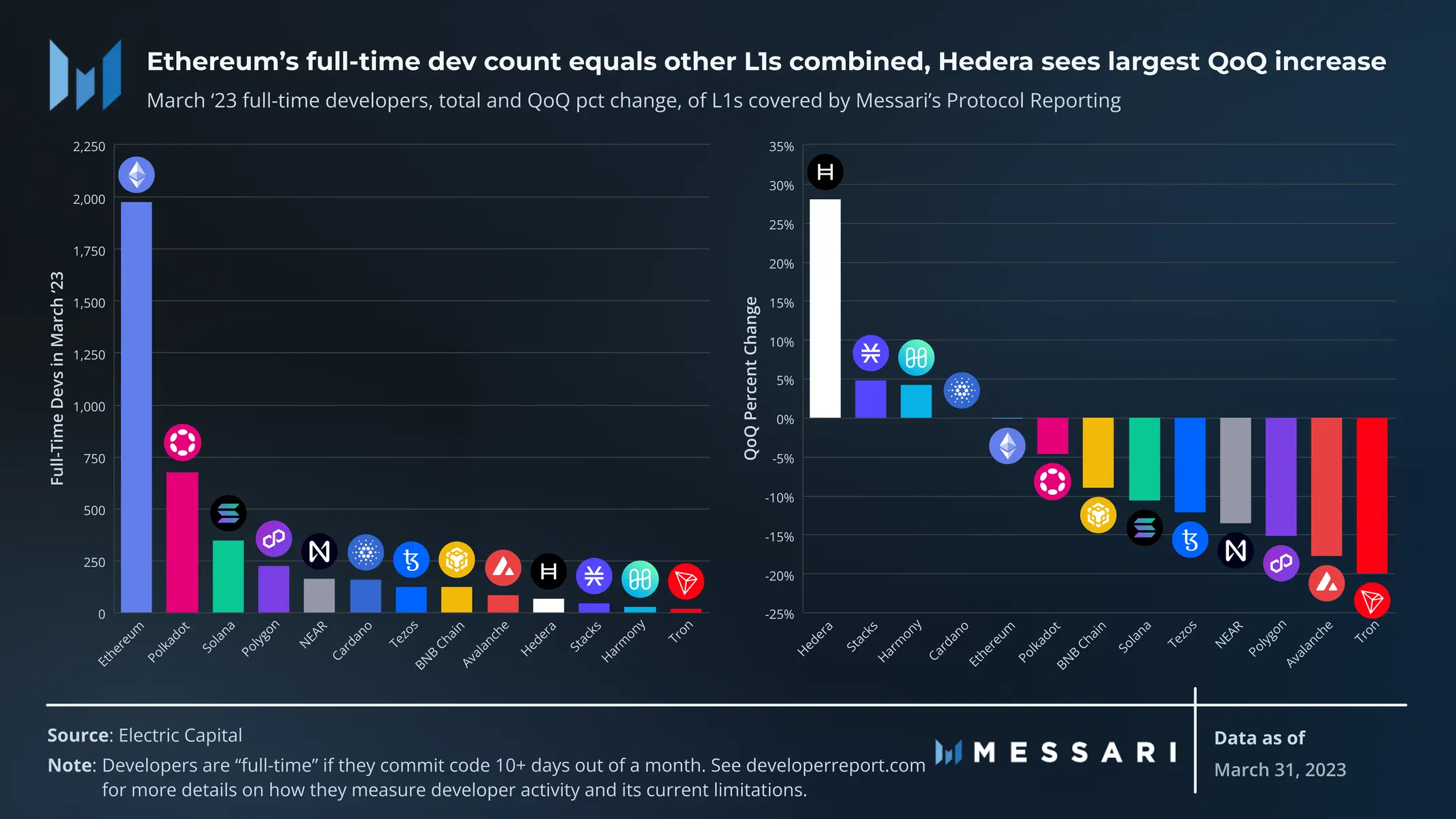

开发者数据总是不完美的,但Electric Capital的开发者报告为衡量开发者活动设定了最佳标准。它将开发者衡量为向生态系统贡献原创性开源代码的作者,将全职开发者衡量为在一个月内有10天以上时间从事这项工作的人。

在整个特色网络中,全职开发人员(devs)季度下降了4%。以太坊只下降了0.1%,仍然是开发者的顶级生态系统,差距很大。以太坊的全职开发者人数为1,976人,几乎相当于所有其他特色网络的总和。Hedera的全职开发人员数量在特色网络中增加最多,季度增长28%,达到64人。