Nansen 解码 CEX 格局:信任危机与破局之路

尽管交易所努力变得更加透明,但它们仍必须遵守更高的标准。储备证明和保护基金是改进措施,但不能保证安全。成功的交易所需要始终为用户提供最好的功能,同时通过提高透明度、保护基金和参与生态系统来建立信任。

原文作者:Osgur Murphy O Kane、Frank Fu、Yohji Van Weert

原文来源:nansen research

编译:Luffy,Foresight News

关键要点

- FTX 的崩溃和客户资金的流失严重影响了加密用户对中心化交易所(CEX)的信任。用户现在要求交易所提供更多的透明度和保护措施。

- 许多交易所开始提供资产储备证明。币安和 Bitget 等交易所增加了保护基金。请注意,如果没有负债明细,这些并不能保证交易所的偿付能力。

- 币安在市场上一直保持着主导地位,但它并不是 FTX 退出市场后的唯一受益者。继 FTX 之后,Bitget 的衍生品交易量显著增长,而币安和 OKX 则继续维持着在衍生品业务领域的有利地位。

- FTX 崩盘后,交易所平台币 MX、BGB 和 OKB 价格表现强劲。

- 在竞争激烈环境中,成功的交易所将优先考虑安全性、透明度、用户信任和生态系统建设。同时,满足用户的需求、提供强大的功能集以及出色的用户体验也很重要。

近期 CEX 格局一览

FTX 是 CeFi 的典型代表,得到了诸多知名人士的认可,甚至赞助了体育场馆。然而在幕后,该交易所一直在将客户资金与其做市商 Alameda 混在一起,致使客户存款亏损 40 亿美元,并最终申请破产。FTX 事件引起了整个行业的冲击波,人们对中心化交易所的信心直线下降。本报告旨在研究 FTX 之后的 CEX 格局以及我们看到的总体趋势。

重新关注信誉

FTX 事件严重损害了用户对 CEX 的信任。从那时起,用户要求交易所提高透明度,重点放在储备证明和保护基金上。

储备证明

许多交易所开始提供储备证明(PoR)以应对信任危机。储备证明是指 CEX 公开声明其储备资产的行为。这通常通过独立审核来完成,其目的是提供透明且可验证的证据,证明交易所有足够的资产储备来支付客户存款。

虽然这是朝着正确方向迈出的一步,但 PoR 并不能保证交易所在没有相应的负债明细情况下的偿付能力。责任证明(A Proof of Liabilities)将是一种更有说服力的方式,但它是链下的,需要独立审计。而且审计本身已被证明是有问题的,FTX 在崩溃前也进行过审计。

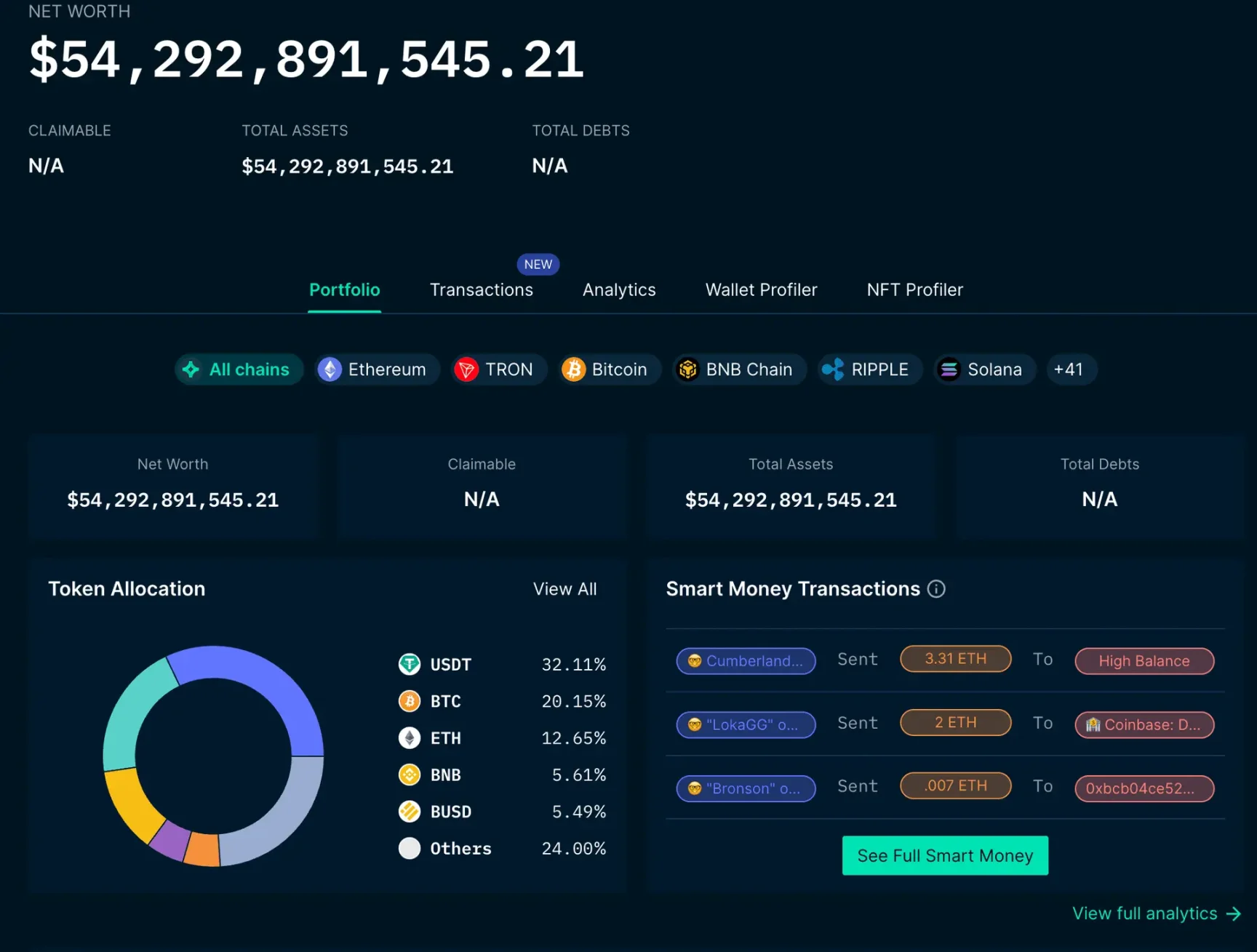

以下是 Nansen 上币安储备证明的示例:

来源: Nansen

Nansen 关于交易所储备证明的更多数据,请查看。

保护基金

保护基金的目的是在客户资产丢失的时候提供补仓。通过建立保护基金,交易所旨在让他们的客户相信,如果发生黑客攻击,交易所将有资金来支付存款(只要资金规模超过黑客攻击的规模)。这种方案可以被视为客户存款的超额抵押。

在保护基金之外,实施风险管理的最佳实践,例如在多个地址分散存储资金,对于有效减轻各种黑客攻击的影响也至关重要。FTX 崩盘后,币安将其基金的美元价值从 7.35 亿美元增至 10 亿美元。同样,Bitget 将其保护基金从 2 亿美元增加到 3 亿美元。

下表列出了业内最大的交易所保护基金。值得注意的是,在撰写本文时,币安和 Bitget 是仅有的两家公开了保护基金钱包地址的中心化交易所:

储量证明应该成为交易所行业的最低标准,但是,如上所述,这些都是交易所的积极指标还不足以保证其偿付能力。

CEX 的格局变化

总交易量

币安保持了相对稳定的交易量,以 FTX 暴雷为分界点,之前 6 个月的月均交易量为 4700 亿美元,之后 5 个月的月均交易量为 4284 亿美元。这意味着币安交易量下降了大约 10%,保持相对稳定。请注意,交易量可能是衡量交易所成绩的重要指标,但这个指标也可以通过对敲交易等方式进行操纵。

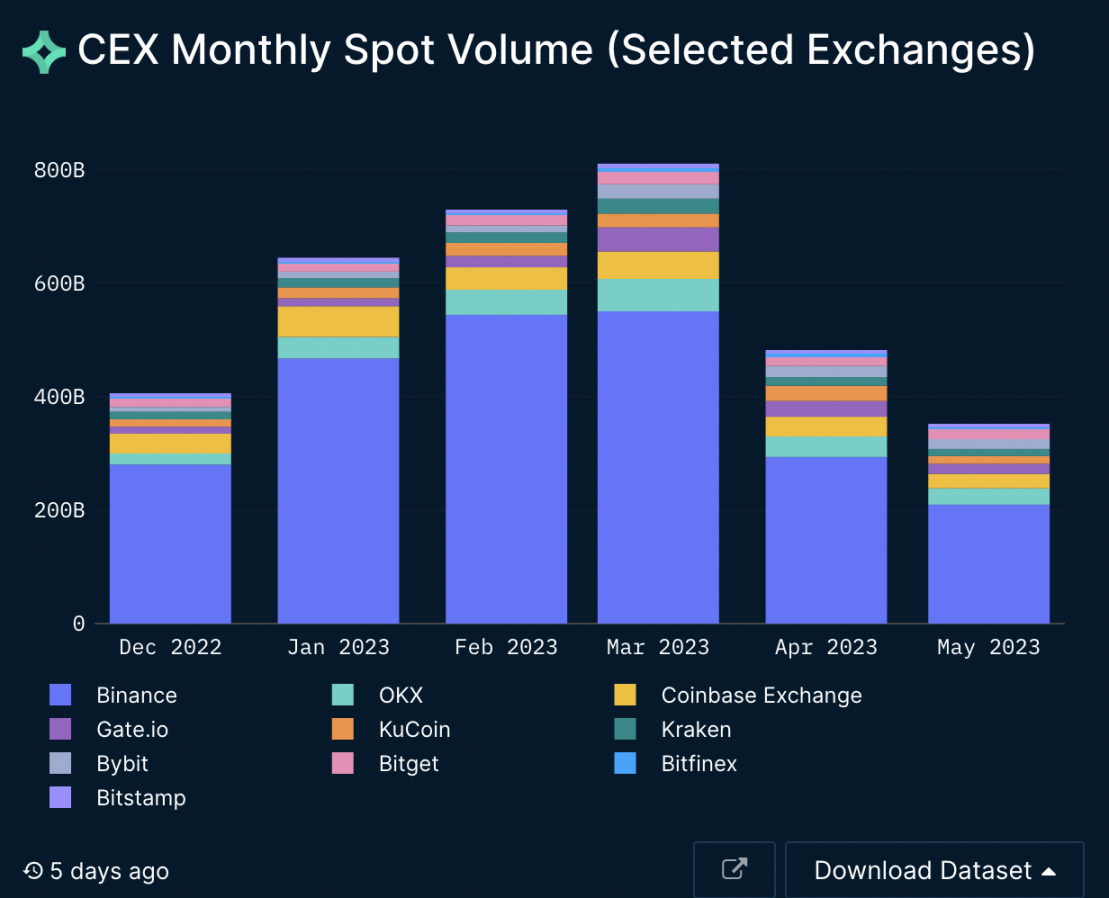

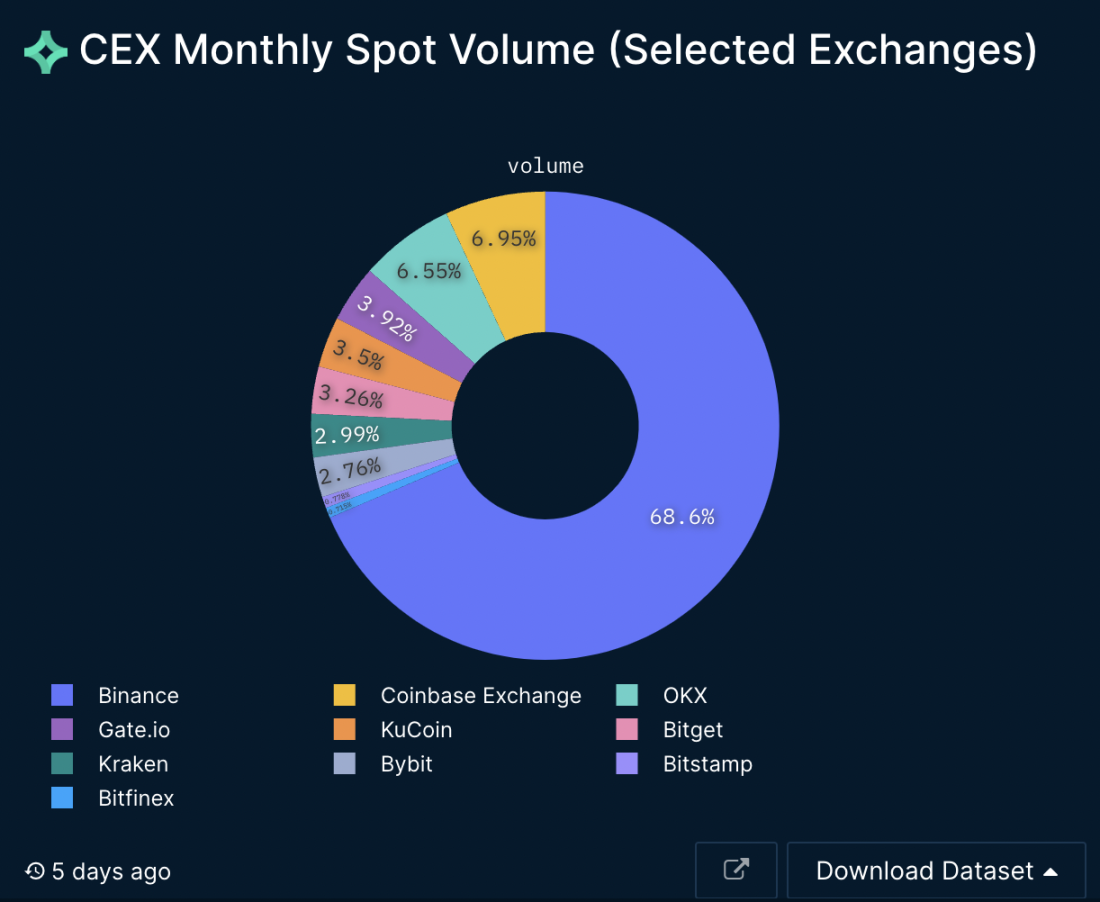

以下是 FTX 事件后几个月内 10 家选定交易所的月交易量。请注意,这并不代表整个行业,而是受用户欢迎的、有一定名气的交易所。

来源: Nansen

来源: Nansen

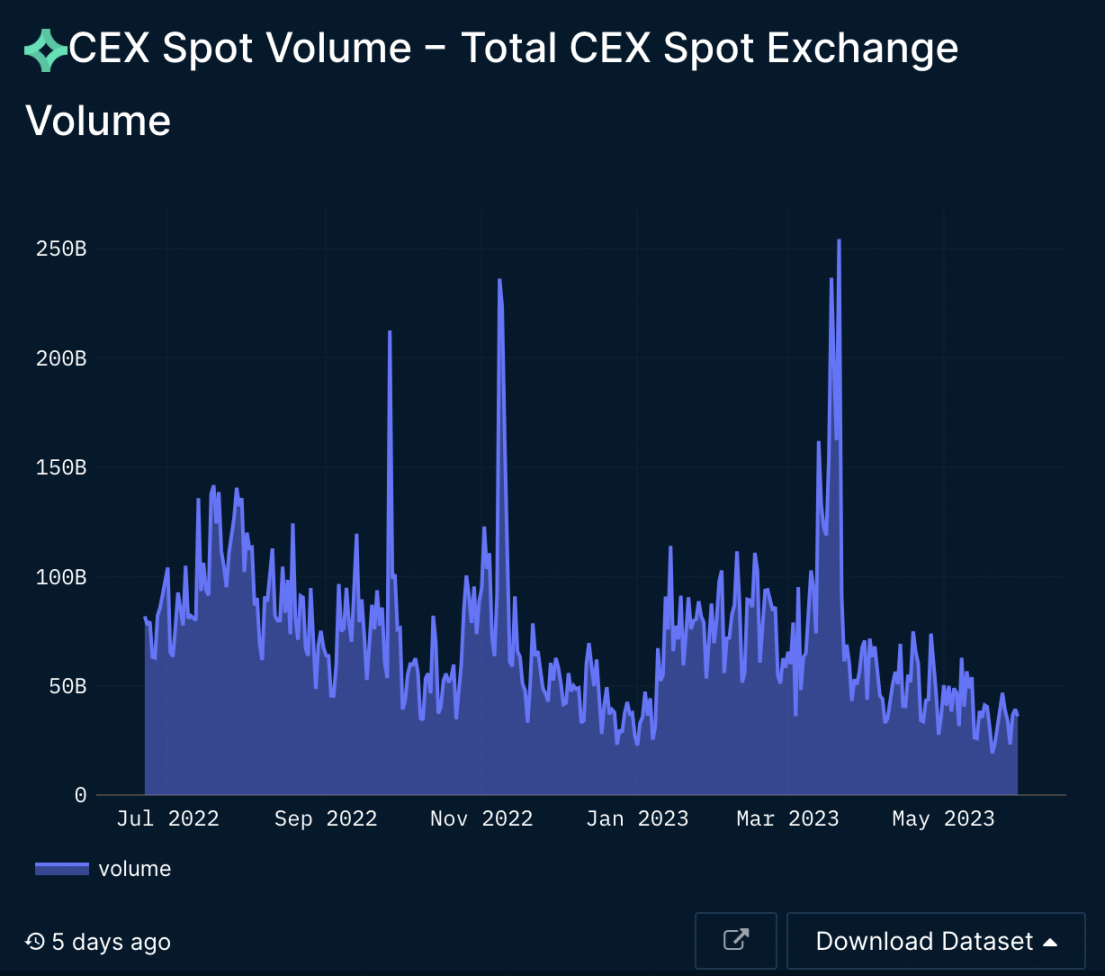

现货交易量

来源: Nansen

数据显示,在 FTX 崩盘后的 6 个月内,现货交易量略有下降。3 月下旬的大幅飙升可归因于 Arbitrum 空投狂潮。大多数交易所的现货交易量都受到了冲击,Bybit 和 Kraken 是例外,它们采取了措施设法增加了交易量。

与此同时,同期 DEX 交易量保持相对稳定。这可能是由于 FTX 崩溃后人们对中心化交易所的信任度下降,以及监管的进一步不确定性。

数据截至 2023 年 5 月 31 日

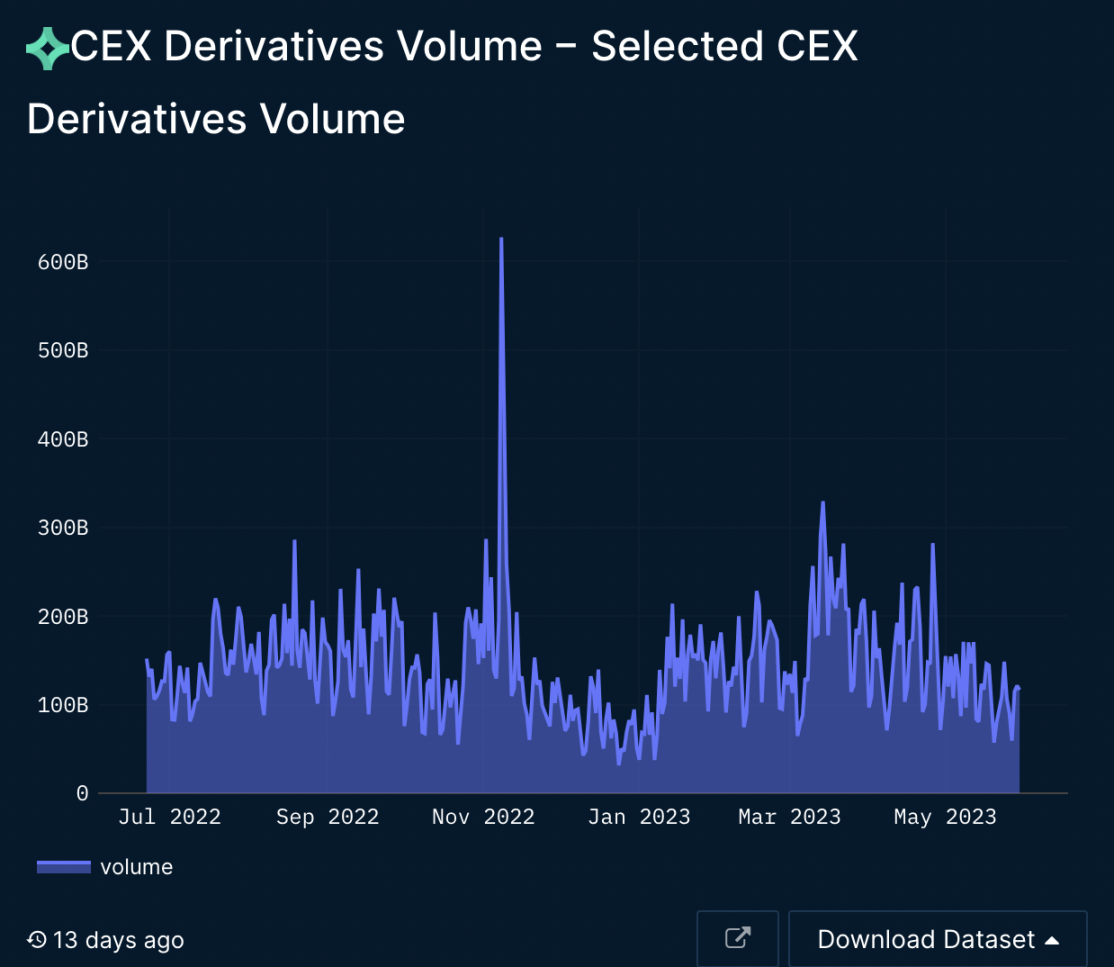

衍生品交易量

请注意,这并不代表整个行业,而是一些受用户欢迎的交易所。

来源:Nansen

加密衍生品交易量出现小幅下滑。交易量在 11 月初 FTX 崩盘后出现飙升,随后普遍下跌。但是,自今年 1 月中旬以来,交易量已经恢复并保持在崩盘前的水平。

数据截至 2023 年 5 月 31 日

FTX 最初以其领先的衍生品业务而闻名。衍生品交易量在顶级 CEX 中有所下降,但 Bitget 除外,他们在 FTX 之后的 6 个月内衍生品交易量反而实现了增长。

在 FTX 崩盘后的一段时间内表现相对较好的交易所包括:

- Bitget

- Bybit

- 币安

总体而言,Bitget 在设法获取更多交易量方面表现出色。Bybit 和币安出现小幅下滑,但总体上保住了大部分交易量(并扩大了市场份额),而其他交易所的跌幅则更大一些。这也可能是因为加密熊市下交易活动普遍下降的趋势。

上线代币种类

不同的交易所采用不同的上市策略。例如,币安只上线那些在其他地方表现出相当大市场热度和交易量的项目。相比之下,Gate.io 采取了更为宽松的方式,并上线了大量尚未上市项目的代币进行首次交易所发行(IEO)。

自 FTX 崩溃以来,一些交易所对用户的需求和市场趋势更加敏感。我们以 BRC-20 为例,它在推出后的 3 个月内增长到 10 亿美元的市值。

首批上线 BRC-20 的四家交易所是 Gate、Bitmart、Digfinex 和 Bitget。

- Gate.io:5 月 8 日上线 ORDI

- Bitmart:5 月 8 日上线 ORDI

- Digfinex:5 月 9 日上线 ORDI

- Bitget:5 月 10 日上线 ORDI

快速上线新代币是满足用户不断变化的需求的关键,许多交易者可以从新代币中获益。但是,交易所必须在保护用户免受诈骗的同时权衡上市币种。这对于维护交易所的声誉很重要,这也是 Coinbase、币安和 Kraken 等最大的交易所对上市采取更保守策略的原因。然而,上线代币慢可能会给交易所带来不利影响,例如错过热门代币的交易量和最近的 memecoin 浪潮等。

合规性

即将出台的针对 DeFi 和加密货币的法规可能会给交易所带来一些重大挑战。SEC 主席 Gary Gensler 认为几乎所有代币都是证券,这或将导致许多交易所无法在美国运营。如果美国采取这一官方立场,可能会在全球范围内为 CEX 带来严峻的问题。

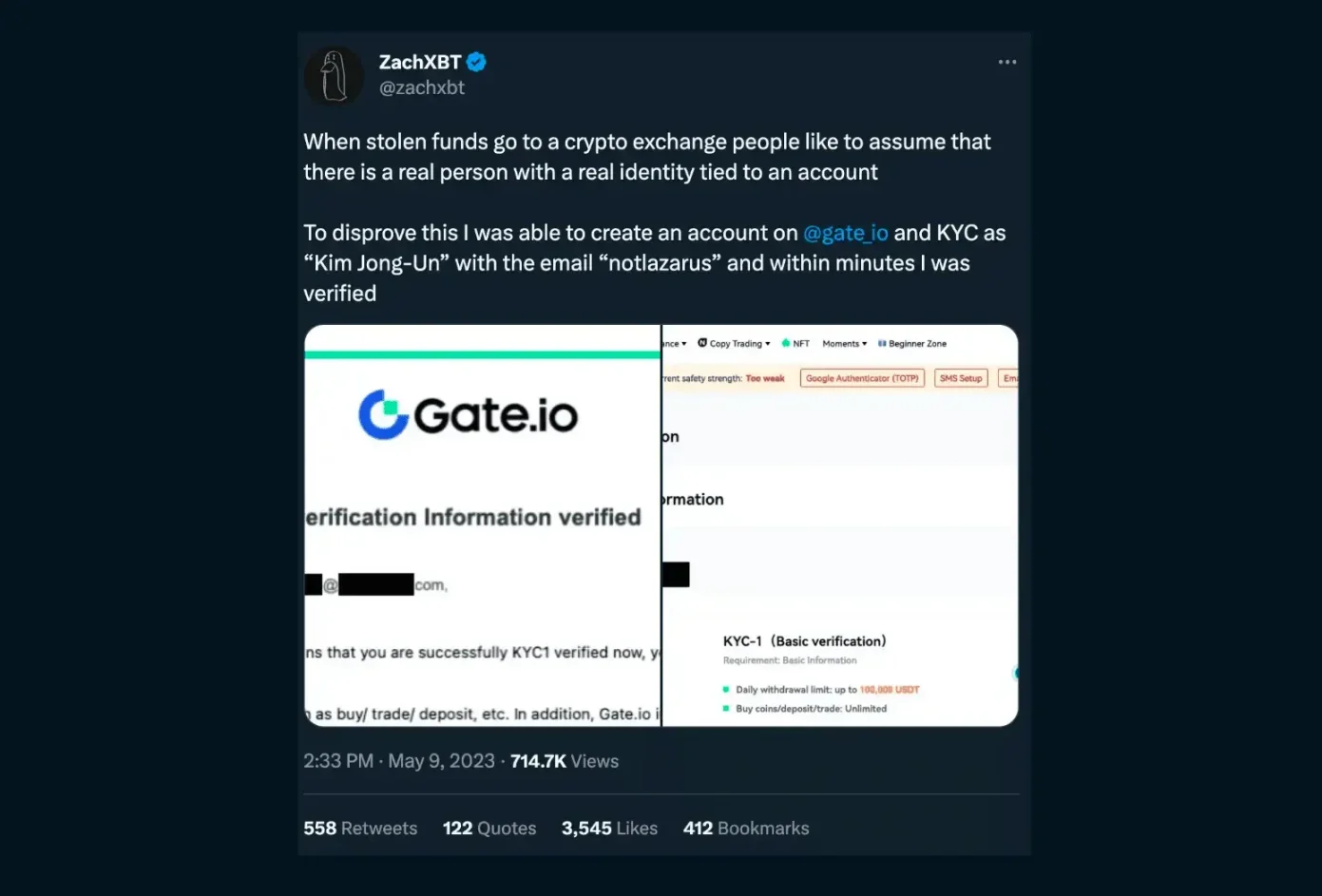

交易所对 KYC 和反洗钱措施也有不同的要求。这些对于交易所的合法性以及确保其能够在各个司法管辖区继续运营非常重要。此外,被发现因保护措施不足而助长犯罪活动的 CEX 会名誉受损。一个例子是 zachXBT,他声称使用与朝鲜黑客组织 Lazarus 有关联的电子邮件注册了一个名为「Kim Jong-Un」的 Gate.io 帐户。

来源:推特

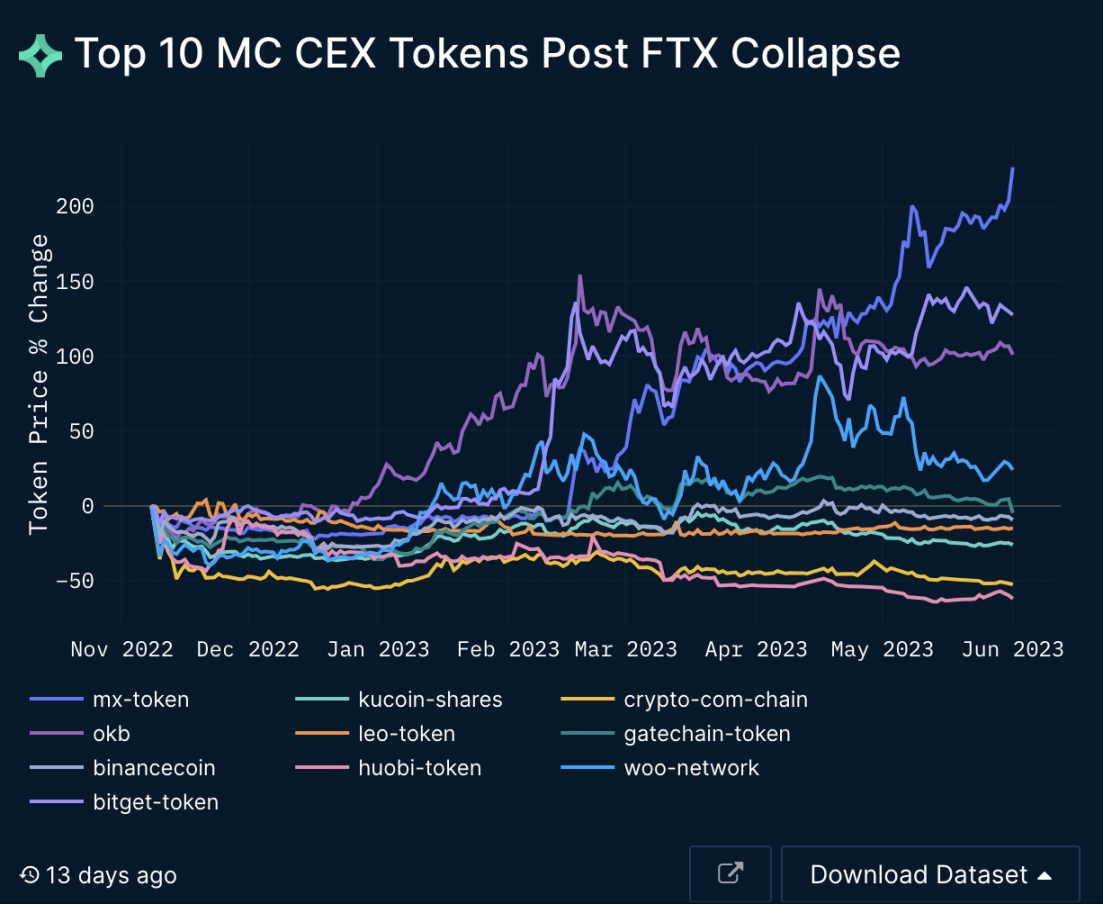

平台币

一些交易所推出了自己的平台币来激励他们平台上的用户。下图显示了市值排名前 10 的平台币及其在 FTX 崩盘后的表现。表现突出的是 MX、BGB 和 OKB,这三种代币在熊市中表现非常强劲,并保持在历史高位附近。

来源:Nansen

MX

MX 为交易所的用户提供额外的实用性和收益。此外,MEXC 每季度将其利润的 40% 用于回购和销毁 MX,以将代币的流通供应量保持在 1 亿枚。

BGB

BGB 的实用性涉及通过降低费用、获得独家产品等来改善 Bitget 的用户体验。预计 Bitget 将在不久后为 BGB 推出回购和销毁计划。在这里阅读更多信息。

OKB

OKB 也是平台上众多产品和福利的访问凭证。它根据「季节性市场和经营业绩」,每个季度进行一次回购和销毁。在上一份报告中,他们在 3 个月内回购和销毁了相当于 1.77 亿美元的 OKB。

回购和销毁对代币价格的影响是有争议的,有人认为它没有创造任何价值。然而,凭借稳定的现金流,回购的购买力可能有助于更强劲的代币表现。

BNB

BNB 是迄今为止市值最大的 CEX 代币。它是 BNB Chain 的 Gas 代币,也可以解锁币安的各种功能和权益。BNB 有一个销毁机制以保持大约 1 亿 枚的供应量,销毁量取决于 BNB 的价格和本季度 BNB Chain 上生成的区块数量。

数据截至 2023 年 5 月 31 日

上表显示了 CEX 平台币从去年 12 月至今年 5 月 31 日的市场表现。MX、WOO 和 BGB 的表现都非常出色,而 HT 的跌幅最为明显。

业绩记录

交易所的业绩记录对其合法性很重要。事实上,大多数 CEX 在都经历过黑客攻击,其中一些甚至一蹶不振。自 2012 年以来,黑客攻击导致的损失超过 28.5 亿美元。自从 FTX 崩溃以来,没有一家顶级交易所直接遭到黑客攻击。但是,黑客事件还是经常发生,包括:

- GDAC 于 2023 年 4 月遭到黑客攻击,损失 1300 万美元。

- Bittrue 于 2023 年 4 月遭到黑客攻击,损失 2300 万美元。

CEX 仍然容易受到黑客攻击,这使得强大的风险管理和保护基金比以往任何时候都更加重要,以确保客户不会在不可预见的情况下遭受损失。

CEX 的最新趋势

CEX 也越来越多地投入到 Web3 产品的开发。例如,Coinbase 不仅提供托管钱包服务,还计划推出在 OP 堆栈上运行的 L2(Base)。币安显然已经推出了 BNB Chain,并且非常积极地投资于更广泛的生态系统。同样,Bitget 推出了 MegaSwap,这是一种 DeFi 聚合器,使用户能够方便地交换代币,类似于通常的 DEX。此外,鉴于 NFT 市场在上一轮牛市中取得的巨大成功,币安和 Coinbase 等主要交易所推出了自己的 NFT 平台,旨在获取部分 NFT 交易量和相关费用。

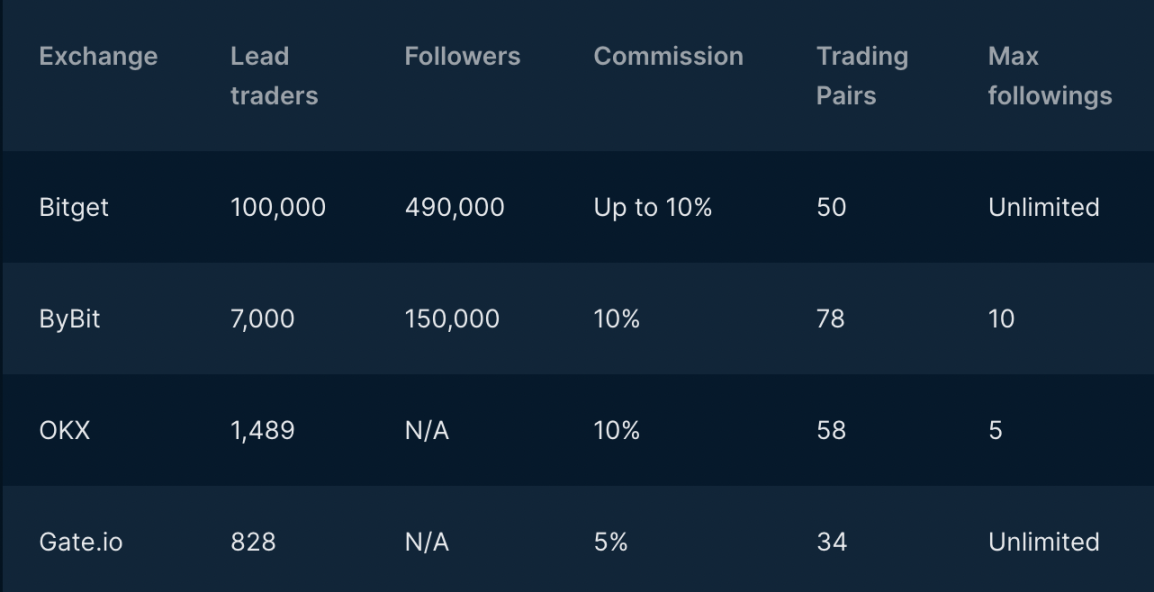

跟单交易

CEX 的另一个流行功能是跟单交易。它允许用户在平台上复制顶级交易者的策略。

与链上跟单交易的一个重要区别是,交易者需要明确授权交易所允许其他人复制他们的交易。相反,链上复制交易是无需许可的,任何人都可以从任何地址复制交易策略。

提供跟单交易的一些交易所是:

- Bitget

- ByBit

- OKX

- Gate.io

上述交易所提供现货和期货交易的跟单交易服务。

根据官方数据,Bitget 的跟单交易有超过 10 万名带单交易员和 49 万名跟单交易员。带单交易员可以通过分享他们的策略赚取高达 8% 的佣金,并且需要有特定的要求和申请流程。

Bybit 表示,已有 15 万名跟单交易员使用了他们的跟单交易功能,他们可以复制来自 7,000 多名交易员的策略。带单交易员可以按照 7 天赢率、3 周赢率和 7 天 PnL 排序,并有权获得跟单交易者产生的利润的 10%。可以自定义各种参数,包括资金大小、杠杆、止损和其他相关因素。

OKX 上有 58 种代币可供跟单交易,1,489 名带单交易员可供选择。费用与常规交易费用相同,带单交易者获得 10% 的利润分成。用户最多可以跟单五个不同的交易者。该功能提供点差保护,可设置最大投资金额。带单交易员每天最多可以进行 50 笔交易,并且只能以市价单平仓。

Gate.io 目前有 828 名带单交易员,他们收取跟单交易员产生的利润的 5%。

跟单交易时需要考虑的事项包括业绩记录、绩效指标、交易策略、风险调整和社区参与(关注者数量)。分散选择要复制的交易者以降低整体投资组合风险也被认为是一种不错的做法。

交易所生态业务

许多用户越来越期望 CEX 参与并为更广泛的加密生态系统做出贡献。

Coinbase

2023 年 2 月,Coinbase 宣布推出 BASE 测试网,这是一个在以太坊上使用 OP 堆栈构建的 Optimistic Rollup。它符合 Superchain 的愿景,其中将有许多使用 OP 堆栈构建的互连 Rollup。Coinbase 已与 Optimism 核心开发团队合作,并承诺在未来将排序器去中心化。这似乎表明 Coinbase 在链上和更广泛的生态系统中的进展。

币安

FTX 崩盘后,币安部署了 10 亿美元的「复苏基金」,为因市场动荡而陷入困境但其他方面表现良好的项目提供资金。截至 3 月,已有 18 个组织加入该基金,资金规模达到 11 亿美元。这表明交易所对更广泛行业的承诺和责任。

Bitget

今年 4 月,Bitget 宣布了一项专注于亚洲的 1 亿美元风险投资基金。它已开始扩展到加密生态系统,并于 2023 年 3 月收购了 Bitkeep。该交易所还与 fetch.ai 和 CORE DAO 合作,共同开发其生态系统。

谁会是赢家?

历史告诉我们,人们不会愿意「把鸡蛋放在同一个篮子」。不同的交易所实现不同的目的,并且根据全球监管的发展,可能存在一些大型的、地理上和法律上分散的交易所。积极为生态做贡献的交易所,理应获得更多用户的青睐和信任。最重要的是,除了强大的功能集和出色的用户体验之外,交易所还需要证明自己是安全、透明和「值得信赖」的。此外,交易所还需要确保其业务符合即将出台的法规,因为全球监管机构正在寻求实施其数字资产框架。这可能会对许多交易所的运营模式产生重大影响。

结论

FTX 崩盘对整个行业来说是一场灾难性的事件,尤其是对 CEX 而言。这给 CEX 的透明度和存款人保护带来了更大的挑战。自 FTX 事件以来,储备金证明基本上已成为行业标准。但部分交易所还正在采取进一步措施,例如保护基金,币安和 Bitget 在 FTX 倒闭后增加了保护基金的资金。

币安一直保持着领先地位,但是,它并没有垄断 FTX 留下的市场。与 DEX 现货交易相比,我们观察到 CEX 现货交易相对下降。大多数衍生品交易平台的交易量都出现了下降,Bitget 是个例外,它在 FTX 之后的几个月里交易量略有增加。

尽管交易所努力变得更加透明,但它们仍必须遵守更高的标准。储备证明和保护基金是改进措施,但不能保证安全。成功的交易所需要始终为用户提供最好的功能,同时通过提高透明度、保护基金和参与生态系统来建立信任。