稳定币市场展望

加密货币的叙述升降有时,但稳定币作为链上金融基础设施的核心组成部分,始终存在。目前市场上有超过150种稳定币,似乎每周都会有新的推出。用户应如何从所有这些不同的选项中进行选择?

原文标题:Stablecoins: The Current MarketOutlook

原文作者:frogsanon

原文来源:frogsanon

编译:MarsBit,MK

加密货币的叙事升降有时,但稳定币作为链上金融基础设施的核心组成部分,始终存在。目前市场上有超过150种稳定币,似乎每周都会有新的推出。用户应如何从所有这些不同的选项中进行选择?

当你评估不同稳定币的优点和缺点时,可以根据常见的设计元素进行分类。那么,稳定币的基本特性可以有哪些变化?

目录:

- 深入研究去中心化稳定币

- Frax:算法稳定币的路径

- DAI:部分去中心化

- LUSD

- 稳定币市场趋势

- 总结

可以对不同稳定币进行的主要区分有:

1. 抵押 - 代币是否被资产全额支持?部分支持?还是完全无支持?

2. 中心化 - 抵押物是否涉及政府支持的资产,如美元、英镑或国库券?或者是由像ETH这样的去中心化资产构成?

记住这些属性,我们就可以开始构建一个比较不同稳定币的框架。让我们看看今天的一些主要参与者如何相互比较。

深入研究去中心化稳定币

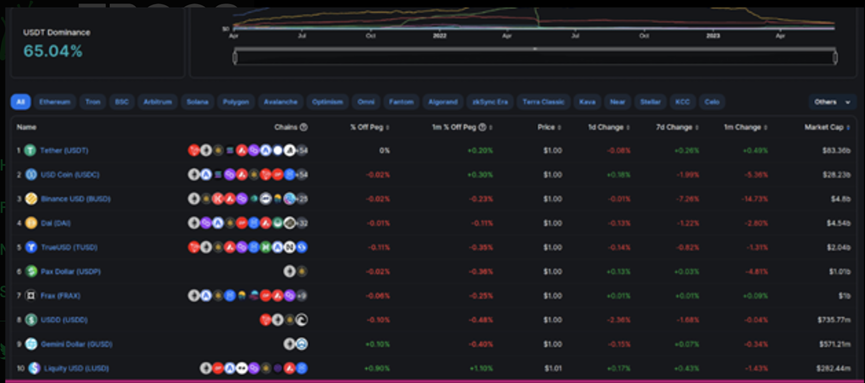

查看按交易量排名的前10大稳定币,我们可以看到,中心化的稳定币,其实质上只是链上的美元,是最被广泛使用的。这些稳定币无法提供抗审查性或免于传统金融银行危机的保护。举例来说,当硅谷银行在3月份倒闭时,USDC的持有者们开始担忧其在那里持有的储备的命运。许多人争相将他们的USDC换成更稳健的选项,包括LUSD,这并不是我们第一次看到去中心化溢价发挥作用。

稳定币的最终目标是找到一个选项,能够解决去中心化、资本效率和锚定保值的三难问题,而USDC和USDT显然并不能做到这一点。为了推动稳定币领域的进步,我们必须超越这两个选项 - 那么当前的竞赛场景看起来如何呢?

按市值排名的前十大稳定币

在这十大稳定币中,只有三种可以被视为某种程度的去中心化;DAI,FRAX,和LUSD。

Frax:算法稳定币的路径

Frax是一种部分储备稳定币,它使用AMO(算法市场操作)系统来调整其抵押率,并使价格接近锚定。在最基本的层面上,当锚定低于1美元时,AMO会提高比例,当锚定高于1美元时,AMO会降低比例。对于FRAX持有者来说,这意味着赎回按照当前的抵押水平满足。如果比例为90%,那么1个赎回的FRAX会从协议的储备中支付0.90美元的USDC,加上AMO铸造的0.10美元的FXS(Frax股份)。由于抵押率的动态性质,很难确定在任何给定时间FRAX背后的实际抵押金额。

最近通过的提案表明,社区赞成转向全额抵押模式。主要动机是因为Terra的UST丑闻后,对算法稳定币的监管审查增加。总的来说,算法稳定币仍然是市场的一个高度实验性部分,尽管Frax已经成功地使用其AMO模型进行了发展,但看起来它正处于变革中。

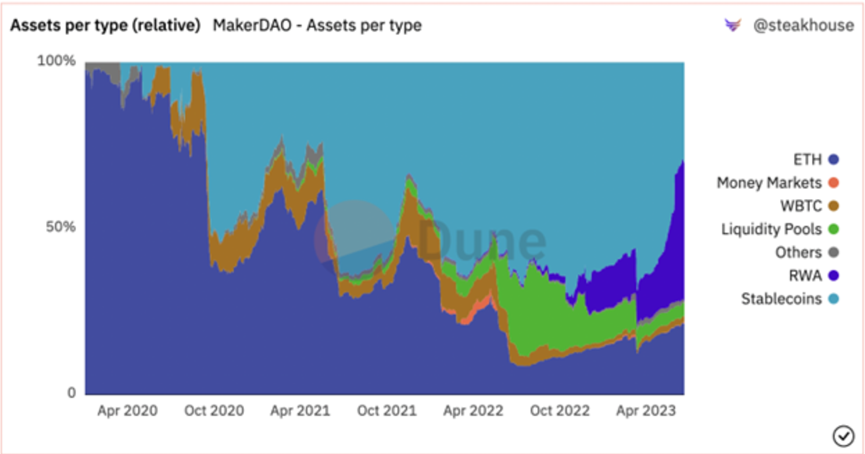

DAI:部分去中心化

DAI通过其CDP模型,已经成为了除USDC和USDT这类链上美元外最成功的稳定币。这里的主要陷阱是,大多数人一开始可能没有意识到,DAI的借款通常是由同样的中心化稳定币抵押的,将其暴露于同样的中心化风险。自从扩展到多抵押模型后,这些中心化稳定币已经成为DAI抵押的主要组成部分,有时超过50%!

DAI抵押类型的优势

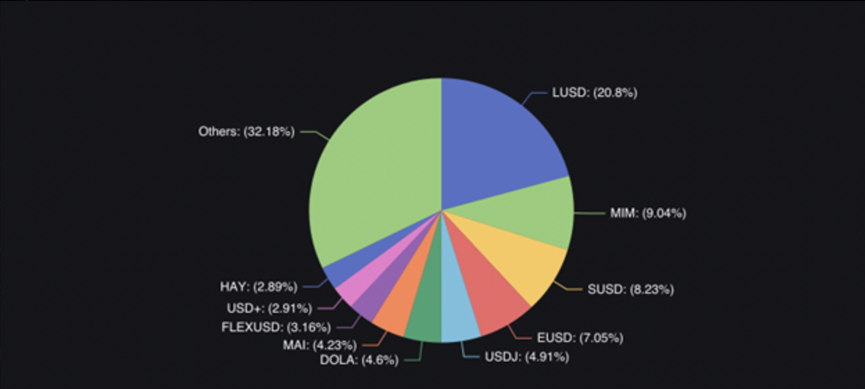

有了我们对Frax和DAI储备不确定性的认识,让我们看看去中心化稳定币市场的其余部分是如何表现的。我们继续看看哪些稳定币既是去中心化的,也只是由加密资产抵押的。

加密资产支持的稳定币市场份额(来自DefiLlama)

LUSD

在完全由加密资产抵押的稳定币领域,LUSD无疑是最突出的。它通过建立坚实的基础达到了这一点:不可变的智能合约,经济稳健的锚定机制,以及提供增长空间而不危害抵押比率的资本效率。尽管Liquity的智能合约始终将保持在以太坊上,但现在LUSD也已经被桥接到了L2,同时在Optimism和Arbitrum上的流动性总额超过了1100万美元。

LUSD的总流通量

自今年年初以来,流通供应量增加了超过1亿LUSD,超过1000万已经转移到了L2。Rollups在2023年积累了大量的TVL,其中Arbitrum的TVL从9.8亿美元增加到23亿美元,Optimism的TVL从5亿美元增加到9亿美元。主网用户并不是唯一需要去中心化稳定币的人,这为LUSD在L2s上获取更多市场份额提供了充足的机会。

随着流通供应量的增长,Trove计数在今年也有很大的增长,接近历史最高水平。自2021年牛市以来,我们首次看到有1200多个活跃的Trove,考虑到ETH的价格仍然远低于那时,看起来这些用户更多是为了稳定币,而不是ETH的杠杆。

稳定币市场趋势

分叉

人们常说,模仿是最高级别的奉承,Liquity模型正在被一些新稳定币复制。大多数都在使用相同的CDP样式,但抵押品是质押的ETH。在2023年上半年,ETH和它的LSDs得到了很多关注,现在已经启用了提款,质押ETH变得更加流动和吸引人。

质押ETH比ETH作为抵押品更好吗?很难做出确定的说法,但肯定需要考虑一些权衡。使用LSD像stETH作为稳定币的支撑的主要优点是利息产生属性。主要的缺点似乎是削减风险和LSD去锚定风险的结合。由于这些原因,与LUSD相比,通常会使用较高的最低抵押率。除了这些风险外,这些稳定币的大多数合约都是可升级的,并由多签名控制,与Liquity背后的不可变合约不同。这意味着像抵押率这样的参数可能会发生变化。质押ETH支持的稳定币绝对有趣,在去中心化和收益生成方面表现良好,但是由于需要应对增加的风险,因此比普通的ETH资本效率低。

美元风险和去中心化溢价

我们在本文开头提到的一点值得回顾——传统金融银行危机。Silvergate,SVB,First Republic,这是美国历史上最大的三家银行破产,它们都在过去几个月内发生。

美国最大的银行失败

这些事件的真正问题在于,在危机时刻,你更愿意把资金放在哪里?并非所有的美元都是一样的,正如最近的银行破产给我们提醒的,银行存款可能在一瞬间就被抹去。当然,有FDIC保险可以提供高达25万美元的保险,政府也表明愿意救助濒临破产的银行,但由于美元运作的是分数储备制度,在不确定时期,人们仍然会寻求安全。这就意味着银行挤兑,我们已经亲眼看到这会如何影响依赖法币储备的稳定币,比如USDC和SVB。

去中心化稳定币为那些在不确定时期关心保护资产的人提供了一个重要的使用案例,提供真正的非托管所有权。那么,从韧性的角度来看,你会在5年或更长的时间内选择哪种稳定币?如果它运行在不可变的智能合约上,并且始终可以兑换成固定数量的去中心化资产,那么你就在正确的位置。

这就是为什么在危机时期,LUSD经常会有价格溢价:当其他更为集中的稳定币看起来风险较大时,人们想要持有它。在稳定币三难问题的优先级结构中首先考虑去中心化,使得LUSD与许多其他的稳定币有所不同,并且已经允许Liquity在熊市期间将其TVL增加超过3.8亿美元。

总结

每一次银行破产都在重申真正去中心化稳定币的价值,市场一直视LUSD为在事态复杂时持有的稳定币。在L2s上增加桥接和流动性场所已经让LUSD面向更广泛的市场参与者,同时仍保留了使协议如此韧性强大的不可变性。我们都看到了中心化稳定币的缺点,而尽管算法稳定币有潜力提供类似的去中心化,但它们尚未达到可靠使用的程度。LUSD的构建是为了经受住时间和不利市场环境的考验,这一点从它在熊市深度中的持续增长就可以看出。现在,抵押ETH已经成为加密货币中的一种主导资产,我们看到新的协议正在模仿Liquity,以LSD作为抵押品,这进一步说明了其设计的强大之处。