Foresight Ventures:通往Asgard,NFT AMM能否架起一道新的彩虹桥?

PFP和虚拟资产类NFT在现阶段更适用于AMM交易模型。

原文作者:Jeff

原文来源:Foresight Research

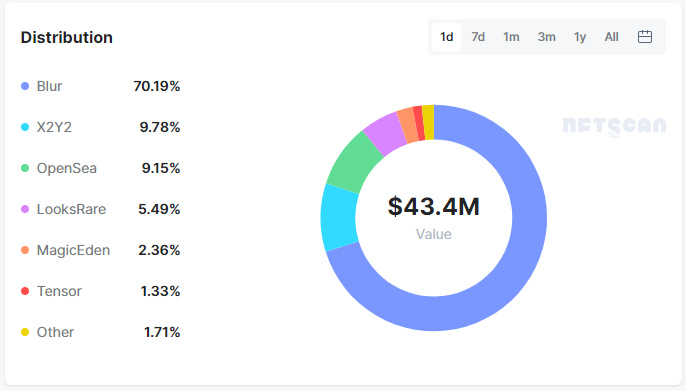

一、环绕Asgard的城墙固若金汤,如何提高链上资产流动性是一个永恒的话题。 Defi的出现打开了一条直通Asgard的彩虹桥,在那里流动性得到了充分的释放。以提高NFT流动性为目的设计创新交易模型,也是所有NFT交易平台的努力方向。虽然当前NFT市场还未出现成熟统一的定价模型,但是从蓝筹NFT的交易量数据中可以看到,“撮合买卖盘”(Order Book)模型的交易市场(Marketplace)占据了95%以上的交易量;而基于AMM模型的一众Marketplace只占据不足5%的成交量。

> 图:平台交易量占比,Resource:https://www.nftscan.com/marketplace,数据截取时间2023年6月27日

> 图:平台交易量占比,Resource:https://www.nftscan.com/marketplace,数据截取时间2023年6月27日

二、参考Fungible Token(FT)的CEX与DEX交易量比例,我们十分期待基于AMM交易模型的NFT交易量的巨大上涨空间。 但与FT不同的是,NFT种类繁多,定价规则和交易习惯决定了只有部分NFT适合使用AMM解决流动性问题,此处按照功能性将NFT划分为如下四类:图片艺术品类(PFP)/ 虚拟资产类(土地游戏装备)/ 链上资产(RWA)/链上身份(域名/门票等),根据其发行数量和持有者交易需求来看,PFP和虚拟资产类NFT在现阶段更适用于AMM交易模型。

三、为什么我们长期看好NFT-AMM赛道?

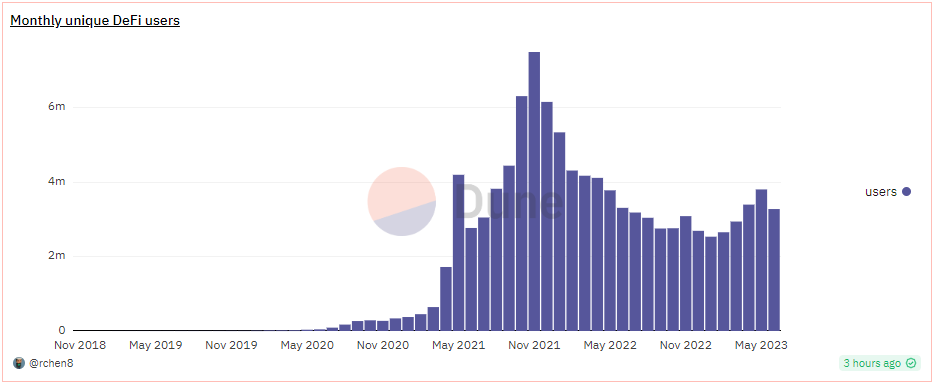

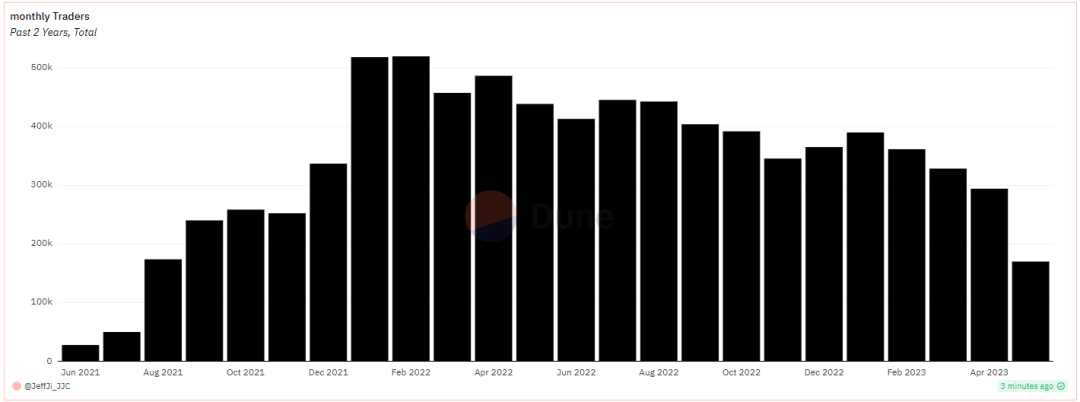

a) 潜在用户基数大。 从全链生态来看,Defi的用户是NFT-AMM赛道的潜在用户,目前Defi生态的月均活跃用户为约为100万人,而NFT独立Trader数量只有约20万人。通过NFT-AMM的交易模型可以将注入流动性的用户范围扩大,从NFT持有者和NFT交易用户,拓展至所有Defi生态参与者。

> 图:Defi月活用户, Resource:https://dune.com/rchen8/Defi-users-over-time,数据截取时间2023年6月27日

> 图:Defi月活用户, Resource:https://dune.com/rchen8/Defi-users-over-time,数据截取时间2023年6月27日

> 图:NFT月活Trader数量, Resource:https://dune.com/queries/2670914/4440079,数据截取时间2023年6月27日

> 图:NFT月活Trader数量, Resource:https://dune.com/queries/2670914/4440079,数据截取时间2023年6月27日

b) NFT资产种类和数量有巨大增长空间。 NFT有功能性和可组合性的不断创新,用户数量仍然有较大增长潜力。2023年5月,几乎Opensea中的所有交易都源自于Top 100的NFT,而这一占比在2022年2月只有65%(https://dune.com/mizmatcat/OpenSea),说明行情萎靡的情况下,市场十分需要NFT新品类的刺激。此外,AAA游戏的资产型NFT也将在2023-2024年迎来上线高峰,为NFT的活跃交易对提供了充足的空间。

c) NFT的AMM赛道可以作为NFT资产和FT资产的桥梁。 与Defi工具类似,其可组合性的创新空间代表着增长上限。FT资产的流动性在Defi兴起之前也只能受限于Order Book形式的中心化交易所,以Curve/Uniswap为代表的AMM工具,解放了链上资产的活动范围,同时也获得了新的价值认同。同理,NFT资产需要通过AMM工具,实现新的价值认同,创造新的定价模型。我们设想NFT的AMM模型可以有如下方向的创新:

- 与衍生品的结合:NFT衍生品亦是创新聚集的细分赛道,在“IOSG Weekly Brief|从商品投机到金融投机:NFT衍生品的符号游戏 #174”一文中,作者Sally将交易需求分为如下几类:投机(用小资金赚取NFT价格波动收益)、收益杠杆(加杠杆提高资金利用率)、对冲风险、分散投资组合并使其标准化。在诸多市场需求的驱动下,通过创造可加杠杆的投机市场,NFT-AMM交易模型可以创造流动性池内的动态博弈,为市场提供动态链上数据进而扩大博弈空间。我们期待,通过与衍生品的结合,NFT-AMM交易模型可能创造新的NFT定价规则。

- 与抵押借贷平台的结合:以BendDAO/Paraspace为首的抵押借贷平台现仍在使用传统模式,即用户抵押NFT资产,通过地板价计算借借贷金额的抵押模型。即使Blur加入了这场厮杀后,竞争格局也没有发生明显变化。我们期待看到,在NFT-AMM模型得到市场和资金的支持后,可以将LP token作为一种新的可生息的、可抵押的、具有流动性的资产证明。通过盘活LP token的流动性,改变抵押借贷市场的现有格局,吸引不持有NFT的玩家通过注入流动性的方式入局。

- 通过NFT-AMM交易模型帮助项目方的减少流动性管理成本。特别的,对于游戏类NFT如果单纯采用Order Book的交易模型,项目方不得不花费大量精力用于关注地板价,流动性也无法得到自动化管理。我们期待在NFT-AMM的模型中,项目方可以在池子中注入对应的资产,从而能够动态的、批量调整NFT流动性策略。

四、现有的AMM市场格局中,众多平台在向不同方向做尝试。 在此我们借由几个例子阐述市场现存的产品亮点及对应问题。

a) 以NFT碎片化为交易基础的NFTX是较早尝试将AMM模型引入NFT交易的平台。

他们希望将NFT的碎片化Token作为流动性池中的一种资产,用户可以注入ETH等资产与之配对,组合成为交易对。这是一种大胆的创新,并且在短时间内获得了市场关注。但是随着NFT种类增多,用户开始发现这样的交易模式,只能提高NFT的价格波动空间,却丧失了NFT原有的最重要的稀缺属性,用牺牲收藏价值换取交易空间,渐渐的丧失了市场的认可。

b) 在Uniswap V1的基础上,以Sudoswap为代表的平台尝试将Uni-V3引入NFTAMM市场。

Sudoswap尝试将Uni-V3机制引入了NFT流动性市场,并创新的提出了适用于NFT交易的多样化乘积曲线,以供不同的用户需求。用户可以在选定的交易密集的价格区间(通常为地板价附近)创建流动性池,从而提高资金效率。该池子的初始流动性只能由创建者决定,且只有创建者可以向池子中注入流动性。于是在价格曲线上我们可以看到,Sudoswap创建了诸多个按照最优成交价格排列的子流动性池,且每个价格区间对应的子池数量和深度也有所不同,池子之间的流动性也不互通。

c) Midaswap在上述AMM模型的基础上引入了Trader Joe V2的Liquidity Book模式。

用户可以在Midaswap中选择价格范围提供流动性。由于价格在每一个Bin中是固定的,所以在该模型下所有LPs的交易对头寸都被聚合到同一个流动性池子中,从而提升了流动性池子的深度。且LPs只需要单边添加流动性,即可获得ERC721 LP token作为流动性凭证。巧妙地利用ERC721 LP token的tokenid来锁定LPs在流动性池中添加的NFT流动性,从而可以实现两种创新功能,既将NFT流动性汇聚在一个Pool中又不丢失NFT原有的稀缺属性,兼容了NFTX和Sudoswap的长处。同时,Midaswap在探索将LP token与NFT借贷协议进行跨平台结合,从而实现跨平台抵押借贷,或者根据项目方需求进行流动性挖矿。

五、在上述产品的创新中,用户将用链上数据给出市场反馈,虽然我们认为仍有一些问题没有充分解决,但相较于1年前的单调市场,已经有了很大提升。以下是一些仍需提升的方向。

a) 由于流动性池互相隔离,流动性离散问题在NFT交易中显得较为突出。在上述平台的AMM设计中,同系列的NFT流动性池子由多个交易池构成,且大多围绕在地板价附近。这就导致了各个交易池之间的流动性并不联通,当价格波动或者预言机被攻击时,每个独立的流动性池都可能被击穿。由于流动性和交易深度只是在局部被提高,用户只能在小池子中进行交易,所以该模型无法承载大批量出售/买入的功能。

b) 地板价仍然直接影响流动池价格区间,没有办法形成新的定价模型。离散流动性导致LP创造流动性池的时候只能参考市场的地板价,池子只能被动的跟踪Order Book平台的地板价,失去了成为新的定价模型的机会。

c) 与上述问题类似,当交易池价格区间过度依赖地板价的时候,交易池便容易被操控攻击。由于交易池不连通,当出现大额买单/卖单的时候,价格容易被攻击,导致平台内的交易机器人的策略错乱。

d) 资产池缺少多样性,导致可组合性有待提升。 引入AMM模型的目的是将更多的链上资产引入交易池,从而激发更大的交易需求。但是现有的的AMM模型仍旧只能使用ETH或其他一种生态资产作为交易对,丧失了其他资产进入NFT交易市场做LP的可能。

六、在总结了上述问题和市场痛点后,我们预测未来的NFT-AMM爆款项目应具有如下特性或有效解决如下问题:

a) 容纳更多资产类别和用户类别,不持有NFT的用户也可以将他们的资产注入进流动性池中。

b) 与其他Defi工具可组合,通过LP token桥接多元的Defi平台,通过多样的计息方式,引入Defi用户资产。

c) 与NFTFi资产具有可组合性,即与抵押借贷/期权/期货等平台实现资产互认,提高抵押物类目,提高资金效率。

d) 形成新的定价模型,即通过AMM提高用户的扫货效率,不再单纯依赖预言机喂价,形成自己的定价权。

七、虽然现有的市场产品不够完美,但我们仍保持乐观,NFT流动性和可组合性终将出现完美的解决方案。 海姆达尔的轮盘已经开始颤动,期待NFT AMM能够架起一道新的彩虹桥。