从代币化理论看三代币模型的合理性

代币化(Tokenization)涵盖数字资产从 0 到 1 的生产过程。

原文作者:邹传伟、胡之颖

原文来源:foresightnews

2023 年 4 月 15 日,肖风博士在香港 Web3 嘉年华上发布了《Web3 新经济和代币化》白皮书,提出了三代币模型。本文从代币化理论出发,探讨三代币模型的合理性以及可能的拓展方向。

一、代币化的意义

《Web3 新经济和代币化》指出,一切价值皆可代币化。代币化就是数字资产的生成过程。

Web3 创业的最重要成果是什么?我们认为是数字资产。如同 BTC 之于中本聪、ETH 之于 Vitalik 一样,每个 Web3 项目的创意、团队、技术、募资、开发、运营、网络、应用、用户和社区等最终都将体现在数字资产中。

什么是数字资产?我们综合相关讨论,对数字资产的定义是:使用分布式账本技术或其他类似技术记录的,以数字化形式表示的价值,授予持有者在经济、拥有和访问等方面的权利和权力,可以用于支付、投资以及获得商品或服务。

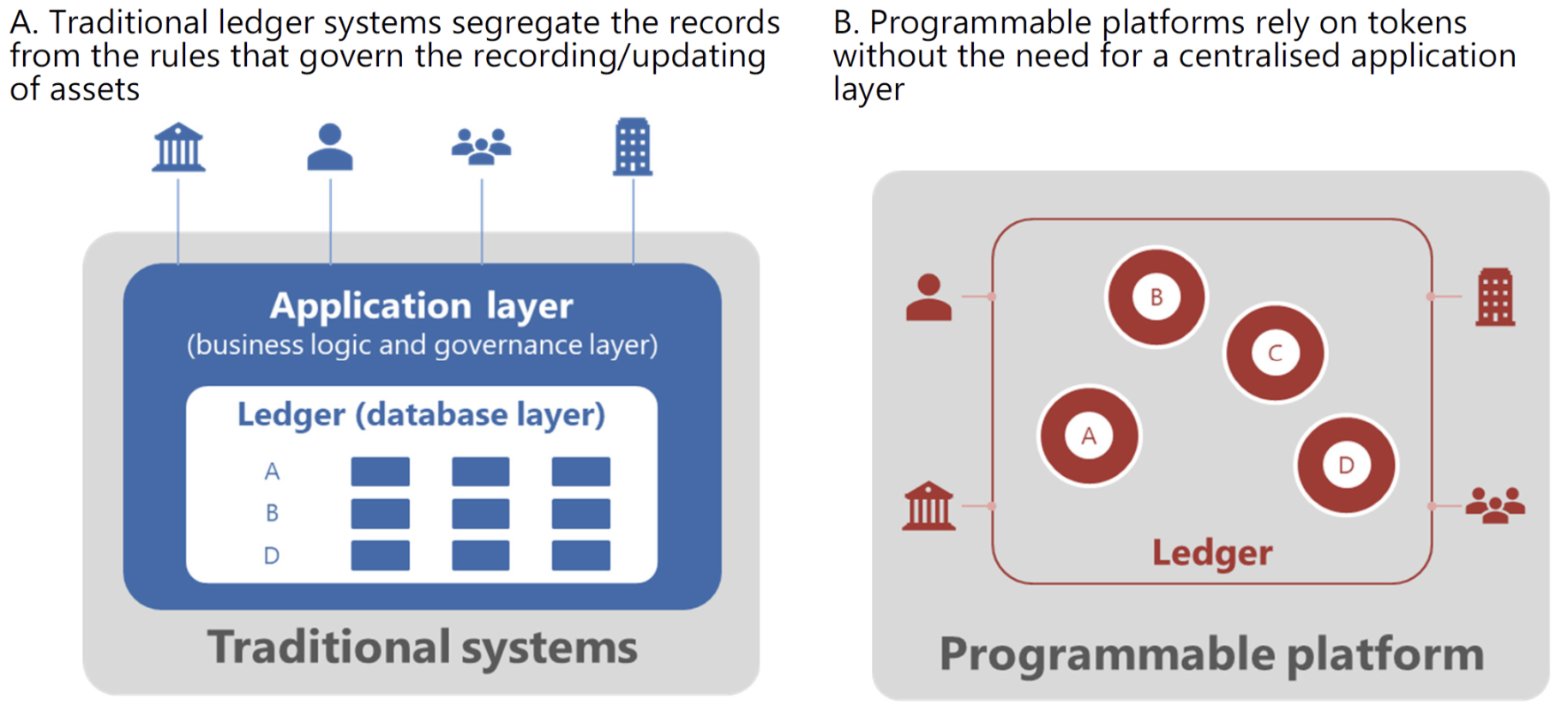

数字资产是代币化的价值(Tokenized Value)。数字资产以 Token 形式进行表示,既不是实物资产,也不同于使用账户系统、以账户余额表示的价值。Token 系统对于数字资产最重要的作用包括:1.本质上是匿名的,但支持可控匿名;2.点对点交易;3.交易即结算;4.在去中心化环境下不可被双花;5.价值载体与编程逻辑合二为一;6.支持可编程性与可组合性。

代币化(Tokenization)涵盖数字资产从 0 到 1 的生产过程。0 代表 Web3 创业最初想法(可以早于白皮书),1 代表数字资产进入市场。考虑数字资产的迭代、升级,数字资产生产过程还会延展到 1.1、1.2……

二、理解代币化的 4 个维度

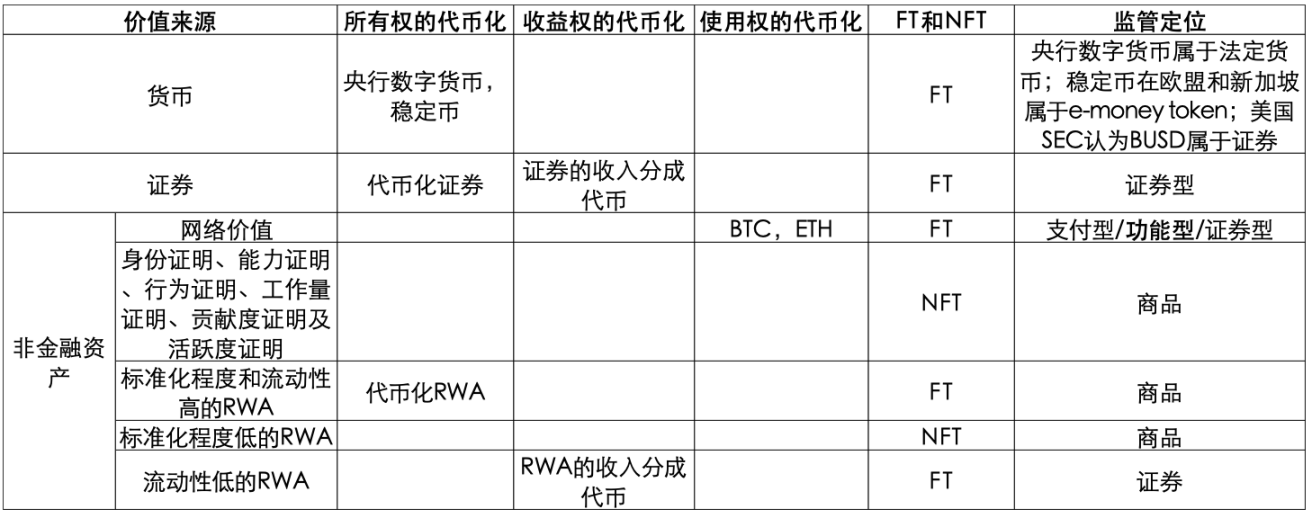

因为数字资产=代币化的价值,所以理解数字资产的关键是理解:1.价值来源是什么?2.代币化的方式是什么?3.代币化中使用 FT 还是 NFT?4.监管定位是什么样的?这对应着代币化的 4 个维度。

(一)价值的 3 种主要来源

第一,非金融资产。非金融资产指除货币和证券以外的资产类型,既有实物形态的,也有非实物形态的。常见的非金融资产包括自然资源(如石油、天然气、矿产),不动产(如土地、房屋),机械设备,人力资源(如个人的技术、知识与经验),科学技术和知识产权 ( 如专利、商标、版权 ),以及各种网络等。非金融资产是生产力的代表,体现在实体经济的各种投入 - 产出关系中,满足一定的生产规律。

第二,货币。货币有 3 个基本职能——交易媒介、记账单位和价值储存。在信用货币时代,货币可以被「无中生有」地创造出来。法定信用货币是中央银行和商业银行合作的产物,其中大部分由商业银行通过放贷来创造。

第三,证券。证券代表着对其他证券的索取权,是生产关系的代表。证券是 3 个主要功能:1.提供融资渠道,分为股权和债权融资;2.代表产权关系,体现在索取权的优先级和清偿顺序中;3.激励和治理,使不同的利益相关者激励相容和利益一致。

(二)代币化的 3 种主要方式

代币化与产权之间存在着紧密关系。产权有 3 个重要维度:一是使用权,即使用经济资源的权利;二是收益权,即从经济资源中获得收益的权利;三是所有权,即将经济资源转移给他人,改变经济资源,放弃经济资源,以及损毁经济资源的权利。

与产权的 3 个维度相对应,代币化有 3 种主要方式:第一,使用权代币化,典型代表是 BTC、ETH 为代表的加密资产;第二;收益权代币化,典型代表是收入份额代币(Future Income based Token);第三,所有权代币化,典型代表有央行数字货币、稳定币、绿色债券的代币化等,以及目前在国内的存量规模已超万亿元的「区块链 + 供应链金融」的电子债权凭证。此外,展示权也可以被代币化,典型代币是图片类 NFT。

代币化的这 3 种主要方式对理解三代币模型非常重要,下一小节将专门阐述。

(三)代币化使用 FT 还是 NFT?

在技术上,数字资产以 Token 形式存在,而 Token 包括 FT 和 NFT 两类。FT 适用标准化、可以分拆的价值,而 NFT 使用非标准化、不可分拆的价值。

(四)监管定位

美国、新加坡和香港等的思路是将加密资产分为支付型、功能型和证券型 3 类并分类实施监管,证券型受到的监管最严,功能型几乎不受监管。美国证监会判定是否为证券的 Howey 测试有 4 项标准:1.是金钱(money)的投资;2.该投资期待利益(profits)的产生;3.该投资针对共同事业(common enterprise);4.利益的产生源自发行人或第三人的努力。

三、使用权、所有权和收益权的代币化

(一)使用权代币化

《Web3 新经济和代币化》对使用权代币化有深入阐述。使用权的重要性主要体现在数字产品和服务上。数字产品和服务固定成本高,边际成本低,支持非竞争性使用。要最大化数字产品和服务的价值,就必须扩大使用权。使用权代币化把使用权从数字产品和服务中抽取出来,封装为功能型代币后,能以开源、开放和无需许可的方式来扩大使用权。

因为只有拥有代表某个区块链网络、系统或应用的功能型代币,才具有使用该网络、系统或应用的权利,所以功能型代币有两个关键属性。第一,货币属性,在区块链网络、系统或应用中承担交易媒介、记账单位和价值储存等功能。因此,代币经济学中的货币政策主要针对功能型代币的发行和流通。第二,天然的网络属性,具有共享性,可以多次授予并相互增益。在其他条件不变的情况下,功能型代币的用户网络越大,支持的经济活动越多,其价值越高。

(二)所有权代币化

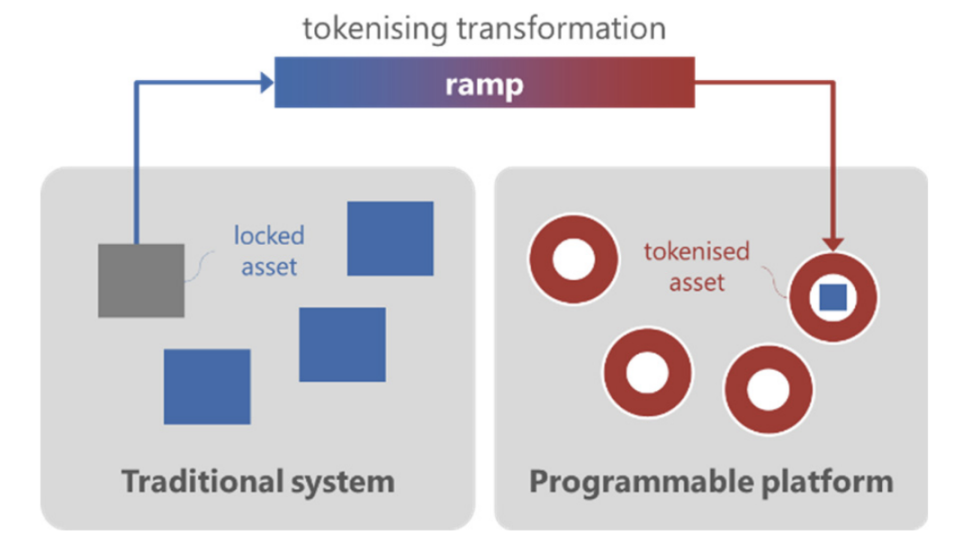

国际清算银行(BIS)研究者在 2023 年 4 月的一篇工作论文中讨论了所有权代币化的原理(图 1)。所有权代币化本质上是将记录在传统账本上的资产映射到区块链的可编程账本中,用区块链中的 Token 代表锁定在传统账本上的资产,用区块链中的 Token 流通代表资产交易。映射通过 Ramp 进行,Ramp 将资产锁定在传统账本上,并 1:1 地在可编程账本上发行 Token。

来源:Aldasoro, Inaki, Sebastian Doerr, Leonardo Gambacorta, Rodney Garratt, and Priscilla Koo Wilkens, 2023, "The Tokenizastion Continuum", BIS Bulletin No. 72.

图 1:所有权代币化的原理

所有权代币化是资产非实物化、非流动化和记账清算的延续,可以显著加快资产交易、清算和结算的效率。如果不同资产通过同一个可编程账本进行代币化,那么智能合约能有效地实施原子交换。可编程性和可组合性会进一步拓展可能的应用范围。

所有权代币化的难点在于,如何确保传统账本和可编程账本之间的同步性,使得区块链中的 Token 流通能够真实有效地代表资产所有权变更。因此,不是所有资产都适合所有权代币化,特别是标准化程度低的资产。

(三)收益权代币化

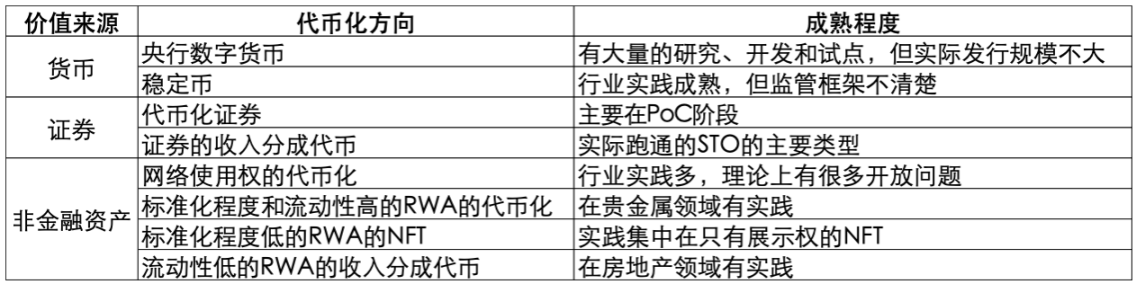

从全球范围看,代币化证券(Tokenized Securities)处于政府部门、证券交易所和(国有)大型机构概念验证的阶段,证券代币发行(Security Token Offering,STO)的主流形式属于收入份额代币,也就是收益权代币化。这相当于将一个公司或项目的未来现金流的一部分(可以基于收入,也可以基于利润)分离出来,打包成代币后,出售给投资者,并在二级市场上交易。

这类产品具有如下特性:第一,非股非债,通常不享有投票治理权利;第二,可以通过金融工程方法,被进一步分拆、组合;第三,在美国、日本和我国香港地区,被视为一种证券,主要面向合格投资者(PI 或 AI)出售,需在专门的交易所(ATS)交易。

收益权代币化适用于创新项目、小微企业和房地产项目等,我们认为这将是未来 RWA 代币化的主流方向。其优势在于:首先,对发行方而言,是一种新的融资渠道和盘活存量资产的方法;其次,为投资者提供具有新的风险 - 回报特征的产品;再次,区块链提供了新的托管、交易和清结算机制。

四、三代币模型的合理性

三代币模型集中体现了前文讨论的代币化价值的 3 个主要来源(非金融资产、货币和证券),以及代币化的 3 种主要方式(使用权、所有权和收益权的代币化),而 FT 和 NFT 各有其适用范围。

表 1 梳理了不同情况下的代币化做法,表 2 总结了代币化的成熟程度:

表 1:不同情况下的代币化做法

表 2:代币化的成熟程度

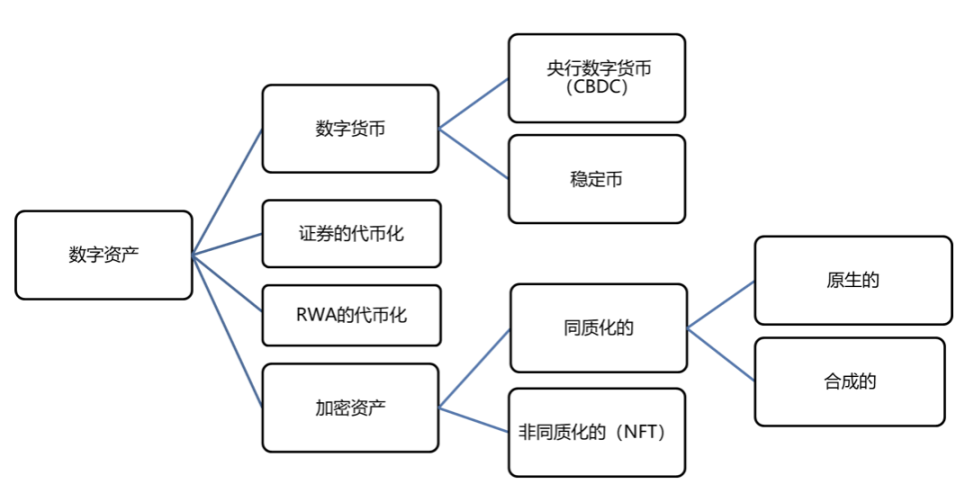

图 2 对作为代币化结果的数字资产进行了分类:

图 2:数字资产的主要类型

对表 1、表 2 和图 2,我们有两点补充说明。第一,NFT 还有很大的尚未被发掘的应用空间。目前 NFT 主要有 3 类。一是资产型数字通证。NFT 将确权对象资产化,并在二级市场交易流通,增强流动性。二是身份型数字通证。NFT 可作为 Web3 经济系统中利益相关者的贡献度、活跃度和行为能力等的记录与奖励证明。三是知识产权型数字通证,连接消费与体验,比如文化模因、试听音乐、语言文学、明星卡牌、游戏卡牌等。

第二,尽管区块链为数字资产提供了新的托管、交易和清结算机制,但可以兼容传统金融方面的监管规定。2023 年 6 月,SEC 接连对加密资产交易所 Coinbase 和 Binance 发起多项指控。SEC 在对 Coinbase 和 Binance 的诉讼中认为,加密货币交易所适用《1934 年证券交易法》,需要在 SEC 注册为经纪人、交易所和清算机构,并且这三类机构需要分离。由于加密货币存放在区块链上,散户确实无需通过类似美国证券存托与清算公司(DTCC)的机构参与便可直接下单。如果 SEC 胜诉,美国加密货币交易所的法律和组织形态将发生根本变化。由 Citadel Securities、富达投资等华尔街巨头支持的新加密货币交易所 EDX Markets, 正在采取与 Coinbase 和 Binance 等现有加密交易平台不同的做法,借鉴传统股票交易所的标准,推出经纪人、交易所和清算结构分离的交易平台。这说明,尽管从理论上讲,数字资产的市场基础设施可以完全不同于传统股票交易所,但在实践中可以兼容。

总的来说,代币化是科学,更是艺术。证券设计只针对一个公司的资本结构,代币化是在设计一个(小型)的分布式经济体。在这个分布式经济体中,不同参与者按照禀赋、偏好和个人选择形成了劳动分工,根据市场交易来互通有无;价格汇聚信息,在经济资源配置中发挥杠杆作用;参与者对经济激励做出反应。分布式经济体由社区自治,公共事务管理通过去中心化方式进行。基于区块链的身份管理、信用机制、资产登记、交易和清结算发挥着重要作用,基于数字资产的可编程性和可组合性则能构建金融系统。好的代币经济模型不一定保证 Web3 项目成功,但坏的代币经济模型肯定让 Web3 项目失败。

代币化是非标准化的,没有通用模板(证券设计有通用模板),需要对个案进行分析和优化,但逐渐出现了一些成熟做法,大致可以分为以下步骤:1.思考经济故事;2.提炼经济模型的「脚手架」;3.确定代币化的对象和使用场景,包括支付工具;4.确定公共产品的投融资机制;5.制定去中心化、去信任化环境中各参与方的激励;6.确保价值捕获的有效性;7.选择数字资产的二级市场并评估其影响;8.根据用户需求和风控需要完善经济模型的细节,不断迭代。