glassnode链上周报:巨鲸观望

比特币的 "巨鲸" 实体经常被认为是对比特币价格产生巨大影响的关键因素。在本期周报中,我们将分离出最近几个月急剧上升的巨鲸活动,并开发出一套工具跟踪其这些活动。

原文作者:Ding HAN, CryptoVizArt, Glassnode

原文来源:Glassnode

执行摘要

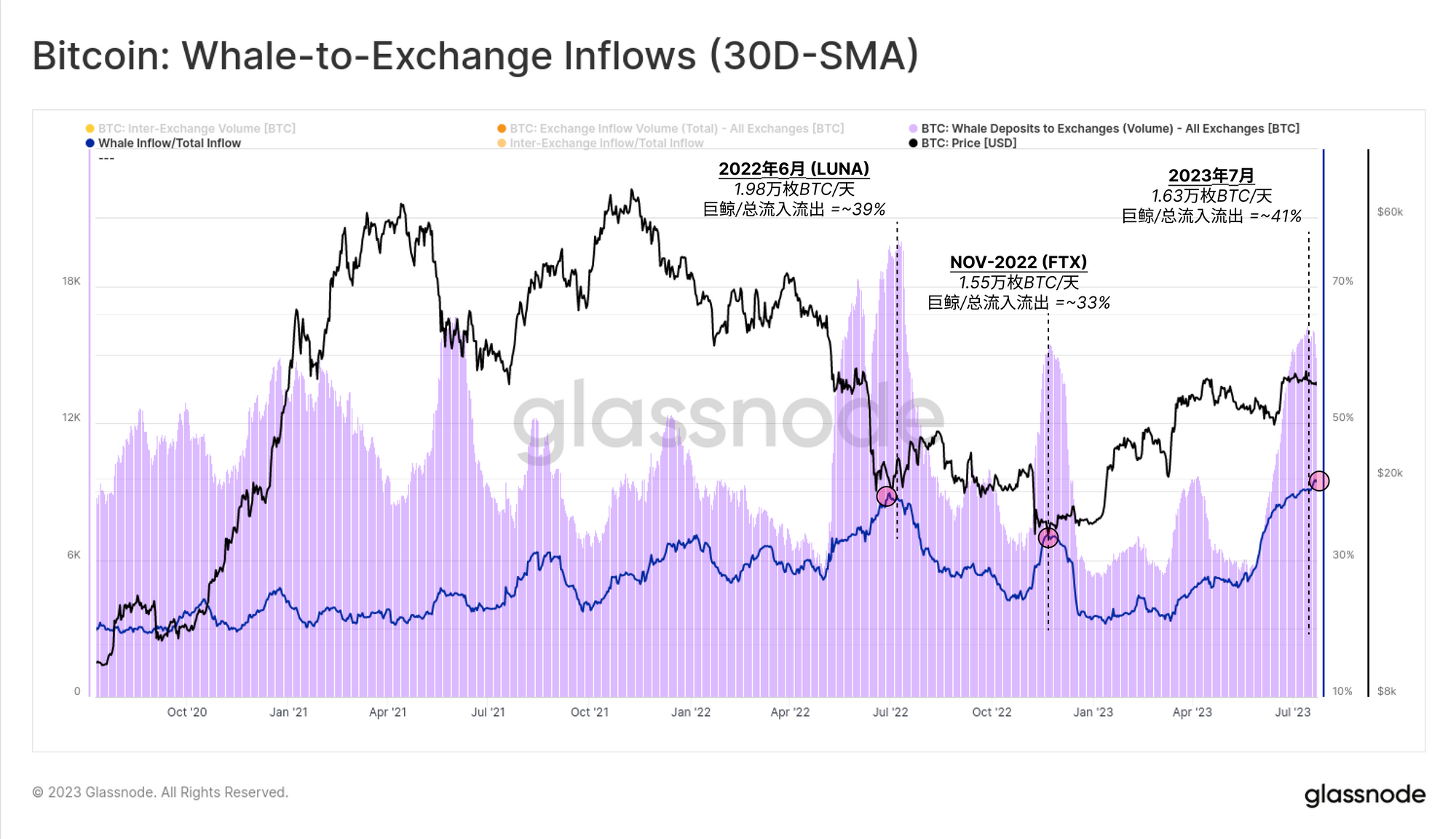

- 通过观察各种链上实体的余额变化,我们发现巨鲸(持有1,000个或更多比特币)是最近几周与交易所互动的主要群体之一。

- 巨鲸流入交易所的交易量占比很大,达到总量的41%。其中,超过82%的巨鲸资金流入了业内最大的交易所币安。

- 我们还可以发现,这些活跃的巨鲸实体中有许多都被归类为短期持有者,在局部市场的高峰/低谷期间活动显著。

- 由此,我们开发了一套指标来帮助监控我们来它们在链上的行为,从而发现超额利润或亏损事件。

🪟在 本周链上控制面板中查看本报告涉及的所有图表。

巨鲸在观望

在4月中旬,比特币市场首次尝试突破3万美元大关,导致大多数钱包大小组群的余额进入卖出状态,这种状态持续到6月中旬。然而,在6月下旬,当比特币价格第二次反弹至3万美元时,这种模式开始发生改变。

根据不同组群的趋势积累分数,最小的实体(持有<100枚BTC)在过去一个月内减缓了其卖出速度。另一方面,巨鲸分群(持仓大于1000枚BTC)表现出不同的行为,持仓>1万枚BTC 巨鲸的卖出和持仓在1000-1万枚的巨鲸的累积速度明显更高。

我们在最近题为 虾类供应下沉的报告中探讨了巨鲸的长期行为。在这篇文章中,我们证明了在整个比特币历史上,巨鲸实体的总余额一直在下降。下图证实了这一点,巨鲸实体占总供应量的 46%,低于 2021 年初的 63%。

值得注意的是,这里的巨鲸实体将包括交易所,以及大型中心化持有者,如 ETF 产品、GBTC、WBTC 和企业持有者(如 Microstrategy)。

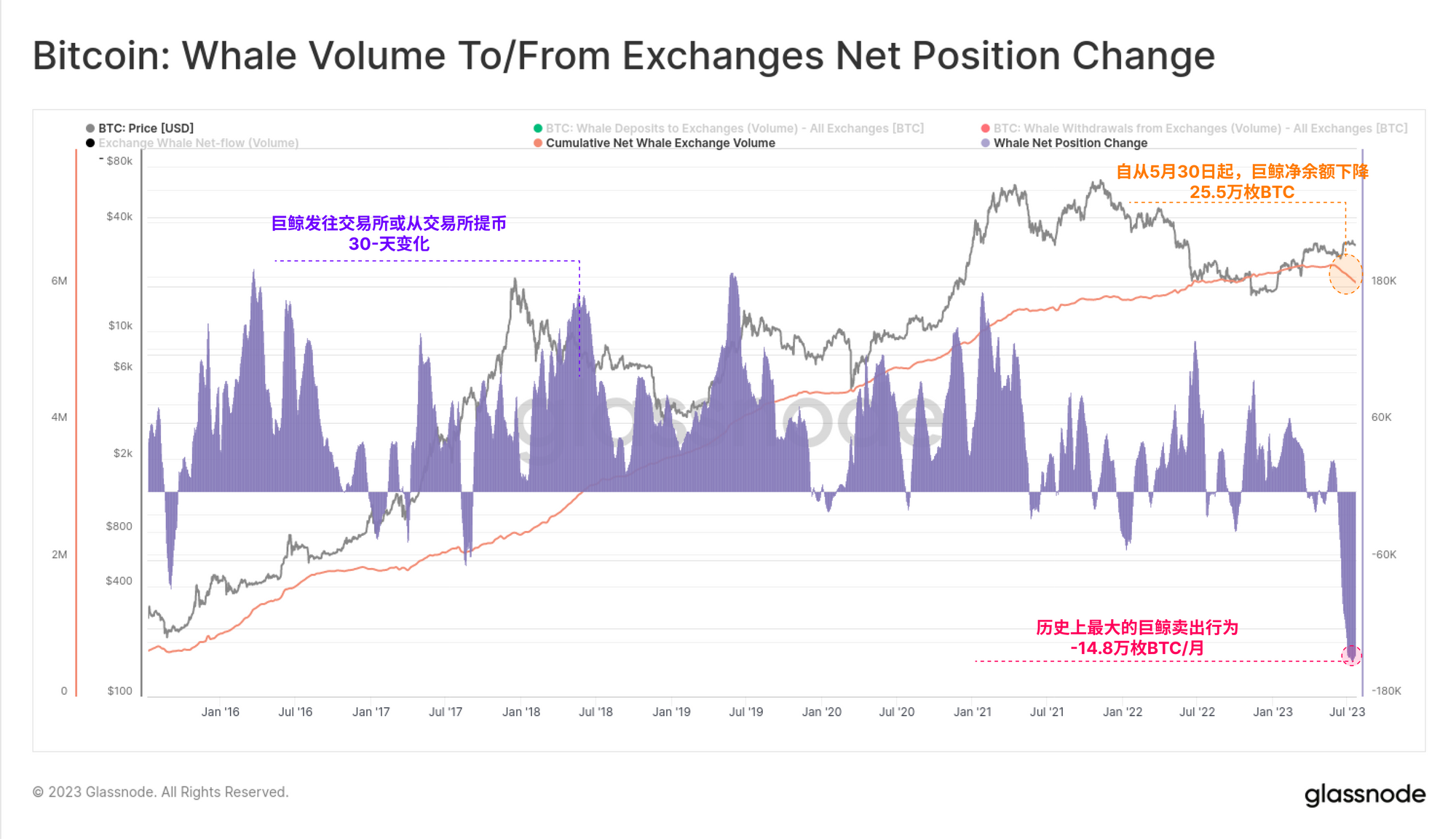

为了从数据集中剔除交易所,我们可以只分离出在比特币巨鲸实体和交易所之间流动的比特币。下图显示,自 5月30日以来,巨鲸总余额减少了 25.5万枚BTC。

这是历史上最大的月度余额下降,达到-14.8万枚BTC/月。这表明,比特币巨鲸群中正在发生值得注意的变化,值得深入研究。

巨鲸重新洗牌

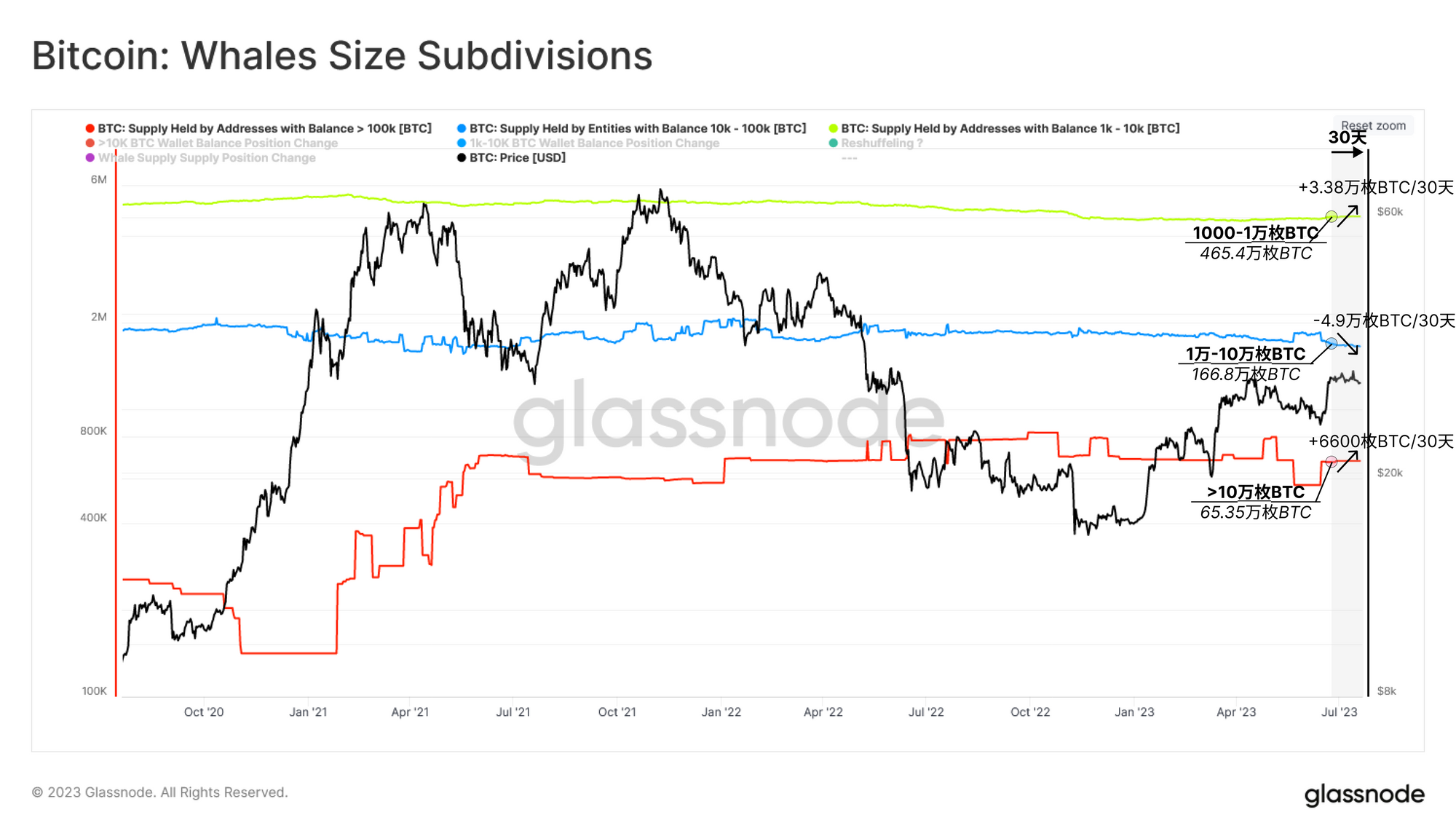

为了探索巨鲸群内部的分化,我们可以观察每个子群在过去 30 天内拥有的供应量的变化:

• 🔴拥有>10万枚BTC的巨鲸的余额增加了6600枚BTC。

• 🔵拥有10,000-100,000枚BTC的巨鲸的余额减少了 -49,000枚BTC。

• 🟢拥有1,000-10,000枚BTC的巨鲸的余额增加了约 +33,800 BTC。

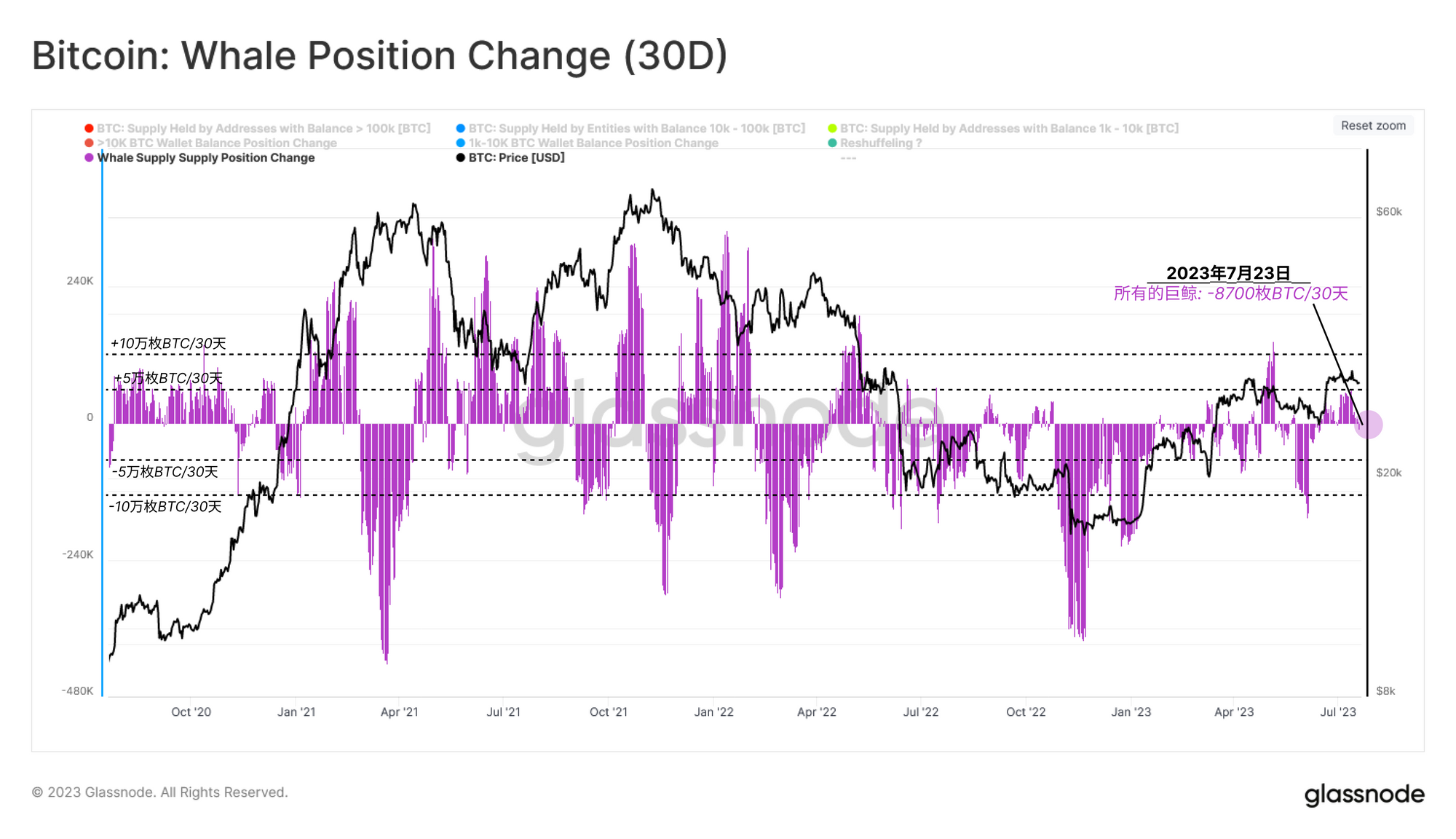

在所有巨鲸组(包括交易所)中,我们可以看到上个月的净减少量仅为8700枚BTC。尽管趋势累积分数显示了极端值, 但巨鲸实体在最近几个月一直保持中立。

我们有这样一个案例:

- 巨鲸流入交易所的资金达到历史最高水平,有25.5万枚比特币从巨鲸流入交易所。

- 从内部来看,巨鲸子群的余额变化在-4.9万到+3.38万枚比特币之间。

- 总体而言,巨鲸组的净流出量仅为 -8700枚比特币。

由于总余额变化相对平缓,但在内部和通过交易所流量发生了重大变化,因此这些巨鲸实体极有可能正在内部转移资金。我们将称之为'巨鲸洗牌'。

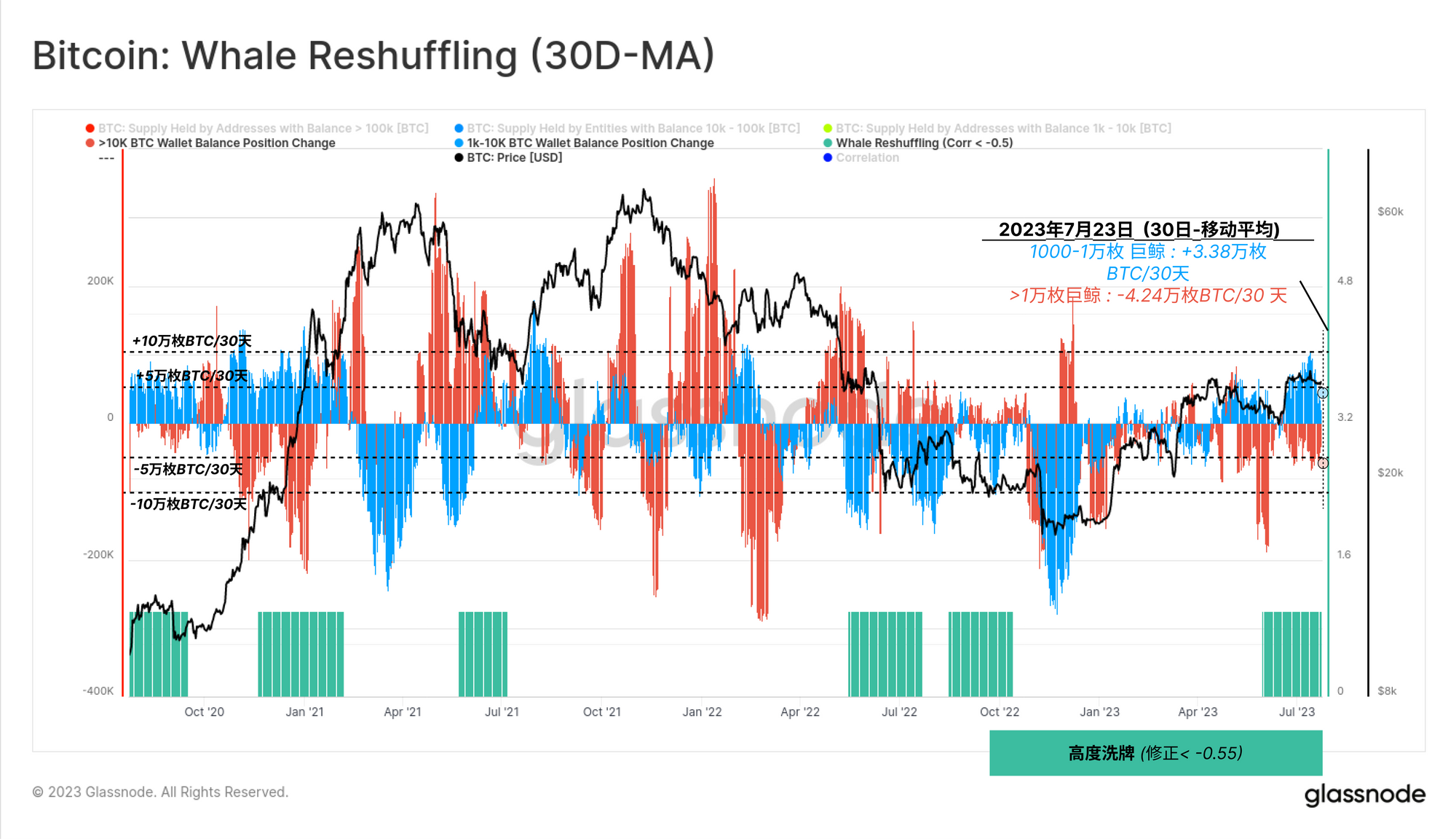

为了验证巨鲸洗牌假设,我们可以调查巨鲸分区(>1万枚比特币🟥和1000-1万枚比特币🟦)的30天仓位变化。我们的目标是找到一组余额增加而另一组余额减少的时期。

在下图中,我们突出显示了可以发现-0.55🟩 或更小的强反向相关性的时期。我们可以看到,这样的区间与近期市场向3万美元区间飙升的时间相吻合。

这表明,巨鲸近期确实表现出了相对中性的平衡变化,它们近期的大部分活动都是通过交易所进行的重新洗牌。

巨鲸和交易所

考虑到巨鲸的行为,我们现在可以尝试观察其对市场的影响,重点是交易所。下图可用于通过两种痕迹分析巨鲸实体与交易所之间的关系:

- 🟪归因于巨鲸的以比特币计价的交易所流入量

- 🔵巨鲸占所有流入量的百分比。

在最近的反弹中,巨鲸流入交易所的数量显著增加,达到每天1.63万枚比特币。巨鲸占所有交易所流入量的比例为41%,与LUNA崩溃时的情况(39%)和FTX失败时的情况(33%)相当。

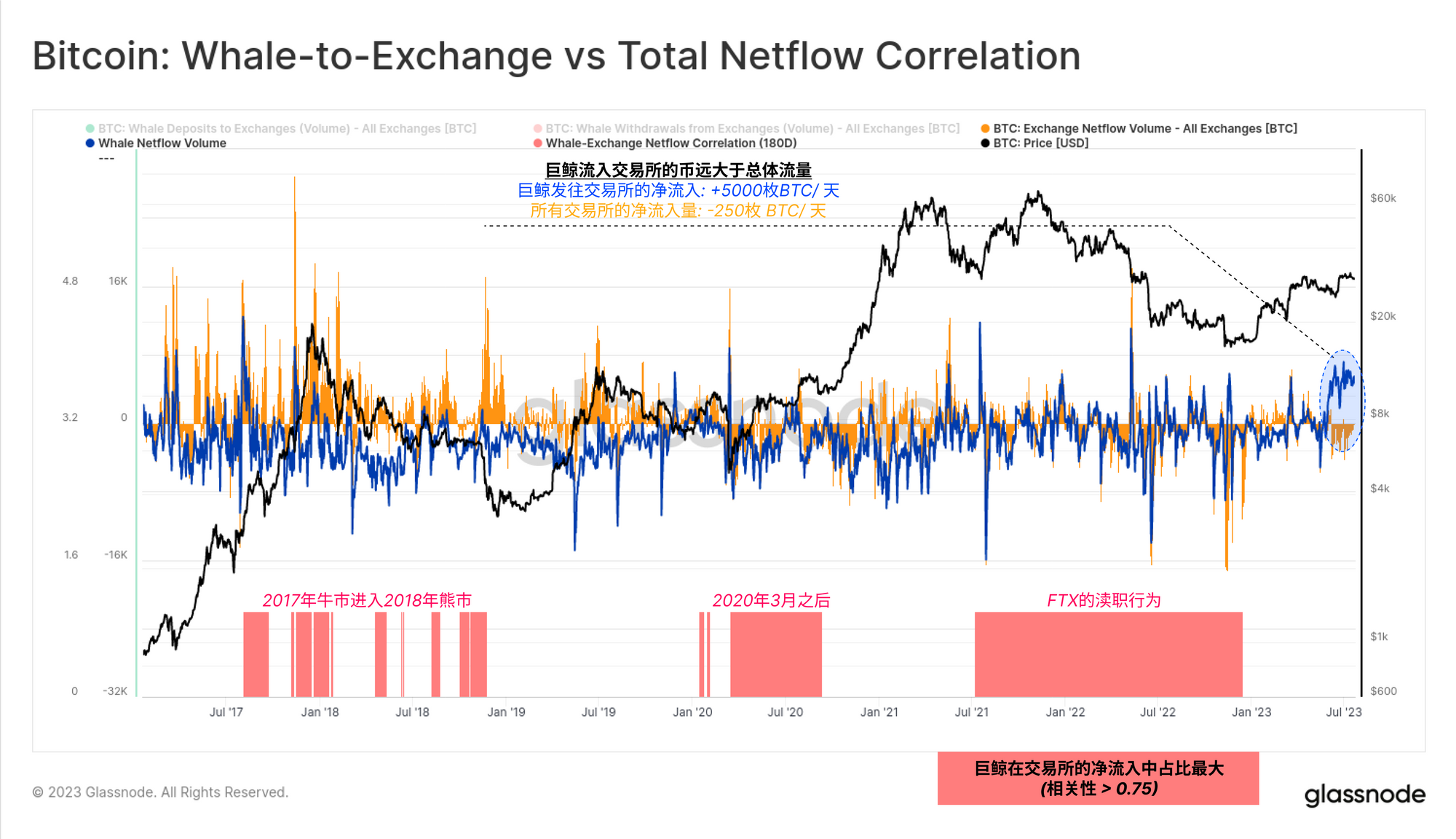

对巨鲸流向交易所的净流量进行分析,可以作为巨鲸对供需平衡影响的代表。在过去五年中,巨鲸到交易所的净流量往往在每天±5000枚比特币之间波动。

然而,在今年整个 6 月和 7 月,巨鲸流入量一直维持在每天4000到6500枚比特币之间的高流入偏差。

实时专业工作台

实时专业工作台

我们将回到一个简单的相关性工具,以确定巨鲸在全球交易所净流入中占主导地位的时期。下图显示了巨鲸净流量与全球交易所净流量之间具有高度相关性🟥(0.75 或更高)的时期,表明巨鲸占主导地位,其中可见三个关键时期:

1. 2017年牛市进入 2018 年熊市(市场过渡和成熟)。

2. 2020年3月后的时期(机构采用和扩大GBTC)。

3. 2021年底到2022 年(FTX/Alameda实体的不幸渎职事件)。

从这一视角,我们可以再次看到,巨鲸的行为(强烈的流入偏好)与市场其他部分(适度的流出偏好)截然不同。

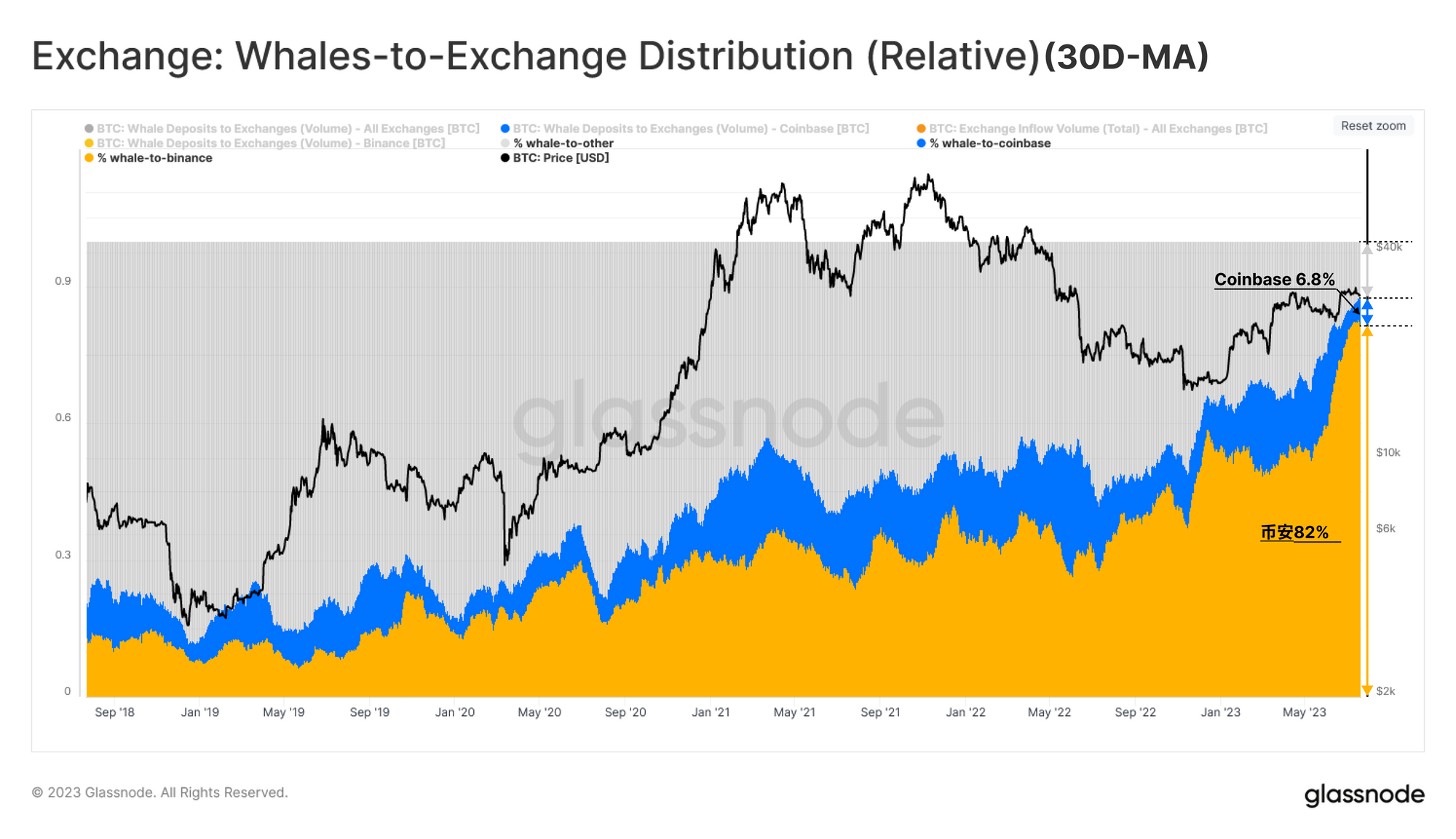

可以说,这个故事最有趣的部分是巨鲸币的去向。如果我们对巨鲸币的流入量进行细分,就会发现巨鲸币流向交易所的资金中约有 82% 流向币安🟨,Coinbase🟦占6.8%,其他交易所占 11.2%。

这意味着在7月份的涨势中,近34%的巨鲸资金流入了币安,在过去 12 个月中,币安的主导地位出现了非同寻常的上升。这也说明了我们在前几周观察到的一些区域性分歧(第26期周报)。

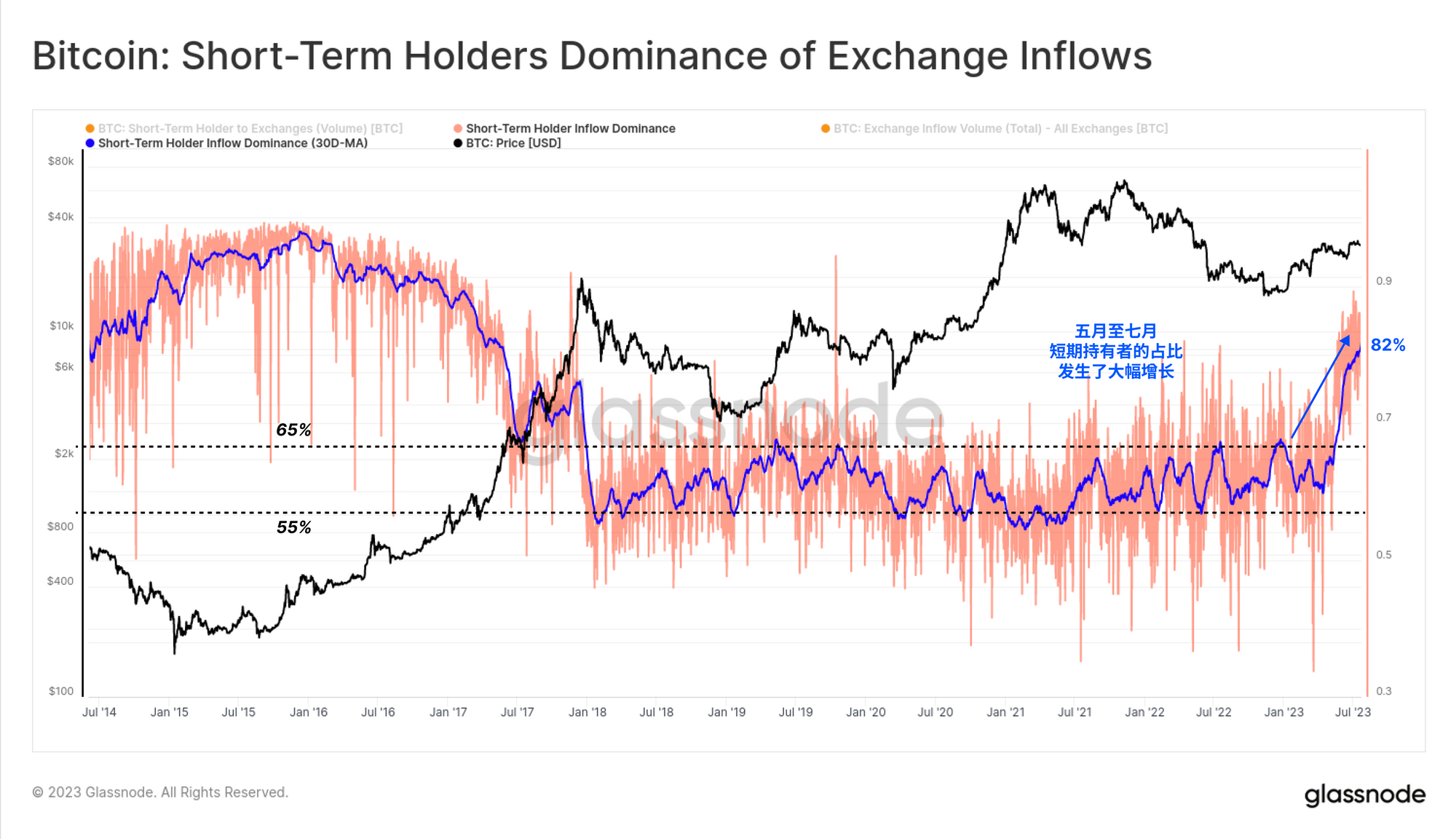

短期的巨鲸

在确定巨鲸实体目前主导着交易所活动之后,我们可以将这些观察结果与上周的报告联系起来,上周的报告中提到大多数交易所活动都与短期持有者有关 (第29期周报)。

短期持有者在交易所资金流入中的主导地位已上升到 82%,大大高于过去五年的长期水平(通常为 55%至 65%)。由此我们可以确定,近期的大部分交易活动是由活跃于 2023 年市场的巨鲸(因此被归类为短期持有者)驱动的。

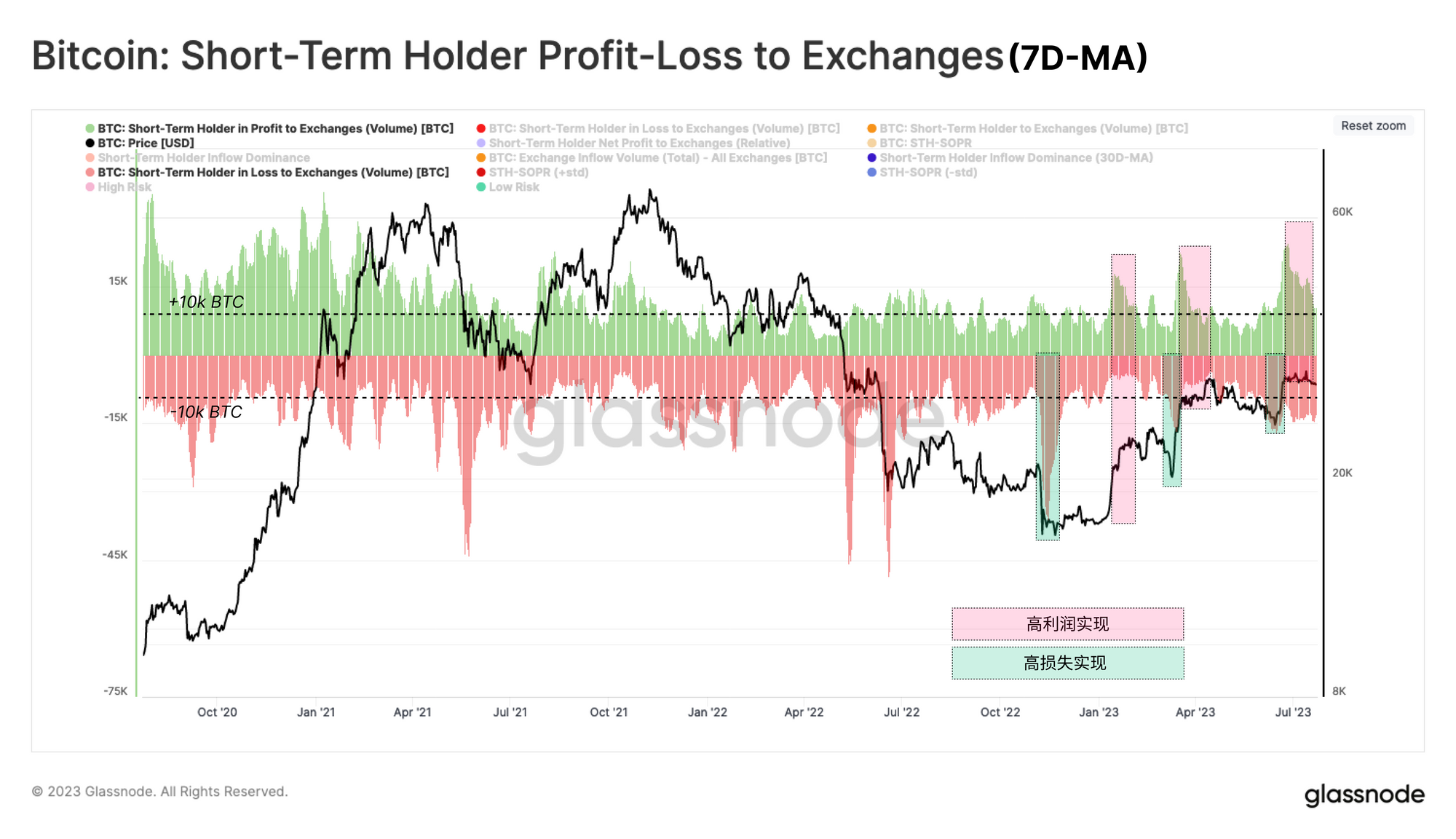

如果我们看看流入交易所的短期持有者交易量所实现的盈亏程度,就会发现这些新晋投资者是在交易当地市场状况。自FTX暴跌以来,每次反弹和回调,STH 盈利或亏损都会分别上升1万枚比特币。

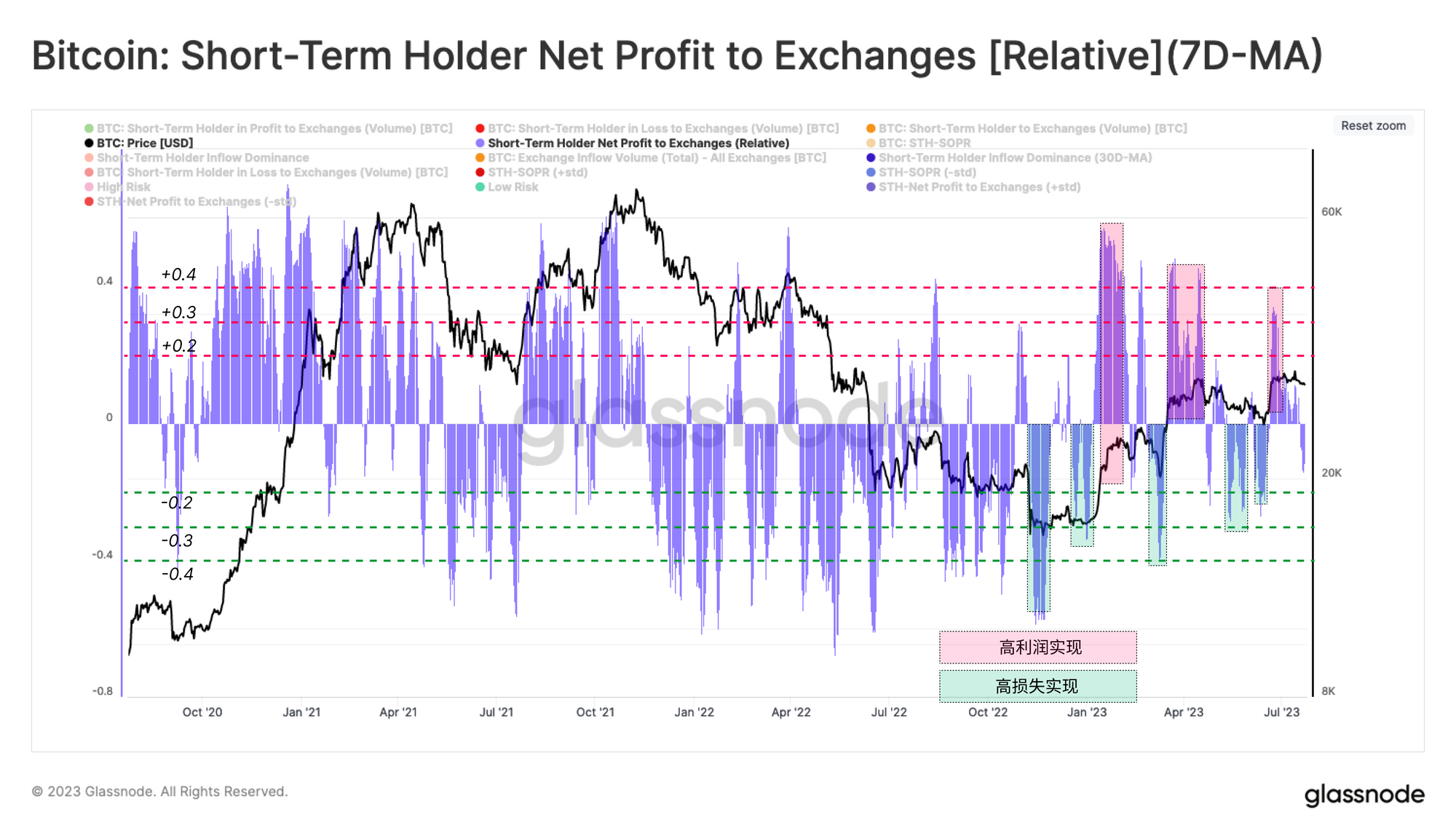

通过观察短期持有者群组发送到交易所的币的净盈亏偏差,我们可以更清楚地看到这种行为。在这里,我们可以看到本地市场的极端情况,即短期持有者们锁定了较高程度的盈利🟥或亏损🟩,分别表示为该指标交易高于或低于±0.3。

短期持有者 SOPR 是另一个强大的工具,可为现货市场的这种本地交易行为提供汇合点。SOPR这个指标跟踪短期持有者的平均卖出价格(处置价格)与购买价格之间的比率。

下图采用一个标准差区间(90 天)来表示实现超额利润或亏损的时期。我们可以看到,在 2023 年当地市场极端情况前后,这些定价区间多次被突破。

实时专业图表

实时专业图表

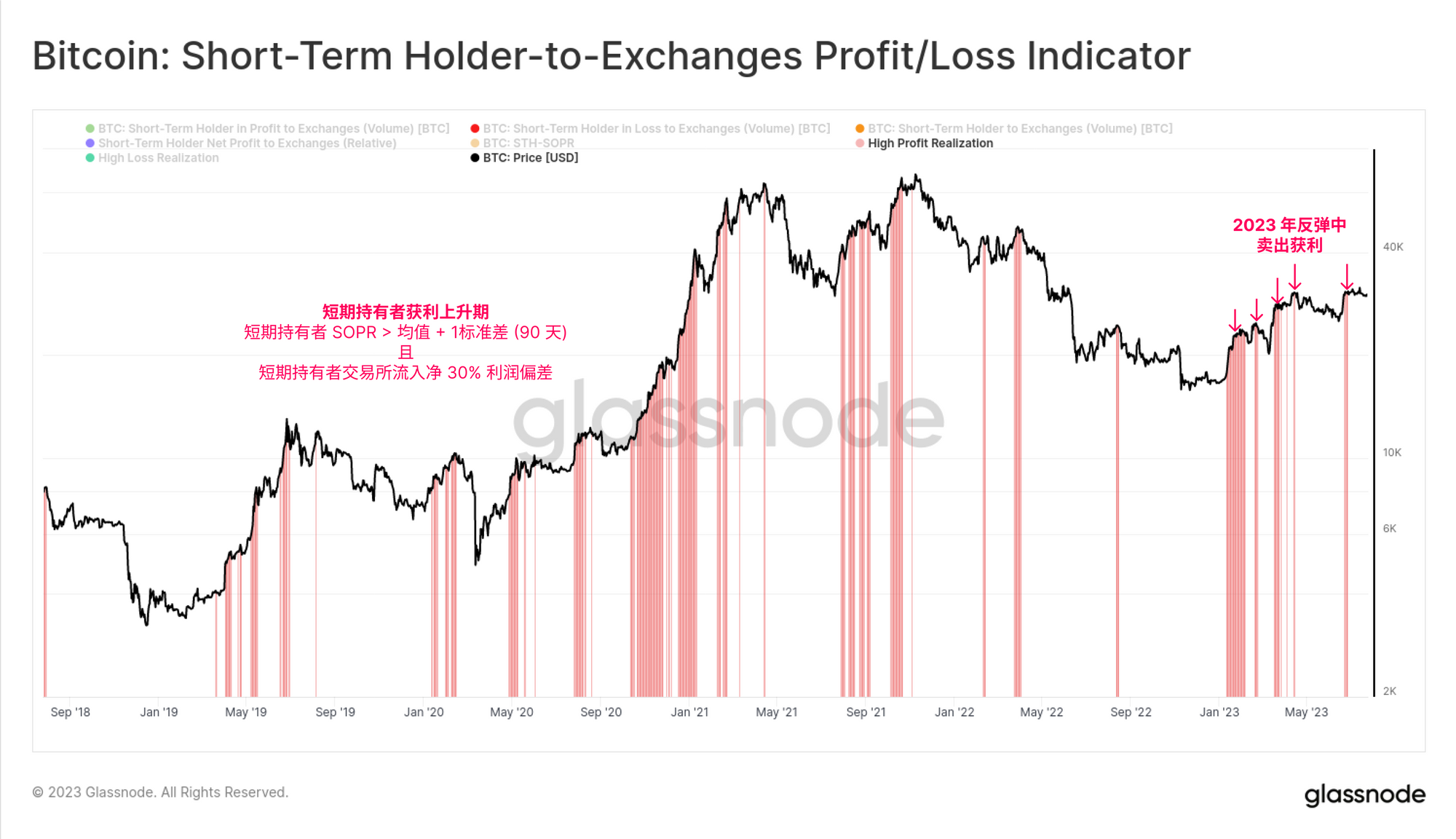

最后,我们可以使用工作台将这些观察结果结合起来,开发出一种工具,在满足上述两个条件时进行重点分析:

1. 短期持有者的SOPR交易价格高于均值 + 1个标准差带(90天)。

2. 相对于交易所的 STH 净盈亏偏差超过0.3。

与近期历史相比,这一工具有助于识别 STH群体何时锁定大量利润。在整个2023年,已经发生了多次这样的事件,许多事件都创造了当地市场的高峰。

总结和结论

比特币的巨鲸实体经常被认为是影响市场价格走势的关键因素。虽然跟踪和监控这些实体相当具有挑战性,但近几个月来它们似乎越来越活跃。特别是,42%的交易所资金流入与巨鲸实体有关,其中绝大多数流入币安。

我们还可以推断出,大多数活跃的巨鲸实体都被归类为短期持有者。结合这些观察结果,我们可以开发出一套工具,用于追踪该群体实现强劲盈亏的时期。通过这样的一套工具,我们可以利用链上数据帮助导航本地市场的极端情况。

实时引擎室

实时引擎室 实时高级图表

实时高级图表 实时专业工作台

实时专业工作台 实时专业工作台

实时专业工作台 实时专业工作台

实时专业工作台 实时专业工作台

实时专业工作台 实时专业工作台

实时专业工作台 实时专业工作台

实时专业工作台 实时专业工作台

实时专业工作台 实时专业工作台

实时专业工作台 实时专业工作台

实时专业工作台 实时专业工作台

实时专业工作台 实时专业工作台

实时专业工作台