速览 NFT 借贷协议发展现状:有何创新与待解决的问题?

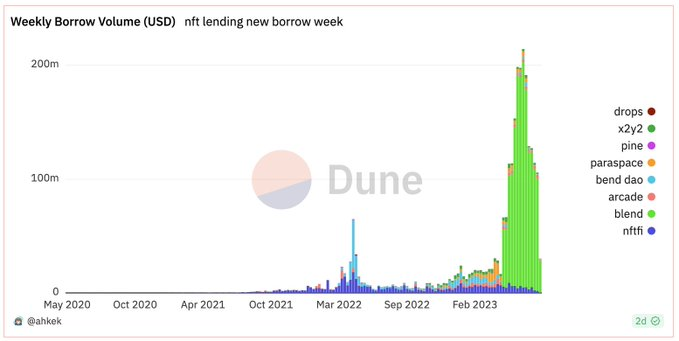

NFT的价格或许下跌,但NFT借贷市场蓬勃发展,今年已有超过21亿美元的贷款发放在以太坊(ETH)的NFT上,为艺术贷款市场带来新的机遇。

原文标题:How does NFT lending work today? and why you should pay attention?

原文作者:@mitchelljhammer

原文来源:twitter

编译:火火/白话区块链

NFT的价格可能下跌了,但NFT的借代已经来势凶猛。今年已经有超过21亿美元的贷款发放在以太坊(ETH)的NFT上

这相当于苏富比(Sotheby's)的艺术贷款组合的两倍,以及总艺术贷款市场的约10%。现在NFT借代是如何运作的?为什么应该关注它?

1、NFT借代的现状

NFT借代协议使持有人无需出售其NFT即可获得流动性。用户将NFT作为抵押锁定在智能合约中,然后提取流动性资金。

如今市场上主要有两种借代模式:点对点(P2P)和点对池(P2Pool)。

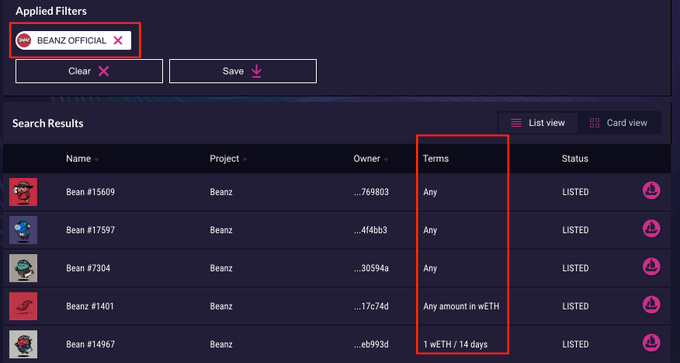

点对点(P2P)借代:点对点借代协议包括@Arcade_xyz、@NFTfi、@the_x2y2。这些协议根据偏好将个人出借人与个人借款人进行匹配。例如,如果我想要借代给Beanz的持有人,我可以在@NFTfi上搜索符合我风险/回报要求的贷款条件。

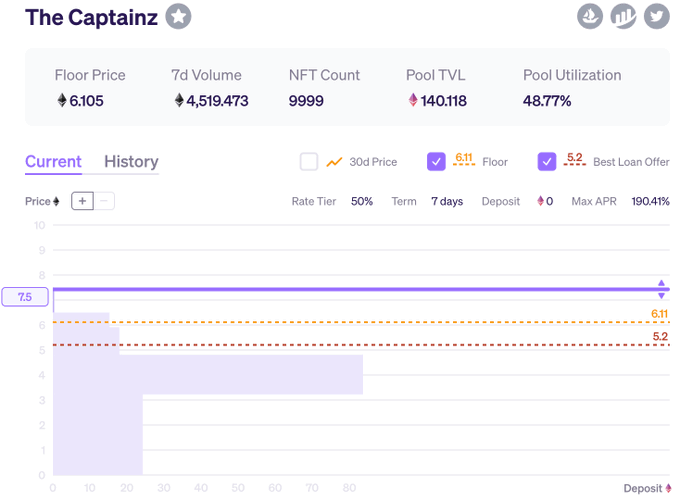

点对池(P2Pool)借代:点对池借代协议包括@BendDAO、@ParaSpace_NFT、@TheBNNFT、@dropsnft。这些协议允许借款人即时从现有的资金池中提取流动性,类似于@AaveAave和@compoundfinance对可替代Token的运作方式。

这两种模式都有利弊之处:

点对点(P2P)模式更适用于非主流/长尾NFT。但是,贷款匹配需要时间,贷款期限固定,出借人风险较大。

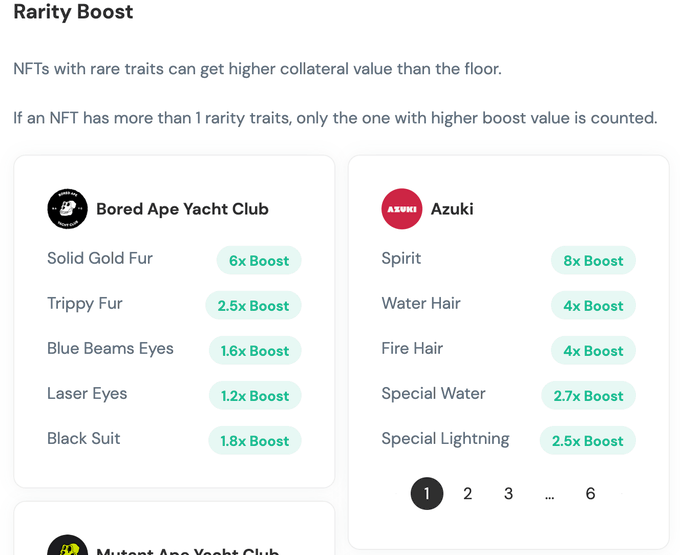

点对池(P2Pool)模式更适用于主流NFT,具有即时流动性和分散的风险。但是,利率/抵押比率不会考虑特征,并依赖于预言机。

2、当前市场的改进

新的模式正在出现,以改进现有的点对点(P2P)/点对池(P2Pool)范 paradigm。

Blend (@blur_io) 使用订单簿来汇集出借人的报价,从而提高流动性并实现高效的再融资。 @ParaSpace_NFT 提供稀有度提升,降低更高价值NFT的抵押比率。

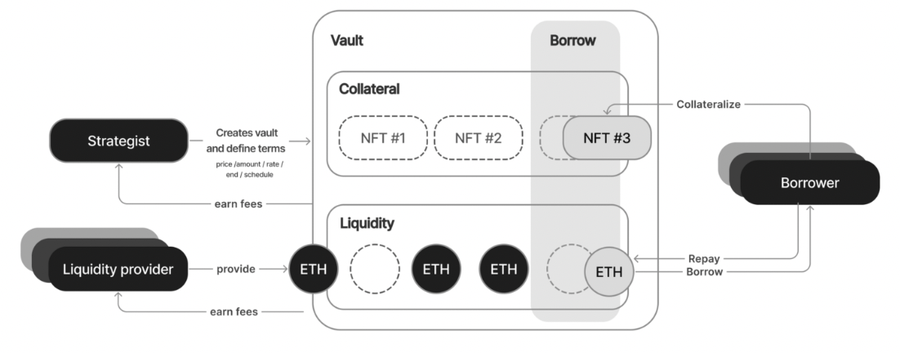

@AstariaXYZ采用了一个3方系统。流动性提供者将资金汇集到保险库中,并委托策略师管理贷款承销过程。

@metastreetxyz使用分层借代。借款人可以指定自己的借代风险偏好。风险被分段,但流动性为借款人共享。

3、NFT借代的未来

这些协议都在构建关键的NFT借代基础组件。但我们仍然需要解决一些主要问题,包括:

- 更好地平衡借款人/出借人的利益

- 轻松管理头寸

- 改进协议互操作性。

1)平衡借款人/出借人的利益

出借人应该得到适当的风险补偿,而借款人应该获得合理的贷款条件。在波动剧烈的NFT市场中,实现这一点并不容易。价格可能会迅速下跌,导致借款人的清算和不良债务的产生。

除此之外,目前的借代协议在到期时支付利息,这意味着随着贷款期限的推移,出借人的风险会增加。

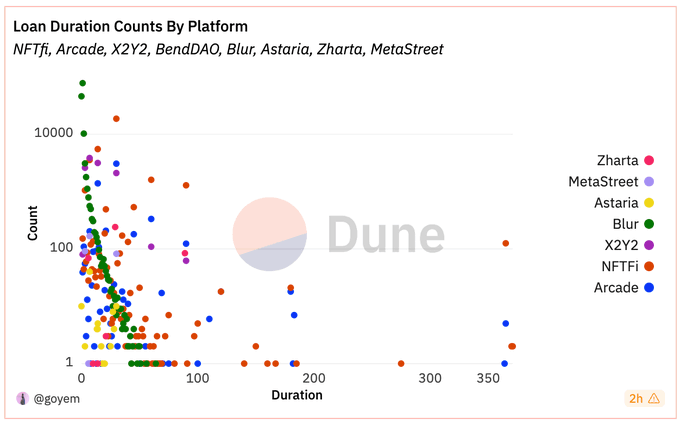

因此,目前的NFT贷款具有短期和高利率的特点,这给市场的双方都增加了摩擦和成本。

像传统金融中看到的还款计划的实施,将有助于在贷款期间降低出借人的风险。

出借人风险的降低将以更长期限、更低利率的贷款形式传递给借款人。

2)轻松管理头寸

如今,管理您的NFT借出或借入头寸需要全职工作。您需要随时关注价格并迅速采取行动,以避免被清算或持有一袋毫无价值的抵押品。

这对大多数人来说是糟糕的用户体验。

Telegram和电子邮件提醒是帮助人们管理贷款头寸的良好首步。

更高级的功能,如自动还款、清算保险和对冲工具,可以进一步提升出借人和借款人的用户体验。

3)改进互操作性

要针对您的NFT借款,您需要将其存入智能合约。操作上意味着与您的NFT相关的实用性(空投、治理)也会随之转移。

但在传统金融的担保贷款中,情况并非如此。即使您的房屋被抵押,您仍然可以继续居住在里面!

将您的NFT作为抵押品不应意味着您必须停止使用它!

我们需要制定标准,并以一种方式构建,使借款人可以在NFT用于借代或其他金融协议时仍能够访问其基本实用性。

4、为什么要关心这个问题?

借代市场对所有主要市场都是关键的金融基础设施。它们提升市场效率,促进增长,扩大了市场准入。

构建正确的借代机制确保协议能够处理万亿美元的需求,一旦大多数资产都被编码为NFTs。