解读借贷平台Fuji Money:解锁比特币Layer2的金融潜力

随着闪电网络和Liquid网络经历了飞速的增长,自2021年以来,网络使用情况明显上升。

原文来源:blockstream

原文标题:Core Lightning v23.08: "Satoshi's Successor" Part III - Experimental Features

原文作者:Rusty Russell

前言

欢迎来到Layer-2报告,这是关于比特币二层的综述,涵盖了该领域正在发生的新创新、项目、协议更新和讨论。

在本期报告中,我们将重点介绍Fuji Money,这是一个目前正在开发中的非托管的仅限于比特币的借贷平台。同时,我们还会仔细研究闪电网络和Liquid协议的发展,看看这两个协议在近年来取得了多大的进展。

注:本篇文章为BlockChain Layer2系列最后一篇,其余文章由于时效性问题,暂不做编译,后续Blockstream官方若有更新新的报告,Web3CN将会持续带来最新最前沿的有关BTCLayer2的内容。

追踪Layer-2的增长

*请注意,数据是于2022年7月1日提取的。

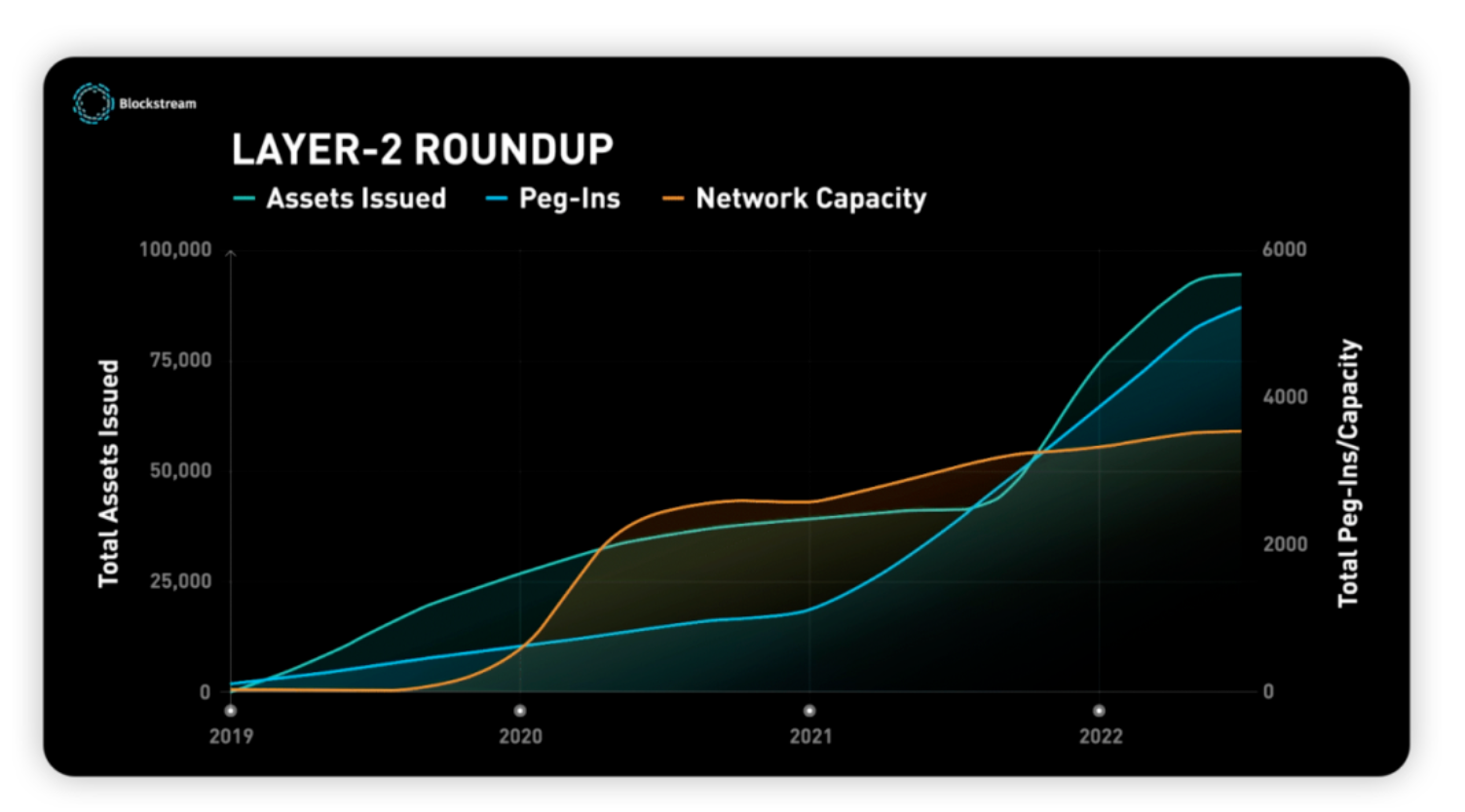

随着闪电网络和Liquid网络经历了飞速的增长,自2021年以来,网络使用情况明显上升。截止2022年7月1日,两者的总容量达到了7,563比特币,尽管今年比特币价格出现回调,但比特币总容量创下了新高。

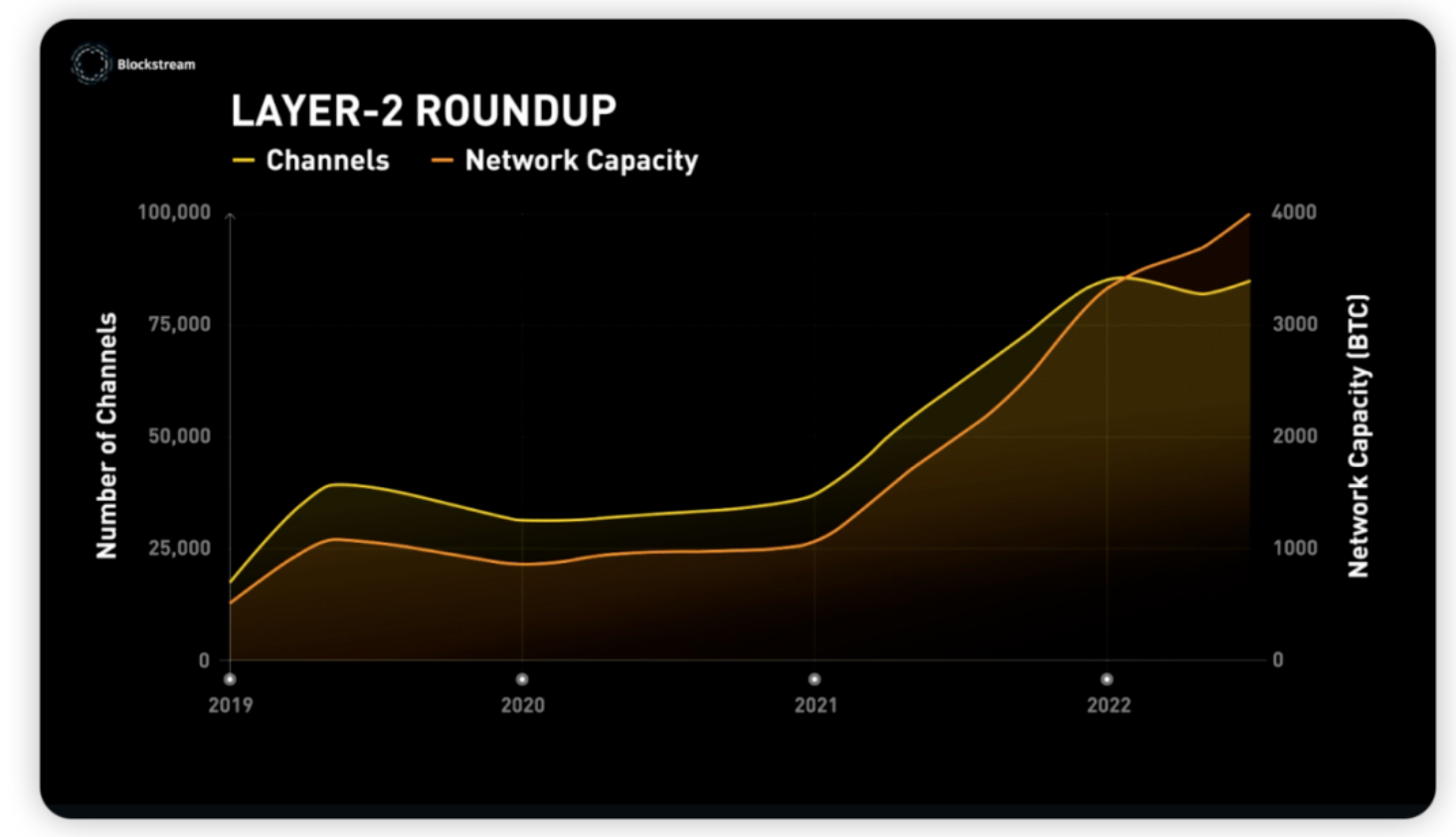

自2019年以来,闪电网络上的通道数量(各方之间发送或接收支付的通道)增加了四倍,达到了85,000多个。网络容量,或者说在闪电网络上流通的比特币数量,也紧随其后,超过了4,000比特币。

*请注意:截止2023年8月30日,由1ML数据提供,目前通道数量为68,106个,较发文时期也就是2022年7月1日有所下滑。

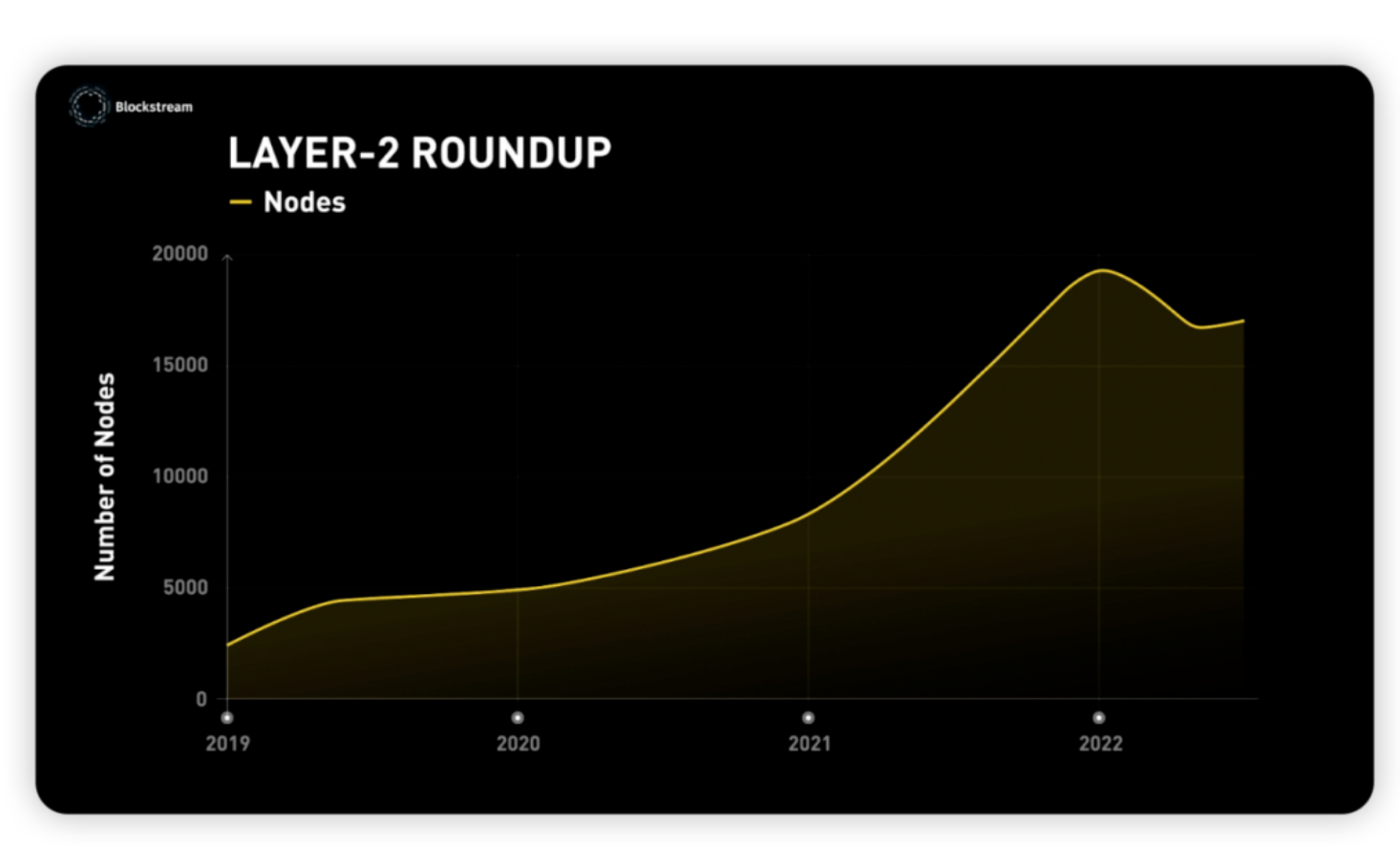

与此同时,闪电网络的节点数量增长近600%,平均每年翻倍。如果这一趋势持续下去,到2023年可能会有超过40,000个闪电网络节点投入运行。

构建BTC的金融层

最近备受大家关注的Fuji是一个建立在Liquid上的闪电网络兼容的合成资产协议,它允许用户无需信任地借用稳定币和合成资产,并进行点对点交易(在上一篇文章比特币二层系列2中也进行过简单介绍)。

根据Marco Argentieri、Andrew Camilleri和Dmitry Petukhov的研究论文(链接附在参考文献中),Fuji将比特币和Layer-2技术(如Liquid操作码、Taproot和闪电网络潜艇交换)的特性进行了结合,以授权在超额抵押的情况下进行借贷。

策划

资产的支持将根据社区的反馈和需求、资产的流动性以及可靠预言机的可用性来确定。如果您希望参与这些讨论或推荐某种资产类型,请加入Fuji的Telegram频道。

首个可用的Fuji资产将是FUJI USD(FUSD),一种以比特币支持并与美元挂钩的稳定币。用户可以通过将比特币存入Liquid智能合约(即契约地址)来借用FUSD,也可以通过使用闪电网络潜艇交换或直接使用L-BTC来进行操作。

团队已经计划将该协议扩展至其他资产类别,例如以抵押为支撑的合成股票,其价格将通过预言机引用指数来确定。

合成资产

合成资产是通过预言机进行验证的一种资产,可以是任何预言机能够证实的事物,包含受监管的安全代币(如Blockstream Mining Note)或苹果公司股票的一部分,到整个指数基金(如标普500指数)或特定的交易所交易基金(ETF)。

在Fuji协议中,用户(借款人)通过将抵押品锁定在Liquid智能合约中来借用合成资产。这个合成资产在Liquid上充当数字持有人资产,用户可以自行保管并在与其他用户之间进行保密交易。

将来,只要有可信的预言机可用,用户可能还可以创建自己的资产篮子,即一组不同的资产组合。Fuji协议初期将使用Blockstream的加密货币数据源作为价格数据的来源,并计划在更多的预言机方可用时扩展预言机的数量,以提高价格数据的弹性和准确性。这有助于确保合成资产的价格能够得到可靠的参考,以支持Fuji平台上的各种操作和交易。

DYOR

在项目宣布后,由于Terra Luna的大幅波动和Celsius的破产,人们开始对Fuji的风险状况提出了一些初步的问题。这两个项目都受到了加密市场的剧烈价格波动的影响,导致过度杠杆的资产陷入困境。

在我们深入了解该协议之前,重要的是进行DYOR并理解Fuji项目目前仍处于开发阶段(在本文发布时),交易基础设施或条款的某些方面可能会随时间变化。早些时候在博客中嵌入的研究报告对借贷涉及的一些风险进行了很好的阐述,比如可能发生真实世界的攻击或预言机性能不佳。该报告还涉及了这些问题的潜在解决方案。幸运的是,Fuji团队似乎采取了谨慎的风险管理策略,并致力于构建一个可靠、强大的协议。

协议

让我们深入了解一下Fuji协议的一些细节,特别是对于降低风险这一方面。

首先,Fuji协议的最低抵押品覆盖率(CCR)为150%,远高于行业标准的110%,这样做是为了降低借款人的风险。用户还可以随时通过“充值抵押品”的方式增加抵押品,以提高他们的保证金。

注意,最低抵押品覆盖率是指借款人需要提供的抵押物价值与借款金额之间的比率。在Fuji协议中,最低抵押品覆盖率设定为150%。这意味着借款人需要提供价值至少为借款金额150%的抵押物。这样做的目的是确保即使在抵押物价值下降的情况下,抵押物仍然足够覆盖借款金额,保护贷款人的权益。

当一个合约的抵押品接近危险水平时(例如在比特币价格下跌期间),借款人会收到降价的通知,并被建议进行关闭或充值。如果抵押品价值低于最低要求(<150%),并且有预言机进行验证,清算者(Fuji)可以介入并没收抵押品,但前提是他们需要销毁相等数量的Fuji资产。

其次,用户可以自主保管资金,这意味着他们不仅可以将资产保存在自己选择的Liquid钱包中,还可以在Fuji平台外部自主保管,如果Fuji出现破产,用户仍然可以解锁其抵押资产。目前,用户解锁抵押资产时需要支付0.25%的赎回费用。借款不收取利息或其他费用,但随着平台的发展,这可能会发生变化。除了自主保管资产外,用户还可以选择合约的各种参数,例如抵押资产和CCR(>=150%)。Fuji会验证抵押品是否满足所需金额,并使用重新发行令牌进行新的发行。

第三,与其他项目使用的汇集机制不同,Fuji每个资产的发行是基于UTXO模型的合同进行的,这有助于降低系统风险和避免多米诺效应。此外,合约规则可以进行个别定制,提供了更大的灵活性和调整。潜在的漏洞或攻击也被有效地隔离在模型中,从而为某些情况提供了额外的保护,比如在升级合约时。

第四,资产的发行和销毁在Liquid区块链上是不保密的,以实现永久的验证性。一旦发行完成,Liquid的隐私交易方法将成为默认的交易方式,隐藏了资产类型和数量。由于合约的Taproot地址,清算目标价格也将保密,这进一步保护了投资者的隐私并降低了清算风险。

在一些其他平台上,清算价格会在链上公开,攻击者可以准确地知道需要将价格推低多少来强制进行清算。然而,Fuji通过Taproot防止了这种情况的发生。

在数字专制的时代,分散化和最小信任的金融是一个自由社会所需的基础设施。即使在未来比特币成为全球主要的财富储备时,这一点仍然如此。现代金融产品和服务需要在比特币标准上找到归宿,而利用闪电网络和Liquid的Layer-2应用将是资本市场改革的先锋。