今日推荐 | 超越CEX——简析DEX变革潜力与机会

L2 的交易成本要比 L1 便宜一到两个数量级。

原文作者:YellowPropeller

原文来源:propellerheads

原文标题:ThenextstepsinDEXdesign

编译:Yvonne,MarsBit

tldr;

智能合约链非常适合运营交易所:它们将信任商品化,使托管、费用、价格和结算对每个人都是平等透明的,并允许任何人成为做市商。

然而,DEX仍然落后于CEX的交易量,原因是:价格没有竞争力;执行容易被滥用(MEV);作为LP的利润不够高。

不过,良好的解决方案确实存在,并且将使 DEX 更具吸引力:通过预言机定价;更慢的批量和交易后结算;集中和自动化流动性;以及 L2 上更便宜的区块空间。

介绍

去中心化交易所是智能合约区块链的主要用例之一。人们批评它们是垃圾币赌场,但这种无需许可为任何资产创建市场的机制具有实质性价值,无论它们导致的是投机还是更富有成效的活动。

当前加密货币交易所格局由场外交易、CLOB(中央限价订单簿)、RFQ(报价请求) 和 AMM(自动化做市商)组成。

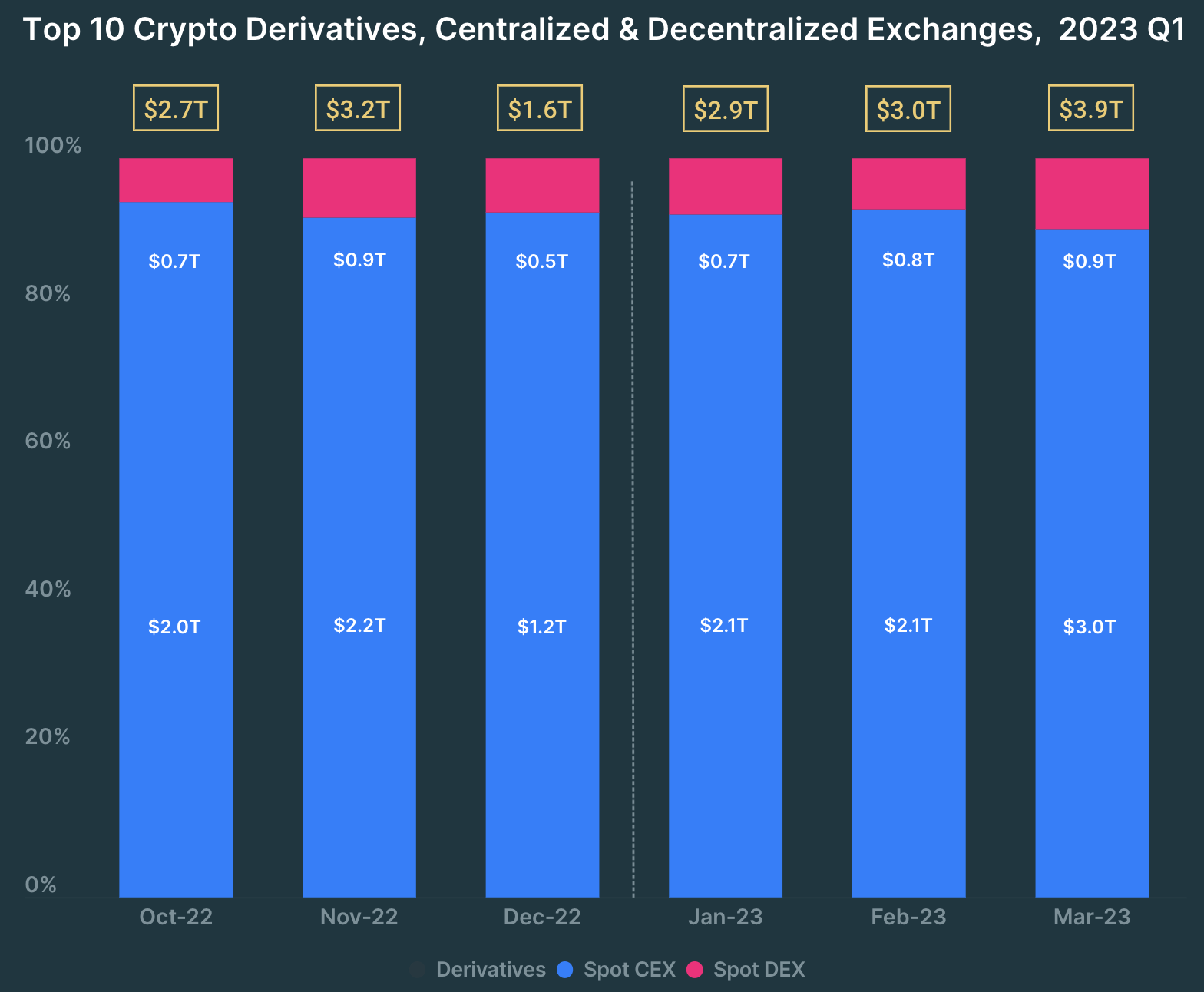

AMM在专业做市商参与需求不足的货币对市场中尤其有用,但CLOBs仍然是高需求货币对交易量的首选场所(根据Defillama的数据,DEX交易量仅占CEX的16%左右,其中大部分仍然是由CEX-DEX套利驱动的)。

DEX 仍仅占加密货币交易量的 15% 左右,但其份额正在增长。资料来源:Coingecko 2023 年第一季度行业报告

在本篇文章中,我们明确定义了一个好的交易所需要具备什么特点,重点探讨了 当前DEX 的不足之处,并提出了一些改进 DEX 设计的路径。

优质交易所应该具备什么?

作为一名交易者,我需要什么:

信任感:在我交易之前、期间和之后的托管风险对我来说应该是透明的,并且尽可能地最小化。

最佳价格:我希望每次都能在该交易所得到最好的价格,或者足够接近最佳价格——这样我就不用担心在别处找到更优惠的价格。

公平:我不希望我的订单被滥用。没有充分的理由,其他人不应该得到比我更好的价格或支付更低的费用。

速度和可用性:等待交易完成或交易所开放并不有趣。

信息:交易所帮助我做出明智的选择,并监控我的订单。我可以看到我的交易可能结算的价格,并得到良好的限价和滑点建议。我还可以查看未执行、已结算或取消的订单。

流动性强,资产覆盖面广:看到更多资产对的流动性,让我更有信心在该交易所得到好价格。

而流动性提供者和做市商(MMs)关心的是:

收益:可以抵消资本风险和机会成本的利润。

对MM来说,最重要的是最佳风险调整收益率,其他指标只是达到这个一的的手段。高成交量、低或恶劣的竞争、高价差、良好的回扣、少量不良流动性、最后一次检查、减速带、较低的托管风险——所有这些都有助于提高风险调整后的收益率。

区块链是运营交易所的绝佳场所,并且为交易者和做市商提供了他们想要的大部分要素:去中心化、开源结算机制和公开的交易历史记录,这些是信任、安全、透明和公平的坚实基础。

但去中心化的交易所仍举步维艰:

提供可靠的优惠价格;

为LP提供良好的收益;

应对违反公平执行承诺的 MEV。

在前10个DEX中,有9个是AMM。所以让我们看看AMM 的优势和劣势。

为什么AMM如此受欢迎?

你经常会听到:“Tradfi知道得最清楚,订单簿更有效,常数函数做市商永远不会奏效。”

那么,为什么AMM -特别是常数函数做市商(CFMM)-仍然在DeFi中占主导地位(占DEX所有交易量的95%以上)?他们一定做对了一些事情。

以下是AMM迄今为止保持领先地位的最重要的原因:

流动性要求低:AMM(Univ2风格)总是提供价格,即使流动性很低。

被动流动性:你的流动性是由AMM管理。因此, LP很容易,任何人,不仅是做市商,都可以赚取费用。

简单性:AMM比订单交换需要更少的计算和存储,所以它们消耗Gas更少.

没有看门人:做市商和交易所上市费用可能高得令人望而却步,而中心化交易所可以随时将代币下架。AMM使任何项目都可以轻松上市,并自己提供或激励流动性。

DEX 交易量直到 2020 年底(Uniswap 推出两年后)才大幅回升。来源:Dune

当第一家去中心化交易所推出时,几乎没有流动性,鲜有做市商,很少有交易,而且Gas成本很高。在这些条件下运行CLOB是不可能的,所以AMM 是非常合适的。它们相当直接,因此更容易构建、模拟和审计。

但现在,DeFi看起来不一样了。订单量正在回升,专业做市商报价的资产范围很广,L2的Gas更便宜,每个人都知道CFMMs(即今天大多数AMM)的弱点。

AMM仍然是某些市场(如长尾货币)的最佳选择。但它们在关键领域落后于中心化的交易所。

AMM的问题

高Gas费

在链上交易仍然昂贵。AMM池费(0.01 - 0.3%)与CEX价差相当,但Gas费在小额交易(< 1000美元)的Gas费很容易使你损失1-10%资金,即使是L2上。

价格过时

AMM通常不会给你最好的价格。AMM的价格只通过交易移动。所以你需要依赖套利交易者来确保AMM的价格与当前市场价格保持同步。然而,除了持有风险外,套利交易者也受到池费和Gas的限制。所以流动性较低的AMM池很容易与其他交易所的最佳报价偏离1-5%。

损失与再平衡(LVR)

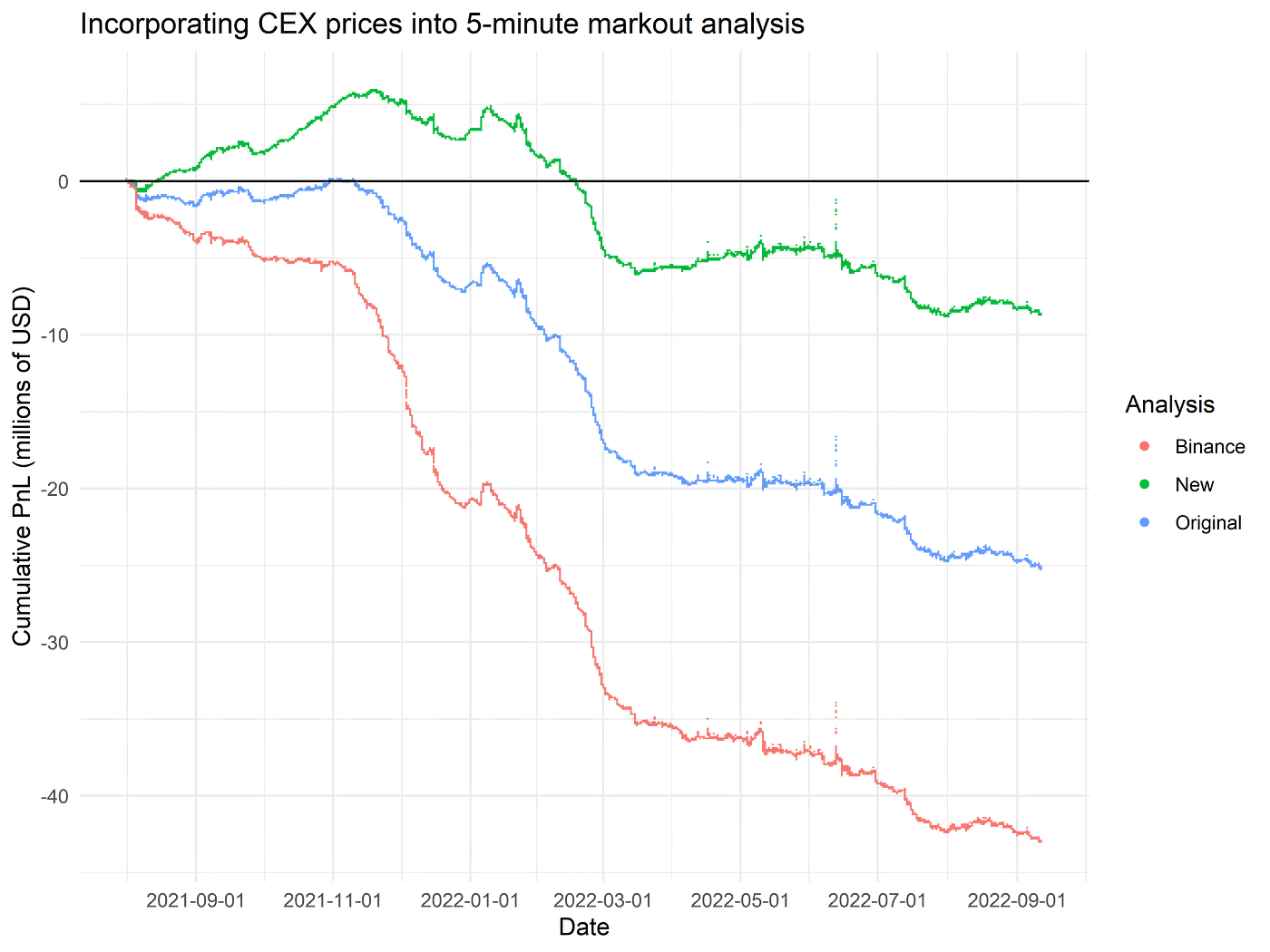

在随后的几项分析中,Uniswap LP 被证明由于有毒订单流的 LVR 而无利可图。

AMM是被动的,所以如果资产的价格在其他平台(例如Binance)决定,那么AMM上的价格将永远落后。如果价格上涨(在Binance上),

那么AMM将以极低的价格将代币出售给套利者。如果价格下跌,AMM将以过高的价格从套利者手中购买代币。

随着时间的推移,AMM,特别是它的LP,将继续积累损失。这是LP向套利者支付的将价格推回到市场价格的代价。

相反,在限价订单簿上,积极做市商在价格变化时会立即调整报价,然后以市场价格重新平衡投资组合。

来自 Ankit 的推文很好的解释了 LVR 。

LVR是永久性的:与非永久性亏损或持有亏损相比,LVR的亏损不会在价格回到之前的水平时恢复。

LVR 随着波动性增加而增加:价格上涨越大,LP 的损失就越大。事实上,损失与波动率呈二次方关系。

LVR 取决于发现价格的位置:重要的是你卖给套利交易者的价格比当前加权平均市场价格差多少。

因为你作为LP,每笔交易都赚取费用,如果你的资金池在市场上的权重足够大,这对你有利。只要LVR <费用,这些交易实际上会让你盈利而不是亏损。在市场上权重较小的资金池将经历更高的LVR,他们将倾向于支付大资金池LP的利润。

可提取价值(MEV)

交易者和 LP 容易受到 AMM 价值提取的影响:

交易者:搜索者可以抢先、夹击或阻碍你的交易,并影响你的成交价格。

被动LP:更老练和主动的LP可以提供及时的流动性,以收取你的大部分交易费用。

分散的流动性

在CFMM上,相同的代币通常与多个不同的代币配对(例如USDC-WBTC、DAI-WBTC、ETH-WBTC),甚至同一对代币有多个费用层级。这将流动性(在这种情况下是WBTC)分散在多个池中,导致LP的费用更少,交易者的深度更低,价格更糟。许多流动性没有用于交易(例如在Univ2设计中),即使在区间订单AMM上,价格也经常远离流动性集中的区间。

在中心化交易所,通常只有一种报价资产(例如美元),做市商积极地保持大部分流动性在当前市场价格周围。这导致更少的资金池,更深的订单簿,对做市商来说更好的回报,以及对交易者来说更深和更少的价格影响。

进一步的问题

上述缺点也导致CFMM的更多缺点:

价格和包含不确定性:交易经常失败或有故意或意外的抢先交易。

固定利差:自动交易市场对订单收取固定利差。这使得它们在波动性很大的市场中容易受到影响,而在波动性较小的市场中竞争力较弱。

吸引流动性困难:损失与再平衡和流动性碎片化使得在AMM上做LP的利润更低,吸引流动性更困难。因此,协议通常需要通过流动性挖矿激励来补贴LP,以吸引足够的流动性。

分散的流动性:在DEX上,一个代币通常有多个交易对,甚至同一个交易对有多个费用层级。许多流动性没有用于交易(例如,在Univ2的设计中),即使在区间订单AMM上,价格也经常偏离流动性集中的区间。这导致LP的费用更少,交易者的交易深度更低,价格更糟。

但这并不意味着AMM注定要失败。研究和区块链技术已经取得了显著进展,并启用了可以解决这些缺陷的新构建模块。

构建更好的链上交易的模块

当前已经有几种方法在尝试解决 DEX 的不良价格、MEV、损失与再平衡和流动性碎片化等问题。让我们总结一下最重要的方法,并提出一些新方法。

解决高额Gas费问题

更便宜的区块空间

L2 的交易成本要比 L1 便宜一到两个数量级。因此,交易成本现在不再是瓶颈。这意味着更多计算密集型协议设计(如订单簿)开始成为可能。但要在小额交易中与 CEX 竞争,Gas 成本可能还需要再降低一个数量级。

Cows

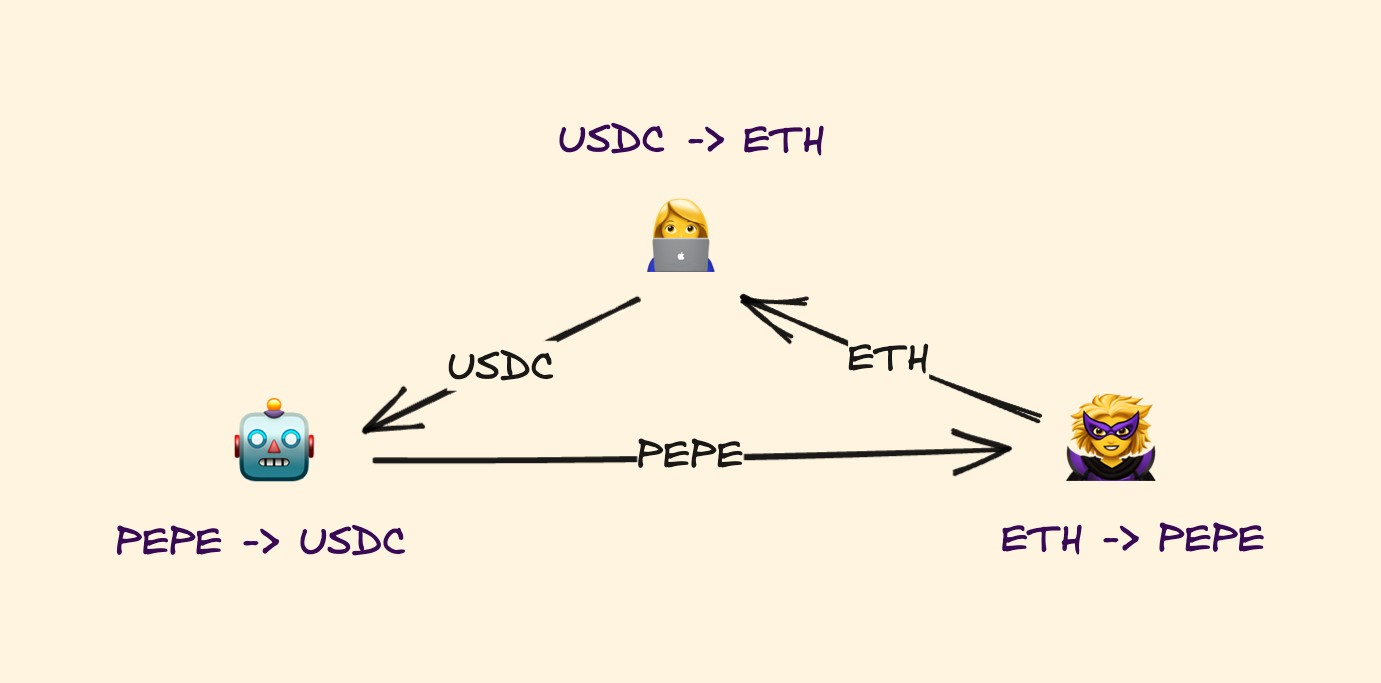

三个交易者之间的需求匹配 (CoW) 交易示例。每个人都进行他们想要的交换,为彼此提供流动性——无需通过 DEX 路由或支付 DEX 费用。

需求一致(CoWs)基本上是同时交易互补对的交易者之间的P2P资产交换。交易者不需要支付AMM交易费,也不用支付更少的Gas(只是转账)。然而,要使它们起作用,你需要具有对当前最佳出价和报价的优秀预言机。

链下计算,链上验证

如果你把计算密集型的部分放在链外,只使用链来保管、结算和验证,那么更复杂的功能是可能的。例如,在链外跟踪和匹配限价订单,但在链上持有资金和结算交易。

提高价格时效性

RFQ

通过RFQ,你可以直接从做市商那里购买。由于做市商可以在所有场合(非链和其他链)进行交易,通过他们,你也可以访问这些场合的价格和流动性,即使你只在一个链上。RFQ订单也更具效率(只是一个转移和签名验证,而不是通过池路由)。

即时流动性

为了补偿有毒订单流的风险,做市商在交易所的报价不会那么紧凑和深入,实际上,普通用户向做市商缴税,以补贴有毒订单流。

然而,如果你反过来,让做市商在用户提交交易后设定价格,那么做市商可以报出更好的价格,因为他们承担的风险更小。这给普通用户提供了更好的价格,让套利者的日子更难过。

降低DEX费用

费用高的一个原因是保护LP 免受LVR的影响。然而,如果一个DEX可以保护自己免受LVR的影响(见下文),那么它也可以设置较低的费用。较低的费用使池通过套利与其他池更接近。

保持价格最新并防止无利可图的套利的一种方法是使用 Oracles 设定价格。

修复LVR

基于预言机的定价

只要 AMM 被动地设定价格,它们就可能容易受到有毒订单流的影响。避免该情况的一种方法是在套利交易者进入之前主动更新AMM上的价格。

预言机需要足够快速和准确,以避免留下套利机会。当交易的费用<市场价格之间的价格差时,套利是无利可图的。因此,为避免有毒的订单流,预言机价格的准确性需要小于AMM的交易费。

AMM甚至可以在用户签署交易后设定价格。这进一步保护LP,使其免于提供过时的价格——从而避免套利风险。

激励延迟

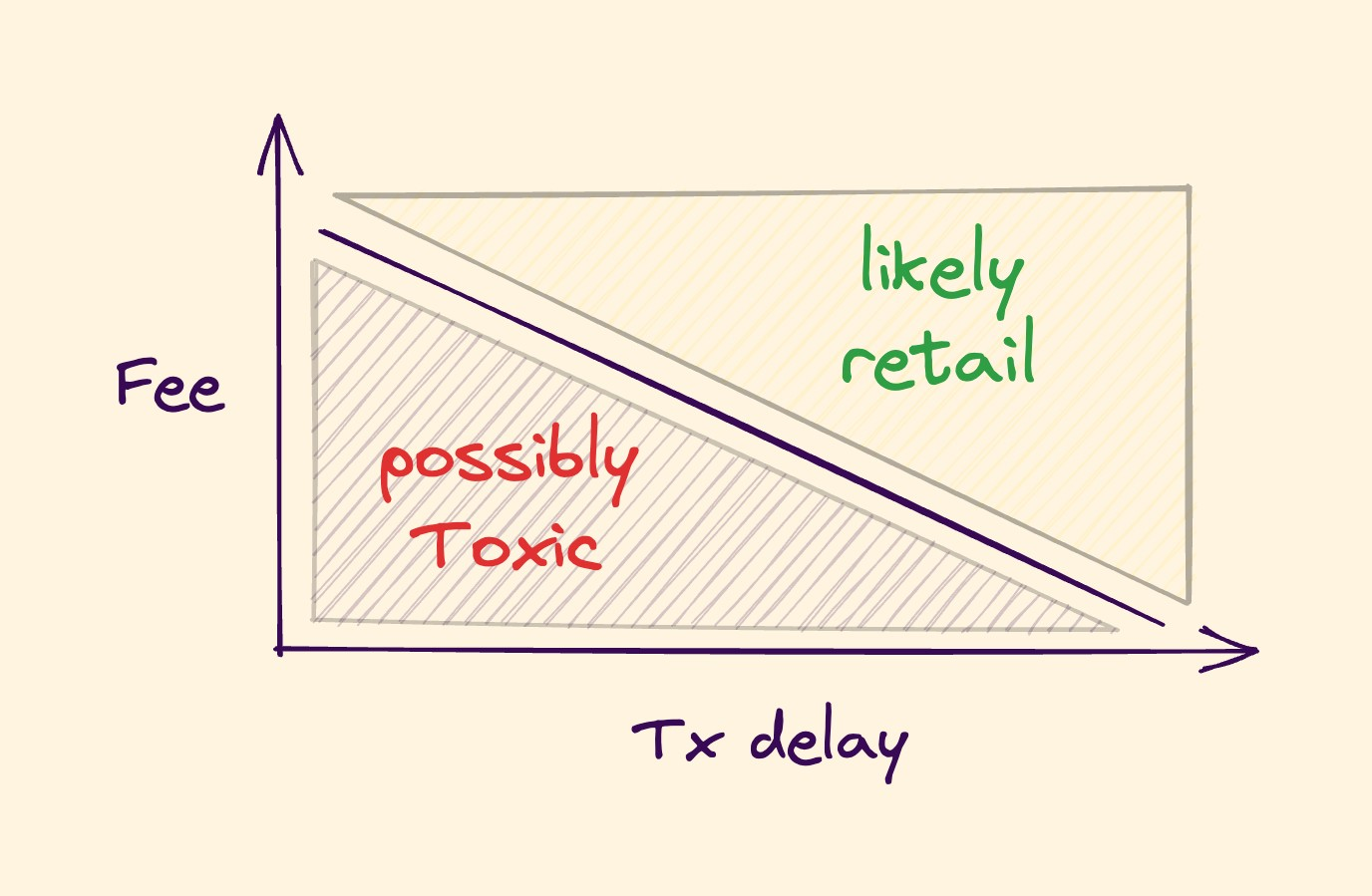

如果AMM能够区分知情(可能非常无利可图)和不知情(平均有利可图)的订单流,并且只保留不知情的订单流,那么许多问题将得到解决。

动态费用和交易延迟可以帮助 AMM 区分有毒订单和零售订单

交易信号衰减很快,因此预言机的长期负延迟将使知情的交易者更难在AMM毫无防备的情况下捕捉到它。

结算速度缓慢,价格便宜:如果你能等待5分钟来结算你的交易,那么交易是便宜的(例如,0.1%的费用)。交易将在5分钟内以预言机的价格结算。不知情的交易者不会介意这个选项,因为他们省下了费用,而且等待5分钟的成本很低。

快速结算的成本高昂:以当前的预言机价格进行结算的成本很高(例如0.4%)。较高的费用会降低知情交易者的信号优势大到 AMM 无利可图的可能性。而且,这仍然为愿意为此付费的用户提供了一个快速结算的选择。

延迟允许交易所将有毒和无毒的订单流分开,或者交易所可以完全禁止快速结算。为了有效地阻止有毒订单流,快速结算费用必须考虑到货币对的市场波动性。

主动流动性管理

集中流动性头寸(Uni v3)允许LP将他们的流动性指向特定的价格区间。这使得LP或第三方有可能保持流动性在当前市场价格附近,并大幅提高LP的资本效率。

积极的流动性管理甚至可以保护LP免受部分LVR的影响。

有了可靠的预言机,AMM甚至可以自己设定当前预言机价格周围的流动性,因此不需要主动LP管理。

动态滑点和波动率预言机

由于AMM的损失取决于套利者信号优势的大小,有毒订单流更可能出现在波动更大的货币对上。在传统的订单簿中,当市场波动更大时,做市商会增加他们的利差。AMM可以做同样的事情,并根据当前的市场波动动态调整他们的费用。

Uniswap v3已经有一个粗略的版本,为同一对加密货币提供不同的费用等级,并让LP选择适合该货币对价格波动的费用等级。

做市商也会调整滑点,以重新平衡他们的头寸以达到他们的目标——AMM可以为其LP采取类似措施。

抗MEV

隐私提交

绕过公共内存池的隐私RPC是有效保护交易免受抢占和夹层攻击的一种方法。

批量拍卖

批量拍卖是使价格公平的绝佳方式:你在一段时间内批量下单,同一对的所有交易都以相同的价格执行。这减少了你的交易被抢先或夹在中间的可能性。批量拍卖还增加了一个延迟,以阻止有毒订单流。与负延迟预言机一样,批处理拍卖的可组合性较差。

它们还极大地改善了交易的定价、可用流动性和路径。这基本上消除了回流的机会

动态滑点容忍度

设定滑点并不容易。如果交易对价格波动,滑点太小会让你的交易失败,而滑点太大则容易让你陷入三明治攻击。因此,为避免交易失败,交易所通常会设置较高的默认滑点容忍度。

然而,有了波动性和深度预测, DEX UI可以做得更好,并预测每笔交易的正确滑点。这有助于用户避免被夹在中间或交易失败。

使所有 LP 均为即时 LP

还有一种方法可以缓解即时(JIT)流动性攻击:与上述LP的“最后一次检查”一样,如果你更改模型,在用户签署交易后确定价格,那么你可以允许每个人即时提交报价,并创造公平的竞争环境。

从结构上讲,批量拍卖也是即时流动性交易所——因为在用户提交他们的交易后,求解器会找到流动性和价格。

总结

虽然区块链是交易所的绝佳基础设施,但DEX还不能处理大部分交易量。然而,交易量和做市商还没有完全转移到区块链上是有原因的:价格没有竞争力,用户体验对交易者来说非常糟糕,收益率太低,执行不安全。幸运的是,已经存在针对所有这些问题的解决方案,它们可以将大部分交易量转移到链上。