基于 AMM 的永续合约、期权和波动率交易产品,未来还有多大的发展空间?

永续期货和期权已经在加密货币领域找到了一席之地,将它们发展成交易者和 LP 寻求的成熟产品只是时间问题。

原文作者:GABE TRAMBLE

原文来源:shoal

原文标题:AMM LP-Enabled Perps, Options, and Volatility Trading Products

编译:深潮 TechFlow

介绍

对于一些人来说,自动做市商(AMM)是对去中心化交易所(DEX)唯一感兴趣的地方。由于低流动性和对传统做市商的依赖等因素,中心化交易所通常会排除这些资产。无论是 Uniswap、Curve、Balancer,还是像 MetaMask 和 1inch 这样的聚合器,自几年前问世以来,AMM 已经促进了数万亿美元的价值交易。DEX 的无需许可设计使其成为交易低流动性或长尾资产的理想平台,因为任何人都可以为新资产创建市场。与传统的 CEX 不同,CEX 需要手动集成资产,而 AMM 只要有人提供流动性,就可以无缝部署和交易任何 ERC-20 代币。这是因为 AMM 允许任何人存入资产并成为做市商,而不需要像传统金融(TradFi)中那样成为机构实体。做市商通过在交易所上提供买入和卖出订单来增加流动性,以确保用户可以在没有其他用户的情况下执行交易。他们通过利用买入和卖出价格之间的差价来赚钱。

然而,大多数现货 AMM 非常基础,通常只支持买入和卖出订单。有一些现货 AMM 和聚合器提供高级功能,如限价订单和深度流动性(足够大型实体进行交易的流动性)。然而,它们仍然无法将其流动性转化为其他交易原语。

在产品界经常说,产品需要 10 倍的改进才能取代现有产品并获得显著的采用。像 Uniswap 这样的 DEX 的引入,通过允许用户以极快的速度为任何 ERC-20 创建市场,解决了流动性问题。

像 Uniswap 和 Curve 这样的 DEX 已经经过足够长时间的实战测试,可以作为其他产品的原语使用。

类似于 DEX 现货市场,永续期货 (Perps) 和期权等其他交易产品也竞争激烈,并且在交易量方面仍然由 CEX 主导。尽管 CEX 占主导地位,但通过利用 DeFi 的可组合性、DeFi“积木”的堆叠或可以相互构建的应用程序,永续期货、期权和其他交易产品仍然有巨大的增长机会。

大多数链上永续期货和衍生品只有少数资产,使用预言机,并容易受到流动性问题的影响。没有足够的流动性,衍生品交易所无法运作和吸引更多用户,这就是所谓的鸡生蛋问题。为了实现这一目标,新的协议正在利用集中和恒定函数 AMM 流动性来推动新的交易产品(杠杆、永续期货和期权)。简而言之,协议利用像 Uniswap 这样的 AMM 作为流动性原语来创建新的交易产品。

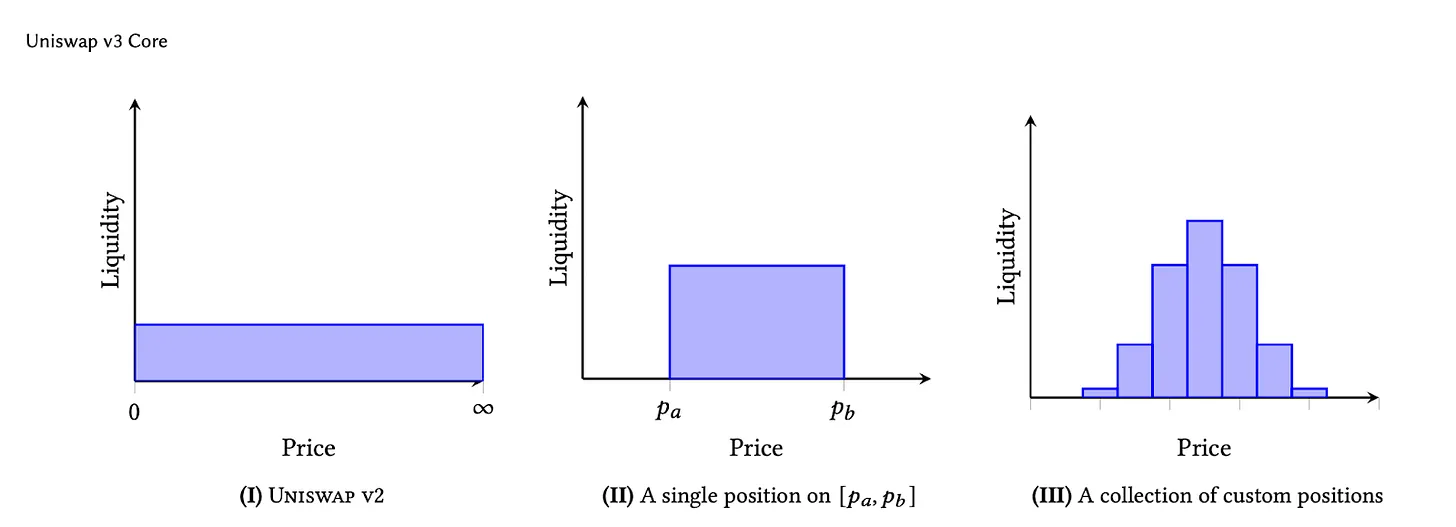

- 恒定函数 AMM:流动性通常无限地分布在完整的价格范围内(Uniswap v2、Balancer)。

- 集中流动性 AMM:流动性集中在价格范围内(Uniswap v3)。

永续期货和期权的 Uniswap 时刻

由 AMM 驱动的交易产品的杀手级用例,是能够为流动性不足和新部署的资产创建永续期货(Perps)、混合期权和其他波动性市场。$PEPE 在其 FOMO 期间,短短几周内市值飙升至数十亿美元。在这个极度波动的时期,交易者反复提出一个问题:“我在哪里可以做多$PEPE?”

尽管 PEPE 的受欢迎程度大幅增长,吸引了数十亿美元的交易量,但最初只有现货市场可以交易该资产。几周后,一些交易所开始支持永续期货(Perps)交易,并一直是唯一的交易来源,甚至到现在仍然如此。即使在一些支持$PEPE 交易的交易所中,许多交易者认为在处理清算和支付方面存在问题,这是永续交易所设计中的一个核心问题。通过 AMM 驱动的波动性产品和衍生品,LP 有机会在代币发行时市场化期权和永续期货,类似于 Uniswap。

加密资产存在大量的投机需求,特别是杠杆方面。除了杠杆之外,这些产品为对冲 LP 在资产上的头寸提供了很好的工具。

永续交易产品

许多链上永续合约依赖于预言机,对于长尾资产来说,预言机可能很容易被操纵。预言机将链下数据转化为链上可供协议使用的数据,通常用于价格提供。你是否想过为什么永续去中心化交易所上只支持少部分资产?大多数链上 Perps 和期权平台仅提供少量旨在实现深度流动性的资产,并利用外部预言机作为定价机制。清算风险也是一个重要问题,因为管理清算依赖于准确的预言机,并确保交易可以及时清算以满足抵押品要求。换句话说,清算需要无缝进行,以确保有足够的抵押品来覆盖交易。通过集中流动性 AMM(CLAMM)驱动的交易产品,预言机和清算风险通常被消除,因为流动性是从预定义的 LP 范围中借用的。

通过采用这种方法,交易者的风险也是预先定义的,并且限制在交易所协议为平仓位置设置的参数范围内。许多启用 AMM LP 的协议采用永续机制来确定交易持续时间,只要支付费用以保持持仓开放,交易持续时间就会延续。

AMM 和 LP 费用

集中流动性自动化做市商(CLAMM)和恒定函数自动化做市商(CFAMM)构成了涉及流动性提供者(LPs)和交易者的双方市场。对于交易者来说,AMM 产品的体验大多相似。相反,许多交易所努力优化提供流动性的体验,因为这往往会导致亏损。在许多情况下,LPs 需要额外的激励才能盈利。

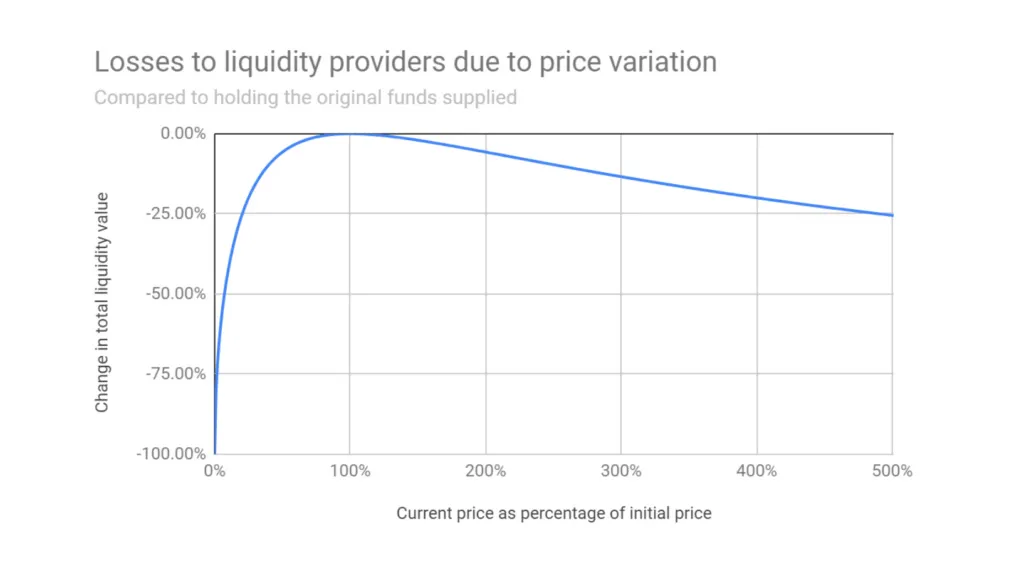

许多流动性提供者根据这样的假设向 AMM 添加流动性,即他们将获得足够的费用来抵消无常损失(IL)。还需要注意的是,并非所有的 LPs 都是 HODL 策略。集中 AMM 流动性衍生品模型的一个核心改进是,LPs 现在不仅仅通过交易费用获得补偿,还通过波动性获得补偿。这种创新为提供流动性的回报引入了一个新的维度。

对于一些由 AMM 驱动的衍生品,如无限池和 Panoptic(Panoptic Option Sellers),当 LP 处于范围内时,LP 可以产生费用,并在范围内外时产生佣金费用。当 LP 代币超出范围时,它可以用于协议的波动性产品,无论是杠杆交易、保证金交易还是期权交易。

AMM LP 驱动的交易产品——它们是如何工作的?

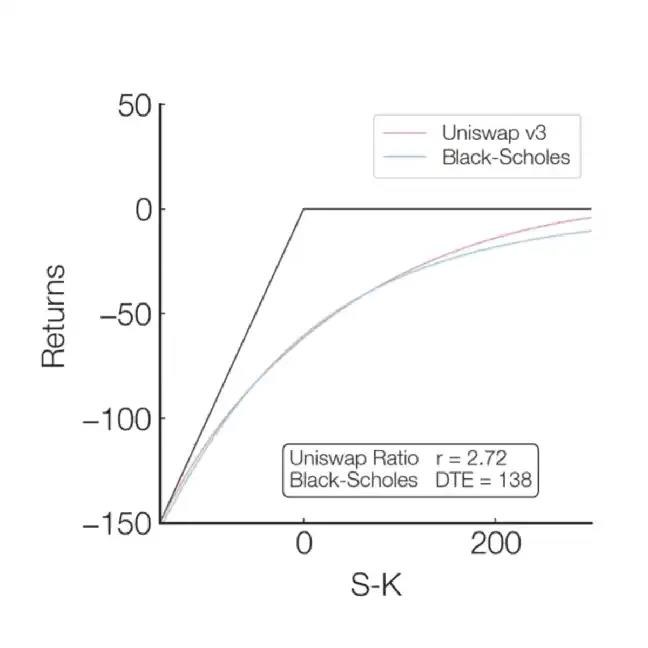

目前提供 AMM 驱动的交易衍生品的协议遵循一个简单的假设,即在 CLAMM 中提供 LP 类似于卖出看跌期权。换句话说,流动性提供的回报结构在数学上类似于卖出看跌合约。永续和波动性交易协议能够围绕这个概念构建交易衍生品和策略,创建杠杆、永续期货、永续期权和其他结构化产品。

协议一览

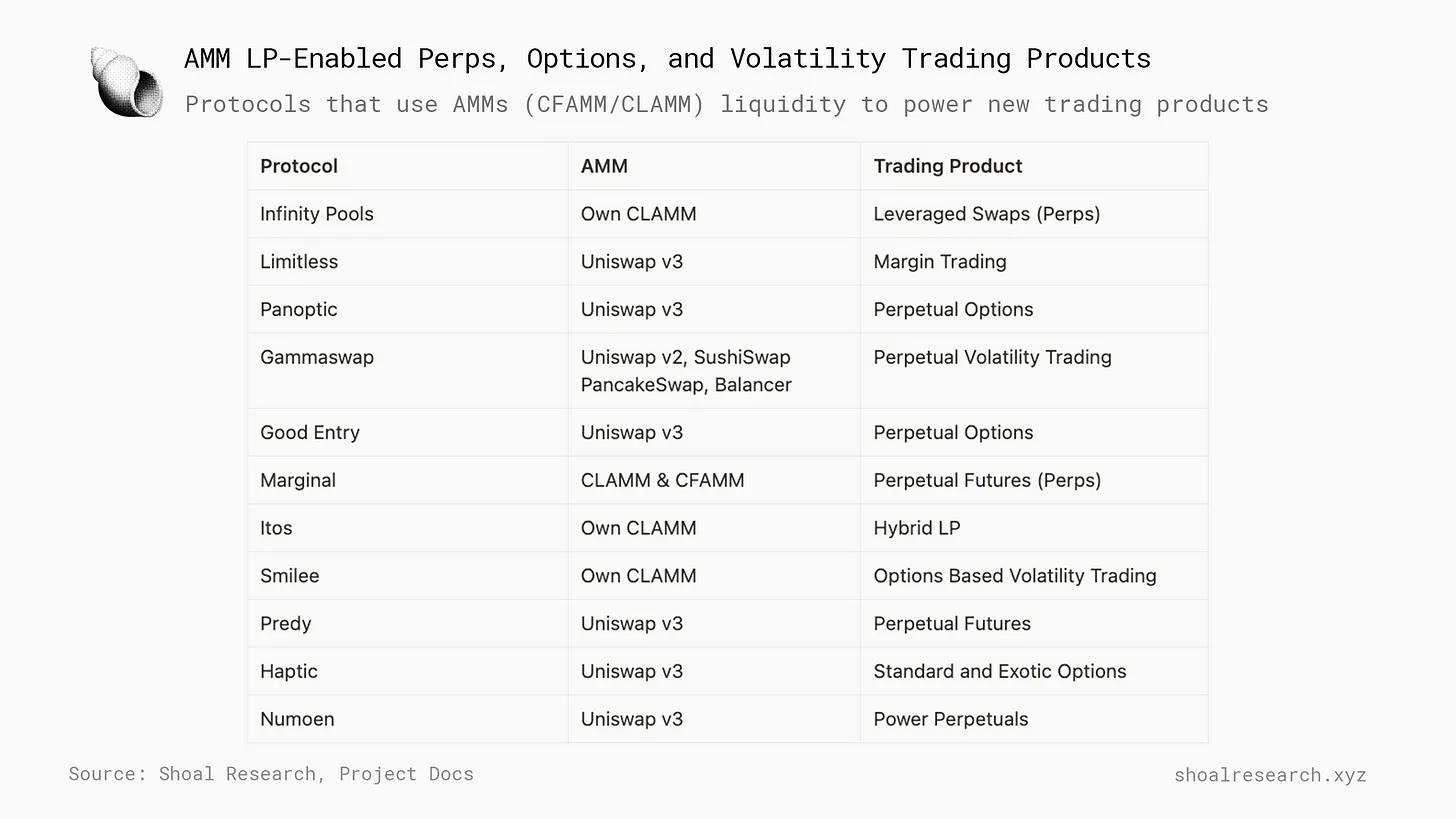

目前,有几个协议旨在利用 CFAMM 和 CLAMM 流动性进行交易。其中一些交易产品包括杠杆和保证金交易、期权产品、永续期货等。尽管这个概念还很新颖,但许多开发者发现在交易产品中填补主要资产和长尾资产的流动性和资产差距的机会。以下表格显示了协议、它们的流动性 AMM 以及创建的交易产品:

让我们进一步探讨机制和设计。

永续期权机制设计

像 Panoptic 和 Smilee 这样的协议利用集中流动性 LP 来支持其交易产品,具体包括永续期权和波动性交易。在少数几个利用现有 AMM 集中流动性的协议中,每个协议在构建交易产品方面都呈现出略有不同的架构和实现方式。

在高层次上,协议从 Uniswap v3 等 AMM 或自己的 AMM 中提取集中流动性,并允许交易者借用这些资产。然后,交易者赎回基础 LP 代币以获取单一资产,模拟受限于集中流动性范围的多头或空头头寸。由于集中流动性头寸的特性,当超出范围时,它们始终由一对资产中的其中一个(例如 USDC/ETH)的 100%组成。由于 LP 期望在资金池中拥有一对资产的 100%,交易者需要支付费用来借用和赎回 LP 对,以获取其中一种资产。根据他们的交易策略,他们可以出售赎回的代币,将其转化为定向赌注。

以 ETH 多头为例

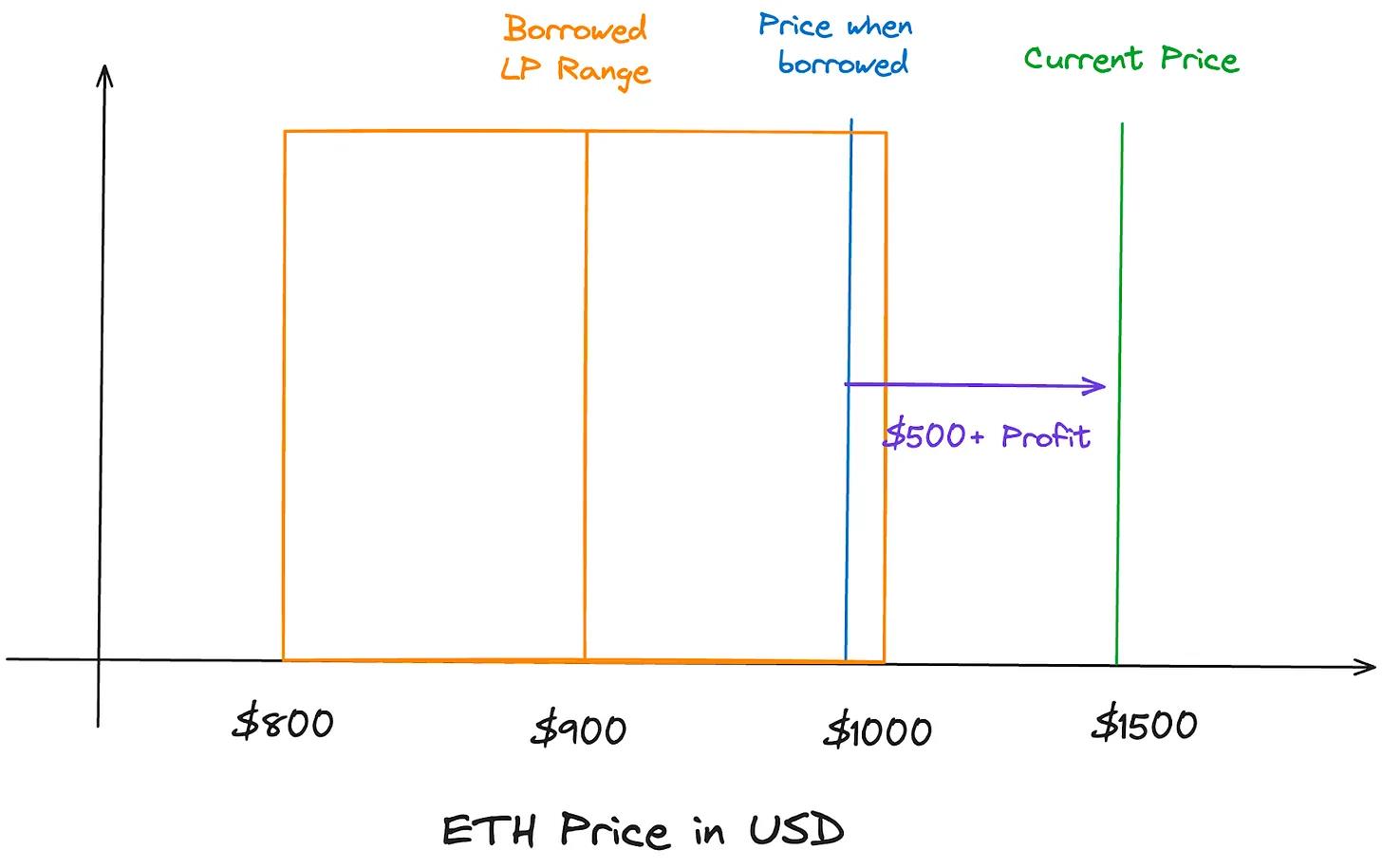

以永续期权为例,假设一个交易者想要借用一个 USDC/ETH LP 代币,其中 ETH 的价格为 1000 美元。交易者希望对 ETH 做多,交易者希望做多 ETH,因此他们以低于当前价格的价格借入超出范围的 USDC/ETH LP 代币,该代币价值 1000 美元的 USDC。LP 代币的价值为 1000 美元的 USDC,因为当前价格已经移动到范围的右侧,使得提供流动性的 LP(期权卖方)持有 100%的 USDC。期权买方的行权价可以被视为 LP 范围的中点;在本例中,我们将使用 900。由于交易者是多头,他们赎回价值为 1000 美元的 USDC 的 LP 代币,并将其交换为价值也为 1000 美元的 1 个 ETH。如果 ETH 的价格上涨到 1500 美元,由于 ETH 现在的价值超过了期权买方购买时的价值,他们可以通过以 1500 美元的价格出售 1 个 ETH 来行使期权。这个金额足以偿还借款人并获得额外的 500 美元利润。期权买方只需向 LP 偿还 1000 美元,因为这是他们提供流动性的范围的结束点。

协议通常会将大部分复杂性抽象出来。用户可能需要存入抵押品以支付头寸资金,选择头寸持续时间(如果包括在内),行权价和交易方向。

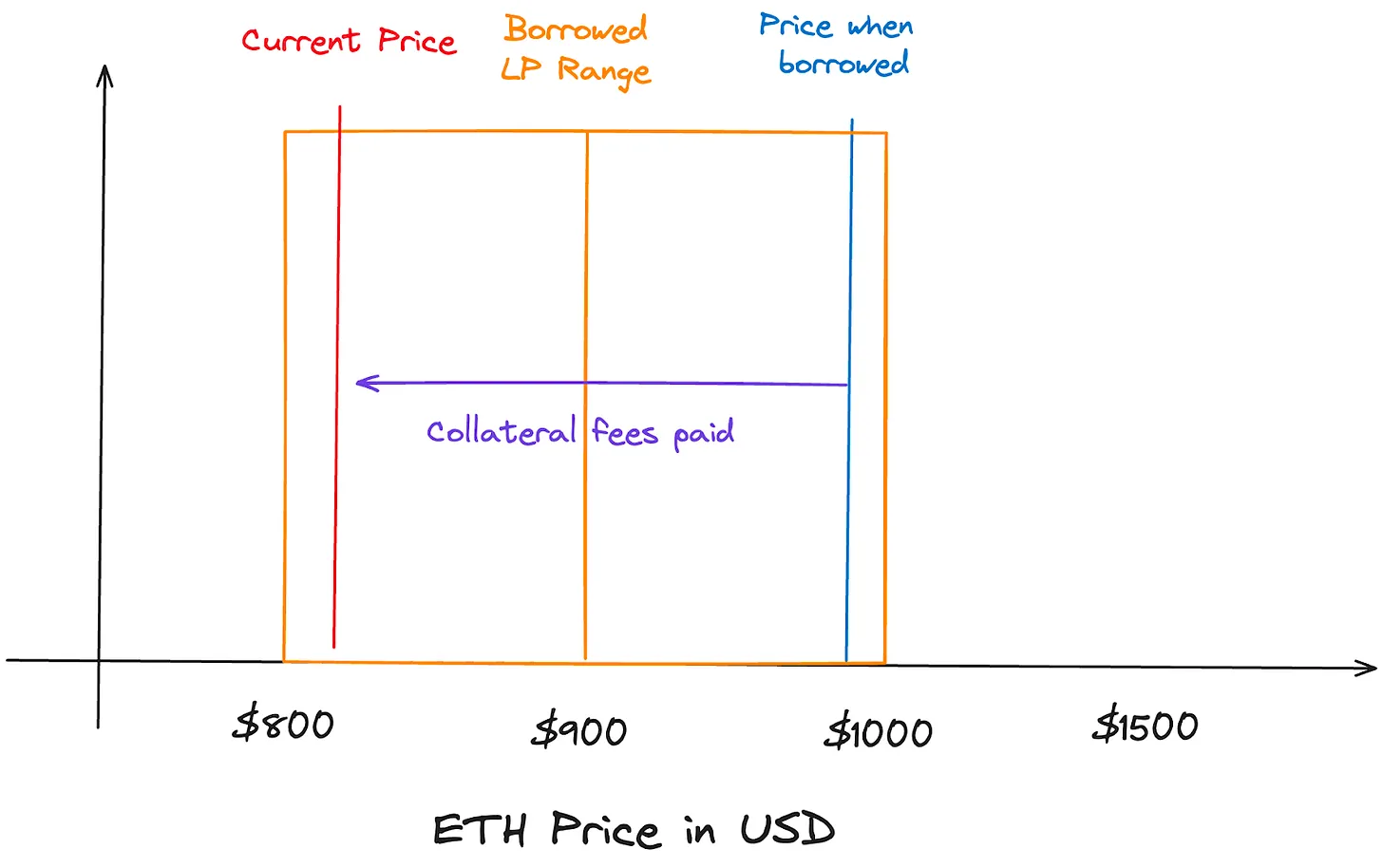

如果交易不按计划进行,ETH 的价格下跌到 800 美元,超出了 LP 范围的相反方向,那么现在借款人将欠 1 个 ETH 而不是 USDC。由于借款人仍然欠借款人 1 个 ETH,他们需要找到一种方法来获取 1 个 ETH 以偿还贷款。如果 1 个 ETH 的价值为 800 美元,借款人需要使用价值 800 美元的 USDC 购买 1 个 ETH 来清偿债务。

去中心化交易所(DEX)管理像 Panoptic 这样的协议的基础资产,以确保 LP 得到报酬。与提前支付溢价购买期权不同,Panoptic 要求用户在钱包中拥有起始抵押品,以支付类似于资金费率的流动费用。需要抵押品来保证费用的支付。该费用基于基础 Uniswap 池中的实现波动性和流动性利用率,以确定期权买方应向卖方(LP)支付多少费用。当交易者停止支付资金费用或资金费用超过其抵押品时,其头寸将被平仓。

在这两个示例中,期权卖方将持续收取流动费用以保持头寸。这是与 Panoptic 相关的通用概述,因为每个协议在管理流动性、提供杠杆、计算抵押品、溢价和资金费用方面都有不同的方法。

从鸟瞰角度来看,交易是双边的,LP 将其 LP 代币存入所述协议,并获得波动性费用,交易者可以开仓。LP 受到激励提供流动性,因为他们可以获得超过其他方式的奖励收益。AMM 中 LP 的一个核心问题是他们的费用不足以弥补风险。最后,盈利的交易者可以行使其盈利头寸,或者继续向 LP 支付资金费率,以使交易保持开放状态。

永续期货机制设计

对于像 limitless 或 InfinityPools 这样的永续平台,机制与永续期权类似。然而,用户可以存入抵押品,这些抵押品将与借用的 LP 合并。根据与现货价格的距离确定所需的抵押品和杠杆。与永续期权产品类似,如果交易者借用了一个低于范围的 LP 代币,他们可以出售其中一种基础代币,从而创建一个方向性的杠杆赌注。设计机制与前面的示例非常相似,主要区别在于用户存入的抵押品,用于覆盖交易朝相反方向移动时的最大损失。limitless 和 InfinityPools 都声称可以提供数百到数千倍的杠杆,具体取决于范围与当前价格之间的距离。如果交易者在交易中亏损,协议会关闭他们的头寸,并将抵押品支付给 LP,以使永续期货卖方的 LP 头寸完整。

市场机会——加密货币交易衍生品

传统金融市场规模

根据 Sifma Asset Management 的数据,美国股票市场在全球范围内占据主导地位,占 2023 年全球股票市值 108.6 万亿美元中的 42.5%以上,相当于 44 万亿美元,

传统金融衍生品市场

衍生品市场的名义价值估计超过 1 千万亿美元,尽管一些人认为这个估值可能被夸大了,根据 Investopedia 的说法。这个天文数字的上限包括所有衍生品合约的名义价值。

衍生品的名义价值和实际净值之间存在显著差异,截至 2021 年,这两个数字分别为 600 万亿美元和 12.4 万亿美元。

在传统金融中,衍生品交易的规模比现货交易大得多。加密货币市场也是如此,但大部分交易量发生在中心化交易所(CEX)。

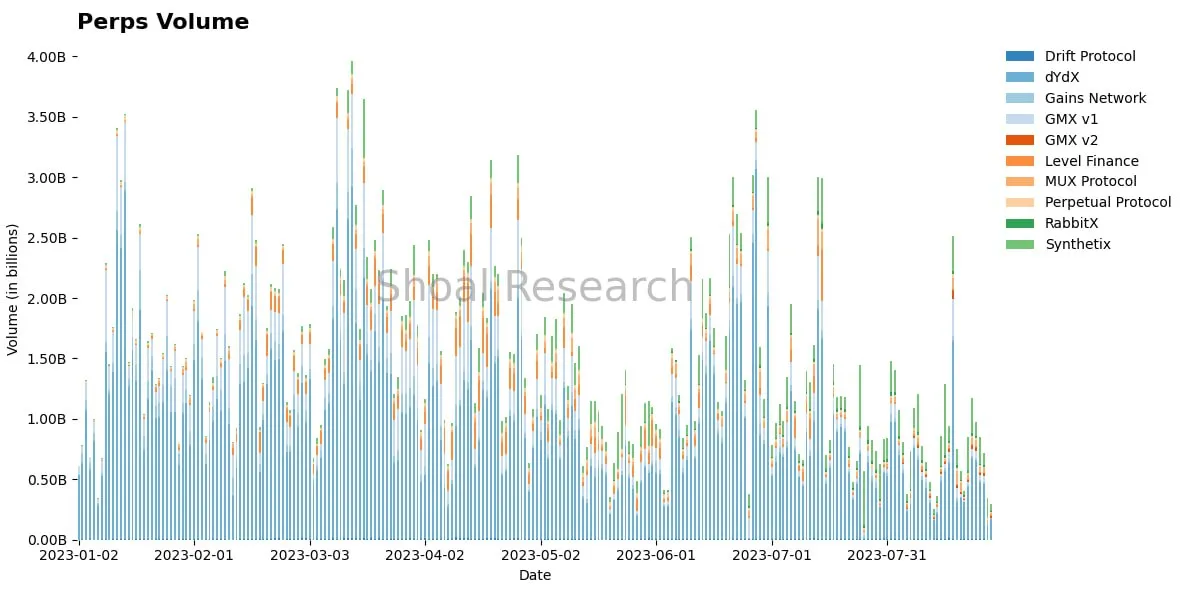

Bitmex 是另一个中心化交易所,在 2016 年推出了他们的永续(Perp)交易工具,即永续 XBTUSD 杠杆互换。他们的新产品允许用户以最高 100 倍的杠杆交易比特币(XBTUSD)。合约没有到期日;多头支付空头,反之亦然。作为加密货币中交易量最大的工具,该产品从中心化交易所扩展到各种去中心化版本:DYDX、GMX、Synthetix 等。永续协议每天促成数亿美元的交易量,是当今加密货币市场的主要衍生品交易产品,因为它们提供高杠杆。这是与传统金融截然不同的巨大转变,传统金融中期权主导着衍生品市场。

加密货币现货交易与永续期货

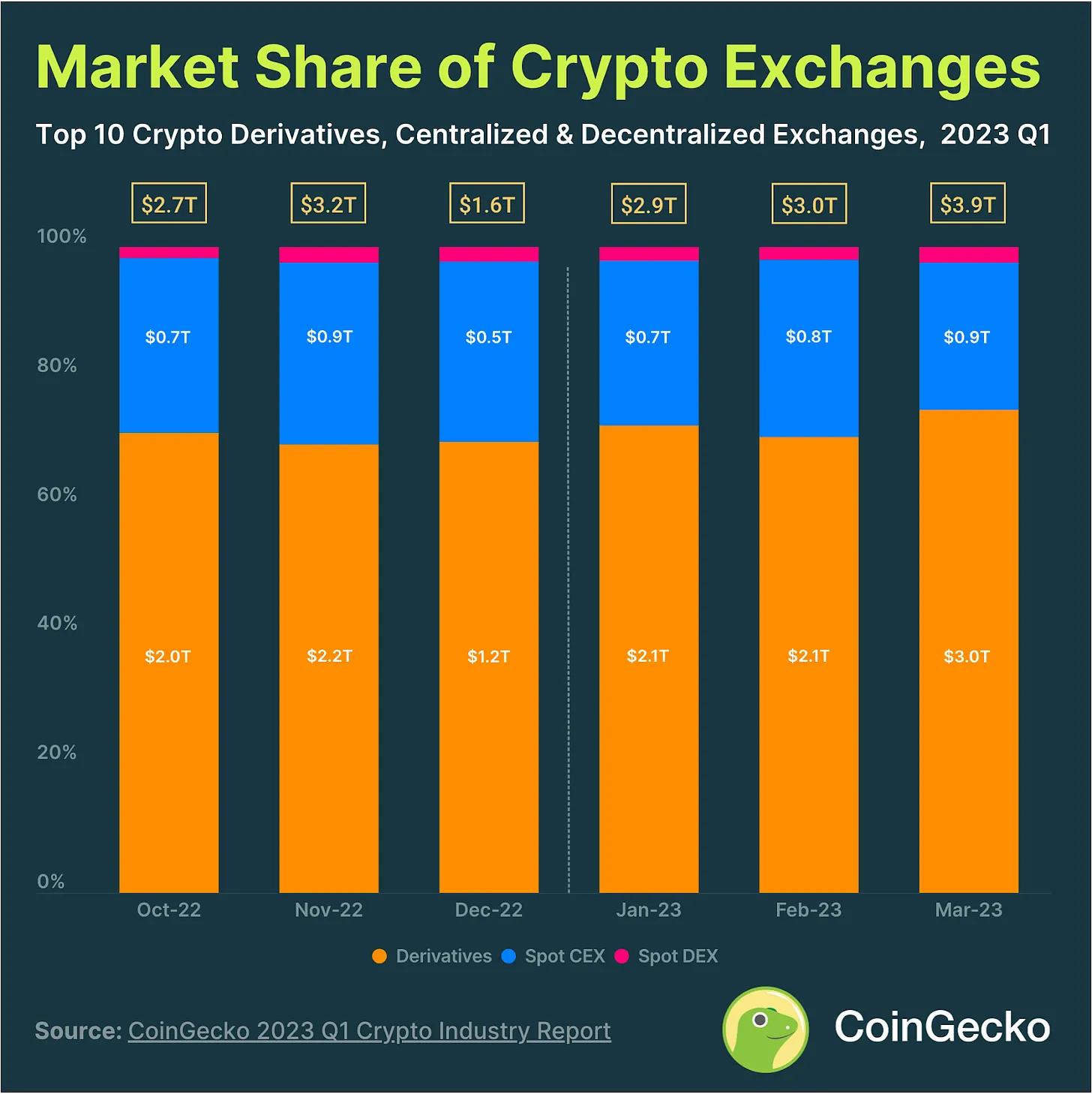

2023 年第一季度,加密货币市场的衍生品占据了总交易量 2.95 万亿美元的 74.8%。中心化加密货币交易所(CEX)和去中心化交易所(DEX)的现货交易市场份额分别为 22.8%和 2.4%。值得注意的是,像币安、Upbit 和 OKX 这样的中心化加密货币衍生品交易所在市场中占据领先地位。根据 Coingecko 2023 年加密货币衍生品报告,尽管衍生品交易量同比增长了 34.1%,但 CEX 和 DEX 的现货交易增长率分别为 16.9%和 33.4%。

截至 2023 年 7 月,74%的加密货币交易量是通过杠杆进行的。

创新的波动性交易平台,如 Panoptic、Infinity Pools、Smilee 等,通过提供无需预言机、无需清算甚至在某些情况下提供高杠杆,推动了行业的发展。由于集中流动性的支持,AMM LP 交易产品消除了一些突出的弱点,如管理预言机和清算。

风险

尽管这些产品可能令人兴奋,但风险仍然存在。最显著的是智能合约风险。由于所有 AMM-LP 交易产品都控制着 LP 代币或需要存款,如果存在漏洞或错误,就可能存在智能合约风险。

信用流动性风险

此外,经济设计机制也存在一些问题。Gammaswap 团队对在 Uniswap v3 和 CLAMMs 上开发的可行性进行了调查,原因是他们认为存在"信用流动性风险"。这种风险涉及到流动性提供者(LP)无法支付多头头寸或反之亦然,通常是由于过度杠杆导致的清算问题。由于集中流动性,像 Uniswap 这样的自动做市商(AMM)存在流动性较低的区域或"ticks",价格超出范围可能导致过度滑点,即使是稳定的交易对也是如此。Gammaswap 选择构建在恒定函数模型上,认为这是一种更强大的流动性原语。

在 Uniswap v3 中,可能没有足够的流动性来满足 LP 的收益。与传统金融不同,美联储可以注入流动性,但在 DeFi 领域中没有类似的实体。此外,没有传统上用于清算的预言机,增加了这个问题的复杂性。

Panoptic 通过要求池创建者在整个范围内存入少量两种代币来解决信用流动性风险问题,Panoptic 交易者无法移除这些存款。初始存款确保了所有价格区间都有一定的流动性。

复杂性和用户采用

事实证明,永续期货(Perps)对于加密货币投资者来说更容易理解。它们通过两种机制运作:多头和空头头寸,交易者可以通过简单点击按钮来开仓。相比之下,期权和潜在的永续期权引入了额外的复杂性,如希腊字母、行权价格和其他传统期权知识,可能会阻碍用户的采用。这在散户投资者中尤其可能发生,他们往往是最早采用新交易工具的人。此外,引入波动性交易还增加了用户体验的复杂性。由于加密货币领域已经面临用户采用的挑战,一些复杂但强大的产品可能由于其金融复杂性而难以获得广泛认可。

结论

永续期货和期权已经在加密货币领域找到了一席之地,将它们发展成交易者和 LP 寻求的成熟产品只是时间问题。

在接下来的几个月里,许多提到的协议将推出新的交易工具测试版和实际产品。包括永续合约和期权在内的链上衍生品的下一个改进将是引入利用杠杆做多(或做空)任何资产的能力。“我在哪里可以做多 PEPE”这个问题将通过为中长尾资产提供杠杆流动性交易渠道来得到解答。

AMM 驱动的交易产品为一种新的交易范式铺平了道路,并有可能实现为其他协议提供支持的新 DeFi 范式。这包括期权、永续合约、波动性交易和其他基于杠杆的产品。交易体验提升将提供一种更加出色的体验,甚至可以与市场上现有的现有产品相媲美。