8 月 DeFi 市场回顾与展望:重点关注哪些协议与空投?

本文将深入探讨最近的市场表现,分析过去一个月内收入最高的协议。

原文标题:DeFi Frameworks Newsletter

原文作者:THOR HARTVIGSEN

原文来源:DeFi Frameworks

编译:深潮 TechFlow

本文将深入探讨最近的市场表现,分析过去一个月内收入最高的协议。本文将分为以下部分:

- 市场;

- 新闻和催化剂;

- DeFi 空投和策略。

市场

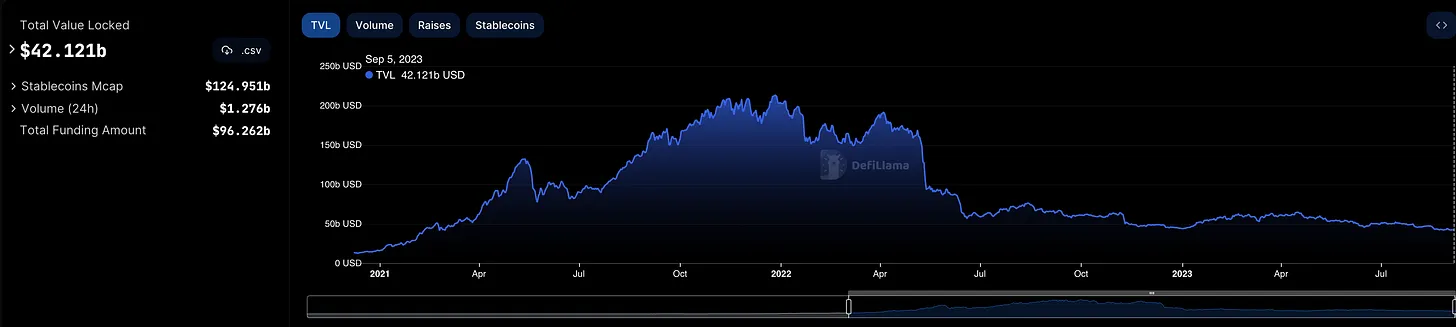

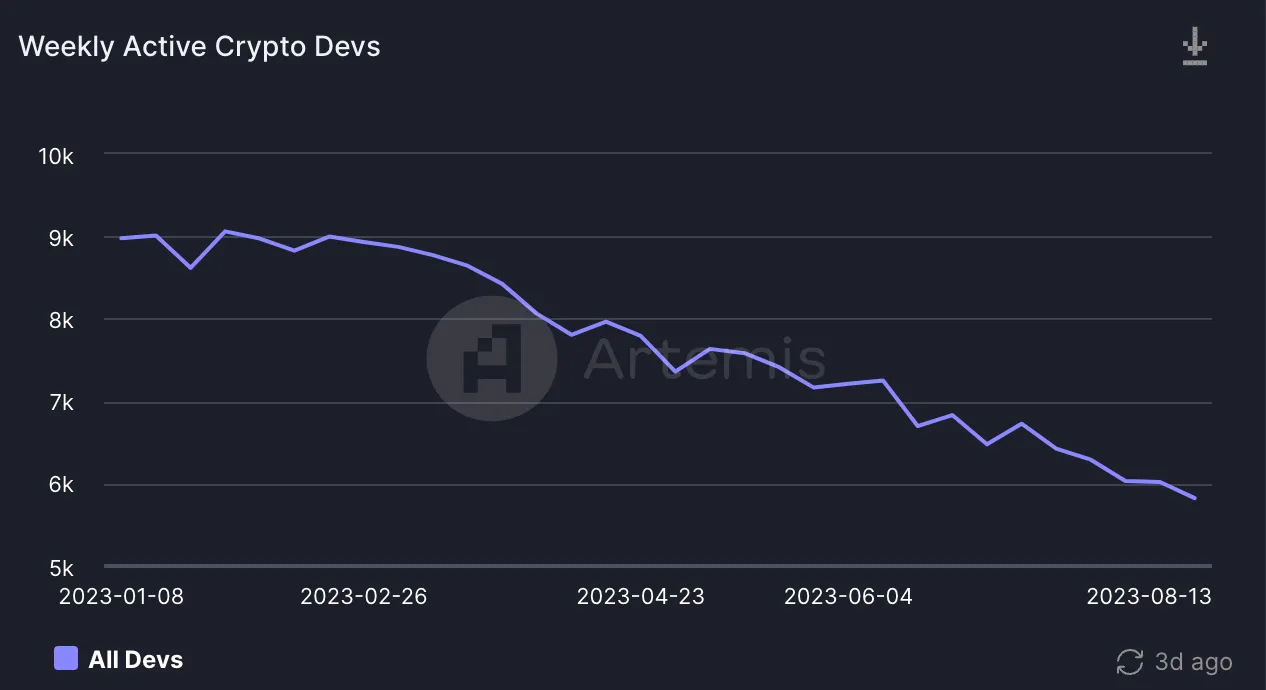

这 3 个图表概述了监测区块链和 DeFi 采用的当前表现。

它们图表描绘了一个相当清晰的画面。资金正在从 DeFi 流失。由于对链上产品的需求减少,所以需要的开发人员也减少,因此出现了下降。虽然价格和这些指标继续下降,但更多是因为不利的经济环境,而不是加密货币中的特殊风险。如果你还在这里,在这个熊市已经过去两年了,你可能相信未来会变得更好,那么让我们来确定当前的赢家。

收入赢家

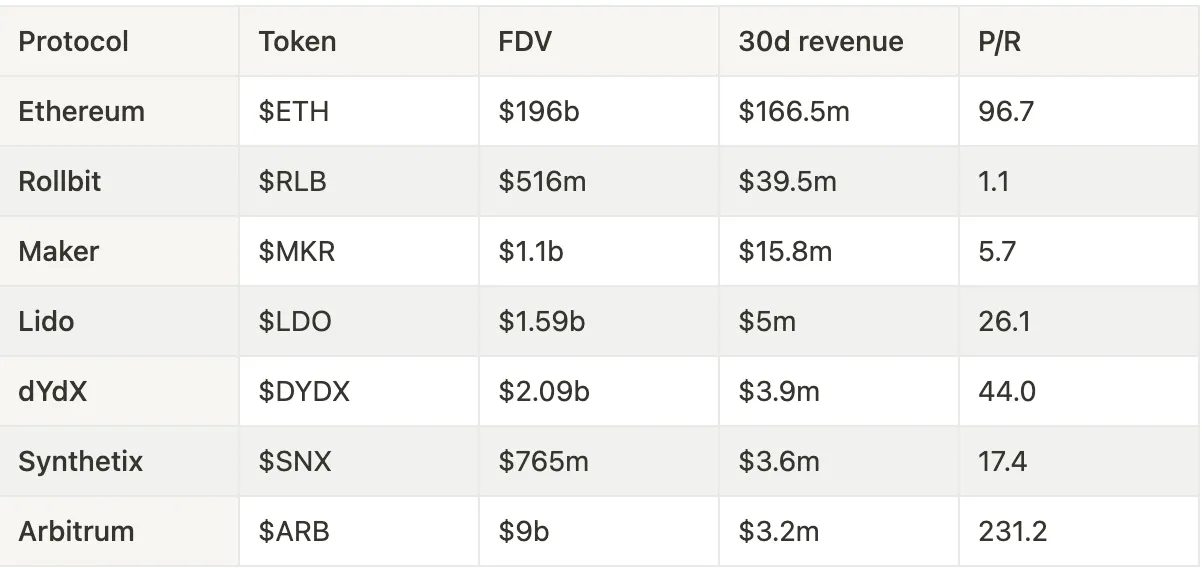

下面是一个根据 30 天收入排名的顶级协议表格,以及它们各自的估值。

正如您所看到的,以收入计算,以太坊仍然是领先的应用,30 天收入为 1.665 亿美元。其他收入超过 6 位数的协议还包括 Maker 和 Rollbit。

Maker 通过支持$DAI 稳定币的所有抵押品收取费用。目前,超过 50%的收入来自支持 DAI 的现实世界资产抵押品,例如美国国债收益。这个商业模式非常直接,为了增加收入,Maker 必须增加$DAI 的供应。相对于收入,$MKR 的估值也相对较低。价格/收入(P/R)是以 FDV 除以 30 天收入年化计算的。

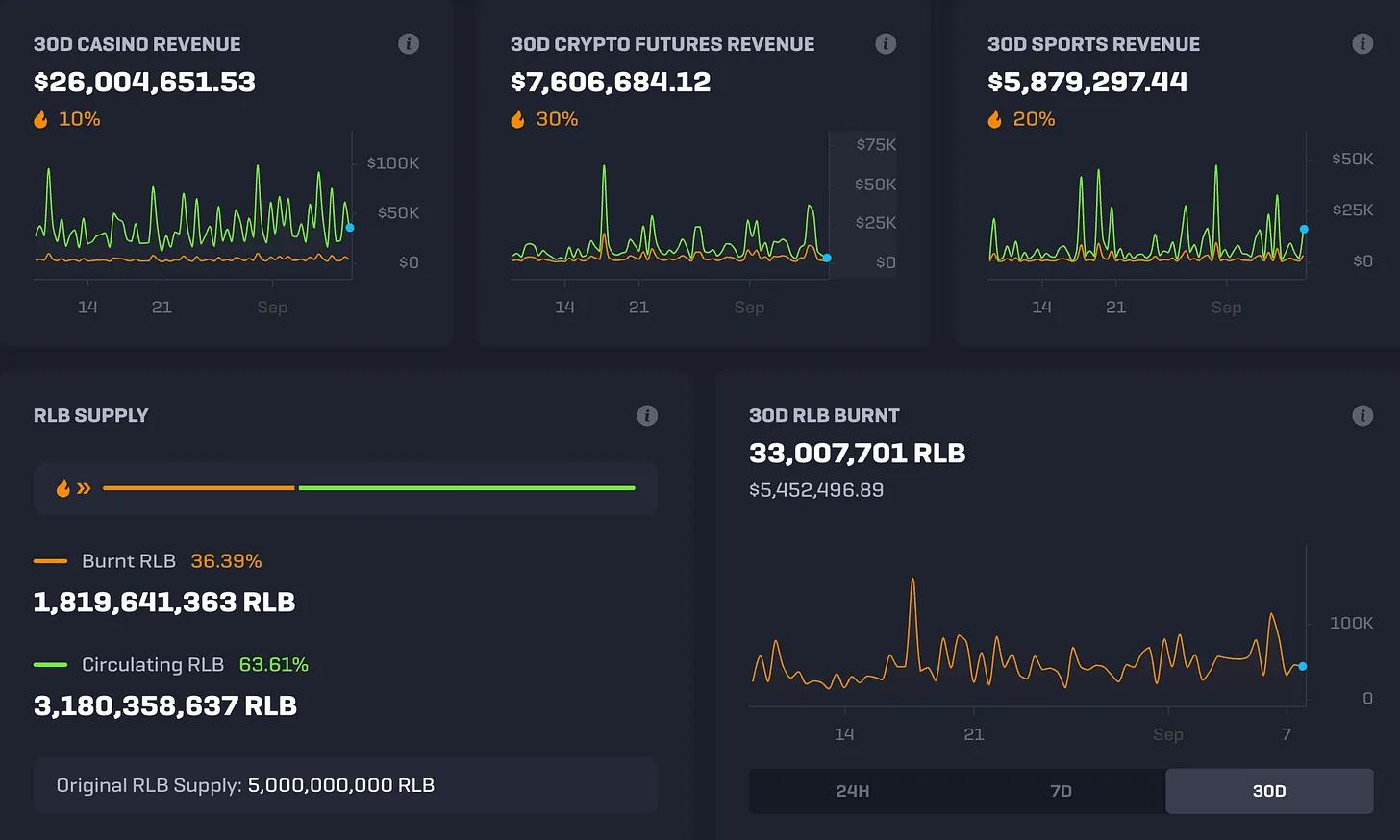

Rollbit 是另一个在 30 天收入方面令人印象深刻的协议,$RLB 的 P/R 倍数为 1.1。Rollbit 通过其赌场、体育博彩平台和加密货币期货交易产生收入。值得注意的是,其收入无法在链上验证,只能信任收入仪表板(如下所示)。这些产品的一部分收入被用于回购和销毁$RLB,从而对代币施加通缩压力。

其他最近的收入赢家包括 Synthetix、dYdX、Lido 和 Arbitrum,正如表格所示。

新闻和催化剂

这一部分将重点介绍 3 个即将进行重大升级的协议。

Frax Finance

Frax Finance 的生态系统即将迎来一系列重大升级:

frxETH V2

由于 frxETH 和 sfrxETH 的双代币性质,Frax ETH 流动性质押解决方案仍然在 LSD 中产生最高的回报。V2 将引入无需许可的验证,而不是由团队挑选的子集。V2 将充当 ETH 质押者(借出者)和 ETH 验证者(借入者)之间的借贷市场。其目的是确保资本高效但去中心化的质押系统。

FRAX V3

Frax 最近通过了一项提案,以将现实世界资产作为$FRAX 的抵押品。这个升级(Frax V3)预计将在本月晚些时候推出,从这些现实世界资产中产生的收益将通过所谓的 Frax 债券以不同的年度到期日分配给$FRAX 持有者。

Frax Chain

稍后将推出一个尚未命名的自定义混合 Rollup。该链将托管各种 Frax 应用和产品,如 FraxSwap、FraxLend、frxETH、FraxFerry 等,但不仅限于原生 Frax 应用。该链将使用 frxETH 作为原生 Gas,这可能会显著提高 sfrxETH 持有者的质押回报率。

“Fraxchain 不是一个应用链,我们的目标是成为以太坊上最大的 L2。我们希望它成为最大的 L2。我们实际上试图做到这一点的方式是通过使其成为来自联邦利率的最有用的收益、ETH 的最佳质押利率和最佳的通胀保护利率。所有这些极其有用的赚取收益的方式是 Fraxchain 的标志和核心。”-——Sam Kazemian.

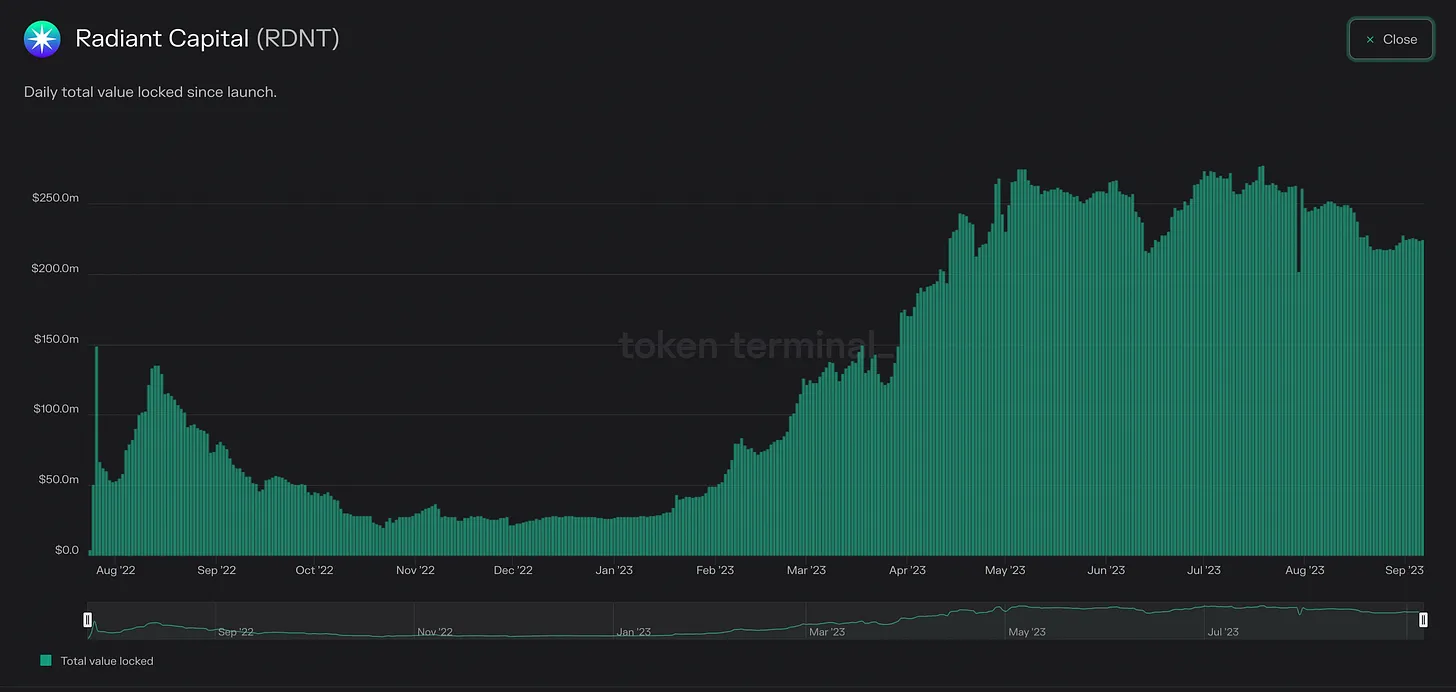

Radiant Capital

Radiant Capital 是 Arbitrum 和 BNB 链上的跨链借贷市场。他们在今年早些时候推出了 V2,引入了新的资产进入货币市场,以及一种新的 RDNT 发行结构,使其更具可持续性。这导致了 TVL 和普遍采用的激增,如下图所示。

Radiant 将在 10 月初扩展到第三个链上,即在以太坊主网上推出。这可能会吸引更多的资金流入该协议,因为以太坊主网仍然是 DeFi 领域的流动性中心。目前还不清楚以太坊上将支持哪些资产。

Synthetix

Synthetix 即将推出 Synthetix V3 的完整版本,旨在使 Synthetix 成为 EVM 生态系统中所有协议的流动性中心。Perps、期权协议和去中心化交易所等前端将能够轻松地利用 Synthetix 在各个链上的流动性。

- 潜在的多抵押品质押;

- 无需许可的流动性层;

- 开发者友好的生态系统;

- 无缝的跨链实现(一个链上的抵押品可以用于在另一个链上发行债务)——集成 Chainlink CCIP。

Kain Warwick 最近的一篇文章讨论了 V3 在跨链扩展方面的下一步以及是否应该启用其他代币作为抵押品。一方面,这可能会创造更深的流动性,但也可能降低 SNX 的实用性。该帖子建议首次跨链扩展发生在 Base 上,以太坊作为那里的质押品选项:

“如果我们在新网络上推出 ETH 抵押品,我认为 Base 是最好的选择。这将使我们能够在不威胁 Optimism 上的交易收入的情况下增加交易量。这也比 Arbitrum 风险较低。反对意见是:如果我们让人们将 SNX 迁移到 Base 并在那里进行 LP,SNX 将在两个网络上捕获 100%的费用,而不是共享费用。这是正确的,但对于 SNX LPs 来说风险很小,因为我们控制着治理。我们可以进行这个受控实验,然后根据数据决定对 SNX 持有者来说什么是最好的。”

DeFi 空投和策略

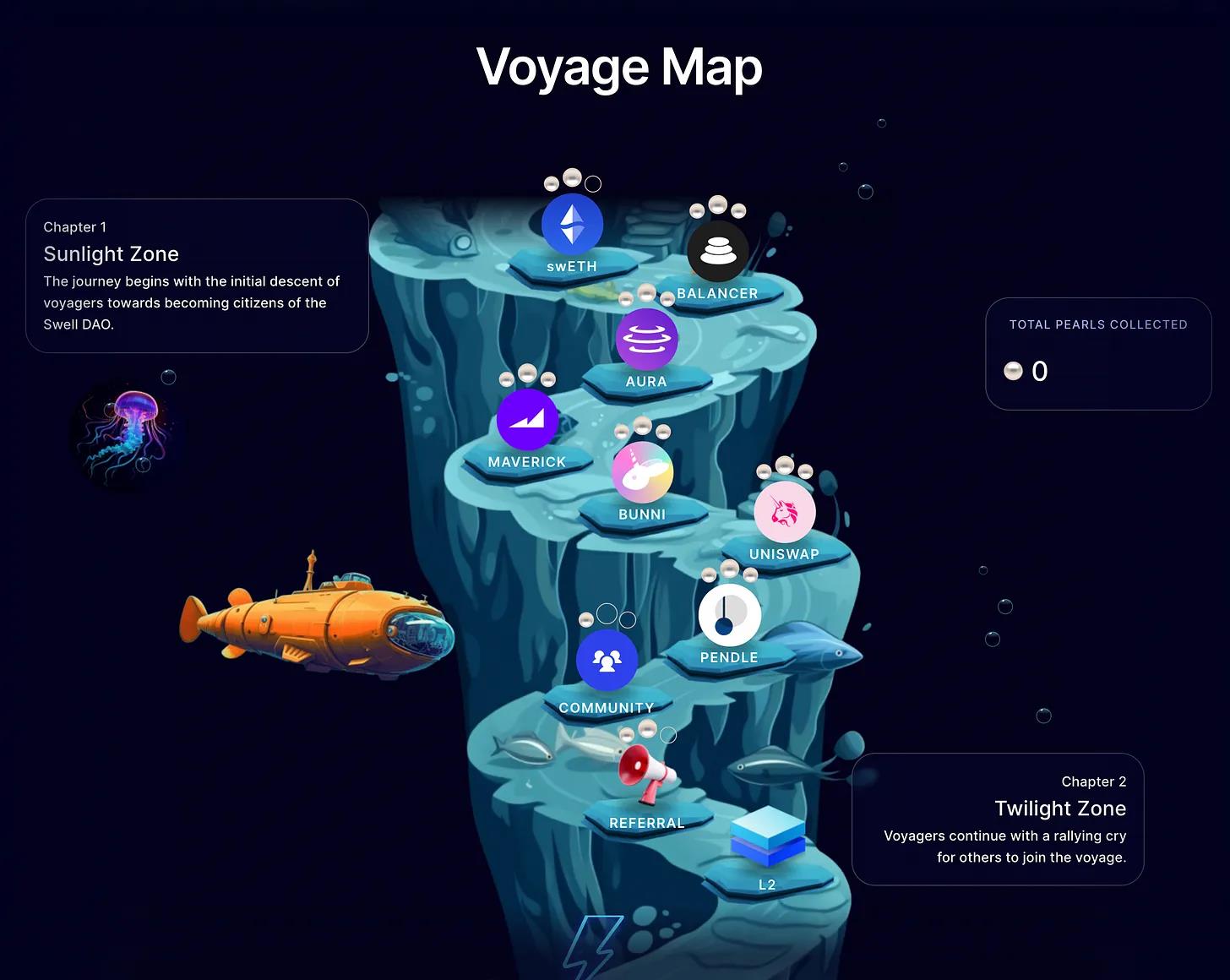

Swell Network 和$SWELL 空投

Swell 是一个以太坊流动性质押提供商,其原生的 swETH LSD。持有这种代币的人随着时间的推移会获得“珍珠”(更多的 ETH 和更长的持有期=更多的珍珠)。这些珍珠将在今年晚些时候或明年推出时转化为$SWELL 代币。

此外,用户可以通过将$swETH 存入 Pendle Finance、Maverick 或 Balancer 等各种 DeFi 协议来增加他们获得的珍珠数量。

风险:Swell 的智能合约风险,以及如果存入其他 DeFi 协议中,还存在额外的智能合约风险。

稳定币挖矿

有几种在链上获得稳定币收益的方法。其中一些包括:

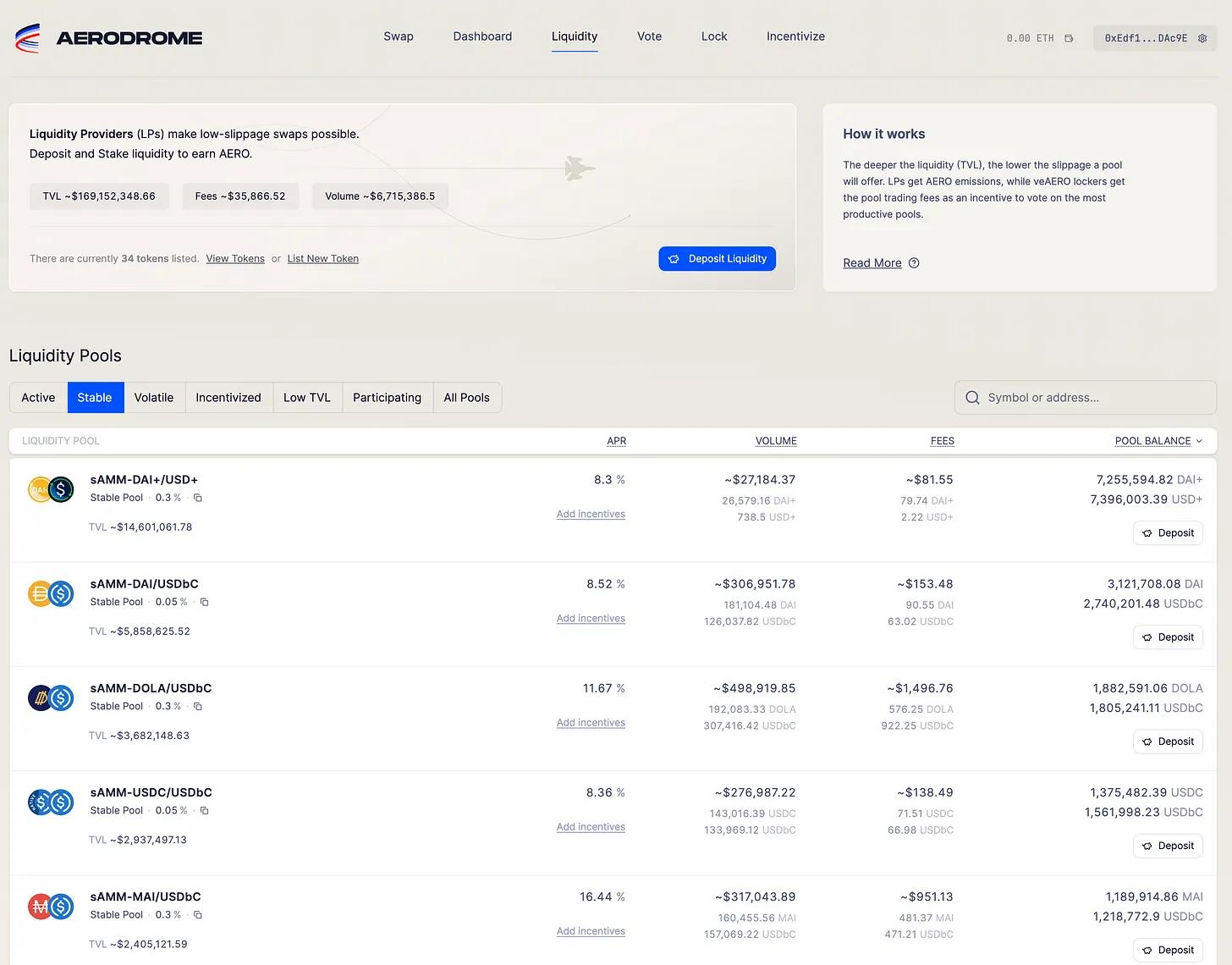

Aerodrome

Aerodrome 是最近在 Base L2 上推出的 Velodrome 分叉项目,吸引了大约 1.7 亿美元的总锁定价值(TVL)。有几个稳定币池,通过支付$AERO 来提供激励,收益率为 8-16%,没有任何无常损失。

风险:智能合约风险。请注意,收益以$AERO 计算,并且可能因此而波动。

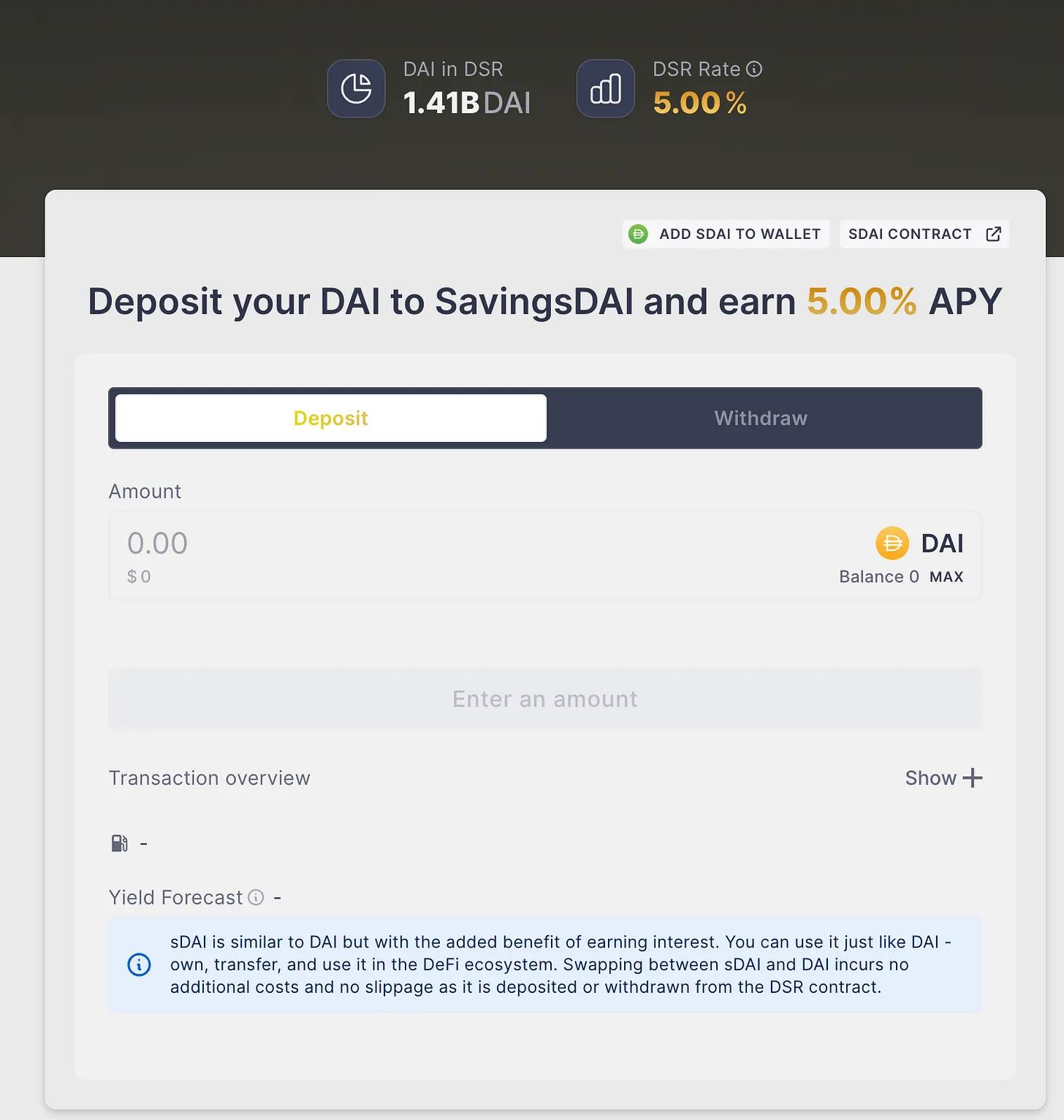

DAI 储蓄利率(DSR)

正如之前提到的,Maker 从支持 DAI 的抵押品中产生了大量收入。这些收入的一大部分被用于在 Spark Protocol 的 DSR 储蓄库中为单边$DAI 提供 5%的固定收益。收益来自可持续的收入,并以$DAI 本身的形式分发。

风险:Spark Protocol 的智能合约风险。

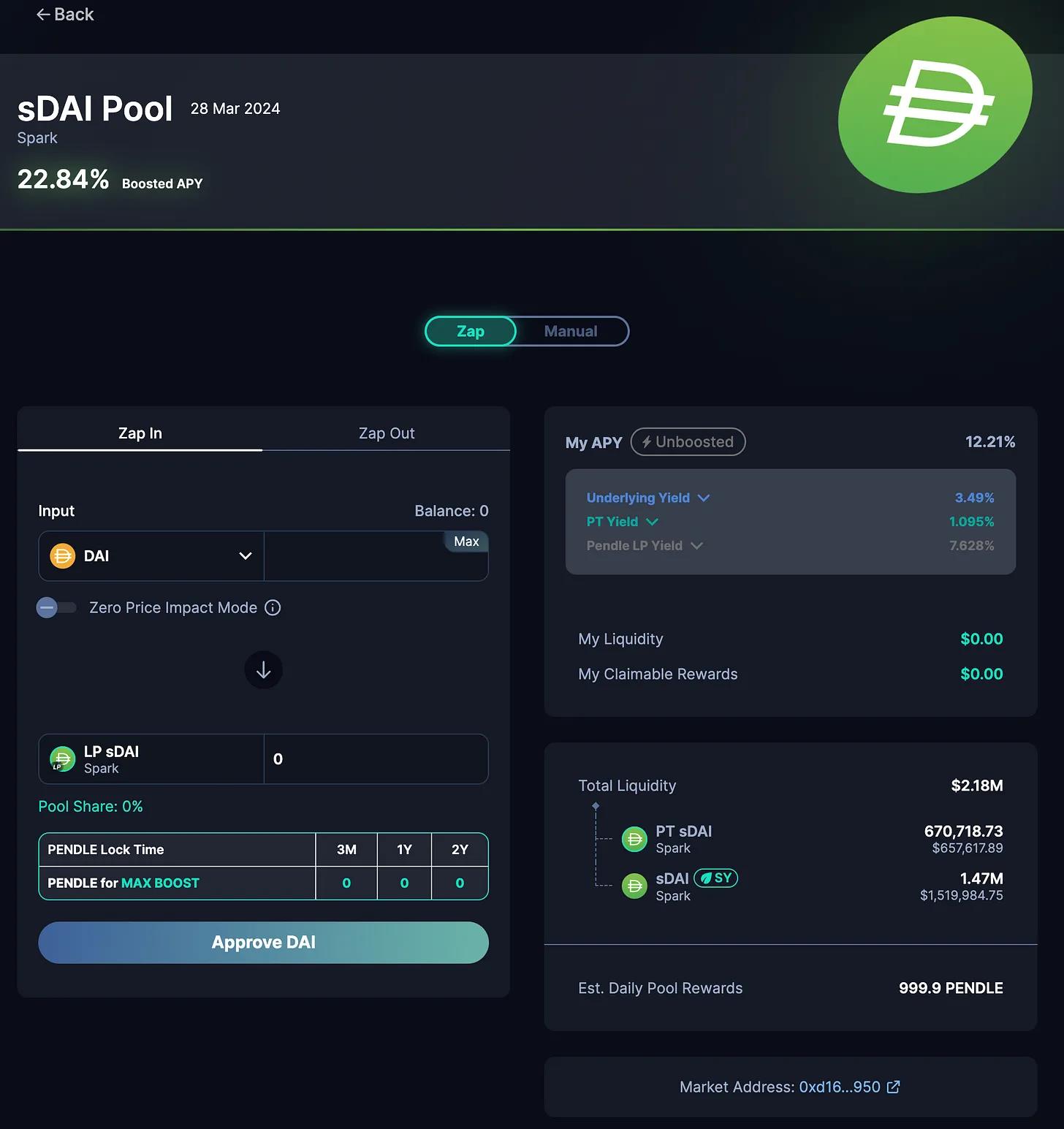

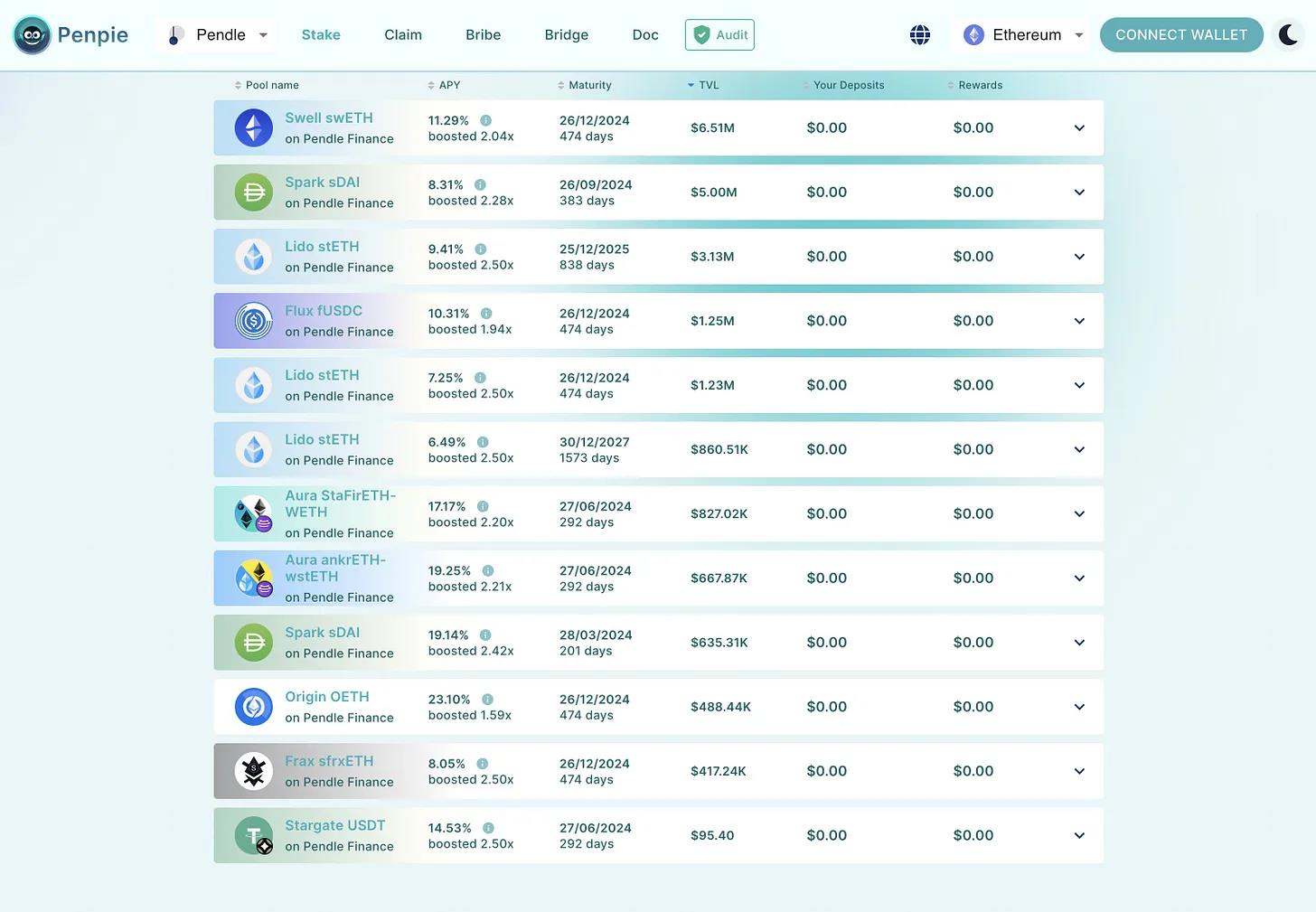

Pendle Finance

为了获得更高的收益,将 sDAI(DSR 中$DAI 的流动性代表)存入 Pendle Finance 的流动性池中。当前的收益率为未增强的 12% APY,如果将$PENDLE 作为 vePENDLE 锁定,则可达到最高 22.8% APY。收益来自底层的 5%收益+交易费用+PENDLE 发行。

风险:Spark Protocol 和 Pendle Finance 的智能合约风险。