长推:Friend tech 运营数据与经济模型深度分析

Friend tech上线满一个月,本文将全面分析其运营数据、经济模型、社交金融机会和核心价值,同时探讨产品的优势和不足之处。

原文作者:CM

原文来源:Twitter@cmdefi

Friend tech上线满1个月,根据这期间内的运营数据、市场表现以及用户反馈,对整个产品进行一个深入且全面分析解读,主要内容涵盖:

- 经济模型优缺点

- 项目核心价值与缺陷

- SocialFi赛道的机会和痛点

1. 运营数据

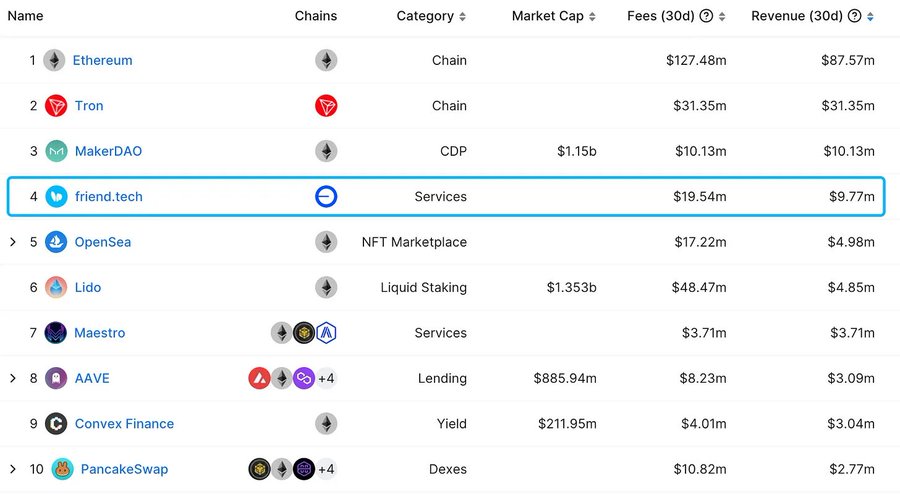

截至2023年9月17日,FT累计交易笔数577万,协议费用6189 ETH (~ 1021万美金),协议流入123782ETH。

这个收入水平大家可能没有什么概念,我们到defillama上做一下对比,以一个月为周期,FT的盈利水平已经超过了OpenSea、Lido、Aave等蓝筹协议,去掉Ethereum和Tron这种公链级别的项目,在应用层FT的盈利能力仅次于MakerDAO,且非常接近。

2. 经济模型

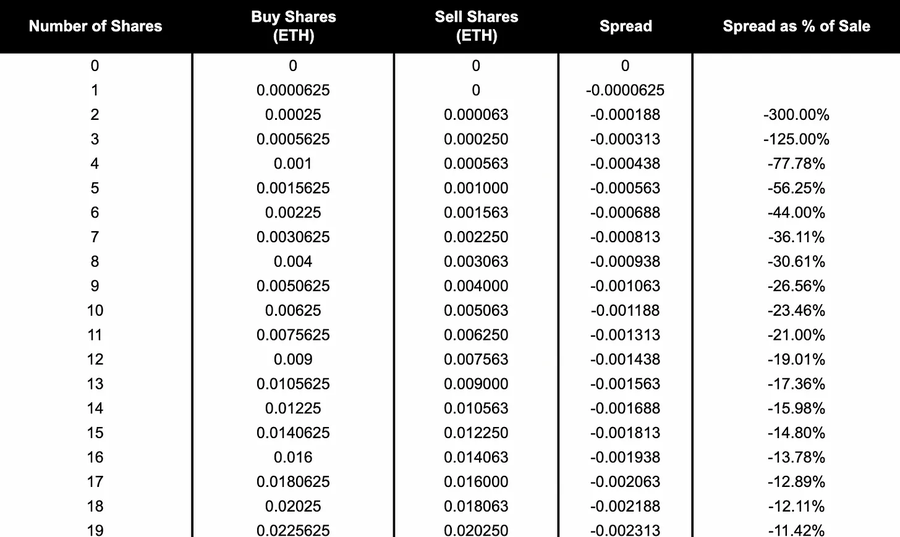

Keys的定价模型是一个Bonding Curve曲线,每组Keys的价格都会随着持有人的增加而呈现“指数增长”,所以当每一个Key被购买或者出售时,Key的价格都会产生剧烈波动。

如下表所示,当用户在购买Key时,我们模拟用户的回本场景:

(1) 假设用户在 12 位置购买Key,它需要消耗0.009e。

计算手续费后~0.009*1.1=0.0099e

(2) 假设用户在 14 位置卖出Key,它将获得0.010563e,在计算手续费前可以覆盖买入成本。计算手续费后~0.010563*0.9=0.0095067e,小于0.0099e,无法覆盖成本。

(3) 所以用户需要在 15 位置卖出Key。计算手续费后~0.012250*0.9=0.011025e,获得利润。

也就是说,在上述场景中当你买入一个Key时,至少需要3个人继续进场买入,你才能实现盈利。

3. 空投预期和代币估值

以Friend tech当前的收入能力来说,市场普遍的保守估值为1亿-6亿FDV,10%作为空投,单个代币价格在0.1-0.6美金,以最近的数据来估算:1 ETH 每周的收入为10-60美金,每年为480-2880美金,按照当前ETH价格1630美金计算,年化收益30%-177% APR。这个估算在上一周可达到200%-300% APR,这一数值与尚未明确公开的空投规则和Friend tech的业务收入持续性有关。

由于Paradigm的种子轮融资和空投预期的双加持,Friend tech的市场表现明显溢出与其产品体验,所以产生了以不同的视角来看待Friend tech的用户:

(1) DeFi视角,自己当房主并用小号买自己,相当于自己挖自己,由于进出都有5%的手续费流入自身,所以这相当于一个砍头息10%的挖矿业务,所有产生的收益来自于未来Friend tech的空投。

(2) NFT视角,每个房主都是一个NFT,且产生买入动作后价格呈指数上涨,发掘并买入有粉丝群体且有升值潜力的KOL,在升值后卖出完成盈利。

(3) 撸毛+交友视角,与DeFi视角类似,但是找其他价值差不多的房主互相买入持有(3,3),既拉近了圈内朋友的距离也达到撸空投的预期效果。

4. 核心价值与缺陷

优势

(1) 在冷启动项目中,考虑到早期的用户增长可能相对缓慢,用户体量不大,那么以Friend tech的定价模型来说,用户买入的动作会使Key的增值呈现指数增长,同时卖出获利需要等待新用户的进入,相当于变相锁仓,这对房主是非常友好的,以此鼓励更多有影响力的用户成为房主。

(2) 从图表中可以看出,Key 1 - Key 10 的价格增长达100倍 (0.0000625-0.00625) ,小投入高回报很容易形成市场的fomo效应。

(3) 房主将被分配5%的交易手续费,所以Key的价格被快速炒高后,房主的手续费收入也将非常可观,所以如果是高价值的房主,并不一定要绑定用户持有Key,在这个场景中Friend tech的定位更接近按次付费的咨询服务。在这种场景下,用户买入Key后获得与房主的交流权限,当完成本次交流后可以马上卖出,这里的损耗将是一进一出的20%手续费。房主的影响力越大,则证明单次咨询获取信息的价值越高,对应Key的价格越高,这20%的消耗换算成美金本位也就越大,符合传统的商业逻辑。但是可以看到这种场景并没有被市场认真对待,也并未出现在上文提到的3种用户视角中。

缺陷

(1) 在Friend tech启动的早期,包括到目前的阶段,房主的价值并没有被真正挖掘,市场更多的注意力集中在如何使用最低的成本进场获利,比如当一个粉丝较多的KOL注册Friend tech后就会出现大量的机器人进场买入早期的低价Key,然后在真正的粉丝进场买入后再卖出获利。这对真正的参与者是一种伤害。

(2) 房主的手续费收入实际上与房主的产出价值并无直接关联,也就是说这套经济模型良好运行的前提是有影响力的房主在主观上愿意付出和运营。

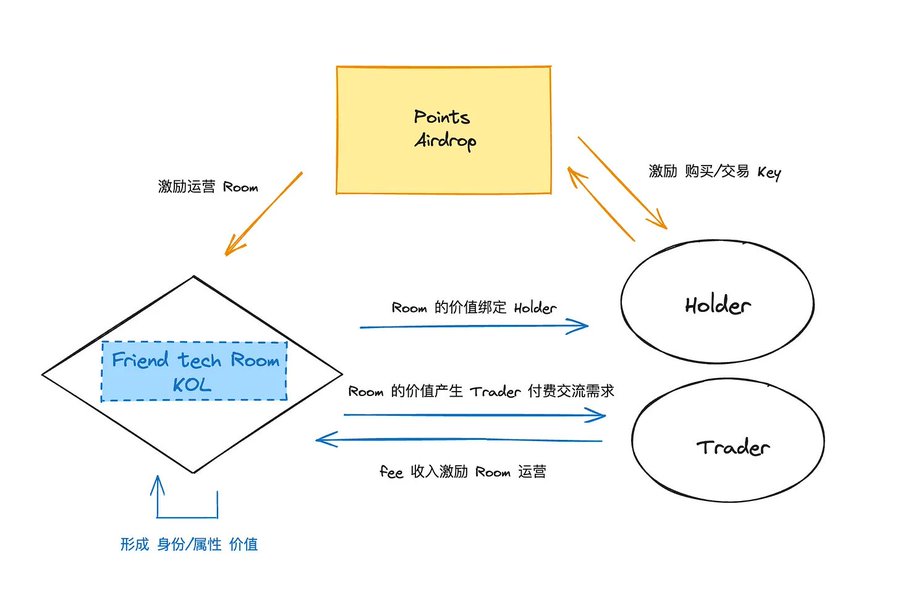

如下图所示,Friend tech的整套运行模型中:

- 可持续的核心模块是房主运营Room的动力和付出,决定了Room产生的价值。

- Room产生的价值越高,与之相关的Holder和Trader参与动力越高。

- Holder和Trader的参与度越高,交易量越高,产生的fee持续激励房主运营,形成良性循环。(蓝色部分)

- 目前,Friend tech积分系统里背靠的空投预期是目前支撑这个“前提”的基础,它一方面激励房主运营Room,另外一方面激励Holder和Trader购买或者交易Key。这个基础既脆弱且不可持续。(黄色部分)

- 无论空投超预期兑现,还是不符合预期兑现,面临的都将是房主和Holder/Trader是否有持续参与动力的问题。

容量问题

这里需要插入一个Friend tech的容量问题,以目前Key的Bonding Curve定价模型,一个Room达到100个Key的Holder时,单个Key的价格就将来到1 ETH左右,不论是Holder还是Trader的成本都非常高,所以作为一个社交平台100人的容量明显是偏少的,换言之它将限制单个Room的人数增长。

如果以传统的社交平台模型来计算,这个容量是非常不达标的,但是如果从一个核心圈子的视角来看,一个社交圈的核心人数在100人左右也是比较合理的。

牛津大学的人类学家罗宾·邓巴(Robin Dunbar)提出,我们能够稳定地维持人际关系的人数,大概也就是150人左右,这个数也被称为“邓巴数”。

邓巴指出,人的大脑认知能力有限,负担不了那么广泛、频繁的社交活动,一个人能够维持的稳定的社会关系,比如说至少每年联系一次的亲朋好友,大约为150人。

这跟人类的进化有关。当我们还是南方古猿的时候,能够维持的群体数量大约为50人左右,等到我们学会了用火、学会了制造工具、家庭关系更为密切,而且语言也开始出现了,人类的群体数量会达到150人左右。尽管我们现在已经进入了现代社会,但数十万年来的进化习惯仍然制约着我们的社交圈子。哪怕你的手机通讯录里存了2000个联系人,哪怕你的微信朋友圈已经加满了5000人,但你真正能够维系的圈子,也就是这150人。

所以,所谓的容量问题与Friend tech的最终产品定位有关,当前官方并未清晰地表达其产品未来的发展方向,但是我们可以从两个方面来进行推演:

(1) 如果Friend tech定位的是这种核心的社交圈,且是与Room的房主密切交流的社交圈,并不存在容量不够的问题。

(2) 如果Friend tech定位的是传统的交友模型,对标telegram、WeChat,它的容量需要升级,或修改Bonding Curve定价算法。

5. 总结

SocialFi赛道目前所处的是一种应用层偏上的位置,简单来说在底层基建不够完善,或者市场没有流动性溢出的情况,很难以一个独立的叙事来带动类似DeFi Summer的行情。但是由于其本身属性是偏刚需,而天花板又比较高,所以一定会有前赴后继的应用出现,这个过程中也会产生大量机会。

回来看Friend tech,它并非全新的产品形态,其呈现的产品模型与Deso类似,但是在市场营销和把握上更加出色,或者说它是一个更能抓住人性的产品。

决定其产品是否可持续的因素是有影响力的用户是否愿意持续经营Room以创造价值,并最终转化为向外的能量,最终形成破圈效应。这其中的不确定因素是目前空投的预期在推动用户的参与动力,未来的挑战即是当空投和发币预期兑现后,产品整体的交易量、用户数等数据表现。

从Friend tech的角度来说,无论好坏,空投或发币之日,即是拐点来临之时。